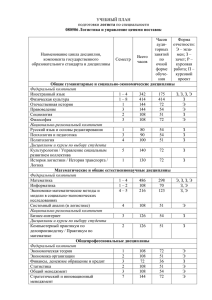

Глава 1. Теория и методы управления финансовыми рисками в логистике 1.1. Теоретические аспекты финансовых рисков в логистике 1.1.1. Определение и классификация финансовых рисков в цепи поставок 1.1.2. Анализ факторов, влияющих на финансовые риски в цепочке поставок 1.1.3. Обзор методов идентификации и оценки финансовых рисков в логистике 1.2. Методология анализа и управления финансовыми рисками в логистике поставок 1.2.1. Стратегии минимизации финансовых рисков в логистике 1.2.2. Применение аналитических и статистических методов для оценки финансовых рисков 1.2.3. Роль финансового моделирования и симуляций в оптимизации финансовых рисков Глава 1. Теория и методы управления финансовыми рисками в логистике 1.1 Теоретические аспекты финансовых рисков в логистике 1.1.1. Определение и классификация финансовых рисков в цепи поставок В сфере логистики финансовые угрозы играют ключевую роль и требуют пристального внимания со стороны бизнеса. Элементы цепочки поставок сталкиваются с различными финансовыми опасностями, от которых зависит успех предприятия в целом. Факторы экономической нестабильности, включая волатильность валютных курсов и изменения в регулятивной среде, наряду с чрезвычайными событиями, такими как естественные бедствия и политические потрясения, могут подорвать устойчивость бизнес-операций. В ответ на данные вызовы, важно, чтобы предприниматели и компании, работающие в сфере логистики, обладали значительным комплексом стратегий и методик для эффективного контроля и минимизации финансовых рисков. В дополнение к классическим способам управления рисками, рынок предлагает инновационные решения, включая применение финансовых деривативов, страхование от потерь, разнообразие инвестиционного портфеля и другие ключевые инструменты, которые предоставляют компаниям возможность обезопасить себя от возможных финансовых убытков [23]. Крайне важно подчеркнуть, что гибкость и способность к быстрой адаптации перед лицом динамично меняющихся условий, а также своевременное принятие мер при возникновении новых проблематик, выступают основополагающими элементами для эффективного рискменеджмента в сфере логистики. Именно путём анализа и оценки потенциальных рисков компании могут разрабатывать стратегии для их минимизации, что, в свою очередь, является залогом сохранения устойчивости и стабильности их бизнес-операций на длительный период. В эру активного прогресса в сфере логистических услуг, мастерство контроля за финансовыми рисками представляет собой ключевой элемент стратегического планирования в любой организации [1]. Для минимизации финансовых убытков и гарантии стабильности предприятия необходимо не только применять разнообразные техники управления рисками и стратегические подходы, но и осуществлять непрерывный анализ изменений на рынке [17]. В сфере финансовой логистики критической важности приобретает задача детального рассмотрения внешних и внутренних элементов, оказывающих воздействие на экономическое состояние и ход оперативных действий предприятия. Это влечет за собой не только глубокое изучение наличествующих угроз, но и создание адаптивных стратегий для отклика на потенциальные колебания в экономической среде. Дополнительно, эффективное контроль за финансовыми рисками в сфере логистики требует непрерывного повышения квалификации и развития персонала для гарантирования их способности адекватно отвечать на все финансовые проблемы, влияющие на работу предприятия [21]. Компании стремятся к управлению своими финансами и сокращению рисков используя множество стратегий. Одной из ключевых техник для достижения финансовой стабильности является диверсификация инвестиционного портфеля. Эта стратегия редуцирует финансовые уязвимости за счет распределения инвестиций по разнообразным активам. Анализ вкладывается влияния в процесс экстернальных детерминант значительно финансового управления. Изменчивость политической арены, корректировки в регулятивной среде, а также экономические турбулентности могут оказать серьезное воздействие на финансовую устойчивость предприятия. Следовательно, важно для организаций акцентировать внимание на детальном анализе и предвидении подобных угроз для адекватной подготовки к будущим перестановкам и компетентного риск-менеджмента. В итоге, оперируя обоснованными решениями, основанными на глубинном исследовании, предприятия могут эффективно контролировать финансовые риски и гарантировать преемственность своей деятельности. Мировые экономические движения значительно воздействуют на экономическое благополучие организаций. Волатильность в глобальной экономической арене может критически затронуть устойчивость финансов корпораций. Следовательно, крайне важно выработать стратегический план, эффективно приспосабливающийся к динамике экономического окружения и уменьшающий риски убытков. Оптимизация капитала и финансовых активов [30] стоит в ряду ключевых элементов корпоративного финансового управления. Для достижения поставленных финансовых целей компании необходимо четко понимать стратегии их наиболее результативного применения. Помимо влияния внешних обстоятельств, критическое значение имеют и внутренние аспекты, определяющие финансовую стабильность предприятия. Эффективная стратегия управления капиталом и финансами является ключом к снижению вероятных убытков. Применение стратегических подходов, включая диверсификацию инвестиционного портфеля, защиту от финансовых рисков через хеджирование, и периодическую корректировку структуры активов, способствует укреплению финансового положения. Многообразие методик существует для контроля над финансовыми опасностями. Распределение активов по различным категориям в рамках инвестиционного портфеля способствуют распределению рисков, уменьшая вероятность убытков. Стратегия хеджирования обеспечивает предохранение организации от негативных колебаний на финансовых рынках. Переоценка и корректировка состава инвестиционного портфеля обеспечивают поддержание баланса между уровнем риска и ожидаемой прибылью. Комплексное управление финансовыми рисками не ограничивается анализом экстернальных причин; оно также включает оценку внутренних аспектов, например, эффективности капитального управления и управления ликвидностью. Применение широкого спектра финансовых инструментов и стратегий позволяет снизить риски возможных убытков и поддерживать финансовую устойчивость организации даже при непредсказуемых колебаниях на финансовых рынках. Риски в сфере финансов логистики могут проистекать из многообразных источников, категоризируемых как экстернальные и интернальные. Экстернальные риски связываются с элементами внешней среды, на которые организация не в силах оказать влияние, например с колебаниями в политическом ландшафте или изменением динамики рынка. Интернальные риски, напротив, порождаются внутренними дисфункциями или недочетами в управлении ключевыми бизнес-операциями, включая отсутствие должной прозрачности цепочек поставок или дефицит эффективности в системах контроля запасов. Для углубленного изучения финансовых опасностей, связанных с цепочками поставок, важно разграничить две главные категории: финансовые убытки и упущенную выгоду. Финансовые убытки могут происходить вследствие неожиданных расходов на управление логистическими процессами или из-за прямой утраты грузов в ходе транспортировки. В то же время, упущенная выгода часто является результатом задержек доставки, ведущих к пропуску выгодных для компании сделок. Применение стратегий и инструментов финансового риск- менеджмента в цепях поставок улучшает способность предприятий антиципировать и контролировать возможные финансовые потери или недополучение прибыли, обеспечивая тем самым их более надежное и эффективное функционирование в деловой среде [11]. В области логистики поставок, финансовые риски представляют собой различные угрозы экономической стабильности предприятия, способные привести к непосредственным убыткам или потере бизнесперспектив. Эти недостаточной риски платежной могут возникать способности из-за партнеров, банкротства или а из-за также неоптимального распределения ресурсов и вероятности задержек в доставке товаров. Разнообразие методик для идентификации финансовых опасностей в сфере логистического обеспечения поставок обширно, и каждая из них детализирует специфические элементы данной проблематики. В рамках одной из таких концепций, финансовый риск воспринимается как потенциал наступления ситуаций, которые могут привести к денежным потерям из-за колебаний рыночных условий или неисполнения обязательств со стороны партнеров в ходе выполнения логистических операций [17]. Этот аспект предпринимательства требует глубокого разбора и стратегического планирования, чтобы сократить возможные финансовые потери и гарантировать стабильное экономическое состояние организации. Важно принимать в расчет не только непосредственные финансовые потери от невыполнения платежных обязательств, но и недополученную прибыль в результате финансовых рисков, способных существенно повлиять на экономическую эффективность деятельности компании. Финансовые риски в сфере логистики поставок означают потенциальные потери финансов или убытки, возникающие в ходе выполнения финансовых транзакций, связанных с управлением поставками. Эти риски могут проистекать из множества источников, включая колебания валютных курсов, изменения в процентных ставках, ценообразование товаров и услуг, а также проблемы с возвратом долгов. Альтернативное определение акцентирует внимание на том, что под финансовыми рисками в данном контексте понимается риск потери дохода или возникновения убытков для компании из-за неблагоприятных сдвигов в её финансовом положении, которые могут быть спровоцированы как внешними, так и внутренними факторами. Изучение множества определений дает основание утверждать, что финансовые риски в сфере логистики поставок проистекают из-за риска ухудшения финансового положения компании. Такое ухудшение может влечь за собой финансовые потери или снижение прибыли в ходе выполнения логистических задач. Причины этих изменений могут быть связаны как с внутренними, так и с внешними факторами, влияющими на финансовые аспекты деятельности в области логистики поставок. Следует подчеркнуть, что подверженность финансовым угрозам при выполнении логистических операций поставок представляет собой ключевой элемент ведения дел, который может спровоцировать значительные негативные эффекты для компании. В свете этого, для грамотного контроля над подобными рисками, критически важно организовывать глубокий анализ и стратегическое планирование, включающее в себя оценку всех потенциальных рисков и разработку эффективных стратегий их минимизации. В сфере глобальной коммерции, финансовые угрозы, связанные с логистикой поставок, являются неизбежным элементом операционной деятельности каждой корпорации, работающей на международном рынке. Эти угрозы могут принимать разные облики и наносить бизнесу значительный ущерб. В числе основных финансовых угроз в дистрибуции товаров выделяется валютная нестабильность. Компании, осуществляющие деятельность на международном уровне, непосредственно сталкиваются с валютным риском, вызванным изменениями обменных курсов. Этот тип риска особенно релевантен для организаций, занимающихся экспортно-импортными операциями, так как колебания валютных курсов могут вести к внезапным и значительным финансовым потерям, подрывая их финансовое положение и способность конкурировать на глобальных рынках. В этом контексте, даже малейшие изменения в валютных курсах могут иметь значительные финансовые последствия. Давайте детальнее проанализируем, как колебания курсов валют влияют на цепочки поставок и каковы методы минимизации или предотвращения этих рисков. Ключевым моментом является разработка эффективной стратегии управления валютными рисками, цель которой гарантировать устойчивость и надежность бизнес-операций в контексте нестабильности на финансовых рынках. Финансовые риски являются неизбежным аспектом ведения любого предприятия. Ключевая задача в контексте финансовой стабильности заключается в эффективной идентификации и управлении этими рисками. Кредитный риск, означающий риск невыполнения финансовых обязательств контрагентами, значителен среди прочих. Это может проявляться через отказ покупателя выплатить средства за полученные товары или неспособность поставщика вернуть предоплату при неисполнении условий договора. Более того, в арсенале финансовых рисков особое место занимает риск колебания процентных ставок. Проявляется он при изменении процентных ставок по кредитам и займам, ведущем к возрастанию расходов на долговое обслуживание. Данный риск крайне значим для компаний, активно привлекающих заемные средства для поддержки своего бизнеса. Вот почему стратегический менеджмент финансовых рисков занимает центральное место в поддержании долгосрочного развития предприятия. Организациям необходимо разработать и внедрить эффективные инструменты управления и mitigации рисков, дабы уменьшить возможные угрозы их финансовой стабильности и процветания. В условиях рыночных колебаний и повышения уровня инфляции, предприятия сталкиваются с опасностями, влияющими на их экономические показатели. Особое место среди них занимает ценовой риск, который проистекает из потенциальной возможности изменений цен на продукты, ресурсы или услуги, способных вести к росту расходов или сокращению прибыли организации. Вдобавок к риску изменения цен, компании встречаются ещё с одним типом угрозы – операционным риском. Этот риск проистекает из вероятности потерь, вызванных неэффективностью или неисправностями в работе корпоративных процессов, систем и методик. Операционные проблемы могут возникать в результате недочетов в управлении запасами, дефектов в качестве продукции или услуг, а также из-за неполадок в информационно-технологических системах. Операционный риск, представляя собой одну из основных финансовых угроз для предприятий, связан с потерями, которые могут возникнуть из-за недостатков или сбоев во внутренних процедурах, системах и политиках. Неоптимизированное управление процессами может вести к оттоку клиентской базы, деградации деловой репутации и, как следствие, к упадку прибыльности. Поэтому акцент на совершенствовании операционных процедур с целью минимизации данного рода риска является ключевым элементом стратегии обеспечения суставной работы предприятия. Финансовые риски, связанные с логистикой и доставкой товаров, занимают центральное место в управлении логистическим цепочками. Эти риски могут существенно повлиять на финансовое благополучие и успешное развитие компании. Ключевым аспектом в логистической стратегии является глубокое понимание и тщательный анализ потенциальных финансовых угроз. Такой подход к финансовым рискам позволяет получить детальное представление о механизмах работы цепочки поставок и сделать взвешенные управленческие решения. Оптимизация управления рисками в логистике напрямую способствует повышению производительности и укреплению конкурентных позиций предприятия. 1.1.2. Анализ факторов, влияющих на финансовые риски в цепочке поставок Профундированные знания о финансовых угрозах в цепочке поставок критически важны для их квалифицированного контроля. Адекватное рискменеджмент требует анализа обширного круга экстернальных и интернальных элементов, воздействующих на предприятие. Ключевым элементом управления рисками является мониторинг экстернальных обстоятельств, способных оказывать значительное воздействие на финансовую устойчивость предприятия. В эту категорию входят экономические тренды, политические события, регулятивные изменения и инновационные разработки, чья динамика может быть непредсказуемой и в большинстве случаев выходит за рамки контроля со стороны организации. Ввиду комплексности экстернальных обстоятельств, критично овладеть способностью к адаптации к переменным условиям и гибкому ответу на эволюцию внешней среды. Непрерывное отслеживание и оценка экстернальных угроз способствуют оперативному реагированию для минимизации их воздействия и поддержанию финансового благополучия бизнеса. Финансовые опасности, связанные с логистикой поставок, являются сложным и многоаспектным явлением, на которое оказывают влияние как внешние, так и внутренние элементы. Ключевые факторы, влияющие на эти риски, охватывают стратегическое управление, финансовую стратегию предприятия и применяемые логистические процессы и технологии. Критически важно осознавать, что все эти компоненты тесно связаны и оказывают значительное влияние на финансовую стабильность компании. В контексте внешних переменных, влияющих на финансовую нестабильность, необходимо принимать в расчет макроэкономические изменения. Вариации в показателях инфляции, котировках национальных валют, базовых процентных ставках и статистике занятости населения могут существенно воздействовать на экономическое состояние предприятия. Эти элементы критически значимы при проведении оценки и стратегическом контроле рисков, связанных с цепочками поставок. Также, важно осознавать, что анализ и управление финансовыми рисками в сфере логистики должны осуществляться на регулярной и всесторонней основе. Это обеспечит организации устойчивость и способность адаптироваться к динамичным изменениям рыночной среды, способствуя её успешному развитию. В мире бизнеса, финансовые риски могут быть вызваны различными обстоятельствами. Например, инфляционные процессы могут привести к росту расходов на перевозку грузов, в то время как флуктуации курсов валют могут изменить ценник на продукцию, привезённую из-за границы. Эти аспекты лишь часть многочисленных факторов, способных повлиять на финансовую стабильность предприятия. Кроме экономических, значение имеют и политические аспекты, оказывающие влияние на финансовые риски. Стабильность правительства, дипломатические стратегии, а также глобальные альянсы являются ключевыми элементами, формирующими бизнес-среду и принятие инвестиционных решений. Имплементация экономических ограничений или корректировка национальной торговой политики могут создавать новые вызовы для предприятий, действующих на внешних рынках. Следовательно, для эффективного контроля над финансовыми рисками, организациям необходимо принимать во внимание множество переменных, охватывающих как глобальные экономические, так и политические изменения. Это обуславливает необходимость ведения непрерывного наблюдения и проведения аналитических исследований, охватывающих как международную, так и национальную арену. Такой подход позволит предприятию формировать обдуманные финансовые стратегии и сокращать риски возникновения финансовых потерь. Финансовые риски являются неизбежным аспектом бизнес-процессов каждой организации, и признание этого факта критически важно. Они могут проистекать из различных источников, в том числе из-за изменений в законодательной среде, которые могут серьезно затронуть финансовые аспекты деятельности компании, в частности изменения в налогообложении и нормах качества продукции. Эффективное управление финансовыми рисками требует комплексного учета и анализа как макроэкономических, так и политических изменений, точного прогнозирования и разработки стратегий для уменьшения потенциальных убытков. К тому же, интринсические аспекты несут в себе не меньшую значимость для определения финансовых опасностей. Неэффективность в операциях и руководстве организации может привести к непредвиденным экономическим потерям и снижению позиций на рынке. Различные факторы, влияющие на ситуацию, предполагают применение интегрированного подхода к контролю рисков, а также непрерывное наблюдение за динамикой внешней среды. В центре эффективного управления финансовыми рисками лежит способность организации приспосабливаться к меняющимся условиям и оперативно реагировать на эмерджентные вызовы. Адекватное стратегическое планирование и разработка методик управления рисками являются ключевыми для минимизации возможных рисков и поддержания финансового здоровья предприятия на протяжении длительного времени. Управление финансовыми рисками является ключом к процветанию предприятия. Изменения в технологиях и внутренние проблемы могут значительно воздействовать на логистику и финансовую стабильность фирмы. Современные инновационные решения играют решающую роль в оптимизации логистических процессов, улучшая производительность и минимизируя потенциальные риски. Тем не менее, важно осознавать потенциальные опасности и слабые места, связанные с излишней зависимостью от этих технологий [9]. Административные и экономические факторы сыграть ключевую роль в снижении финансовых опасностей. Ошибки в составлении бюджета или неадекватное распределение активов могут увеличить угрозы для организации. Следовательно, критично важно провести всесторонний аудит всех элементов, с целью гарантировать поступательное развитие предприятия и эффективность в минимизации финансовых рисков. Адекватное управление финансовыми рисками в компании тесно связано с выбранной стратегией управления рисками [3]. Ключевым аспектом в этом процессе является понимание того, что разнообразные стратегические подходы несут за собой как потенциальные преимущества, так и возможные угрозы для уровня рисков в компании. Примером является стратегия, нацеленная на широкую диверсификацию поставщиков, которая может эффективно уменьшить риски, связанные с зависимостью от единственного источника поставок. С другой стороны, реализация данной стратегии может вызвать трудности в координации и оптимизации процессов управления цепью поставок. Организационные внутренние элементы, особенно в области закупочной и логистической деятельности, занимают центральное место в создании рисковой атмосферы. Эффективно организованные процессы в секторе закупок и снабжения не просто улучшают контроль над рисками, но и обеспечивают стабильное и оперативное пополнение запасов. Таким образом, продуманность в определении подхода к рискам и детализация планов внутренних действий позволяют предприятию сокращать финансовые риски и поддерживать его долгосрочный прогресс. Для минимизации финансовых рисков организации критично принимать в расчет разнообразные внутренние элементы. Ключевым аспектом здесь выступает оптимальное распределение ресурсов, что напрямую влияет на уменьшение эксплуатационных затрат и повышение доходности предприятия. Этот процесс играет важную роль в сокращении финансового риска, обеспечивая таким образом стабильное развитие коммерческой деятельности. Кроме того, критически важным элементом в стратегии управления финансовыми рисками является стандарт качества товаров и услуг, предлагаемых компанией. Превосходное качество товаров и услуг способно повышать доверие покупателей к марке, стимулировать увеличение объема продаж и положительно отражаться на финансовой отчетности организации. В контрасте, недостаточное качество товаров и услуг может вызвать отток покупателей и усиление финансовых рисков. Таким образом, оптимизация расходования ресурсов и гарантирование превосходства товаров и предоставляемых услуг ключевы для контроля за финансовыми опасностями предприятия и укрепляют его позиции среди конкурентов. Для адекватного контроля за финансовыми рисками критически важно осознавать, что факторы, возникающие внутри компании, играют центральную роль. Оптимизированная управленческая стратегия, разработанные процедуры в сфере закупок и логистики, а также высокий стандарт выпускаемых товаров и предоставляемых услуг - все это залог минимизации финансовых убытков и гарантия стабильности предприятия. Важным фактором, подлежащим вниманию в контексте минимизации финансовых рисков, является стратегия закупок и логистики. Основательный отбор поставщиков, детальное изучение контрактных обязательств, а также анализ локации поставщиков критичны для принятия обоснованных решений. Разработка и реализация обдуманных подходов в этих направлениях позволит значительно уменьшить финансовые риски и укрепить стабильность поставок, благоприятно отразившись на общем успехе предприятия. Эффективное управление предприятием требует от руководителей глубокого понимания того, как стратегическое воздействие на внутренние параметры — от корпоративной культуры до операционных процессов — может значительно Ключевым уменьшить элементом для вероятность достижения финансовых устойчивого убытков. развития и экономического роста является интеграция этих принципов управления в целостную стратегию компании. Оптимизация управления ресурсами является ключевым аспектом в снижении экономических угроз, а также в поддержании долговременной стабильности предприятия. Эффективное распределение, затрагивающее как материальные и финансовые активы, так и трудовые ресурсы, играет важную роль в усилении позиций на рынке и гарантирует успешность бизнес-процессов. Дополнительно, высокий уровень качества товаров и услуг напрямую снижает финансовые угрозы для компании. Поддержание высоких критериев качества препятствует потере клиентской базы, сокращает случаи товарного возврата и способствует повышению деловой репутации, что, в результате, благоприятно сказывается на финансовом состоянии предприятия и снижении рисков. Таким образом, критически важно обеспечивать непрерывный мониторинг и поддержание высокого уровня качества в качестве основополагающего аспекта в управлении финансовыми рисками. В современной экономике, где процессы глобализации и экспоненциальный рост технологий трансформируют логистические операции в центральный аспект успешной коммерческой деятельности, разработка и внедрение стратегий управления финансовыми рисками приобретает критическое значение. Эффективное снижение рисков требует анализа и мониторинга разнообразных аспектов, оказывающих прямое влияние на процессы доставки товаров. Влияние на финансовые риски в области логистики складывается из комплексного набора факторов, связанных между собой. Взаимодействие экономической обстановки и социальных трендов напрямую влияет на стратегическое планирование компании. Следовательно, эффективность стратегии обусловлена всесторонним изучением ключевых элементов, в том числе социокультурных, экономических, и технологических аспектов. Изучение связей и воздействия разнообразных элементов на финансовую устойчивость в сфере цепочек поставок представляет собой критическую основу для формирования осмысленных решений и снижения вероятности финансовых потерь. Рассмотрение рисков в их комплексности и осмысление их взаимного влияния позволяют предприятиям разработать целостную стратегию риск-менеджмента, что критически важно для поддержания непрерывности операций и достижения долгосрочной жизнеспособности в условиях нестабильности экономики. Разработка стратегий управления рисками, направленных на минимизацию финансовых убытков, представляет собой основную задачу, требующую глубокого анализа взаимосвязей между разнообразными факторами. Эффективное регулирование финансовых рисков зависит не только от способности оперативно реагировать на возникающие сложности, но также от разработки проактивных мер, основанных на комплексном подходе к учету всех аспектов работы компании. Среди многочисленных факторов, оказывающих воздействие на финансовую устойчивость экономическая корпораций, обстановка, выделяется представляющая международная собой значительную детерминанту финансовых угроз для бизнеса. Вариации в глобальной торговле или политические изменения могут вызвать флуктуации обменных ставок или уменьшение интереса потребителей к продукции предприятия. Осознание данных взаимосвязей обеспечивает создание подлинных экономических прогнозов и разработку стратегий для минимизации предстоящих финансовых потерь. К учету внутрикорпоративных аспектов при минимизации финансовых угроз относятся анализ текущего экономического состояния организации, ее капитальная структура и объем задолженности. Эффективное управление кредитными обязательствами и оптимизация соотношения собственного и заимствованного капитала способствуют снижению финансовых рисков и поддержанию стабильного финансового статуса предприятия. Следовательно, осознание интеракций между разнообразными элементами и их эффект на финансовые угрозы способствует созданию более результативных механизмов контроля и сокращению потенциальных убытков. Критически важно акцентировать на том, что эффективное управление опасностями требует интегрированного подхода и непрерывного анализа обстановки, чтобы своевременно адаптироваться к новым условиям и внедрять профилактические стратегии. 1.1.3. Обзор методов идентификации и оценки финансовых рисков в логистике Выявление финансовых рисков представляет собой критический этап управления рисками в цепочке поставок. Этот процесс обеспечивает определение потенциальных угроз и разработку стратегий для снижения их воздействия. В контексте данной статьи мы осветим важнейшие стратегии выявления финансовых рисков, присущих сфере логистики, и обсудим их основные аспекты. Процесс начнется с детального исследования исторических данных. Этот подход предполагает анализ информации о прошлых событиях для идентификации закономерностей и трендов, указывающих на потенциальные угрозы. Ключевыми аспектами здесь выступают записи о продажах, затратах, прибылях, валютных котировках и процентных ставках. Путем детализированного разбора этих данных можно выявить типы рисков, которые часто возникают или склонны к повторению. Кроме исторического анализа, для выявления финансовых рисков применяются альтернативные подходы. Экспертные оценки, основанные на знаниях и опыте специалистов в сфере финансов, позволяют идентифицировать и оценить будущие угрозы, предлагая стратегии для их нейтрализации. Аналитический инструмент сценарного анализа изучает разнообразные перспективные ситуации и их потенциальное воздействие на финансовую стабильность, позволяя адаптировать стратегии управления рисками к предвидимым изменениям. Следовательно, выявление финансовых угроз в цепочке поставок включает в себя охват разнообразных стратегий и аналитических процедур. Каждая стратегия обладает уникальными преимуществами и может быть использована с максимальной отдачей в конкретных сценариях. Эффективное управление финансовыми рисками в сфере логистики требует умелого сочетания этих стратегий с учетом уникальных аспектов данного бизнеса. Сценарный анализ служит ключевым методом для оценки финансовых угроз, предоставляя возможность моделировать и изучать разнообразные гипотетические условия. Это позволяет предприятиям антиципировать потенциальные исходы и разрабатывать стратегии для сокращения ущерба. Валютная волатильность, изменение процентных ставок, политические потрясения могут все быть включены в такой анализ. Применение этого подхода обеспечивает организациям гибкость и подготовленность ко всем возможным перипетиям. Анализ чувствительности является ключевым инструментом для оценки финансовых рисков, позволяя через анализ воздействия колебаний разных переменных на экономический успех организации выявить потенциальные угрозы. Флуктуации стоимости продукции, издержек, объемов реализации товаров, курсов валют и других экономических показателей могут быть проанализированы для оценки восприимчивости бизнеса к внешним и внутренним изменениям. Следует осознавать, что хотя методы финансового анализа предоставляют значительные преимущества, они не обеспечивают полной непроницаемости перед финансовыми угрозами. Это обуславливает необходимость для корпораций регулярно обновлять и улучшать свои стратегии анализа и риск-менеджмента, дабы эффективно адаптироваться к динамике финансового рынка. Критическая составляющая эффективного руководства предприятием – это аудит рисков, охватывающий оценку вероятности появления угроз и их эффекта на операции компании. Фундаментально необходимо выявить, какие угрозы могут ключевым образом воздействовать на реализацию бизнес-стратегий и разработать стратегии их нейтрализации. Данный процедурный элемент охватывает применение разнообразных методологий, в том числе анализ данных, экспертные аналитические сессии и дополнительные техники. Дополнительно, для эффективной риск-менеджмент системы в организациях активно используют ключевые показатели риска (KRI). Это специализированные метрики, предназначенные для мониторинга и анализа рисков, с которыми может столкнуться бизнес. KRI включают данные о финансовом здоровье компании, объемах долговых обязательств, ликвидности активов и других критических аспектах, определяющих устойчивость предприятия на рынке. Через систематический контроль и оценку ключевых показателей риска (KRI), предприятия способны своевременно идентифицировать возможные опасности и принимать меры по их нейтрализации. Это действие способствует минимизации шанса возникновения кризисных моментов и гарантирует более эффективное риск-менеджмент в пределах компании. В настоящее время для бизнеса критически важно применение не только методов аудита, но и интеграции информационных систем в процессы оценки и управления рисками. Электронные системы управления превращаются в ключевой элемент стратегического планирования в компаниях, нацеленных на снижение возможных опасностей. Использование технологий для анализа данных, прогнозирования, и моделирования способствует эффективной идентификации, мониторингу и контролю рисков, что, в свою очередь, ведет к устойчивости и процветанию предприятия. Осуществление аудиторских проверок несет ключевую роль в идентификации и анализе возможных угроз, влияющих на функционирование предприятий. Аудиторы, осуществляя глубокий анализ операций, инфраструктуры, договорных обязательств и различных элементов предпринимательской среды, способствуют выявлению слабых мест и разрабатывают рекомендации для их коррекции. Интеграция аудиторских процедур с применением современных информационных технологий дает предприятиям возможность формировать целостную стратегию управления рисками, укрепляя защиту против возможных опасностей. Финансовые риски представляют собой критическую область для изучения, направленную на уменьшение потенциальных убытков для компании. В этой связи использование различных аналитических подходов, включая экспертный метод Дельфи, сетевой анализ и анализ SWOT, значительно способствует идентификации и оценке возможных рисков. Дельфийский метод, применяющийся для систематизации профессиональных суждений, служит надежным средством в определении и аппребации финансовых угроз. Агрегирование экспертных оценок предоставляет ключевые предвидения о потенциальных опасностях и оценку их реализации. Сетевой анализ предлагает методику для анализа рисков в логистических и поставочных цепях, обеспечивая идентификацию точек уязвимости в данных системах. Изучение конфигурации сети и зависимостей между составляющими ее узлами способствует выявлению потенциальных препятствий и формированию мер по их нивелированию. SWOT-анализ, который фокусируется на выявлении сильных и слабых сторон организации, а также возможностей и угроз, дает полное представление о внутренней и внешней среде компании. Комбинирование различных методов анализа позволяет комплексно подходить к оценке финансовых рисков и эффективно управлять ими. Финансовые риски — это неизбежные элементы деятельности всех коммерческих предприятий. Чтобы эффективно управлять этими рисками, компании могут использовать разнообразные методики, среди которых SWOT-анализ занимает значимое место. Данный подход дает возможность комплексного анализа внутреннего и внешнего окружения организации, выявления ее преимуществ и уязвимых мест, а также разработки стратегий для развития и совершенствования. SWOT-анализ в контексте идентификации финансовых рисков помогает организациям более детально разобраться в том, какие аспекты их деятельности могут стать источником потенциальных угроз. Анализируя внутреннюю среду компании, можно выявить уязвимые места, которые требуют особого внимания и мер по снижению рисков [6]. Необходимо учитывать, что анализ SWOT способствует не только идентификации слабых аспектов деятельности, но также предоставляет данные для раскрытия потенциала развития и усиления маркетинговой стратегии предприятия. Тщательный анализ достоинств компании дает возможность эффективно эксплуатировать их, формируя новые стратегии устойчивого роста и конкурентные преимущества. Таблица 1 - Подходы к определению финансовых угроз в цепочках поставок Наименование метода Краткое описание Анализ исторических данных Анализ исторических данных для выявления моделей и тенденций Умозрительно раскрывает закономерности и тенденции Сценарный анализ Разработка и изучение предположительных ситуаций с целью оценки их потенциального эффекта Способствует антиципации и адаптации к потенциальным угрозам. Анализ чувствительности Анализ эффекта модификаций конкретных факторов или критериев на экономические показатели Позволяет оценить, как подвержена компания конкретным угрозам. Оценка риска Анализ вероятности появления конкретного риска и потенциальных последствий его реализации. Способствует выявлению ключевых угроз. Преимущества метода Недостатки метода Привязан к устаревшей информации; игнорирует свежие и эволюционирующие угрозы. Может занимать много времени; строится на допущениях, что может вызвать ошибки. Требует точных данных; игнорирует корреляцию между различными переменными Обусловлено аккуратностью и достоверностью применяемых информационных ресурсов и подходов к анализу. Применение критических индикаторов риска (KRI) Мониторинг показателей для анализа степени рисков. Обеспечивает экспрессидентификацию и ответ на потенциальные риски. Проведение аудита Осуществление аудиторской проверки процессов, систем, договоров и прочего с целью выявления рисков. Обеспечивает обнаружение слабых мест и рекомендует меры по ликвидации. Применение информационных технологий Применение специализированных программ и инструментарий для выявления и контроля над рисками. Облегчает автоматическую идентификацию и минимизацию рисков. Метод Дельфи Коллекция и изучение экспертных оценок по специфической проблематике Обеспечивает применение специализированных знаний для выявления потенциальных угроз Сетевой анализ Исследование архитектуры сети, взаимодействий между ее элементами и потенциальных слабых мест. Обеспечивает идентификацию сложных связей и рисков в логистической цепи. SWOT-анализ Анализ сильных и слабых аспектов компании, вдобавок к изучению её потенциалов и рисков. Способствует выявлению уязвимостей в деятельности компании и путей минимизации потенциальных угроз. Определение и анализ KRI могут представлять собой сложную задачу. Может требовать значительного времени; эффективность аудита определяется уровнем квалификации аудитора Зависит от характеристик и реализации применяемого программного обеспечения; потребует существенных финансовых вложений Зависимость от качества и непредвзятости экспертных оценок; может требовать значительного времени Может оказаться сложным и требовать времени; нуждается в подробной информации о сети. Может быть субъективным; не предоставляет количественной оценки рисков Эти подходы не исключают друг друга и зачастую применяются в связке для формирования более обширного и достоверного изображения угроз. К примеру, изучение прошлых данных может комбинироваться со сценарным анализом для прогнозирования будущих угроз, в то время как анализ чувствительности сочетается с оценкой риска для выявления ключевых угроз. 1.2. Методология анализа и управления финансовыми рисками в логистике поставок 1.2.1. Стратегии минимизации финансовых рисков в логистике В эпоху непрерывных изменений, для динамичного прогресса предприятий требуется активное мониторинг и адаптация стратегий, целящих в финансовую стабильность. В условиях рыночных колебаний критично обладать разработанным планом для сокращения рисков и поддержания постепенного развития. Это включает в себя как адаптацию к нынешним проблемам, так и антиципацию будущих препятствий, с проактивной подготовкой к ним. Диверсификация поставщиков и партнеров выступает основной тактикой для уменьшения экономических опасностей в сфере логистики. Имея широкий спектр контрагентов, предприятие способно снизить свою зависимость от единственного источника поставок и равномерно распределить потенциальные угрозы среди разнообразных поставщиков. Эта стратегия не только обеспечивает финансовую стабильность, но и дает преимущество в адаптации к изменениям на рынке. Помимо этого, применение такого метода открывает пути для развития бизнеса и выхода на новые рынки, повышая тем самым конкурентную способность организации. Кроме стратегии диверсификации портфеля, критически важно развивать инструменты прогностического анализа и оценки рыночных рисков. Это необходимо для того, чтобы компания могла своевременно адаптироваться эффективные к меняющимся стратегические условиям рынка управленческие и решения. осуществлять Интеграция комплексного подхода, включающего различные стратегии и тактики, обеспечивает предприятию возможность не только преодолевать возникающие барьеры, но и превращать их в стратегические возможности для продолжения своего роста и развития. Создание резервных предотвращения капиталов потенциальных и аллокация ресурсов экономических для нестабильностей становится ключевым аспектом всестороннего бюджетирования. Применение сбалансированной стратегии финансового управления способствует не только снижению воздействия неблагоприятных экономических флуктуаций, но также значительно укрепляет общую финансовую устойчивость предприятия. интеграция финансовых инструментов минимизировать потенциальные угрозы Тщательная разработка и и методик позволяют и усилить финансовую стабильность организации, обеспечивая её процветание на длительный срок. Для достижения результативности в логистических операциях критически важно принятие стратегии, основанной на анализе рисков и формировании эффективных партнерских связей. Устойчивые отношения с ключевыми поставщиками и заказчиками способствуют стабилизации деятельности компаний и минимизации финансовых потерь. Важность комплексного подхода, включающего в себя выявление потенциальных угроз, их оценку, разработку мер по минимизации последствий через страхование и создание резервных фондов, является залогом финансовой безопасности и стабильности организации. Стратегическое управление рисками охватывает процесс оценки и детализированного анализа потенциальных финансовых потерь, а также формирование эффективных стратегий предотвращения данных рисков. Применение такого подхода обеспечивает компаниям прочную подготовку к внезапным рыночным колебаниям, позволяя существенно сократить возможные финансовые потери. Формирование прочных союзов с поставщиками и заказчиками ключевой элемент для достижения долговременной стабильности предприятия. Создание атмосферы доверия и разработка выгодных для обеих сторон условий партнерства облегчает адаптацию к колебаниям спроса и уменьшение рисков, вытекающих из рыночной волатильности. Для укрепления конкурентных позиций на логистическом рынке критически важно сокращение потенциальных угроз и гибкая реакция на рыночные трансформации. Процесс внедрения передовых технологий в управление логистическими и поставочными операциями играет не менее важную роль. В дополнение, успешное завоевание лидерских позиций в данной отрасли требует приверженности к глобальному подходу в управлении и непрерывного совершенствования отношений с ключевыми партнерами. Организации, эффективно интегрирующие эти элементы в свою стратегию, зачастую обеспечивают себе существенное превосходство над конкурентами стратегические и занимают инициативы и ведущие позиции. постоянно Осуществляя повышая уровень профессиональных компетенций, такие компании обретают способность к приспособлению к переменчивым условиям инновационных и высокоэффективных рынка, предложению логистических решений. Следовательно, обеспечение конкурентоспособности в области логистики предполагает не модернизацию, но только уменьшение рисков и технологическую также укрепление стратегического видения и партнерских связей. Следовательно, проведение тщательного анализа, осуществление точного прогнозирования, создание эффективного страхового покрытия, формирование адекватных финансовых стратегического риск-менеджмента, вместе резервов с и развитием внедрение прочных партнерских связей, играют ключевую роль в повышении финансовой стабильности и долгосрочной перспективности организации. Эти меры позволяют организациям не только гибко подходить к изменениям на рынке, но и эффективно снижать угрозы потерь и различные финансовые риски. 1.2.2. Применение аналитических и статистических методов для оценки финансовых рисков Ключ к успешному минимизированию финансовых рисков в области логистических поставок лежит в глубоком и обстоятельном исследовании. Использование статистических методов становится неотъемлемой частью этого процесса, обеспечивая возможность предвидеть будущие изменения на рынке, оценить риски возникновения разнообразных происшествий и эффективно работать с собранной информацией. Регрессионный анализ, ключевой аспект статистических исследований, активно используется для анализа связей между различными переменными. В арене финансовых рисков, этот подход эффективен в изучении, как экономические колебания влияют на финансовое состояние предприятия. Освоение регрессионного анализа для изучения финансовых рисков позволяет компаниям осуществлять фактологически подкрепленный выбор, сокращать возможные финансовые потери и улучшать управленческую эффективность в области логистики снабжения. Для успешного руководства предприятием крайне важно применять разнообразные стратегии обработки информации. Исследование временных последовательностей стоит в числе эффективных способов. Этот метод позволяет организациям предвидеть будущие развития, обнаруживать закономерности и сезонные изменения в информационных массивах [17]. К тому же, регрессионный анализ служит ключевым инструментарием. Он облегчает идентификацию основополагающих элементов, оказывающих воздействие на бизнес-показатели, и формирование стратегии минимизации рисков. Адекватное декодирование данных, полученных в ходе анализа, обеспечивает возможность осуществления проверенных выборов в сфере управления цепочками поставок и обращения финансов. Немаловажно умение эффективно использовать аналитические находки в реальной работе. Следовательно, интеграция временных рядов и регрессионного исследования предоставляет предприятиям ключевые аналитические инструменты для эффективного руководства и стратегического планирования. Грамотное использование этих аналитических подходов дает возможность организациям глубже анализировать рыночные тренды и разрабатывать обоснованные стратегические планы. В современной деловой практике организации активно применяют анализ временных рядов для расширенного спектра задач. К примеру, анализируя временные ряды, компания может выявить, насколько колебания курса доллара оказывают воздействие на ее финансовые результаты. Этот процесс способствует глубокому пониманию воздействия валютного риска и разработке результативных стратегий для его минимизации. Тем не менее, значение анализа временных рядов пересекает границы финансовой отрасли. Этот метод находит своё применение в широком спектре областей. Например, он способен ассистировать в прогнозировании потребности возможность в продукции эффективно и услугах, обеспечивая планировать выпуск предприятиям продукции и минимизировать расходы на ресурсы. Этот метод анализа временных рядов служит ключевым элементом для разработки стратегически осмысленных решений и улучшения финансового положения предприятия. Он обеспечивает возможность не просто ретроспективного изучения данных, но и прогнозирование будущих трендов, что крайне значимо при динамичных изменениях на рынке. В свете этого, комплексное применение временных рядов представляет собой фундамент успешного управления бизнесом, обеспечивая оперативную адаптацию к изменяющейся внешней среде и реализацию актуальных стратегий в бизнес-процессах. В современной деловой среде применение статистических моделей вышло на передний план, обеспечивая предприятиям не только возможности для глубокого анализа данных, но и прогнозирование будущих тенденций, а также выявление неочевидных зависимостей. Эта техника исследования данных стала центральным элементом в идентификации тенденций и прогнозировании последующих развитий, играя критическую роль в оптимизации бизнес-операций и формировании стратегического видения. Статистическое моделирование представляет собой применение математических статистических методов и алгоритмических процедур для построения предиктивных моделей, которые имеют способность прогнозировать и интерпретировать разнообразные происходящие явления. Особое значение оно находит в управлении финансовыми рисками, где адаптация и разработка соответствующих рисковых моделей способствует анализу и прогнозированию потенциальных финансовых потерь, а также в анализе вероятностей наступления различных экономических ситуаций. Это дает возможность компаниям делать основанные на данных и аналитически верифицированные стратегические выборы, снижая риск неопределенных финансовых издержек и улучшая общую операционную эффективность. Статистическое моделирование, таким образом, является ключевым фактором, способствующим достижению долгосрочного успеха предприятий, укрепляя их позиции на рынке благодаря использованию научно обоснованных методов принятия решений и обеспечивая им устойчивость к рыночным колебаниям. В современной деловой среде компании сталкиваются с вызовом точного прогнозирования финансовых рисков, что побуждает их применять передовые техники машинного обучения. Алгоритмы, включающие в себя случайные леса, градиентный бустинг и нейронные сети, предоставляют уникальные возможности для разработки достоверных моделей оценки кредитного риска. Эти методы обладают возможностью обрабатывать и анализировать массивные данные, выделяя сложные паттерны и зависимости, которые были бы недостижимы для идентификации при использовании классических статистических методов. Использование алгоритмов машинного обучения для предсказания риска дефолта путем анализа финансового состояния клиентов и их платежной истории является одной из наиболее значимых задач в финансовой индустрии. Эти статистические методы позволяют кредитным учреждениям улучшить качество оценки кредитного риска, обеспечивая возможность для более обоснованного принятия решений в сфере кредитования. Точные предсказания, построенные на основе глубокого анализа данных с использованием передовых алгоритмов, обеспечивают оценку будущих рисков, учитывая значительно больше параметров и достигая высокой степени точности. В эпоху цифровизации финансовый сектор активно интегрирует передовые технологии, при этом алгоритмы машинного обучения выходят на передовые позиции в области прогнозных анализов. Они не только становятся неотъемлемым элементом всестороннего анализа финансовой ситуации, но и служат решающим инструментом для компаний, стремящихся к оптимизации управления своими финансами и сокращению уровня риска. В секторе финансов, для достижения выдающихся результатов, критически необходимо применение широкого арсенала аналитических инструментов, в том числе современных технологий машинного обучения и проверенных временем статистических методов. Использование алгоритмов машинного обучения для прогнозирования возможных будущих событий, например, риск ухода клиентов или задержек в поставках, выступает как значительное конкурентное преимущество. Эти методы эффективно способствуют формированию данных для обдуманных стратегических решений и снижению потенциальных финансовых убытков. Точные прогнозы, сформированные с помощью машинного обучения, предоставляют компаниям уникальную возможность для достижения конкурентного преимущества. Это становится возможным за счёт их способности адаптироваться к изменениям на рынке и принимать оперативные решения. В конечном итоге, применение подобных передовых методик анализа способствует поддержанию финансовых институтов в стабильном положении среди нестабильности экономической обстановки. В арсенале финансового риск-менеджмента метод Монте-Карло занимает значимое место как высокоэффективный инструмент статистического анализа, находящий широкое применение в сфере финансовой аналитики. Этот метод способствует моделированию вероятностных процессов и анализу потенциальных сценариев, давая возможность анализировать риск различных событий. Важной особенностью метода Монте-Карло является его способность к проведению множественных симуляций на базе обширных серий итераций, благодаря чему достигается повышение точности и надежности аналитических выводов. Метод Монте-Карло применяется для имитации разнообразных рисков и анализа их возможного эффекта на экономические показатели организации, что обеспечивает финансовым экспертам и управленцам данные для принятия взвешенных стратегических формирования действенных планов по минимизации рисков. решений и Необходимо подчеркнуть, что принцип работы метода Монте-Карло укоренен в использовании случайности и вероятностной теории. Этот метод активно применяет процесс генерации случайных чисел и последующий анализ полученных данных при помощи статистических методов для разработки разнообразных моделей и проведения симуляций. Таким образом, метод позволяет адекватно учитывать множество различающихся факторов, в том числе их неопределенность и изменчивость, что оказывает существенное влияние на финансовые показатели организации. Следовательно, метод Монте-Карло представляет собой ключевой аналитический инструмент в сфере финансового риск-менеджмента, обеспечивая возможность предвидения различных финансовых исходов и оценки их потенциального воздействия на экономическую устойчивость компаний. Это способствует разработке обоснованных стратегий и эффективному контролю за финансовыми рисками. Метод Монте-Карло занимает центральное место в арсенале инструментов современного финансового анализа. Он базируется на генерации множества случайных сценариев, что позволяет аналитикам оценивать потенциальные исходы и риски, ассоциированные с разнообразными финансовыми стратегиями. Превышая роль простого аналитического инструмента, метод Монте-Карло получил распространение в области бюджетного планирования и стратегического управления, став ключом к принятию обоснованных решений в сфере финансов. В эпоху неизбежными глобализации, колебаниями когда корпорации валютных курсов, сталкиваются метод с Монте-Карло выступает незаменимым инструментом финансового моделирования. Применяя стохастическое моделирование для прогнозирования потенциальных валютных флуктуаций, предприятия могут систематически анализировать риск валютной экспозиции. Это знание, в итоге, дает возможность формировать стратегические планы по минимизации потерь и укреплению финансовой устойчивости компании. Тем не менее, важно осознавать, что применение метода Монте-Карло не ограничивается только знанием его основ. Это также предполагает наличие глубоких знаний в области работы с финансовыми данными. Без доступа к надежным и качественным данным невозможно эффективно реализовать этот метод. Эффективное использование метода Монте-Карло в финансовой стратегии компании возможно лишь при выполнении этих условий [30]. Для эффективного управления валютными рисками и осуществления информированных инвестиционных решений, критично важно осознавать, что применение методов Монте-Карло и других статистических инструментов требует не просто технических навыков, но и тесного взаимодействия с опытными аналитиками и финансовыми экспертами. Такое сотрудничество предоставляет организации возможность делать обоснованные прогнозы и аккуратно оценивать возможные риски. Понимание валютного риска и его последствий становится ключевым в условиях современного рынка, где валютные колебания могут значительно повлиять квалифицированных на кадров прибыльность компании. Наличие и данных становится достоверных определяющим фактором для успешного управления финансами и валютными операциями [21]. Использование инструментов анализа рисков, таких как методы Монте-Карло, открывает новые перспективы для компаний, позволяя им более глубоко понимать потенциальные угрозы и принимать информированные решения. Это помогает минимизировать финансовые потери и защищать прибыльность в условиях нестабильности на мировых валютных рынках. Таблица 2 – Статистические методы анализа финансовых рисков в логистике поставок Наименование метода Регрессионный анализ Краткое описание Исследование взаимосвязи между переменными Анализ временных рядов Анализ данных, собранных в течение времени Статистическое моделирование Создание модели для предсказания или объяснения событий Прогнозирование на основе машинного обучения Использование алгоритмов машинного обучения для прогнозирования Метод МонтеКарло Моделирование случайных процессов и оценка вероятности событий Какие критерии используются в методе для анализа финансовых рисков Плюсы метода Минусы метода Коэффициенты корреляции, pзначение, Rквадрат Позволяет определить взаимосвязь между переменными, полезен для прогнозирования Требует большого объема данных, может быть сложным в применении Тренды, сезонность, цикличность Позволяет идентифицировать тренды и паттерны в данных, полезен для прогнозирования Может быть сложным в применении, требует большого объема данных Зависит от конкретной модели Позволяет прогнозировать результаты и оценивать риски Может быть сложным в применении, требует большого объема данных и специальных знаний Зависит от конкретного алгоритма Позволяет обрабатывать большие объемы данных и выявлять сложные закономерности Требует специальных знаний и большого объема данных, может быть сложным в применении Вероятность различных сценариев Позволяет моделировать различные сценарии и оценивать их потенциальное влияние на финансы Требует специализированных навыков и может быть времязатратным в выполнении В каком случае использовать Когда необходимо установить взаимосвязь между переменными и сделать прогнозы на основе этих связей Когда необходимо анализировать данные за определенный период времени и прогнозировать будущие тенденции Когда необходимо создать модель для предсказания или объяснения определенных событий При анализе больших данных, когда традиционные методы могут быть неэффективными При необходимости оценки риска сценариев с высокой степенью неопределенности Таким образом, таблица 2 представляет различные статистические методы анализа финансовых рисков в логистике поставок. Регрессионный анализ позволяет определить взаимосвязь между переменными и делать прогнозы на основе этих связей, однако может быть сложным в применении из-за требования большого объема данных. Анализ временных рядов полезен для идентификации трендов и паттернов в данных, но также требует большого объема информации и может быть сложным в применении. Статистическое моделирование и прогнозирование на основе машинного обучения прогнозирования также результатов и предоставляют возможности оценки но рисков, для требуют специализированных знаний и большого объема данных. Метод монтекарло позволяет моделировать различные сценарии и оценивать вероятность событий, однако может быть времязатратным и требует специализированных навыков. Итак, при анализе финансовых рисков в логистике поставок важно выбирать подходящий метод в зависимости от конкретной задачи и доступных ресурсов. Каждый из представленных методов имеет свои плюсы и минусы, которые следует учитывать при принятии решений. Необходимо также обращать внимание на объем данных, специализированные знания и время, необходимые для применения определенного метода. В итоге, правильный выбор метода анализа финансовых рисков может значительно повлиять на успешность предсказаний и принимаемых бизнес-решений в области логистики поставок. 1.2.3. Роль финансового моделирования и симуляций в оптимизации финансовых рисков В современном мире моделирование и симуляции играют важную роль в анализе и управлении финансовыми рисками в логистике поставок. Они предоставляют возможность создания виртуальной модели логистической системы, где можно имитировать различные сценарии, исследовать их последствия и разрабатывать стратегии управления рисками [7]. Внедрение моделирования в сферу логистики поставок является неотъемлемой частью анализа сложных систем, таких как сети поставок, складские операции и транспортные маршруты. С помощью моделирования можно делать прогнозы поведения системы в различных условиях, изучать влияние различных факторов на результаты и разрабатывать оптимальные стратегии управления. Кроме того, моделирование и симуляции дает возможность проводить эксперименты, которые в реальной жизни могут быть слишком дорогостоящими или невозможными. Например, можно исследовать влияние изменения спроса, сроков поставок или цен на конечные результаты и принять решения на основе полученных данных [18]. Таким образом, моделирование и симуляции являются незаменимыми инструментами для управления финансовыми рисками в логистике поставок. Они позволяют анализировать сложные системы, прогнозировать и изучать различные сценарии, а также разрабатывать оптимальные стратегии управления. Благодаря этим инструментам компании могут минимизировать риски и повысить эффективность своей логистической цепи. Как следствие, модели дискретных событий позволяют не только визуализировать ход логистических операций, но и проводить анализ воздействия различных факторов на производительность логистической системы. Такой подход позволяет выявлять уязвимые места в процессе и разрабатывать стратегии для улучшения работы системы, минимизации рисков и повышения ее эффективности. Таким образом, компьютерное моделирование дискретных событий является мощным инструментом для оптимизации логистических процессов и повышения качества обслуживания клиентов [27]. Оценка рисков в логистике поставок является критическим аспектом, требующим постоянного анализа и разработки стратегий для минимизации потенциальных угроз. Одним из важных инструментов для анализа таких рисков являются симуляции. Симуляции позволяют создавать виртуальные «эксперименты», в которых можно исследовать различные факторы, влияющие на процесс поставок, и принимать решения на основе полученных результатов. Одним из примеров использования симуляций в логистике поставок является оценка рисков, связанных с перебоями в поставках. Возможные причины перебоев могут быть разнообразными - от сбоев в работе поставщиков до транспортных задержек или изменений в спросе. С помощью симуляций можно моделировать такие ситуации и оценивать их влияние на логистическую систему. Это позволяет выявить уязвимости и разработать стратегии для снижения рисков и обеспечения бесперебойной работы поставок [12]. Кроме того, симуляции позволяют предсказывать и анализировать потенциальные последствия различных стратегических решений в логистике поставок. Например, можно провести виртуальные «эксперименты», чтобы определить оптимальное расположение складов или оптимальное использование транспортных ресурсов. Это позволяет сократить затраты, улучшить эффективность и повысить уровень обслуживания клиентов. Важно отметить, что моделирование и симуляции не исключают использование других методов анализа финансовых рисков, таких как статистический анализ или финансовое моделирование. Напротив, они дополняют эти методы, предоставляя дополнительные инструменты для исследования сложных логистических систем. Благодаря компьютерным моделям можно получить более глубокое понимание рисков, с которыми сталкиваются компании, и разработать более точные стратегии по их управлению [5]. Для того чтобы эффективно использовать компьютерное моделирование и симуляции, необходимо оценить их возможности и ограничения. Необходимость учета этих ограничений становится очевидной при работе с такими инструментами. Важно помнить, что качество результатов моделирования напрямую зависит от точности и актуальности входных данных, и их неполнота или неточность могут привести к недостоверным выводам. Вторым важным аспектом является сложность и трудоемкость процесса моделирования, особенно в контексте сложных логистических систем. Для успешного применения компьютерного моделирования требуются не только специальные навыки, но и соответствующие ресурсы и подготовка. Однако, несмотря на эти сложности, компьютерное моделирование и симуляции остаются мощными инструментами для анализа и управления финансовыми рисками в области логистики поставок [17]. С их помощью можно провести детальное исследование различных сценариев и принять обоснованные решения, минимизируя возможные потери и улучшая эффективность логистических процессов. Таким образом, компьютерное моделирование становится необходимым инструментом для современных логистических компаний, стремящихся к оптимизации своей деятельности и снижению финансовых рисков. Современные компании осуществляют активное использование компьютерного моделирования и симуляций для анализа и управления финансовыми рисками в сфере логистики поставок. Эти инструменты позволяют создавать детализированные модели логистических систем, проводить виртуальные «эксперименты» и разрабатывать стратегии для минимизации рисков и увеличения эффективности. Одним из примеров успешного применения компьютерного моделирования в логистике является крупнейший интернет-ритейлер мира Amazon. Компания использует сложные алгоритмы и симуляции для оптимизации своей логистической системы. Например, Amazon применяет методы машинного обучения для прогнозирования спроса на товары, что в свою очередь позволяет оптимизировать уровень запасов и снизить риски, связанные с возможными задержками в поставках [3]. Эффективная логистическая система, поддерживаемая современными технологиями компьютерного моделирования, становится ключевым конкурентным преимуществом для многих компаний. Внедрение таких инноваций позволяет не только оптимизировать процессы, но и адаптироваться к быстро меняющимся условиям рынка, обеспечивая более гибкий и надежный логистический цепочку. Современные логистические операторы всегда находятся в постоянном поиске новых способов снижения рисков, связанных с транспортировкой грузов. Одной из компаний, активно применяющих компьютерное моделирование для анализа и оценки этих рисков, является DHL. С помощью разработанных ими моделей, компания способна предсказывать и анализировать различные сценарии, такие как непогода, технические сбои или политические кризисы. Это позволяет им разрабатывать соответствующие стратегии управления рисками и минимизировать возможные негативные последствия [9]. Однако DHL не единственная компания, предлагающая инновационные решения для моделирования и симуляции в области логистики. IBM, один из мировых лидеров в сфере информационных технологий, разработал набор инструментов под названием IBM Supply Chain Insights, которые предоставляют предприятиям возможность моделировать свои цепочки поставок и анализировать риски, связанные с ними. Эти инструменты основаны на современных технологиях и аналитических методах, что позволяет предприятиям принимать оптимальные решения на основе полученных данных. В мире быстро меняющихся рынков и нестабильной экономической ситуации компания Procter & Gamble нашла надежный способ обеспечить эффективность своей глобальной цепочки поставок [12]. Используя современные технологии компьютерного моделирования, она способна предсказывать возможные риски и принимать меры заблаговременно. Это подход позволяет компании не только реагировать на изменения, но и быть впереди событий, что является ключом к успеху в современном бизнесе. Моделирование в данном случае выходит за рамки простого прогнозирования спроса или контроля над поставками. Оно становится инструментом для анализа влияния различных факторов на логистическую систему компании. Применение симуляций позволяет рассматривать не только текущие сценарии, но и строить долгосрочные стратегии развития и управления рисками. Эти практические примеры демонстрируют, что компьютерное моделирование и симуляции играют ключевую роль в современном управлении логистикой поставок. Благодаря этим инструментам компании могут не только снизить финансовые риски, но и создать гибкую и надежную цепочку поставок, способную адаптироваться к любым изменениям на рынке [23]. Подводя итоги анализа будущих тенденций в логистике поставок, становится ясно, что человечество будет сталкиваться с серьезными вызовами, связанными с финансовыми рисками. Ключевым фактором становится изменение климата, которое, в сочетании с экстремальными погодными условиями и природными катастрофами, представляет серьезную угрозу для глобальных логистических сетей [10]. Наводнения, ураганы, засухи и повышение уровня моря могут не только значительно затруднить работу портов, аэропортов, дорог и железнодорожных линий, но и сильно увеличить финансовые риски для компаний. На рубеже новой эпохи логистики поставок, особое внимание уделяется адаптации к новой реальности изменяющегося климата и разработке стратегий снижения уязвимости логистических сетей перед возможными стихийными бедствиями. Экологические вызовы становятся неотъемлемой частью стратегического планирования и риск-менеджмента в сфере логистики. Прогнозирование и адаптация к климатическим изменениям становятся критическими компонентами успешной логистики в будущем. Это требует новых подходов к управлению цепями поставок, инновационных технологий и гибкости в принятии стратегических решений [22]. Современный мир стал свидетелем быстрого развития глобализации, которая сделала мировую экономику более взаимосвязанной, создавая сложные логистические цепочки. Этот процесс вносит свои изменения не только в экономическую сферу, но и увеличивает риски, связанные с политической нестабильностью, войнами, торговыми конфликтами и протекционизмом. Пандемия COVID-19 выявила уязвимость глобальных цепочек поставок и подчеркнула важность внедрения эффективных механизмов управления рисками в области здравоохранения. Компании сталкиваются с растущими требованиями к устойчивости и корпоративной социальной ответственности, что требует пересмотра и оптимизации своих цепочек поставок [1]. Этот процесс может включать в себя не только снижение углеродных выбросов и минимизацию отходов, но и улучшение условий труда, а также борьбу с коррупцией, что повлечет за собой дополнительные финансовые риски. В заключение можно сказать, что управление финансовыми рисками в логистике поставок - это сложная и многогранная задача, требующая постоянного развития и поиска новых подходов. Гибкость и инновационность становятся ключевыми факторами успеха в этой области, и предприятия, которые смогут адаптироваться к изменчивому бизнесокружению, будут иметь преимущества перед конкурентами [6]. СПИСОК ИСПОЛЬЗОВАННЫХ ИСТОЧНИКОВ 1. Афанасенко И. Д. Цифровая логистика : учебник / И. Д. Афанасенко, В. В. Борисова. - Санкт-Петербург [и др.] : Питер, 2019. - 269 с. 2. Вольхин Е. Г. Интегрированная логистика : учеб. пособие. Ч. 1 Складская логистика ; Ч. 2. Транспортная логистика / Е. Г. Вольхин, Ю. В. Солдатова . - Екатеринбург : Изд-во УрГЭУ, 2018. - 178 с. 3. Григорьев М. Н. Коммерческая логистика: теория и практика : учебник / М. Н. Григорьев, В. В. Ткач, С. А. Уваров . - Москва : Юрайт, 2018. - 507 с. 4. Григорьев М. Н. Логистика : учебник / М. Н. Григорьев, С. А. Уваров. — Москва : Юрайт, 2022. — 836 с. 5. Григорьев М. Н. Логистика. Продвинутый курс : учебник : [в 2 ч.] :Ч.1 / М. Н. Григорьев, А. П. Долгов, С. А. Уваров. — Москва : Юрайт, 2022. — 472 с. 6. Григорьев М. Н. Логистика. Продвинутый курс : учебник : [в 2 ч.] :Ч.2 / М. Н. Григорьев, А. П. Долгов, С. А. Уваров. — Москва : Юрайт, 2022. — 341 с. 7. Каточков В. М. Логистика : учеб. пособие / В. М. Каточков, Г. В. Савин, С. Р. Царегородцева . - Екатеринбург : Изд-тво УрГЭУ, 2019. - 182 с. 8. Коммерческая логистика : учебник / А. П. Тяпухин, В.А. Хайтбаев, В.К. Чертыковцев, Н.В. Ювица. - Москва : КноРус, 2019. – 318 с. 9. Лазарев В. А. Логистика материальных потоков : учеб. пособие / В. А. Лазарев, Д. А. Карх, И. С. Кондратенко . - Екатеринбург : Изд-во УрГЭУ, 2018. - 281 с. 10. Левкин Г. Г. Логистика: теория и практика : учебник и практикум / Г. Г. Левкин. —Москва : Юрайт, 2022. — 187 с. 11. Левкин Г. Г. Коммерческая логистика : учеб. пособие / Г. Г. Левкин. — Москва : Юрайт, 2022. — 375 с. 12. Оценка конкурентоспособности логистических организаций : учеб. пособие / В. М. Каточков, Л. И. Трофимова, Г. В. Савин, Е. В. Топоркова . - Екатеринбург : Изд-во УрГЭУ, 2020. - 125 с. 13. Сергеев В. И. Логистика снабжения : учебник / В. И. Сергеев, И. П. Эльяшевич . - Москва : Юрайт, 2016. - 398 с. 14. Тарасов Д. Э. Информационные системы и технологии в логистике: информационно-аналитическая поддержка управленческих решений : учеб. пособие / Д. Э. Тарасов, О. Ф. Быстров . - Москва : РУСАЙНС, 2018. - 104 с. 15. Теоретические и концептуальные проблемы логистики : монография / З. Б. Хмельницкая, Т. Е. Евтодиева, Е. С. Акопова [и др.] ; под науч. ред. З. Б. Хмельницкой. - Пенза : ПГАУ, 2021. – 209 с. 16. Агаев В.А., Башимов Ы.Н., Артыков Ш.Д. Повышение производительности логистики и экономика // Матрица научного познания. 2023. № 2-2. С. 58-61. 17. Агейкин А.М. Развитие направления перевозок сборных грузов на рынке инновационной логистики // Актуальные проблемы и перспективы развития экономики: российский и зарубежный опыт. 2022. № 1 (39). С. 6366. 18. Айханова М.Г. Концепция логистики и логистика в новых экономических условиях // Вестник науки. 2023. Т. 1. № 3 (60). С. 7-10. 19. Аллануров Н., Атаджанов Р. Развитие современной логистики и ее роль в экономике // Cognitio Rerum. 2023. № 6. С. 67-69. 20. Алтухова А.А. Перспективы развития российской логистики в современных условиях // Аллея науки. 2023. Т. 1. № 3 (78). С. 205-208. Бейсенбаев Р.М., Каточков В.М. Системный подход к 21. внедрению реверсивной логистики // Социальные и экономические системы. 2022. № 2 (26). С. 127-136. Бекмурзаева 22. З.Х. Проблемы современной логистики // Гуманитарные и социально-экономические науки. 2022. № 5 (126). С. 41-44. Беляева Т.П., Захаренкова И.А., Шумкова М.Н. Оптимизация 23. мультимодальных перевозок как средство повышения экономической эффективности в логистике лесного сектора // Актуальные вопросы современной экономики. 2022. № 6. С. 741-747. Бердиев М.К., Дурдыев О.Д., Керимов О.Б. Современная 24. логистика и ее роль в экономике // Матрица научного познания. 2023. № 32. С. 39-43. 25. цифровом Борисова В.В., Садовский В.С. Сервисная логистика в формате // Вестник Ростовского государственного экономического университета (РИНХ). 2022. № 4 (80). С. 10-15. 26. Левина А.Б., Якунина Ю.С., Коновалова Т.Е. Применение методов прогнозирования в закупочной логистике торговых предприятий // Вестник Южно-Уральского государственного университета. Серия: Экономика и менеджмент. 2022. Т. 16. № 2. С. 165-173. 27. Левкин Г.Г. Логистика в АПК. Среднее профессиональное образование. Санкт-Петербург, 2023. 28. Леонтьев Р.Г. Часть 1. Краткий экскурс в историю возникновения логистики // Colloquium-Journal. 2022. № 9-1 (132). С. 51-56. 29. Логистика закупок и распределения. Учебное пособие для бакалавров направления 38.03.02 «Менеджмент» профиль «Логистика» очной и заочной формы обучения. Часть 1 ЗАКУПКИ. Хабаровск, 2022. 30. Логистика закупок и распределения. Часть 2. «Управление распределением». Учебное пособие для бакалавров направления 38.03.02 «Менеджмент» профиль «Логистика и управление цепями поставок» всех форм обучения. Хабаровск, 2023. 31. Лосев В.С., Давыдова В.Р. Особенности и проблемы закупочной логистики малого предприятия в сфере ротационного формования // Креативная экономика. 2022. Т. 16. № 5. С. 2033-2044.