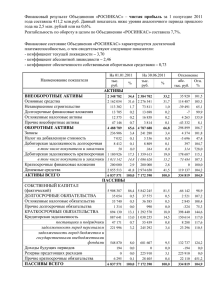

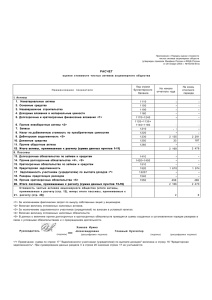

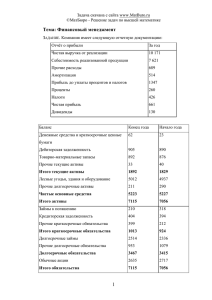

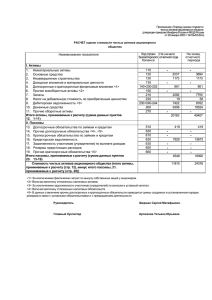

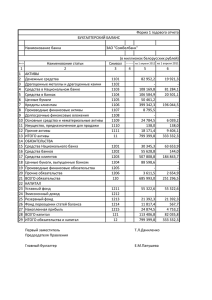

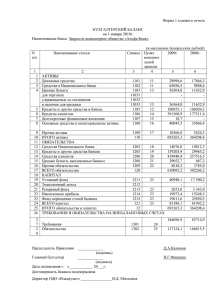

1. Определите тип финансовой устойчивости предприятия, сделайте выводы: Показатели 1. Производственные запасы, т.р. 2. Собственный капитал, т.р. 3. Долгосрочные обязательства, т.р. 4 Внеоборотные активы, т.р. 5. Собственные оборотные средства, т.р. 6. Краткосрочные кредиты и займы, т.р. 7. Общая величина основных источников формирования запасов, т.р. 8. Излишек (+) или недостаток (-) СОС 9. Излишек (+) или недостаток (-) ИФЗ На начало периода 800 2684 5 1143 1541 181 1727 741 927 На конец периода 853 2880 1314 1566 180 1746 713 893 Для определения типа финансовой устойчивости предприятия необходимо проанализировать показатели собственного капитала, оборотных и внеоборотных активов, а также наличие долгосрочных и краткосрочных обязательств. По представленным данным видно, что на начало и на конец периода собственный капитал увеличился, что является позитивным сигналом. Также увеличились собственные оборотные средства и внеоборотные активы. Долгосрочные обязательства уменьшились или отсутствуют на конец периода, что также характеризует компанию как финансово устойчивую. Краткосрочные кредиты и займы остались на примерно одном уровне, что может говорить о хорошем управлении финансами и способности компании платить по своим обязательствам. Излишек собственных средств и формирования запасов также повысился на конец периода, что свидетельствует о том, что компания имеет достаточные финансовые ресурсы для своей деятельности. Таким образом, по представленным показателям можно сделать вывод о том, что предприятие обладает хорошей финансовой устойчивостью и имеет потенциал для дальнейшего развития. 2. Провести анализ ликвидности предприятия на основании данных в таблице. Дать оценку изменениям. Показатели, т.р. На начало года На конец года Условные обозначения Запасы и затраты 2.Текущие краткосрочные обязательства Текущие активы 4. Денежные средства ЗЗ ТО ТА ДС 85930 652500 789100 123975 150340 839600 985700 167920 Для проведения анализа ликвидности предприятия, мы рассмотрим основные показатели на начало и на конец года. 1. Коэффициент текущей ликвидности на начало года: Текущие активы / Текущие обязательства = 789100 / 652500 = 1.21 Коэффициент текущей ликвидности на конец года: Текущие активы / Текущие обязательства = 985700 / 839600 = 1.17 Изменение коэффициента текущей ликвидности: 1.17 - 1.21 = -0.04 2. Коэффициент быстрой ликвидности на начало года: (Денежные средства + Запасы и затраты) / Текущие обязательства = (123975 + 85930) / 652500 = 0.31 Коэффициент быстрой ликвидности на конец года: (Денежные средства + Запасы и затраты) / Текущие обязательства = (167920 + 150340) / 839600 = 0.38 Изменение коэффициента быстрой ликвидности: 0.38 - 0.31 = 0.07 Исходя из анализа, мы видим, что коэффициент текущей ликвидности снизился на 0.04, что может свидетельствовать о снижении способности предприятия покрывать свои краткосрочные обязательства. Однако коэффициент быстрой ликвидности увеличился на 0.07, что может указывать на улучшение способности предприятия быстро погасить свои обязательства без продажи запасов. Необходимо дальнейшее изучение финансового состояния предприятия для полного понимания ситуации. 3. По приведенным данным рассчитать показатели комплексной оценки экстенсивности и интенсивности использования следующих видов ресурсов организации и их влияние на изменение выручки от продаж в отчетном году по сравнению с предыдущим годом. Определить относительную экономию (перерасход) каждого вида ресурсов за счет повышения (снижения) интенсификации их использования: а) среднесписочной численности работников ( R ); б) материальных расходов (М); в) основных средств ( F ); Показатель А 1. Среднесписочная численность работников, чел. 2. Материальные расходы, тыс. р. 3. Среднегодовая балансовая величина основных средств, тыс. р. 4. Среднегодовая балансовая величина оборотных активов, тыс. р. 5. Выручка от продаж, тыс. р. 6. Комплексные показатели использования ресурсов Услов ное обозн ачени е Предыд ущий год 1 R 2 3 4 190 210 F 17520 2105 ОА N - М Отчетны й год Темп роста, % Прирост ресурса на 1% прироста выручки от продаж, коэффициент* (Кэкст i) г) оборотных активов ( ОА ). Комплексно оценить деятельность предприятия по эффективности использования данных видов ресурсов. Относит ельная экономи я (перерас ход) ресурса экстенсивнос ти использован ия ресурсов интенсивнос ти использован ия ресурсов 5 6 7 8 110,52 0,859 85,90 14,1 -71,5 18699 2245 106,72 106,65 0,549 0,543 54,90 54,30 45,1 45,70 -9,8 -8,6 2298 2984 129,85 2,437 243,73 -143,73 -387,46 29670 - 33304 - 112,24 - х х х х - Округление относительных показателей производить с точностью до 0,001 * Доля влияния на прирост выручки от продаж (%) 4. Состав доходов и расходов как экономическая база формирования финансовых результатов. По приведенным данным рассчитать следующие коэффициенты, характеризующие финансовую устойчивость и ликвидность организации: 1. На начало года финансовой независимости (автономии) (Кфн)*= 0.4 (в пределах нормы) На конец отчетного финансовой независимости (автономии) (Кфн)*= 0.57 (более 0,5 говорит о том, что компания осторожничает с привлечением заёмных средств) 2. На начало года маневренности собственного капитала (Кман)*= -0.24 При отрицательном значении средства предприятия вложены в труднореализуемые активы, их сложно быстро мобилизовать на покрытие долгосрочных и краткосрочных платежей. Финансовая устойчивость при этом низкая. На конец года маневренности собственного капитала (Кман)*= 0.03 Такой коэффициент говорит о том, что у компании есть затруднения с развитием. Также это говорит о зависимости от заемных средств, пониженной платежеспособности.Организации будет сложно получить займы. Кредиторы будут отказывать фирме из-за ее низкой платежеспособности. Отказывать будут и инвесторы, так как инвестиции в такую компанию не «обещают» получения прибыли. 3. На начало года обеспеченности оборотных активов собственными средствами (Ксос)*= -0.2 На конец года обеспеченности оборотных активов собственными средствами (Ксос)* = 0.04 коэффициент получается отрицательным, то все оборотные, а также часть внеоборотных активов созданы за счет кредитов и различных займов. В таком случае устойчивость предприятия будет минимальной 4. На начало года текущей ликвидности (Ктл)* = 1.02 На конец года текущей ликвидности (Ктл) = 1.25 меньший размер коэффициента говорит о том, что у компании больше финансовых обязательств, чем она может потянуть — фирма неустойчива и неплатежеспособна Охарактеризовать финансовое состояние организации на отчетную дату и дать оценку его динамики. Сделать прогноз платежеспособности организации на ближайшие месяцы после отчетной даты, используя для это соответствующие критериальные показатели. тыс.р. Показатель А 1. Внеоборотные активы 2. Оборотные активы 3. Запасы 4. НДС по приобретенным ценностям 5. Дебиторская задолженность 6. Краткосрочные финансовые вложения 7. Денежные средства 8. Собственный капитал 9. Долгосрочные обязательства 10. Краткосрочные обязательства Услов. обозначение Б ВА ОА З НДСппц ДЗ КФВ ДС СК ДО КО На начало отчетного года 2 2904 2878 1848 190 566 100 174 2328 650 2804 На конец отчетного года 3 3790 3090 2000 120 580 120 270 3934 480 2466 Округление относительных показателей производить с точностью до 0,001 * Финансовое состояние организации на отчетную дату улучшилось по сравнению с началом года. Внеоборотные активы выросли с 2904 до 3790, оборотные активы увеличились с 2878 до 3090. Запасы увеличились с 1848 до 2000, ндс по приобретенным ценностям снизился с 190 до 120. Дебиторская задолженность выросла с 566 до 580, краткосрочные финансовые вложения увеличились с 100 до 120, денежные средства увеличились с 174 до 270. Собственный капитал вырос с 2328 до 3934, долгосрочные обязательства снизились с 650 до 480, а краткосрочные обязательства уменьшились с 2804 до 2466. 5. Определить показатели эффективности использования чистых активов и провести расчет влияния факторов на изменение их рентабельности Показатель Условные обозначения Отчетный год Предыдущий год Изменение (+, ) А Б 1 2 3 33304 2734 3085 3242,50 8,21% 88,60% 10,28 0,95 29670 1632 2550 2964 5.50% 64.00% 10 0.86 3634 1102 535 278.5 2.71% 24.6% 0.28 0.09 1. Выручка от продаж 2. Прибыль чистая 3. Среднегодовая стоимость чистых активов, тыс. руб. 4. Среднегодовая стоимость заемного капитала, тыс. руб. 5. Рентабельность продаж, % 6. Рентабельность чистых активов, % 7. Оборачиваемость заемного капитала, об Оценить влияние на финансовые результаты от реализации 8. Коэффициент соотношения чистых активов и заемного капитала изменений рыночной ситуации. Исходные данные: 1) Выручка от реализации – 35000 тыс.руб. 2) Переменные затраты – 9700 тыс.руб. 3) Постоянные затраты – 22700 тыс.руб. 4) Прибыль от реализации – ? Возможные варианты изменения рыночной ситуации: А) увеличение объема реализации на 6%, снижение цен на 10%; Б) повышение цен на 5%, снижение объема реализации на 4%.