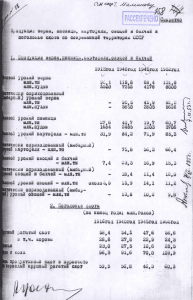

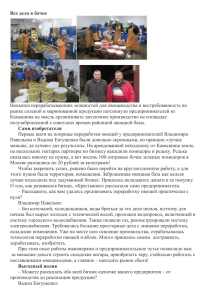

Теория отраслевых рынков. Тема к/р пищевая (овощная )на уровне РФ. Анализ пищевой (овощной) отрасли. 5-7 стр. Содержание Введение ................................................................................................................... 3 1. Характеристика отрасли ..................................................................................... 4 2. Концентрация ...................................................................................................... 7 3. Коэффициент концентрации .............................................................................. 9 Заключение ............................................................................................................ 11 Список литературы ............................................................................................... 12 2 Введение Овощи – незаменимые продукты питания, богатые минеральными веществами и витаминами. Ценность овощей определяется содержащимися в них биостимуляторами, минеральными и пряными веществами (витаминами, гормонами, ферментами, органическими кислотами). Овощеводство является одной из важных отраслей сельского хозяйства. Оно призвано удовлетворять потребности населения в свежей диетической продукции, а также в консервированных овощах в течение всего года. Для круглогодового и сбалансированного обеспечения населения овощной продукцией производство овощей осуществляется как в открытом, так и в защищенном (выращивание рассады и овощей в теплицах культивационных сооружениях) грунте. Защищенный грунт позволяет создать оптимальные условия жизнеобеспечения растений и производить рассаду и овощи во внесезонное время, когда их нельзя вырастить в поле. В овощеводстве защищенного грунта практикуются повторные посевы, когда в течение года площадь используют под несколько культур. Овощные растения были среди первых родоначальников культурной флоры у истоков земледелия. На территорию Древней Руси первое упоминание о возделывании овощей относится к V веку. Возникают очаги огородничества вокруг городов и в районах с благоприятными условиями для их производства. С развитием транспортных связей увеличивается производство овощей на ввоз и организуется их техническая переработка. 3 1. Характеристика отрасли а. Международное разделение, международные рынки В зависимости от обеспеченности естественными и приобретенными ресурсами страны имеют различную эффективность производства в создании тех или иных продуктов; международное разделение труда позволяет размещать производство в тех странах, где оно обходится дешевле, что ведет к более эффективному использованию ресурсов и к большей хозяйственной отдаче. В рамках мирового хозяйства как целого это увеличивает возможности для реинвестирования капитала и стимулирует инновации и развитие новых технологий. Всего в мире в промышленных масштабах культивируется 30-35 видов овощных культур, но в каждом из регионов, в зависимости от агроклиматических условий, структура производства меняется. Так, в России выращивается всего 10-15 основных видов овощей, в том числе: картофель, капуста, томат, огурец, лук, чеснок, морковь, свекла, бобы, зеленные культуры. Из бахчевых наиболее распространены – арбузы и дыни. Крупнейший производитель овощей в мире – Китай. Мировой рынок овощей включает 2главных сегмента: свежие овощи и консервированные овощи. В группу консервированных овощей включаются замороженные овощи, овощные пресервы и сушеные овощи. Суммарный объем мировой торговли овощами (исключая бобовые) составляет $47,5 млрд. (44 млн. тонн.). В сравнении с общим мировым объемом производства размер международного рынка овощей незначителен. В сегменте свежих овощей основной объем торговли приходится на томаты и лук. Ведущими мировыми поставщиками свежих томатов являются Голландия и Мексика – доля каждой из этих стран на мировом рынке составляет 22%. Крупнейший импортер томатов – США, закупившие в 2015 году почти 1,6 млн. тонн на общую сумму более $ 2 млрд. Россия – на третьем месте в 4 мире по объемам импорта: 665 тыс. тонн или $680 млн., что соответствует 8% от всего мирового рынка томатов. В сегменте лука и чеснока ведущий поставщик – Китай: 40% рынка, $2,4 млрд., 2,7 млн. тонн. На втором месте – Голландия, поставляющая лука на $675 млн., что соответствует 11% мирового рынка. Крупными покупателями являются США ($640 млн.), Великобритания ($289 млн.), а также страны ЮгоВосточной Азии – Вьетнам, Индонезия, Малайзия. Суммарный объем закупок по этим 3 странам составляет $1,1 млрд. Недостаток овощной продукции покрывается за счет импорта из различных стран Ближнего востока, Латинской Америки, Северной Африки. Из-за наложенных на Россию санкций были приостановлены поставки растениеводческой продукции из стран Евросоюза и США. Это привело к увеличению поставок из Беларуси, Казахстана, Армении и Киргизии. б. Региональная специфика Выращивание овощей в Южном ФО. Южный ФО в 2018 году является лидером по размерам посевных площадей овощей открытого грунта - 67,66 тыс. га, что на 5,75 тыс. га или на 9,3% превышает прошлогодние показатели. Ключевой регион здесь – Краснодарский край – более 27,0 тыс. га. Однако за прошедший год доля ЮФО в общей структуре посевных площадей сократилась на 0,2 процентных пункта и составила 36,3% от общей площади посевов в РФ. Выращивание овощей в Приволжском ФО. Приволжский ФО в 2018 году занял вторую позицию по размерам посевных площадей овощей среди других федеральных округов РФ – 37,81 тыс. га. По отношению к 2017 году прирост площадей посева в ПФО составил 5,03 тыс. га или 15,3%. Крупнейший регион возделывания здесь Саратовская область – почти 11,0 тыс. га. Доля ПФО в общей структуре в 2018 году выросла на 1,0 п.п. и составила 20,3%. Выращивание овощей в Северо-Кавказском ФО. 5 Северо-Кавказский ФО замыкает тройку лидеров по размерам посевных площадей овощей с показателем 29,23 тыс. га. В 2018 году прирост здесь составил 3,69 тыс. га или 14,4% к 2017 году. Крупнейший регион возделывания – Кабардино-Балкарская Республика - 13,91 тыс. га. Доля СКФО в общей структуре посевов за год возросла на 0,6 п.п. и составила 15,7%. Выращивание овощей в Центральном ФО В Центральном ФО в 2018 году размер площадей выращивания овощей достиг 22,79 тыс. га, что на 1,88 тыс. га или на 9,0% превышает размеры площадей посева овощей в 2017 году. Доля ЦФО в структуре посевных площадей в России в 2018 году сократилась на 0,1 п.п. и составила 12,2%. Выращивание овощей в Сибирском ФО В Сибирском ФО в 2018 году общая площадь посева овощей составила 9,45 тыс. га, что на 0,21 тыс. га или на 2,3% превысило прошлогодние показатели. Доля СФО в общей структуре посевных площадей сократилась за год на 0,4 п.п. и составила 5,1%. Выращивание овощей в Дальневосточном ФО В Дальневосточном ФО в 2018 году размеры посевных площадей овощей составили 7,11 тыс. га. За год произошло их сокращение на 0,4 тыс. га или на 5,3%, по сравнению с прошлогодними показателями. Доля ДВФО в общей структуре также сократилась на 0,6 п.п. до 3,8%. Выращивание овощей в Северо-Западном ФО В 2018 году в Северо-Западном ФО размер посевных площадей достиг 5,43 тыс. га, что на 0,26 тыс. га или 5,0% превышает аналогичные показатели в 2017 году. Доля СЗФО в общей структуре посевных площадей в 2018 году сократилась на 0,1 п.п., по сравнению с 2017 годом, до 2,9%. Выращивание овощей в Уральском ФО В Уральском ФО в 2018 году наблюдается сокращение размеров посевных площадей овощей на 0,58 тыс. га или на 9,8% по сравнению с 2017 годом. Доля УФО в общей структуре за год также сократилась на 0,7 п.п. до 2,8%. 6 Выращивание овощей в Крымском ФО В 2018 году в Крымском ФО размеры посевных площадей овощей достигли 1,54 тыс. га, что на 0,85 тыс. га или на 122,6% превышает аналогичные показатели в 2017 году. Доля КФО в общей структуре за год выросла на 0,4 п.п. и составила 0,8%. в. Стадия развития отрасли. В 2018 году объем мирового производства овощей и бахчевых культур оценивается отраслевыми экспертами в 1150 млн. тонн. Отрасль показывает динамичный рост: с 1993 года до 2018 года объем производства вырос более чем в 2 раза. При этом посевные площади увеличились с 34,2 млн. га до 58,2 млн. га, а рост урожайности составил 25% (в среднем с 15 до 20 тонн с гектара). Большая часть посадок овощей в мире – в открытом грунте. Под теплицы отдано не более четверти от всех площадей. 2. Концентрация Концентрация – показатель, который характеризует: а. небольшое количество крупных производств, б. мелких и средних производств, в. Большое количество небольших производств. В ТОП-10 крупнейших регионов промышленного выращивания овощей в 2018 году также вошли: 1. Краснодарский край – 27,06 тыс. га 2. Волгоградская область – 14,60 тыс. га, 7,8% от общих размеров посевных площадей. 3. Кабардино-Балкарская Республика – 13,91 тыс. га, 7,5%. 4. Астраханская область – 13,65 тыс. га, 7,3%. 5. Ростовская область – 11,50 тыс. га, 6,2%. 6. Саратовская область – 10,96 тыс. га, 5,9%. 7. Ставропольский край – 10,08 тыс. га, 5,4%. 8. Пензенская область – 9,01 тыс. га, 4,8%. 7 9. Московская область – 7,52 тыс. га, 4,0%. 10. Приморский край – 3,62 тыс. га, 1,9%. Сайт gks.ru – показатель отраслевого развития: а. перечислить основные производства (предприятия). Таблица 1 Основные производства овощей в России в 2018 году Организация Показатели, млн. руб. выручка активы 73 439 35 693 52 632 26 216 ООО "ЮНИЛЕВЕР РУСЬ"7705183476 ЗАО "АГРОПРОДУКТ"3913501820 АО ФИРМА "АГРОКОМПЛЕКС" ИМ.Н.И.ТКАЧЕВА2328000083 46 679 119 065 ОАО "АСТОН ПРОДУКТЫ ПИТАНИЯ И ПИЩЕВЫЕ ИНГРЕДИЕНТЫ"6162015019 АО "ПРОГРЕСС"4826022365 АО "НЭФИС-БИОПРОДУКТ"1624012256 37 412 21 931 20 303 17 099 16 349 26 156 ООО "МПЗ АГРО-БЕЛОГОРЬЕ"3123183960 16 886 5 490 ООО "КДВ ВОРОНЕЖ"7017286512 ООО "ПЕТЕРБУРГСКАЯ ПРОДОВОЛЬСТВЕННАЯ КОРПОРАЦИЯ"7804307179 ЗАО "САМАРААГРОПРОМПЕРЕРАБОТКА"6330050963 ООО "ГАГАРИН - ОСТАНКИНО"6722027394 16 315 12 842 25 411 5 614 11 018 9 871 7 336 2 403 ООО "РОСТАГРОКОМПЛЕКС"5038030290 8 056 2 002 ООО "АКВИЛОН"2310165912 7 859 2 877 Регион Москва Калининградская область Краснодарский край Ростовская область Липецкая область Республика Татарстан Белгородская область Томская область Санкт-Петербург Самарская область Смоленская область Московская область Краснодарский край Б. провести данные по объемам производства (5-6 производств). В настоящее время основными производителями овощей в России остаются небольшие подсобные хозяйства. Они представляют собой мелкотоварное производство с привлечением ручного труда и не способны конкурировать на крупных рынках овощной продукции. Производители сельскохозяйственной продукции не получаю поддержки от государства и высоких ставок по кредитам, вынуждены повышать цены на 8 продукцию, покрывая свои расходы за счет потребителей. За счет этого растет импорт более дешевой продукции из зарубежных стран. В. Выделить 2-3 основных конкурентов, рассмотреть производство этих конкурентов за последние 5 лет. Таблица 2 Динамика производства овощей (2013-2018 годы) Категория хозяйств Показатель 2013 497 2014 502 Годы 2015 2016 508 503,2 2017 498,5 2018 507,2 Валовой сбор, тыс. га Урожайность, ц\га 8669 9783 10113 10199 10420 10803,5 174 195 199 203,5 209,0 213 Выручка, тыс.руб. 60531 61534 66591 68942 65824 73 439 Площадь, тыс. га 75 93 83 86,2 79,1 91,0 Валовой сбор, тыс. га 1388 2022 2002 2093,6 2097,4 2423,5 Урожайность, ц\га 185 217 241 260,2 265,0 266,2 Выручка, тыс.руб. 22533 25684 23564 21556 25630 26 216 Валовой сбор, тыс. га Урожайность, ц\га 12126 14696 14599 14689,6 15031,7 16079,2 183 211 214 213,9 217,8 225,3 Площадь, тыс. га ООО «ЮНИЛЕВЕР РУСЬ» ЗАО «АГРОПРОДУКТ» 3. Коэффициент концентрации Коэффициент концентрации CR (Concentration Ratio) - отношение реализации продукции определенным числом крупнейших продавцов к общему объему реализации за соответствующий период, определяется как сумма рыночных долей k крупнейших продавцов рынка: где qi - доля продаж i-й фирмы в общем объеме реализации; k - количество фирм, для которых рассчитывается показатель. 9 ООО «ЮНИЛЕВЕР РУСЬ» CRк = 2 * 0,30 = 0,6 ЗАО «АГРОПРОДУКТ» CRк = 2 * 0,25 = 0,5 10 Заключение В настоящий момент положение на рынке овощей остается довольно стабильным. Рост поставок овощей по импорту будет способствовать более полному удовлетворению потребностей населения. Процесс роста цен на овощи, начавшийся в 1999 году продолжится, однако темпы их роста будут гораздо ниже. Главными поставщиками овощей на рынок остаются сельскохозяйственные предприятия. Наблюдался рост закупок овощей по импорту, что позволило частично покрыть недостающую потребность населения в овощах. Спрос на овощи зависит от их производства в личных хозяйствах и платежеспособности населения. Спрос на овощи эластичен, т.е. при повышении цен на них снижается их потребление. 11 Список литературы 1. Официальный сайт Федеральная служба государственной статистики. Электронный ресурс. Режим доступа: https://www.gks.ru/ 12