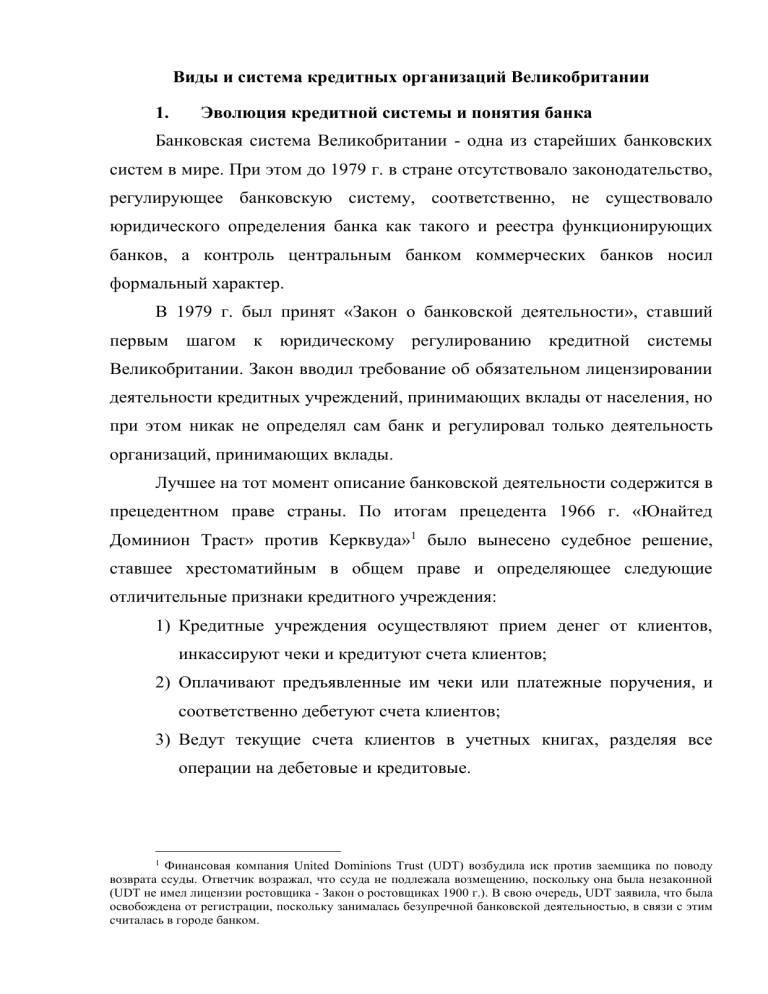

Виды и система кредитных организаций Великобритании 1. Эволюция кредитной системы и понятия банка Банковская система Великобритании - одна из старейших банковских систем в мире. При этом до 1979 г. в стране отсутствовало законодательство, регулирующее банковскую систему, соответственно, не существовало юридического определения банка как такого и реестра функционирующих банков, а контроль центральным банком коммерческих банков носил формальный характер. В 1979 г. был принят «Закон о банковской деятельности», ставший первым шагом к юридическому регулированию кредитной системы Великобритании. Закон вводил требование об обязательном лицензировании деятельности кредитных учреждений, принимающих вклады от населения, но при этом никак не определял сам банк и регулировал только деятельность организаций, принимающих вклады. Лучшее на тот момент описание банковской деятельности содержится в прецедентном праве страны. По итогам прецедента 1966 г. «Юнайтед Доминион Траст» против Керквуда»1 было вынесено судебное решение, ставшее хрестоматийным в общем праве и определяющее следующие отличительные признаки кредитного учреждения: 1) Кредитные учреждения осуществляют прием денег от клиентов, инкассируют чеки и кредитуют счета клиентов; 2) Оплачивают предъявленные им чеки или платежные поручения, и соответственно дебетуют счета клиентов; 3) Ведут текущие счета клиентов в учетных книгах, разделяя все операции на дебетовые и кредитовые. Финансовая компания United Dominions Trust (UDT) возбудила иск против заемщика по поводу возврата ссуды. Ответчик возражал, что ссуда не подлежала возмещению, поскольку она была незаконной (UDT не имел лицензии ростовщика - Закон о ростовщиках 1900 г.). В свою очередь, UDT заявила, что была освобождена от регистрации, поскольку занималась безупречной банковской деятельностью, в связи с этим считалась в городе банком. 1 Если же организация не соответствует перечисленным критериям, решающим является то, воспринимает ли деловое сообщество компанию банковским учреждением или нет. Следующим этапом стало принятие закона о банках 1987 г., который ужесточал контроль со стороны Банка Англии, учитывал недостатки закона 1979 г. и во многом заменял его. Закон 1987 г. наделял Банк Англии усиленными надзорными полномочиями, включая полномочия проверять акционеров коммерческих банков. Принимать вклады получали право организации, уполномоченные на это Банком Англии, причем разрешение на осуществление депозитной деятельности могло быть отозвано или ограничено, а Банк Англии наделялся полномочиями на проведение служебного расследования. Закон содержал и прочие, регулирующие и устанавливающие контроль над банковской деятельностью, положения, но был отменен с принятием нового закона о финансовых услугах и рынках в 2000 г. Предпосылками к дальнейшему регулированию стала череда крупных скандалов в сфере банковской деятельности, связанных с мошенничествами и крахом ряда банков. В результате в начале принимается Закон о банке Англии 1998 г., давший определение денежно-кредитной политике и преследовавший две цели: 1) Возложить на Банк Англии ответственность за проведение денежнокредитной политики; 2) Передать полномочия по надзору за депозитными учреждениями от Банка Англии Управлению по финансовому регулированию и надзору. Основная задача закона 2000 г. о финансовых услугах и рынках заключалась в создании единой системы законодательного регулирования рынка финансовых услуг, в том числе рынка ипотечного кредитования и рынка страховых услуг. Закон по-прежнему требует от кредитных организаций, принимающих депозиты, быть уполномоченными на это Банком Англии. При этом депозитная деятельность характеризуется двумя основными признаками: 1) Деньги, полученные в форме депозита, могут быть предоставлены в ссуду; 2) Любая другая деятельность организации, принимающей депозиты, финансируется полностью или в существенной степени за счет капитала или процентов по вкладам. Что по сути определяло деятельность по приему вкладов как получение денежных средств для предоставления ссуд третьим лицам или для финансирования собственной деятельности. В период 2007-2008 гг. вновь поднимается вопрос о регулировании банковского сектора. До мирового финансового кризиса в Великобритании функционировала модель осуществления надзора за рынком финансовых услуг, основанная на существовании единого государственного надзорного органа, в роли которого выступало Управление по финансовому регулированию и контролю (Financial Services Authority (FSA)). В результате реформы системы надзора за финансовым рынком Великобритании функция надзора за банковской деятельностью была передана от Управления по финансовому регулированию и контролю Банку Англии, а само управление в 2013 года было переименовано в Financial Conduct Authority. Функцию же надзора за деятельностью банков, кредитных союзов, страховых и крупнейших инвестиционных компаний возложили на специально созданное Управление пруденциального контроля Банка Англии. Таким образом, на текущий момент в Соединенном Королевстве существует два регулирующих органа: Управление пруденциального контроля (The Prudental Regulation Authority (PRA) отвечает за финансовую безопасность и устойчивость банков, Управление по финансовому регулированию и контролю (Financial Conduct Authority (FCA) регулирует взаимоотношения банков с клиентами и их деятельность на финансовых рынках. Кроме того, Банк Англии контролирует инфраструктуру финансового рынка, в т.ч. деятельность клиринговых организаций и платежные системы. Действующая законодательная база представлена прежде всего Законом о финансовых рынках и услугах 2000 г., который запрещает какому-либо лицу вести бизнес по предоставлению финансовых услуг без соответствующего разрешения и определяет широкий круг финансовых услуг, оказание которых подлежит регулированию. К видам деятельности, признаваемыми банковскими и подлежащими лицензированию, среди прочего относятся: прием депозитов, операции с ценными бумагами и производными финансовыми инструментами, деятельность, связанная с инвестиционными фондами, потребительским и ипотечным кредитованием, а также страхование. Платежные законодательству услуги (Правила лицензируются о платежных согласно услугах 2017 отдельному г.), хотя лицензированные банки в Великобритании автоматически считаются имеющими право предоставлять платежные услуги. Банки должны соблюдать широкий спектр законов и нормативных актов, принятых в Великобритании и ЕС. Некоторые из этих нормативных требований применяются ко всем банкам Великобритании (включая большинство требований, касающихся пруденциального регулирования, управления, систем и контроля), в то время как другие требования возникают лишь при предоставлении определенных продуктов и услуг. На текущий момент в Великобритании большинство финансовых институтов являются кредитными организациями в трактовке, данной европейским законодательством. К числу кредитных организаций, которые состоят из банков, ссудо-сберегательных ассоциаций и финансовых компаний, по определению Европейского центрального банка, относится любое учреждение, чья деятельность заключается в получении депозитов или других возвратных средств от населения и предоставлении кредитов за свой собственный счет и/или размещении средств в финансовых активах. 2. Основные виды кредитных организаций Великобритания, хотя и утратила господство в мировых финансах в 20 веке, по-прежнему играет в финансовой сфере значимую роль. На небольшую по площади страну с населением менее 70 млн. чел. приходится существенная доля глобальных биржевых оборотов, услуг в сфере страхования, консалтинга и т.д. Банковский сектор Соединенного Королевства считается крупнейшим в Европе и четвертым по величине в мире2. По состоянию на 2018 г. в Великобритании функционировало 359 банков с совокупными активами 10700,85 млрд евро3. По состоянию на январь 2020 года в стране действует в общей сложности 454 денежно-кредитных финансовых учреждения, большинство из которых являются банками4. Есть несколько классификаций банковского сектора Соединенного Королевства. В зависимости от места регистрации функционируют британские банки и иностранные, имеющие на территории Великобритании свои филиалы. Так, к числу местных банков относятся все банки, созданные, зарегистрированные и признанные таковыми по законодательству Великобритании, независимо от гражданства или принадлежности его собственника к определенному государству. Филиалы иностранных банков в Великобритании лицензируются надзорными органами Великобритании в соответствии с принятыми в ЕС правилами. В рыночно ориентированной кредитной системе Великобритании помимо банков действуют и так называемые строительные общества (Building Societies), т.е. строительные общества, финансирующие строительство или покупку дома под залог недвижимости. Структура банковской системы страны представлена в таблице 1. 2 https://www.wallstreetmojo.com/top-banks-in-united-kingdom/ https://thebanks.eu/countries/United-Kingdom/banking_sector 4 https://www.statista.com/statistics/1111004/eurozone-united-kingdom-number-monetary-financialinstitutions-by-type/ 3 Таблица 1. Структура банковской системы Соединенного королевства в 2018 г5. Категория Количество банков Банки 159 Филиалы иностранных банков 154 Строительные общества 44 Центральный банк 1 Сберегательные кассы 1 Согласно данным таблицы, в банковской системе Великобритании преобладают национальные коммерческие банки (44%) и филиалы иностранных банков (43%). С точки зрения направления оказываемых услуг различают6: - корпоративные банки (corporate banking) - банки, финансирующие жилищное строительство (housing financing) - инвестиционные банки (investment banking) С учетом специализации также следует выделить: - расчетные банки (clearing banks) – банки, уполномоченные осуществлять расчеты между обычными банками и другими финансовыми организациями; - банки, специализирующиеся на обслуживании клиентов нуждающихся в розничных, небольших по объемам банковских услугах (retail banks); - банки, оказывающие существенные по объемам банковские услуги, так называемые оптово-торговые банки (merchant Banks); - сберегательные банки. Совокупный объем банковских активов в целом имеет тенденцию к росту с периодами сокращения в 2013 и 2015-2017 гг. 5 6 https://thebanks.eu/countries/United-Kingdom/banking_sector https://thebanks.eu/banks-by-country/United-Kingdom Рис. 1. Динамика консолидированных банковских активов Соединенного Королевства7 Значение банковской деятельности для экономики страны заключается, например, в том, что в банках трудоустроено 0,5 млн. человек; банковские и финансовые услуги составляют 6,8% национального ВВП; банки и финансовые организации перечисляют 25% корпоративных налогов, поступаемых от всего бизнеса8. 3. Крупнейшие кредитные организации HSBC UK Bank Plc HSBC UK Bank Plc является 11-м крупнейшим банком Соединенного Королевства по размеру общих активов. В 2019 году его общие активы составили 257,10 млрд фунтов стерлингов, что обеспечило банку рыночную долю в 2,82%. Банк предоставляет розничные банковские услуги физическим и юридическим клиентам в Великобритании. Также HSBC Bank plc - один из крупнейших клиринговых банков Соединенного Королевства, входящий в состав HSBC Holdings plc. HSBC - одной из крупнейших в мире организаций по предоставлению банковских и финансовых услуг, обслуживающей в общей сложности более 40 миллионов клиентов по всему миру через сеть дочерних банков. 7 8 https://thebanks.eu/countries/United-Kingdom/banking_sector https://www.economicshelp.org/blog/347/uk-economy/top-10-british-banks/ Таблица 2. Финансовые показатели HSBC Holdings, млн. фунтов стерлингов9 Показатель Активы Обязательства Собственный капитал Чистый процентный доход Чистый доход от финансовых инвестиций Чистый комиссионный доход Совокупный операционный доход Прибыль/убыток до налогообложения Чистая прибыль/убыток ROE ROA 2 019 740 554 311 613 428 941 1 483 3 882 1 344 9 410 -872 -991 -0,2% -0,1% 2 020 683 141 302 555 380 586 1 898 2 314 1 400 7 683 -1 614 -1 478 -0,4% -0,2% На финансовые результаты организации в 2020 г. оказало большое влияние снижение процентных ставок, приведшее к уменьшению дохода. Пессимистичный экономический прогноз вызвал рост ожидаемых кредитных убытков, ставшего основной причиной увеличения убытка до налогообложения: убыток до налогообложения в 2020 г. составил (1614) млн фунтов стерлингов по сравнению с убытком до налогообложения в 2019 году в размере (872) млн фунтов стерлингов, что на 742 млн фунтов стерлингов больше. В феврале 2020 г. банк объявил о реорганизации, направленной на увеличение дохода за счет перераспределения капитала из низкодоходных направлений в более эффективные, сокращении затрат и упрощении организации бизнеса. Lloyds Bank Plc Основанный в 1755 году, Lloyds Bank предоставляет широкий спектр розничных, частных и корпоративных банковских продуктов, включая открытие и ведение текущих счетов, сберегательных счетов, ипотеку, ссуды и кредитные карты. Банк является частью Lloyds Bank Group - ведущего 9 https://www.hsbc.com/investors/results-and-announcements/allreporting/subsidiaries?page=1&take=20&company-new=hsbc-bankplc&years=2020%7C2019%7C2018&reporting-type=annual поставщика финансовых услуг для физических и юридических лиц в Великобритании. Услуги предоставляются через ряд хорошо известных брендов, включая Lloyds Bank, Halifax и Bank of Scotland, а также через ряд каналов распространения, включая крупнейшую сеть филиалов и цифровой банк. Таблица 3. Финансовые показатели Lloyds Bank Group, млн. фунтов стерлингов10 Показатель Активы Обязательства Собственный капитал Чистый процентный доход Прочий чистый доход Совокупный операционный доход Прибыль/убыток до налогообложения Чистая прибыль/убыток ROE ROA 2 019 581 368 542 469 38 899 12 220 4 388 16 608 4 123 2836 7,29% 2,86% 2 020 599 939 558 821 41 118 10 770 3 815 14 585 1 329 1 466 3,57% 2,43% В 2020 г. банк отчитался о снижении чистого процентного дохода на 0,8 млрд фунтов стерлингов или на 13% ввиду снижения ставок и изменения состава активов. Прочие доходы при этом уменьшились на 21% ввиду сокращения клиентской активности. Меняющаяся среда, высокая степень неопределенности, растущие ожидания общества, ускоренный переход к цифровым технологиям в контексте пандемии стали предпосылками для серьезных изменений в методах работы банка. В 2021 г. банк концентрируется на развитии в рамках двух своих основных клиентских сегментов и ставит амбициозные цели: - стать лучшим финансовым партнером для частных клиентов за счет развития конкурентных преимуществ; 10 https://www.lloydsbankinggroup.com/assets/pdfs/investors/financial-performance/lloyds-bankplc/2020/2020-lb-form-20f.pdf - стать лучшим банком для бизнеса за счет создания ведущего цифрового предложения для малого и среднего бизнеса и конкурентных предложений для институциональных клиентов; - провести технологической дальнейшую архитектуры, цифровизацию: создание модернизирование интегрированных платежных решений. Nationwide Building Society Строительное общество, основанное в 1875 г. Предоставляет широкий спектр ипотечных и сберегательных продуктов жителям Соединенного Королевства. Nationwide Building Society является 13-м крупнейшим банком Соединенного Королевства по размеру общих активов. В 2019 году его общие активы составили 238,30 млрд фунтов стерлингов, что обеспечило банку рыночную долю в 2,62%. Национальное строительное общество является 1-м по величине строительным обществом в Соединенном Королевстве (из 43 строительных обществ), имеющим долю рынка 57,36% среди строительных обществ этой категории. В 2020 году Национальное строительное общество насчитывало 16,3 млн. участников. Таблица 4. Финансовые показатели Nationwide Building Society, млн. фунтов стерлингов11 Показатель Активы Обязательства Собственный капитал Чистый процентный доход Прочий чистый доход Совокупный операционный доход Прибыль/убыток до налогообложения Чистая прибыль/убыток ROE ROA 11 2 019 238 301 225 132 13 169 2 915 291 3 206 833 636 4,83% 1,35% 2 020 248 041 235 079 12 962 2 810 229 3 039 466 365 2,82% 1,23% https://www.nationwide.co.uk/-/media/MainSite/documents/about/corporate-information/results-andaccounts/2019-2020/annual-report-and-accounts-2020.pdf Снижение прибыли до налогообложения в 2020 г. обусловлено увеличением ожидаемых кредитных убытков, связанных с последствиями Covid-19; снижением чистого процентного дохода в результате снижения базовой ставки Банка; дополнительными затратами по продвижению интернет-банкинга. 4. Кредитные союзы Кредитные союзы – это финансовые кооперативы, которые принадлежат и контролируются участниками. Это некоммерческие организации, находящиеся в коллективной собственности и управлении. Услугами кооператива могут воспользоваться только его участники, т.е. для того, чтобы внести вклад или оформить заем необходимо быть членом кредитного союза. Каждый кредитный союз объединяет участников, схожих по какомулибо общему признаку, например, принадлежащих к одной профессиональной области, или проживающих на одной территории и др. По всей Великобритании существуют сотни местных небольших финансовых кооперативов, каждый из которых занимается обслуживанием определенного сообщества людей - от полицейских или пилотов авиакомпаний, до жителей определенных районов и целых городов. Кредитные союзы по большей части оказывают те же услуги, что банки и строительные общества. Так, кредитные союзы принимают депозиты от участников, а затем предоставляют эти деньги другим членам в виде ссуд. Кредитные союзы являются «некоммерческими» организациями в том смысле, что они используют полученный доход для наращивания капитала, предоставления услуг и обеспечения прибыли участникам, а не внешним акционерам. Кредитные союзы принадлежат и управляются участниками на благо самих же участников. Кредитные союзы позиционируют себя более ориентированными на людей и общество, чем банки, организациями, и характеризуют свой подход как более индивидуальный. Так, человек, которому отказано в банковском кредите, вполне может получить ссуду в кредитном союзе, если является его членом. Кредитный союз смотрит на заемщика как на своего участника, а не клиента. Лимиты и критерии кредитования устанавливаются каждым кредитным союзом индивидуально. Также как деятельность банков и строительных обществ, деятельность кредитных союзов регулируется Управлением пруденциального регулирования (то есть Банком Англии) и Управлением по финансовому регулированию и контролю. Закон лимитирует виды деятельности, которые могут осуществлять кредитные союзы, а также накладывает некоторые качественные ограничения на оказываемые услуги. Так, например, установлен верхний предел процентов, под которые кредитные союзы предоставляют займы своим участникам. Однако большинство кредитных союзов самостоятельно устанавливают более низкий процентный лимит на том основании, что, будучи этичными кредиторами, они считают, что ссуды должны выдаваться под разумные и доступные проценты. Первые кредитные союзы были созданы среди иммигрантских общин в 1960-х годах как средство решения проблемы финансовых ограничений и для финансовой взаимопомощи. На текущий момент в Соединенном Королевстве существует более 400 кредитных союзов. В совокупности в них входят более 1,8 миллиона участников и аккумулировано 3,9 миллиарда фунтов в активах12. Кредитные союзы бывают самых разных размеров, от самых маленьких, насчитывающих всего несколько сотен участников, до самых крупных, насчитывающих более 40 000 членов. Тем не менее, объем деятельности кредитных союзов в Великобритании уступает масштабам операций аналогичных организаций в США, где кредитные союзы владеют активами на десятки миллиардов долларов и конкурируют на равных с основными банками13. Ряд политиков в Англии активно поддерживают кредитные союзы и работают над устранением препятствий, сдерживающих развитие сектора, 12 https://www.bankofengland.co.uk/statistics/credit-union/2020/2020-q3 https://party.coop/2016/12/13/germany-has-thousands-of-banks-the-uk-has-just-five-and-its-stranglingour-economy/ 13 полагая, что развитие кредитных союзов, по примеру США и Германии сделает финансовую систему Великобритании более эффективной. Тем не менее, количество кредитных союзов имеет тренд на убывание: ух число снизилось с 565 в 200414 до 412 в 20202. Некоторые кредитные союзы закрылись, но многие объединились в более крупные организации. Таким образом, в результате процесса консолидации число кредитных союзов сокращается, но количество участников увеличивается. 600 2100,00 2050,00 500 2000,00 400 1950,00 300 1900,00 1850,00 200 1800,00 100 1750,00 0 1700,00 2015 2016 2017 Число участников, тыс. чел. 2018 2019 Количество кредитных союзов Рис.2. Динамика числа и количества участников кредитных союзов15 При совокупном объеме общих активов кредитных организаций Великобритании на конец 2019 г. 27,586 млрд. фунтов стерлингов16 суммарные активы кредитных союзов составляли 3,573 млрд. фунтов17, т.е. порядка 13%. При этом коэффициент проникновения18 кредитных союзов в 2018 г. составлял 4,33%, тогда как, к примеру, в США – 55,17%, в Канаде – 42,60%19. 14 https://webarchive.nationalarchives.gov.uk/20170823154423/http:/www.bankofengland.co.uk/statistics/D ocuments/ms/articles/art1jul13.pdf 15 Составлено автором по данным https://www.bankofengland.co.uk/statistics/credit-union/2019/2019 16 https://www.bankofengland.co.uk/boeapps/database/fromshowcolumns.asp?Travel=NIxAZxSUx&FromSeries=1& ToSeries=50&DAT=RNG&FD=1&FM=Jan&FY=2018&TD=31&TM=Dec&TY=2020&FNY=&CSVF=TT&html. x=56&html.y=15&C=LQ9&Filter=N 17 https://www.bankofengland.co.uk/statistics/credit-union/2019/2019 18 Равен отношению числа участников кредитных союзов к численности экономически активного населения 19 https://www.woccu.org/documents/2018_Statistical_Report Примеры кредитных союзов London Community Credit Union (LCCU) Общественный кредитный союз Лондона (LCCU) был основан в 2000 году для предоставления финансовых услуг жителям Восточного Лондона. Первоначально он назывался кредитным союзом Tower Hamlets и был создан в рамках программы по борьбе с бедностью. Всего через год после своего основания Tower Hamlets был признан самым быстрорастущим кредитным союзом в Великобритании. В 2010 году он был переименован в LCCU, а деятельность союза стала распространяться и на прочие районы Лондона. LCCU в настоящее время насчитывает более 14 000 участников и включает пять отделений, что делает его одним из крупнейших лондонских кредитных союзов. LCCU - один из немногих лондонских кредитных союзов, который предлагает полный спектр банковских услуг, а все сбережения обеспечены гарантией в размере до 85 000 фунтов стерлингов в соответствии с Компенсационной схемой финансовых услуг. Услуги LCCU включают в том числе ведение текущих счетов, обслуживание банковских карт Visa, кредитные продукты с невысоким процентом и быстрым сроком утверждения, онлайн банкинг и др. Таблица 5. Финансовые показатели London Community Credit Union20, в фунтах стерлингов Показатель Активы Счета клиентов Процентный доход по займам Чистая прибыль/убыток Количество участников 2 017 2 018 2 019 2 020 16 806 533 18 626 416 18 934 656 20 597 576 14 205 676 15 880 188 17 566 545 19 663 904 1 379 345 1 506 877 1 629 452 1 679 042 71 656 27 798 -341 434 -278 787 15 568 15 633 15 843 15 929 London Capital Credit Union Лондонский кредитный союз является одним из старейших кредитных союзов, поскольку был основан в 1967 г. с целью предоставления недорогих ссуд и безопасного размещения вкладов. Сегодня Лондонский кредитный 20 Составлено автором по данным https://londoncu.com/annual-reports/ союз представляет собой один из крупнейших и наиболее быстрорастущих кредитных союзов в Лондоне. Каждый участник союза получает один голос, независимо от величины вклада, что обеспечивает наиболее демократичный подход к управлению. Лондонский кредитный союз представляет альтернативу банковским счетам, как правило, имеющим высокую стоимость обслуживания, через опцию Engage Account. Учетные записи Engage включают карту Visa и работают как большинство других дебетовых карт, а также принимаются везде, где есть Visa. Лондонский кредитный союз предлагает широкий набор кредитных продуктов: сберегательный заем, мгновенная сберегательная ссуда, гибкий заем, заем под залог, ссуды домовладельцам и др. Максимальный процент по кредитам составляет 9,9%. Члены этого Лондонского кредитного союза могут выбрать свои собственные условия погашения в течение максимального пятилетнего периода погашения. Таблица 6. Финансовые показатели London Capital Credit Union21, в фунтах стерлингов Показатель Активы Счета клиентов Процентный доход по займам Чистая прибыль/убыток Количество участников 2 017 13 880 570 12 403 717 1 254 285 96 802 15 382 2 018 13 727 425 12 489 719 1 318 669 58 274 15 366 2 019 14 375 646 13 154 014 1 300 816 -18 277 15 629 2 020 16 214 274 14 945 200 1 196 828 -76 660 14 914 Заключение Кредитная система Соединенного королевства является одной из старейших и крупнейших в мире. В последние десятилетия развитие кредитной системы в Великобритании можно охарактеризовать в общем виде тенденцией к консолидации и постепенной либерализации внутреннего рынка финансовых услуг, что выражается в виде перехода к преобладанию пруденциального 21 регулирования, снижения жесткого вмешательства Составлено автором по данным https://www.credit-union.coop/annual-report-accounts/ государства в распределение финансовых ресурсов, приватизации финансовых посредников, повышении уровня конкуренции, стимулировании прихода иностранных поставщиков финансовых услуг, банковских продуктов на внутренний рынок. Сейчас, на рубеже 2010–2020-х гг., Соединенное Королевство также переживает непростые моменты своей истории. Последствия коронавирусной пандемии (достаточно тяжелой на Британских островах), а также различные аспекты выхода страны из ЕС, официально произошедшего 31 января 2020 г., еще только предстоит оценить в дальнейшем. На примере всех рассмотренных кредитных организаций обозначена тенденция к снижению операционных и чистых доходов и активов в 2020 г. Однако опыт недавних лет позволяет предполагать, что в банковской сфере стабилизирующие механизмы, заложенные в 2012–2013 гг., попрежнему будут приносить немалую пользу и снижать вероятность кризисных явлений.