1

СОДЕРЖАНИЕ

Введение ....................................................................................................................... 2

1. Теоретические основы анализа финансовой устойчивости предприятия ......... 4

1.1 Понятие финансовой устойчивости и методы ее анализа ................................ 4

1.2 Методика расчета показателей финансовой устойчивости .............................. 8

1.3 Нормативно-правовая база анализа финансовой устойчивости .................... 13

2. Оценка и анализ финансовой устойчивости АО «Мебельщик» ...................... 16

2.1 Организационно-экономическая характеристика предприятия ..................... 16

2.2 Анализ наличия и размещения капитала предприятия ................................... 19

2.3 Анализ структуры долгосрочных и оборотных активов предприятия .......... 23

3. Основные направления улучшения финансовой устойчивости АО

«Мебельщик» ............................................................................................................. 28

3.1 Оценка и анализ вероятности банкротства предприятия................................ 28

3.2 Пути укрепления финансовой устойчивости предприятия ............................ 32

Заключение ................................................................................................................ 35

Список использованных источников ...................................................................... 37

2

Введение

В современных российских условиях особое значение приобретает

серьезная аналитическая работа на предприятии, связанная с изучением и

прогнозированием финансового состояния предприятия и, в частности, его

финансовой

устойчивости

и

платежеспособности.

Своевременное

и

полноценное выявление «болевых точек» финансов фирмы позволяет

осуществлять комплекс упреждающих мер, предотвращающих возможное ее

банкротство.

Анализ финансовой устойчивости, а в более широком смысле финансовоэкономической устойчивости, является крайне важной и актуальной проблемой,

как для отдельного предприятия, так и для России в целом. Финансовая

устойчивость страны, в конечном счете, непосредственно зависит от финансовой

устойчивости отдельно взятого предприятия.

Финансовая устойчивость и платежеспособность являются важнейшими

характеристиками финансово-экономической деятельности предприятия в

условиях рыночной экономики. Если предприятие финансово устойчиво,

платежеспособно, то оно имеет преимущества перед другими предприятиями

того же профиля в привлечении инвестиций, в получении кредитов, в выборе

поставщиков и в подборе квалифицированных кадров. Кроме того, такое

предприятие не вступает в конфликт с государством и обществом по

перечислению налогов и неналоговых платежей, по выплате заработной платы,

дивидендов, возврату кредитов и процентов по ним.

Анализ финансового состояния предприятия служит инструментом, при

помощи которого менеджеры контролируют внутренние и внешние по

отношению к предприятию факторы с целью предвидеть потенциальные

опасности и вовремя задействовать вновь открывающиеся возможности.

Изучение устойчивости и ликвидности финансов позволяет предприятию

своевременно

спрогнозировать

появление

опасностей,

подготовить

3

ситуационные планы на случай возникновения непредвиденных обстоятельств,

разработать

стратегию,

которая

позволит

предприятию

достигнуть

поставленные цели и превратить потенциальные угрозы в выгодные

возможности.

Учитывая актуальность данной темы, целью курсовой работы является

изучение

теоретических

аспектов

оценки

финансовой

устойчивости

акционерного общества «Мебельщик» и практического решения путей ее

укрепления.

Для достижения поставленной цели необходимо решить следующие

задачи:

рассмотреть теоретические основы анализа финансовой устойчивости

предприятия;

проанализировать состояние финансовой устойчивости акционерного

общества «Мебельщик»;

определить

основные

направления

повышения

финансовой

устойчивости АО «Мебельщик».

Объектом исследования в курсовой работе является АО «Мебельщик».

Предметом

анализа

является

совокупность

экономических

отношений,

определяющих финансовую устойчивость предприятия.

В процессе выполнения курсовой работы использовались ряд методов

анализа, в частности: сравнительный анализ, метод финансовых коэффициентов,

экономико-математические и другие.

4

1. Теоретические основы анализа финансовой устойчивости предприятия

1.1 Понятие финансовой устойчивости и методы ее анализа

Гарантией существования и основой стабильности состояния организации

является его финансовая устойчивость. На устойчивость организации оказывают

влияние разнообразные факторы.

Рисунок 1 – Факторы, оказывающие влияние на финансовую

устойчивость предприятия

Из-за множества факторов, влияющих на финансовую устойчивость, то

она сама подразделяется на следующие виды: внутренние и внешние, общей

(ценовой), финансовой1.

1

Лысенко, Д.В. Финансовый менеджмент: Учебное пособие / Д.В. Лысенко. - М.: Инфра-М, 2018. - 56 c.

5

Внутренняя устойчивость является общим финансовым состоянием

организации,

обеспечивающим

стабильно

высокий

результат

его

функционирования. Основой ее достижения является принцип активного

реагирования на изменение внутренних и внешних факторов.

Внешняя

устойчивость

организации

определяется

стабильностью

экономической среды, в границах которой совершается его деятельность. Она

достигается соответствующей системой управления рыночной экономикой в

масштабах всей страны.

Общая устойчивость организации – это такое движение денежных потоков,

обеспечивающее постоянное превышение поступления средств (доходов) над их

расходованием (затратами)2.

Финансовая устойчивость показывает стабильное превышение доходов

над

расходами,

предоставляет

свободное

маневрирование

денежными

средствами организации и при помощи эффективного их применения помогает

бесперебойному процессу производства и реализации продукции. В связи с этим

финансовая устойчивость создается в процессе всей производственнохозяйственной деятельности и выступает главной составляющей общей

устойчивости организации.

Сущность

созданием,

финансовой

распределением

устойчивости

и

применением

определяется

финансовых

эффективным

ресурсов,

а

платежеспособность выступает ее внешним проявлением.

Высшей формой устойчивости организации выступает его способность

развиваться в условиях внутренней и внешней среды.

Кредитоспособной выступает организация при наличии у нее предпосылок

для получения кредита и возможности вовремя возвратить взятую ссуду с

уплатой необходимых процентов за счет прибыли или других финансовых

средств.

Тихомиров, Е.Ф. Финансовый менеджмент: Управление финансами предприятия / Е.Ф. Тихомиров. - М.:

Academia, 2018. - 81 c.

2

6

За счет прибыли организация не столько выплачивает свои обязательства

перед

банками,

бюджетом,

страховыми

организациями

и

другими

предприятиями, но и вкладывает средства в капитальные расходы. Для

поддержания финансовой устойчивости необходимо не только увеличение

абсолютной величины прибыли, но и ее уровня относительно вложенного

капитала или расходов организации, то есть, рентабельности. Также нельзя

забывать, что чем выше прибыльность, тем более высокие риски, следовательно,

что вместо получения дохода организация может потерпеть большие убытки и

даже стать неплатежеспособным. Можно сказать, что финансовая устойчивость

является комплексным понятием.

На финансовую устойчивость организации оказывают влияние большое

число различных факторов3. Так внутренние факторы находятся в зависимости

от организации работы на самом предприятии, а внешние факторы не подчинены

желанию организации. Устойчивость организации, в первую очередь, зависит от

состава и структуры выпускаемой продукции и оказываемых услуг в крепкой

связи с расходами производства. Не менее важно соотношение между

постоянными и переменными издержками.

Непосредственное влияние на финансовую устойчивость организации

проявляют средства, которые дополнительно мобилизованы на рынке ссудных

средств. Чем больше денежных средств может привлечь организация, тем выше

его финансовые возможности, однако увеличивается и финансовый риск –

способна ли будет организация вовремя отвечать по своим обязательствам перед

кредиторами. И здесь большое значение играют резервы как одна из форм

финансовой гарантии платежеспособности организации.

Финансовое состояние организации может быть трех видов устойчивым,

неустойчивым и кризисным. Возможность организацией вовремя осуществлять

платежи, финансировать свою деятельность на расширенной основе, переносить

Найденова, Р.И. Финансовый менеджмент / Р.И. Найденова, А.Ф. Виноходова, А.И. Найденов. - М.: КноРус,

2018. - 141 c.

3

7

непредвиденные потрясения и поддерживать свою платежеспособность в

неблагоприятных обстоятельствах говорит о его устойчивом финансовом

состоянии, и наоборот.

Платежеспособность

является

внешним

проявлением

финансового

состояния организации, то финансовая устойчивость – это внутренняя его

сторона, которая отражает сбалансированность денежных и товарных потоков,

доходов и расходов, источников их формирования.

Таким образом, устойчивое финансовое состояние — это не счастливая

случайность, а результат грамотного, умелого управления всем комплексом

факторов, определяющих результаты хозяйственной деятельности предприятия.

Основными задачами анализа финансовой устойчивости выступают:

оценка и прогнозирование финансовой устойчивости организации; поиск

резервов улучшения финансового состояния организации и его устойчивости;

разработка определенных мероприятий, которые направлены на укрепление

финансовой устойчивости организации4.

Оценка финансовой устойчивости организации осуществляется по данным

анализа

соотношения

рассчитываются

собственных

данные

финансовой

и

заемных

структуры

средств.

капитала.

Для

этого

Финансовое

состояние организации, его устойчивость во многом зависят от оптимальности

структуры источников капитала и от оптимальности структуры активов

организации и в первую очередь от соотношения основных и оборотных активов,

а

также

от

уравновешенности

активов

и

пассивов

организации

по

функциональному признаку.

Основным

показателем,

характеризующим

финансовое

состояние

организации и его устойчивость, является обеспеченность материальных

оборотных средств плановыми источниками финансирования. Она выявляется

сравнением суммы плановых источников финансирования с общей суммой

Гурнович, Т.Г., Захарова, М.И. Финансовая устойчивость предприятия / Т.Г. Гурнович, М.И. Захарова //

Современные научные исследования и разработки. 2019. № 8 (8). с. 71-73.

4

8

материальных оборотных запасов. Излишек или недостаток плановых

источников средств для формирования запасов и затрат выступает одним из

критериев оценки финансовой устойчивости организации, согласно с которым

выделяется четыре типа финансовой устойчивости5.

Абсолютная устойчивость финансового состояния, если запасы и затраты

меньше суммы плановых источников их формирования.

Нормальная

устойчивость,

гарантирующая

платежеспособность

организации, если запасы и затраты равны сумме плановых источников их

формирования.

Неустойчивое финансовое состояние, при котором платежный баланс

нарушается, но в тоже время имеется возможность восстановить равновесие

платежных средств и платежных обязательств при помощи привлечения

временно свободных источников средств в оборот предприятия, кредитов банка

на временное пополнение оборотных средств, превышения нормальной

кредиторской задолженности над дебиторской задолженностью.

Кризисное финансовое состояние, когда запасы и затраты больше суммы

плановых источников их формирования и свободных источников средств вместе

взятых. Равновесие платежного баланса в данной ситуации осуществляется за

счет просроченных платежей по оплате труда, ссудам банка, поставщикам,

бюджету.

1.2 Методика расчета показателей финансовой устойчивости

Анализ финансовой устойчивости, его оценка и прогнозирование для

конкретного

предприятия

основывается

финансовой,

экономической,

на

многочисленные

технологической,

технической,

источники

социальной

Гаврилова, А.Н. Финансовый менеджмент / А.Н. Гаврилова, Е.Ф. Сысоева, А.И. Барабанов. - М.: КноРус,

2018. - 213 c.

5

9

информации, которая формируется как внутри самого предприятия, так и во

внешней среде.

Высокая доля получения объективных и достоверных показателей зависит

пропорционально от проведенного анализа финансовой устойчивости. То есть от

качества приведенных выводов и созданных на их основе советов, а также от

степени точности и полноты начальной информации.

К абсолютным показателям при анализе финансовой устойчивости

предприятия относятся: общая сумма запасов и общая сумма затрат.

Для характеристики источников формирования запасов и затрат

используется несколько показателей, которые отражают различные виды

источников6:

Наличие собственных оборотных средств (СОС): Собственные средства–

Внеоборотные активы;

Наличие собственных и долгосрочных заёмных источников формирования

запасов и затрат или функционирующий капитал (ФК): Собственные оборотные

средства + Долгосрочные обязательства;

Общая величина основных источников формирования запасов и затрат:

Функционирующий капитал + Займы и кредиты.

Трем показателям наличия источников формирования запасов и затрат

соответствуют показатели обеспеченности запасов и затрат источниками

формирования7:

– излишек

или

недостаток

собственных

оборотных

средств:

𝛥СОС = СОС − ЗП;

(1)

где 3П — запасы предприятия.

– излишек или недостаток собственных и долгосрочных источников

Чараева, М.В. Финансовый менеджмент: Учебное пособие / М.В. Чараева. - М.: Инфра-М, 2018. - 126 c.

Москвитин, Г.И. Финансовый менеджмент: технологии, методы, контроль / Г.И. Москвитин. - М.: Русайнс,

2019. - 143 c.

6

7

10

формирования запасов:

𝛥СД = СД − З;

(2)

– излишек или недостаток общей величины основных источников

формирования запасов:

𝛥ОИ = ОИ − З;

(3)

При помощи данных показателей можно определить трехфакторный

показатель типа финансовой ситуации8:

𝑆 = {𝛥СОС; 𝛥СД; 𝛥ОИ };

(4)

Четыре типа финансовой устойчивости, при использовании метода

абсолютных показателей:

1. Абсолютная устойчивость финансового состояния:

Фс ≥ 0; Фт ≥ 0; Фо ≥ 0;

(5)

𝑆 = {1,1,1};

(6)

2. Нормальная устойчивость финансового состояния:

Фс ≺ 0; Фт ≥ 0; Фо ≥ 0;

(7)

𝑆 = {0,1,1};

(8)

3. Неустойчивое финансовое состояние:

Фс ≺ 0; Фт ≺ 0; Фо ≥ 0;

𝑆 = {0,0,1};

(9)

(10)

4. Кризисное финансовое состояние:

Фс ≺ 0; Фт ≺ 0; Фо ≺ 0;

(11)

𝑆 = {0,0,0};

(12)

В долгосрочной перспективе финансовая устойчивость характеризуется

соотношением собственных и заемных источников финансирования. Так как

данный показатель характеризует общие черты, то в учетно-аналитической

практике разработана система показателей, которая способствует оценки

Шадрина Г. В. Экономический анализ. Учебник и практикум для академического бакалавриата. — М.: Юрайт.

2019. - 207 с.

8

11

финансовой

устойчивости

с

помощью

относительных

коэффициентов,

характеризующих степень независимости организации от внешних источников

финансирования.

Коэффициенты

финансовой

устойчивости

показывают

уровень

защищенности интересов инвесторов и кредиторов. Базой для их расчета

является стоимость средств или источников функционирования предприятия.

Полученные согласно расчету коэффициенты за определенный отчетный

период сравниваются с нормативным ограничениями, с их показателями за

предыдущий период, с данными похожих предприятий, и тем самым

определяется реальное финансовое состояние, положительные и отрицательные

стороны организации.

Для выявления значений финансовой устойчивости предприятия следует

произвести расчет следующих показателей9:

Коэффициент концентрации собственного капитала. Этот коэффициент

определяет долю собственного капитала владельцев организации в общей сумме

средств,

авансированных

в

его

деятельность.

Предприятие

считается

независимым от внешних кредиторов, стабильным и финансово устойчивым,

при более высоком значение данного коэффициента. Нормативное значение для

коэффициента концентрации собственного капитала – 60%.

Коэффициент

финансовой

зависимости

является

обратным

к

коэффициенту финансовой независимости. Увеличение этого показателя в

динамике означает рост доли заемных средств в финансировании предприятия.

Если его величина составляет 100%, то, следовательно, собственники полностью

финансируют свое предприятие.

Коэффициент маневренности собственного капитала показывает долю

вложенных средств оборотные средства, то есть, сколько используется

собственного капитала для финансирования текущей деятельности, а какая часть

9

Павлова, Л. Н. Финансовый менеджмент: учебник / Л. Н. Павлова.– М.: Юнити-Дана, 2019. — 203 с.

12

капитализирована. Значение данного коэффициента может изменяться в

зависимости от структуры капитала и отрасли, в которой осуществляет

деятельность организации.

Коэффициент структуры долгосрочных вложений характеризует долю

внеоборотных активов (в том числе основных средств), которая оплачена

кредиторами, а какая часть за счет собственного капитала.

Коэффициент соотношения собственных и привлеченных средств

показывает общую оценку финансовой устойчивости организации и выявляет,

сколько копеек заемных средств вложенных в активы предприятия приходится

на 1 рубль собственных средств. Увеличение значения в процессе показывает о

том, что происходит рост зависимости предприятия от внешних инвесторов и

кредиторов, то есть о снижении финансовой устойчивости, и наоборот.

Оценка

коэффициентов

деловой

активности

свидетельствует

о

полученных результатах и об эффективности текущей основной хозяйственной

деятельности предприятия. К обобщающим показателям анализа правильного

использования ресурсов предприятия и активного его развития относятся

следующие показатели10:

Ресурсоотдача показывает объем реализованной продукции, которая

приходится на рубль средств, вложенных в деятельность предприятия.

Увеличение значения показателей в процессе считается как хорошее

направление в деятельности предприятия.

Коэффициент устойчивости финансового роста свидетельствует о том, с

какой средней скоростью может расти организация в будущем, при этом не

меняется уже сложившееся соответствие между различными источниками

финансирования, фондоотдачей, рентабельностью производства.

Финансовая

устойчивость

показывает,

финансовое

состояние

предприятия, как в краткосрочной, так и в долгосрочной перспективе, а система

10

Басовский, Л.Е. Финансовый менеджмент: Учебное пособие / Л.Е. Басовский и др. - М.: Риор, 2019. - 171 c

13

значений

финансовой

устойчивости

хозяйствующего

субъекта,

должна

показывать не только его финансовое состояние в конкретный момент времени,

но и прогноз его развития в будущем.

1.3 Нормативно-правовая база анализа финансовой устойчивости

Экономика предприятия регулируется множеством нормативных актов,

которые различаются по уровню и виду органа, издавшего акт. Нормативные

акты подразделяются на законы, акты федеральных органов исполнительной

власти, акты исполнительных органов субъектов Российской Федерации.

Основными правовыми документами, определяющими положение открытого

акционерного общества, являются Гражданский кодекс РФ и Федеральный закон

от 26 декабря 1995 г. (ред. от 31.07.2020 г.) № 208-ФЗ «Об акционерных

обществах».

Информационной базой является Федеральный закон «О бухгалтерском

учете» от 06 декабря 2019 года № 402-ФЗ. Данный закон регулирует

бухгалтерский учет в Российской Федерации и выступает главным нормативным

документом11.

В положение по ведению бухгалтерского учета и отчетности в Российской

Федерации от 29 июля 1998г. (ред. от 11.04.2018 года) №34н определен ход

организации и ведения бухгалтерского учета, формирования и представления

бухгалтерской

отчетности

юридическими

лицами

по

законодательству

Российской Федерации, независимо от их организационно-правовой формы, а

также

взаимоотношения

предприятия

с

внешними

пользователями

бухгалтерской отчетности.

Еще одной информационной базой выступает Приказ Министерства

Ковалев, В. В. Финансовый менеджмент: теория и практика. – 3-е изд., перераб. и доп. – Москва: Проспект,

2019. - 370 с.

11

14

финансов РФ от 06 июля 1999г. (ред. от 08.11.2018, с изм. от 29.01.2018) №43н

«Об утверждении положения по бухгалтерскому учету «Бухгалтерская

отчетность организации (ПБУ 4/99)».

Наиболее важными выступают все виды отчетности: бухгалтерская,

статистическая

и

оперативно-техническая,

содержащая

многогранную

количественную и качественную характеристику деятельности организации за

анализируемое время. Применяют также регистры бухгалтерского и оперативнотехнического учета и первичные документы.

Оценка

финансового

состояния

организации

подразумевает,

что

источником информации служит бухгалтерская отчетность.

Проведения анализа по данным баланса предоставляет возможность

создать аналитические финансовые таблицы; в составе имущества подразделять

собственные и заемные средства, сформировать выводы по полученным

значениям,

организовать

модель

оптимизации

управления

финансовой

устойчивостью и платежеспособностью.

Бухгалтерская отчетность организации является важным источником

информации о его деятельности. Подробное ознакомление бухгалтерских

отчетов определяет причины полученных успехов, а также проблемы в

деятельности организации, способствует наметить пути для улучшения его

деятельности.

Баланс помогает произвести оценку результативного распределения

средств организации, его обеспеченности для текущей и будущей хозяйственной

деятельности, проанализировать сумму и структуру заемных средств, а также

результативность их привлечения12.

По данным исследования баланса внешние пользователи могут решить,

целесообразно ли и на каких условиях вести дела с данной организацией как с

партнером; проанализировать кредитоспособность организации как заемщика;

12

c.

Просветов, Г. И. Финансовый менеджмент. Задачи и решения / Г.И. Просветов. - М.: Альфа-пресс, 2020. - 70

15

проанализировать вероятные потери своих вложений, правильность покупки

акций данной организации и его активов и другие решения.

Данными для информации также является плановая и нормативная

документация; план экономического и социального развития организации;

хозяйственные договоры, которые регулируют связи между поставщиками и

потребителями;

нормы

затрат

материалов,

сырья,

заработной

платы,

электроэнергии13.

Помимо вышеперечисленных при анализе применяются данные ревизий и

проверок, протоколы собраний и производственных совещаний, газетные и

журнальные статьи, которые характеризуют деятельность анализируемого или

родственного ему организации, докладные и пояснительные записки.

Важное значение при анализе деятельности может оказать, в том числе и

разговоры с сотрудниками организации. Много информации по итогам

разговоров с сотрудниками организации можно извлечь на тему организации

труда и производства, финансового положения.

Главное условие для источников информации это их достоверность. В

связи с этим до начала оценки деятельности организации нужно изучить счета

периодической и годовой бухгалтерской и статистической отчетности, сходство

плановых значений расчетов и утвержденным сметам, связи отчетных данных.

При нарушении действующего законодательства применяется уголовная,

административная, экономическая и гражданская форма ответственности

юридических и физических лиц.

13

Акулов, В. Б. Финансовый менеджмент / В.Б. Акулов. - М.: Флинта, МПСИ, 2018. - 133 c

16

2. Оценка и анализ финансовой устойчивости АО «Мебельщик»

2.1 Организационно-экономическая характеристика предприятия

Акционерное

общество

«Мебельщик»

является

коммерческой

организацией и учреждено с целью ведения предпринимательской деятельности

и извлечение прибыли. АО «Мебельщик» создано в соответствии с ФЗ «Об

акционерных обществах» 10 октября 1992 года.

Полное фирменное наименование предприятия на русском языке ─

Акционерное общество «Мебельщик»; сокращенное наименование ─ АО

«Мебельщик»; место нахождения: 140415, Московская область, город Коломна,

улица Л.Толстого, 1.

Для

достижения

поставленной

цели

─

извлечение

прибыли,

в

установленном законодательством РФ порядке осуществляет следующие виды

деятельности:

─ аренда и управление собственным или арендованным нежилым

недвижимым имуществом;

─ производство мебели для офисов и предприятий торговли;

─ производство кухонной мебели.

В своей деятельности АО «Мебельщик» руководствуется действующим

законодательством РФ, учредительным договором и Уставом.

АО «Мебельщик» имеет самостоятельный баланс и действует на основе

полного хозяйственного расчета, самофинансирования и самоокупаемости.

Размер уставного капитала предприятия составляет 13410,00 рублей и

складывается из номинальных стоимостей долей его участников.

Руководство

текущей

деятельностью

общества

осуществляется

единоличным исполнительным органом ─ генеральным директором (в

настоящее время ─ Сюнькова В.А.), который принимает решения по вопросам

деятельности предприятия.

17

Результаты анализа порядка формирования чистой прибыли и ее динамику

на основе отчета о финансовых результатах АО «Мебельщик» за 2017 - 2019

годы (приложение 1-3) обобщим в таблице 1.

Таблица 1 – Динамика финансовых результатов АО «Мебельщик» за 2017-2019

годы

Показатель

Выручка от продажи

товаров, продукции, работ,

услуг

Себестоимость проданных

товаров, продукции, работ,

услуг

Валовая прибыль

Прибыль (убыток) от

продаж

Проценты к уплате

Прочие доходы

Прочие расходы

Прибыль (убыток) до

налогообложения

Отложенные налоговые

активы

Отложенные налоговые

обязательства

Текущий налог на прибыль

Чистая прибыль отчетного

периода

Значение к концу года, тыс.

руб.

Темп роста

(снижения), %

2019 к

2018 к 2017 г.

2018 г.

2017 г.

2018 г.

2019 г.

117668

81105

45014

68,9

55,5

119078

88808

81444

74,6

91,7

-1410

-7703

-36430

в 5,46 раза

в 4,73 раза

-1410

-7703

-36430

в 5,46 раза

в 4,73 раза

1169

5203

1864

154

10289

1888

43

45669

8802

13,2

в 1,98 раза

101,3

27,9

в 4,44 раза

в 4,66 раза

760

544

394

71,6

72,4

64

104

30

в 1,63 раза

28,8

104

159

78

в 1,53 раза

49,1

256

271

187

105,9

69,0

544

328

315

60,3

96,0

Анализ таблицы 1 показывает, что в 2018 году выручка от продаж по

сравнению с 2017 годом резко уменьшилась на 31,1%, себестоимость при этом

тоже снизилась на 25,4%. Это обстоятельство привело к тому, что валовая

прибыль также уменьшилась на 6 млн. 293 тыс. руб. За счет роста прочих

доходов

в 2018 году в 1,98 раза, АО «Мебельщик» получила прибыль до

налогообложения, по сравнению с 2017 годом уменьшились на 28,4%. По итогам

2018 года чистая прибыль составила 328 тыс. руб., по сравнению с 2017 год

снизилась на 39,7%.

18

В 2019 году финансовая ситуация на предприятие не улучшилась и

выручка от продажи товаров, работ, услуг уменьшилась на 36 млн. 91 тыс. руб.,

но при этом себестоимость проданных услуг уменьшилась не так значительно на

7 млн. 364 тыс. руб. В связи с этим валовая прибыль уменьшилась 28 млн. 727

тыс. руб. В 2019 году в АО «Мебельщик» увеличились прочие доходы в 4,44

раза, прочие расходы выросли в 4,66 раза, что привело к снижению полученной

прибыли до налогообложения на 27,6%; чистой прибыли - на 4%.

Рассмотрим показатели рентабельности АО «Мебельщик» за 2017-2019

годы в таблицы 2.

Таблица 2 – Оценка показателей рентабельности АО «Мебельщик» за 2017 –

2019 годы

Значение

Показатель

Рентабельность продаж

Рентабельность совокупных

активов

Рентабельность собственного

капитала

Рентабельность

внеоборотного капитала

Рентабельность оборотного

капитала

2017 г.

2018 г.

2019 г.

-0,0120

-0,095

-0,809

Изменение

2018 к

2019 к 2018 г.

2017 г.

-0,083

-0,714

0,005

0,003

0,004

-0,002

0,001

0,032

0,019

0,018

-0,013

-0,001

0,013

0,009

0,011

-0,004

0,002

0,009

0,005

0,006

-0,004

0,001

Анализ таблицы 2 показывает, что на всем рассматриваемом периоде

наблюдалось

снижение

показателей

рентабельности.

Низкий

уровень

рентабельности продаж является следствием роста и без того высокой доли

производственных

затрат

АО

«Мебельщик»,

а

также,

скорее

всего,

неэффективности действующей ценовой политики предприятия.

Резюмируя изложенное, можно сделать вывод, что финансовая ситуация

на предприятие не стабильна. На всем рассматриваемом периоде в АО

«Мебельщик» сложился убыток от продаж, также наблюдается снижение чистой

прибыли и снижение всех показателей рентабельности.

19

2.2 Анализ наличия и размещения капитала предприятия

Основанием для проведения расчетов основных показателей деятельности

АО «Мебельщик» в таблице 3 послужит его бухгалтерский баланс за 2017-2019

годы (приложения 1-3).

Таблица 3 — Динамика активов и пассивов бухгалтерского баланса АО

«Мебельщик» за 2017–2019 годы

Значения, тыс. руб.

Показатели

Абсолютное

изменение, тыс.

руб.

2018 к

2019 к

2017 г. 2018 г.

Темп роста, %

2018 к

2017 г.

2019 к

2018 г.

-7892

82,8

75,1

-294

-294

57,1

25,0

23676

-6279

-7628

83,3

75,6

0

30

0

30

-

-

57383

49405

62358

54257

34950

25861

4975

4852

-27408

-28396

108,7

109,8

1

1

2

0

1

100,0

56,0

47,7

в 2,00

раза

Дебиторская

задолженность

7776

8015

6232

239

-1783

103,1

77,8

Денежные средства

201

85

2855

-116

2770

42,3

в 33,59

раза

Актив баланса

8983

20688

9843

11705

-10845

3. Капитал и резервы

Уставный капитал

Переоценка активов

Нераспределенная

прибыль

4. Долгосрочные

обязательства

5. Краткосрочные

обязательства

Кредиторская

задолженность

Пассив баланса

17377

13

12862

17705

13

12862

18020

13

12862

328

0

0

4502

4830

5145

1867

1708

76408

1.Внеоборотные

активы

Нематериальные

активы

Основные средства

Отложенные

налоговые активы

2.Оборотные активы

Запасы

НДС

2017 г.

2018 г.

2019 г.

38269

31696

23804

-6573

686

392

98

37583

31304

0

315

0

0

в 2,30

раза

101,9

100,0

100,0

101,8

100,0

100,0

328

315

107,3

106,5

230

-159

-1478

91,5

13,5

74641

40504

-1767

-34137

97,7

54,3

76408

74641

40504

-1767

-34137

97,7

54,3

95652

94054

58754

-1598

-35300

98,3

62,5

47,6

20

Анализ таблицы 3 показывает, что пассив баланса АО «Мебельщик» в 2018

году уменьшилась на 1 млн. 598 тыс. руб., или на 1,7%, в 2019 году - на 35 млн.

300 тыс. руб., или на 37,5%.

Изменение валюты баланса АО «Мебельщик» по пассиву в основном

обусловлено изменением краткосрочной кредиторской задолженности.

Анализ таблицы 3 показывает, что собственные средства организации

увеличились в 2018 году – на 7,3%, в 2019 году – на 6,5%. Этому послужил рост

нераспределенной прибыли; уставный капитал и переоценка внеоборотных

активов не изменялись на всем рассматриваемом периоде.

Долгосрочные обязательства уменьшились в 2018 году – на 159 тыс. руб.,

в 2019 году - на 1 млн. 478 тыс. руб.

Краткосрочные обязательства уменьшились в 2018 году – на 1 млн. 767

тыс. руб., в 2019 году - на 34 млн. 137 тыс. руб., это произошло за счет изменений

в краткосрочной кредиторской задолженности.

Доля внеоборотных активов в валюте баланса АО «Мебельщик»

превышала на всем рассматриваемом периоде долю собственных средств, а это

означает, что у предприятия платежный дефицит по собственным оборотным

средствам, свидетельствующий о снижении уровня финансовой устойчивости

предприятия, что будет подробно проанализировано ниже.

Для оценки степени зависимости предприятия от внешних инвесторов и

кредиторов определим относительные показатели финансовой устойчивости

(таблица 4).

Анализ

таблицы

4

показывает,

что

коэффициент

финансовой

независимости на всем рассматриваемом периоде не превышал

своё

нормативное ограничения (Кф.н. ≥ 0,5). Коэффициент финансовой зависимости,

наоборот, превышал свое нормативное ограничение Кф.з ≤ 0,5.

Следовательно, АО «Мебельщик» на всем рассматриваемом периоде имел

недостаточно собственных средств, что говорит о его финансовой зависимости.

21

Таблица 4 – Коэффициенты финансовой устойчивости АО «Мебельщик» за

2017-2019 годы

Показание к концу года

Наименования

Финансовой независимости

Финансовой зависимости

Маневренности собственного

капитала

Инвестирования

Финансирования

Финансовой активности

Отклонение

2018 к

2019 к

2017 г.

2018 г.

0,006

0,119

-0,006

-0,119

2017 г.

2018 г.

2019 г.

0,182

0,818

0,188

0,812

0,307

0,693

-1,202

-0,790

-0,321

0,412

0,469

0,454

0,222

4,505

0,559

0,232

4,312

0,757

0,442

2,260

0,105

0,01

-0,193

0,198

0,21

-2,052

Коэффициент маневренности собственного капитала показывает, что

внеоборотные активы превышали собственные средства. Доля собственного

капитала, направленная на финансирование оборотных активов на всем

рассматриваемом периоде, имела отрицательное значение. Это свидетельствует

о том, что у предприятия нет возможности улучшить финансовое состояние

предприятия за счет собственных средств.

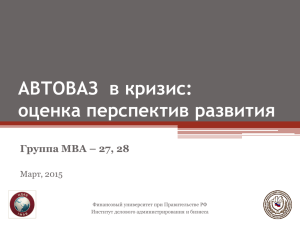

6

4

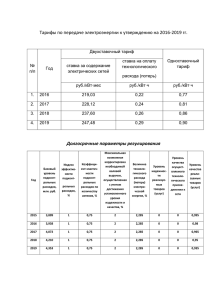

2

0

-2

2017 г.

2018 г.

2019 г.

Финансовой независимости

Финансовой зависимости

Маневренности собственного капитала

Инвестирования

Финансирования

Финансовой активности

Рисунок 2 – Динамика коэффициентов финансовой устойчивости АО

«Мебельщик» за 2017-2019 годы

22

Из рисунка 2 видно, что коэффициент инвестирования на всем

рассматриваемом периоде был ниже своего нормативного ограничения (Ки ≥ 1),

что указывает на финансовую неустойчивость предприятия по доли собственных

средств во внеоборотных активах.

Коэффициент финансирования не превысил своего нормативного

ограничения (Кфин ≥ 0,7), что свидетельствует о зависимости предприятия от

привлеченных средств. На это же самое указывает и коэффициент финансовой

активности.

Основные показатели оборачиваемости АО «Мебельщик» представлены в

таблице 5.

Таблица 5 – Показатели деловой активности АО «Мебельщик» за 2017-2019

годы

Показатель

Коэффициент оборачиваемости

активов

Коэффициент оборачиваемости

внеоборотных активов

Коэффициент оборачиваемости

оборотных активов

Коэффициент оборачиваемости

запасов

Коэффициент оборачиваемости

дебиторской задолженности

Коэффициент оборачиваемости

кредиторской задолженности

Значение

2017

2018

2019

г.

г.

г.

Изменение

2018 к

2019 к

2017 г.

2018 г.

1,113

0,855

0,589

-0,258

-0,266

2,834

2,318

1,622

-0,516

-0,696

1,833

1,355

0,925

-0,478

-0,430

2,332

1,565

1,124

-0,767

-0,441

8,894

10,272

6,319

1,378

-3,953

1,476

1,074

0,782

-0,402

-0,292

Из таблицы 5 видно, что коэффициент оборачиваемости активов

показывает, сколько раз за период совершается полный цикл производства и

обращения. В АО «Мебельщик» количество циклов в 2019 году составило 0,589,

что для предприятия, занимающегося изготовление мебели и сдачи в аренду

недвижимого имущества плохой показатель.

Значение

коэффициента

оборачиваемости

внеоборотных

активов

показывает, что на 1 руб. основных средств и прочих внеоборотных активов

23

было получено 1,622 руб. выручки, что является плохим показателем.

Коэффициент оборачиваемости оборотных активов в 2019 году составил

0,925. Таким образом, на 1 руб., вложенный в оборотные активы, было получено

в среднем 0,93 руб. выручки от продажи продукции и услуг.

Коэффициент оборачиваемости запасов уменьшился до величины 1,124,

коэффициент оборачиваемости дебиторской задолженности в 2019 году

снизился и составил 6,319, что свидетельствует об эффективной работе с

дебиторами. Коэффициент оборачиваемости кредиторской задолженности

снизился в 2019 году и составил 0,782, это может свидетельствовать, как о

расчете с кредиторами по своим обязательствам.

В целом можно утверждать, что в 2019 году уровень деловой активности

АО «Мебельщик» снизился почти по всем основным направлениям, что

свидетельствует об ухудшение деловой активности предприятия в целом.

Резюмируя изложенное можно сделать вывод о том, что АО «Мебельщик»

на всем рассматриваемом периоде имел недостаточно собственных средств, что

говорит о его финансовой зависимости и, следовательно, нет возможности

улучшить финансовое состояние предприятия за счет собственных средств. К

концу 2019 года АО «Мебельщик» финансово зависимо от заемных средств. В

2019 году уровень деловой активности АО «Мебельщик» снизился почти по всем

основным направлениям, что свидетельствует об ухудшение деловой активности

предприятия в целом.

2.3 Анализ структуры долгосрочных и оборотных активов предприятия

Изменение валюты баланса АО «Мебельщик» по активу связано с

увеличением стоимости основных средств и запасов предприятия (см. таблицу

3). Внеоборотные активы уменьшились в 2018 году – на 17,2%, в 2019 году – на

24,9%, в основном за счет снижения основных средств в 2018 году – 16,7%, в

24

2019 году – на 24,4%.

Оборотные активы предприятия выросли в 2018 году на 4 млн. 975 тыс.

руб., в связи с тем, что увеличились запасы и краткосрочная дебиторская

задолженность предприятия.

К концу 2019 года оборотные активы уменьшились на 44%, за счет

снижения запасов на 52,3%, краткосрочной дебиторской задолженности на

22,2%. Денежные средства на конце 2019 года выросли на 2 млн. 770 тыс. руб.

Данная структура активов предприятия является мобильной.

Таблица 6 – Абсолютные показатели финансовой устойчивости АО

«Мебельщик» за 2017-2019 годы, тыс. руб.

Показание к концу года

Показатель

Запасы и НДС по приобретенным

ценностям

Собственные оборотные средства

Излишек (+) или недостаток (–)

собственных оборотных средств

относительно запасов и затрат (1)

Функционирующий капитал

(собственные оборотные средства +

долгосрочные обязательства)

Излишек (+) или недостаток (–)

функционирующего капитала

относительно запасов и затрат (2)

Общая величина основных

источников формирования запасов

и затрат (функционирующий

капитал + краткосрочные займы и

кредиты)

Излишек (+) или недостаток (–)

общей величины основных

источников формирования

относительно запасов и затрат (3)

Абсолютное

отклонение

2018 к

2019 к

2017 г.

2018 г.

2017 г.

2018 г.

2019 г.

49406

54258

25863

4852

-28395

-20892

-13991

-5784

6901

8207

-70298

-68249

-31647

2049

36602

-19025

-12283

-5554

6742

6729

-68431

-66541

-31417

1890

35124

-19025

-12283

-5554

6742

6729

-68431

-66541

-31417

1890

35124

Оценку устойчивости АО «Мебельщик» начнем с проверки выполнения

условия финансовой независимости.

25

Имеем:

2017 год: 57383 > (17377 × 2 − 38269 = −3515) — условие не выполняется;

2018 год: 62358 > (17705 × 2 − 31696 = 3714) — условие не выполняется;

2019 год: 34950 > (18020 × 2 − 23804 = 12236) — условие не выполняется.

Видно, что условие не выполняется на всем рассматриваемом периоде, это

значит, что предприятие зависимо в финансовом плане от заемных средств.

Из таблицы 6 видно, что АО «Мебельщик» на всем рассматриваемом

периоде предприятие фактически находится в кризисном финансовом состоянии

(𝛥1 < 0;

𝛥2 < 0;

задолженность

не

𝛥3 < 0), при котором денежные средства и дебиторская

покрывали

даже

кредиторской

задолженности,

что

свидетельствует о финансовой неустойчивости.

Рассмотрим показатели ликвидности баланса (таблица 7).

Таблица 7 – Анализ ликвидности баланса АО «Мебельщик» за 2017-2019 годы

Активы баланса

Значение к

концу года

А1

А2

А3

А4

201

7776

49406

38269

А1

А2

А3

А4

85

8015

54258

31696

А1

А2

А3

А4

2855

6232

25863

23804

Пассивы

баланса

2017 год

П1

П2

П3

П4

2018 год

П1

П2

П3

П4

2019 год

П1

П2

П3

П4

Значение к

концу года

Степень

ликвидности

баланса

76408

0

1867

17377

А1≤П1

А2≥П2

А3≥П3

А4≥П4

74641

0

1708

17705

А1≤П1

А2≥П2

А3≥П3

А4≥П4

40504

0

230

18020

А1≤П1

А2≥П2

А3≥П3

А4≥П4

Исходя из данных таблицы 7, можно сделать вывод, что первое

неравенство не соблюдалось на всем рассматриваемом периоде, то есть

26

денежные средства предприятия не покрывали кредиторскую задолженность АО

«Мебельщик».

Второе неравенство выполнялось на всем рассматриваемом периоде, так

как отсутствовали краткосрочные пассивы. Третье неравенство соблюдалось, так

как долгосрочные обязательства могли быть погашены медленно-реализуемыми

активами.

На всем рассматриваемом периоде внеоборотные активы превышали

собственные средства, неравенство не выполнялось. Таким образом, можно

сделать вывод, что баланс предприятия неликвиден, так как к концу 2019 году

недостаточно наиболее ликвидных активов и постоянных пассивов.

Для точной и полной характеристики финансового состояния предприятия

и тенденций его изменения достаточно сравнить небольшое количество

финансовых коэффициентов (таблица 8).

Таблица 8 – Относительные коэффициенты ликвидности АО «Мебельщик» за

2017-2019 годы

Значение к концу года

Наименование

Промежуточного покрытия

Коэффициент абсолютной

ликвидности

Общий коэффициент

ликвидности

Коэффициент текущей

ликвидности

Изменение

2019 к

2018 к 2017 г.

2018 г.

0,005

0,115

2017 г.

2018 г.

2019 г.

0,104

0,109

0,224

0,003

0,001

0,070

-0,002

0,069

0,246

0,271

0,338

0,025

0,067

0,751

0,835

0,863

0,084

0,028

Из таблицы 8 видно, что коэффициент промежуточного покрытия на всем

рассматриваемом периоде был ниже своего нормативного ограничения. Таким

образом, краткосрочные обязательства не могут быть погашены за счет

денежных средств на счетах предприятия и поступлений по расчетам с

дебиторами.

Коэффициент абсолютной ликвидности на всем рассматриваемом периоде

27

был ниже нормативного ограничения. Таким образом, к концу 2019 года

предприятие было способно погасить 7,0% краткосрочной задолженности в

ближайшее время за счет денежных средств.

Общий коэффициент ликвидности был ниже нормативного ограничения

на

всем

рассматриваемом

периоде,

это

свидетельствует

о

плохой

платежеспособности предприятия. Предприятие не способно, реализовав

наиболее ликвидные активы, 100% быстро реализуемых активов погасить все

свои обязательства в порядке их срочности.

На всем рассматриваемом периоде коэффициент текущей ликвидности

был ниже нормативного ограничения, что свидетельствует о том, что АО

«Мебельщик» будет не в состоянии оплатить свои счета в относительно

отдаленной перспективе, и наблюдается угроза его финансовой стабильности.

Резюмируя изложенное можно сделать вывод, что баланс предприятия

неликвиден на всем рассматриваемом периоде, так как недостаточно наиболее

ликвидных активов и постоянных пассивов. Относительные показатели

ликвидности свидетельствуют о плохой ликвидности АО «Мебельщик», и

наблюдается угроза его финансовой стабильности.

28

3. Основные направления улучшения финансовой устойчивости АО

«Мебельщик»

3.1 Оценка и анализ вероятности банкротства предприятия

Для выявления путей укрепления финансовой устойчивости АО

«Мебельщик» в 2020 году проанализируем вероятность банкротства и

спрогнозируем основные финансовые показатели с помощью трендовых

моделей.

Рассчитаем вероятность банкротства в АО «Мебельщик» по прогнозу на

2020 год:

𝑍 = 0,717 ⋅ 0,595 + 0,847 ⋅ 0,088 + 3,107 ⋅ 0,007 + 0,42

(13)

⋅ 0,442 + 0,995 ⋅ 0,004

Прогнозное значение вероятности банкротства по итогам 2020 года

равняется 1,709, это свидетельствует о том, что предприятие финансово не

устойчиво и ситуация с несостоятельностью (банкротством) неопределенна.

Для выявления финансовой устойчивости и путей ее укрепления

спрогнозируем некоторые основные финансовые показатели деятельности АО

«Мебельщик» на 2020 год.

Исходные данные для прогнозирования взяты из бухгалтерской

отчетности и представлены в таблице 9.

Таблица 9 – Исходные временные ряды показателей АО «Мебельщик» за 20162019 годы

Год

Стоимость активов на конец

года, тыс. руб.

Выручка от продажи продукции,

работ, услуг, тыс. руб.

Коэффициент финансовой

независимости

2016

2017

2018

2019

115745

95652

94054

58754

135758

117668

81105

45014

0,145

0,182

0,188

0,307

29

Спрогнозируем стоимость активов предприятия к концу 2020 года

(таблица 10).

Таблица 10 – Параметры трендовых моделей и прогнозные значения выручки

от продажи продукции, работ, услуг АО «Мебельщик» к концу 2020 года

Параметры модели

Модель

Коэффициент

Прогноз по модели,

а0

а1

детерминации R2

тыс. руб.

Линейная

134194

-17257,1

0,885

47909

Показательная

147683

0,815

0,843

52963

Степенная

122542

-0,410

0,732

63297

Логарифмическая

119107

-35312

0,803

62275

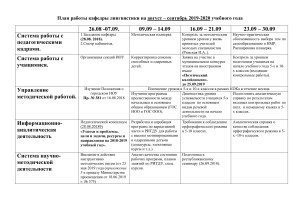

На рисунке 3 показаны линии тренда.

yt

200000

180000

160000

140000

115745

120000

94054

100000

95652

80000

60000

58754

56203

40000

20000

0

0

1

2

3

4

5

6t

Рисунок 3 – Прогнозирование стоимости активов АО «Мебельщик» к концу

2020 года, тыс. руб.

Из рисунка 3 видно, что стоимость активов предприятия имеет заметный

нисходящий тренд, а значения коэффициентов детерминации моделей

30

свидетельствуют о весьма устойчивом процессе снижения активов. Линейная

модель показывает, что стоимость активов уменьшалась в среднем на 17 млн. 257

тыс. руб. за один год. Средняя прогнозируемая стоимость активов к концу 2020

года составляет 56 млн. 203 тыс. руб.

Спрогнозируем выручку от продажи продукции, работ, услуг за 2020 год

(таблица 11, рисунок 4).

Таблица 11 – Параметры трендовых моделей и прогнозные значения выручки

от продажи продукции, работ, услуг АО «Мебельщик» к концу 2020 года

Параметры модели

Модель

Коэффициент

Прогноз по модели,

а0

а1

детерминации R2

тыс. руб.

Линейная

172085

-30879,5

0,980

17688

Показательная

219493

0,692

0,932

34793

Степенная

156531

-0,734

0,801

48062

Логарифмическая

145074

-63168

0,889

43409

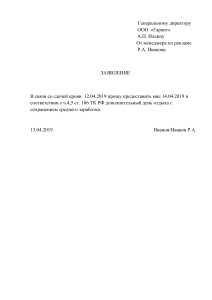

На рисунке 4 изображены линии тренды.

200000

yt

180000

160000

140000

120000

100000

80000

60000

40000

20000

0

135758

117668

81105

45014

0

1

2

3

4

35219

5

6t

Рисунок 4 – Прогнозирование выручки от продажи продукции, работ, услуг АО

«Мебельщик» к концу 2020 года, тыс. руб.

Из рисунка 4 видно, что выручка от продажи имеет заметный нисходящий

31

тренд, а значения коэффициентов детерминации моделей свидетельствуют о

весьма устойчивом процессе снижение выручки от продажи.

Линейная модель показывает, что выручка от продажи снижалась в

среднем на 30 млн. 879 тыс. руб. за один год., средний прогноз на 2020 год

составляет 35 млн. 219 тыс. руб. Это указывает на тенденцию снижения выручки

от продажи продукции, работ, услуг, что говорит об уменьшение объема продаж

и об ухудшение финансового состояния АО «Мебельщик».

Спрогнозируем коэффициент финансовой независимости за 2020 год

(таблица 12).

Таблица 12 – Параметры трендовых моделей и прогнозные значения

коэффициент финансовой независимости АО «Мебельщик» к концу 2020 года

Параметры модели

Модель

Коэффициент

Прогноз по модели,

а0

а1

детерминации R2

тыс. руб.

Линейная

0,083

0,049

0,817

0,329

Показательная

0,112

1,256

0,871

0,350

Степенная

0,137

0,461

0,770

0,288

Логарифмическая

0,128

0,097

0,689

0,285

На рисунке 5 показаны линии тренда и их уравнения.

0,4 yt

0,35

0,3

0,25

0,2

0,15

0,1

0,05

0

0

0,314713634

0,307

0,182

0,145

1

0,188

2

3

4

5

6t

Рисунок 5 – Прогнозирование коэффициент финансовой независимости АО

«Мебельщик» к концу 2020 года, тыс. руб.

32

Из рисунка 5 видно, что коэффициент финансовой независимости имеет

восходящий тренд, а значения коэффициентов детерминации моделей

свидетельствуют об устойчивом процессе роста коэффициента. Линейная

модель показывает, что коэффициент финансовой независимости увеличивался

в среднем на 0,049. за один год.

По прогнозу в 2020 году коэффициент финансовой независимости также

не выполнит свое нормативное ограничение 0,5. Это свидетельствует о

недостаточности собственных средств, что говорит о его финансовой

зависимости.

Резюмируя изложенное, можно предположить, что к концу 2020 года

предприятие финансово не устойчиво и ситуация с несостоятельностью

(банкротством) неопределенна.

3.2 Пути укрепления финансовой устойчивости предприятия

В условиях финансового кризиса, когда негативными факторами,

влияющими на сбыт продукции, а, следовательно, и на своевременность

поступления выручки от реализации являются: падение спроса на продукцию;

снижение уровня цен на международном рынке; усиление конкуренции;

снижение

покупательной

способности

предприятий-потребителей,

доминирующей проблемой для предприятия является не максимизация прибыли,

а сохранение объемов производства, стабилизация работы предприятия и

минимизация издержек. Данная задача многоплановая, поэтому для своего

решения она требует системного подхода.

Для сохранения объемов производства АО «Мебельщик» рекомендуется

осуществлять следующие конкретные мероприятия:

1. Повышение эффективности деятельности предприятия по сбыту

продукции. АО «Мебельщик» следует выявить недостатки в процессах сбыта

33

продукции и внедрить автоматические процессы для заказа продукции.

2. Проведение политики в области сохранения кадрового потенциала. АО

«Мебельщик» следует провести изучение состояния трудовых ресурсов и

выявить потребности в кадрах.

3. Строгое соблюдение заключенных договоров на выполнение работ.

4.

Улучшение

качества

продукции,

что

позволит

сохранить

конкурентоспособность и заинтересованность выбора данного предприятия

заказчиками работ.

5. Сокращение затрат на производство за счет повышения уровня

производительности труда, экономичного использования сырья, материалов,

топлива, электроэнергии, оборудования.

Осуществление этих предложений позволит сохранить существующие

объемы производства и иметь рентабельность, хотя и малую.

Стремиться к снижению полной себестоимости, это одно из главных

условий повышения эффективности работы АО «Мебельщик», так как от этого

зависит платежеспособность и финансовая устойчивость предприятия.

В последние годы на АО «Мебельщик» наблюдается тенденция роста

затрат на производство и реализацию продукции. К увеличению себестоимости

приводит удорожание стоимости сырья, материалов, топлива, энергии,

оборудования, повышение тарифов на транспортные услуги. Увеличивается

сумма амортизационных отчислений основных фондов, в том числе из-за их

переоценок и введения индексации.

Большую роль играет повышение удельного веса заработной платы в

структуре затрат. Одновременно повышаются отчисления на социальное и

медицинское страхование, пенсионное обеспечение.

Рекомендуется удерживать имеющийся уровень собственных средств и

стараться дальше его повышать, так как в привлечении заемных средств нет

необходимости, кроме того, в условиях финансового кризиса цена заемных

источников велика. Анализ динамики и структуры источников капитала показал,

34

что в 2019 году около 30% в структуре источников капитала занимает

собственный капитал, и, соответственно, около 70% заемный капитал, в то время

как наиболее оптимальным вариантом является, когда заемный капитал занимает

долю в размере 25%, а собственный ─ 75%.

АО «Мебельщик» необходимо уменьшить долю запасов, то есть

использовать запасы в производстве и не давать им залеживаться на складах, а

также ускорить отгрузку готовой продукции и товаров для перепродажи. Это

повлечет за собой ускорение оборачиваемости оборотных средств, что

благоприятно отразится на положении предприятия; рекомендуется провести

более глубокий анализ запасов и затрат и выявить причины роста, так как

отвлечение средств в излишние запасы ─ одна из основных причин

неустойчивого финансового положения.

Стремиться к дальнейшему уменьшению дебиторской задолженности АО

«Мебельщик», поскольку значительная доля дебиторской задолженности

свидетельствует об ухудшении финансовой ситуации на предприятии. Для

снижения дебиторской задолженности необходимо рациональное проведение

политики управления дебиторской задолженностью.

Рекомендуется продумывать содержание договоров с покупателями и

оговорить в них уплату пени за каждый день просрочки платежа (например, в

размере 1,5% от суммы договора). Это позволит не только укрепить финансовоплатежную дисциплину партнеров предприятия, но и предусмотреть получение

предприятием дополнительных доходов.

За счет поступлений от погашения дебиторской задолженности АО

«Мебельщик» сможет погасить частично свою краткосрочную кредиторскую

задолженность.

Таким образом, предпринятые меры по повышению финансовой

устойчивости предприятия приведут к укреплению финансовой устойчивости

АО «Мебельщик».

35

Заключение

В 2019 году выручка от продажи товаров, работ, услуг уменьшилась на 36

млн. 91 тыс. руб., но при этом себестоимость проданных услуг уменьшилась не

так значительно на 7 млн. 364 тыс. руб. В связи с этим валовая прибыль

уменьшилась 28 млн. 727 тыс. руб. В 2019 году в АО «Мебельщик» увеличились

прочие доходы в 4,44 раза, прочие расходы выросли в 4,66 раза, что привело к

снижению полученной прибыли до налогообложения на 27,6%; чистой прибыли

- на 4%.

На всем рассматриваемом периоде наблюдалось снижение показателей

рентабельности. Низкий уровень рентабельности продаж является следствием

роста и без того высокой доли производственных затрат АО «Мебельщик», а

также, скорее всего, неэффективности действующей ценовой политики

предприятия.

Собственные средства организации увеличились в 2018 году – на 7,3%, в

2019 году – на 6,5%. Этому послужил рост нераспределенной прибыли; уставный

капитал и переоценка внеоборотных активов не изменялись на всем

рассматриваемом периоде.

Краткосрочные обязательства уменьшились в 2018 году – на 1 млн. 767

тыс. руб., в 2019 году - на 34 млн. 137 тыс. руб., это произошло за счет изменений

в краткосрочной кредиторской задолженности.

Доля внеоборотных активов в валюте баланса АО «Мебельщик»

превышала на всем рассматриваемом периоде долю собственных средств, а это

означает, что у предприятия платежный дефицит по собственным оборотным

средствам, свидетельствующий о снижении уровня финансовой устойчивости

предприятия.

Доля собственного капитала, направленная на финансирование оборотных

активов на всем рассматриваемом периоде, имела отрицательное значение. Это

свидетельствует о том, что у предприятия нет возможности улучшить

36

финансовое состояние предприятия за счет собственных средств.

Анализ абсолютных показателей финансовой устойчивости показал, что

АО «Мебельщик» на всем рассматриваемом периоде фактически находится в

кризисном финансовом состоянии, при котором денежные средства и

дебиторская задолженность не покрывали даже кредиторской задолженности,

что свидетельствует о финансовой неустойчивости.

Коэффициенты финансовой устойчивости показали, что предприятие

зависимо в финансовом плане от заемных средств. У предприятия нет

возможности улучшить финансовое состояние предприятия за счет собственных

средств.

Баланс предприятия неликвиден на всем рассматриваемом периоде, так

как недостаточно наиболее ликвидных активов и постоянных пассивов.

Относительные показатели ликвидности свидетельствуют о плохой ликвидности

АО «Мебельщик», и наблюдается угроза его финансовой стабильности.

В 2019 году уровень деловой активности АО «Мебельщик» снизился почти

по всем основным направлениям, что свидетельствует об ухудшение деловой

активности предприятия в целом.

Прогнозное значение вероятности банкротства по итогам 2020 года

равняется 1,709, это свидетельствует о том, что предприятие финансово не

устойчиво и ситуация с несостоятельностью (банкротством) неопределенна.

К концу 2020 года валюта баланса АО «Мебельщик» составит в среднем

56 млн. 243 тыс. руб., выручка от продажи продукции и услуг за 2020 год - 35

млн. 219 тыс. руб. Прогнозный коэффициент финансовой устойчивости

свидетельствует о снижении финансовой устойчивости предприятия. АО

«Мебельщик» имеет недостаточно собственных средств, что говорит о его

финансовой зависимости от привлеченных средств.

37

Список использованных источников

1. Акулов, В. Б. Финансовый менеджмент / В.Б. Акулов. - М.: Флинта,

МПСИ, 2018. - 264 c.

2. Басовский, Л.Е. Финансовый менеджмент: Учебное пособие / Л.Е.

Басовский и др. - М.: Риор, 2019. - 350 c

3. Гаврилова, А.Н. Финансовый менеджмент / А.Н. Гаврилова, Е.Ф.

Сысоева, А.И. Барабанов. - М.: КноРус, 2018. - 368 c.

4. Гурнович, Т.Г., Захарова, М.И. Финансовая устойчивость предприятия /

Т.Г. Гурнович, М.И. Захарова // Современные научные исследования и

разработки. 2019. № 8 (8). с. 71-73.

5. Ковалев, В. В. Финансовый менеджмент: теория и практика. – 3-е изд.,

перераб. и доп. – Москва: Проспект, 2019. -1104 с.

6. Лысенко, Д.В. Финансовый менеджмент: Учебное пособие / Д.В.

Лысенко. - М.: Инфра-М, 2018. - 111 c.

7. Москвитин, Г.И. Финансовый менеджмент: технологии, методы,

контроль / Г.И. Москвитин. - М.: Русайнс, 2019. - 320 c.

8.Найденова, Р.И. Финансовый менеджмент / Р.И. Найденова, А.Ф.

Виноходова, А.И. Найденов. - М.: КноРус, 2018. - 320 c.

9. Павлова, Л. Н. Финансовый менеджмент: учебник / Л. Н. Павлова.– М.:

Юнити-Дана, 2019. — 273с.

10. Просветов, Г. И. Финансовый менеджмент. Задачи и решения / Г.И.

Просветов. - М.: Альфа-пресс, 2020. - 340 c.

11. Тихомиров, Е.Ф. Финансовый менеджмент: Управление финансами

предприятия / Е.Ф. Тихомиров. - М.: Academia, 2018. - 141 c.

12. Чараева, М.В. Финансовый менеджмент: Учебное пособие / М.В.

Чараева. - М.: Инфра-М, 2018. - 384 c.

13. Шадрина Г. В. Экономический анализ. Учебник и практикум для

академического бакалавриата. — М.: Юрайт. 2019. - 432 с.

38

Приложение 1

39

40

41

Приложение 2

42

43

44

Приложение 3

45

46