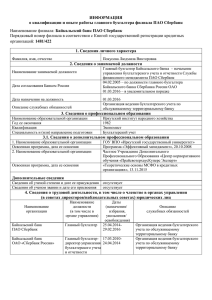

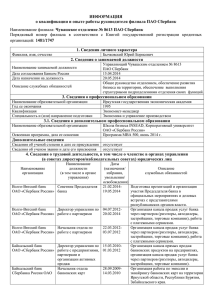

Техникум технологий и дизайна ОТЧЕТ по учебной практике УП.03.01 _____________________________________________________________ по профессиональному модулю ПМ.03 Выполнение работ по одной или нескольким профессиям рабочих, должностям служащих (Агент банка) _____________________________________________________________________ по специальности 38.02.07. Банковское дело______________________________ (указать код и специальность) Выполнил(а) студент(ка) гр. Бд-20 Ф.И.О. Исса Самир Алиевич (подпись) Принял преподаватель: Горщарик М.Н.________________ Ф.И.О. _____________________(подпись) ______________________(оценка) Королев, 2022 1 Техникум технологий и дизайна УТВЕРЖДАЮ: Зам. директора по УПР ___________ К.В.Живулин «_____»___________2022 г Задание на учебную практику по профессиональному модулю ПМ.03 «Выполнение работ по одной или нескольким профессиям рабочих, должностям служащих (Агент банка)» Студенту ____Исса Самиру Алиевичу______БД-20_____________ (ФИО полностью номер группы) Приказ № от « » 2022г. Наименование организации___Техникум технологий и дизайна_____________ _____________________________________________________________ Срок прохождения практики с «08» по «14» июня 2022 _____________________________________________________________ Дата выдачи задания: «07» июня 2022 Руководитель практики: Горщарик Марина Николоаевна Ознакомлен:___________________________________________________ (ФИО студента, роспись) Дата «07» июня 2022 2 ПРИЛОЖЕНИЕ 2 Дневник прохождения учебной практики Дата Содержание работ Отметка о выполнении 08.06.22 Вводное занятие по организации учебной практики 09.06.22 1.Анализ системы оценки результатов деятельности сотрудников на примере ПАО «Сбербанк России». 10.06.22 2.Анализ системы оценки качества обслуживания клиентов на примере ПАО «Сбербанк России». 13.06.22 3.Анализ благотворительных и спонсорских проектов банка на примере ПАО «Сбербанк России». 14.06.22 4.Анализ модели компетенций сотрудников банка на примере ПАО «Сбербанк России». Указания к заполнению дневника практики 1. В колонке "Дата" указывается период выполнения работы, изучения материала. 2. В колонке "Содержание работ" записываются виды выполняемых студентом работ, наименование тем изучаемого материала. 3. Отметку о выполнении работ ставит руководитель практики. 3 Тематический план и содержание учебной практики 1.Анализ системы оценки результатов деятельности сотрудников на примере ПАО «Сбербанк России». 2.Анализ системы оценки качества обслуживания клиентов на примере ПАО «Сбербанк России». 3.Анализ благотворительных и спонсорских проектов банка на примере ПАО «Сбербанк России». 4.Анализ модели компетенций сотрудников банка на примере ПАО «Сбербанк России». 5.Оформление отчётных документов по практике 1.Проверка полноты сбора документов, правильности оформления отчета, консультации по оформлению отчетности. 2.Проверка соответствия отчета индивидуальному заданию 4 СОДЕРЖАНИЕ Введение…………………………………………………………………………………6 1.Анализ системы оценки результатов деятельности сотрудников на примере ПАО «Сбербанк России»……………………………………………………………..7 2.Анализ системы оценки качества обслуживания клиентов на примере ПАО «Сбербанк России»…………………………………………………………………10 3.Анализ благотворительных и спонсорских проектов банка на примере ПАО «Сбербанк России»…………………………………………………………………12 4.Анализ модели компетенций сотрудников банка на примере ПАО «Сбербанк России»……………………………………………………………………………….14 Заключение…………………………………………………………………………19 Список использованных источников………………………………………………..20 Приложение 1. Цели и задачи благотворительной деятельности Сбербанка……………………………………………………………………………22 5 ВВЕДЕНИЕ В настоящее время на экономическом рынке существует множество банков. Каждый из них пытается предложить клиентам как можно более выгодные предложения, расширить клиентскую базу, предлагая новые условия обслуживания. ПАО Сбербанк, на сегодняшний день, является одним из самых развитых и популярных банков в Российской Федерации. Банк имеет множество филиалов по всей стране, миллионы клиентов, в числе которых как физические, так и юридические лица с разным уровнем доходов. Для такой организации немаловажной составляющей является мониторинг качества обслуживания клиентов, поиск уязвимостей в области управления персоналом, мониторинг компетентности работающих специалистов и, конечно же, подбор мотивационных мероприятий. Для отслеживания эффективности работы компанией разработан специальный функционал корпоративной информационной системы. Однако, такой мониторинг имеет свои недостатки, которые наглядно представляются при анализе работы филиалов. 6 1. АНАЛИЗ СИСТЕМЫ ОЦЕНКИ РЕЗУЛЬТАТОВ ДЕЯТЕЛЬНОСТИ СОТРУДНИКОВ НА ПРИМЕРЕ ПАО «СБЕРБАНК РОССИИ» В настоящее время огромное значение уделяется основам подбора персонала на предприятия. Еще до недавнего времени в обязанности любого руководителя входило привлечение нового персонала и его отбор. Однако, в настоящее время данными вопросами занимаются специальные службы управлением персонала, которые присутствуют практически на всех предприятиях. Главной целью отбора является расстановка претендентов, которые могут внести эффективный вклад в работу организации, на конкретные должности и роли. Среди задач подбора можно выделить следующие: -Планирование подбора персонала; -Подбор и отбор персонала; -Определения зарплат и льгот; -Профессиональная адаптация сотрудников; -Обучение персонала; -Аттестация кадров; -Перестановка кадров. Также можно выделить следующие функции подбора персонала: -Формирование документальной основы подбора и оценки персонала; -Мониторинг рынка труда, поиск специалистов, необходимых компании; -Анализ потенциала сотрудников, привлечение персонала, способствующего развитию компании. 7 Деятельность филиала имеет два основных вектора: продажи и обслуживание. Деятельность каждого филиала, осуществляющего услуги по продажам, координируется региональным менеджером. В подчинении одного такого сотрудника находятся 2-3 филиала. В должностные обязанности регионального менеджера входит: проверка менеджеров и консультантов по продажам; предложение и внедрение новых методов продаж (новые подходы к клиентам, речь сотрудников и т.д.); контроль деятельности руководителя филиала и предупреждение о невыполнении должностных обязанностей, сроков, поставленных планов; совместно с руководителем филиала и вышестоящими руководителями принимает решение о найме/увольнении сотрудников. Руководитель филиала контролирует работу филиала в целом. Проводит наставнические сессии сотрудникам. Принимает решение вместе с региональным менеджером и вышестоящим руководством о найме/увольнения сотрудников. Заместитель руководителя филиала подчиняется руководителю филиала и следит за работой кассиров, решает сложные вопросы и конфликтные ситуации с клиентами. Принимает решение вместе с руководителем филиала и ведущим специалистом наставнические обслуживания сессии о найме/увольнения кассирам. Имеет сотрудников. отношение только Проводит к вектору обслуживания. Ведущий специалист обслуживания имеет отношение только к сфере обслуживания. Принимает решение вместе с руководителем филиала и вышестоящими руководителями о найме/увольнения сотрудников. Проверяет работу кассиров, старших кассиров и администратора. Следит за работой и выполнением планов заместителя руководителя, предупреждает о взысканиях в случае невыполнения им обязанностей. Менеджер занимается услугами по продажам: оформление кредитов, ипотеки, зарплатных карт, кредитных карт, страховок, вкладов, сертификатов, валютных 8 карт и т.д. Консультант находится в подчинении менеджера и также занимается услугами по продажам: автоплатежи, помощь клиенту при осуществлении банковских операций в терминалах. Старший кассир отвечает за проведение сложных операций. В основном, эти сотрудники сидят на закрытой кассе, выдают/принимают наличные средства остальным кассирам. Обслуживают клиентов. Администратор подтверждает специальным ключом сложные операции клиентов, открывает/закрывает филиал, сдает его под охрану. Кассир – обслуживает клиентов, принимает платежи. Таким образом, изучены основные направления деятельности компании ПАО Сбербанк и ее филиала. Определена организационная структура организации. Система учета качества работы персонала в отделениях сбербанка имеет форму балльной оценки. На каждый месяц устанавливается план, который к концу месяца должен быть выполнен отделением на 90-100%. Так, оценка персонала, участвующего в операционно-кассовом обслуживании зависит от электронной очереди. На обслуживание клиента отводится определенный промежуток времени, в зависимости от конкретной операции. В случае, если время на обслуживание очередного клиента заканчивается, а специалист все еще продолжает работу, талон данной операции в системе быстрого обслуживания загорается красным цветом. Такие талоны называют «длинными». В конце месяца формируется отчет по филиалу, в котором отображается общее количество операций, количество длинных талонов, талонов по вкладам. Каждая в срок проведенная сотрудником операция оценивается 0,25 баллами. В продажах, менеджеры также зависят от электронной очереди - подсчитывается количество сброшенных талонов и коротких талонов. Сброшенные талоны появляются, когда клиенты не дожидается своей очереди. Менеджер при срыве обслуживания талона приобретает отрицательное отклонение от заданного к реализации за период плана. Короткие 9 талоны образуются в результате взятия клиентом неправильного талона. Например, клиенту необходимо взять выписку своих операций, он берет талон карты, подходит к менеджеру, а менеджер не совершает данной операции и переправляет клиента на операционно-кассовое обслуживание. Соответственно талон приобретает статус короткого и у менеджера появляется отклонение. Консультанты также задействованы в продажах, но их показатели эффективности отличаются от показателей менеджеров. Так как консультанты подчиняются менеджерам, они в основном помогают клиентам осуществить какие-то простые операции, например, активировать карту или подключить мобильный банк. Стоит отметить, что консультанты работают не по талонам, а потому оценить эффективность их работы намного сложнее. Система работает так, что для отметки выполненной услуги консультантом, необходимо согласие клиента на доступ к его личному кабинету для ввода персонального кода сотрудника. Не все клиенты соглашаются на это, к характеру каждого из них очень сложно. Кроме того, система может давать сбои, из-за которых консультанты, остаются без честно заработанных баллов. Еще одной актуальной проблемой для множества филиалов является отсутствие механизмов определения достижимых показателей плана. 10 2. АНАЛИЗ СИСТЕМЫ ОЦЕНКИ КАЧЕСТВА ОБСЛУЖИВАНИЯ КЛИЕНТОВ НА ПРИМЕРЕ ПАО «СБЕРБАНК РОССИИ» В настоящее время успешность деятельности филиала банка и его конкурентоспособность определяются, прежде всего, не ценовыми факторами, а качественными характеристиками, одной из которых является качество обслуживания потребителей банковских услуг. Качество обслуживания серьезно влияет на конкурентоспособность услуг и банка, а значит, на стабильность доходов и прибыль. Мировой опыт и российская практика показывают, что инвестиции в совершенствование качества обслуживания клиентов рассматриваются как интенсивное и влияют на стабильность роста доходов банка. Наличие лояльности, т.е. благоприятного отношения потребителей к данной организации и ее продуктам, служит основой для получения стабильного объема продаж, что, в свою очередь, является стратегическим показателем успешной организации Уровень лояльности удовлетворенности потребителей качеством банковских обслуживания в услуг, степень коммерческом их банке предполагается определить с помощью маркетингового исследования. 1. Реальный уровень удовлетворенности клиентов качеством обслуживания в исследуемом банке ниже, чем желаемый оптимум. В целях выявления оптимального показателя уровня удовлетворенности качеством обслуживания был проведен опрос среди сотрудников банка. 2. Уровень удовлетворенности клиентов качеством обслуживания различается в зависимости от сегмента потребителей. 3. Реальный уровень лояльности клиентов ниже, чем желаемый оптимум (под оптимум понимается максимальная из возможных оценок). 4. Коммуникации между клиентами и сотрудниками банка носят напряженный характер, характеризуются повышенным уровнем конфликтности. 11 В качестве исследовательской базы была использована первичная информация, собранная методом опроса, а именно анкетированием клиентов в филиале банка. По результатам проведенного анкетирования можно выделить следующие социально - демографические характеристики клиентов филиала. Среди опрошенных потребителей банковских услуг преобладают женщины, их доля в общей выборке составила 56% респондентов. Распределение клиентов в зависимости от сферы деятельности: представители сферы культуры, науки, медицины, образования (29,8%), промышленных предприятий (23,5%), сферы торговли, бытового обслуживания, финансово-кредитные работники (8%), жилищно-коммунального ходатайства (10,7%), представители сферы транспорта, связи (7,6%), работники строительных организаций (6,2%), представители органов управления (5,3%). В структуре клиентов по уровню их ежемесячных доходов преобладают группы респондентов с уровнем дохода от 4000 до 8000 рублей. Остальные наиболее значимые для клиентов показатели: " отсутствие очередей" и " доброжелательное отношение сотрудников к клиенту" не являются для банка основными и занимают не первое и третье место, как у потребителей банковских услуг, а восьмое и пятое, соответственно. Клиенты минимально оценили показатель, характеризующий наличие очередей, а максимальную оценку дали показателю состояния внешнего вида сотрудников и интерьера помещения банка. Интегральная оценка удовлетворенности качеством обслуживания клиентов составила 6,3 балла, что ниже на 2,2 балла интегральной оценки сотрудников банка. 12 3. АНАЛИЗ БЛАГОТВОРИТЕЛЬНЫХ И СПОНСОРСКИХ ПРОЕКТОВ БАНКА НА ПРИМЕРЕ ПАО «СБЕРБАНК РОССИИ» В 2012 г. CAF Россия провел исследование благотворительной деятельности крупнейших российских банков. Цель обзора – выявить характерные особенности и тенденции развития благотворительной деятельности банковского сектора на примере 50 крупнейших банков. Изучались количественные показатели, особенности благотворительной политики банков, форматы программ, подходы к выбору партнеров и оценке эффективности благотворительности, а также их отношение к репутационному эффекту и возможностям мобилизации персонала (PR, GR и HR эффекты). В исследовании использовались открытые источники, включая отчетность банков ЦБ, интернетсайты компаний и интервью. Самые популярные благополучатели – дети. Другими распространенными приоритетами для поддержки оказались здравоохранение, образование, культура и помощь незащищенным группам населения, а также забота о природе и помощь пострадавшим от катастроф. Большинство банков считает важным не дублировать, а дополнять деятельность государства. анки, как никакой другой сектор, используют свои бизнес-возможности для целей благотворительности, создавая специальные сервисы и продукты, которые позволяют их клиентам участвовать в благотворительности, а НКО – собирать средства. Эти технологии включают сбор средств в пользу какой-либо благотворительной организации (перевод без комиссии в отделении банка или через банкомат); создание специальных вкладов (из суммы процентов, выплаченных по депозиту, ежемесячно перечисляется определенный процент в какой-либо благотворительный фонд), использование для пожертвований благотворительным организациям Интернет-банкинга, направление в благотворительные организации части комиссии от платежей; ко-брендинговые 13 проекты – благотворительные карты, при использовании которых банк осуществляет собственные отчисления в благотворительные фонды. У большинства банков развивается волонтерство и другие формы вовлечения сотрудников в благотворительность. ПАО «Сбербанк России» являлся спонсором Зимних Олимпийских игр в Сочи в 2014 г. Размер спонсорского контракта составил 110 млн. долл. Банком был разработан и предложен для клиентов ряд банковских Кетова Н. П., Овчинников В. Н. 137JOURNAL OF ECONOMIC REGULATION (Вопросы регулирования экономики) Том 7, №1. 2016 продуктов, включая вклады, кредитные программы и лотереи, тематически связанные с «Сочи-2014», открыто большое число новых розничных точек по всей России. В рамках данной акции был проведен конкурс среди клиентов на новый дизайн олимпийской пластиковой карты. Эти меры обеспечили максимальный коммуникативный и коммерческий эффект: к услугам ОАО «Сбербанк России» было привлечено внимание огромного числа СМИ, увеличилась клиентская база, возросло число вкладов, в т.ч. за счет олимпийских программ. Сбербанк России разработал и внедрил систему КСО – корпоративной социальной ответственности, тем самым начав строить взаимоотношения с потребителями в рамках максимально возможной клиентоориентированности. В соответствии с данной системой, СБ РФ учитывает интересы целевой аудитории, возлагает на себя ответственность за способы и методы удовлетворения их потребностей в кратчайшие сроки и на самом высоком уровне. При этом клиенты должны получить доступный и качественный сервис, сотрудники — компанию, в которой они мечтали работать, акционеры — долгосрочный, устойчивый и доходный объект для инвестиций. Наконец, общество в целом — возможности для развития и процветания В рамках акции «Добрый новогодний подарок» сформирован рекордный грантовый фонд в 53 млн рублей 14 Традиционная благотворительная акция «Добрый новогодний подарок», организованная Сбером и Благотворительным фондом «Вклад в будущее», прошла в седьмой раз. Организаторы искренне благодарны всем, кто присоединился к акции и внёс свой вклад. Благодаря пожертвованиям, собранным через СберВместе, СберСпасибо и СберБанк Онлайн, а также вкладу сотрудников, клиентов, партнёров, руководителей Сбера и его отдельных подразделений удалось аккумулировать рекордный грантовый фонд в 53 млн рублей. Пользователи платформы СберВместе пожертвовали на благотворительность рекордную сумму Благотворительная платформа СберВместе подвела предварительные итоги работы в 2021 году. С начала года её пользователи уже собрали рекордные 150 млн рублей в пользу 149 историй для различных благотворительных фондов Благотворительный фонд «Вклад в будущее» и РГДБ подписали соглашение о сотрудничестве Благотворительный фонд «Вклад в будущее» и Российская государственная детская библиотека подписали соглашение о сотрудничестве, направленное на объединение усилий в сфере развития и популяризации качественного образования в Российской Федерации. 15 4 АНАЛИЗ МОДЕЛИ КОМПЕТЕНЦИЙ СОТРУДНИКОВ БАНКА НА ПРИМЕРЕ ПАО «СБЕРБАНК РОССИИ» За последние годы в России, процесс отбора персонала значительно модернизировался, появились качественно новые подходы. Среди них особого внимания заслуживает компетентностный подход, который предполагает выделение компетенций работников с последующим объединением их в модели компетенций. В наши дни компетентностный подход набирает все большую популярность в теории и практике менеджмента. И если для коммерческих компаний компетенции и компетентностный подход в управлении персоналом — термины и явления довольно известные, то для государственных организаций они являются еще во многом новыми технологиями. Но в то же время за последние несколько лет понятия «компетенция» и «модель компетенции» вошли в обиход и довольно прочно укрепились в мировой и отечественной практике управления кадрами государственной гражданской службы, подтверждением чего является значительное число актуальных исследований и публикаций по данной тематике. Несмотря на многообразие толкования сущности компетенции, общепринятым сегодня является мнение, согласно которому компетенция проявляется в поведении и может быть описана как стандарт поведения, объединяющий знания, навыки и личные качества человека и определяющий эффективность работы. Термином «компетенция» в основном обозначаются два довольно разноплоскостных явления. В первом случае речь идет о зональном определении границ и сфер функциональных задач и полномочий организации, структурного подразделения, профессиональной группы работников или отдельного сотрудника. Подобная трактовка понятия лежит в области организационного проектирования с его распределением зон прав и обязанностей, 16 внутриструктурного и межведомственного взаимодействия. В этом плане более корректным, на наш взгляд, и вносящим меньше путаницы в применение идентичных терминов будет употребление понятия «зона компетенции», или «сфера компетенции». Понятие «компетенция» может рассматриваться в двух ракурсах — широком и узком. С широкой позиции оно включает в себя такие элементы, как: знания, умения, навыки, личностные характеристики и ценностные установки индивида (работника). В рамках узкого подхода понятие «компетенция» ограничивается только знаниями, умениями и навыками персонала. Отсутствие внимания к личностным характеристикам и ценностным установкам индивида во многом связано с трудностью и неразвитостью инструментария их диагностики и оценки. Это, в свою очередь, существенно затрудняет возможность получения объективной картины набора как личностных характеристик работника, так и степени их выраженности. Компетенции могут играть важную роль в контроле за действиями и решениями, принимаемыми во время отбора, они могут помочь компаниям улучшить процессы отбора. В связи с тем, что сейчас остро необходимы квалифицированные кадры, подбор персонала по компетенциям особенно актуален в банковской деятельности. Следует также отметить, что стремительное развитие банковских технологий, приводит к необходимости оценки знаний и умений кандидата, с той целью, чтобы можно было спрогнозировать возможности его развития. Однако, подбор персонала с учетом специфики банковской деятельности, предполагает использование специальных методов, что практически не освещается в литературе. Поэтому для удобства используют модель компетенции. Модель компетенций – это система требований к личностным и профессиональным характеристикам работника, его способностям к выполнению тех или иных трудовых функций и социальных ролей. В различных организациях модели компетенций могут отличаться. Это зависит от специфики деятельности организации и обязанностей сотрудников. 17 Существуют этапы составления модели компетенции, среди них мы выделим: - Планирование На данном этапе описывается желаемый результат и сроки его выполнения. Установить для чего разрабатывается модель компетенций, какую информацию необходимо получить. - Проектирование модели компетенций Данный этап заключается в том, чтобы собрать информацию о работе сотрудников, чтобы выделить те стандарты поведения и личностные характеристики, которые влияют на успешность деятельности. С той целью, чтобы грамотно составить модель компетенций, по которой представляется возможным проверить кандидата на ту или иную должность. Однако, необходимо отметить, что чем больше компетенций содержит модель, тем труднее ее применять на практике. - Проработка уровней модели компетенций На данном этапе определяются уровни, из которых будет состоять каждая компетенция. Уровней также не должно быть слишком много, так как это усложняет работу. - Формирование профилей компетенций под должность На данном этапе происходит оценка по компетенциям и составление профиля, где заметно соответствует кандидат предложенным компетенциям или нет. Для анализа компетенций используется шкала, она также может быть разной. Может оцениваться по 2-х бальной шкале, где 2 балла ставится, если данная компетенция присутствует у кандидата и 1 балл если отсутствует. Шкала может быть и 4-х бальная, например: 4 балла - компетенция выражена 18 3 балла – чаще присутствует, чем нет 2 балла - чаще отсутствует 1 балл – компетенция отсутствует Однако, 4-х бальную шкалу удобнее применять для сотрудников, которые уже проработали какое-то время в Банке. Для кандидатов на работу целесообразней применять 2-бальную шкалу, так как менеджер видит кандидата первый раз и не имеет возможно детально оценить его навыки. Для исследования компетенций нами были выбраны сотрудники не руководящих должностей Сбербанка России. С учетом специфики деятельности были выделены следующие компетенции для сотрудников, состоящие из уровней: 1. Командная работа -поддержание командного духа; - исходит из общих целей, а не своих личных; - способность конструктивно решать конфликты; 1. Клиентоориентированность -умение расположить к себе; -грамотная работа с клиентом заключается в прояснении потребностей клиента, предполагает поиск путей решения проблем, ориентируется на долгосрочные отношения с клиентом; -повышению клиентоориентированности сотрудников; 1. Инновационность -умение адаптироваться к происходящим изменениям; 19 -использование иновационного опыта других; -использование новых возможностей в работе; 1. Саморазвитие -умение оценить себя, свои сильные и слабые стороны; -постоянное саморазвитие; -применение знаний, умений, навыков на практике. 1. Ориентация на результат -нацеленность на результат, его достижение; -различными способами достигает результатов, а также принимает на себя ответственность за полученные результаты; 1. Системное мышление -развитое аналитическое мышление; -логичность; -четкая структурированность информации; -умение выделять причинно-следственные связи; 1. Коммуникация -умение общаться с клиентами; -наличие грамотной речи; -внимательность к словам клиентов и сотрудников; -владение различными техниками влияния; 20 -умение эффективно преодолеть сопротивление оппонентов; 1. Ответственность -ответственный подход к своей работе; -внимательность; 1. Коммерческий подход -умение выгодно предложить клиенту воспользоваться теми или иными услугами Банка. 1. Стрессоустойчивость -контроль своего поведения в стрессовых ситуациях; -умение сохранять работоспособность, не смотря на стрессовые ситуации; Стоит отметить, что в Сбербанке России сравнительно недавно появилась система оценки компетенций PricewaterhouseCoopers. своих сотрудников, Сотрудников разработанная оценивают по компанией корпоративным компетенциям, а именно: клиентоориентированность, ориентация на результат, стремление к совершенствованию, командная работа, управленческие качества, контроль за исполнением поставленных задач. Такая система позволяет выявлять добросовестных сотрудников и тех, которые не соответствуют предложенным компетенциям. Последние исследования внутри Банка показали, что только 15 % сотрудников полностью соответствуют компетенциям, характерные для занимаемой должности. Оценка сотрудников по компетенциям способствует также выявлению слабых сторон и направлена на самоорганизацию, обучение сотрудников. Для изучения компетенций кандидатов на работу используются специальные кейсы, решение которых проявляет компетенции; особые интервью, проводимые экспертами в области оценки компетенций; специальные опросники, включающие 21 набор поведенческих ситуаций и варианты выбора поведения в них;игровые ситуации, проявляющие вповедении кандидатов их компетенции. Под компетенциями понимают - личностные качества и способности, которые необходимы сотруднику для успешного выполнения своих должностных обязанностей. Компетенции могут играть важную роль в контроле за действиями и решениями, принимаемыми во время отбора, они могут помочь компаниям улучшить процессы отбора. В связи с тем, что сейчас остро необходимы квалифицированные кадры, подбор персонала по компетенциям особенно актуален в банковской деятельности. 22 ЗАКЛЮЧЕНИЕ В данной учебной практике были исследованы основные направления деятельности компании ПАО Сбербанк. Определена организационная структура организации. Описан список функций и должностных обязанностей сотрудников, что необходимо было учитывать при оценке эффективности их работы. Изучена действующая система оценки эффективности сотрудников, представлены схемы, описывающие основные процессы данной системы. Дано обоснование необходимости доработки системы. Новое решение необходимо для оценки эффективности работы сотрудников в соответствии с возможностями каждого отдельного отделения банка. Приведены примеры недостатков работы системы: невозможность оценить в ряде ситуаций работу консультанта, несоответствие поставленных планов работы пропускной способности отделения банка. 23 Перечень рекомендуемых дополнительной литературы. учебных изданий, Интернет-ресурсов, Основная литература: дело: учебник для бакалавров / Н.Н. Наточеева, Ю.А. Ровенский, Е.А. Звонова и др. ; под ред. Н.Н. Наточеевой. – 2-е изд., перераб. и доп. – Москва : Дашков и К°, 2019. – 270 с. : ил. – (Учебные издания для бакалавров). – Режим доступа: по подписке. – URL: http://biblioclub.ru/index.php?page=book&id=495660 2. Банковский маркетинг. Учебник Ровенский Ю.А., М.: Проспект, 2017 1. Банковское 3. Банки и банковские операции : учебник и практикум для вузов / В. В. Иванов [и др.] ; под редакцией Б. И. Соколова. – Москва : Издательство Юрайт, 2021. – 189 с. 4. Банковское дело в 2 ч. Часть 1 : учебник и практикум для среднего профессионального образования / В. А. Боровкова [и др.] ; под редакцией В. А. Боровковой. – 5-е изд., перераб. и доп. – Москва : Издательство Юрайт, 2021. – 422 с. 5. Банки и банковское дело в 2 ч. Часть 2 : учебник и практикум для вузов / В. А. Боровкова [и др.] ; под редакцией В. А. Боровковой. – 5-е изд., перераб. и доп. – Москва : Издательство Юрайт, 2021. – 189 с. Дополнительная литература: 1. Банковское право : учебник : [16+] / Е.А. Малыхина, В.Ю. Миронов,Н.В. Неверова и др. ; отв. ред. Е.В. Покачалова, Е.Н. Пастушенко. – Москва ; Берлин : Директ-Медиа, 2020. – 305 с. – Режим доступа: по подписке. – URL: http://biblioclub.ru/index.php?page=book&id=573748 2. Кодекс корпоративной этики Сбербанка Интернет-ресурсы: 1.Электронный ресурс Банка России. - Режим доступа http://www.cbr.ru 2.Справочно-правовая система «КонсультантПлюс». - Режим доступа http://www.consultant.ru 3.Гражданский кодекс Российской Федерации (часть первая) от 30.11.1994 № 51-ФЗ с изменениями http://www.consultant.ru/document/cons_doc_LAW_5142/ 4.Федеральный закон от 02 декабря 1990 г. № 395-1 «О банках ибанковской деятельности» (ред. 23.05.2018 г.) http://www.consultant.ru/document/cons_doc_LAW_5842/ 5.Федеральный закон от 10 июля 2002 г. № 86-ФЗ « О ЦентральномБанке 24 Российской Федерации (Банке России)» (ред. 23.04.2018 г.) http://www.consultant.ru/document/cons_doc_LAW_37570/ 6.www.finans.ru - Бизнес планы, инвестиционные проекты 7.www.bankir.ru – банки, рейтинг банков, кредиты, банки 8.www.rbcdaily.ru - ежедневная деловая газета 25 ПРИЛОЖЕНИЕ 1 «ЦЕЛИ И ЗАДАЧИ БЛАГОТВОРИТЕЛЬНОЙ ДЕЯТЕЛЬНОСТИ СБЕРБАНКА» Благотворительная деятельность является одним из ключевых инструментов в формировании имиджа Банка, как социально ответственной организации, в регионах его присутствия. Основные цели Благотворительной деятельности Банка: содействие в решении социальных проблем по основным направлениям Благотворительной деятельности в регионах присутствия; создание условий для развития социальной и общественной инфраструктуры в регионах присутствия Банка, способствующей достижению Общеполезных целей и положительно влияющей на качество жизни людей, их развитие и социальное положение; соблюдение самых высоких требований в области корпоративной социальной ответственности Банка при реализации программ и проектов по основным направлениям Благотворительной деятельности. Основные задачи Благотворительной деятельности Банка: поддержка и реализация значимых системных Благотворительных программ и Благотворительных проектов, содействующих положительным долгосрочным социальным и общественным изменениям в регионах присутствия; реализация социально значимых Благотворительных программ и Благотворительных проектов по направлениям Благотворительной деятельности Банка в сотрудничестве с профильными Некоммерческими организациями и Местными сообществами, органами государственной власти и органами местного самоуправления; эффективное использование ресурсов Банка для достижения социальноэкономических и общеполезных результатов в регионах присутствия. Реализуя Благотворительную деятельность, Банк опирается на Миссию, положения Стратегии развития и задачи в области корпоративной социальной ответственности. 26 27 28