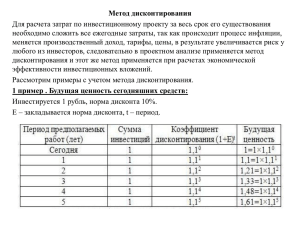

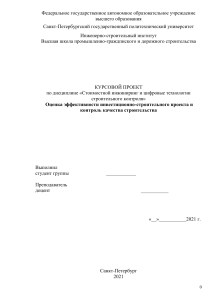

Федеральное государственное автономное образовательное учреждение высшего образования Санкт-Петербургский государственный политехнический университет Инженерно-строительный институт Высшая школа промышленно-граждпнского и дорожного строительства КУРСОВОЙ ПРОЕКТ по дисциплине «Стоимостной инжиниринг и цифровые технологии строительного контроля» Оценка эффективности инвестиционно-строительного проекта и контроль качества строительства Выполнил студент группы ____________ Преподаватель доцент ___________ «__»___________2021 г. Санкт-Петербург 2021 0 Санкт-Петербургский политехнический университет Петра Великого Инженерно-строительный институт Высшая школа промышленно-гражданского и дорожного строительства ЗАДАНИЕ НА ВЫПОЛНЕНИЕ КУРСОВОГО ПРОЕКТА по дисциплине: «Стоимостной инжиниринг и цифровые технологии строительного контроля» студенту группы __ __ ____ ____ (номер группы) (фамилия, имя, отчество) Вариант задания: _____ (номер варианта) Название работы: «Оценка эффективности инвестиционно-строительного проекта и контроль качества строительства» Содержание пояснительной записки расчетно-графической работы: Исходные данные: краткая характеристика объекта (согласно исходным данным варианта) Основная часть: Часть 1: Формирование исходных данных для расчета * 1.1 Расчет стоимости строительства в текущем уровне цен по элементам конструкции; 1.2 Формирование денежного оттока по проекту; 1.3 Формирование денежного притока по проекту; Часть 2: Оценка эффективности инвестиционно-строительного проекта* 2.1 Разработать модель проекта (вариант – продажа площадей) 2.2 Разработать модель проекта (вариант – сдача площадей в аренду) 2.3 Оценка эффективности проекта с учетом неопределенности и риска его реализации: 2.3.1 Расчет эффективности проекта без учета неопределенности (базовый сценарий); 2.3.2 Расчет эффективности проекта с учетом вероятностной неопределенности (риск- сценарий 1); 2.3.3 Расчет эффективности проекта с учетом вероятности «катастрофы» (риск- сценарий 2) 2.3.4 Расчет эффективности проекта с учетом интервальной неопределенности (риск сценарий 3) 2.3.5 Качественная оценка риска проектов 2.4 Отчет. * Результаты анализа проекта отражаются в финансовых отчетах, таблицах, графиках. Примерный объём пояснительной записки 10 страниц машинописного текста. Преподаватель ________________ (подпись) __ (инициалы, фамилия) Дата получения задания: «___».___________ 2021 г. 1 Содержание Содержание ........................................................................................................................... 2 Краткая характеристика объекта ......................................................................................... 3 Часть 1. Формирование исходных данных для расчета .................................................... 4 1.1 Расчет стоимости строительства в текущем уровне цен по элементам конструкции .......................................................................................................................... 4 1.2 Формирование денежного оттока по проекту ......................................................... 6 1.3 Формирование денежного притока по проекту ...................................................... 7 Часть 2. Оценка эффективности инвестиционно-строительного проекта ...................... 9 2.1 Разработка модели проекта. Вариант 1: Продажа площадей .............................. 10 2.2 Разработка модели проекта. Вариант 2: Сдача площадей в аренду .................... 16 2.3 Оценка эффективности проекта с учетом неопределенности и риска его реализации ........................................................................................................................... 19 2.3.1 Расчет эффективности проекта с учетом неопределенности (базовый сценарий) ............................................................................................................................. 19 2.3.2 Расчет эффективности проекта с учетом вероятностной неопределенности (риск-сценарий 1) ................................................................................................................ 30 2.3.3 Расчет эффективности проекта с учетом вероятностной «катастрофы» (рисксценарий 2) .......................................................................................................................... 31 2.3.4 Расчет эффективности проекта с учетом интервальной неопределенности (риск-сценарий 3) ................................................................................................................ 33 2.3.5 Качественная оценка риска проекта ................................................................... 34 Заключения .......................................................................................................................... 39 Список литературы ............................................................................................................. 40 2 Краткая характеристика объекта Объект 1: Монолитное здание Размер здания в плане – 48 х 65 м. Количество этажей – 19 этажей. Ширина участка под застройку – 58 м. Длина участка под застройку – 75 м. Площадь участка под застройку – 4350 кв.м. Объект 2: Кирпичное здание Размер здания в плане – 42 х 52 м. Количество этажей – 16 этажей. Ширина участка под застройку – 52 м. Длина участка под застройку – 62 м. Площадь участка под застройку – 3224 кв.м. Объект 3: Кирпично-монолитное здание Размер здания в плане – 29 х 39 м. Количество этажей – 18 этажей. Ширина участка под застройку – 39 м. Длина участка под застройку – 49 м. Площадь участка под застройку – 1911 кв.м. 3 Часть 1. Формирование исходных данных для расчета 1.1 Расчет стоимости строительства в текущем уровне цен по элементам конструкции Средняя себестоимость 1кв.м. площади здания для каждого проекта определена на основании данных Санкт-Петербургского регионального центра по ценообразованию в строительстве: Для проекта 1 – Монолитный дом: 60,639 тыс.руб. Для проекта 2 – Кирпичный дом: 82,232 тыс.руб. Для проекта 3 – Кирпично-монолитный дом: 68,854 тыс.руб. Стоимость 1кв.м. определена в соответствии со среднем значением кадастровой стоимости участков под многоэтажную застройку и составляет 15 тыс.руб. для каждого проекта. Проект 1. Монолитный дом Ниже приведена таблица расчета показателей затрат на строительство монолитного дома. Площадь здания для продажи (кв.м.) Стоимость строительства по объектной смете (тыс. руб.) Стоимость проектноизыскат. работ (3% от стоимости строительства) (тыс. руб.) Величина неинвестиционных затрат (2% от стоимости строительства) (тыс. руб.) Прочие затраты (1,7 % от стоимости строительства) (тыс. руб.) Сводный сметный расчет на строительство жилого дома (тыс. руб.) (без учета стоимости земли) Сводный сметный расчет на строительство жилого дома (тыс. руб.) (с учетом стоимости земли) Таблица 1. Показатели затрат на строительство монолитного здания 59280 3594679.92 107 840.40 71 893.60 61 109.56 3 835 523.47 3 900 773.47 Цена продажи 1 кв.м. площади здания должна быть больше фактической стоимости строительства. Условия рынка позволяют поднять фактическую стоимость строительства на 20,00 тыс.руб. Ниже приведена таблица расчета стоимости продажи 1 кв.м. площади монолитного здания. Таблица 2. Расчет стоимости продажи 1 кв.м. площади монолитного здания Фактическая стоимость строительства 1кв.м (тыс.руб.) Увеличение на цену продажи (тыс.руб.) Цена продажи 1кв.м. площади здания (тыс.руб.) 65.80 20.00 85.80 4 Проект 2. Кирпичный дом Ниже приведена таблица расчета показателей затрат на строительство кирпичного дома. Площадь здания для продажи (кв.м.) Стоимость строительства по объектной смете (тыс. руб.) Стоимость проектноизыскат. работ (3% от стоимости строительства) (тыс. руб.) Величина неинвестиционных затрат (2% от стоимости строительства) (тыс. руб.) Прочие затраты (1,7 % от стоимости строительства) (тыс. руб.) Сводный сметный расчет на строительство жилого дома (тыс. руб.) (без учета стоимости земли) Сводный сметный расчет на строительство жилого дома (тыс. руб.) (с учетом стоимости земли) Таблица 3. Показатели затрат на строительство кирпичного здания 34944 2 873 515.01 86 205.45 57 470.30 48 849.76 3 066 040.51 3 114 400.51 Цена продажи 1 кв.м. площади здания должна быть больше фактической стоимости строительства. Условия рынка позволяют поднять фактическую стоимость строительства на 20,00 тыс.руб. Ниже приведена таблица расчета стоимости продажи 1 кв.м. площади кирпичного здания. Таблица 4. Расчет стоимости продажи 1 кв.м. площади кирпичного здания Фактическая стоимость строительства 1кв.м. (тыс.руб.) Увеличение на цену продажи (тыс.руб.) Цена продажи 1кв.м. площади здания (тыс.руб.) 89.13 20.00 109.13 Проект 3. Кирпично-монолитный дом Ниже приведена таблица расчета показателей затрат на строительство кирпично-монолитного дома. Площадь здания для продажи (кв.м.) Стоимость строительства по объектной смете (тыс. руб.) Стоимость проектноизыскат. работ (3% от стоимости строительства) (тыс. руб.) Величина неинвестиционных затрат (2% от стоимости строительства) (тыс. руб.) Прочие затраты (1,7 % от стоимости строительства) (тыс. руб.) Сводный сметный расчет на строительство жилого дома (тыс. руб.) (без учета стоимости земли) Сводный сметный расчет на строительство жилого дома (тыс. руб.) (с учетом стоимости земли) Таблица 5. Показатели затрат на строительство кирпично-монолитного здания 20358 1 401 729.73 42 051.89 28 034.59 23 829.41 1 495 645.62 1 524 310.62 Цена продажи 1 кв.м. площади здания должна быть больше фактической стоимости строительства. Условия рынка позволяют поднять фактическую стоимость строительства на 20,00 тыс.руб. 5 Ниже приведена таблица расчета стоимости продажи 1 кв.м. площади кирпично-монолитного здания. Таблица 6. Расчет стоимости продажи 1 кв.м. площади кирпично-монолитного здания 1.2 Фактическая стоимость строительства 1кв.м. (тыс.руб.) Увеличение на цену продажи (тыс.руб.) Цена продажи 1кв.м. площади здания (тыс.руб.) 74.88 20.00 94.88 Формирование денежного оттока по проекту Отток денежных средств равен сводному сметному расчету на строительство жилого дома с учетом стоимости земли. Проект 1. Монолитный дом Ниже приведена таблица распределения оттока денежных средств при строительстве монолитного дома по годам инвестирования. Таблица 7. Распределение оттока денежных средств при строительстве монолитного дома по годам инвестирования Период оттока денежных средств Процент оттока денежных средств от затрат в период с 1 по 3 год Сумма оттока денежных средств (тыс.руб.) 3 900 773.47 Отток денежных средств 0 год (стоимость земельного участка и проектноизыскателькие работы) Затраты в последующие годы с 1 по 3 (общая стоимость минус затраты в 0 год) из них 1 год 35% 1 304 689.08 2 год 40% 1 491 073.23 3 год Итого оттока за период с 0 года по 3 год 25% 931 920.77 173 090.40 3 727 683.08 3 900 773.47 Проект 2. Кирпичный дом Ниже приведена таблица распределения оттока денежных средств при строительстве кирпичного дома по годам инвестирования. Таблица 8. Распределение оттока денежных средств при строительстве кирпичного дома по годам инвестирования Период оттока денежных средств Отток денежных средств 0 год (стоимость земельного участка и проектноизыскателькие работы) Процент оттока денежных средств от затрат в период с 1 по 3 год Сумма оттока денежных средств (тыс.руб.) 3 114 400.51 134 565.45 6 Таблица 8. Распределение оттока денежных средств при строительстве кирпичного дома по годам инвестирования (продолжение) Период оттока денежных средств Процент оттока денежных средств от затрат в период с 1 по 3 год Сумма оттока денежных средств (тыс.руб.) Затраты в последующие годы с 1 по 3 (общая стоимость минус затраты в 0 год) из них 1 год 35% 1 042 942.27 2 год 40% 1 191 934.03 3 год Итого оттока за период с 0 года по 3 год 25% 744 958.77 2 979 835.06 3 114 400.51 Проект 3. Кирпично-монолитный дом Ниже приведена таблица распределения оттока денежных средств при строительстве кирпично-монолитного дома по годам инвестирования. Таблица 9. Распределение оттока денежных средств при строительстве кирпичномонолитного дома по годам инвестирования Период оттока денежных средств Процент оттока денежных средств от затрат в период с 1 по 3 год Сумма оттока денежных средств (тыс.руб.) 1 524 310.62 Отток денежных средств 0 год (стоимость земельного участка и проектноизыскателькие работы) Затраты в последующие годы с 1 по 3 (общая стоимость минус затраты в 0 год) из них 1 год 35% 508 757.81 2 год 40% 581 437.49 3 год Итого оттока за период с 0 года по 3 год 25% 363 398.43 1.3 70 716.89 1 453 593.73 1 524 310.62 Формирование денежного притока по проекту Максимальный приток денежных средств от продажи равен стоимости площади здания предназначенной на продажу (произведение цены продажи 1кв.м. площади здания и общей площади здания на продажу). Итоговый приток денежных средств от продажи будет составлять 90% от максимально возможного притока. Это связано с возможными рисками при реализации проекта. Проект 1. Монолитный дом Ниже приведена таблица распределения притока денежных средств при строительстве монолитного дома по годам инвестирования. 7 Таблица 10. Распределение притока денежных средств при строительстве монолитного дома по годам инвестирования Период притока денежных средств Процент притока денежных средств от максимально возможного притока Сумма притока денежных средств (тыс.руб.) Максимальный приток денежных средств 5 086 373.47 0 год 0% 0.00 1 год 10% 508 637.35 2 год 50% 2 543 186.74 3 год Итого за период с 0 года по 3 год 30% 1 525 912.04 90% 4 577 736.13 Проект 2. Кирпичный дом Ниже приведена таблица распределения притока денежных средств при строительстве кирпичного дома по годам инвестирования. Таблица 11. Распределение притока денежных средств при строительстве кирпичного дома по годам инвестирования Период притока денежных средств Процент притока денежных средств от максимально возможного притока Сумма притока денежных средств (тыс.руб.) Максимальный приток денежных средств 0 год 0% 0.00 1 год 10% 381 328.05 2 год 50% 1 906 640.26 3 год Итого за период с 0 года по 3 год 30% 1 143 984.15 90% 3 431 952.46 3 813 280.51 Проект 3. Кирпично-монолитный дом Ниже приведена таблица распределения притока денежных средств при строительстве кирпично-монолитного дома по годам инвестирования. Таблица 12. Распределение притока денежных средств при строительстве кирпичномонолитного дома по годам инвестирования Период притока денежных средств Процент притока денежных средств от максимально возможного притока Сумма притока денежных средств (тыс.руб.) Максимальный приток денежных средств 0 год 0% 0.00 1 год 10% 193 147.06 2 год 50% 965 735.31 3 год Итого за период с 0 года по 3 год 30% 579 441.19 90% 1 738 323.56 1 931 470.62 8 Часть 2. Оценка эффективности инвестиционностроительного проекта В рамках выполнения курсового проекта был выполнен расчет экономической эффективности строительства для каждого проекта. По результатам расчета был сделан вывод о эффективности и неэффективности проекта. Показателями эффективности инвестиционного проекта, оцениваемыми на основе динамического (экономического) подхода, являются: Чистый дисконтированный (приведенный) доход (ЧДД); Индекс рентабельности; Период окупаемости проекта; Внутренняя норма доходности. Для определения чистого приведенного дохода необходимо определить норму дисконта (Е) и коэффициент дисконтирования (). Норма дисконта (Е) определяется по многим факторам, в курсовом проекте была принята условно – 15%. Коэффициент дисконтирования () определяется по формуле: 1 = (1 + Е) Где t – год инвестирования. Индекс рентабельности определяется по формуле: ∑𝑅 𝑃𝐼 = ∑𝐾 Где Rt – дисконтированный приток по годам, тыс.руб.; Где Кt – дисконтированные капиталовложения по годам, тыс.руб. Внутренняя норма доходности (ВНД) – это норма дисконта, при которой сумма приведенной чистой прибыли равна приведенным капитальным вложениям. Период окупаемости проект – это минимальный срок, за который накопленный доход превышает начальные инвестиции, чистый доход (ЧДД) достигает неотрицательного значения. Проект считается эффективным при: ЧДД > 0; PI > 1; ВНД > 30%. 9 2.1 Разработка площадей модели проекта. Вариант 1: Продажа Проект 1. Монолитный дом Ниже приведена таблица с исходными данными для расчета интегрального эффекта (Эинт) или чистого дисконтированного дохода (ЧДД) для монолитного дома. Таблица 13. Исходные данные для расчета Эинт или ЧДД для монолитного дома t Kt Rt 0 173 090.40 0.00 1 1 304 689.08 508 637.35 2 1 491 073.23 2 543 186.74 3 931 920.77 1 525 912.04 Итого 3 900 773.47 4 577 736.13 Расчет интегрального эффекта (Эинт) или чистого дисконтированного дохода (ЧДД) для монолитного дома приведен в таблице ниже. 10 0.00 442 293.35 2 365 307.89 3 368 619.83 Доход годам нарастающи м итогом (ЧДД) 0.00 442 293.35 1 923 014.55 1 003 311.94 3 368 619.83 Доход по годам с дисконтом 0.00 508 637.35 2 543 186.74 1 525 912.04 4 577 736.13 Характеристики дохода (сальдо) Доход по годам без дисконта 173 090.40 1 307 602.64 2 435 068.22 3 047 821.25 Дисконт. приток по годам Rtη нарастающи м итогом 173 090.40 1 134 512.24 1 127 465.58 612 753.03 3 047 821.25 Дисконт. приток по годам Rtη 173 090.40 1 304 689.08 1 491 073.23 931 920.77 3 900 773.47 Характеристики результата (приток) Приток по годам (Rt)) 1.000 0.870 0.756 0.658 Дисконт. кап.вложения Кtη нарастающи м итогом Коэф. дисконтирования (η) 0.15 0.15 0.15 0.15 Дисконт. кап. вложения по годам Кtη Процентная ставка дисконта (Е) 0 1 2 3 Итого Характеристики капитальных вложений(отток) Кап. вложения по годам (Kt) Год инвестирования (t) Таблица 14. Расчет Эинт или ЧДД для монолитного дома -173 090.40 -796 051.73 1 052 113.51 593 991.27 676 962.65 -173 090.40 -692 218.90 795 548.97 390 558.90 320 798.58 -173 090.40 -865 309.29 -69 760.33 320 798.58 По данным таблицы 14 получаем: ЧДД = 320 798,58 тыс.руб. > 0; Индекс рентабельности = 1,11 > 1; ВНД = 41,43% > 30%. ВЫВОД: Проект 1 является эффективным, его следует принять к разработке. 11 Проект 2. Кирпичный дом Ниже приведена таблица с исходными данными для расчета интегрального эффекта (Эинт) или чистого дисконтированного дохода (ЧДД) для кирпичного дома. Таблица 15. Исходные данные для расчета Эинт или ЧДД для кирпичного дома t Kt Rt 0 134 565.45 0.00 1 1 042 942.27 381 328.05 2 1 191 934.03 1 906 640.26 3 744 958.77 1 143 984.15 Итого 3 114 400.51 3 431 952.46 Расчет интегрального эффекта (Эинт) или чистого дисконтированного дохода (ЧДД) для кирпичного дома приведен в таблице ниже. 12 0.00 331 589.61 1 773 283.57 2 525 471.72 Доход годам нарастающи м итогом (ЧДД) 0.00 331 589.61 1 441 693.96 752 188.15 2 525 471.72 Доход по годам с дисконтом 0.00 381 328.05 1 906 640.26 1 143 984.15 3 431 952.46 Характеристики дохода (сальдо) Доход по годам без дисконта 134 565.45 1 041 471.77 1 942 745.14 2 432 567.62 Дисконт. приток по годам Rtη нарастающи м итогом 134 565.45 906 906.32 901 273.37 489 822.48 2 432 567.62 Дисконт. приток по годам Rtη 134 565.45 1 042 942.27 1 191 934.03 744 958.77 3 114 400.51 Характеристики результата (приток) Приток по годам (Rt)) 1.000 0.870 0.756 0.658 Дисконт. кап.вложения Кtη нарастающи м итогом Коэф. дисконтирования (η) 0.15 0.15 0.15 0.15 Дисконт. кап. вложения по годам Кtη Процентная ставка дисконта (Е) 0 1 2 3 Итого Характеристики капитальных вложений(отток) Кап. вложения по годам (Kt) Год инвестирования (t) Таблица 16. Расчет Эинт или ЧДД для кирпичного дома -134 565.45 -661 614.22 714 706.23 399 025.39 317 551.95 -134 565.45 -575 316.71 540 420.59 262 365.67 92 904.10 -134 565.45 -709 882.16 -169 461.57 92 904.10 По данным таблицы 16 получаем: ЧДД = 92 904,10 тыс.руб. > 0; Индекс рентабельности = 0,96 < 1; ВНД = 25% < 30%. ВЫВОД: Проект 2 является неэффективным. Для повышения индекса рентабельности и ВНД можно принять меры по снижению себестоимости строительства и повышению стоимости продажи площадей. 13 Проект 3. Кирпично-монолитный дом Ниже приведена таблица с исходными данными для расчета интегрального эффекта (Эинт) или чистого дисконтированного дохода (ЧДД) для кирпично-монолитного дома. Таблица 17. Исходные данные для расчета Эинт или ЧДД для кирпичномонолитного дома t Kt Rt 0 70 716.89 0.00 1 508 757.81 193 147.06 2 581 437.49 965 735.31 3 363 398.43 579 441.19 Итого 70 716.89 0.00 Расчет интегрального эффекта (Эинт) или чистого дисконтированного дохода (ЧДД) для кирпично-монолитного дома приведен в таблице ниже. 14 0.00 167 953.97 898 188.61 1 279 180.59 Доход годам нарастающи м итогом (ЧДД) 0.00 167 953.97 730 234.64 380 991.99 1 279 180.59 Доход по годам с дисконтом 0.00 193 147.06 965 735.31 579 441.19 1 738 323.56 Характеристики дохода (сальдо) Доход по годам без дисконта 70 716.89 513 114.98 952 765.26 1 191 705.63 Дисконт. приток по годам Rtη нарастающи м итогом 70 716.89 442 398.09 439 650.28 238 940.37 1 191 705.63 Дисконт. приток по годам Rtη 70 716.89 508 757.81 581 437.49 363 398.43 1 524 310.62 Характеристики результата (приток) Приток по годам (Rt)) 1.000 0.870 0.756 0.658 Дисконт. кап.вложения Кtη нарастающи м итогом Коэф. дисконтирования (η) 0.15 0.15 0.15 0.15 Дисконт. кап. вложения по годам Кtη Процентная ставка дисконта (Е) 0 1 2 3 Итого Характеристики капитальных вложений(отток) Кап. вложения по годам (Kt) Год инвестирования (t) Таблица 18. Расчет Эинт или ЧДД для кирпично-монолитного дома -70 716.89 -315 610.74 384 297.82 216 042.75 214 012.94 -70 716.89 -274 444.13 290 584.36 142 051.62 87 474.96 -70 716.89 -345 161.02 -54 576.65 87 474.96 По данным таблицы 18 получаем: ЧДД = 87 474,96 тыс.руб. > 0; Индекс рентабельности = 0,93 < 1; ВНД = 33% > 30%. ВЫВОД: Проект 3 является неэффективным. Для повышения индекса рентабельности можно принять меры по снижению себестоимости строительства и повышению стоимости продажи площадей. 15 2.2 Разработка модели проекта. Вариант 2: Сдача площадей в аренду Расчет сдачи площадей в аренду проводился для эффективного проекта 1 «Монолитный дом». Расчет выполнялся на срок 15 лет. Стоимость аренды 1 кв.м. в месяц принята 1,2 тыс.руб. Эксплуатационные затраты на 1 кв.м. в месяц – 0,1 тыс.руб. Таким образом стоимость аренды всего дома за 1 год составляет 853 632.00 тыс.руб. Стоимость эксплуатационных затрат – 71 136,00 тыс.руб. Ниже приведена таблица распределения оттока денежных средств при строительстве монолитного дома по годам инвестирования для сдачи площадей в аренду. Таблица 19. Распределение оттока денежных средств при строительстве монолитного дома по годам инвестирования для сдачи площадей в аренду Период оттока денежных средств Стоимость в 0 год Стоимость в период застройки в 1 год Стоимость эксплуатационных затрат в 2-15годы Сумма оттока денежных средств (тыс.руб.) 173 090,40 3 727 683,08 71 136,00 Ниже приведена таблица распределения притока денежных средств при строительстве монолитного дома по годам инвестирования для сдачи площадей в аренду. Таблица 20. Распределение притока денежных средств при строительстве монолитного дома по годам инвестирования для сдачи объекта в аренду Период оттока денежных средств Стоимость аренды в 0-1 год Стоимость аренды за 1 год в 215годы Сумма притока денежных средств (тыс.руб.) 0,00 853 632,00 Ниже приведена таблица с исходными данными для расчета чистого дисконтированного дохода (ЧДД) и индекса рентабельности при строительстве монолитного дома для сдачи площадей в аренду. Таблица 21. Исходные данные для расчета ЧДД и индекса рентабельности при строительстве монолитного дома для сдачи площадей в аренду t (годы) Kt (тыс.руб.) Rt (тыс.руб.) 0 173 090.40 0.00 1 3 727 683.08 0.00 2 71 136.00 853 632.00 3 71 136.00 853 632.00 4 71 136.00 853 632.00 16 Таблица 21. Исходные данные для расчета ЧДД и индекса рентабельности при строительстве монолитного дома для сдачи площадей в аренду (продолжение) t (годы) Kt (тыс.руб.) Rt (тыс.руб.) 5 71 136.00 853 632.00 6 71 136.00 853 632.00 7 71 136.00 853 632.00 8 71 136.00 853 632.00 9 71 136.00 853 632.00 10 71 136.00 853 632.00 11 71 136.00 853 632.00 12 71 136.00 853 632.00 13 71 136.00 853 632.00 14 71 136.00 853 632.00 15 71 136.00 853 632.00 итого 4 896 677.47 11 950 848.00 Расчет чистого дисконтированного дохода (ЧДД), срока окупаемости и индекса рентабельности при строительстве монолитного дома для сдачи площадей в аренду приведен в таблице ниже. 17 Таблица 22. Расчет ЧДД и индекса рентабельности при строительстве монолитного дома для сдачи площадей в аренду Приток по годам (Rt)) Дисконт. приток по годам Rtη Дисконт. приток по годам Rtη нарастающи м итогом Доход по годам без дисконта Доход по годам с дисконтом Доход годам нарастающи м итогом (ЧДД) 0.15 1.000 173 090.40 173 090.40 173 090.40 0.00 0.00 0.00 -173 090.40 -173 090.40 -173 090.40 1 0.15 0.870 3 727 683.08 3 241 463.55 3 414 553.94 0.00 0.00 0.00 -3 727 683.08 -3 241 463.55 -3 414 553.94 2 0.15 0.756 71 136.00 53 789.04 3 468 342.98 853 632.00 645 468.43 645 468.43 782 496.00 591 679.40 -2 822 874.55 3 0.15 0.658 71 136.00 46 773.07 3 515 116.05 853 632.00 561 276.90 1 206 745.33 782 496.00 514 503.82 -2 308 370.73 4 0.15 0.572 71 136.00 40 672.24 3 555 788.29 853 632.00 488 066.87 1 694 812.19 782 496.00 447 394.63 -1 860 976.10 5 0.15 0.497 71 136.00 35 367.16 3 591 155.46 853 632.00 424 405.97 2 119 218.16 782 496.00 389 038.81 -1 471 937.29 6 0.15 0.432 71 136.00 30 754.06 3 621 909.51 853 632.00 369 048.67 2 488 266.84 782 496.00 338 294.61 -1 133 642.68 7 0.15 0.376 71 136.00 26 742.66 3 648 652.17 853 632.00 320 911.89 2 809 178.72 782 496.00 294 169.23 -839 473.45 8 0.15 0.327 71 136.00 23 254.48 3 671 906.65 853 632.00 279 053.82 3 088 232.54 782 496.00 255 799.33 -583 674.12 9 0.15 0.284 71 136.00 20 221.29 3 692 127.95 853 632.00 242 655.49 3 330 888.03 782 496.00 222 434.20 -361 239.92 10 0.15 0.247 71 136.00 17 583.73 3 709 711.68 853 632.00 211 004.78 3 541 892.80 782 496.00 193 421.04 -167 818.87 11 0.15 0.215 71 136.00 15 290.20 3 725 001.88 853 632.00 183 482.41 3 725 375.22 782 496.00 168 192.21 373.34 12 0.15 0.187 71 136.00 13 295.83 3 738 297.70 853 632.00 159 549.92 3 884 925.14 782 496.00 146 254.10 146 627.44 13 0.15 0.163 71 136.00 11 561.59 3 749 859.29 853 632.00 138 739.06 4 023 664.21 782 496.00 127 177.48 273 804.91 14 0.15 0.141 71 136.00 10 053.56 3 759 912.85 853 632.00 120 642.66 4 144 306.87 782 496.00 110 589.11 384 394.02 15 0.15 0.123 71 136.00 8 742.22 3 768 655.07 853 632.00 104 906.67 4 249 213.54 782 496.00 96 164.44 480 558.47 4 896 677.47 3 768 655.07 11 950 848.00 4 249 213.54 7 054 170.53 480 558.47 итого Дисконт. кап.вложения Кtη нарастающи м итогом Дисконт. кап. вложения по годам Кtη 0 Коэф. дисконтирования (η) Кап. вложения по годам (Kt) Характеристики дохода (сальдо) Процентная ставка дисконта (Е) Характеристики результата (приток) Год инвестирования (t) Характеристики капитальных вложений(отток) 18 По данным таблицы 22 получаем: ЧДД = 480 558,47 тыс.руб. > 0; Индекс рентабельности = 1,128 > 1; ВНД = 18% < 30%. ВЫВОД: Проект 1 при сдачи неэффективным. площадей в аренду является с учетом 2.3 Оценка эффективности проекта неопределенности и риска его реализации Оценка эффективности с учетом неопределенности и риска реализации проводилась для эффективного проекта 1 «Монолитный дом». 2.3.1 Расчет эффективности неопределенности (базовый сценарий) проекта с учетом Расчет эффективности проекта с учетом неопределенности (базовый сценарий) в курсовом проекте проводится по 3 вариантам: Оптимистическому (Вариант 1); Реалистическому (Вариант 2); Пессимистическому (Вариант 3). Ниже в таблицах приведены исходные данные для расчета. Таблица 22. Исходные данные для расчета эффективности проекта с учетом неопределенности (базовый сценарий) Наименование затрат Стоимость строительства проекта № 1 Отток (затраты на эксплуатацию) Приток (стоимость аренды в год) ед. изм Вариант 1 Вариант 2 Вариант 3 млн.руб 3800 3900.77 4000 млн.руб 65 71.14 75 млн.руб 860 853.63 840 Таблица 23. Исходные данные по инвестициям для расчета эффективности проекта с учетом неопределенности (базовый сценарий) Номер строки Оптимистический вариант Реалистический вариант Пессимистический вариант Показатель Безрисковое значение нормы дисконта Е основного сценария Безрисковое значение нормы дисконта Е основного сценария Безрисковое значение нормы дисконта Е основного сценария Значение показателя 10% 12% 15% 19 Вариант 1: Оптимистический Таблица 24. Расчетные значения прогнозных показателей денежных потоков с учетом дисконта (в р.е.) Номер строки 1 2 3 4 5 Показатель Норма дисконта Коэффициент дисконтирования Прогноз притока от реализации проекта по шагам расчета с учетом дисконта Прогноз (отток) необходимых текущих затрат по шагам расчета с учетом дисконта Предполагаемые инвестиционные затраты с учетом дисконта Номер шага расчета 0 10% 1 10% 2 10% 3 10% 4 10% 5 10% 6 10% 7 10% 8 10% 9 10% 10 10% 11 10% 12 10% 13 10% 14 10% 15 10% 1.00 0.91 0.83 0.75 0.68 0.62 0.56 0.51 0.47 0.42 0.39 0.35 0.32 0.29 0.26 0.24 0.00 781.82 710.74 646.13 587.39 533.99 485.45 441.32 401.20 364.72 331.57 301.42 274.02 249.11 226.46 205.88 0.00 59.09 53.72 48.84 44.40 40.36 36.69 33.36 30.32 27.57 25.06 22.78 20.71 18.83 17.12 15.56 3800.0 0.00 0.00 0.00 0.00 0.00 0.00 0.00 0.00 0.00 0.00 0.00 0.00 0.00 0.00 0.00 Таблица 25. Расчетные значения интегральных показателей эффективности проекта без учета дисконта (в р.е.) Номер строки 1 2 3 4 5 Показатель Прогноз текущего дохода по шагам расчета Прогноз интегрального дохода по шагам расчета (с учетом инвестиций) Текущий доход нарастающим итогом Интегральный доход нарастающим итогом (ЧД) Предполагаемые инвестиционные затраты нарастающим итогом Номер шага расчета 0 1 2 3 4 5 6 7 8 9 10 11 12 13 14 15 0.00 795.00 795.00 795.00 795.00 795.00 795.00 795.00 795.00 795.00 795.00 795.00 795.00 795.00 795.00 795.00 -3800.00 795.00 795.00 795.00 795.00 795.00 795.00 795.00 795.00 795.00 795.00 795.00 795.00 795.00 795.00 795.00 0.00 795.00 1590.00 2385.00 3180.00 3975.00 4770.00 5565.00 6360.00 7155.00 7950.00 8745.00 9540.00 10335.0 11130.0 11925.0 -3800.00 -3005.00 -2210.00 -1415.00 -620.00 175.00 970.00 1765.00 2560.00 3355.00 4150.00 4945.00 5740.00 6535.00 7330.00 8125.00 3800.00 3800.00 3800.00 3800.00 3800.00 3800.00 3800.00 3800.00 3800.00 3800.00 3800.00 3800.00 3800.00 3800.00 3800.00 3800.00 20 Таблица 26. Расчетные значения интегральных показателей эффективности проекта с учетом дисконта (в р.е.) Номер строки 1 2 3 4 5 Показатель Прогноз текущего дохода по шагам расчета с учетом дисконта Прогноз инт. дохода по шагам расчета (с учетом инвестиций) с учетом дисконта Текущий доход нарастающим итогом с учетом дисконта Инт. доход нарастающим итогом с учетом дисконта(ЧДД) Предполагаемые инвест. затраты нарастающим итогом с учетом дисконта Номер шага расчета 0 1 2 3 4 5 6 7 8 9 10 11 12 13 14 15 0.00 722.73 657.02 597.30 543.00 493.63 448.76 407.96 370.87 337.16 306.51 278.64 253.31 230.28 209.35 190.32 -3800.00 722.73 657.02 597.30 543.00 493.63 448.76 407.96 370.87 337.16 306.51 278.64 253.31 230.28 209.35 190.32 0.00 722.73 1379.75 1977.05 2520.04 3013.68 3462.43 3870.39 4241.27 4578.42 4884.93 5163.57 5416.88 5647.17 5856.52 6046.83 -3800.00 -3077.27 -2420.25 -1822.95 -1279.96 -786.32 -337.57 70.39 441.27 778.42 1084.93 1363.57 1616.88 1847.17 2056.52 2246.83 3800.00 3800.00 3800.00 3800.00 3800.00 3800.00 3800.00 3800.00 3800.00 3800.00 3800.00 3800.00 3800.00 3800.00 3800.00 3800.00 Таблица 27. Расчет ВНД по проекту Номер строки 1 2 3 4 5 Показатель Прогноз инт.дохода по шагам расчета (с учетом инвестиций) Внутренняя норма дисконта (ВНД) Коэффициент дисконтирования Прогноз инт. дохода по шагам расчета (с учетом инвестиций) с учетом дисконта Инт.доход нарастающим итогом с учетом дисконта(ЧДД) Номер шага расчета 0 1 2 3 4 5 6 7 8 9 10 11 12 13 14 15 -3800.00 795.00 795.00 795.00 795.00 795.00 795.00 795.00 795.00 795.00 795.00 795.00 795.00 795.00 795.00 795.00 19.47% 19.47% 19.47% 19.47% 19.47% 19.47% 19.47% 19.47% 19.47% 19.47% 19.47% 19.47% 19.47% 19.47% 19.47% 19.47% 1.00 0.84 0.70 0.59 0.49 0.41 0.34 0.29 0.24 0.20 0.17 0.14 0.12 0.10 0.08 0.07 -3800.00 665.44 556.99 466.22 390.24 326.64 273.41 228.85 191.56 160.34 134.21 112.34 94.03 78.71 65.88 55.14 -3800.00 -3134.56 -2577.57 -2111.35 -1721.11 -1394.46 -1121.05 -892.20 -700.64 -540.30 -406.09 -293.76 -199.73 -121.02 -55.14 0.00 21 По данным из таблицы 27 построен график изменения ИДД по шагам прогноза для определения ВДН. Рисунок 1. График изменения ИДД по шагам прогноза для определения ВДН. 22 Вариант 2: Реалистический Таблица 28. Расчетные значения прогнозных показателей денежных потоков с учетом дисконта (в р.е.) Номер строки 1 2 3 4 5 Показатель Норма дисконта Коэффициент дисконтирования Прогноз притока от реализации проекта по шагам расчета с учетом дисконта Прогноз (отток) необходимых текущих затрат по шагам расчета с учетом дисконта Предполагаемые инвестиционные затраты с учетом дисконта Номер шага расчета 0 1 2 3 4 5 6 7 8 9 10 11 12 13 14 15 12% 12% 12% 12% 12% 12% 12% 12% 12% 12% 12% 12% 12% 12% 12% 12% 1.00 0.89 0.80 0.71 0.64 0.57 0.51 0.45 0.40 0.36 0.32 0.29 0.26 0.23 0.20 0.18 0.00 762.17 680.51 607.60 542.50 484.37 432.48 386.14 344.77 307.83 274.85 245.40 219.11 195.63 174.67 155.96 0.00 63.51 56.71 50.63 45.21 40.36 36.04 32.18 28.73 25.65 22.90 20.45 18.26 16.30 14.56 13.00 3900.77 0.00 0.00 0.00 0.00 0.00 0.00 0.00 0.00 0.00 0.00 0.00 0.00 0.00 0.00 0.00 Таблица 29. Расчетные значения интегральных показателей эффективности проекта без учета дисконта (в р.е.) Номер строки 1 2 3 4 5 Показатель Прогноз текущего дохода по шагам расчета Прогноз интегрального дохода по шагам расчета (с учетом инвестиций) Текущий доход нарастающим итогом Интегральный доход нарастающим итогом (ЧД) Предполагаемые инвестиционные затраты нарастающим итогом Номер шага расчета 0 1 2 3 4 5 6 7 8 9 10 11 12 13 14 15 0.00 782.50 782.50 782.50 782.50 782.50 782.50 782.50 782.50 782.50 782.50 782.50 782.50 782.50 782.50 782.50 -3900.77 782.50 782.50 782.50 782.50 782.50 782.50 782.50 782.50 782.50 782.50 782.50 782.50 782.50 782.50 782.50 0.00 782.50 1564.99 2347.49 3129.98 3912.48 4694.98 5477.47 6259.97 7042.46 7824.96 8607.46 9389.95 10172.4 5 10954.9 4 11737.4 4 -3900.77 -3118.28 -2335.78 -1553.29 -770.79 11.71 794.20 1576.70 2359.19 3141.69 3924.19 4706.68 5489.18 6271.67 7054.17 7836.67 3900.77 3900.77 3900.77 3900.77 3900.77 3900.77 3900.77 3900.77 3900.77 3900.77 3900.77 3900.77 3900.77 3900.77 3900.77 3900.77 23 Таблица 30. Расчетные значения интегральных показателей эффективности проекта с учетом дисконта (в р.е.) Номер строки 1 2 3 4 5 Показатель Прогноз текущего дохода по шагам расчета с учетом дисконта Прогноз инт. дохода по шагам расчета (с учетом инвестиций) с учетом дисконта Текущий доход нарастающим итогом с учетом дисконта Инт. доход нарастающим итогом с учетом дисконта(ЧДД) Предполагаемые инвест. затраты нарастающим итогом с учетом дисконта Номер шага расчета 0 1 2 3 4 5 6 7 8 9 10 11 12 13 14 15 0.00 698.66 623.80 556.97 497.29 444.01 396.44 353.96 316.04 282.18 251.94 224.95 200.85 179.33 160.11 142.96 -3900.77 698.66 623.80 556.97 497.29 444.01 396.44 353.96 316.04 282.18 251.94 224.95 200.85 179.33 160.11 142.96 0.00 698.66 1322.46 1879.42 2376.71 2820.72 3217.16 3571.12 3887.16 4169.33 4421.28 4646.23 4847.07 5026.40 5186.52 5329.47 -3900.77 -3202.12 -2578.32 -2021.35 -1524.06 -1080.05 -683.61 -329.65 -13.62 268.56 520.50 745.45 946.30 1125.63 1285.74 1428.70 3900.77 3900.77 3900.77 3900.77 3900.77 3900.77 3900.77 3900.77 3900.77 3900.77 3900.77 3900.77 3900.77 3900.77 3900.77 3900.77 Таблица 31. Расчет ВНД по проекту Номер строки Показатель 1 Прогноз инт.дохода по шагам расчета (с учетом инвестиций) 2 3 4 5 Внутренняя норма дисконта (ВНД) Коэффициент дисконтирования Прогноз инт. дохода по шагам расчета (с учетом инвестиций) с учетом дисконта Инт.доход нарастающим итогом с учетом дисконта(ЧДД) Номер шага расчета 0 1 2 3 4 5 6 7 8 9 10 11 12 13 14 15 -3900.77 782.50 782.50 782.50 782.50 782.50 782.50 782.50 782.50 782.50 782.50 782.50 782.50 782.50 782.50 782.50 18.48% 18.48% 18.48% 18.48% 18.48% 18.48% 18.48% 18.48% 18.48% 18.48% 18.48% 18.48% 18.48% 18.48% 18.48% 18.48% 1.00 0.84 0.71 0.60 0.51 0.43 0.36 0.31 0.26 0.22 0.18 0.15 0.13 0.11 0.09 0.08 -3900.77 660.42 557.39 470.43 397.04 335.10 282.82 238.70 201.46 170.03 143.50 121.12 102.22 86.27 72.81 61.45 -3900.77 -3240.35 -2682.96 -2212.53 -1815.49 -1480.39 -1197.57 -958.87 -757.41 -587.38 -443.88 -322.76 -220.54 -134.27 -61.45 0.00 24 По данным из таблицы 31 построен график изменения ИДД по шагам прогноза для определения ВДН. Рисунок 2. График изменения ИДД по шагам прогноза для определения ВДН. 25 Вариант 3: Пессимистический Таблица 32. Расчетные значения прогнозных показателей денежных потоков с учетом дисконта (в р.е.) Номер строки 1 2 3 4 5 Показатель Норма дисконта Коэффициент дисконтирования Прогноз притока от реализации проекта по шагам расчета с учетом дисконта Прогноз (отток) необходимых текущих затрат по шагам расчета с учетом дисконта Предполагаемые инвестиционные затраты с учетом дисконта Номер шага расчета 0 1 2 3 4 5 6 7 8 9 10 11 12 13 14 15 15% 15% 15% 15% 15% 15% 15% 15% 15% 15% 15% 15% 15% 15% 15% 15% 1.00 0.87 0.76 0.66 0.57 0.50 0.43 0.38 0.33 0.28 0.25 0.21 0.19 0.16 0.14 0.12 0.00 730.43 635.16 552.31 480.27 417.63 363.16 315.79 274.60 238.78 207.64 180.55 157.00 136.52 118.72 103.23 0.00 65.22 56.71 49.31 42.88 37.29 32.42 28.20 24.52 21.32 18.54 16.12 14.02 12.19 10.60 9.22 4000.00 0.00 0.00 0.00 0.00 0.00 0.00 0.00 0.00 0.00 0.00 0.00 0.00 0.00 0.00 0.00 Таблица 33. Расчетные значения интегральных показателей эффективности проекта без учета дисконта (в р.е.) Номер строки 1 2 3 4 5 Показатель Прогноз текущего дохода по шагам расчета Прогноз интегрального дохода по шагам расчета (с учетом инвестиций) Текущий доход нарастающим итогом Интегральный доход нарастающим итогом (ЧД) Предполагаемые инвестиционные затраты нарастающим итогом Номер шага расчета 0 1 2 3 4 5 6 7 8 9 10 11 12 13 14 15 0.00 765.00 765.00 765.00 765.00 765.00 765.00 765.00 765.00 765.00 765.00 765.00 765.00 765.00 765.00 765.00 -4000.00 765.00 765.00 765.00 765.00 765.00 765.00 765.00 765.00 765.00 765.00 765.00 765.00 765.00 765.00 765.00 0.00 765.00 1530.00 2295.00 3060.00 3825.00 4590.00 5355.00 6120.00 6885.00 7650.00 8415.00 9180.00 9945.00 10710.0 0 11475.0 0 -4000.00 -3235.00 -2470.00 -1705.00 -940.00 -175.00 590.00 1355.00 2120.00 2885.00 3650.00 4415.00 5180.00 5945.00 6710.00 7475.00 4000.00 4000.00 4000.00 4000.00 4000.00 4000.00 4000.00 4000.00 4000.00 4000.00 4000.00 4000.00 4000.00 4000.00 4000.00 4000.00 26 Таблица 34. Расчетные значения интегральных показателей эффективности проекта с учетом дисконта (в р.е.) Номер строки 1 2 3 4 5 Показатель Прогноз текущего дохода по шагам расчета с учетом дисконта Прогноз инт. дохода по шагам расчета (с учетом инвестиций) с учетом дисконта Текущий доход нарастающим итогом с учетом дисконта Инт. доход нарастающим итогом с учетом дисконта(ЧДД) Предполагаемые инвест. затраты нарастающим итогом с учетом дисконта Номер шага расчета 0 1 2 3 4 5 6 7 8 9 10 11 12 13 14 15 0.00 665.22 578.45 503.00 437.39 380.34 330.73 287.59 250.08 217.46 189.10 164.43 142.98 124.33 108.12 94.01 -4000.00 665.22 578.45 503.00 437.39 380.34 330.73 287.59 250.08 217.46 189.10 164.43 142.98 124.33 108.12 94.01 0.00 665.22 1243.67 1746.67 2184.06 2564.40 2895.13 3182.72 3432.80 3650.26 3839.36 4003.79 4146.77 4271.11 4379.22 4473.24 -4000.00 -3334.78 -2756.33 -2253.33 -1815.94 -1435.60 -1104.87 -817.28 -567.20 -349.74 -160.64 3.79 146.77 271.11 379.22 473.24 4000.00 4000.00 4000.00 4000.00 4000.00 4000.00 4000.00 4000.00 4000.00 4000.00 4000.00 4000.00 4000.00 4000.00 4000.00 4000.00 Таблица 35. Расчет ВНД по проекту Номер строки Показатель 1 Прогноз инт.дохода по шагам расчета (с учетом инвестиций) 2 3 4 5 Внутренняя норма дисконта (ВНД) Коэффициент дисконтирования Прогноз инт. дохода по шагам расчета (с учетом инвестиций) с учетом дисконта Инт.доход нарастающим итогом с учетом дисконта(ЧДД) Номер шага расчета 0 1 2 3 4 5 6 7 8 9 10 11 12 13 14 15 -4000.00 765.00 765.00 765.00 765.00 765.00 765.00 765.00 765.00 765.00 765.00 765.00 765.00 765.00 765.00 765.00 17.40% 17.40% 17.40% 17.40% 17.40% 17.40% 17.40% 17.40% 17.40% 17.40% 17.40% 17.40% 17.40% 17.40% 17.40% 17.40% 1.00 0.85 0.73 0.62 0.53 0.45 0.38 0.33 0.28 0.24 0.20 0.17 0.15 0.12 0.11 0.09 -4000.00 651.61 555.03 472.77 402.69 343.01 292.17 248.86 211.98 180.56 153.79 131.00 111.58 95.04 80.96 68.96 -4000.00 -3348.39 -2793.36 -2320.59 -1917.90 -1574.89 -1282.73 -1033.87 -821.89 -641.33 -487.54 -356.54 -244.96 -149.91 -68.96 0.00 27 По данным из таблицы 35 построен график изменения ИДД по шагам прогноза для определения ВДН. Рисунок 3. График изменения ИДД по шагам прогноза для определения ВДН. 28 Таблица 36. Сводные данные по интегральным показателям эффективности вариантов сценария проекта при основном сценарии Показатель эффективности проекта ЧД ЧДД ИДД Срок окупаемости проекта с учетом дисконта Безрисковая норма дисконта для проекта (Е) ВНД проекта Среднее значение ЧДД Номер варианта Значение показателя 1 2 3 1 2 3 1 2 3 1 2 3 1 2 3 1 2 3 8125.00 7836.67 7475.00 2246.83 1428.70 473.24 1.59 1.37 1.12 6.78 8.05 10.98 10.00% 12.00% 15.00% 19.47% 18.48% 17.40% 1382.92 По данным из таблицы 36 построены диаграмма изменения ЧДД в зависимости от варианта сценария и диаграмма характера изменения ЧДД вариантов основного сценария проекта по интервалам прогноза. Рисунок 4. Диаграмма изменения ЧДД в зависимости от варианта сценария. 29 Рисунок 5. Диаграмма характера изменения ЧДД вариантов основного сценария проекта по интервалам прогноза. ВЫВОД: Проект неэффективен. Значение ВНД < 30%. Рекомендовано проводить более детальный расчет. 2.3.2 Расчет эффективности проекта с учетом вероятностной неопределенности (риск-сценарий 1) Расчета эффективности проекта с учетом вероятностной неопределенности (риск-сценарий 1) основан на расчете эффективности проекта с учетом неопределенности (базовый сценарий). Для расчета эффективности проекта с учетом вероятностной неопределенности (риск-сценарий 1) необходимо задать вероятность осуществления вариантов сценария. Таблица 37. Значения вероятностей осуществления вариантов сценария Вероятность сценария реализации проекта 1 вариант 0.3 2 вариант 0.6 3 вариант 0.1 Далее формируем таблицу сводных данных по вариантам ожидаемого риск сценария – 1. 30 Таблица 38. Сводные данные по интегральным показателям эффективности вариантов сценария проекта Показатель эффективности проекта ЧД ЧДД ИДД Срок окупаемости проекта с учетом дисконта Безрисковая норма дисконта для проекта (Е) ВНД проекта Вероятность сценария реализации проекта Среднее значение ЧДД Номер варианта Значение показателя 1 2 3 1 2 3 1 2 3 1 2 3 1 2 3 1 2 3 1 2 3 8125.00 7836.67 7475.00 2246.83 1428.70 473.24 1.59 1.37 1.12 6.78 8.05 10.98 10.00% 12.00% 15.00% 19.47% 18.48% 17.40% 0.30 0.60 0.10 1382.92 Таблица 39. Показатели рисков проекта по сценарию Ожидаемый 1578.594 интегральный эффект Риск неэффективности 0 проекта Средний ущерб от 0 реализации проекта ВЫВОД: При заданных исходных данных проект достаточно перспективен, так как ожидаемый интегральный эффект значительно превосходит величину возможного среднего ущерба от реализации проекта. Риск неэффективности проекта невысок: вероятность получения отрицательного ЧДД равна 0,0. 2.3.3 Расчет эффективности проекта с учетом вероятностной «катастрофы» (риск-сценарий 2) Расчета эффективности проекта с учетом вероятностной «катастрофы» (риск-сценарий 2) основан на расчете эффективности проекта с учетом неопределенности (базовый сценарий). 31 Для расчета эффективности проекта с учетом вероятностной «катастрофы» (риск-сценарий 2) необходимо задать вероятность осуществления вариантов сценария, приведенную в таблице 37, а также показатель риска «катастрофы». Ниже приведены значения нормы дисконта для каждого варианта сценария. Таблица 40. Значение нормы дисконта безрискового и с учетом риска Вариант 1 Вариант 2 Вариант 3 10.00% 12.00% 15.00% 13.00% 15.00% 18.00% Безрисковое значение нормы дисконта Е основного сценария Рисковое значение нормы дисконта Е основного сценария Таблица 41. Сводные данные по интегральным показателям эффективности вариантов сценария проекта Показатель эффективности проекта Номер варианта Значение показателя 1 2 3 1 2 3 1 2 3 1 2 3 1 2 3 1 2 3 1 2 3 8125.00 7836.67 7475.00 1337.59 674.77 -104.94 1.35 1.17 0.97 7.95 9.86 не окупается 10.00% 12.00% 15.00% 19.47% 18.48% 17.40% 0.30 0.60 0.10 635.81 ЧД ЧДД ИДД Срок окупаемости проекта с учетом дисконта Безрисковая норма дисконта для проекта (Е) ВНД проекта Вероятность сценария реализации проекта Среднее значение ЧДД Таблица 42. Показатели рисков проекта по сценарию Ожидаемый интегральный эффект Риск неэффективности проекта Средний ущерб от реализации проекта 795.65 0.10 10.49 32 По данным из таблицы 41 построены диаграмма изменения ЧДД в зависимости от варианта сценария и диаграмма характера изменения ЧДД вариантов сценария проекта по интервалам прогноза. Рисунок 6. Диаграмма изменения ЧДД вариантов ожидаемого риск-сценария 2 в зависимости от варианта сценария. Рисунок 7. Диаграмма характера изменения ЧДД вариантов ожидаемого рисксценария 2 по интервалам прогноза. ВЫВОД: При пессимистическом варианте проект не окупается, ЧДД < 0. Риск неэффективности проекта равен 0,1; средний ущерб от реализации проекта равен 10,49 млн.руб. При заданных исходных данных проект неэффективен. 2.3.4 Расчет эффективности проекта с учетом интервальной неопределенности (риск-сценарий 3) Расчета эффективности проекта с учетом интервальной неопределенности (риск-сценарий 3) основан на расчете вероятностной «катастрофы» (риск-сценарий 2). Для расчета эффективности проекта с учетом интервальной неопределенности (риск-сценарий 3) необходимо задать интервальный 33 показатель λ, который определен на основании методических рекомендаций и равен 0,3. Таблица 43. Сводные данные по интегральным показателям эффективности вариантов сценария проекта Показатель эффективности проекта Номер варианта Значение показателя 1 2 3 1 2 3 1 2 3 1 2 3 1 2 3 1 2 3 1 2 3 8125.00 7836.67 7475.00 1337.59 674.77 -104.94 1.35 1.17 0.97 7.95 9.86 не окупается 10.00% 12.00% 15.00% 19.47% 18.48% 17.40% 0.30 0.60 0.10 635.81 ЧД ЧДД ИДД Срок окупаемости проекта с учетом дисконта Безрисковая норма дисконта для проекта (Е) ВНД проекта Вероятность сценария реализации проекта Среднее значение ЧДД Таблица 44. Интегральная оценка эффективности проекта с учетом риска Интервальный показатель λ, оптимизма Минимальный ЧДД проекта Максимальный ЧДД проекта Интервальное ожидаемое значение эффективности проекта 0.3 1337.59 -104.94 904.83 ВЫВОД: При пессимистическом варианте проект не окупается, ЧДД < 0. Интервальное ожидаемое значение эффективности проекта равно 904,83 млн.руб. При заданных исходных данных проект неэффективен. 2.3.5 Качественная оценка риска проекта В рамках курсового проекта было проведено экспертное оценивание проектов строительства трех типов зданий. 34 Качественная оценка риска проекта необходима для определения факторов риска и обстоятельств, которые приводят к рисковым ситуациям. Для анализа проекта строительства здания било определено 8 факторов риска: Фактор 1 – Геологические изыскания делаются не по всей территории; Фактор 2 – Полнота, подробность и точность технического задания на проектирование; Фактор 3 – Выбор индивидуальных конструкций, изготовление которых значительно удорожает строительство; Фактор 4 – Нарушение инсоляции других зданий в результате ошибок в расчётах инсоляции проектируемого здания; Фактор 5 – Ошибки в расчетах несущих конструкций; Фактор 6 – Стеснённость условий строительства; Фактор 7 – Недостаток ресурсов у подрядчика, необходимых для выполнения работ в соответствии с графиком; Фактор 8 – Большое количество недоделок подрядчиков. Для оценивания проектов строительства было привлечено 10 экспертов. В результате ранжирования факторов риска каждым из экспертам было установлено, что степень согласованности мнений экспертов существенно мала. Для достижения согласованности было принято решения уменьшить число экспертов. Было выбрано 6 человек с наибольшим значением коэффициента компетентности, который определяется на основании длительности работы и значения коэффициента квалификации. Степень согласованности (W) итоговой группы экспертов равна 0.542 и превышает требуемое значение, а также статистическое значение ХИ-квадрат критерия составляет 22,78, что больше табличного значения для данного числа экспертов. На основе этих двух показателей можно сделать вывод о согласованности итоговой группы экспертов. Ниже приведена таблица рангов факторов риска, установленных итоговой группой экспертов. Таблица 45. Ранги факторов риска, установленные итоговой группой экспертов Рейтинговый номер эксперта Рейтинговый номер эксперта Фактор Фактор Фактор Фактор 3 4 5 6 7 6 1 8 1 Фактор 1 3 Фактор 2 2 Фактор 7 4 Фактор 8 5 3 4 5 3 3 2 1 4 1 7 6 8 8 8 6 2 1 3 6 2 7 5 7 4 4 5 5 7 4 2 3 7 5 8 1 6 8 1 3 7 2 4 8 5 6 35 Таблица 45. Ранги факторов риска, установленные итоговой группой экспертов (продолжение) Рейтинговый номер эксперта Рейтинговый номер эксперта Фактор Фактор Фактор Фактор 3 4 5 6 Фактор 1 Фактор 2 16.00 13.00 38.00 37.00 16.00 -11.00 -14.00 11.00 10.00 121.00 196.00 121.00 100.00 Суммы значений рангов по столбцам Разности значений предыдущей строки и математического ожидания значения значений всех рангов Квадраты значений предыдущей строки Фактор 7 Фактор 8 39.00 26.00 31.00 -11.00 12.00 -1.00 4.00 121.00 144.00 1.00 16.00 При одинаковой значимости факторов значение коэффициента постоянно и равно 0,125. При различной значимости факторов значение коэффициентов (коэффициентов Фишберна) различно. поправочного поправочных Таблица 46. Ранги факторов по результатам экспертного опроса с указанием коэффициента Фишберна Ранг фактора Коэф. Фишберна Фактор 1 Фактор 2 Фактор 3 Фактор 4 Фактор 5 Фактор 6 Фактор 7 Фактор 8 3 1 7 6 2 8 4 5 0.167 0.222 0.056 0.083 0.194 0.028 0.139 0.111 Таблица 47. Данные по уровням факторов рисков Фактор риска проекта Фактор 1 Фактор 2 Фактор 3 Фактор 4 Фактор 5 Фактор 6 Фактор 7 Фактор 8 Предельное значение фактора Фактические значения факторов для проектов Относительные значения факторов для проектов Проект 1 Проект 2 Проект 3 Проект 1 Проект 2 Проект 3 90 24 36 78 62 90 65 90 73 17 18 74 42 47 58 87 65 15 24 62 48 31 69 45 59 18 22 65 47 50 70 35 0.19 0.29 0.50 0.95 0.68 0.52 0.89 0.97 0.28 0.38 0.67 0.79 0.77 0.34 1.06 0.50 0.34 0.25 0.61 0.83 0.76 0.56 1.08 0.39 36 Таблица 48. Расчет интегрального показателя рисков при одинаковой значимости факторов Фактор риска проекта Значимость фактора Относительные значения факторов для проектов Значения интегральных показателей факторов для проектов Проект 1 Проект 1 Проект 2 Проект 3 0.02 0.04 0.06 0.12 0.09 0.07 0.11 0.12 0.04 0.05 0.08 0.10 0.10 0.04 0.13 0.06 0.04 0.03 0.08 0.10 0.10 0.07 0.14 0.05 0.62 0.60 0.60 Проект 2 Проект 3 Фактор 1 0.125 0.19 0.28 0.34 Фактор 2 0.125 0.29 0.38 0.25 Фактор 3 0.125 0.50 0.67 0.61 Фактор 4 0.125 0.95 0.79 0.83 Фактор 5 0.125 0.68 0.77 0.76 Фактор 6 0.125 0.52 0.34 0.56 Фактор 7 0.125 0.89 1.06 1.08 Фактор 8 0.125 0.97 0.50 0.39 Значение интегрального показателя для всех факторов (сумма интегральных значений для каждого фактора) Рисунок 8. Роза- диаграмма факторов риска (одинаковая важность факторов). Таблица 49. Расчет интегрального показателя рисков при одинаковой значимости факторов Фактор риска проекта Значимость фактора Относительные значения факторов для проектов Значения интегральных показателей факторов для проектов. Проект 1 Проект 1 Проект 2 Проект 3 0.03 0.06 0.03 0.08 0.13 0.01 0.12 0.11 0.05 0.08 0.04 0.07 0.15 0.01 0.15 0.06 0.06 0.06 0.03 0.07 0.15 0.02 0.15 0.04 0.58 0.60 0.57 Проект 2 Проект 3 Фактор 1 0.17 0.19 0.28 0.34 Фактор 2 0.22 0.29 0.38 0.25 Фактор 3 0.06 0.50 0.67 0.61 Фактор 4 0.08 0.95 0.79 0.83 Фактор 5 0.19 0.68 0.77 0.76 Фактор 6 0.03 0.52 0.34 0.56 Фактор 7 0.14 0.89 1.06 1.08 Фактор 8 0.11 0.97 0.50 0.39 Значение интегрального показателя для всех факторов (сумма интегральных значений для каждого фактора) 37 Рисунок 9. Роза-диаграмма факторов риска (различная важность факторов по Фишберну. 38 Заключения В процессе выполнения курсового проекта были выполнены: Разработка модели проекта (вариант продажа площадей) для монолитного, кирпичного и кирпично-монолитного домов; Разработка модели проекта (вариант сдача площадей в аренду) для монолитного дома; Оценка эффективности проекта с учетом неопределенности и риска его реализации для монолитного дома. 39 Список литературы 1. Постановление Правительства РФ от 01.02.2006 N 54 О государственном строительном надзоре в Российской Федерации. 2. Постановление Правительства РФ от 21.06.2010 N 468 О порядке проведения строительного контроля. 3. Федеральный закон Технический регламент о безопасности зданий и сооружений от 30.12.2009 N 384-ФЗ. 4. СП 11-110-99 Авторский надзор за строительством зданий и сооружений. 5. СП 48.13330.2011 Организация строительства. 6. ГОСТ 24297-2013 Верификация закупленной продукции. Организация проведения и методы контроля. 40 41 42