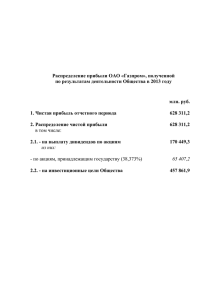

Фундаментальные концепции финансового менеджмента Менеджмент – это управление социально-экономическими системами Финансовый менеджмент – часть общего менеджмента, отвечающая за рациональное и эффективное использование капитала, управление финансовыми ресурсами. Основные цели [1]: - наращивание капитала, - максимизация прибыли, - обеспечение устойчивого темпа роста организации, - поддержка финансовой устойчивости Основные концепции финансового менеджмента [1]. 1) Концепция денежных потоков. Оценка проекта производится на основе прогноза текущей стоимости будущих денежных потоков. Решается вопрос целесообразности участия в проекте и прогнозирования дополнительных доходов 2) Концепция приоритета экономических интересов собственников. В основе лежит необходимость приоритетного удовлетворения интересов собственников, максимизация рыночной стоимости предприятия (Г. Саймон «Административное поведение», 1947 г.) 3) Концепция временной ценности денежных ресурсов. Основывается на не равной стоимости денег во времени в т.ч. по причине инфляции, рисков и т.д. (И. Фишер «Теория процента: как определить реальный доход в процессе инвестиционных решений» 1930 г.; Дж. Хиршлейфер «Теория оптимального инвестиционного решения» 1958 г.) 4) Концепция компромисса между риском и доходностью. В основе лежит зависимость между доходностью и риском - чем выше ожидаемая доходность, тем выше риск его недополучения. (Ф. Найт «Риск, неопределенность прибыль», 1921 г.) 5) Концепция цены капитала. Каждый источник финансирования имеет свою цену (цену обслуживания), определяющую минимальный уровень дохода. Цена капитала имеет ключевое значение при выборе источника. (Дж. Уильямс «Теория инвестиционной стоимости», 1938 г.; Ф. Модельяни, М. Миллер «Стоимость капитала, корпоративные финансы и теория инвестиций», 1958 г.) 6) Концепция эффективности рынка капитала. Основывается на соответствии текущих цен и внутренней стоимости ценных бумаг (Ю. Фама «Эффективные рынки капитала: обзор теоретических и практических исследований», 1970) 7) Современная портфельная теория. Основана на принципах статистического анализа и оптимизации соотношения риска и доходности финансовых инструментов (Г. Марковец «Выбор портфеля», 1952) 8) Концепция структуры капитала. В основе лежит механизм влияния структуры капитала на ее рыночную стоимость (Ф. Модельяни, М. Миллер «Стоимость капитала, корпоративные финансы и теория инвестиций», 1958 г.) 9) Теория дивидендной политики (Дж. Линтер «Распределение корпоративного дохода между дивидендами, капитализацией и налогами», 1956; Ф. Модельяни, М. Миллер «Дивидендная политика, возрастание стоимости акций», 1961 г.) 10) Модели финансового обеспечения устойчивого роста организации (Дж. Ван Хорн «Моделирование устойчивого роста», 1988 г.; Р.Хиггинс «Какие темпы роста может позволить себе фирма», 1997 г.) 11) Модели оценки акций и облигаций на основе их доходности. В основе лежит дисконтированная оценка доходности с учетом уровня риска (Дж.Уильямс «Теория инвестиционной стоимости», 1962 г.; С. Бауман «Инвестиционный доход и настоящая стоимость», 1969 г.) 12) модель учета финансовых активов с учетом систематического риска основывается на определении необходимого уровня доходности отдельных финансовых инструментов с учетом их систематического риска (У. Шарп "Цены финансовых активов", 1964 г.) 13) модель оценки опционов (Ф. Блек, М. Скоулз "Ценообразование корпоративных обязательств", 1973 г.; Р. Мертон "Теория рационального ценообразования опционов", 1973 г.; Дж. Кокс и С. Росс "Ценообразование опционов в альтернативном стохастическом процессе", 1976 г.) 14) концепция ассиметричности информации, основывается на том, что отдельные лица могут владеть информацией не доступной всему рынку (С. Майерс, Н. Майджлаф "Корпоративное финансирование и инвестиционные решения в условиях, когда фирмы владеют информацией, которой не располагают инвесторы", 1984 г.) 15) концепция агентских отношений базируется на утверждении, что владельцы компаний не должны вникать в текущее управление. При этом владельцы должны нести агентские издержки, связанные с предотвращением (нивелированием) нежелательных решений менеджеров (М. Дженсен, У. Меклинг "Теория фирмы: управленческое поведение, агентские издержки и структура собственников", 1976 г.) 16) арбитражная теория ценообразования основывается на том, что на конкурентных рынках "арбитраж" (спекулятивные операции, основанные на разнице рыночных цен на отдельных рынках) обеспечивает выравнивание реальных рыночных цен финансовых активов с учетом риска и доходности (С. Росс "Арбитражная теория ценообразования финансовых активов", 1976) [1] Финансовый анализ Финансовый анализ - совокупность аналитических процедур, основывающихся на данных финансовой отчетности [1]. Результаты анализа являются индикаторами финансового состояния организации, они могут выступать базой для принятия управленческих решений. В зависимости от целей финансовый анализ может быть внешним и внутренним [1]. - внешний анализ проводится инвесторами, партнерами, контролирующими организациями и др. на основе открытых отчетов организации для того чтобы определить насколько целесообразно заключение тех или иных сделок с организацией - внутренний анализ проводится на основании внутренних отчетов в целях принятия эффективных управленческих решений руководством компании В целях получения наиболее полной информации проводят 3 вида анализа: 1) горизонтальный - анализ показателей в динамике (за 3-5 лет) 2) вертикальный - анализ структуры (например, бухгалтерского баланса) и влияния каждой структурной единицы на общее финансовое состояние организации 3) трендовый - разновидность горизонтального анализа, направленная на оценку основных показателей в динамике, выявление основных закономерностей (трендов) и построение перспективных вариантов развития организации. Трендовый анализ проводится на основе: - анализа динамики валюты баланса, структуры активов и пассивов - анализа финансовых коэффициентов (ликвидности, финансовой независимости, деловой активности и т.д.) - сравнительного анализа показателей отдельных подразделений компании - факторного анализа, отражающего влияние изменения отдельных факторов на результативный показатель Наиболее распространенными и доступными источниками получения финансовой информации являются [1]: 1. Форма № 1 Бухгалтерский баланс 2. Форма № 2 Отчет о финансовом результате 3. Форма № 3 Отчет о движении денежных средств Бюджетирование на предприятии Бюджетирование - это процесс планирование экономических показателей будующей хозяйственной деятельности предприятия, результаты которого оформляются системой бюджетов по отдельным направлениям и видам деятельности в натуральных и стоимостных единицах, объединенных в сводные таблицы [3]. Бюджеты составляются в целях повышения эффективности и обоснованности управленческих решений. Бюджет содержит плановые показатели на определенный период относительно [3]: - использования ресурсов (материальных, кредитных, денежных и т.д.) - использования основных и оборотных средств, нематериальных активов - величины доходов, расходов, финансового результата - объема денежных средств - налоговых платежей - капитальных вложений и т.д. Период планирования называется бюджетным периодом, его продолжительность определяется горизонтом прогнозирования в организации, зависящем от уровня рисков и неопределенности внешней среды. Виды бюджетов в организации [3]: Сводный бюджет разрабатывается для предприятия или его отдельных подразделений, включает в себя все частные бюджеты, в т.ч. - основные: расчетный баланс, бюджет прибылей и убытков, бюджет движения денежных средств - операционные бюджеты необходимы для определения технико-экономических показателей в натуральном или стоимостном выражении, являются базой для составления основных (бюджет продаж, бюджет закупок, бюджет производства) - вспомогательные бюджеты предназначены для детализации отдельных элементов планирования (кредитный, инвестиционный, маркетинговый) - специальные бюджеты могут формироваться для отдельных проектов (исследовательских, инвестиционных, по выводу новых товаров на рынок) Фактор времени и фактор риска в финансовом менеджменте Фактор времени в финансовом менеджменте [2]. Согласно одной из базовых концепций финансового менеджмента деньги меняют свою стоимость во времени и этот факт необходимо учитывать при принятии решений об инвестировании и финансировании. Введем основные понятия [2]. Временная стоимость денег - это функция, зависящая от времени возникновения денежных доходов и расходов Денежный поток - это чистый денежный результат компании (разница между притоком и оттоком денежных средств). В основе движения денежных средств лежит использование схем простого и сложного процентов [2]. Схема простого процента используется, как правило, в банках при начислении процентов по краткосрочным кредитам. Схему же сложного процента применяет большинство компаний при принятии решений об инвестировании. Принимая решение об инвестировании компании необходимо оценить будущий доход и привести его к текущей стоимости денег (основываясь на концепции изменения стоимости денег во времени) Дисконтирование - процесс приведения будущей стоимости денег (FV) к текущей (PV) Дисконтированная или приведенная стоимость денежных потоков рассчитывается по формуле: PV=FV(1/(1+r)^n), где 1/(1+r)^n - коэффициент дисконтирования r - ставка дисконта n - период дисконтирования Последовательность одинаковых, регулярных денежных потоков (налоги, проценты по вкладам и ценным бумагам, аренда и т.д.) называется акннуитетом. Фактор риска в финансовом менеджменте [2]. Риск - это вероятность наступления нежелательных событий, которые могут повлечь за собой убыток или снижение доходности. Риск имеет место в хозяйственной деятельности любой организации в рыночной экономики в силу неопределенности внешней среды (недостаточного количества данных). Риск, в отличие от неопределенности может быть измерен. Его мерой является вероятность наступления благоприятного или неблагоприятного исхода Основные группы рисков: 1) природно-естественные (например, стихийные бедствия); 2) экологические (загрязнение окружающей среды); 3) политические; 4) транспортные; 5) коммерческие, в т.ч.: - имущественные (вероятность потерь имущества) - производственные (убытки от остановки производства) - торговые (убытки по причине задержки платежей) - финансовые (вероятность потерь финансовых ресурсов), в т.ч. инфляционные, валютные риски, риски связанные с потерей ликвидности В теории рисков широко применяют математические модели, в т.ч. прямую и обратную модели, методы исследования чувствительности. Качественный анализ рисков позволяет выделить все виды рисков свойственные проекту и включает следующие этапы: 1) Идентификация рисков 2) Описание возможных последствий 3) Описание мероприятий направленных на снижение вероятности наступления риска и/или минимизации ущерба 4) Управление рисками (диверсификация, компенсация, локализация рисков или уклонение от рисков) Количественный анализ рисков направлен на расчет рисков посредством методов теории вероятностей и математической статистики. Наиболее распространенные методы: - метод корректировки дисконта (в коэффициенте дисконтирования к норме дисконта прибавляют "премию за риск" тем самым снижая потенциальную расчетную доходность проекта) - анализ чувствительности показателей эффективности проекта (внутренней нормы доходности, коэффициента рентабельности и т.д.) - имитационное моделирование (метод Монте-Карло) Перечисленные методы базируются на концепции временной стоимости денег. [2] Управление заемными средствами. Кредитование. Кредит - это различные формы передачи предприятием денежных средств на условиях возвратности, срочности и платности другим хозяйствующим субъектам (может предоставляться в товарной или денежной форме) [2]. Способы передачи заемных средств определены в Гражданском кодексе Российской Федерации [2]: - договора займа (ст. 807 ГК РФ) - одна сторона передает в собственность другой стороне деньги или другие вещи, а заемщик обязуется возвратить заимодавцу такую же сумму денег или равное количество других полученных им вещей того же рода и качества. Договор займа считается заключенным с момента передачи денег или других вещей; - кредитного договора (ст. 819 ГК РФ) - кредитная организация обязуется предоставить денежные средства заемщику в размере и на условиях, предусмотренных договором, а заемщик обязуется возвратить полученную денежную сумму и уплатить проценты на нее. Кредитный договор должен быть заключен в письменной форме; - договора товарного кредита (ст. 822 ГК РФ) - предусматривает обязанность одной стороны предоставить другой стороне вещи. Условия о количестве, ассортименте, комплектности, качестве, таре и(или) об упаковке предоставляемых вещей должны исполняться в соответствии с Правилами о договоре купли-продажи товаров (ст. 465–485 ГК РФ), если иное не предусмотрено договором товарного кредита.; - договора коммерческого кредита (ст. 823 ГК РФ) связан с передачей в собственность другой стороне денежных сумм или других вещей в виде аванса, предварительной оплаты, отсрочки и рассрочки оплаты товаров, работ или услуг.; - выдачи векселя (ст. 815 ГК РФ) - ничем не обусловленное обязательство векселедателя (простой вексель) либо иного указанного в векселе плательщика (переводной вексель) выплатить при наступлении предусмотренного векселем срока полученные взаймы денежные суммы. Проценты по векселю (или дисконт) в любом случае выплачиваются вместе с погашением основного долга. В остальном расчеты по векселю ничем не отличаются от обычного кредита или займа; - выпуска и передачи облигаций (ст. 815 ГК РФ) - ценных бумаг, удостоверяющих право ее держателя на получение от лица, ее выпустившего, в предусмотренный ею срок номинальной стоимости облигации или иного имущественного эквивалента. Облигация предоставляет ее держателю также право на получение фиксированного в ней процента от номинальной стоимости облигации либо иные имущественные права. Ссудный процент - это плата (доход), получаемая кредитором от заемщика за пользование с деньгами или материальными ценностями. [2] Ставка процента рассчитывается как отношение годового дохода к сумме задолженности. Номинальная ставка - это ставка, закрепленная в договоре. Реальная ставка - это ставка процента, скорректированная с учетом инфляции. В зависимости от постоянства базы начисления процентов различают ставки [2]: - простые, когда проценты начисляются за конкретный период; - сложные (капитализирующиеся), когда проценты начисляются на первоначальную сумму и на сумму ранее начисленных процентных денег; В зависимости от постоянства различают ставки: - фиксированные, - плавающие (переменные), По частоте начисления различают ставки: - дискретные, начисляемые за определенные в договоре интервалы времени; - непрерывные, начисляемые постоянно. Такие проценты используются, как правило, в теоретических расчетах. Доходность заемной операции для кредитора измеряется в виде годовой ставки процентов. Если для кредитора экономическая целесообразность кредитной операции определяется доходностью, то для заемщика - величиной расходов по обслуживанию долга. Для измерения и сравнения степени доходности операций рассчитывают условную годовую ставку для каждого вида операций, при которой наступает возмещение суммы долга. Такая условная годовая ставка называется полной доходностью (ПД). Краткосрочные финансовые инструменты денежно-кредитного рынка (векселя, депозитные сертификаты и т.д.) могут быть проданы до наступления срока их оплаты. Если вексель или другой вид долгового обязательства через некоторое время после покупки и до наступления срока погашения продан, то доходность этой операции можно также измерить в виде простых или сложных процентов. При использовании заемных средств возникает эффект финансового рычага (левериджа) - приращение к рентабельности собственных средств. Положительный эффект финансового рычага возникает в том случае, если рентабельность активов предприятия выше, чем стоимость привлеченных средств. [2] Управление капиталом Капитал - это вся сумма материальных благ и денежных средств, используемых в производстве. Только вложение капитала в хозяйственную деятельность, его инвестирование создают прибыль. [3] Капитал делится на основной и оборотный. [3] Основной капитал - капитал, затрачиваемый на машины, оборудование, здания, сооружения и т. д., который возвращается в денежной форме посредством амортизационных отчислений по мере износа. Оборотный капитал - денежные средства, вложенные в оборотные производственные фонды и фонды обращения. Капитал также можно классифицировать как собственный и заемный. [3] Собственный капитал - это суммарные активы за вычетом всех обязательств перед кредиторами (чистые активы предприятия). Чистые активы компании указывают не только на собственность акционеров, но также и на то, каков инвестиционный риск, который акционеры берут на себя. Заемный капитал - денежные средства, переданные предприятию в долг сторонними организациями для осуществления его деятельности и извлечения прибыли Для организации компании необходимо сформировать уставный капитал минимальную сумму денежных средств, необходимых для начала экономической деятельности организации в качестве покрытия минимально необходимых основных и оборотных средств. Величина уставного капитала отражается в уставе организации. Уставный капитал представляет собой сумму вкладов учредителей. В счет вкладов в уставный капитал могут быть внесены: - материальные ценности (оборудование, здания и т.д.) - денежные средства (в различных валютах) - права пользования (интеллектуальной собственностью, материальными благами) Стоимость всех вкладов оценивается в рублях по курсу на дату, согласованную учредителями. Стоимость капитала - общая сумма средств, которую необходимо заплатить за использование финансовых ресурсов, выраженная в процентах к этому объему. Стоимость заемного капитала, привлеченного в форме банковского кредита рассчитывается с учетом ставки процента по кредиту и затратами на его получение. Стоимость заемного капитала, привлеченного за счет эмиссии облигаций рассчитывается с учетом ставки купонного процента и затрат на эмиссию. Стоимость собственного капитала сформированного за счет дополнительной эмиссии акций рассчитывается с учетом предполагаемых дивидендных выплат и затрат на эмиссию акций. Дивидендная политика влияет на движение потоков, ликвидность, структуру капитала, цену акций и стоимость компании. Порядок выплаты дивидендов российскими акционерными обществами установлен Гражданским кодексом Российской Федерации (ст. 102), Законом «Об акционерных обществах» и Положениями, разрабатываемыми самими АО. Дивиденды могут выплачиваться один раз в год и промежуточные - один раз в квартал. Источниками выплаты дивидендов являются [3]: - по обыкновенным акциям - только прибыль за текущий год, величина дивиденда на акцию не является фиксированной; - по привилегированным акциям - выплачивается фиксированный процент из специально формируемых для этого фондов и чистой прибыли текущего года. В Решение о выплате дивидендов, их размере и форме выплаты по акциям каждой категории принимается советом директоров АО и утверждается решением общего собрания. Размер годовых дивидендов не может быть выше рекомендованных советом директоров. Дивиденды выплачиваются, как правило, наличными за вычетом подоходного налога. Однако в уставе АО может быть предусмотрена возможность выплаты дивидендов имуществом, в том числе акциями. На выплату дивидендов есть ограничения. Общество не вправе принимать решения о выплате дивидендов по акциям: [3] - до полной оплаты всего уставного капитала; - до выкупа акций, по которым акционеры имеют право требовать выкупа; - если на момент выплаты дивидендов общество отвечает признакам банкротства или они появятся, если выплатить дивиденды; - если стоимость чистых активов общества меньше его уставного капитала и резервного фонда; - если не принято решение о выплате в полном размере дивидендов по привилегированным акциям, размер по которым определен уставом (по обыкновенным акциям); - если общество эмитировало несколько типов привилегированных акций - в этом случае выплата дивидендов по ним проводится в очередности, указанной в уставе. В реальной практике фирмы выбирают один из пяти типов дивидендной политики [3]: 1. Остаточная политика дивидендных выплат - применима для растущих фирм ввиду ограниченных инвестиционных возможностей. Дивиденды выплачиваются из прибыли, остающейся после покрытия потребностей в капитальных вложениях. 2. Политика стабильного соотношения дивидендных выплат - применима для компаний с невысоким риском бизнеса (акционеры ценят стабильный не высокий доход мало подверженный колебаниям). 3. Политика стабильных размеров дивидендов - применяют консервативные фирмы, строго увязывающие размеры дивидендов и чистой прибыли. 4. Политика минимального стабильного размера дивидендов с надбавкой в отдельные периоды (сначала формируется стабильный минимальный дивиденд, если прибыль превосходит ожидания, к минимуму прибавляется приращение). Применима для тех фирм, доходы которых подвержены колебаниям по объективным причинам. 5. Политика постоянного возрастания размера дивидендов. Преимущества политики постоянного возрастания размера дивидендов для акционеров очевидны; кроме того, таким образом обеспечивается высокая рыночная стоимость акций компаний, ее привлекательность в глазах инвесторов при дополнительных эмиссиях. Недостатками проведения такой политики являются ее негибкость и постоянное нарастание финансовой напряженности, связанное с тем, что акционерное общество принимает на себя обязательство повышать размер дивидендных выплат регулярно, независимо от финансовых результатов. Непременным условием реализации политики постоянного возрастания размера дивидендов на практике является опережающий рост прибыли по сравнению с дивидендными выплатами. Основных критерии формирования пропорций между собственным и заемным капиталами обычно выступают: - критерии банкротства; - «золотое правило» финансирования. Согласно «золотому правилу» финансирования в прогнозном балансе фирмы необходимо обеспечивать следующую параметры: [3] -10% собственных оборотных средств должны составлять не менее 50% суммы производственных запасов и затрат. - сумма устойчивых пассивов должна быть сбалансирована с остальными 50% производственных запасов; - сумма налогов должна корреспондировать (равновесно соотноситься) с краткосрочными ценными бумагами, исходя из правила: налоги надо платить в последний определенный для этого день; - дебиторская задолженность должна корреспондировать с суммой задолженности фирмы поставщикам и подрядчикам; - выданные авансы должны быть сбалансированы с предоплатой полученной. Важным также является определить "связанные ресурсы" предприятия - объем финансовых ресурсов, которыми постоянно должна располагать компания для обеспечения бесперебойного функционирования своей основной деятельности.