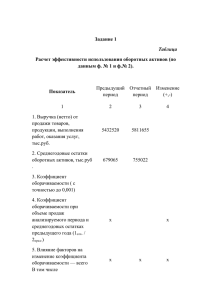

ВВЕДЕНИЕ Наукоемкая продукция отрасли приборостроения является основным элементом систем автоматизации управления технологическими процессами, а также управленческого, инженерно-технического труда и информационных систем. Отличаясь небольшой материало- и энергоемкостью, ее производство требует высококвалифицированной рабочей силы, научно-исследовательских кадров и специального оборудования и программного обеспечения для тестирования и поверки. Поэтому основная часть производственного потенциала сосредоточена в больших городах на крупнейших предприятиях. Однако уже давно для рынка приборостроения характерна тенденция развития и преобладания транснациональных компаний, и даже крупным российским предприятиям трудно конкурировать с ними из-за недостатка финансирования научно-исследовательских и конструкторских работ и морального устаревания оборудования. Также зарубежные компании преуспевают в области разработки программного обеспечения, информационных технологий для контрольно-измерительных приборов и исследования новейших технологий их конструирования и производства. Продукция зарубежных компаний, отличаясь высочайшим качеством, имеет и недостатки: комплексные решения западных производителей значительно удорожают прибор, происходит усложнение работы с ним, так как он становится дорогостоящим инженерным средством, набор функциональных возможностей которого непонятен и не требуется потребителям. Более того, сервисных центров зарубежных производителей на территории России очень малое количество и они не в состоянии обеспечить надлежащую техническую и информационную поддержку отечественным потребителям. Такая ситуация на рынке контрольно-измерительных приборов и автоматики (КИПиА) оставляет российские предприятия и отечественных потребителей в угнетенном положении [1]. Объектом данной работы является ЗАО «Промышленная Группа «Метран». Предприятие занимается разработкой, производством и продажей средств измерения и метрологического оборудования и является дочерней компанией американской фирмы Emerson Process Management. Аккумулируя отечественный и зарубежный опыт, предприятие выступает на высококонкурентном рынке, предлагая сложную, наукоемкую продукцию, и испытывает на себе действие всех проблем и перспектив, присущих отрасли приборостроения в современных условиях. Анализ и совершенствование деятельности ЗАО «ПГ «Метран» является целью данной работы, в качестве предмета рассматривается проект по разработке и производству интеллектуальных датчиков давления «Метран-150» на базе описанного предприятия. Задачами проводимого в данной работе исследования являются изучение работы предприятия в целом, направлений его деятельности и продуктов. В ходе исследования также проводился анализ организационной структуры предприятия, исследовалась ее актуальность, диктуемые ею полномочия и обязанности, изучались функциональные области подразделений. В рамках стратегического анализа было проведено исследование внешней среды предприятия, где изучались факторы как макросреды, так и микросреды, ближнего окружения компании. Выявленные сильные и слабые стороны предприятия были сопоставлены с угрозами и возможностями, обусловленными рынком, и, исходя из результатов такого сопоставления, выдвигались мероприятия по укреплению стратегического положения компании. Также был проведен анализ финансового состояния ЗАО «ПГ «Метран» посредством оценки динамики состава и структуры активов и пассивов, оценки ликвидности и платежеспособности и оценки финансовой устойчивости предприятия с использованием методов финансового анализа. В результате этого было получено небольшое число ключевых параметров, дающих объективную и точную картину финансового состояния предприятия. Во второй главе данной работы на основе выдвинутых предложений по развитию предприятия рассматривался проект по организации сборочного производства интеллектуальных датчиков давления Метран-150. Выбор данного проекта обоснован, описаны преимущества продукта проекта, его стратегическое назначения для продуктового портфеля предприятия. Данный проект был смоделирован с помощью программного продукта Project Expert. При моделировании выполнялась разработка операционного, инвестиционного и финансового планов, по итогам моделирования были представлены результаты проекта и дана оценка интегральным показателям эффективности. Было проведено сетевое планирование проекта, выполнена структурная декомпозиция работ, построен сетевой график, рассчитаны параметры работ и выделены контрольные точки. Также была разработана система управления проектом: выделена организационная структура и предусмотрены инструменты управления персоналом проекта для достижения его целей. Оценка рисков проекта проводилась с использованием методов анализа чувствительности, безубыточности и метода Монте-Карло. В третьей главе был проведен сравнительный анализ прогнозных состояний финансово-хозяйственной деятельности предприятия с учетом реализации проекта и без него. Для этого на основе метода пропорциональных зависимостей были сформированы документы прогнозной бухгалтерской отчетности для двух вариантов развития предприятия и осуществлен финансовый анализ, позволивший выявить эффект, оказываемый проектом на финансово-хозяйственную деятельность предприятия в целом. 1. СРАВНЕНИЕ ОТЕЧЕСТВЕННЫХ И ПЕРЕДОВЫХ ЗАРУБЕЖНЫХ ТЕХНОЛОГИЙ И РЕШЕНИЙ .1 Анализ методик оценки эффективности управленческих решений, требующих использования финансовых или иных инвестиционных ресурсов Для анализа и принятия инвестиционных решений в Российской Федерации рекомендуется применять положения второй редакции официального издания «Методических рекомендаций по оценке эффективности инвестиционных проектов» [2], именуемого далее для краткости Рекомендациями. Принципы, подходы, методы и показатели, используемые в Рекомендациях, не противоречат принятым для этих целей в зарубежной и международной практике соответствующим передовым принципам, подходам, методам и показателям, применяемым, например, в «Руководстве по проектному анализу» [3, 4] группы Всемирного банка и в методических разработках Организации по промышленному развитию при ООН (ЮНИДО) [5]. Рекомендации предназначены для предприятий и организаций всех форм собственности, участвующих в разработке, экспертизе и реализации инвестиционных проектов, и могут быть приняты в качестве основы для создания различных нормативно-методических документов по разработке и оценке эффективности отдельных видов инвестиционных проектов, учитывающих их конкретную специфику. Рекомендации содержат описание корректных (непротиворечивых и отражающих правила рационального экономического поведения хозяйствующих субъектов) методов расчёта эффективности инвестиционных проектов. В этих целях Рекомендации предусматривают: унификацию терминологии и перечня показателей эффективности инвестиционных проектов, разрабатываемых и применяемых различными организациями, а также подходов к их определению; систематизацию и унификацию требований, предъявляемых к составу, содержанию и полноте исходных данных для проведения необходимых расчётов; рационализацию расчётного механизма, используемого для определения показателей эффективности, и приведение его в соответствие с нормативными требованиями и расчётными формами, принятыми в международной практике; установление требований к экономическому сопоставлению вариантов технических, организационных и финансовых решений, разрабатываемых в составе отдельного инвестиционного проекта. Рекомендации используются: для оценки эффективности и финансовой реализуемости инвестиционных проектов; для оценки эффективности участия в инвестиционных проектах хозяйствующих субъектов; для принятия решений о государственной поддержке инвестиционных проектов; для сравнения альтернативных (взаимоисключающих) инвестиционных проектов, вариантов инвестиционного проекта и оценки экономических последствий выбора одного из них; для оценки экономических последствий отбора для реализации группы инвестиционных проектов из некоторой их совокупности при наличии фиксированных финансовых и других ограничений; для подготовки заключений по экономическим разделам при проведении государственной, отраслевой и других инвестиций, проектов и бизнес-планов; видов экспертиз обоснований для принятия экономически обоснованных решений об изменениях в ходе реализации инвестиционных проектов в зависимости от вновь выявляющихся обстоятельств (экономический мониторинг). Как в «Руководстве по проектному анализу» Всемирного банка, методиках ЮНИДО, так и в Рекомендациях, принятых в Российской Федерации, в основу оценок эффективности инвестиционных проектов положены следующие основные принципы: рассмотрение проекта на протяжении всего его жизненного цикла (расчётного периода); моделирование денежных потоков, включающих все связанные с осуществлением проекта денежные поступления и расходы за расчётный период; сопоставимость условий сравнения различных проектов (вариантов проекта); принцип положительности и максимума интегрального эффекта; учёт фактора времени; учёт только предстоящих затрат и поступлений; сравнение «с проектом» и «без проекта»; учёт всех наиболее существенных последствий проекта (как непосредственно экономических, так и внеэкономических); многоэтапность оценки; учёт (в количественной форме) влияния неопределённостей и рисков. Из особенностей российской экономики, не отражённых в зарубежных методических разработках, Рекомендации учитывают: относительно высокую и переменную во времени инфляцию, динамика которой не совпадает с динамикой валютных курсов; неоднородность инфляции, то есть различие по видам продукции и ресурсов темпов роста цен на них; возможность использования в проектах нескольких валют одновременно; специфическую роль государства, заключающуюся в регулировании цен на некоторые важные для реализации многих инвестиционных проектов виды товаров и услуг, а также в практике оказания поддержки некоторым инвестиционным проектам при общей ограниченности бюджетных средств; переменную во времени и неодинаковую для различных участников проекта цену денег (капитала), что приводит к большому разбросу и динамичности индивидуальных норм дисконтирования, кредитных и депозитных процентных ставок. .2 Программные средства поддержки технологии обоснования инвестиционных решений При обосновании инвестиционных решений целесообразно использовать соответствующие средства программного обеспечения. Для этого могут быть использованы возможности мастера функций стандартных офисных продуктов либо специальное программное обеспечение. Широко распространены в мировой практике специальные программные продукты от компании Microsoft, такие как Microsoft Project Standard 2007, Microsoft Project Professional 2007, Microsoft Project Standard 2010, Microsoft Project Professional 2010 [6, 7]. Они применяются для разработки и управления инвестиционными проектами во многих странах, в том числе и в Российской Федерации. Для профессиональных целей может использоваться разработка компании Primavera - программный продукт Primavera Project Planner (P3) [8]. Этот программный продукт известен по расширенным возможностям графического представления компьютерного инструментария, применяемого в системах разработки и управления проектами. Но указанные программные продукты от зарубежных разработчиков не в полной мере учитывают специфику российской экономики. В Российской Федерации одним из наиболее распространённых программных средств инвестиционного и финансового анализа, основанного на положениях вышеупомянутых Рекомендаций, является профессиональный программный продукт Project Expert, предназначенный для компьютерного имитационного моделирования инвестиционного проекта [9]. Использование данного программного продукта позволяет: моделировать элементы внешней среды, а также денежные потоки и параметры исследуемого инвестиционного проекта в увязке с документами финансовой отчётности и показателями финансово-экономического состояния предприятия, осуществляющего этот проект; выполнять многовариантные расчёты; учитывать дифференцированную (неоднородную) инфляцию в расчётах показателей эффективности инвестиционных проектов; учитывать возможность использования в проектах нескольких валют; оценивать значения основных интегральных показателей эффективности инвестиционного проекта; представлять результаты расчётов в основной и дополнительной валюте; оценивать и анализировать факторы риска инвестиционного проекта на основе метода анализа чувствительности, а также на основе статистического моделирования методом Монте-Карло; получать графические иллюстрации к выполняемым расчётам; оценивать прогнозные значения показателей финансово-экономического состояния предприятия с проектом. Выводы по главе 1 Для оценки эффективности управленческих решений, связанных с использованием финансовых или иных инвестиционных ресурсов, необходимо использовать положения второй редакции официального издания «Методических рекомендаций по оценке эффективности инвестиционных проектов». Рекомендации полностью соответствуют принятым в международной практике принципам, методам и показателям оценки эффективности инвестиционных проектов. Рекомендации имеют преимущества по сравнению с различными международными методиками и технологиями инвестиционного и финансово-экономического анализа, актуальные для использования в условиях Российской Федерации. Для практических расчётов, основанных на материалах Рекомендаций, целесообразно использовать соответствующее программное обеспечение. 2. ОЦЕНКА ТЕКУЩЕЙ ДЕЯТЕЛЬНОСТИ ЗАО «ПГ «МЕТРАН» В данной главе пояснительной записки проводится описание деятельности предприятия, изучение отрасли, в которой осуществляет свою деятельность данное предприятия, и ее специфики. Исследуется организационная структура управления предприятием, определяется ее тип и эффективность, соответствие осуществляемой деятельности. С помощью PEST и SWOT-анализа, а также с применением модели «пяти сил конкуренции» изучается стратегическое положение предприятия на рынке, выявляются основные конкурентные преимущества стратегической позиции, основные недостатки, слабые и сильные стороны, способные влиять на результаты деятельности предприятия. Производится анализ финансово-хозяйственной деятельности предприятия. Объектом финансового анализа является Закрытое акционерное общество «Промышленная группа «Метран». Анализ предприятия осуществляется в целом, без выделения отдельных его структурных единиц и подразделений. Анализ производится по данным бухгалтерской отчетности: бухгалтерского баланса и отчета о прибылях и убытках за 2007 - 2010 год. Основной целью финансового анализа является получение небольшого числа ключевых (наиболее информативных) параметров, дающих объективную и точную картину финансового состояния предприятия, его прибылей и убытков, изменений в структуре активов и пассивов, в расчетах с дебиторами и кредиторами [10]. Для достижения поставленной цели решаются задачи оценки динамики состава и структуры активов и пассивов предприятия, оценки ликвидности и платежеспособности, финансовой устойчивости. Для решения поставленных задач в работе используются методы финансового анализа: горизонтальный и вертикальный анализ, анализ ликвидности баланса (метод группировки активов и пассивов), финансовой устойчивости, расчет и оценка динамики финансовых коэффициентов. .1 Описание предприятия .1.1 Общие сведения о предприятии и его продукции Закрытое акционерное общество «Промышленная группа «Метран» (ЗАО ПГ «Метран») - ведущая российская компания по разработке, производству и сервисному обслуживанию интеллектуальных средств автоматизации. Группа предприятий располагается в городе Челябинске. Основная продукция ПГ «Метран» - это комплексные проекты автоматизации техпроцессов для всех отраслей промышленности; расходомеры, системы датчики давления, дозирования, датчики температуры, теплосчетчики, уровнемеры, метрологическое оборудование, функциональная аппаратура, узлы и системы на их основе [11]. Инвестором и стратегическим партнером ПГ «Метран» с июля 2004 года является компания Emerson Process Management. Благодаря ей Промышленная Группа “Метран” получила значительные инвестиции и доступ к новейшим технологиям. Работая вместе, компании предлагают продукцию, которую пользователи во всем мире признают как надежную, инновационную и лучшую в своем классе средств измерений. Такое сотрудничество позволяет предлагать заказчикам широкий ряд приборов: от недорогих (для технологических измерений) до высокоточных (для критических применений). Также создаются средства измерений совместного производства, что позволяет адаптировать лучшие мировые технологии для российских условий; развиваются проекты сборки самых востребованных приборов компании Emerson Process Management на территории России, что сокращает сроки поставки и обеспечивает заказчикам полную техническую поддержку. Промышленная группа «Метран» уже в течение двадцати лет успешно работает на рынке систем и средств автоматизации, предлагая продукцию высочайшего качества и новейшие разработки, и в настоящее время концентрирует усилия на следующих направлениях деятельности: разработка, производство и продвижение интеллектуальных средств автоматизации, поддерживающих коммуникационный протокол HART; совместное с компанией Emerson производство расходомеров; развитие номенклатуры и функциональных возможностей производимого метрологического оборудования и функциональной аппаратуры; комплексная реализация проектов автоматизированных систем управления технологическими процессами, коммерческого и технологического учета электроэнергии и других ресурсов; системные проекты автоматизации и энергосбережения в ЖКХ. На предприятии работает квалифицированный персонал, имеющий опыт в разработке, производстве, продвижении, поставке и сервисном обслуживании современного оборудования. Специалисты ПГ «Метран» обладают опытом в успешном выполнении проектов автоматизации, долговременном сопровождении поставленного оборудования, включая ремонт, замену и модернизацию. Промышленная группа «Метран» - это динамично, целенаправленно развивающаяся компания, активно работающая не только в России, но и в странах СНГ, Восточной Европе, Юго-восточной Азии. Поставки некоторых видов продукции осуществляются по всему миру. В число клиентов ЗАО «ПГ «Метран» входят крупнейшие российские предприятия нефтегазовой, металлургической, энергетической и других отраслей. Основную же часть продаж компании обеспечивают предприятия нефтегазовой отрасли, которым постоянно требуется установка новых и обслуживание уже имеющихся контрольно-измерительных приборов и метрологического оборудования. В число покупателей также входят предприятия тяжелой и средней промышленности - заводы и комбинаты. В последние годы компания осваивает зарубежные рынки, в первую очередь Украину, Казахстан и Беларусь, а так же выходит на азиатские рынки Китай, Таиланд - и западноевропейские рынки [11]. .1.2 Организационная структура предприятия Важнейшим капиталом ПГ «Метран» называют каждого ее сотрудника. Численность персонала предприятия близка к семистам сотрудникам. По роду деятельности «Метран» - разработчик средств измерения. Объединение с заводом «Прибор», профильным производителем, дало возможность быстро развиваться. Сегодня ПГ «Метран» является дочерней компанией американской фирмы Emerson Process Management. Компания Emerson, имея 255 производственных и коммерческих представительств более чем в 150 странах, предлагает продукты и услуги на рынках всего мира [12]. Численность персонала компании превышает сто сорок тысяч человек [13]. Организационная структура ПГ «Метран» является матричной, что обусловлено наличием нескольких продуктовых направлений и постоянностью процессов разработки и внедрения в производство новых продуктов. Работа над каждым новым продуктом рассматривается как проект. Таким образом, матричная структура позволяет создавать целевые подразделения, куда на время осуществления проекта приглашаются специалисты из различных отделов компании. Такая организация труда позволяет значительно сокращать время осуществления проектов и отличается высокой адаптивностью и скоростью реагирования на изменения потребностей рынка. Также благодаря этому ПГ «Метран» может комплексно воздействовать на качество продуктов на всех стадиях их жизненного цикла и сокращать затраты на устранение ошибок. В то же время матричная структура в ПГ «Метран» осложняет управление и координацию деятельности, что во многом связано с наложением функциональных и административных полномочий и ответственности. Это осложняет обычную хозяйственную деятельность, не связанную с проектами, что выражается в затягивании сроков выполнения заказов. С этим компания борется с помощью применения инструментов бережливого производства в офисе. Организационная структура компании отражена на рисунке 2.1. Рисунок 2.1 отражает несколько продуктовых направлений деятельности предприятия: производство датчиков давления, температуры, расходомеров, клапанов Fisher и метрологического оборудования. Разработка новых продуктов и усовершенствование старых по этим направлениям представляет собой проекты, над которыми трудятся сотрудники из различных отделов. Непосредственно техническими исследованиями и разработками занимается глобальный инженерный центр. Сотрудниками центра являются высококвалифицированные инженеры-конструкторы, программисты и испытатели деталей и приборов, интеллектуальный и творческий потенциал которых используется для реализации задач создания и модернизации измерительных приборов согласно требованиям рынка, добавления новых опций к существующим измерительным приборам, разработки высокотехнологичных изделий с целью снижения их себестоимости и т.д. [14]. На базе ПГ «Метран» работает центр поддержки заказчиков, которым установлены единые стандарты отношений с заказчиками для обеспечения эффективного консультирования по вопросам выбора продукции, статуса заказов, документального оформления и т.д. Цель - значительно повысить уровень обслуживания заказчиков за счет снижения времени ответа на запросы, цикла обработки заявки, повышения качества отработки запросов [15]. Служба автоматизации бизнес-процессов включает три группы сотрудников, которые занимаются автоматизацией ведения и контроля финансовой деятельности и отчетности, продаж и логистики и производства и конфигурирования продукции. В ведении службы качества находятся вопросы стандартизации и сертификации, технического контроля, аудита и испытаний продукции. Данная служба также включает отдел охраны труда и окружающей среды, метрологическую лабораторию и отдел системы менеджмента качества. ПГ «Метран» имеет обширную сеть поставок. Директор сети поставок управляет группой по планированию и закупу материалов, группой по выбору поставщиков, отделом по услугам и аренде. Также на предприятии работает группа по развитию поставщиков. Она занимается вопросами увязки деятельности соответствующих подразделений предприятий и организует обучение бережливому производству (lean-технологиям) и тренинги для поставщиков, что позволяет минимизировать риски, связанные с их работой. Совместно с данными службами свою деятельность ведут отделы по управлению и планированию запасами сырья и комплектующих, незавершенного производства и готовой продукции, отделы снабжения, ориентированные по продуктовым направлениям и департамент планирования, включающий отделы управления сроками выполнения заказов и планирования закупок материалов. Директор сети продаж находится в непосредственном подчинении вице-президента материнской компании и контролирует деятельность всех региональных представительств и сервисных центров, в том числе организованных на базе различных предприятий. Служба информационных технологий включает в себя несколько специализированных подразделений, которые занимаются вопросами развития систем связи, технического обеспечения коммуникаций и их администрирования и планирования. Служба персонала обеспечивает кадровое делопроизводство, обучение и развитие персонала, занимается вопросами мотивации и оплаты труда. Совместно с ней в ПГ «Метран» трудятся работники отдела безопасности, группа переводов, документационного и информационного обеспечения и группа протокола, обеспечивающая единство ведения документации в различных представительствах и производственных предприятиях компании. В ведении финансовой службы находятся вопросы управленческого, бухгалтерского и налогового учета, которыми также соответствующие отделы. Юридический отдел состоит юрисконсультов, которые обеспечивают правомерность занимаются из группы деятельности предприятия в целом. Служба инжиниринга занимается планированием и вопросами инжиниринга в каждой из служб предприятия. .2 Стратегический анализ предприятия .2.1 Анализ факторов макросреды На деятельность предприятий влияет множество внешних факторов, обусловленных состоянием макросреды. Для их выявления и качественной оценки политических, экономических, социальных и технологических аспектов внешней среды проводят PEST-анализ. Чтобы прогнозировать развитие событий и принимать эффективные решения в сложной среде, необходимо не только выявлять и анализировать факторы макросреды, но и отслеживать их изменения, так как в сегодняшней сложной макроэкономической ситуации данные факторы (таблица 2.1) оказывают большое отклоняющее от результата воздействие [16]. Таблица 2.1 - Факторы макросреды Политические Упрощение налогообложения Изменения в бухгалтерской отчетности Увеличение взносов во внебюджетные фонды Вступление в ВТО Экономические Уровень инфляции Изменение цен на металлургическую продукцию Уровень ставки рефинансирования Уровень безработицы Социальные Изменение структуры доходов населения Изменение предпочтений потребителей Снижение активности потребителей Технологические Изменение требований при утверждении типа средств измерений Развитие технологий коммуникации приборов с компьютерами С наступлением 2011 года было внесено множество поправок в процесс налогообложения и ведения предприятиями бухгалтерского учета. Отменена промежуточная отчетность по транспортному и земельному налогу, увеличена первоначальная стоимость амортизируемого имущества с двадцати до сорока тысяч рублей, квартальные платежи по налогу на прибыль должны уплачиваться, если за предыдущие четыре квартала выручка превышала в среднем десять миллионов рублей за каждый квартал [17]. Также были изменены тарифы в части взносов в фонды обязательного медицинского страхования. Предусмотрено, что в 2011 году применяются следующие тарифы: 3,1 % - в ФФОМС, 2 % - в ТФОМС [18]. Экономические показатели первых месяцев 2011 года не оправдали прогнозов специалистов и экспертов. Федеральная служба государственной статистики опубликовала данные по динамике индекса потребительских цен. За первую неделю февраля инфляция составила 0,3%, а с начала 2011 года цены выросли на 2,7%. В прошлом году индекс потребительских цен в аналогичном периоде составил 1,9%. По данным Росстата, в начале февраля стоимость проезда в троллейбусе и автобусе выросла на 1,4% и 0,9% соответственно, а плата за водоснабжение и водоотведение - на 0,4%, за жилье - на 0,3% [19]. Минэкономразвития (МЭР) и Федеральная антимонопольная служба (ФАС) также обеспокоены тем, что резкий рост цен на металлы станет серьезным негативным фактором для экономического роста России. По оценке МЭР, только по черным металлам рост цен в 2011 году может достичь 30 процентов, не говоря уже о цветных. Рост цен на черные металлы увеличит издержки предприятий машино- и приборостроения, отрасли стройматериалов, а также потребителей этой продукции, подтолкнет обрабатывающий сектор к росту цен и снизит конкурентоспособность продукции отечественного производства [20]. В свою очередь, в ФАС прогнозируют, что рост цен на металлургическую продукцию и тарифы естественных монополий могут стать значимым инфляционным фактором и негативно повлиять на экономический рост. Рост цен на металлургическую продукцию, который мы наблюдаем в настоящее время, обусловлен ростом мировых котировок сырья, котировок цветных металлов и тарифов субъектов естественных монополий. Совокупность указанных факторов является значимым инфляционным фактором [20]. В области занятости населения ситуация остается сложной, несмотря на меры, предпринимаемые государством. Общая безработица за первый месяц 2011 года увеличилась на четыреста тысяч человек относительно декабря 2010 года [21]. Центр экономических исследований Института глобализации и социальных движений прогнозирует снижение реальных доходов большинства россиян как минимум на 10-12% в 2011 году из-за повышения тарифов, высокой инфляции, коммерциализации общественной сферы. Но по данным Росстата, за 2010 год номинальные заработки россиян поднялись на 11%, а реальные доходы выросли на 4% при официальном уровне инфляции 8,7%, и падение внутреннего потребления не рассматривается Правительством РФ как серьезная проблема [22]. Тенденции развития российского рынка приборостроения определяются транснациональными корпорациями. Этому способствует и планируемое присоединение к Всемирной торговой организации (ВТО). Российские компании отстают в масштабах финансирования научно-исследовательских и опытно-конструкторских работ (НИОКР). Продукция отечественных предприятий сложна и в изготовлении, и в использовании, в то время как зарубежные компании развивают информационные технологии. Прибор, связанный с компьютером, - это новое измерительное средство, обладающее базой данных по различным кабелям и возможностью анализа и прогноза их состояния. Подобный подход требует иного мышления от производителей приборов. Привычная ориентация на закрытые технологии должна уступить место пониманию необходимости общей операционной среды, некоего информационного стандарта. Базы данных измерений приборов различных производителей должны согласовываться и читаться по этому стандарту, чтобы у отечественного потребителя появилась возможность использовать любые приборы и согласовывать их результаты [1]. Осознание такой потребности произошло, и в октябре 2010 года был введен в действие документ Росстандарта, устанавливающий правила утверждения типа средств измерений. Новым в этом документе является установление требований к проверке программного обеспечения средств измерений, если таковое имеется. Идентификационные признаки и уровень защиты программного обеспечения должны быть указаны в описании типа средств измерений, и при испытаниях средств измерений в целях утверждения типа являются объектом проверки [1]. Для количественной оценки и исследования влияния PEST-факторов на предприятие необходимо проанализировать таблицу 2.2. Таблица 2.2 - Оценка влияния PEST-факторов на предприятие РEST-факторы Возм ожно сти Развитие технологий коммуникации Уровень ставки рефинансирования Уровень безработицы Вес факторов 0,08 Оценка влияния 5 Итоговая оценка 0,4 0,09 Влияние факторов на предприятие Возможность совершенствования продуктов Дешевизна заемных средств 3 0,27 0,04 Возможность найма дешевой 3 0,12 Угро зы Изменения в налогообложении Рост цен на продукцию металлургии Уровень инфляции 0,09 Рост взносов во внебюджетные фонды Изменения в бухгалтерской отчетности Изменение требований при утверждении типа средств измерений Вступление в ВТО 0,09 Изменение вкусов потребителей Снижение доходов населения Спад активности потребителей Суммарная оценка рабочей силы Снижение накладных затрат 1 0,09 Рост затрат на комплектующие Утрата конкурентных преимуществ Рост отчислений по социальному страхованию Увеличение налогооблагаемой базы -5 -0,7 -4 -0,56 -4 -0,36 -4 -0,36 0,04 Рост затрат на утверждение типа средств измерений -5 -0,2 0,05 Появление на рынке иностранных конкурентов Снижение доходов компаний-клиентов Спад продаж компаний-клиентов Спад продаж компаний-клиентов Суммарная оценка -3 -0,15 -1 -0,05 -1 -0,05 -1 -0,05 -16 -1,6 0,14 0,14 0,09 0,05 0,05 0,05 1 В таблице для отражения значимости факторов каждому из них присвоены весовые оценки, полученные экспертным путем, представлены варианты воздействия факторов на предприятие, которым также соответствуют оценки. Их соответствие каждому из вариантов влияния определено экспертным путем на основе пятибалльной шкалы: оценка «1» отражает нечувствительность компании к фактору, оценка «2» - свидетельствует о том, что влияние несущественно, оценка «3» означает среднюю степень влияния, оценка «4» - значительное влияние, оценка «5» - высокая степень чувствительности предприятия к влиянию фактора макросреды. Условия окружающей среды по-разному воздействуют на предприятия, следовательно, необходимо выявить влияние сложившихся факторов макросреды на ЗАО «ПГ «Метран». Развитие коммуникационных технологий, планируемое вступление России в ВТО и присутствие на рынке иностранных компаний создают необходимость защиты конкурентных позиций. Уровень инфляции и рост цен на продукцию металлургической отрасли напрямую ведут к увеличению затрат производства, что отражается в повышении цены готовой продукции и ослаблении конкурентных позиций. Эти факторы важно рассматривать в совокупности со снижением доходов потребителей и изменением потребительских предпочтений, так как в такой ситуации люди склонны экономить, и, следовательно, доходы предприятий-клиентов могут сокращаться. Однако нечувствительные к ЗАО «ПГ изменению «Метран» цен и обслуживает работающие предприятия, в отраслях, характеризующихся неэластичностью спроса, что делает компанию устойчивой к колебаниям социальных факторов. Таким образом, исходя из анализа взвешенных экспертных оценок значимости PEST-факторов и вариантов их влияния на компанию, можно сделать вывод о том, что ЗАО «ПГ «Метран» зависит от роста цен на продукцию металлургии и инфляции, новых коммуникационных технологий в отрасли, позволяющих контролировать характеристики измерительных процессов с помощью компьютера, а также невысокого уровня ставки рефинансирования, изменений законодательства в отношении сертификации и стандартизации продукции отрасли КИПиА, налогообложения и ведения бухгалтерского учета. .2.2 Анализ движущих сил микросреды Микросреда - это рабочее окружение предприятия. Это силы, имеющие непосредственное отношение к фирме и ее возможностям по обслуживанию клиентов [16]. Микросреда является конкретной и специфически индивидуальной для каждого предприятия, ее можно исследовать, анализируя ее составляющие: поставщиков, прямых и иноотраслевых конкурентов, потребителей, товары-субституты, контактные аудитории и маркетинговых посредников. Рынок контрольно-измерительных приборов и автоматики является сформированным. Компании-участницы ранка крупные и независимые. Для входа на рынок существует множество барьеров (лицензии, патенты и т.д.), имеют место быть очень высокие стартовые затраты, необходимость в высококвалифицированных кадрах и доступе к дистрибуции. Узнаваемость торговой марки и скорость ответных реакций существующих участников также являются весомыми факторами при входе на рынок. Эти факторы, негативно воздействующие на предприятия-новички в рассматриваемой отрасли, а также влияние последствий мирового финансового кризиса, создают условия, минимизирующие вероятность появления на рынке новых предприятий, иноотраслевых конкурентов, даже учитывая грядущее вступление в ВТО. Поставщики могут воздействовать на предприятия отрасли, повышая цены на сырье и комплектующие, что может вынудить компании снизить количество поставляемой продукции и уменьшить их прибыль [16]. ЗАО «ПГ «Метран» пользуется услугами зарубежных и отечественных поставщиков. Зарубежные поставщики - крупнейшие предприятия-производители контрольно-измерительных приборов и автоматики (КИПиА) и комплектующих Западной Европы, США, Китая и других стран, в том числе входящие в структуру материнской компании Emerson Process Management. Отечественные поставщики являются крупными предприятиями, производящими и реализующими измерительные приборы и комплектующие для их изготовления (ОАО НПП «Эталон», ЗАО «РПК «Системы управления» и т.д.). Эти партнеры полностью удовлетворяют потребности существующего производства и торговой деятельности ПГ «Метран», не срывая сроков и объемов поставок. Вероятность перебоев в работе с поставщиками ЗАО «ПГ «Метран» сводит к минимуму, применяя инструменты «бережливого производства» и содействуя внедрению lean-технологий в деятельности своих партнеров. Количество поставщиков с точки зрения рисковых ситуаций, связанных с прекращением их деятельности или сотрудничества с ними оценивается как достаточное. Риски повышения цен поставщиками также минимизируются тем, что предприятия отрасли являются крупными и стратегически важными для производителей комплектующих. Для ПГ «Метран» степень угрозы повышения цен поставщиками снижается благодаря способности использовать вертикальную интеграцию материнской компании назад. Товаров-субститутов измерительных приборов не существует, однако для датчиков давления таковыми могут являться манометры. Они не являются полными заменителями, так как предназначены для измерения давления, а не преобразования в унифицированный пневматический, электрический сигналы или цифровой код и не приспособлены для измерения определенных видов давления и использования применительно к отдельным измеряемым средам. ПГ «Метран» производит датчики современных принципов измерения для различных сред. Анализировать конкурентов целесообразно с точки зрения консолидации в отрасли. Отрасль КИПиА характеризуется высокой степенью консолидации, то есть рынки поделены между сильнейшими участниками. Таким образом, конкурентные действия одной компании прямо воздействуют на рыночную долю конкурентов, вызывая их ответные действия. Возможности таких компаний вести ценовую войну представляют главную конкурентную угрозу. В этом случае компании стремятся конкурировать по качественным отличительным преимуществам, то есть конкурентная война ведется с позиций лояльности к торговой марке и минимизации вероятности ценовой войны. Успех тактики в данной ситуации зависит от степени дифференциации продукции. Рост отрасли нельзя оценивать как быстрый, это усиливает конкуренцию и делает главной угрозой снижение спроса в результате переключения потребителей на продукты конкурентов. Барьеры выхода также являются серьезным препятствием для оставления отрасли предприятием и создания «свободной» доли рынка, так как инвестиции в оборудование не имеют альтернатив их использования, имеет место быть высокая фиксированная стоимость выхода из-за выплат увольняемым рабочим на крупных предприятиях и т.д. [16]. Однако ПГ «Метран» производит множество видов продукции, в том числе и в рамках отдельных технических направлений, поэтому продукцию можно считать дифференцированной. Качество продукции, выражающееся в ряде технических и эксплуатационных характеристик, является одним из конкурентных преимуществ компании на рынке. Узнаваемость торговой марки велика, и предприятие является ведущей российской компанией в отрасли. Ряд крупнейших предприятий являются постоянными клиентами ЗАО ПГ «Метран», в связи с этим не ожидается значительного снижения спроса и, тем более, поиска вариантов выхода из отрасли. Таким образом, угроза конкуренции является существенной, но не критической. Угрозы со стороны потребителей имеет смысл начинать оценивать с позиций их рыночной власти [16]. Объемы закупок конкретными предприятиями в отрасли КИПиА могут быть оценены как средние. Способность к интеграции вниз по технологической цепочке большинства компаний-покупателей обусловлена отраслевой принадлежностью к нефтегазодобывающим отраслям и является высокой, что усиливает власть потребителей. Тем не менее, решения о покупках, как правило, принимают главные инженеры, информированность которых о предлагаемой продукции и торговых марках высока. Этот факт является нивелирующим. Концентрация потребителей по контрольно-измерительных отношению приборов к количеству является продавцов умеренной, предприятия-покупатели в большинстве своем крупные, что позволяет им диктовать свои условия относительно цены и качества. Также при оценке влияния покупателей на рынке важно изучить их чувствительность к цене. Здесь важна узнаваемость марки «Метран», высокое качество, дифференциация товаров, низкая склонность к переключению на товары-субституты. Маркетинговыми посредниками любые компании, помогающие компании в продвижении, распределении и сбыте ее товаров среди клиентуры [16]. К ним относятся торговые товародвижения, посредники, агентства по фирмы-специалисты оказанию по организации маркетинговых услуг и кредитно-финансовые учреждения. ЗАО «ПГ «Метран» не сотрудничает с торговыми посредниками, так как имеет развитую сеть продаж по России и в странах СНГ и не нуждается в услугах поиска клиентов. Фирмы-перевозчики, оказывающие свои услуги предприятию, являются крупными компаниями с многолетним опытом работы. В свою очередь для них ПГ «Метран» постоянный клиент, пользующийся всем комплексом услуг, корректно ведущий свою деятельность, своевременно оплачивающий произведенные работы. В связи с этим посредники готовы предоставлять скидки, выгодные условия оплаты и гарантировать качество услуг. Перебои, ошибки и срывы в работе с такими посредниками очень редки и в большинстве своем происходят по вине компании-заказчика. Даже в случае возникновения проблем в работе фирм-перевозчиков, связанных с невозможностью оказания услуг, ПГ «Метран» имеет достаточное количество таких партнеров, что позволяет осуществлять деятельность непрерывно. ЗАО «ПГ «Метран» прибегает к услугам рекламных агентств, фирм маркетинговых исследований и консалтинговых компаний по маркетингу очень редко, так как имеет собственные маркетинговые отделы, ориентированные по производимым предприятия продуктам. Важно определяется кредитно-финансовыми и то, что материнской учреждениями ЗАО маркетинговая политика компанией. Перед «ПГ «Метран» имеет положительный облик. Компания является финансово устойчивой и не имеет проблем с возможностью кредитования и завышением стоимости кредитов. В целом маркетинговые посредники видят в ПГ «Метран» надежного партнера и стремятся к поддержанию сотрудничества. Маркетинговая среда включает и различные контактные аудитории фирм. Контактная аудитория - любая группа, которая проявляет реальный или потенциальный интерес к организации или оказывает влияние на ее способность достигать поставленных целей [16]. Применительно к ПГ «Метран» можно рассматривать в качестве контактных аудиторий, оказывающих наибольшее влияние на деятельность, студентов ВУЗов, СМИ, государственные учреждения. Предприятие ведет активное сотрудничество с Южно-Уральским государственным университетом в области разработки интеллектуальных средств автоматизации и подготовки кадров. Роль такого сотрудничества является исключительно положительной для обеих сторон. Средства массовой информации довольно широко освещают деятельность ПГ «Метран». Это связано с тем, что предприятие является крупным, участвует в государственных программах, сотрудничает с множеством организаций и выпускает высококачественную продукцию в соответствии с передовыми технологиями, регулярно представляя ее вниманию потребителей и СМИ на всероссийских и международных отраслевых выставках. Благодаря активному участию на рынке и деятельности глобального инженерного центра на территории России, позволяющего ПГ «Метран» вести масштабные технические исследования и выпускать инновационную для российского рынка продукцию с использованием зарубежных технологий, компания является уважаемой в союзах предприятий приборостроения. Контактные аудитории государственных учреждений оказывают влияние на предприятие путем изменений законодательства и установления норм в областях экологии, безопасности и надежности продукции. Руководство ПГ «Метран» учитывает эти требования в полной мере. В настоящий момент заинтересованность финансовых кругов в сотрудничестве с ПГ «Метран» является умеренной, так как предприятие в рассматривается как подразделение компании Emerson, полностью контролирующей финансовую деятельность. В целом деятельность предприятие в соответствии является с финансово законодательными устойчивым, ведет требованиями и ориентировано на развитие научно-технического прогресса, вследствие чего контактные аудитории имеют весьма незначительные возможности оказания влияния. В таблице 2.3 сведены оценки значимости сил микросреды, направления воздействия их на предприятие и оценки силы этого воздействия. Таблица 2.3 - Оценка влияния микросреды на предприятие Силы микросреды Существующие конкуренты Поставщики Потребители Маркетинговые посредники Иноотраслевые конкуренты Товары-субституты Контактные аудитории Сумма Вес силы 0,29 Направление воздействия Существенность воздействия -4 Итоговая оценка -1,16 0,17 0,17 0,15 -2 -2 -2 -0,34 -0,34 -0,3 0,07 Снижение прибыльности Снижение доходов Непредвиденные затраты и убытки Уменьшение доли рынка -2 -0,14 0,06 0,09 Снижение доходов Укрепление имиджа компании -1 2 -0,06 0,18 1 Суммарная оценка -11 -2,16 Уменьшение доли рынка В таблице 2.3 представлены силы микросреды, экспертным путем оценена их значимость, выявлены направления влияния на ЗАО «ПГ «Метран» и присвоены оценки существенности воздействия по пятибалльной шкале, где оценка «5» означает очень сильное воздействие, оценка «4» - сильное воздействие, оценка «3» - среднее влияние, оценка «2» - слабое воздействие и оценка «1» - очень слабое. Оценки существенности воздействия также были определены экспертным путем. Итоговая оценка получена как взвешенное значение, зависящее от веса конкретной силы микросреды и существенности ее воздействия на предприятие. Таким образом, силами, оказывающими наибольшее влияние на ПГ «Метран», являются существующие в отрасли конкуренты, способные довольно быстро реагировать на появление товаров-новинок и оказывать ценовое соперничество, поставщики, имеющие возможность повышать цены, и потребители - крупные компании, способные навязывать свои предпочтения. Для получения представления о внешней среде в целом необходимо сопоставить результаты анализа факторов макро- и микросреды (таблица 2.4). Таблица 2.4 - Сопоставление оценок факторов внешней среды Факторы внешней среды Существующие конкуренты Рост цен на продукцию металлургии Уровень инфляции Рост взносов во внебюджетные фонды Изменения в бухгалтерской отчетности Поставщики Потребители Маркетинговые посредники Изменение требований при утверждении типа средств измерений Вступление в ВТО Иноотраслевые конкуренты Товары-субституты Изменение вкусов потребителей Снижение доходов населения Спад активности потребителей Изменения в налогообложении Уровень безработицы Контактные аудитории Уровень ставки рефинансирования Развитие технологий коммуникации Оценка -1,45 -0,7 -0,56 -0,36 -0,36 -0,34 -0,34 -0,3 -0,2 -0,15 -0,14 -0,06 -0,05 -0,05 -0,05 0,09 0,12 0,18 0,27 0,4 Из таблицы 2.4 следует, что наибольшее отрицательное влияние на ПГ «Метран» оказывают конкуренты, рост цен, рост взносов во внебюджетные фонды и изменения в бухгалтерском учете, а положительное действие оказывает развитие рефинансирования. коммуникационных технологий и низкая ставка .2.3 SWOT-анализ предприятия Посредством SWOT-анализа можно произвести оценку внутренней среды предприятия по отношению к внешней. Это позволит определить наличие у фирмы стратегических перспектив и возможность их реализации [24]. Внутренняя среда предприятия включает сильные и слабые стороны. Для их анализа и оценки рассмотрим таблицу 2.5, где приведены сильные и слабые стороны, оценена значимость и сила воздействия на предприятие. Таблица 2.5 - Оценка влияния сильных и слабых сторон на предприятие Направление влияния Сильные стороны Фактор внутренней среды Вес Высококвалифицированный персонал Доступ к зарубежным технологиям Развитая сеть продаж Прогрессивные методы работы Наличие постоянных клиентов Слабые стороны Устаревшая продукция в продуктовом портфеле Сложность изготовления продукции Затягивание сроков выполнения заказов Суммарное значение 0,2 Сила влияния 5 Итоговая оценка 1 0,2 0,12 0,07 0,06 0,2 5 5 3 4 -3 1 0,6 0,21 0,24 -0,6 0,12 0,03 1 -4 -3 12 -0,48 -0,09 1,88 В таблице 2.5 факторам внутренней среды экспертным путем были присвоены оценки существенности воздействия по пятибалльной шкале, где оценка «5» для сильных сторон компании означает очень сильное воздействие, оценка «4» - сильное воздействие, оценка «3» - среднее влияние, оценка «2» слабое воздействие и оценка «1» - очень слабое. Для слабых сторон компании оценки были даны по той же шкале с присвоением отрицательных значений. В качестве сильных сторон ЗАО «ПГ «Метран» можно рассматривать высококвалифицированный персонал глобального инженерного центра, способный проводить сложнейшие технические исследования и конструировать высококачественные измерительные приборы в соответствии с передовыми технологиями их изготовления и использования, обобщая зарубежный и отечественный опыт. Доступ к зарубежным технологиям производства продуктов КИПиА - это еще одна сильная сторона предприятия. Материнская компания Emerson, выступившая несколько лет назад в роли инвестора, предоставляет не только финансовые, но и технологические возможности для совершенствования производства и продукции. Развитая сеть продаж также является положительным аспектом деятельности ПГ «Метран». Сегодня компания имеет 23 региональных представительства и сервисных центра на территории России и стран СНГ, что позволяет максимально удовлетворять потребности и пожелания клиента, оказывать консультационную и техническую поддержку продаж [13]. Прогрессивные методы работы выражаются в применении технологий «бережливого» производства практически во всех сферах деятельности компании: на производстве, в офисе, при работе с клиентами. К прогрессивным методам работы можно отнести и автоматизированные системы учета и контроля запасов. Наличие постоянных клиентов также является сильной стороной предприятия, но обе сильные стороны получили незначительные оценки. Слабой стороной является устаревание продуктов, обусловленное высокими темпами развития и совершенствования техники. Это порождает необходимость давать немедленную ответную реакцию рынку путем разработки новых продуктов. Негативным аспектом является также и высокая стоимость изготовления продукции, неблаготворно влияющая на конкурентные позиции. Напрямую на затраты производства влияет сложность изготовления средств измерения, характерная для отечественных линий сборки. Для клиентов же негативным моментом является сложность их использования, поверки и ремонта. Для сопоставления внешней и внутренней среды, приведения их в соответствие и выявления направлений для изменения внутренней среды проводится SWOT-анализ, который предусматривает анализ сред, выявление факторов SWOT и построение базовой матрицы SWOT. С целью составления матрицы слабых и сильных сторон, возможностей и угроз, был проведен экспертный опрос директора производства датчиков давления. Важными для компании оказались факторы, отраженные в таблице 2.6: Таблица 2.6 - Матрица SWOT-анализа S - сильные стороны Высококвалифицированный персонал Доступ к зарубежным технологиям Развитая сеть продаж O - возможности Развитие коммуникационных технологий Низкая ставка рефинансирования W - слабые стороны Устаревшая продукция в продуктовом портфеле Сложность и высокая стоимость изготовления продукции T - угрозы Конкуренция на рынке Рост цен на продукцию металлургии Законодательные изменения Чувствительность потребителей к цене В данной таблице 2.6 угроза законодательных изменений отражает изменения бухгалтерской отчетности и рост отчислений по социальному страхованию. Также экспертным путем была получена оценка степени взаимодействия сильных и слабых сторон с угрозами и возможностями по пятибалльной шкале, где оценка «5» - очень сильное взаимодействие, оценка «4» соответствует сильному взаимодействию, оценка «3» - среднему взаимодействию, оценка «2» - слабое взаимодействие, оценка «1» означает, что взаимодействие отсутствует. Эти баллы, показывая степень взаимодействия, указывают варианты реализации возможностей и устранения угроз. Они отражены в таблице 2.7. Таблица 2.7 - Матрица взаимодействия SWOT-факторов Факторы матрицы SWOT Сильные стороны Высококва Доступ к лифициров зарубежны анный м персонал технология м Развитая сеть продаж Слабые стороны Устаревша Сложность я и высокая продукция стоимость в изготовлен продуктово ия Возм ожно сти Угро зы Развитие коммуникационных технологий Низкая ставка рефинансирования Конкуренция на рынке 5 4 3 м портфеле 5 продукции 2 1 3 2 4 2 5 5 5 5 5 Рост цен на продукцию металлургии Законодательные изменения Чувствительность потребителей к цене 2 4 2 2 5 3 2 3 5 1 3 1 4 4 5 Суммируя полученные оценки, можно определить общую значимость сильных и слабых сторон проекта, возможностей и угроз, что позволит оценить количественно силу влияния внешней среды и способности к реакции компании. Суммарные оценки внутренней и внешней среды представлены в таблице 2.8. Таблица 2.8 - Совокупная количественная оценка S - сильные стороны Высококвалифицированный персонал 18 Доступ к зарубежным технологиям 24 Развитая сеть продаж О - возможности Развитие коммуникационных технологий Низкая ставка рефинансирования 16 Проанализировав предприятия сильными 19 12 таблицу W - слабые стороны Устаревшая продукция в продуктовом портфеле Сложность и высокая стоимость изготовления продукции 21 23 T - угрозы Конкуренция на рынке 25 Рост цен на продукцию металлургии Законодательные изменения Чувствительность потребителей к цене 15 12 19 2.8, сторонами можно констатировать, являются: возможный что для благодаря иностранной материнской компании доступ к зарубежным технологиям, позволяющий производить продукцию быстрее и дешевле, и высококвалифицированный персонал, имеющий высокий интеллектуальный потенциал. Слабая сторона - это, в первую очередь, сложность и высокая стоимость изготовления продукции. Основной угрозой является жесткая конкуренция на рынке КИПиА, но и чувствительность к цене потребителей также играет немаловажную роль. Основная возможность для предприятия представлена развитием коммуникационных технологий, позволяющих разрабатывать современные конкурентные продукты. В целом внешняя среда в сложившейся ситуации оказывает на ЗАО «ПГ «Метран» негативное влияние, имея множество угроз и предоставляя мало возможностей. Внутренняя же среда оказывает в целом положительное влияние. Далее SWOT-анализ предусматривает формирование полей, отражающих проблемы, в рамках SWOT-матрицы. Данные поля представлены в таблице 2.9. Таблица 2.9 - Проблемные поля в рамках SWOT-матрицы Факторы матрицы SWOT Сильные стороны Развитая сеть продаж и система маркетинга Во зм о ж но ст и Уг ро зы Слабые стороны Высококвал ифицирован ный персонал Доступ к зарубежным технологиям Сложность и высокая стоимость изготовления продукции Переоборудование линий финальной сборки Устаревшая продукция в продуктовом портфеле Низкая ставка рефинансир ования Исследо-вание рынка Развитие коммуникац ионных технологий Конкуренци я на рынке Разработка новых современных продуктов с выраженными ценовыми, техническими и эксплуатационными преимуществами Рост цен на продукцию металлургии Чувствитель ность потребителе й к цене Законодател ьные изменения Кредито-вание покупа-телей Разработка мероприятий по снижению затрат производства и сертификации Реструк-туризац ия ассорти-мента Предостав-лени е скидок покупате-лям Сформированные проблемные поля можно оценить количественно с использованием экспертных оценок сильных и слабых сторон, угроз и возможностей для компании. Количественная оценка проблемы представляет собой сумму экспертных оценок комбинаций, сочетаний сильных и слабых сторон с угрозами и возможностями, перекрываемых каждой проблемой. Такая оценка представлена в таблице 2.10. Таблица 2.10 - Количественная оценка проблемных полей Проблемное поле Разработка новых современных продуктов с выраженными ценовыми, техническими и эксплуатационными преимуществами Разработка мероприятий по снижению затрат производства и сертификации Предоставление скидок покупателям Переоборудование линий финальной сборки Оценка 44 33 7 6 Кредитование покупателей Реструктуризация ассортимента Исследование рынка 6 4 2 На основании данных таблицы 2.10 можно сделать вывод, что приоритетными задачами для ЗАО «ПГ «Метран» являются разработка новых современных продуктов с выраженными ценовыми, техническими и эксплуатационными преимуществами и разработка мероприятий по снижению затрат производства и сертификации. Основная проблема состоит в необходимости разработки продуктов, соответствующих современным тенденциям развития отрасли, имеющих выраженные конкурентные преимущества, заключающиеся в улучшенных эксплуатационных и технических характеристиках, и отличающихся высоким качеством при приемлемой цене. Данное проблемное поле имеет наибольшую суммарную оценку и позволяет, максимально используя сильные и нивелируя слабые стороны предприятия, сократить влияние самой весомой угрозы, исходящей от конкурентов. Более того, решение именно этой проблемы открывает возможность динамичного развития в соответствии с последними тенденциями отрасли - развитием коммуникации приборов с компьютерами. 2.3 Финансовый анализ предприятия .3.1 Анализ динамики состава и структуры активов баланса Динамика состава и структуры внеоборотных и оборотных активов предприятия с 2007 по 2009 годы была исследована в ходе горизонтального и вертикального анализа баланса ЗАО «ПГ «Метран». Данные таблиц 2.11, 2.12 и 2.13 свидетельствуют об уменьшении стоимости нематериальных активов на протяжении всех трех анализируемых периодов общим итогом на 170 000 рублей. Это связано с передачей части нематериальных активов ЗАО «ПГ «Метран» компании Emerson Process Management. Таблица 2.11 - Абсолютное изменение внеоборотных активов за 2007 и 2008 годы Вид имущества Нематериальные активы Основные средства Незавершенное строительство Долгосрочные финансовые вложения Отложенные финансовые активы Прочие внеоборотные активы Итого внеоборотных активов Остатки, тыс. руб. Изменения Остатки, тыс. руб. На конец 2008 года Изменения На начало 2007 года 520 На конец 2007 года Абсо-лютн ое значение % Абсо-лютн ое значение % 451 -69 -13,27 408 -43 -9,53 79510 54630 184587 74531 105077 19901 132,16 36,43 277519 24061 92932 -50470 50,35 -67,72 87 87 0 0 87 0 0 2 843 2310 -533 -18,75 7951 5641 244,2 92245 128124 35879 38,9 145379 17255 13,47 229835 390090 160255 69,73 455405 65315 16,74 Стоимость иммобилизованных (внеоборотных) активов за 2007, 2008 и 2009 финансовые годы (таблица 2.12) возрастает на 132%, 50% и 12% соответственно. Таким образом, на конец 2009 года доля основных средств в активах предприятия составляет 13,37%. Этот факт соотносится с уменьшением стоимости незавершенного строительства по итогам двух последних рассматриваемых периодов на 68% и 42%, то есть очевидно снижение темпов строительства и сдача в эксплуатацию уже построенных объектов, что в будущем позитивно скажется на результатах финансово-хозяйственной деятельности предприятия. Также известно о приобретении складского и производственного оборудования в связи с его моральным и физическим износом и осуществлением программы автоматизации складских помещений. Таблица 2.12 - Абсолютное изменение внеоборотных активов в 2009 и 2010 годах Вид имущества Нематериальные активы Основные средства Незавершенное строительство Долгосрочные финансовые вложения Отложенные финансовые активы Прочие внеоборотные активы Итого внеоборотных активов Остатки, тыс. руб. На конец 2009 года 350 Изменения 309538 13848 32019 -10213 45 -42 3058 -4893 121804 -23575 448643 -6762 Остатки тыс. руб. Изменения Абсо-лю тное значение % На конец 2010 года Абсо-лютное значение % -58 -14,2 2 11,54 -42,4 5 -48,2 8 -61,5 4 -16,2 2 -1,48 420 70 20 310496 7462 958 -6386 0,31 -46,11 37 -8 -17,78 1473 -1585 -51,83 73138 -48666 -39,95 393026 -55617 -12,40 Динамика долгосрочных финансовых вложений на протяжении анализируемых периодов отрицательная, их доля в составе активов предприятия незначительна. Этот факт свидетельствует о вовлечении финансовых средств в основную деятельность предприятия и улучшению его финансового состояния в будущем, что особенно актуально в кризисный период. Отрицательную динамику имеют прочие внеоборотные активы, снижая свой удельный вес с 7,72% до 2,63% за совокупный рассматриваемый период. Этот факт наглядно отражен в таблице 2.13: Таблица 2.13 - Динамика структуры внеоборотных активов, % Вид имущества Нематериальные активы Основные средства Незавершенное строительство Долгосрочные финансовые вложения Отложенные финансовые активы Прочие внеоборотные активы Итого внеоборотных активов Структура имущества Начало 2007 Конец 2007 года года 0,04 0,03 6,65 11,01 4,57 4,45 0,01 0,01 Конец 2008 года 0,02 12,98 1,12 0,00 Конец 2009 года 0,02 13,37 0,60 0,00 Конец 2010 года 0,02 11,15 0,27 0,00 0,24 7,72 19,23 0,37 6,8 21,29 0,13 5,26 19,38 0,05 2,63 14,12 0,14 7,64 23,27 Таким образом, внеоборотные активы ЗАО «ПГ «Метран» варьируют в динамике за четыре рассматриваемых периода, что, в первую очередь, обусловлено изменением доли основных средств. Динамика состава и структуры оборотных активов предприятия представлена в таблицах 2.14, 2.15 и 2.16. Стоимость оборотных активов за каждый год увеличивалась в среднем на 25%. В 2010 году удельный вес равен 85,88%. Большой удельный вес оборотных активов свидетельствует о формировании мобильной структуры активов, что ускоряет оборачиваемость средств. Стоимость запасов за 2007 год выросла почти на 30%, за 2008 год - на 23,3%, а в 2009 году снизилась на 33,70%. Наибольшие доли в запасах предприятия имеют сырье, материалы и другие аналогичные ценности. Динамика производственных запасов говорит о том, что предприятие имеет рациональную хозяйственную стратегию и не иммобилизует финансовые ресурсы в недостаточно ликвидные активы. Рост запасов в 2007 и 2008 годах связан с наращиванием производственного потенциала (таблица 2.14), а спад в 2009 году - со сворачиванием деятельности из-за сокращения спроса в результате кризиса. Таблица 2.14 - Абсолютное изменение оборотных активов в 2007 и 2008 годах Вид имущества Запасы сырье, материалы незавершенное производство готовая продукция для перепродажи товары отгруженные расходы будущих периодов прочие запасы и затраты Налог на добавленную стоимость Дебиторская задолженность в том числе заказчики авансы выданные прочие дебиторы Краткосрочные финансовые вложения Денежные средства в том числе касса в том числе расчетные счета валютные счета прочие средства Прочие оборотные активы Итого по разделу II Дебиторская Остатки, тыс. руб. Изменения Изменения Абсо-лютн ое значение 75149 38513 12287 % 29,6 26,15 119,3 Остатки, тыс. руб. Конец 2008 г. 397625 198300 56900 Начало 2007 г. 248830 126665 20348 Конец 2007 г. 322476 159787 44613 Абсо-лютн ое значение 73646 33122 24265 % 56374 61442 5068 8,99 84540 23098 37,59 233 45208 8221 48391 7988 3183 3428 7,04 11858 45862 3637 -2529 44,24 -5,23 2 16000 22 17615 20 1615 1000 10,09 165 17546 143 -69 650 -0,39 325107 383100 57993 17,84 535832 152732 39,87 161957 131537 31613 302876 206921 135604 40575 509478 44964 4067 8962 206602 27,76 3,09 28,35 68,21 341829 140751 53252 657805 134908 5147 12677 148327 65,2 3,8 31,24 29,11 72846 0 70530 53846 2 51542 -19000 2 -18988 -26,08 0 -26,92 74653 32 33307 20807 30 -18235 38,64 1500 -35,38 2088 228 0 2131 171 0 43 -57 0 2,06 -25 0 41314 0 0 39183 -171 0 1838 -100 0 965659 1286515 320856 33,23 1683461 396946 30,85 задолженность за первых два 23,3 24,1 27,54 анализируемых года возрастает, к концу 2009 года уменьшается на 29,62%, в 2010 снова растет (таблица 2.15). Таблица 2.14 - Изменение оборотных активов в 2009 и 2010 годах, тыс.руб. Вид имущества Запасы сырье, материалы незавершенное производство готовая продукция для перепродажи товары отгруженные расходы будущих периодов прочие запасы и затраты Налог на добавленную стоимость Дебиторская задолженность в том числе заказчики авансы выданные прочие дебиторы Краткосрочные финансовые вложения Денежные средства в том числе касса в том числе расчетные счета валютные счета прочие средства Прочие оборотные активы Итого оборотных активов Остатки На конец 2009 г. 263639 153929 20643 Изменения Абсо-лю % тное значение -133986 -33,7 -44371 -22,38 -36257 -63,72 Остатки На конец 2010 г. Изменения Абсо-лютное значение % 264284 137620 28891 645 -16309 8248 0,24 -10,60 39,96 31746 -52794 -62,45 43589 11843 37,31 15682 41639 3824 -4223 32,25 -9,21 17296 36824 1614 -4815 10,29 -11,56 0 -165 -100 64 64 0 15205 -2341 -13,34 8827 -6378 -41,95 377130 -158702 -29,62 398339 21209 5,62 243561 96907 36662 1071563 -98268 -43844 -16590 413758 -28,75 -31,15 -31,15 62,9 269582 99245 29512 1649691 26021 2338 -7150 578128 10,68 2,41 -19,50 53,95 121054 20 118123 46401 -12 84816 62,16 -37,5 254,65 40422 0 37265 -80632 -20 -80858 -66,61 -100,00 -68,45 2911 0 17370 -38403 0 17370 -92,95 0 0 3156 0 29666 245 0 12296 8,42 0 70,79 1865961 182500 10,84 2391229 525268 28,15 Удельный вес дебиторской задолженности по итогам последнего года составляет 16,29%, что отражено в таблице 2.15. Таблица 2.15 - Динамика структуры оборотных активов Вид имущества Структура имущества, % Начало Конец 2007 Конец 2008 Конец 2009 Конец 2010 Запасы сырье, материалы незавершенное производство готовая продукция товары отгруженные расходы будущих периодов прочие запасы и затраты Налог на добавленную стоимость Дебиторская задолженность в том числе заказчики авансы выданные прочие дебиторы Краткосрочные финансовые вложения Денежные средства в том числе касса в том числе расчетные счета валютные счета прочие денежные средства Прочие оборотные активы Итого оборотных активов 2007 года 20,81 10,6 1,7 4,72 0,02 3,78 0 1,34 27,19 13,55 11 2,64 25,33 года 19,23 9,53 2,66 3,66 0,49 2,89 0 1,05 22,85 12,34 8,09 2,42 30,39 года 18,59 9,27 2,66 3,95 0,55 2,14 0,01 0,82 25,05 15,98 6,58 2,49 30,75 года 11,39 6,65 0,89 1,37 0,68 1,8 0 0,66 16,29 10,52 4,19 1,58 46,3 года 9,49 4,94 1,04 1,57 0,62 1,32 0,00 0,32 14,31 9,68 3,56 1,06 59,25 6,09 0 5,9 0,17 0,02 0 80,77 3,21 0 3,07 0,13 0,01 0 76,73 3,49 0 1,56 1,93 0 0 78,71 5,23 0 5,1 0,13 0 0,75 80,62 1,45 0,00 1,34 0,11 0,00 1,07 85,88 Это высокий показатель, основанный на том, что предприятие использует для авансирования своих покупателей коммерческий кредит. Снижение дебиторской задолженности, скорее всего, также вызвано снижением спроса в период финансового кризиса. Величина краткосрочных финансовых вложений в течение трех анализируемых лет имеет устойчивую тенденцию к повышению, к концу 2010 года позиция имеет 59,25% удельного веса в структуре активов предприятия. Высокое значение краткосрочных финансовых вложений - это хороший показатель, основанный размещении временно свободных денежных средств в ценные бумаги, что приносит предприятию дополнительный доход. Величина денежных средств по итогам 2007 года снизилась на 26,08%. В последние же два года денежные средства имеют восходящую динамику, и на конец 2010 года их доля в активе составляет 1,45%. Это достаточная, но не избыточная величина денежных средств для данного предприятия, которая создает благоприятную ситуацию для погашения текущих обязательств. Очевидно, что оборотные активы играют значительную роль в формировании актива ЗАО «ПГ «Метран», это связано с большими величинами запасов, дебиторской задолженности, краткосрочных финансовых вложений и денежных средств (рисунок 2.2). Данные рисунка 2.2 показывают, что доля дебиторской задолженности высока, в то время как удельный вес денежных средств не так значителен. Такая структура оборотных активов может говорить о проблемах с оплатой продуктов предприятия и о преимущественно неденежном характере расчетов. За совокупный анализируемый период существенных изменений в деятельности предприятия не наблюдалось, и общие тенденции формирования активов имеют стабильный характер. Таким образом, за 2007 год доля иммобилизованных активов в общем активе предприятия равна 11%, мобильные активы сформировали общий актив на 89% (рисунок 2.3). На конец 2010 года и одновременно совокупного анализируемого периода оборотные активы составляют 86%, внеоборотные активы - 14% (рисунок 2.4). Превышение оборотных активов над внеоборотными свидетельствует о мобильности структуры активов предприятия, которую ЗАО «ПГ «Метран» удалось сохранить в течение всего совокупного анализируемого периода. Имущественное положение предприятия также позволяют оценить некоторые показатели: доля основных средств, фондоотдача и суммы капитала в имуществе. Сумма капитала, вложенного в имущество, равняется валюте баланса. Доля основных средств в активах свидетельствует о структуре активов и их мобильности и определяется по формуле (2.1): γОС = ОС/А, (2.1) где ОС - основные средства предприятия; А - активы предприятия. Коэффициент фондоотдачи рассчитывается за период и показывает, какое количество валовой выручки, генерирует один рубль, вложенный в основные средства (2.2): Кф = ВВ/ , (2.2) где ВВ - валовая выручка (нетто) от реализации за период; - среднегодовая стоимость основных средств за период. Значения показателей за анализируемые периоды приведены в таблице 2.16. Таблица 2.16 - Показатели оценки имущественного положения предприятия Показатели На начало 2007 года На конец 2007 года На конец 2008 года На конец 2009 года На конец 2010 года Сумма капитала, вложенного в имущество, тыс. руб. Доля основных средств в активах Коэффициент фондоотдачи основных средств 1195494 1676605 2138866 2314604 2784255 0,07 - 0,11 16,39 0,13 11,58 0,13 6,91 0,11 6,55 управленческий инвестиционный организационный Таким образом, из таблицы 2.16 следует, что предприятие на протяжении анализируемого периода наращивало общую сумму хозяйственных операций. Доля основных средств в активах за каждый период возрастала в среднем на 8%, что связано со списанием в эксплуатацию объектов, незавершенного строительства, и покупкой нового производственного и складского оборудования. В 2010 году доля уменьшилась в связи с ростом валюты баланса. Рост доли был умеренным, что позволяло сохранять преобладание оборотных активов и поддерживать мобильность структуры активов. Коэффициент фондоотдачи свидетельствует о том факте, что на один рубль, вложенный в 2007 году в основные средства, приходится 16 рублей валовой выручки, в 2009 году - 7 рублей, в 2010 - 6,5 рублей. Отрицательная динамика показателя объясняется не только ростом стоимости основных средств, но и в большей мере снижением выручки от реализации продукции предприятия в результате снижения платежеспособного спроса из-за воздействия мирового финансового кризиса. Результаты расчета и анализа показателей оценки имущественного положения предприятия подтвердили тенденции, выявленные проанализированные в ходе горизонтального и вертикального анализа активов. и 2.3.2 Анализ динамики состава и структуры пассивов баланса Абсолютное изменение собственного капитала, краткосрочных и долгосрочных обязательств также исследуется посредством горизонтального и вертикального анализов. Величина собственного капитала ЗАО «ПГ «Метран» за рассматриваемый период имеет восходящую динамику: по итогам 2009 года рост стоимости собственных средств составляет 15,25%. Динамика удельного веса собственного капитала в пассивах предприятия на протяжении трех лет также остается восходящей и на конец 2009 года составляет 81,22%. Этот рост связан с возрастанием нераспределенной прибыли, ее накоплением и, как следствие, увеличением значений по строке бухгалтерского баланса «Нераспределенная прибыль прошлых лет». Увеличение собственного капитала предприятия положительно сказывается на его финансовой устойчивости. Уставный, резервный и добавочный капитал не изменяются на протяжении всего анализируемого периода (таблица 2.17), и их удельные веса в структуре пассивов с учетом масштабов деятельности предприятия являются незначительными величинами. Таблица 2.17 - Изменение собственного капитала в 2007 и 2008 годах Вид имущества Уставный капитал Добавочный капитал Резервный капитал резервы, образованные в соответствии с законодательством резервы по учредительным документам Фонд социальной сферы Нераспределенная прибыль прошлых лет Нераспределенная прибыль (убыток) Остатки , тыс. руб. Начало 2007 года Остатки , тыс. руб. Конец 2007 года 18 83433 3 0 Изменения % 18 83433 3 0 Абсо-л ютное значени е 0 0 0 0 0 0 0 0 3 3 0 94195 617727 94195 617727 0 403479 Остатки , тыс. руб. Конец 2008 года Изменения % 18 83433 3 0 Абсо-л ютное значени е 0 0 0 0 0 3 0 0 0 0 0 0 94195 1021206 0 403479 403479 0 432217 28738 0 65,3 2 7,12 0 0 0 0 Итого собственного капитала 795376 1198855 403479 50,7 3 1631072 432217 36,0 5 Фонд социальной сферы имеет место быть и не изменяется в течение двух первых рассматриваемых в ходе горизонтального и вертикального анализа бухгалтерского баланса ЗАО «Промышленная Группа «Метран» лет, доля его также является незначительной. Однако на конец 2009 года размеры фонда социальной сферы сокращаются до нуля, в 2010 он появляется. Нераспределенная прибыль прошлых лет образуется нарастающим итогом, то есть суммированием по годам нераспределенной прибыли за каждый финансовый год и, следовательно, имеет сходную с ней динамику. Величина нераспределенной прибыли варьирует, и на конец 2008 года нераспределенная прибыль имеет наибольшее значение, удельный вес ее при этом равен 20,21%. Однако по итогам 2009 года в связи с кризисом динамика нераспределенной прибыли отрицательна, разница величин в сравнении с предыдущим периодом составляет 20,66%, что наглядно отражено в таблице 2.18. Таблица 2.18 - Изменение собственного капитала в 2009 и 2010 годах Вид имущества Уставный капитал Добавочный капитал Резервный капитал резервы, образованные по законодательству резервы по учредительным документам Фонд социальной сферы Нераспределенная прибыль прошлых лет Нераспределенная прибыль (убыток) Итого собственного капитала Остатк и, тыс. руб. На конец 2009 года 18 83433 3 0 Изменения Остатки, тыс. руб. Изменения Абсо-л ютное значен ие 0 0 0 0 % На конец 2010 года Абсо-лютное значение % 0 0 0 0 18 83433 3 0 0 0 0 0,00 0,00 0,00 3 0 0 3 0 0,00 0 145342 3 342935 -94195 432217 94195 1661411 94195 207988 384066 41131 187981 248740 -100 42,3 2 20,6 6 15,2 2223126 343314 100 14,3 1 11,9 9 18,2 -89282 2 5 6 Падение величины нераспределенной прибыли связано с сокращением выручки от реализации продуктов и услуг, которое в свою очередь объясняется снижением спроса на контрольно-измерительные приборы и автоматику в период мирового финансового кризиса. Резервы, образованные по учредительным документам, имеют место быть на протяжении всего совокупного анализируемого периода, однако доля их в структуре пассивов бухгалтерского баланса ничтожно мала. Резервов, образованных по законодательству, у предприятия нет, и их величины равны нулю во всех трех рассматриваемых периодах. Динамика структуры оборотных активов отражена в таблице 2.19. Таблица 2.19 - Динамика структуры собственного капитала, % Вид имущества Уставный капитал Добавочный капитал Резервный капитал резервы, образованные по законодательству резервы, образованные по учредительным документам Фонд социальной сферы Нераспределенная прибыль прошлых лет Нераспределенная прибыль Итого собственного капитала Структура имущества Начало Конец Конец 2007 2007 2008 0 0 0 6,98 4,98 3,9 0 0 0 0 0 0 0 0 0 Конец 2009 0 3,6 0 0 0 Конец 2010 0,00 3,00 0,00 0,00 0,00 7,88 51,67 0 66,53 0 62,79 14,82 81,22 3,38 59,67 13,79 79,85 5,62 36,84 24,07 71,5 4,4 47,75 20,21 76,26 Величина долгосрочных обязательств достигает пика по итогам 2008 года, возрастая по сравнению с предыдущим годом на 57,07%, на конец 2009 года она уменьшается на 39,7%. Удельный вес долгосрочных обязательств в пассиве предприятия имеет аналогичную тенденцию, однако динамика имеет опережающий характер, и на конец 2009 года их доля в пассиве является наименее значимой Долгосрочные за анализируемый обязательства являются период и составляет средствами, 0,66%. приравненными к собственным, и на протяжении рассматриваемых периодов их величина крайне незначительна. Это обеспечивает независимость предприятия от внешних кредиторов, а также позволяет рассчитывать на их полную погашаемость в долгосрочном периоде. Краткосрочные обязательства нарастают в течение 2007 и 2008 годов, однако по итогам 2009 года их сокращение составило 13,07% и доля в структуре пассива стала равной 18,13%. Преобладание краткосрочных источников в структуре заемных средств является негативным фактором, который характеризует ухудшение структуры баланса и повышение риска утраты финансовой устойчивости (таблица 2.20). Таблица 2.20 - Абсолютное изменение обязательств за 2007 и 2008 годы Вид имущества Остатки, тыс. руб. Начало 2007 года ДОЛГОСРОЧНЫЕ ОБЯЗАТЕЛЬСТВА Займы и кредиты 1022 Отложенные налоговые обязательства 16348 Итого долгосрочных обязательств 17370 КРАТКОСРОЧНЫЕ ОБЯЗАТЕЛЬСТВА Займы и кредиты 0 Кредиторская задолженность 381142 поставщики и подрядчики 225736 перед персоналом 16337 перед бюджетом и внебюджетными 5137 Остатки, тыс. руб. Конец 2007 года Изменения Остатки, тыс. руб. Конец 2008 года Изменения Абсо-л ютное значение % Абсо-л ютное значение % 22 -1000 22 0 0 -342 -1342 -97,8 5 -2,09 -7,73 16006 16028 25153 25175 9147 9147 57,15 57,07 0 460405 254710 20444 10130 0 79263 28974 4107 4993 0 20,8 12,84 25,14 97,2 0 481525 296573 26731 16722 0 21120 41863 6287 6592 0 4,59 16,44 30,75 65,07 фондами по налогам и сборам авансы полученные прочие кредиторы Задолженность по выплате доходов Доходы будущих периодов Прочие краткосрочные обязательства Итого краткосрочных обязательств Тенденции 9713 111926 12293 0 1606 0 382748 изменения 7887 156008 11226 0 1317 0 461722 -1826 44082 -1067 0 -289 0 78974 -18,8 39,38 -8,68 0 -18 0 20,63 краткосрочных 46812 93384 1303 0 1094 0 482619 38925 -62624 -9923 0 -223 0 20897 обязательств 493,5 -40,14 -88,39 0 -16,93 0 4,53 полностью определяются кредиторской задолженностью, так как она является самой весомой их статьей. По итогам 2010 года вес кредиторской задолженности в пассиве равен 19,55% (таблица 2.21). Таблица 2.21 - Абсолютное изменение обязательств за 2009 и 2010 годы Вид имущества ДОЛГОСРОЧНЫЕ ОБЯЗАТЕЛЬСТВА Займы и кредиты Отложенные налоговые обязательства Итого долгосрочных обязательств КРАТКОСРОЧНЫЕ ОБЯЗАТЕЛЬСТВА Займы и кредиты Кредиторская задолженность поставщики и подрядчики задолженность перед персоналом задолженность перед фондами задолженность по налогам и сборам авансы полученные прочие кредиторы Задолженность перед участниками по выплате доходов Доходы будущих периодов Прочие краткосрочные обязательства Итого краткосрочных обязательств Совокупная Остатки, тыс. руб. На конец 2009 Изменения Абсо-лютное значе-ние % Остатки, тыс. руб. На конец 2010 И А 31 15150 15181 9 -10 003 -9 994 40,91 -39,77 -39,7 0 14 326 14 326 - 0 417514 259664 22377 2354 45785 87335 0 0 0 -64011 -36909 -4354 -14368 -1027 -6049 -1303 0 0 -13,29 -12,45 -16,29 -85,92 -2,19 -6,48 -100 0 0 544351 297038 27176 4029 55941 158758 1409 0 0 1 3 4 1 1 7 1 0 2097 0 419611 1003 0 -63008 91,68 0 -13,06 2452 0 546803 3 0 1 кредиторская задолженность определяется динамикой задолженности перед поставщиками, которая первые два года в среднем на 14,6% и сокращается в 2009 году на 12,5%, имея удельный вес 11,22% (таблица 2.22). Таблица 2.22 - Динамика структуры обязательств, % Вид имущества ДОЛГОСРОЧНЫЕ ОБЯЗАТЕЛЬСТВА Займы и кредиты Отложенные налоговые обязательства Итого долгосрочных пассивов КРАТКОСРОЧНЫЕ ОБЯЗАТЕЛЬСТВА Займы и кредиты Кредиторская задолженность поставщики и подрядчики перед персоналом перед внебюджетными фондами задолженность по налогам авансы полученные прочие кредиторы Задолженность по выплате доходов Доходы будущих периодов Прочие краткосрочные обязательства Итого краткосрочных пассивов Структура имущества Начало Конец 2007 года 2007 года Конец 2008 года Конец 2009 года Конец 2010 года 0,09 1,37 1,45 0 0,95 0,96 0 1,18 1,18 0 0,65 0,66 0 0,51 0,51 0 31,88 18,88 1,37 0,43 0,81 9,36 1,03 0 0,13 0 32,02 0 27,46 15,19 1,22 0,6 0,47 9,3 0,67 0 0,08 0 27,54 0 22,51 13,87 1,25 0,78 2,19 4,37 0,06 0 0,05 0 22,56 0 18,04 11,22 0,97 0,1 1,98 3,77 0 0 0,09 0 18,13 0,00 19,55 10,67 0,98 0,14 2,01 5,70 0,05 0,00 0,09 0,00 19,64 Величина краткосрочных обязательств за три периода в целом умеренная, что свидетельствует о достаточной степени независимости компании от кредиторов и позволяет свободно распоряжаться денежными средствами в перспективе. Доходы будущих периодов растут в 2009 году, но их доля незначительна. Предприятие по итогам анализируемого периода имеет пассивное сальдо задолженности: кредиторская задолженность больше дебиторской (рисунок 2.5). Рисунок 2.5 и данные бухгалтерского баланса говорят о том, что предприятие финансировало свои запасы за счет неплатежей коммерческим кредиторам. Таким образом, на начало совокупного анализируемого периода преобладают капитал и резервы, составляя 71% пассива предприятия (рисунок 2.6). За анализируемый период удельный вес собственного капитала ЗАО «ПГ «Метран» в пассиве возрастает и по итогам 2010 года равен 80% (рисунок 2.7). Преобладание собственного капитала над заемным в структуре пассивов предприятия свидетельствует о независимости предприятия от внешних кредиторов, способности формировать активы за счет собственных средств. По итогам вертикального и горизонтального анализов можно сказать, что деятельность предприятия стабильна, преобладание собственного капитала над заемным и оборотных активов над внеоборотными характеризует предприятие как рационально хозяйствующий субъект, что, несомненно, положительно в будущих периодах скажется на его платежеспособности и финансовой устойчивости. За совокупный анализируемый период активы и пассивы, положительные тенденции их поведения не претерпели существенных изменений, что также говорит о стабильности предприятия в целом (рисунок 2.8). Анализ бухгалтерского баланса в трехлетней ретроспективе показал, что предприятие наращивало общую сумму хозяйственных операций, увеличивало оборотные активы за счет роста запасов и краткосрочных финансовых вложений, а собственный капитал - за счет роста нераспределенной прибыли. Однако незначительное замедление динамики наблюдается в конце совокупного анализируемого периода, в 2009 году, что объясняется несущественным сворачиванием деятельности в связи с мировым финансовым кризисом и снижением платежеспособного спроса на продукцию предприятия. .3.3 Анализ ликвидности баланса Финансовое состояние предприятия с позиции краткосрочной перспективы оценивается показателями ликвидности и платежеспособности, в наиболее общем виде характеризующими, может ли оно своевременно и в полном объеме произвести расчеты по краткосрочным обязательствам перед контрагентами. Под ликвидностью актива понимают способность его трансформироваться в денежные средства, а степень ликвидности определяется продолжительностью временного периода, в течение которого эта трансформация может быть осуществлена. Основная часть оценки ликвидности баланса - установление величины покрытия обязательств предприятия его активами, срок трансформации которых в денежные средства (ликвидность) соответствует сроку погашения обязательств (срочности возврата). Для осуществления анализа активы и пассивы баланса предприятия классифицируются по следующим признакам: а) по степени убывания ликвидности: - быстрореализуемые активы (денежные средства и краткосрочные финансовые вложения); - среднереализуемые активы (дебиторская задолженность); медленно реализуемые активы (группа «Запасы» раздела II); - труднореализуемые активы (раздел I «Внеоборотные активы»); б) по степени срочности оплаты обязательств: - наиболее срочные обязательства (кредиторы); - краткосрочные обязательства (статьи раздела V); - долгосрочные обязательства (статьи раздела IV); - постоянные пассивы (статьи раздела III «Капитал и резервы»). Для определения ликвидности бухгалтерского баланса предприятия группы активов и пассивов сравниваются между собой [10]. Обязательные условия абсолютной ликвидности выражаются в том, что быстрореализуемые активы должны превышать или быть равными наиболее срочным обязательствам, медленно реализуемые активы - краткосрочным пассивам и труднореализуемые активы - долгосрочным обязательствам. Оценка показателей ликвидности осуществляется с помощью аналитической таблицы 2.23: Таблица 2.23 - Оценка абсолютных показателей ликвидности баланса Период На начало 2007 года Группа активов, тыс.руб. 375722 Знак меньше 325107 больше Группа пассивов, тыс.руб. 381142 2628 На конец 2007 года На конец 2008 года На конец 2009 года 264830 больше 17370 229835 меньше 795376 536324 больше 460405 383100 больше 1339 340091 больше 16028 390090 меньше 1198855 732458 больше 481525 535832 больше 1094 415171 больше 26176 455405 меньше 1631072 1192617 больше 417514 377130 больше 2097 296214 больше 16181 448643 меньше 1879812 Также необходимо рассчитать коэффициент ликвидности баланса ЗАО «ПГ «Метран» по формуле (2.3): КЛ = (А1 +0,5А2+0,3А3)/(П1+0,5П2+0,3П3), (2.3) Расчет коэффициента ликвидности баланса представлен в таблице 2.24. Таблица 2.24 - Значения коэффициента ликвидности баланса по периодам Показатель На начало 2007 года На конец 2007 года На конец 2008 года На конец 2009 года Коэффициент ликвидности баланса 1,59 1,78 2,30 3,47 По данным таблицы 2.24 можно сделать вывод о том, что баланс предприятия на начало 2007 года не соответствует показателям абсолютной ликвидности по условию « меньше ». То есть на начало 2007 года предприятие имеет текущую ликвидность вследствие платежного недостатка, так как сумма денежных средств и краткосрочных финансовых вложений не превышала краткосрочную кредиторскую задолженность. Это состояние предполагает, что краткосрочные обязательства будут погашены за счет денежных средств, производственных запасов, краткосрочных финансовых вложений и своевременного поступления в течение года дебиторской задолженности. К концу же периода появился платежный излишек, то есть быстрореализуемые активы превысили наиболее срочные пассивы. Показатель наиболее ликвидных активов увеличился, благодаря росту краткосрочных финансовых вложений, несмотря на то, что денежные средства предприятия сократились. Это может быть связано с приобретением ценных бумаг. На конец 2007 года баланс предприятия полностью соответствует показателям абсолютной ликвидности, все условия абсолютной ликвидности выполняются. Эта тенденция сохраняется и в последующие рассматриваемые годы. На конец совокупного рассматриваемого периода баланс предприятия полностью соответствует условиям абсолютной ликвидности, и по результатам проведенного анализа ликвидности баланса можно сделать вывод о том, что за совокупный рассматриваемый период предприятие не только улучшило свое состояние, но и сохранило его даже в период мирового финансового кризиса. Для более глубокой оценки платежеспособности и ликвидности предприятия необходимо рассчитать коэффициенты ликвидности. Важным показателем при отслеживании платежеспособности предприятия является чистый оборотный капитал - ЧОК. Его величина составляет разницу между оборотными активами и краткосрочными обязательствами. Коэффициент абсолютной ликвидности показывает какую часть краткосрочных обязательств фирма сможет погасить в ближайшее время (2.4): , (2.4) где ДС - денежные средства; КО - краткосрочные обязательства. Коэффициент срочной ликвидности рассчитывается по формуле 2.5: , (2.5) где КФВ - краткосрочные финансовые вложения. Коэффициент промежуточной ликвидности прогнозирует платежные возможности предприятия в условиях своевременного проведения расчетов (2.6): , (2.6) где ДЗ - дебиторская задолженность. Коэффициент текущей ликвидности отражает запас финансовой прочности за счет покрытия краткосрочных обязательств (2.7): , (2.7) где З - запасы сырья, материалов и комплектующих. Коэффициент собственной платежеспособности показывает способность предприятия возместить за счет чистых оборотных активов краткосрочные обязательства. Вычисляется этот коэффициент по следующей формуле (2.8): , (2.8) Результат расчета показателей ликвидности представлен в таблице 2.25: Таблица 2.25 - Показатели ликвидности баланса Показатели Начало 2007 года Конец 2007 года Конец 2008 года Конец 2009 года Конец 2010 года Норматив Чистый оборотный капитал, тыс. руб. Коэффициент абсолютной ликвидности Коэффициент срочной ликвидности Коэффициент промежуточной ликвидности Коэффициент текущей ликвидности Коэффициент собственной платежеспособности 582911 824793 1200842 1446350 1844426 - 0,19 0,12 0,15 0,29 0,07 0,15-0,2 0,79 1,10 1,36 2,55 3,02 0,5-0,8 1,64 1,93 2,47 3,45 3,75 0,5-0,8 2,33 2,67 3,33 4,12 4,24 1-2 1,52 1,79 2,49 3,45 3,37 - По итогам расчета показателей ликвидности баланса ЗАО «ПГ «Метран» и сравнения их с нормативными значениями можно судить о том, что предприятие имеет достаточную сумму свободных средств, находящихся в обороте, и наращивает ее с каждым годом, при этом краткосрочные обязательства в масштабах деятельности остаются незначительными. Таким образом, во всех трех анализируемых периодах ЗАО «Промышленная Группа «Метран» имеет оборотных активов больше, чем краткосрочных обязательств. В связи с этим величины оборотного капитала имеют достаточные значения в каждом из трех рассматриваемых и анализируемых периодов. Это говорит о высокой платежеспособности предприятия. Коэффициент абсолютной ликвидности за рассматриваемые периоды в целом соответствует нормативным значениям при незначительных отклонениях и лишь в 2009 году превышает их за счет резкого увеличения денежных средств и одновременного сокращения краткосрочных обязательств предприятия. Такое превышение показателем верхней нормативной границы нельзя рассматривать как негативный факт, так как это говорит о том, что по итогам 2009 года предприятие в ближайшее время (в течение одного банковского дня) может погасить 30% краткосрочных обязательств, в 2010 году показатель ухудшается. Коэффициенты срочной, промежуточной и текущей ликвидности превышают нормативные значения вследствие незначительности величины краткосрочных обязательств краткосрочных финансовых и одновременно вложений, возрастающих устойчиво высоких сумм величин дебиторской задолженности и запасов. В целом превышение верхней границы нормативов не является существенным и не говорит о негативных тенденциях в деятельности ЗАО «ПГ «Метран», а, наоборот, свидетельствует о большом запасе финансовой прочности и обширных платежных возможностях в условиях своевременности расчетов с дебиторами. Коэффициент собственной платежеспособности увеличивается с каждым годом, имеет положительную динамику, и говорит об укреплении платежеспособности по краткосрочным обязательствам за счет растущего ЧОК. В целом результат коэффициентного анализа ликвидности и платежеспособности показал, что предприятие улучшало свои показатели в течение всех трех рассматриваемых периодов, изменило состояние текущей ликвидности на абсолютную и значительно повысило свою платежеспособность. Однако на конец совокупного анализируемого периода многие показатели ликвидности превышают свои нормативные значения, что связано с несущественным сокращением величины краткосрочных обязательств и одновременным увеличением суммы активов. .3.4 Анализ финансовой устойчивости Одной из ключевых задач финансового состояния предприятия является изучение показателей, отражающих его финансовую устойчивость. Она характеризуется стабильным превышением доходов над расходами, свободным маневрированием денежными средствами и эффективным их использованием в процессе текущей деятельности. В ходе производственного процесса на предприятии происходит постоянное пополнение запасов товарно-материальных ценностей. В этих целях используются как собственные оборотные средства, так и заемные источники. Изучая излишек или недостаток средств для формирования запасов, устанавливаются абсолютные показатели финансовой устойчивости предприятия [10]. В связи с этим различают четыре типа финансовой устойчивости, представленные в таблице 2.26: Таблица 2.26 - Типы финансовой устойчивости Тип финансовой устойчивости Абсолютная финансовая устойчивость Нормальная финансовая устойчивость Трехмерная модель (1;1;1) (0;1;1) Неустойчивое финансовое состояние (0;0;1) Кризисное финансовое состояние (0;0;0) Краткая характеристика типа финансовой устойчивости Запасы сформированы только за счет собственных средств. Предприятие практически не зависит от внешних кредиторов. Запасы сформированы за счет собственных и долгосрочных заемных средств. Такое положение гарантирует выполнение финансовых обязательств перед контрагентами и государством. Запасы обеспечены всеми видами источников. Предприятие вынуждено привлекать дополнительные источники финансирования, наблюдается снижение доходности производства, но еще имеются возможности для восстановления платежеспособности. Источников недостаточно для формирования запасов. Предприятие полностью неплатежеспособно. Расчет обеспеченности запасов и затрат источниками их финансирования и определение типа финансовой устойчивости представлен в таблице 2.27: Таблица 2.27 - Показатели финансовой устойчивости предприятия, тыс. руб. Показатели На конец 2007 года На конец 2008 года На конец 2009 года На конец 2010 года Источники собственных средств Основные средства и иные внеоборотные активы Наличие собственных оборотных средств Долгосрочные кредиты и заемные средства Наличие собственных и долгосрочных заемных источников формирования запасов и затрат Краткосрочные кредиты и заемные средства Наличие собственных, долгосрочных и краткосрочных заемных источников формирования запасов и затрат Величина запасов и затрат Излишек или недостаток собственных оборотных средств Излишек или недостаток собственных и долгосрочных заемных источников формирования запасов и затрат Излишек или недостаток общей величины формирования запасов и затрат Тип финансовой устойчивости 1198855 390090 808765 16028 824793 1631072 455405 1175667 25175 1200842 1879812 448643 1431169 15181 1446350 2223126 393026 1830100 14326 1844426 461722 1286515 482619 1683461 419611 1865961 546803 2391229 340091 468674 415171 760496 278844 1152325 273111 1556989 484702 785671 1167506 1571315 946424 1268290 1587117 2118118 Абсолютная финансовая устойчивость Финансовое положение предприятия за три рассматриваемых периода характеризуется абсолютной устойчивостью. Это говорит о том, что запасы ЗАО «ПГ «Метран» сформированы только за счет собственных средств, так как покрываются ими полностью. Предприятие не зависит от внешних кредиторов и имеет высокий уровень платежеспособности, так как доля долгосрочных и краткосрочных кредитов и займов невелика и за совокупный анализируемый период снижается еще на 10%. Излишек собственных оборотных средств за каждый анализируемый период возрастает в среднем на 35%. Также в каждом периоде налицо превышение суммы собственных оборотных средств над суммой запасов из-за быстрых темпов роста собственного капитала за счет нераспределенной прибыли и его преобладания над заемным. Финансовую устойчивость предприятия также оценивают с помощью системы финансовых коэффициентов - относительных показателей (таблица 1.21). Следует отметить, что эти показатели рассчитываются на начало и на конец периода. Коэффициент финансовой независимости (автономии) показывает долю собственного капитала в валюте баланса (2.9): , (2.9) где СК - собственный капитал; ВБ - валюта баланса. Коэффициент задолженности отражает, сколько заемных средств приходится на один рубль вложенного собственного капитала (2.10): , (2.10) где ЗК - заемный капитал. Коэффициент самофинансирования показывает возможность предприятия покрывать собственным капиталом заемные средства, он является коэффициентом, обратным коэффициенту задолженности (2.11): (2.11) Коэффициент обеспеченности собственными оборотными средствами показывает долю чистого оборотного капитала в общей сумме оборотных средств предприятия. Этот коэффициент позволяет определять финансовую устойчивость компании и рассчитывается по формуле (2.12): , (2.12) где СОС - собственные оборотные средства; ОА - оборотные активы. Коэффициент маневренности показывает долю собственных оборотных средств в собственном капитале (2.13): , (2.13) Коэффициент отношения мобильных и иммобилизованных активов показывает, сколько внеоборотных активов имеется на рубль оборотных (2.14): , (2.14) Коэффициенты финансовой устойчивости представлены в таблице 2.28. Таблица 2.28 - Относительные показатели финансовой устойчивости Показатели На конец 2007 года На конец 2008 года На конец 2009 года На конец 2010 года Норматив Коэффициент независимости Коэффициент самофинансирования Коэффициент задолженности Коэффициент обеспеченности собственными оборотными средствами Коэффициент маневренности Коэффициент соотношения мобильных и иммобилизованных активов 0,72 2,51 0,4 0,64 0,76 3,21 0,31 0,71 0,81 4,32 0,23 0,78 0,80 3,96 0,25 0,77 Более 0,5 Более 1 Менее 0,67 Более 0,1 0,69 3,3 0,74 3,7 0,77 4,16 0,83 6,08 0,3-0,5 - Данные таблицы 2.28 свидетельствуют о положительной работе предприятия и, как следствие, его высокой финансовой независимости и устойчивости. Показатель финансовой независимости имеет нормативные значения как на начало совокупного рассматриваемого периода, так и на его конец. Динамика показателя восходящая, что объясняется быстрыми темпами роста величины собственного капитала. Таким образом, предприятие с каждым годом увеличивает свою финансовую независимость от внешних кредиторов. Коэффициент самофинансирования является обратным показателем коэффициенту задолженности - первый имеет восходящую динамику, последний - нисходящую. Оба показателя в течение всего периода находятся в пределах нормативных значений, это говорит о том, что предприятие имеет возможность покрывать заемные средства собственным капиталом и с каждым годом расширяет эту возможность благодаря наращиванию собственных средств и уменьшению доли заемных в структуре источников финансирования имущества. Положительная динамика и нахождение в пределах норматива коэффициента обеспеченности оборотными средствами свидетельствует о достаточности у предприятия чистого оборотного капитала, необходимого для его финансовой устойчивости и платежеспособности. Коэффициент маневренности также имеет положительную динамику, но превышает верхнюю границу норматива. Это вызвано значительностью оборотных активов и, следовательно, чистого оборотного капитала, что говорит о способности предприятия поддерживать уровень собственного оборотного капитала и пополнять оборотные средства за счет собственных источников. Доля мобильных активов варьирует в течение рассматриваемого периода, но остается высокой, что характеризует структуру активов как «легкую». Таким образом, на начало и в течение всего анализируемого периода предприятие имело хорошие показатели финансовой устойчивости. К концу же 2010 года и рассматриваемого периода компания в целом сумела упрочить свое финансовое положение почти по всем показателям. .3.5 Оценка деловой активности предприятия Оценить эффективность использования источников имущества и имущества предприятия позволяют относительные коэффициенты деловой активности предприятия. Оценка имущества предприятия осуществляется посредством расчета показателей оборачиваемости активов. Коэффициент оборачиваемости активов отражает скорость оборота всего авансируемого капитала, то есть количество совершенных им оборотов за рассматриваемый период. Вычисляется из следующего соотношения (2.15): , (2.15) где ВВ - валовая выручка от реализации продукции; - средняя стоимость оборотных активов за расчетный период. Коэффициент оборачиваемости оборотных активов отражает скорость оборота мобильных активов. Его расчет производится по формуле (2.16): , (2.16) где ВВ - валовая выручка от реализации продукции; - средняя стоимость оборотных активов за расчетный период; Коэффициент оборачиваемости внеоборотных активов отражает скорость оборота мобильных активов (2.17): , (2.17) где - средняя стоимость внеоборотных активов за расчетный период. Коэффициент оборачиваемости запасов показывает скорость оборота запасов: сырья, материалов, незавершенного производства, готовой продукции на складе и товаров. Этот коэффициент находится из соотношения (2.18): , (2.18) где С/С - себестоимость реализации товаров, работ, услуг за период; - средняя стоимость запасов за расчетный период. Коэффициент оборачиваемости дебиторской задолженности показывает число оборотов, совершаемых дебиторской задолженностью за анализируемый период. Коэффициент рассчитывается по формуле (2.19): , (2.19) где ВВ - валовая выручка от реализации продукции; - средняя стоимость дебиторской задолженности за расчетный период. Также для каждого вида имущества предприятия необходимо рассчитать продолжительность одного оборота, которая исчисляется в днях (2.20). , (2.20) где - количество дней в расчетном периоде; - коэффициент оборачиваемости i-го вида активов предприятия. Показатель рассчитывается в днях, расчетным периодом для всех видов активов является год, то есть триста шестьдесят пять дней. Таким образом, продолжительность оборота рассчитывается в паре с коэффициентами оборачиваемости для каждого вида активов и пассивов предприятия. Важно также отметить, что увеличение продолжительности оборота активов предприятия свидетельствует о негативных тенденциях [10]. В таблице 2.29 представлены расчеты коэффициентов оборачиваемости: Таблица 2.29 - Коэффициенты деловой активности Показатели Коэффициент оборачиваемости активов Продолжительность одного оборота активов, дней Коэффициент оборачиваемости оборотных активов Продолжительность одного оборота оборотных активов, дней Коэффициент оборачиваемости внеоборотных активов Продолжительность одного оборота внеоборотных активов, дней Коэффициент оборачиваемости запасов Продолжительность одного оборота запасов, дней Коэффициент оборачиваемости дебиторской задолженности Продолжительность одного оборота дебиторской задолженности, дней На конец 2007 года 1,51 242,2 1,92 189,93 На конец 2008 года 1,4 260,18 1,8 202,52 На конец 2009 года 0,91 400,48 1,14 319,18 На конец 2010 года 1,00 363,83 1,20 303,77 6,98 6,33 4,49 6,08 52,28 57,65 81,3 60,06 4,32 84,4 6,11 4,64 78,62 5,82 4,23 86,19 4,45 6,45 56,57 6,60 59,72 62,66 82,1 55,33 Коэффициент оборачиваемости активов за совокупный анализируемый период имеет нисходящую динамику, это говорит о росте продолжительности одного оборота активов. Такое явление вызвано снижением к 2009 году выручки от реализации, несмотря на то, что на протяжении рассматриваемых трех лет стоимость имущества предприятия росла. Такая же ситуация выявлена и при анализе показателей оборачиваемости оборотных и внеоборотных активов. На предприятии увеличивается длительность производственного цикла, что снижает объем выручки от реализации. Такая тенденция носит негативный характер. Коэффициент оборачиваемости запасов варьирует, но к концу периода падает и имеет наименьшее значение за три года, в то время как длительность оборота запасов - наибольшее. Запасы медленнее преобразуются из материальной формы в денежную, что говорит о замедлении основной деятельности. Снижение значения показателя оборачиваемости запасов объясняется тем, что темпы падения себестоимости больше темпов снижения запасов (рисунок 2.9). Коэффициент оборачиваемости дебиторской задолженности (ДЗ) также имеет нисходящую динамику, что в данном случае не свидетельствует об улучшении расчетов с дебиторами, так как средняя стоимость дебиторской задолженности в 2009 году имеет гораздо меньшие темпы снижения, нежели выручка от реализации (Рисунок 2.10). Как снижение выручки, так и замедление роста дебиторской задолженности свидетельствует о некотором сворачивании производственной деятельности предприятия в период мирового финансового кризиса. Также необходимо оценить с точки зрения деловой активности предприятия собственный капитал и кредиторскую задолженность, рассчитав для них коэффициенты оборачиваемости и продолжительности одного оборота. Коэффициент оборачиваемости собственного капитала отражает активность собственного капитала (2.21): , (2.21) где ВВ - валовая выручка от реализации продукции; - средняя стоимость собственного капитала за расчетный период. Коэффициент оборачиваемости кредиторской задолженности отражает скорость оборота задолженности предприятия (2.22): , (2.22) где - средний остаток кредиторской задолженности за период; ВВ - валовая выручка от реализации продукции. Продолжительность одного оборота каждого из источников формирования имущества рассчитывается в днях (2.23). , (2.23) где - количество дней в расчетном периоде; - коэффициент оборачиваемости i-го источника имущества. В качестве расчетного периода взят год, то есть триста шестьдесят пять дней. Снижение продолжительности одного оборота собственного капитала в динамике свидетельствует о негативных тенденциях, имеющих место быть на предприятии, в то время как замедление оборачиваемости кредиторской задолженности - о благоприятных тенденциях. Результаты расчета показателей оборачиваемости и продолжительности оборота для собственного капитала и кредиторской задолженности представлены в таблице 2.30: Таблица 2.30 - Коэффициенты деловой активности Показатели На конец 2007 года На конец 2008 года На конец 2009 года На конец 2010 года Коэффициент оборачиваемости собственного капитала Продолжительность одного оборота собственного капитала, дней Коэффициент оборачиваемости кредиторской задолженности Продолжительность одного оборота кредиторской задолженности, дней 2,17 1,89 1,16 1,25 168,17 192,97 315,72 292,76 5,14 5,68 4,51 5,32 70,97 64,23 80,85 68,63 Коэффициент оборачиваемости собственного капитала имеет нисходящую динамику, что также объясняется резким снижением в 2009 году выручки от реализации и влечет за собой ухудшение эффективности использования собственного капитала, что выражается в росте продолжительности одного его оборота. Коэффициент оборачиваемости кредиторской задолженности к 2009 году снижается. С одной стороны это благоприятно сказывается на ликвидности предприятия, с другой - вызвано резким спадом выручки от реализации по сравнению с незначительными изменениями кредиторской задолженности. Продолжительность одного оборота этого источника формирования имущества увеличивается, что также не является следствием положительных тенденций в деятельности предприятия, а скорее характеризует влияние финансового кризиса на ЗАО «ПГ «Метран». Анализ показателей оборачиваемости активов и источников формирования имущества показал, что снижается скорость их оборота, деловая активность предприятия к концу совокупного анализируемого периода падает. Это негативно сказывается на выручке от реализации, относительной величине коммерческих и управленческих расходов в перспективе. Рост периода оборота запасов и дебиторской задолженности свидетельствует о замедлении производственного цикла и в меньшей степени росте продолжительности финансового цикла. Однако ситуация на конец 2009 года не является критической и вызвана скорее не негативными тенденциями в работе самого предприятия, а действием на его деятельность факторов внешней среды. Это подтверждает факт незначительных изменений структуры имущества и источников формирования имущества за совокупный анализируемый период и одновременного ухудшения на конец рассматриваемого периода результатов деятельности предприятия, выраженного в резком спаде выручки от реализации. Это, в свою очередь, объясняется снижением платежеспособного спроса на продукцию. С восстановлением экономической ситуации в мире в 2010 году произошло и повышение деловой активности предприятия. 2.3.6 Оценка рентабельности деятельности предприятия Рентабельность - один из основных качественных показателей эффективности производства на предприятии, характеризующий уровень отдачи затрат и степень использования средств в процессе производства и реализации продукции. Рентабельность предприятия показывает степень прибыльности его деятельности и, являясь показателем эффективности, определяется соотношением результата и затрат. Расчет показателей рентабельности осуществляется за период, при этом следует опираться на данные бухгалтерского баланса и отчета о прибылях и убытках [25]. Рентабельность реализованной продукции - показывает, сколько прибыли от реализации приходится на один рубль конечных затрат (2.24): , (2.24) где ВВ - валовая выручка от реализации; С - полная себестоимость реализованной продукции. Рентабельность активов - свидетельствует о том, сколько прибыли приходится на один рубль затрат на изделие (2.25): , (2.25) где ВП - прибыль от калькуляции издержек на изделия; С - себестоимость изделий. Рентабельность производства - определяет величину прибыли, приходящейся на каждый рубль производственных ресурсов (2.26): , (2.26) где ПН - прибыль до налогообложения; - средняя стоимость основных средств за период; - средняя стоимость материально-производственных запасов. Рентабельность совокупных активов отражает величину прибыли, приходящейся на каждый рубль совокупных активов (2.27): , (2.27) где ЧП - чистая прибыль; - средняя стоимость совокупных активов за расчетный период. Рентабельность внеоборотных активов показывает величину чистой прибыли, приходящейся на каждый рубль внеоборотных активов, то есть отдачу на рубль внеоборотных активов (2.28): , (2.28) где ЧП - чистая прибыль; - средняя стоимость внеоборотных активов за расчетный период. Рентабельность оборотных активов - отражает величину прибыли, приходящейся на каждый рубль оборотных активов (2.29): , (2.29) где ЧП - чистая прибыль; - средняя стоимость оборотных активов за расчетный период. Рентабельность чистого оборотного капитала - отражает величину прибыли, приходящейся на каждый рубль чистого оборотного капитала (2.30): , (2.30) где ЧП - чистая прибыль; - средняя стоимость чистого оборотного капитала, подсчитываемая за расчетный период. Расчет показателей рентабельности представлен в таблице 2.31. Таблица 2.31 - Показатели рентабельности предприятия, % Показатели На конец 2007 года На конец 2008 года На конец 2009 года На конец 2010 года Рентабельность реализованной продукции Рентабельность изделия Рентабельность производства Рентабельность совокупных активов Рентабельность внеоборотных активов Рентабельность оборотных активов 175 75 200 28 130 36 160 60 144 2223 102 29 145 45 68 11 54 14 150 50 109 15 91 18 Рентабельность чистого оборотного капитала 57 43 19 23 Для корректной оценки эффективности работы предприятия необходимо также рассчитать показатели рентабельности собственного капитала, инвестиций и продаж. Рентабельность собственного капитала показывает величину прибыли, приходящейся на каждый рубль собственного капитала (2.31): , (2.31) где ЧП - чистая прибыль; - средняя стоимость собственного капитала за расчетный период. Рентабельность инвестиций показывает величину прибыли, приходящейся на каждый рубль инвестиций (2.32): , (2.32) где ЧП - чистая прибыль; - средняя стоимость инвестиций за расчетный период. При этом инвестиции рассчитываются как сумма собственного капитала и долгосрочных обязательств на конец каждого периода [25]. Рентабельность продаж - показывает, сколько прибыли приходится на один рубль объема продаж. Коэффициент рассчитывается по формуле (2.33): , (2.33) где ЧП - чистая прибыль; ВВ - выручка от реализации. Результаты расчета показателей рентабельности собственного капитала, рентабельности инвестиций и продаж в соответствии с описанными и приведенными формулами и методикой расчета представлены в таблице 2.32. Таблица 2.32 - Показатели рентабельности предприятия, % Показатели На конец 2007 года На конец 2008 года На конец 2009 года На конец 2010 года Рентабельность собственного капитала Рентабельность инвестиций Рентабельность продаж 40 40 19 31 30 16 14 14 12 19 19 15 Данные таблиц 2.31 и 2.32 свидетельствуют о снижении показателей рентабельности к 2009 году. Так как все показатели представляют собой отношение результатов деятельности к затратам на нее, то в данном случае отрицательная динамика говорит об ухудшении первых: валовой выручки, прибыли от калькуляции себестоимости, прибыли до налогообложения и чистой прибыли. Несомненно, что это ухудшение вызвано влиянием на деятельность предприятия мирового финансового кризиса. Наибольшие темпы снижения к 2009 году имеют показатели рентабельности производства, внеоборотных активов и чистого оборотного капитала. Отрицательная динамика рентабельности производства объясняется, прежде всего, снижением выручки от реализации, а, следовательно, и прибыли до налогообложения, и в меньшей степени - ростом средней стоимости основных средств и материально-производственных запасов по сравнению с началом рассматриваемого периода. Тем не менее, даже в условиях кризиса производственная деятельность остается эффективной. Значительное ухудшение эффективности внеоборотных активов вызвано резким ухудшением результатов деятельности предприятия, продиктованным влиянием внешней среды, и значительным ростом внеоборотных активов в структуре имущества предприятия. В целом относительно низкий уровень и отрицательную динамику рентабельности активов можно рассматривать как ухудшение возможностей для развития предприятия. Снижение рентабельности чистого оборотного капитала также вызвано спадом чистой прибыли и одновременно значительным ростом величины собственных оборотных средств к концу рассматриваемого периода. Это свидетельствует об ухудшении эффективности вложений в оборотные активы предприятия. Рентабельность изделий предприятия также значительно сократилась вследствие снижения прибыли, а также роста цен на комплектующие, что повлекло за собой увеличение доли себестоимости в структуре выручки от реализации продукции. Рентабельность собственного капитала предприятия имела высокие значения на начало анализируемого периода, а к его концу снизилась до среднего уровня. Нисходящая динамика говорит о снижении эффективности использования собственных средств. В целом, несмотря на значительное воздействие мирового финансового кризиса на деятельность предприятия, отразившееся в резком снижении спроса на продукцию, а значит и выручки, прибыли, падении курса доллара и повышения себестоимости продукции, предприятие является рентабельным, и ситуация - далекой от критической. В 2010 году с восстановлением мировой финансовой ситуации начала восстанавливаться и деятельность предприятия и всех показателей его работы. Финансовый анализ деятельности ЗАО «ПГ «Метран» также показал, что деятельность предприятия носит в целом стабильный характер, компания в высокой степени устойчива к экономическим и политическим колебаниям. По итогам анализируемого периода, совпавшего с окончанием мирового финансового кризиса, у предприятия имеется достаточно финансовых средств для дальнейшего развития, реализации уже намеченных планов и принятия решений в отношении корректирующих действий, что поможет преодолевать последствия кризиса и успешно поддерживать свои позиции на рынке в ходе конкурентной борьбы. Улучшение всех показателей по итогам 2010 года также наглядно демонстрирует зависимость деятельности предприятия от экономических и политических факторов, их изменений и подтверждает стабильность собственной финансово-хозяйственной деятельности предприятия. .4 Сопоставительный анализ стратегического и финансового анализов, их результатов и выбор проектного решения В результате исследования и анализа внешних сил, оказывающих влияние на деятельность ЗАО «Промышленная группа «Метран», были сформулированы и оценены основные угрозы, способные препятствовать развитию компании и вызывать негативные тенденции в ее работе. Наиболее существенными оказались острота конкуренции в отрасли и высокие темпы инфляции. Основной возможностью же, предоставляемой предприятию макроэкономической ситуацией и тенденциями, имеющими место быть в отрасли, является потребность в развитии коммуникационных технологий между приборами и компьютерами. Наряду с этим были оценены внутренние аспекты деятельности предприятия и выявлены преимущества компании (высококвалифицированный персонал, открытый доступ к зарубежным технологиям и опыту производства КИПиА и развитая сеть продаж) и недостатки (сложная для производства и эксплуатации и устаревшая продукция). По итогам проведения совместного анализа факторов внутренней и внешней среды ЗАО «ПГ «Метран» были выявлены две основные проблемы, суть которых заключается в необходимости разработки и выведении на рынок нового высококачественного продукта, обладающего техническими и эксплуатационными преимуществами, которые позволили бы развиваться компании в направлении поддержки коммуникации КИПиА с компьютером, а также в необходимости сокращения материальных и временных затрат, связанных с производством продукции. При этом первая проблема, по оценкам SWOT-анализа, имеет для предприятия наибольшую важность, так как она позволяет использовать возможности развития на современном рынке КИПиА, задействовав при этом все сильные стороны, опередить конкурентов и завоевать большую долю рынка. По результатам финансового анализа было выявлено, что на конец 2009 года баланс предприятия полностью соответствует показателям абсолютной ликвидности, все условия абсолютной ликвидности выполняются. Компания обладает абсолютной финансовой устойчивостью, это говорит о том, что запасы сформированы за счет собственных средств. Коэффициенты, рассчитанные в ходе финансового анализа, превышают их нормативные значения, что свидетельствует не только о прочном финансово-хозяйственном положении и достаточности денежных средств, но и о весьма нерациональном их использовании. Это также наглядно отражено в приросте за каждый проанализированный период величины накопленной нераспределенной прибыли. Показатели деловой активности на конец 2009 года имеют нисходящую динамику, что, безусловно, отражает негативное влияние мирового финансового кризиса на деятельность компании, который пришелся на совокупный рассмотренный период. Однако одновременно высокие показатели финансовой стабильности и независимости и низкие показатели деловой активности свидетельствуют не о плохой работе предприятия, а о сильном влиянии на нее внешней среды и сложившейся в этот временной период мировой финансовой ситуации. Для восстановления финансового положения предприятия и достижения уровня показателей, которым характеризовался период до кризиса, а также для разрешения проблем, которые были выявлены по итогам стратегического анализа деятельности ЗАО «ПГ «Метран», можно рассмотреть ряд мероприятий развития компании: разработка нового продукта и создание для него программного обеспечения, поддерживающего связь между прибором и компьютером; совершенствование технических и эксплуатационных характеристик имеющихся продуктов; развитие коммуникационных возможностей имеющихся продуктов; перевод производства имеющихся продуктов на технологическую платформу Rosemount. Разработка нового продукта является очевидным шагом к использованию возможностей, предоставляемых компании рынком и макроэкономической ситуацией. Создав прибор, более совершенный с точки зрения его эксплуатационных и технических характеристик и отвечающий современным требованиям рынка, способный поддерживать коммуникации с информационными системами и другими приборами, и, таким образом, предложив потребителю продукт с высокой ценностью, ПГ «Метран» сможет укрепить свои конкурентные позиции на рынке и даже завоевать доверие новых покупателей. Совершенствование технических и эксплуатационных характеристик уже имеющихся продуктов также способно повысить конкурентоспособность компании на рынке. Это мероприятие неразрывно связано с повышением трудоемкости изготовления продукции и инвестициями в основные средства, что может несколько улучшить финансовые показатели предприятия. Однако данное мероприятие не направлено на использование выявленных возможностей и развитие наиболее привлекательного в настоящий момент направления деятельности. Развитие коммуникационных возможностей имеющихся продуктов предполагает разработку программного обеспечения. Данное мероприятие позволяет в полной мере использовать возможности, выявленные по итогам стратегического анализа, но в то же время не вполне защищает конкурентные позиции предприятия. В отрасли контрольно-измерительных приборов имеет место быть агрессивная конкурентная среда, предприятия-производители быстро улавливают и реагируют на открывающиеся возможности, постоянно совершенствуют свои продукты и предлагают новые опции их использования. Вследствие этого конкуренты могут быстро начать развиваться в направлении информационных технологий в приборостроении, что сведет конкурентные преимущества ПГ «Метран» к минимуму. Таким образом, выступая в новых направлениях деятельности, стоит не забывать о возможности совершенствования технических показателей имеющейся продукции, что позволит получить наибольший отрыв от конкурентов. Еще одним альтернативным мероприятием развития деятельности является перевод производства имеющихся продуктов на технологическую платформу материнской компании Rosemount. Данное мероприятие позволит сократить материалоемкость и трудоемкость производства существующей продукции в результате применения зарубежных технологий сборки приборов. Это в целом позволит улучшить финансовые показатели деятельности предприятия, снизить издержки производства и получить конкурентное преимущество за счет снижения цены. Однако получение такого конкурентного преимущества в сегменте с высокоценовым предложением не представляется возможным, так как в нем определяющим критерием покупки является не цена, а технические возможности прибора. Более того, это мероприятие ни в коей мере не использует выявленных на рынке возможностей. Для более полной и наглядной оценки и обоснованного выбора одного из альтернативных мероприятий по развитию деятельности ЗАО «Промышленная Группа «Метран» с учетом большего числа критериев необходимо произвести оценку по методу совместного учета критериев с оценкой их значимости. Для этого целесообразно построить таблицу, перечислив важные критерии, определив значимость для каждого из них и расставив баллы по десятибалльной шкале (таблица 1.33) [24]. Расстановка баллов в таблице была осуществлена, исходя из следующего распределения: по критерию затратности: наименьшие затраты отмечаются как «минус 1» балл, наибольшие затраты - «минус 10» баллов; по критериям эффективности, реализуемости и психологическому критерию: лучшие показатели - «10» баллов, худшие показатели - «1» балл. Таблица 2.33 - Оценка мероприятий с учетом критериев и их значимости Критерий Затрат-но сть Реализу-е мость 0,2 -8 Эффек-т ив-ност ь 0,4 9 Итоговое значение 0,3 7 Психоло-ги ческий критерий 0,1 9 Вес критерия Аль Разработка нового продукта тер нат ивн ые мер опр ият ия Совершенствование технических характеристик имеющихся продуктов Развитие коммуникационных возможностей имеющихся продуктов Перевод производства имеющихся продуктов на технологическую платформу Rosemount -5 4 3 5 7 -6 5 9 6 14 -6 3 8 4 9 1 17 Таблица 2.33 показывает, что мероприятие по разработке продукта, способного связываться с информационными системами и другими приборами получило наибольшие оценки и должно быть принято к реализации. По критерию затратности данное мероприятие получило наименьшую оценку, это связано с необходимостью НИОКР, приобретения нового оборудования и монтажа новой сборочной линии, созданием программного обеспечения. С другой стороны, несмотря на высокие затраты, требуемые этим мероприятием, оно обладает наибольшей эффективностью, так как позволяет использовать все имеющиеся возможности, задействовав все сильные стороны компании, и предотвратить угрозы и справиться с рядом недостатков деятельности. По критерию реализуемости мероприятие получило оценку выше средней, так как высококвалифицированный персонал и доступ к зарубежным технологиям дают немалые возможности для его осуществления. Психологический критерий отражает готовность персонала к реализации мероприятия. Эта готовность высока в связи с тем, что при устроении нового проекта в рамках матричной структуры ПГ «Метран» сотрудники получают возможность карьерного роста, самореализации и самовыражения. Выводы по главе 2 В данной главе была рассмотрена и проанализирована деятельность ЗАО «ПГ «Метран», изучена организационная структура управления предприятием. Организационная структура является матричной, в соответствии со спецификой деятельности она весьма эффективна, позволяет управлять и разрабатывать несколько проектов одновременно, однако нарушает принцип единоначалия. Функциональные области подразделений компании являются достаточно емкими, обладают достаточной степенью специализации. Проведенный анализ макросреды предприятия позволил определить факторы внешней среды, способные влиять на предприятие с наибольшей силой, в результате проведения анализа ближнего окружения также удалось выявить, что наибольшую угрозу для ПГ «Метран», ее деятельности и стратегических позиций представляют собой конкуренты. SWOT-анализ позволил оценить соответствие внутренней среды предприятия внешней. Было установлено, что предприятие и вполне способно противостоять внешним угрозам и преодолевать внутренние недостатки деятельности. Был выработан ряд мероприятий по преодолению рассогласований внутренней и внешней среды предприятия, по развитию его дальнейшей деятельности. Результаты проведенного финансового анализа предприятия показали, что предприятие корректно ведет свою деятельность, наращивает в динамике общую сумму хозяйственных операций и непрерывно развивается. Анализ ликвидности, финансовой финансово-хозяйственной устойчивости деятельности и коэффициентный отразили влияние анализ мирового финансового кризиса на предприятие, позволили выявить недостаточность деловой активности и необходимость более рационального использования временно свободных денежных средств. Сопоставительная оценка финансового и стратегического анализа позволила определить проектное решение - мероприятие перспективного развития ПГ «Метран» - разработку и внедрение на рынок нового продукта. 3. РАЗРАБОТКА ПРОЕКТА ПО ОРГАНИЗАЦИИ СБОРОЧНОГО ПРОИЗВОДСТВА ИНТЕЛЛЕКТУАЛЬНЫХ ДАТЧИКОВ ДАВЛЕНИЯ МЕТРАН-150 Данной главе пояснительной записки к выпускному квалификационному проекту разрабатывается концепция проекта по организации сборочного производства интеллектуальных датчиков давления Метран-150, описывается продукт и его технические характеристики, являющие собой конкурентные преимущества и отражающие актуальность продукта для потребителя и его ценность. Выполняется компьютерное имитационное моделирование предлагаемого проекта с применением программного продукта Proejct Expert. Производятся расчеты необходимых затрат и ожидаемых результатов с учетом актуальной политико-экономической ситуации и имеющей место быть на предприятии учетной политикой. При этом расчеты также учитывают возможные рисковые ситуации, возникающие в ходе осуществления предлагаемого проекта. Производится расчет и анализ интегральных показателей эффективности проекта по результатам компьютерного моделирования. Производится экономическая оценка полученных результатов. Путем использования методов анализа чувствительности, анализа безубыточности и метода Монте-Карло выполняется анализ и оценка рисков проекта. Анализируются факторы, оказывающее наибольшее влияние на результаты проекта и показатели его эффективности, выявленные по итогам проведения анализа чувствительности, прогнозируется их перспективное поведение. Анализ безубыточности позволяет определить запас финансовой прочности и безубыточный объем продаж для проекта. Также проводится разработка элементов управления предлагаемым проектом развития предприятия. Представлена эффективная организационная структура управления проектом и система управления персоналом проекта. .1 Описание проекта по организации сборочного производства интеллектуальных датчиков давления Метран-150 В рамках мероприятия по развитию деятельности ЗАО «ПГ «Метран», выбранного по результатам совместного анализа результатов стратегического и финансового исследования дел компании в трехлетней ретроспективе предлагается проект организации сборочного производства интеллектуальных датчиков давления Метран-150. Датчики Метран-150 предназначены для работы в системах автоматического контроля, регулирования и управления технологическими процессами и обеспечивают непрерывное преобразование измеряемых величин - избыточного давления, абсолютного давления, разности давлений нейтральных и агрессивных сред - в унифицированный токовый выходной сигнал 4-20 мА с цифровым сигналом на базе HART-протокола (Highway Addressable Remote Transducer Protocol) или сигнал 0-5 мА. протокол был разработан в середине 1980-х годов американской компанией Rosemount, которая в настоящее время является материнской компанией ПГ «Метран». Он является цифровым промышленным протоколом передачи данных, который позволяет внедрить информационные технологии на уровень полевых устройств. Приём сигнала о состоянии датчика и его настройка осуществляется с помощью HART-модема или HART-коммуникатора. Совокупность выходных сигналов позволяет включать датчики в любые системы управления, как в существующие только с аналоговым вводом, так и в самые современные с аналогово-цифровым вводом информации. Кроме того, все датчики с HART-протоколом можно автоматизированного обслуживания КИПиА [26]. контролировать в системах Преимущества HART-протокола заключаются в высокой помехозащищённости, простоте и низкой стоимости монтажа, а также дешевизне и широкой распространённости при использовании в технологических процессах в мире и России, минусом же является низкая скорость передачи данных о состоянии датчиков. Дополнительными функциональными и эксплуатационными возможностями Метран-150 по сравнению с существующими приборами на рынке являются: встроенный блок защиты от переходных процессов для всех датчиков; токовый выход на тестовых клеммах; высокая перегрузочная способность;протокол обмена для датчика с выходным сигналом 4-20 мА; температура окружающей среды от -40 до +80°С для всех исполнений; поворачивающийся корпус на ±180° и поворачивающийся жидкокристаллический индикатор (ЖКИ) на ±360°; непрерывная самодиагностика (до 64-х параметров); абсолютно герметичная внешняя кнопка установки «нуля»; подвод кабеля с двух сторон; возможность отображения до шести переменных на экране ЖКИ; восстановление заводских настроек; меню на двух языках. В отличие от традиционных датчиков, имеющих огромный модельный ряд, ПГ «Метран» приняла решение об унификации обозначений по моделям в зависимости от конструктивного исполнения и типа измеряемого давления (абсолютное, избыточное и перепад давлений). В зависимости от измеряемого давления датчики Метран-150 имеют следующее обозначение:- абсолютное давление;- избыточное давление;- разность давлений; В зависимости от конструктивного исполнения датчики имеют типы обозначения «Т» и «C». Модели «T» - это датчики штуцерного исполнения с наружной или внутренней резьбой для различных технологических соединений, модели «С» - это датчики давления с фланцевой бипланарной конструкцией. В таблице 3.1 представлены модели датчиков Метран-150 и соответствующие им диапазоны измеряемого давления: Таблица 3.1 - Диапазоны давления и соответствующие им модели датчика Модель датчика Метран-150 CD Метран-150 CG Метран-150 TG Метран-150 ТА Диапазон давления Разность давлений Избыточное давление Избыточное давление Абсолютное давление В модели Метран-150TA для измерения абсолютного давления полость над чувствительным элементом вакуумирована и герметизирована. Нижний предел измерений датчиков модели Метран-150TA равен нулю абсолютному. В модели Метран-150TG, предназначенном для измерения избыточного давления, полость над чувствительным элементом соединена с атмосферой. Метран-150TG могут измерять разрежение и давление-разрежение, обеспечивая настройку от минус 101,3кПа (при этом предполагается, что атмосферное давление равно 101,3 кПа) до максимального верхнего предела измерений (Рmax) в зависимости от кода диапазона модели. Штуцерный вариант Метран-150ТА или TG может использоваться вместо различных моделей датчиков, существующих в продуктовом портфеле ПГ «Метран», при этом они обладают лучшими функциональными и эксплуатационными возможностями. Датчики модели Метран-150СD измеряют перепад давлений, а датчики модели Метран-150CG измеряет избыточное давление. Метран-150CG в отличие от штуцерного исполнения Метран-150TG обладает рядом существенных преимуществ. Во-первых, CG обеспечивает расширенное коррозионностойкое исполнение. Во-вторых, CG может быть заменена на аналогичную модель Метран-100 фланцевого исполнения. Датчики модели 150CG также могут измерять разрежение и давление-разрежение, обеспечивая настройку от минус 97,9 кПа (при этом предполагается, что атмосферное давление равно 101,3 кПа) или минус Рmax до Рmax в зависимости от кода диапазона модели. Основой Метран-150 является сенсор Rosemount нового поколения. Для датчиков штуцерного исполнения используется сенсор на основе пъезорезистивного чувствительного элемента кремний-на-кремнии (КНК), а для фланцевого исполнения используется емкостный чувствительный элемент. Емкостный метод используется дивизионом Rosemount компании Emerson Process Management уже более тридцати лет. Впервые емкостный метод был применен в датчиках давления Rosemount 1151, ставших бестселлерами среди датчиков давления. За долгие годы развития емкостный метод постоянно совершенствовался. Метран-150 имеет принципиальные отличия от традиционных датчиков давления. Во-первых, это стабильность метрологических характеристик, которая обеспечивается не только применением сенсора Rosemount, но и: разработанной в ПГ «Метран» конструкцией модуля, исключающей влияние температуры, статического давления, вибраций; применением современных схемотехнических решений и радиоэлектронных компонентов в электронном блоке; использованием самодиагностики. Стабильность метрологических характеристик позволяет сократить Метран-150 обладают высокой эксплуатационные затраты. Во-вторых, перегрузочной датчики давления способностью. Если традиционные датчики штуцерного исполнения выдерживают максимальное давление перегрузки всего лишь в 1,5 раза превышающее верхний диапазон измерений, датчики Метран-150 могут выдерживать 25-и кратную перегрузку. Обладая колоссальной перегрузочной способностью, Метран-150 не просто стабильно работает, но и значительно сокращает риски остановок технологических процессов, а следовательно, и производства и аварий, которые влекут за собой убытки, исчисляемые миллионами рублей. В-третьих, Метран-150 способен работать при любых погодных условиях. Во многих районах России нередко температура может опускаться ниже -50 ºС. Метран-150 способен работать и за полярным кругом, и на экваторе, в снежную пургу и песчаную бурю. Диапазон рабочих температур составляет от -55ºС до +80 градусов Цельсия, а степень защиты от воздействия пыли и влаги - IP 66, что означает полную пыленепроницаемость и стабильную работоспособность даже при сильном воздействии струи жидкости. Дополнительная герметичность достигается за счет двухсекционного корпуса, обеспечивающего изоляцию между отсеком электроники и клеммным отсеком. Это защищает электронику от попадания пыли и влаги, например, в процессе монтажа или в случае выхода из строя кабельного ввода. Кроме того, М-150 обладает рядом таких преимуществ, как: наружная абсолютно герметичная кнопка установки нуля; возможность поворота корпуса электронного преобразователя на ± 180° и защита от проворота и обрыва шлейфа, возможность поворота индикатора на 360° с фиксацией через 90° для удобства считывания показаний; наличие выхода 4-20мА+HART в каждом датчике, что лишает заказчика необходимости обхода каждого объекта измерения давления на производстве, но позволяет производить удаленную настройку и сервисное обслуживание. Таким образом, подводя итоги, можно сказать, что: Метран-150 по всем характеристикам превосходит традиционные датчики давления и полностью заменяет их, имея стандартные присоединительные размеры; Метран-150 повышает стабильность технологических процессов; в том же ценовом диапазоне заказчик получает прибор, на порядок превосходящий традиционные датчики давления, имеющий расширенную функциональность, соответствующую пожеланиям потребителя [27]. Организация сборочного производства Метран-150 планируется на производственных площадях ЗАО «ПГ «Метран» с первого января 2012 года. Продолжительность проекта при этом составляет три года. В рамках рассматриваемого проекта планируется организовать две линии сборки в зависимости от конструктивного исполнения датчиков давления в течение первого года проекта. Таким образом, начало производства приходится на первое января 2013 года. С целью анализа проекта по организации сборочного производства интеллектуальных датчиков давления необходимо смоделировать его с помощью программного продукта Project Expert. Это позволит исследовать прогнозные показатели финансово-хозяйственной деятельности в динамике, а также проанализировать факторы, оказывающие наибольшее влияние на жизнеспособность выбранного к реализации по итогам стратегического и финансового анализа проекта. 3.2 Характеристика экономической среды проекта Продукт проекта ЗАО «ПГ «Метран» планирует продавать на территории Российской Федерации и стран-участниц Содружества Независимых Государств (СНГ). Таким образом, за основную валюту проекта целесообразно принять российский рубль. С помощью дополнительной валюты обычно отражается наличие в ходе реализации проекта внешнеэкономической деятельности, которая требует расчета проекта в валюте, отличной от основной. В данном же проекте такая внешнеэкономическая деятельность не планируется, и несмотря на то, что материнской компанией ПГ «Метран» является американская компания, на челябинском заводе, где планируется реализовывать проект, принято вести отчетность только в соответствии с международными и российскими стандартами. Более того, была учтена возможность законодательного перехода на рублевые расчеты, производимые между странами-участницами СНГ. В связи с этим дополнительная валюта проекта не назначалась. Ставка рефинансирования, по данным Центрального Банка Российской Федерации, с 28.02.2011 года была повышена на 0,25 процентных пункта, и на сегодняшний момент составляет 8,25% [28]. С учетом последних тенденций есть вероятность повышения ставки рефинансирования в будущем, так как это может оказать антиинфляционный эффект. В связи с этим в таблице 3.1 представлены значения ставки рефинансирования по годам проекта, которые планируется использовать при моделировании: Таблица 3.1 - Значения ставки рефинансирования Годы реализации проекта Значения ставки рефинансирования, % 1 год 8,5 2 год 8,75 3 год 9 Уровень инфляции в моделируемом проекте задан в соответствии с официальными прогнозами Минэкономразвития РФ, отраженными в федеральном бюджете [29]. В таблице 3.2 представлены данные об инфляции, соответствующие годам реализации проекта. Таблица 3.2 - Уровень инфляции, % Год реализации проекта Сбыт Прямые издержки Общие издержки Зарплата Недвижимость 2012 год 6 6 6 6 6 2013 год 5,5 5,5 5,5 5,5 5,5 2014 год 5,5 5,5 5,5 5,5 5,5 Уровень инфляции на 2014 год на сегодня не спрогнозирован, и с целью учета неопределенности в моделируемом проекте задан равным уровню 2013 года. ЗАО «ПГ «Метран» состоит на общем режиме налогообложения и является плательщиком налогов на прибыль, имущество, добавленную стоимость (НДС), а также отчисляет средства в пенсионный фонд, фонд социального страхования (ФСС) и фонды обязательного медицинского страхования работников (ФФОМС и ТФОМС), взносы в которые заменили уплату единого социального налога с 1 января 2010 года. Значения налоговых ставок и отчислений по социальному страхованию, заданных при моделировании проекта, представлены в таблице 3.3. Таблица 3.3 - Значения налоговых ставок Налог Налог на прибыль Налог на имущество НДС Отчисления в пенсионный фонд Отчисления в ФСС Отчисления в ФФОМС Отчисления в ТФОМС Ставка, % 20 2,2 18 26 2,9 2,1 3 Таблица 3.3 также наглядно отражает тот факт, что совокупные отчисления по социальному страхованию составляют в целом 34% [30]. Позволяет учитывать различную стоимость денег в разные моменты времени ставка дисконтирования, ее также необходимо определить для моделируемого проекта. В рамках моделируемого проекта предполагается использование собственных средств для осуществления данного проекта, так как финансовый анализ бухгалтерской отчетности показал избыток накопленной нераспределенной прибыли прошлых лет, что ухудшает деловую активность предприятия, а следовательно, и его показатели оборачиваемости. То есть при моделировании можно сказать, что проект будет финансироваться за счет собственного капитала. При этих условиях ставка дисконтирования для собственного капитала рассчитывается в соответствии с моделью оценки стоимости капитальных активов (САРМ), представленной в формуле (3.1): СК = Rf + β(Rm - Rf), (3.1) где rСК - ставка дисконта, рассчитываемая для собственного капитала;безрисковая ставка; - коэффициент систематического риска для отрасли;- среднерыночная ставка доходности для отрасли; (Rm - Rf) - величина премии за риск. Безрисковая ставка была принята как доходность облигаций федерального займа (ОФЗ-25076-ПД) на 18 мая 2011 года. Ее значение составило 6,6% [31]. Коэффициент систематического риска для отрасли машиностроения для расчета ставки дисконтирования был взят на уровне 1,39. Значение премии за риск не рассчитывалось косвенным или прямым методами, а было принято равным 12,52%. Значения коэффициента систематического риска и премии за риск принимались согласно данным Высшей Школы финансов и менеджмента [32]. В соответствии с описанными данными ставка дисконтирования имеет значение, вычисленное по формуле (3.2): СК = 6,6 + 1,39 ∙ 12,52 = 24%, (3.2) Надбавок в виде премий за повышенный риск к данной ставке при моделировании проекта не производилось, так как инвестирование средств осуществляется внутри страны, и ЗАО «ПГ «Метран» является стабильно развивающейся компанией, и риск вложения средств в нее минимален. .3 Инвестиционный план .3.1 Календарный план проекта Календарный план включает прогноз сроков необходимых для осуществления проекта работ и потребности в финансовых ресурсах для его реализации [33]. В целом все этапы проекта по организации сборочного производства интеллектуальных датчиков давления (ДД) Метран-150 можно объединить в подготовительную, инвестиционную и производственную стадии. Подготовительная стадия включает работы по подготовке документации, необходимой для осуществления проекта. В качестве начала подготовительной стадии при моделировании проекта было принято 1 января 2012 года, длительность стадии - тридцать три дня. Инвестиционная стадия начинается с производства и испытания опытной партии датчиков давления, затем она предполагает оснащение и подготовку рабочих мест (РМ) линий сборки датчиков, различных по конструктивному исполнению, и линии финальной сборки датчиков. Также к инвестиционной стадии относятся работы по увеличению производственных мощностей поставщиков, подготовке производства поверочных стендов, созданию инфраструктуры электрических разводок и обменного фонда. Заканчивается данная стадия подготовкой систем автоматического учета запасов SyteLine, расчетом цен на изделия и изданием акта о готовности к серийному производству. Длительность инвестиционной стадии в целом 336 дней. Началом производственной стадии можно считать сборку установочной партии и ее квалификационные испытания. Однако следует учесть, что после испытаний установочная партия будет продана в отличие от опытных образцов, следовательно, затраты на ее изготовления учитывать в качестве инвестиций некорректно. Таким образом, сборку установочной партии можно считать началом производства продукции проекта. Полный перечень работ проекта с отражением их стоимости, продолжительностей и сроков начала и окончания представлен в таблице 3.4: Таблица 3.4 - Календарный план проекта Наименование работы Разработка бизнес-плана проекта Продолжи-те льность, дней 30 Дата начала Дата окончания Стоимость, руб. 01.01.2012 30.01.2012 2000 Выдача КД на электронику Выдача КД на модуль Поставка комплектующих для электроники Поставка комплектующих для модуля Изготовление электронных деталей Изготовление деталей модуля корпуса Сборка модуля Характеризация и испытания модуля Сборка опытных образцов Испытания опытных образцов Подготовка КД и комплекта документации для сертификации Сертификация датчиков Оснащение РМ сборки модулей Оснащение РМ линии финальной сборки Улучшение технологий и безопасности Увеличение мощностей производства на предприятиях-поставщиках Подготовка производства электроники Создание инфраструктуры разводок Создание обменного фонда Создание модели в SyteLine Издание акта о готовности к серийному производству 14 14 15 11 14 21 14 17 14 30 8 31.01.2012 31.01.2012 14.02.2012 14.02.2012 29.09.2012 25.02.2012 17.03.2012 31.03.2012 17.04.2012 01.05.2012 31.05.2012 13.02.2012 13.02.2012 28.02.2012 24.02.2012 13.03.2012 16.03.2012 30.03.2012 16.04.2012 30.04.2012 30.05.2012 07.06.2012 2000 2000 309300 598375 5775 12600 7025 88000 8925 108000 2000 61 50 61 18 28 08.06.2012 08.08.2012 27.09.2012 27.11.2012 08.08.2012 07.08.2012 26.09.2012 26.11.2012 14.12.2012 04.09.2012 630000 7184000 3855000 4500000 7563000 57 48 20 14 3 08.08.2012 04.10.2012 21.11.2012 15.12.2012 29.12.2012 03.10.2012 20.11.2012 10.12.2012 28.12.2012 31.12.2012 10600000 2350000 5670000 0 2000 При расчете длительности работ проекта и построении календарного плана был использован календарь, учитывающий только рабочие дни (пять дней в неделю) и исключающий из срока выполнения каждой из работ выходные дни и дни российских праздников. График выполнения работ по проекту, построенный при его моделировании, представлен на рисунке 3.1. Рисунок 3.1 наглядно отражает этапы и работы осуществления проекта, их длительность, сроки начала и окончания и стоимость каждой из работ. Также на рисунке представлено графическое отображение каждой из заданных между работами связей. Заданные связи отражают логические зависимости сроков начала и окончания работ от их содержания. С четырнадцатой по двадцатую работы, отраженные на рисунке 3.1, предполагают приобретение активов в ходе реализации проекта. .3.2 Ресурсы инвестиционного плана Ресурсы, заданные в рамках рассматриваемого проекта, формируют этапы календарного плана и их стоимость. Стоимость каждого из ресурсов определялась в соответствии с прайс-листами и каталогами соответствующих поставщиков и подрядчиков и их рыночной стоимостью, а также затратным методом. Одной из работ, предусмотренных календарным планом, является сертификация Российской датчиков Федерации. давления в Ресурсами соответствии этой работы с законодательством являются услуги по сертификации, перечень и стоимость которых отражены в таблице 3.5. Таблица 3.5 - Затраты на сертификацию Статья сертификации Сертификация соответствия ГОСТ Р Сертификация по взрывозащите Сертификация и утверждение типа средства измерения Сертификация соответствия в Ростехнадзоре Сертификация при работе с кислородом Итого Работы по установке оборудования Стоимость, тыс. руб. 90 90 130 200 120 630 на рабочих местах сборки интеллектуальных датчиков давления Метран-150 осуществляются в несколько этапов. Необходимость этого обусловлена отличиями конструктивного исполнения производимой продукции и функциональными особенностями оборудования: оснащение, модернизация и механизация рабочих мест: а) оборудование рабочих мест сборки модулей CD и CG; б) оборудование рабочих мест сборки модулей TA и TG; оборудование рабочих мест линии финальной сборки датчиков; улучшение технологий и безопасности рабочих мест. Работы, связанные с оснащением рабочих мест сборки модулей CD, CG, TA и TG, предполагают приобретение оборудования, что отражено в таблице 3.6. Таблица 3.6 - Затраты на оснащение рабочих мест сборки модулей Рабочее место и оснащение РМ сборки под прихватку РМ электромонтажа, лакировки РМ сборки Модернизация РМ с целью повышения уровня безопасности РМ станции заполнения разделительной жидкостью и повышение ее пропускной способности (внедрение системы охлаждения, автоматизация и контроль за процессом) Механизация РМ (оснащение рабочего места сборки с фланцами пневмозажимом, инструментом и гайковертом) РМ сварки корпус-обойма Оборудование сборки сигнальными маячками (система "красный свет") РМ наработок и проверки Стенды наработки давлением и температурой (3 штуки) Прибор измерения мощности ультразвукового поля Шкаф термовакуумный сушильный РМ электромонтажа, лакировки РМ электромонтажа, лакирования и предварительной сборки РМ сборки корпус-капсула, установки прокладок РМ тестирования электромонтажа, прошивка аналогово-цифровой платы Итого Стоимость, тыс. руб. 120 70 50 200 200 1300 380 150 1400 2496 190 100 70 270 50 138 7184 Нормативный срок службы оборудования рабочих мест равен 10-и годам, то есть 120-и месяцам согласно группе основных средств, которая была определена в соответствии с классификатором амортизируемых основных средств и нормативных сроков службы [34]. Амортизация на описанное оборудование при моделировании проекта организации сборочного производства начислялась линейно, стоимость всего оборудования включает стоимость его монтажа. Построение линии финальной сборки также предполагает оснащение рабочих мест и приобретение дополнительного оборудования для них (таблица 3.7). Таблица 3.7 - Затраты на оснащение рабочих мест линии финальной сборки Рабочее место и оснащение РМ маркировки табличек РМ сборки датчика Дооснащение РМ сборки с манифольдами Создание калибровочной станции без организации вакуумных систем РМ сборки - пайки колодки РМ заполнения герметиком (корпус, колодка, крышка) РМ испытания корпуса и крышки на герметичность Стенд (2 штуки), замена воздухов на калибратор Метран-505-Воздух Установка вакуумирования компаунда RF 1735 Модернизация стенда периодических испытаний Пульт испытания физического уровня HART сигнала с осциллографом THS-730 для периодических испытаний Итого Стоимость, тыс. руб. 350 475 50 1840 90 250 180 240 100 100 180 3855 Перечисленное в рамках этапа оснащения рабочих мест линии финальной сборки оборудование также имеет срок службы 120 месяцев, амортизация по нему начисляется линейно. Приобретение и построение основных средств и оборудования осуществляется по проекту также и на этапе улучшения технологий и безопасности рабочих мест, созданных для линии сборки модулей CD, CG, TA и TG и для линии финальной сборки. Данное оборудование согласно классификатору амортизируемых основных средств и нормативных сроков службы иную группу, нежели описанное. Его нормативный срок службы составляет 60 месяцев, амортизация начисляется также линейно. Это оборудование отражено в таблице 3.8. Таблица 3.8 - Затраты по улучшению технологий и безопасности рабочих мест Оборудование Станция водоподготовки Мойка для деталей и оснастки Оснастка для модернизации мойки "Кристалл" Приборы контроля чистоты Резистивная сварка №2 РМ испытаний до 40 МПа РМ заливки РМ опрессовки мембран Стоимость, тыс. руб. 300 100 165 180 1400 470 72 80 РМ выравнивания объемов и заварки капилляров Дооснащение РМ сборки с фланцами РМ заполнения штуцера компаундом Оснастка для модернизации стендов характеризации Стеллажи, рольганги для бережливого производства и канбан Прочая оснастка, инструмент и др. Запасные части к оборудованию (насосы, бутыли и т.п.) Итого 50 50 100 990 350 120 73 4500 Создание и приобретение основных средств предусматривает также и этап подготовки производства электроники. Эти основные средства имеют срок службы 120 месяцев и амортизируются линейно. Оборудование данного этапа и затраты на него отражены в таблице 3.9. Таблица 3.9 - Затраты на подготовку производства электроники Оборудование для производства электроники Автоматизированные станции характеризации с малыми камерами (2 станции, 5 камер) Стенды функционального тестирования (3 штуки) Оснастка для стендов, имитаторы и пульты управления Стоимость, тыс. руб. 10600 В рамках проекта также предусмотрено создание обменного фонда, то есть формирование коллектора оборудования, обеспечивающего функционирование линий сборки датчиков давления. Данное оборудование имеет срок полезного использования 10 лет, амортизируется линейно и отражено в таблице 3.10. Таблица 3.10 - Затраты на формирование обменного фонда Оборудование обменного фонда Сканер, принтер штрих-кода, персональный компьютер Течеискатель Калибратор давления DHI PPC3-700K (4 штуки) Калибратор Метран-505-Воздух, 2шт Грузопоршневой манометр МП-600 (1штука) для калибровки TG Грузопоршневой манометр МП-2500 (1штука) Итого Стоимость, тыс. руб. 160 950 3800 240 220 300 5670 ПГ «Метран» при осуществлении своих проектов практикует повышение мощностей производства поставщиков с целью удовлетворения собственных производственных потребностей. Данный проект также предусматривает приобретение оборудования для предприятий-поставщиков (таблица 3.11). Оборудование имеет срок службы 10 лет, амортизируется линейно. Таблица 3.11 - Затраты на увеличение мощностей производства поставщиков Оборудование и оснасткаСтоимость, тыс. руб. Пресс-форма для стойки геркона Пресс-форма для колодки Штампы для табличек Оснастка для увеличения пропускной способности тестового оборудования Оборудование для производства блока фильтра Итого 76 142 115 6123 1107 7563 .4 Операционный план .4.1 План сбыта В рамках проекта по организации сборочного производства интеллектуальных датчиков давления планируется производить и сбывать четыре модели Метран-150, отличающихся друг от друга диапазоном измеряемого давления и конструктивным исполнением: Метран-150 CD; Метран-150 CG; Метран-150 TG; Метран-150 ТА. При составлении плана сбыта и расчете планируемого объема продаж было проведено исследование требований заказчиков и их ожиданий от деятельности предприятия путем изучения заключенных контрактов и их частей, содержащих отклики и пожелания заказчиков, в однолетней ретроспективе. Также при расчете объема продаж учитывалось то, что в связи с моральным устареванием и низкими точностными характеристиками часть моделей Метран-100 будет снята с производства. Данный проект будет завершен до окончания производства установочной партии Метран-150, и, таким образом, предприятие планирует защитить позиции на рынке снимаемых с производства датчиков Метран-100, предложив потребителям вместо них продукт Метран-150, полностью заменяющий устаревшие модели и расширяющий возможности измерений. В связи с этим проект имеет стратегическое значение, и объемы инвестиций рассчитывались, исходя из необходимости выхода на плановую мощность уже в первый месяц производства Метран-150. Чтобы не допустить боязни нового продукта у заказчиков после успешных квалификационных испытаний Метран-150 будет выпущено извещение о том, что определенные модели датчиков Метран-100 будут сняты с производства за шесть месяцев от этой даты. В это же время планируется рекламная кампания Метран-150 и обновление каталога. Продукт планируется к продаже на рынках Российской Федерации и СНГ, отрасли потребители - нефтеперерабатывающая являются руководители энергетика, отрасли, машиностроение, металлургия. предприятий, главные нефтегазовая Целевыми инженеры, и заказчиками инженеры автоматизированных систем управления технологическими процессами (АСУ ТП), инженеры проектных институтов. На этих же рынках, с теми же потребителями работают сильнейшие отраслевые конкуренты, их основные маркетинговые преимущества и недостатки в сравнении с брендом «Метран» представлены в таблице 3.12. Таблица 3.12 - Маркетинговые позиции бренда «Метран» и его конкурентов Бренд Metran Основные маркетинговые преимущества Широта ассортимента Качество продукции Технологичность Информационная доступность Доля рынка Широкая сеть Основные маркетинговые недостатки Высокая цена Длительность изготовления продукта Низкое качество сервисного обслуживания Elemer Endress & Hauser Aplisens продаж Гудвил Широта ассортимента Технологичность Доля рынка Широкая сеть продаж Гудвил Невысокая цена Высокое качество сервисного обслуживания Широта ассортимента Качество продукции Технологичность Информационная доступность Доля рынка Широкая сеть продаж Невысокая цена Широта ассортимента Информационная доступность Доля рынка Широкая сеть продаж Невысокая цена Качество Длительность изготовления продукта Длительность изготовления продукта Ограниченность сферы применения Ограниченность сферы применения Датчик давления Метран-150 имеет ряд существенных преимуществ по сравнению с имеющимися на рынке продуктами среднеценового сегмента. Конкурентная позиция Метран-150 отражена на рисунке 3.2. Рисунок 3.2 наглядно отражает тот факт, что ближайшим конкурирующим продуктом по отношению к датчику давления Метран-150 является датчик AIR-30. Однако Метран-150 имеет своим преимуществом отличные точностные характеристики, возможность измерения различных сред (в том числе и при производстве пищевых продуктов) благодаря использованию дополнительных опций, высочайшие способности работы в условиях перегрузок, удобство использования благодаря строению корпуса датчика и наличию жидкокристаллического индикатора и локального операторского интерфейса. Метран-150 уступает ближайшему конкуренту лишь в продолжительности межповерочного интервала, что обусловлено стремлением сократить погрешность в процессе измерения. Таким образом, можно говорить о том, что Метран-150 в своем ценовом классе имеет наибольшую ценность для потребителя и является лучшим продуктом среди товаров-конкурентов. В соответствии с этим и с возможностью для потребителей воспользоваться дополнительными опциями Метран-150, которые позволят заказчику измерять давление с учетом всех особенностей технологических процессов, была рассчитана цена для базовых и дополнительных опций (таблица 3.13): Таблица 3.13 - Расчет цены Метран-150 с учетом дополнительных опций Параметр Опция Mетран-150 Базовая погрешность Погрешность для опции ±0,075% ±0,2% Влияние температуры на погрешность при изменении ее на 10 °C, % Диапазон Перегрузки Опция для работ при низких температурах Межповерочный интервал Материалы От 0,05% Кислородная очистка Жидкокристаллический индикатор (ЖКИ) ЖКИ и локальный операторский интерфейс (ЛОИ) Минимальная цена датчика Максимальная цена датчика Средняя цена Метран-150 Опция UC Опция MA Опция M5 50:1/100:1 От 2 до 10 Мпа -55 °C 3 года Нержавеющая сталь 316, хастеллой, тантал Цена по прайсу, тыс. руб. Около 19,040 Около 16,240 +2,000 +3,000 +1,500 +1,700 16,240 27,250 21,750 В таблице 3.13 была рассчитана средняя цена на датчик давления Метран-150, однако средняя цена на различные модели датчиков также различается в зависимости от конструктивного исполнения. Так, модели фланцевого исполнения имеют цену более высокую, нежели штуцерные модели. В таблице 3.14 представлен планируемый объем продаж и цена сбыта, определенная, как средняя в зависимости от конструктивного исполнения. Таблица 3.14 - План сбыта датчиков давления Метран-150 Продукт Метран-150 CD Метран-150 CG Метран-150 TG Метран-150 ТА Объем сбыта в месяц, шт. 713 713 655 655 Цена сбыта, тыс. руб. 22,860 22,860 20,640 20,640 Сезонность имеет крайне незначительное влияние на сбыт продукции, коим можно пренебречь. Объем сбыта, представленный в таблице 3.14, рассчитан, исходя из объема продаж устаревшего датчика Метран-100, который на рынке будет заменен новым продуктом Метран-150. Таким образом, отраженные данные не учитывают возможного благодаря отличным техническим и эксплуатационным характеристикам роста доли рынка и не являются максимально возможной производственной мощностью построенной сборочной линии. .4.2 План производства Прямые затраты на изготовление единицы датчика давления Метран-150 складываются из затрат на материалы и комплектующие и из сдельной заработной платы, рассчитываемой как сумма расценок по совершаемым в ходе изготовления продукта операциям. Набор операций и комплектующих варьируется в зависимости от модели датчика и его конструктивного исполнения. Затраты на материалы и комплектующие и сдельную заработную плату на единицу продукции в разрезе моделей датчика представлены в таблице 3.15: Таблица 3.15 - Прямые затраты на изготовление единицы продукции Продукт Метран-150 CD Метран-150 CG Метран-150 TG Метран-150 ТА Затраты на материалы и комплектующие, руб. 8750,7 8414,07 7858,89 8578,83 Затраты на сдельную заработную плату, руб. 61,1 90,32 90,9 94,17 Суммарные прямые затраты, руб. 8811,8 8504,39 7949,79 8673 Себестоимость продукции также включает косвенные издержки. Они представлены в таблице 3.16. Таблица 3.16 - Косвенные издержки проекта Вид издержек Командировки Производственные накладные Сумма, тыс. руб. 150,000 4601,038 Платежи Ежемесячно, в течение периода производства Ежемесячно, в течение периода производства расходы Поверка в центре стандартизации и метрологии (ЦСМ) Транспортно-заготовительные расходы Реклама 492,480 Ежемесячно, в течение периода производства 2300,519 Ежемесячно, в течение периода производства 20,000 Ежемесячно, с 7-го по 13-ый месяц Производственные накладные расходы рассчитаны на единицу продукции как 20% от затрат на материалы и комплектующие, транспортно-заготовительные расходы - как 10%. Каждый произведенный прибор подлежит первичной поверке, стоимость поверки ЦСМ составляет 180 рублей за один прибор, общая сумма рассчитана как произведение стоимости поверки и общего объема производства. Рекламная кампания Метран-150 начинается после испытаний опытной партии, ее проведение планируется на интернет-сайте компании и в обновленном каталоге. .4.3 План персонала проекта Подготовка давления сборочного Метран-150 производства предусматривает интеллектуальных подготовку датчиков конструкторской документации (КД), изготовление и квалификационные испытания опытной партии, сертификацию, монтаж нового оборудования и создание промышленной сети разводок электропитания. Эти работы выполняют члены команды проекта, они трудятся лишь на предынвестиционной и инвестиционной стадиях проекта. С началом производства датчиков давления Метран-150 к работе приступает производственный персонал предприятия и сотрудники функциональных подразделений. На производственной стадии найм основных рабочих не требуется, так как достаточное их количество высвобождается в связи со снятием с производства части моделей Метран-100. То есть расходы по их заработной плате некорректно вменять проекту. Однако проект требует привлечения дополнительных сотрудников в функциональные отделы и несет затраты, связанные с этим. План персонала проекта представлен в таблице 3.17: Таблица 3.17 - План персонала проекта Должность Служба автоматизации Специалист поддержки производства Специалист информационных технологий Служба качества Менеджер по закупкам Начальник производства Технологи Служба сервиса Инженер продаж Количество, чел. 2 1 Заработная плата, руб. 17 000 17 000 Периодичность выплат 1 17 000 Ежемесячно, в период производства 1 2 1 2 3 1 17 000 17 000 20 000 18 000 20 000 20 000 Ежемесячно, в период производства Ежемесячно, в период производства Ежемесячно, в период производства Ежемесячно, в период производства Ежемесячно, в период производства Ежемесячно, в период производства Ежемесячно, в период производства Ежемесячно, в период производства На стадии серийного производства датчиков давления к выполнению обязанностей приступают другие сотрудники в рамках матричной организационной структуры ЗАО «ПГ «Метран». Для осуществления работ на этой стадии были наняты дополнительные сотрудники, они также отражены в таблице 3.17. Над реализацией проекта в период серийного производства трудится и множество других сотрудников, однако их обязанности распространяются на несколько проектов, и затраты на их заработную плату некорректно вменять проекту. Также необходимо сказать о том, что в период серийного производства датчиков давления в цехе трудится коллектив рабочих, осуществляющих непосредственно сборку. Оплата их труда является сдельной и, следовательно, не отражается в плане персонала, так как является прямыми издержками на производство продуктов. Для производства Метран-150 не планируется найм дополнительных рабочих, так как сборкой будут заниматься сотрудники, высвобожденные в результате снятия с производства устаревшего Метран-100. В среднем заработная плата в месяц основного производственного рабочего составляет 17 227 рублей и варьирует в зависимости от того, какие операции он выполняет. .5 Финансирование проекта Финансирование проекта по организации сборочного производства интеллектуальных датчиков давления Метран-150 планируется осуществлять за счет собственных средств ЗАО «ПГ «Метран». Такое решение основано на результатах анализа финансово-хозяйственной деятельности предприятия. Финансовый анализ деятельности предприятия в четырехлетней ретроспективе показал, что каждый год значение накопленной нераспределенной прибыли возрастает, что ухудшает показатели деловой активности, поэтому реализация проекта за счет собственных средств должна улучшить финансовое положение предприятия. Общий объем финансирования проекта составляет 56 500 000 рублей, при этом потребности в привлечении заемных средств не возникает. Часть средств из общей суммы финансирования носит инвестиционный характер, на эти средства приобретается необходимое оборудование, осуществляется его монтаж, приобретается дополнительное оснащение, создается промышленная инфраструктура электропитания, формируется обменный фонд, приобретается оборудование для повышения мощностей поставщиков, повышается безопасность вновь созданных рабочих мест, внедряется система бережливого производства и выплачивается заработная плата рабочих, задействованных в изготовлении опытной партии. Оставшаяся часть денежных средств расходуется также на инвестиционном периоде, но носит уже операционный характер. За счет этих суммы формируются запасы материалов и комплектующих, приобретаемые по предоплате, обеспечивается положительное сальдо наличности с учетом возможности потребителей и заказчиков отсрочивать оплату продукции. Таким демонстрирует образом, кэш-фло достаточность проекта (приложение инвестируемых средств А) для наглядно обеспечения положительного сальдо. .6 Результаты моделирования проекта .6.1 Анализ прогнозной отчетности проекта Результаты проекта отражены в трех основных документах прогнозной отчетности проекта: плане баланса, прогнозном отчете о прибылях и убытках и плане движения денежных средств (приложение А). Они являются наиболее эффективными инструментами планирования, анализа и контроля инвестиционного проекта. Финансовые результаты проекта по организации сборочного производства Метран-150 представляют собой прогноз развития производственно-хозяйственной деятельности ЗАО «ПГ «Метран». Прогнозный отчет о движении денежных средств проекта основан на методе «кэш-фло», он отражает движение денежных средств в динамике. Анализ движения денежных средств проекта проводился с шагом в квартал с 2012 по 2013 годы, далее - с шагом в год (приложение А). Кэш-фло от операционной деятельности демонстрирует эффективность с точки зрения покрытия затрат, отнесенных на прямые издержки, доходами от реализации продукции и услуг. Кэш-фло от инвестиционной деятельности отражает затраты на приобретение активов. Так как в 2012 году осуществляются инвестиции, и операционной деятельности по проекту еще не ведется, потоки от этих двух видов деятельности отрицательны. В кэш-фло от финансовой деятельности учитываются поступления и выплаты. В качестве поступлений отражены платежи из собственного капитала, подобранные таким образом, чтобы величина ликвидного остатка во все периоды деятельности предприятия в рамках проекта была положительной. Это свидетельствует о достаточности инвестируемых средств. Операционная деятельность по проекту и продажи продуктов начинаются с первого месяца 2013 года. В связи с этим резко возрастают операционные затраты, однако их превышают поступления от продаж продукции, о чем свидетельствует положительное сальдо от всех трех видов деятельности. Отчет о прибылях и убытках отражает результаты операционной деятельности предприятия в определенные периоды времени. План прибылей и убытков рассматриваемого проекта представлен в приложении А (таблица А.2). Операционная деятельность не ведется весь первый год проекта, когда осуществляются подготовительные работы, этим объясняется отсутствие поступлений от продаж и отрицательные значения прибыли. График чистой прибыли, наглядно отражающий ее изменения в период осуществления проекта, представлен на рисунке 3.3. Поступления чистой прибыли в рамках рассматриваемого проекта начинаются в первом же месяце осуществления производственной деятельности. Этот же месяц - январь 2013 года - является и месяцем, когда начинаются первые отгрузки нового продукта заказчикам. Объем продаж при этом постоянен. Таким образом, чистая прибыль плавно возрастает на протяжении всего периода производства в рамках проекта, что также отражает рисунок 3.3. Рисунок 3.3 отражает поведение чистой прибыли проекта в динамике: отрицательные ее значения в инвестиционном периоде и положительные на стадии производства датчиков давления. .6.2 Анализ эффективности проекта С целью экономической оценки проекта были рассчитаны его интегральные показатели эффективности. Они позволяют оценивать эффект и эффективность проекта, целесообразность его осуществления для инвесторов. Интегральными показателями эффективности проекта являются чистый приведенный доход (NPV), индекс прибыльности (PI), простой и дисконтированный сроки окупаемости, внутренняя норма рентабельности проекта (IRR), модифицированная внутренняя и средняя норма рентабельности. Комплексный анализ всех перечисленных показателей дает возможность объективно оценивать проект, делать выводы о его прибыльности и принимать решения о его реализации. Показатели эффективности рассматриваемого проекта приведены в таблице 3.18: Таблица 3.18 - Показатели эффективности проекта Показатель Ставка дисконтирования, % Период окупаемости - PB, мес. Дисконтированный период окупаемости - DPB, мес. Средняя норма рентабельности - ARR, % Чистый приведенный доход - NPV, руб. Индекс прибыльности - PI Внутренняя норма рентабельности - IRR, % Модифицированная внутренняя норма рентабельности MIRR, % Значение для основной валюты 24 15 15 324,11 302 974 712 7,35 812,40 139,61 В соответствии с таблицей 3.18 можно сказать, что проект по организации сборочного производства Метран-150 коммерчески состоятелен и эффективен. Период окупаемости проекта, как простой, так и дисконтированный, составляют 15 месяцев, что является отличным показателем для столь масштабного проекта. В конце третьего года прогнозируемого периода проект обеспечивает чистый приведенный доход, отражающий разницу между дисконтированными притоками и оттоками денежных средств, равный 302 974 712 рублям. Это значит, что проект покрывает не только все затраты, но и упущенную выгоду от альтернативного использования денежных средств, вкладываемых в этот проект. Таким образом, чистая приведенная стоимость проекта не только положительна, но еще и очень высока. Причиной такого высокого ее значения является не только масштаб проекта, но и его высочайшая эффективность. Значение индекса прибыльности равно 7,35, что значительно больше сравнительного значения, равного единице. Этот факт подтверждает высочайшую прибыльность проекта, так как демонстрирует, что на рубль вложенных денег он способен принести 7,35 рублей. Внутренняя норма рентабельности отражает предельно допустимую цену капитала, при которой доход от проекта (NPV) не обращается в ноль, и проект не становится убыточным. Для финансирования проекта используется собственный капитал, поэтому его ценой является упущенная выгода от вложений альтернативные рассматриваемого проекта проекты. имеет Внутренняя очень норма высокое рентабельности значение, намного превышающее ставку дисконтирования, что говорит о высокой эффективности проекта, также подчеркивающей его целесообразность. Эквивалентная среднегодовая доходность проекта также гораздо выше ставки дисконта. Простая бухгалтерская норма прибыли призвана отражать эффективность капиталовложений. Она в рамках проекта также имеет очень высокое значение, превышающее значение рентабельности активов предприятия в целом за предыдущие периоды. Таким образом, в соответствии с этим показателем проект гарантирует высокую экономическую рентабельность активов и повышение эффективности деятельности компании. .7 Анализ и оценка рисков проекта .7.1 Анализ чувствительности Целью данного анализа является определение чувствительности результирующих показателей проекта к изменениям отдельных случайных факторов и выявление ключевых факторов, изменения которых по различным причинам представляет собой наибольший риск для проекта. Для проведения анализа чувствительности чистой приведенной стоимости рассматриваемого проекта были выбраны следующие факторы риска: ставки налогов, объем сбыта, цена сбыта, прямые издержки, общие издержки, уровень инфляции и заработная плата персонала. В результате расчета влияния изменений параметров на чистую приведенную стоимость проекта было определено четыре ключевых фактора, изменение которых представляет собой наибольший среди остальных потенциальный риск: цена сбыта, объем сбыта и прямые издержки. Расчет влияния производился в диапазоне возможного изменения факторов от -50% до 50%. Диапазон был выбран из суждения о том, что более чем на 50% изменения по всем рисковым факторам не предвидятся и имеют вероятность, которой можно пренебречь. Рисунок 3.4 отражает результаты расчетов изменения случайных факторов в заданном диапазоне: Таким образом, с учетом заданного диапазона наиболее рискованным фактором является цена сбыта. При ее снижении на 40% чистый приведенный доход от проекта обращается в ноль. Такое значительное снижение цены сбыта крайне маловероятно, так как продукт проекта обладает высочайшей ценностью для потребителя, цена его является приемлемой по сравнению с товарами-конкурентами, более того, ПГ «Метран» подписывает декларации о намерениях с клиентами, что страхует поставщика от отказа от продукции и последующего снижения цены и утилизации неликвидного продукта. Вторым наиболее рискованным фактором является снижение объема сбыта на 70%. Это также маловероятно по причине подписания деклараций о намерениях. Этот риск снижается и за счет того, что на этапе разработки бизнес-плана были исследованы пожелания и запросы предприятий-клиентов. Риск повышения прямых издержек более чем на 70% маловероятен. Несмотря на прогнозируемое повышение цен на металл и, следовательно, комплектующие, ожидается, что их рост не превысит 25% [20]. С учетом того, что темпы инфляции могут превысить прогнозные значения, риск также нельзя оценить как критический. Таким образом, риск изменений даже ключевых факторов для проекта не является критическим, изменения многих случайных факторов настолько маловероятны, или же их влияние на проект настолько мало, что этим можно пренебречь. Такие оценки свидетельствуют о низкой чувствительности проекта к изменениям случайных факторов и низком уровне проектных рисков в целом. .7.2 Анализ безубыточности Цель анализа безубыточности состоит в определении точки безубыточности, а именно объеме сбыта, при котором переменные и постоянные затраты полностью перекрываются выручкой от продажи продукции [35]. То есть анализ безубыточности позволяет дополнить выводы анализа чувствительности проекта, о том, насколько серьезными могли бы быть последствия, если бы объемы продаж и издержек оказались хуже, чем ожидалось, отображая уровень реализации, ниже которого проект приносит убытки. В таблице 3.19 представлен расчет показателей безубыточности по видам датчика давления Метран-150: Таблица 3.19 - Показатели безубыточности по видам продукта проекта Продукт Метран-150 CD Метран-150 CG Метран-150 TG Показатель Точка безубыточности, шт. Объем продаж, шт. Запас финансовой прочности, % Точка безубыточности, шт. Объем продаж, шт. Запас финансовой прочности, % Точка безубыточности, шт. Объем продаж, шт. Запас финансовой прочности, % 2013 год 1 кв. 488,94 2139 77,14 479,05 2139 77,60 449,74 1965 77,11 2014 год 2 кв. 487,78 2139 77,20 477,93 2139 77,66 448,70 1965 77,17 3 кв. 487,43 2139 77,21 477,58 2139 77,67 448,38 1965 77,18 4 кв. 487,09 2139 77,23 477,25 2139 77,69 448,07 1965 77,20 1 944,92 8556 77,27 1 905,66 8556 77,73 1 789,12 7860 77,24 Метран-150 TA Точка безубыточности, шт. Объем продаж, шт. Запас финансовой прочности, % Таблица 3.19 наглядно 477,04 1965 75,72 475,88 1965 75,78 отражает 475,53 1965 75,80 ситуацию 475,21 1965 75,82 1 897,46 7860 75,86 снижения точки безубыточности по всем продуктам проекта в динамике. Это является положительной тенденцией, так как одновременно со снижением точки безубыточности возрастает запас финансовой прочности, характеризующий превышение объема продаж над точкой безубыточности. Запланированный объем продаж по всем продуктам за все рассматриваемые периоды значительно превышает точку безубыточности, что позволяет делать выводы о том, что проект по организации сборочного производства интеллектуальных датчиков давления Метран-150 обладает высокой устойчивостью к падению объёмов продаж. .7.3 Анализ рисков методом Монте-Карло Анализ Монте-Карло проводится с целью оценки риска проекта в связи со всеми возможными вариантами изменений всех факторов, оказывающих влияние на проект. В ходе анализа была рассчитана 1500 имитаций проекта со случайными отклонениями от планового уровня всех факторов в пределах от -10% до 10%. Выбор ключевых факторов риска был определен в результате проведенного анализа чувствительности. В таблице 3.20 представлены результаты моделирования проекта. Таблица 3.20 - Результаты статистического анализа Показатель эффективности инвестиций Дисконтированный период окупаемости, месяцев Индекс прибыльности Чистая приведенная стоимость, руб. Внутренняя норма рентабельности, % Среднее значение для основной валюты 15 7,34 302581473 814,20 Неопределенность, % 5 9 10 14 Период окупаемости, месяцев Средняя норма рентабельности, % Модифицированная внутренняя норма рентабельности, % 15 323,76 139,33 0,3 9 5 Устойчивость проекта по результатам статистического анализа равна 99,3%. Это свидетельствует об очень низкой степени восприимчивости проекта к рискам. Неопределенность по всем показателям эффективности инвестиций, представленная в таблице 3.20, имеет низкие значения, значительно ниже, чем рекомендуемые 20%, это подтверждает высокую устойчивость проекта и вероятность получения средних результатов, также представленных в таблице 3.20. Одно из наибольших значений неопределенности (10%) соответствует получению среднего значения чистой приведенной стоимости в результате осуществления проекта. Однако в ходе статистического анализа возможно построение гистограммы распределения вероятностей по определенному результирующему показателю (рисунок 3.5), которая свидетельствует о том, что отрицательных значений чистой приведенной стоимости при всех возможных комбинациях значений случайных факторов не возникает. Это значит, что даже в самом негативном исходе событий при сочетании худших значений рисковых факторов проект обеспечит положительную чистую приведенную стоимость в размере 210 705 603 рубля. Даже такой результат увеличит рыночную стоимость компании, и его можно считать положительным. Неопределенности по другим результирующим показателям невелики, их гистограммы распределения вероятностей представлены в приложении Б. Таким образом, в результате анализа рисков проекта был выявлен высокий запас финансовой прочности, выделены ключевые факторы риска и их критические значения, проведен статистический анализ, показавший, что устойчивость проекта равна 100%, и общий риск проекта минимален. .8 Управление проектом При разработке проекта по организации сборочного производства интеллектуальных датчиков давления Метран-150 была осуществлена структурная декомпозиция работ с целью решения проблемы организации действий и ресурсов, задействованных в осуществлении проекта. Перечень работ в соответствии со структурной декомпозицией и присвоенные им коды представлены в таблице 3.22. Все работы по подготовке и устроению в рамках рассматриваемого проекта можно разделить на две фазы: предынвестиционную и инвестиционную. На предынвестиционной фазе осуществляется бизнес-планирование, анализ и принятие решения о разработке проекта. Инвестиционная фаза включает работу с опытной партией, подготовку рабочих мест и их оснащение и создание логистической модели проекта. На выполнение каждой из работ проекта сотрудниками компании были установлены сроки и определена продолжительность в соответствии с имеющимися трудовыми ресурсами, сроками поставок оборудования и материалов, прошлым опытом устроения проектов и маркетинговой необходимостью быстрого вывода нового продукта на рынок. Таким образом, ожидаемая продолжительность работ была установлена эмпирическим путем, не опирающимся на минимально- и максимально возможные продолжительности работ. На основе установленных ожидаемых продолжительностей и логических связей между работами, был простроен сетевой график (приложение В) проекта и произведен расчет параметров каждой работы проекта. При этом продолжительность критического пути - полного пути с максимальной продолжительностью - равна 366-ти дням. Сетевой график проекта был построен по методу «работа-стрела», мнимые работы отсутствуют. В таблице 3.21 представлен перечень работ проекта: Таблица 3.21 - Структурная декомпозиция работ Номер работы 1 2 3 4 5 6 7 8 9 10 11 12 13 14 15 16 17 18 19 20 21 22 Код работы 0-1 1-2 1-4 2-3 4-5 3-8 5-6 6-7 7-8 8-9 9-10 10-11 11-12 12-13 12-15 12-17 13-14 14-17 15-16 16-17 17-18 18-19 Наименование работы Разработка бизнес-плана проекта Выдача КД на электронику и электронный преобразователь Выдача КД на модуль Поставка комплектующих для электроники Поставка комплектующих для модуля Изготовление электронных модулей Изготовление деталей модуля корпуса, фланцев Сборка модуля Характеризация и испытания модуля Сборка опытных образцов Испытания опытных образцов Подготовка КД и комплекта документации для сертификации Сертификация Оснащение РМ сборки модулей Оснащение РМ линии финальной сборки Улучшение технологий и безопасности РМ Увеличение мощностей предприятий-поставщиков Подготовка производства электроники Создание инфраструктуры промышленных разводок Создание обменного фонда Создание логистической модели Издание акта о готовности к серийному производству Основной обязанностью проект-менеджера является координация всех действий по проекту. Проект-менеджер является инженером глобального инженерного центра ПГ «Метран», он участвовал в разработке датчика давления Метран-150 и имеет достаточный опыт и образование для ведения проекта. Инженер-механик занимается вопросами относительно оборудования, необходимого для проекта, группа механиков осуществляет монтаж и обслуживание оборудования на стадии подготовки к серийному производству. Инженер-разработчик ответственен документацию и документацию для осуществляет сборку опытных за продукт, конструкторскую сертификации, группа сборщиков образцов. Инженер-испытатель тесно сотрудничает с инженером-разработчиком и ответственен за испытания отдельных модулей опытных образцов и собственно опытных образцов, группа испытателей непосредственно осуществляет квалификационные испытания. Менеджер по маркетингу продукта ответственен за разработку маркетинговых требований заказчиков, изучение потенциального спроса. В подчинении в рамках проекта у него находятся менеджеры по закупу, осуществляющие снабженческую деятельность на инвестиционной стадии. Для осуществления проекта на инвестиционной стадии, когда трудится представленная группа, не планируется набор дополнительных сотрудников. Таким образом, дополнительные затраты по оплате труда, относимые на проект, возникают только в связи с привлечением к разработке проекта рабочих (механиков, сборщиков и испытателей), так как на них ложится дополнительная нагрузка помимо их основной производственной деятельности, которая должна быть оплачена. Для решения вопросов распределения задач, прав и ответственности была построена матрица разделения административных задач управления (РАЗУ). Матрица показывает, кто и в какой степени принимает участие в подготовке решения и работе по его выполнению [33]. Тщательно подготовленная и продуманная матрица является инструментом, который обеспечивает успешную поддержку проекта командой проекта и сторонними организациями-исполнителями. Вид участия исполнителей в работе проекта представлен буквенными обозначениями: П - планирование; О - организация выполнения работы; И - исполнитель; С - согласование; К - контроль выполнения работы. После построения структурной схемы организации и матрицы ответственности целесообразно определять основные вехи проекта для использования их при согласовании основных стадий, этапов, фаз проекта, его разработки и реализации на соответствующих этим вехам уровнях управления. При определении вех используется информация о ключевых стадиях и состояниях, через которые проходит проект в течение своего жизненного цикла. Вехи отмечают существенные, определяющие дальнейший ход развития проекта точки перехода. Поэтому вехи позволяют решать проблемы контроля, предоставляя набор естественных контрольных точек [33]. В качестве первого контрольного события на сетевом графике можно отметить восьмое событие (приложение В). Оно является ключевым на этапе работы с опытной партией, так как именно здесь заканчивается сборка электронных частей датчиков и сборка и испытания модулей корпуса, фланцев. На этом этапе можно получить информацию о технических характеристиках датчика, сделать предварительные выводы об успешности технической части проекта и провести промежуточный контроль качества модулей - составляющих нового датчика давления. Следующим контрольным событием является двенадцатое. Оно является заключительным для комплекса работ, связанных со сборкой датчиков опытной партии, их квалификационными испытаниями, а также работ с конструкторской документацией и пакетом документов для сертификации. Сразу после успешных квалификационных испытаний необходимо разместить на сайте компании рекламу датчика и начать вести ознакомительную работу с клиентами. Это контрольное событие по сути является окончанием конструкторских работ и подтверждением запланированного качества новых датчиков. Завершающим контрольным событием является семнадцатое. Оно позволяет подвести итоги сложного и продолжительного по времени комплекса работ по организации рабочих мест, улучшению их безопасности и технологичности, созданию инфраструктуры разводок электропитания, оснащению и конструированию рабочих мест и оборудования для поверки и испытаний датчиков, формированию обменного фонда. То есть на этом этапе полностью завершаются все работы, связанные с установкой оборудования и оснащения. После этого этапа ведутся работы по непосредственной подготовке к серийному производству, создается конфигурационная модель для нового производства в логистической системе ПГ «Метран» и формируется акт о готовности к серийному производству. Таким образом, на основе анализа альтернативных мероприятий развития ЗАО «ПГ «Метран» был определен проект организации сборочного производства интеллектуальных датчиков давления Метран-150. Цель данного проекта -укрепление позиций предприятия на рынке и приобретение новых конкурентных преимуществ. Выводы по главе 3 Проект смоделирован в программной среде Project Expert. Период проекта во времени и по функциональному значению был разделен на подготовительную и производственную стадии. Подготовительная стадия, состоит из предынвестиционной и инвестиционной фазы. Дата начала подготовительной стадии - 01.01.2012 года, длительность - 366 дней. Объем инвестиционных затрат на проект составляет 56,5 миллионов рублей. Для определения степени участия в подготовке решения и в работе по выполнению проекта на подготовительной фазе построена матрица разделения административных задач управления. С учетом исследований требований заказчиков и подписываемых с покупателями деклараций о намерениях был определен ежемесячный объем продаж по каждому виду датчиков (суммарный объем сбыта составляет 2736 штук в месяц) и цена. Выход на плановый объем продаж осуществляется уже в первый производственный месяц. При моделировании были учтены задержки платежей при продаже датчиков, предоплата при приобретении комплектующих и гарантийный запас предприятия, страхующий деятельность при срыве сроков поставок. Финансирование проекта планируется осуществлять за счет собственных средств из нераспределенной прибыли прошлых лет, что в перспективе способствует улучшению деловой активности предприятия. Общий объем финансирования составит 56 500 тыс. руб. При этом потребности в привлечении стороннего финансирования в форме заемных средств не возникает. Ставка дисконтирования для расчета интегральных показателей эффективности инвестиций определена в соответствии с моделью оценки основных активов. Рассчитанная цена капитала для проекта равна 24%. Расчет показателей состоятельность приведенный и доход эффективности эффективность за 3 года показал проекта, равный он 302 коммерческую обеспечивает 974 712 чистый рублям при дисконтированном сроке окупаемости 15 месяцев и внутренней норме рентабельности 812,4%. То есть высокое значение эффекта обусловлено не только масштабностью проекта, но и высокой эффективностью. Анализ рисков проекта производился с использованием методов анализа чувствительности, определения точки безубыточности и анализа Монте-Карло. Проект по результатам анализа чувствительности является в целом нечувствительным к изменениям факторов внешней среды, лишь снижение цены на 42% способно обратить чистый приведенный доход проекта в ноль, что крайне маловероятно. Также проект имеет высокий запас финансовой прочности, анализ Монте-Карло подтверждает выводы об устойчивости проекта, высокой вероятности получения запланированных результатов и низкой степени риска.