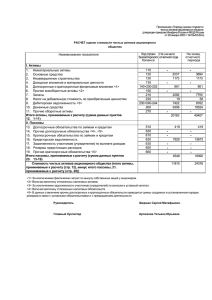

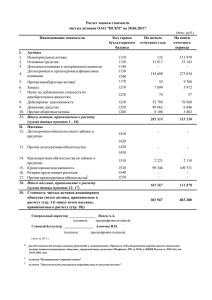

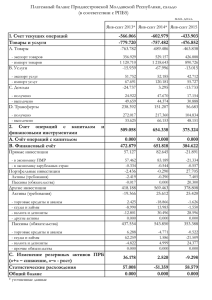

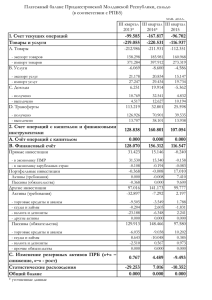

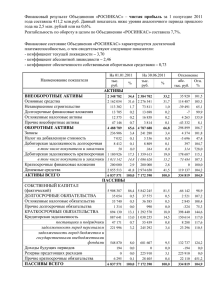

РОСЖЕЛДОР Федеральное государственное бюджетное образовательное учреждение высшего образования «Ростовский государственный университет путей сообщения» (ФГБОУ ВО РГУПС) __________________________________________________________________ Кафедра экономики, учета и анализа КУРСОВАЯ РАБОТА по дисциплине «Экономический анализ» НА ТЕМУ: ЭКОНОМИЧЕСКИЙ АНАЛИЗ ХОЗЯЙСТВУЮЩЕГО СУБЪЕКТА Студент гр. ПБС 3-008 шифр – С Научный руководитель к.э.н.,доцент. каф. «ЭУА» А.В.Жигунова Ростов-на-Дону 2019 2 3 4 СОДЕРЖАНИЕ Введение………………………………………………………………………...…6 Раздел 1 Общий анализ показателей…………………………….………………8 Раздел 2 Анализ использования трудовых ресурсов..……..…….......…….….10 Раздел 3 Анализ эксплуатационных расходов…………………………………13 Раздел 4 Анализ себестоимости.………………………………………………..16 Раздел 5 Комплексный анализ процесса «расходы – доходы – прибыль» ….23 Раздел 6 Первичный финансовый анализ……………………………………...31 Заключение……………………………………………………………………….39 Список использованной литературы…………………………………………...40 5 Введение Эффективность любого рационального управленческого решения прямо пропорциональна точности и корректности информации, на основании которой оно принято. Даже на интуитивно принимаемые решения могут серьезно повлиять данные об объекте управления, полученные ранее и, казалось бы, не принимаемые в расчет. Это утверждение видится теоретикам и практикам достаточно бесспорным и является фактически аксиомой управлении. Чтобы обеспечивать выживаемость предприятия в современных условиях, управленческому персоналу необходимо, прежде всего, уметь реально оценивать финансовые состояния, как своего предприятия, так и существующих потенциальных конкурентов. Финансовое состояние – важнейшая характеристика экономической деятельности предприятия. Она определяет конкурентоспособность, потенциал в деловом сотрудничестве, оценивает, в какой степени гарантированы экономические интересы самого предприятия и его партнёров в финансовом и производственном отношении. Однако одного умения реально оценивать финансовое состояние недостаточно для успешного функционирования предприятия и достижения им поставленной цели. Конкурентоспособность предприятию во многом обеспечивает правильное управление движением финансовых ресурсов и капитала, находящихся в его распоряжении. Финансовое состояние предприятия характеризуется размещением и использованием средств предприятия. Эти сведения представляются в балансе предприятия. Основными факторами, определяющими финансовое состояние предприятия, являются, во-первых, выполнение финансового плана и пополнение по мере возникновения потребности собственного оборота капитала за счет прибыли и, во-вторых, скорость оборачиваемости оборотных проявляется средств (активов). финансовое Сигнальным состояние, 6 показателем, выступает в котором платежеспособность предприятия, под которой подразумевают его способность вовремя удовлетворять платежные требования, возвращать кредиты, производить оплату труда персонала, вносить платежи в бюджет. Цель курсовой работы – проанализировать деятельность предприятия и выявить основные резервы его дальнейшего развития. Объектом является финансово-хозяйственная деятельность предприятия Основные задачи работы: проведение анализа общих показателей предприятия; анализ трудовых ресурсов; анализ себестоимости предприятия; провести комплексный анализ, выявить зону прибыли, зону убытков и зону безопасности; на основе бухгалтерской отчетности провести анализ динамики состава и структуры имущества, источников финансовых ресурсов, а так же анализ ликвидности баланса предприятия. 7 Раздел 1 Общий анализ показателей Общий анализ показателей представлен в таблице 1. Объем работы при плане 1 245290 т фактически составило 1375258 т, или 110 %. По сравнению с уровнем прошлого года объем работы увеличился на 10 %. Увеличение объема работы произошло за счет уменьшение межоперационного простоя. Расходы в организации возросли на 11 % по отношению к запланированным и на 21 % по отношению к базисному периоду и составили 16361 тыс. руб. В этот же период произошло увеличение численности персонала с 372 человек в базовом периоде до 425 человек в анализируемом, или произошло увеличение на 14 %, в том числе в основном производстве с 345 человек до 399 или на 16 %. При этом планировалось увеличение среднесписочной численности персонала на 7 % и сократить на 1 % соответственно в основном производстве. Материальная база в плановом году составило 905 тыс. руб., а в анализируемом периоде 956 тыс. руб., что составила увеличение в анализируемом периоде по сравнению с плановым периодом на 51 тыс. руб. или на 6 %. Так же наблюдается увеличение амортизации основных фондов в отклонении от базового значения на 18 %, что составляет 398 тыс. руб. 8 Таблица 1. – Общий анализ показателей Наименование показателей Объем работы Расходы всего В том числе по элементам ФОТ Страховые взносы Материалы Топливо Электричество Прочие материалы Амортизация Прочие Среднесписочная численность В том числе В основном производстве Производительнос ть труда В том числе В основном производстве Единица имерения Базовый период План т. 1185000 1245290 тыс. руб. 13553 тыс. руб. тыс. руб. тыс. руб. тыс. руб. тыс. руб. абсолютное Факт Отклонение относительное к базе, к плану, % % План– база План/ база, % к базе к плану 1375258 190258 129 968 116 110 60 290 105 14732 16361 2808 1 629 121 111 1 179 109 3350 1005 712 168 3765 4700 1410 905 186 3459 5120 1536 956 242 3959 1770 531 244 74 194 420 126 51 56 500 153 134 144 105 109 109 106 130 114 1 350 405 193 18 -306 140 140 127 111 92 тыс. руб. 248 1056 1248 1000 192 503 118 808 426 тыс. руб. тыс. руб. 2230 2075 2496 2628 398 -1403 132 152 118 105 129 266 -1 555 112 520 672 153 32 25 чел. 372 398 425 53 27 114 107 26 107 чел. 345 342 399 54 57 116 117 -3 99 т / чел. 3185,5 3128,9 3235,9 50,417305 107 102 103 -57 98 т / чел. 3434,8 3641,2 3446,8 11,979296 -194 100 95 206 106 9 Раздел 2 Анализ использования трудовых ресурсов Рассмотрим динамику изменения численного состава работников и сравним с динамикой производительности труда и фонда оплаты труда. Для этого составим анализ численного состава работников, и производительности труда, которая представлена в таблице 2. Таблица 2 – Анализ численного состава работников и производительности труда Год 1 Базовый Отчетный Отчетный Относительное отклонение, % Контингент, чел. 4 Производительн ость труда 5 1185000 1 245 290 1375258 95,2 372 398 425 93,5 3185,5 3128,9 3235,9 101,8 3350 4700 5120 71,3 86,2 87,5 98,4 65,4 Объем работы* 2 Факт План Факт К плану К факту отчетного периода 3 ФОТ 6 Для наглядности сопоставим динамику численности контингента и производительности труда с помощью графика (рис. 1). 3500 3000 2500 2000 Контингент, чел. 1500 Производительность труда 1000 500 0 База План Факт Рис. 1. Динамика контингента и производительности труда 10 Диаграмма, показывающая соотношение производительности труда и численность персонала, говорит о повышении производительности труда на 3%, что составило 107т./чел., а численность персонала увеличилась на 7%, а именно на 27 чел. Данное соотношение говорит о том, что увеличение численности персонала оказало отрицательное влияние на производительности труда. Произведем детальный анализ ФОТ и производительности труда в таблице 3. Таблица 3 – Анализ фонда оплаты труда Показатели План План, скорректированный на % выполнения плана работы 1 2 3 Фонд оплаты труда ППП, тыс. руб. 4700 Численность ППП, чел. Среднемесячная заработная плата 1-го работающего Результат использования Факт 4 +/к абсолютному плану 5 +/к скорректированному плану 6 5190,5 5120 420 -70,5 398 440 425 27 -14,5 11,81 11,81 12,05 0,24 0,2 Анализ производительности труда осуществляется путем определения влияния на производительность труда двух важных факторов: изменения объема работ и численности производственного персонала. Ниже в таблице 4 показан примере анализ производительности труда. 11 Таблица 4 – Анализ производительности труда Показатель и источник его получения 1 Объем работ Среднесписочная численность работников на перевозках Производительность труда Единица измерения 2 т Отчетный год план факт 3 4 1 245 290 1 375 258 129 968 110 398 425 27 107 3128,9 3235,9 107 103 чел. т/чел. Отклонения Выполнение от плана плана, % 5 6 При увеличении только объема работ до NФ = 1375258 т, но неизмененной численности (чп = 398 чел. – графа 3) производительность труда составит Поб р = 𝑁ф Чп , Где Nф – объем работ по факту Чп – среднесписочная численность работников на перевозках в плановом периоде П об р Итак, ф Пр – это 1375258 3455,4 т/чел. 398 увеличенная по сравнению с планом производительность труда под совместным влиянием двух факторов: увеличения объема работ и снижения численности; П об р – увеличение производительности труда под влиянием только одного фактора – роста объема работ. ф ч Следовательно, разность П р П об р П р представляет собой прирост производительности труда под влиянием только одного фактора – снижения численности, т.е. П чр 3235,9 3455,4 219,5 т/чел. (т.е. -6,8 % от общего прироста производительности труда). 2) Аналогично определяется влияние изменения объема работ на производительность труда. 12 При изменении только одного фактора – численности (чп = 432 чел.) и неизменном объеме работ (если оставить без изменения плановое значение Nп = 1245290) производительность труда будет Поб р = 𝑁п Чф , Где Nп – объем работ в плановом периоде Чф – среднесписочная численность работников на перевозках по факту П чр 1245290 2930,1 т/чел. 425 Поступая, как и в первом случае, определим влияние изменения объема работ на производительность труда: П об р 3235,9 2930,1 305,8 т/чел. (т.е. увеличение на 9,5 % от общего прироста производительности труда). Изменение объема работ в значительно большей степени влияет на рост производительности труда, чем сокращение численности персонала ( 9,5 % против -6,8 %). Раздел 3 Анализ эксплуатационных расходов Текущие затраты называются эксплуатационными расходами. Эти расходы можно разделить по элементам затрат, в которые включают заработную плату и страховые взносы, в том числе в Фонд социального страхования, в Фонд обязательно медицинского страхования, в Пенсионный фонд. Кроме того, элементами затрат являются материальные ресурсы, входящие также расходы на в состав оборотных фондов, прочие материальные затраты, амортизационные отчисления и прочие расходы. 13 Эксплуатационные расходы в настоящее время отражаются в бюджете затрат. В этом же бюджете помещены расходы по прочей реализации. В них отражаются затраты по всем видам работ, затраты, к которым не относятся к основному виду деятельности. Под термином «прочая реализация» подразумеваются затраты по реализации продукции и услуг другим юридическим лицам, не входящим в структуру данного предприятия. Эксплуатационные расходы тесно связаны с себестоимостью продукции, работ или услуг, поскольку величина эксплуатационных расходов, приходящихся на единицу продукции, образует себестоимость продукции. Структура используемых в настоящее время бюджетов затрат позволяет наиболее эффективно применять анализ расходов по элементам затрат. Анализ эксплуатационных расходов приведен в таблице 5. Таблица 5 – Анализ эксплуатационных расходов Элементы затрат 1 Фонд оплаты труда (ФОТ) Страховые взносы Материальные затраты: материалы топливо электроэнергия Прочие материальные затраты Амортизация основных фондов и нематериальных активов Прочие затраты Расходы по основным видам деятельности, всего Номер пункта бюдже та 2 10 12 Сумма, тыс. руб. База 3 3350 1005 13 712 План 4 4700 1410 905 Факт 5 5120 1536 956 Изменение затрат % % к плану к базе 6 7 108,9 108,9 105,6 152,8 152,8 134,3 15 17 168 3765 186 3459 242 3959 130,1 114,5 144,0 105,2 18 248 1056 1248 118,2 503,2 24 2230 2496 2628 105,3 117,8 25 2075 520 672 129,2 32,4 1 13553 14732 16361 111,1 120,7 14 Далее последовательно проанализируем каждый элемент затрат (таблица 6). Затем выполним структурный анализ и построим диаграмму Парето (рис. 2). Таблица 6 – Вспомогательные расчеты к диаграмме Парето Код элементов затрат 1 1 2 3 4 5 6 7 8 Элементы затрат (факторы) Расходы, тыс. руб. 2 Фонд оплаты труда Электроэнергия Амортизация Страховые взносы Прочие материальные затраты Материалы Прочие затраты Топливо Итого 3 Суммарный размер расходов 4 5 Суммарный процент расходов 6 5120 5120 31,3 31,3 3959 2628 1536 9079 11707 13243 24,2 16,1 9,4 55,5 71,6 80,9 1248 14491 7,6 88,6 956 672 242 16361 15447 16119 16361 - 5,8 4,1 1,5 100 94,4 98,5 100,0 - Процент расходов Методика построения диаграммы показана на рис. 2. 15 100,0 98,5 90,0 100,0 94,4 88,6 80,0 80,9 70,0 71,6 55,5 60,0 50,0 Расходы, тыс. руб. 40,0 Суммарный процент расходов 31,3 30,0 20,0 10,0 0,0 5120 3959 2628 1536 1248 956 672 242 Рис. 2. Диаграмма Парето При анализе рис. 2 можно сделать вывод, что наибольшие затраты приходятся на фонд оплаты труда ФОТ – 31,3 % (5120 тыс. руб.), общая сумма затрат на ФОТ, страховые взносы, электроэнергию и на амортизацию составляет 80,9 %, что требует снижение затрат на производство и реализацию продукции. Раздел 4 Анализ себестоимости При рассмотрении бюджетов производства и затрат анализируется себестоимость одной т, либо себестоимость другого вида работ в зависимости от имеющихся в бюджетах данных. Все затраты, составляющие себестоимость продукции, в бюджете затрат группируются по элементам затрат и рассматриваются в соответствующих пунктах данного бюджета. В 16 курсовой работе необходимо выполнить расчет себестоимости работы с учетом амортизации и сравнить с данными бюджета затрат. Себестоимость: С Рс , N прив где РС – суммарный размер эксплуатационных расходов, тыс. руб.; Nприв – приведенный объем работы. С 16361 10 3 11,9 , руб. / т 1375258 Анализ факторов, влияющих на себестоимость перевозок Основными факторам являются: – сокращение затрат на производство за счет повышения уровня производительности труда; – увеличение объема производства; – экономия материалов, топлива, электроэнергии. Анализ закономерностей изменения себестоимости продукции показывает, что основные резервы её снижения следующие: Повышение технического уровня производства – механизация и автоматизация процессов производства, совершенствование применяемой и внедрение новой прогрессивной технологии производства, использование нового прогрессивного оборудования, повышение квалификации работников. Улучшение организации производства и труда: – установление рационального режима работы предприятия; – совершенствование управления производством; – улучшение материально-технического обеспечения; – сокращение потерь рабочего времени; – рост производительности труда. 17 Экономия издержек производства достигается за счет лучшего использования основных производственных фондов, сырья, материалов, топлива, энергии, материальных применения ресурсов, а новых также более снижения эффективных трудоёмкости видов единицы продукции. Влияние отдельных факторов на себестоимость продукции (в %) рассчитывается следующим образом: 1 Влияние условно-постоянных расходов: Су.п где I у.п = (1 − 𝐼у.п 𝐼о.п ) ∙ 𝑑у.п , – индекс изменения условно-постоянных расходов отчетного периода; I о.п. – индекс объема производства; d у.п. – удельный вес условно-постоянных расходов в себестоимости отчетного периода, % Су.п = (1 − 1,289 1,16 ) ∙ 47% = −5,22% 2 Влияние изменений производительности труда и среднего заработка работников: I 1 з.n d з , пр I п.т С 18 где Спр. – изменение себестоимости за счёт изменений производительности труда и среднего заработка работников, %; Iп.т и Iз.п – индексы изменения производительности труда и среднего заработка; d з – доля затрат на оплату труда и страховых взносов в себестоимости, %. Спр = (1 − 1,53 1,02 ) ∙ 40,68% = −20,53% Как следует из, увеличение производительности труда на n %, снижение себестоимости продукции, работ, услуг (ΔC) и ожидаемая экономия эксплуатационных расходов (ΔЕ) могут быть определены следующим образом: С n 100 n % ; E Eзар n , 100 n где α – доля расходов на заработную плату с начислениями, %; n – рост производительности труда, %. Езар – расходы на заработную плату с начислениями, руб. С E n 100 n % Eзар n 100 n 31,29 * 2 0,49% 100 2 5120 * 2 = 79,77руб 100 2 Для анализа влияния на себестоимость объема выпуска продукции (работ, услуг) необходимо распределить расходы на зависящие и не зависящие (условно-постоянные) от объемов выполненных и реализованных работ (услуг), т.е. Рс = Рпер + А, 19 где Рс – суммарные эксплуатационные расходы; Рпер – переменные (зависящие) расходы; А – условно постоянные (независящие) расходы. Зависящие расходы можно представить как: Рпер = qN, где q – зависящие расходы, приходящиеся на единицу продукции (работ, ус луг); N – количество реализованной продукции (работ, услуг). Подставив, получим: Рс qN A , откуда себестоимость: Сq A . N Так как условно-постоянные затраты в базисном периоде равны 44%, а в фактическом это составляет 47%, то условно-переменные затраты равны 56% и 53% . Поскольку все расходы в базисном периоде составили Рс = 13553 тыс. руб., а по факту Рс = 16361 тыс. руб., то переменные расходы составят: – по отчету Рпер = 13553 * 0,56 = 7589,68 тыс. руб.; – по факту Рпер = 16361 * 0,53 = 8671,33 тыс. руб. Аналогично условно-постоянные расходы: – по отчету А = 13553 * 0,44 = 5963,32 тыс. руб.; – по факту А = 16361 * 0,54 = 7689,67 тыс. руб. 20 Для расчета себестоимости продукции требуется определить величину переменных расходов на единицу продукции. Расчет выполняется по формуле: q Р пер N , где N – количество отправленных приведенных вагонов. Например, из бюджета производства объем работы – по отчету N = 1185000 т; – по факту NФ = 1375258 т Расчет q выполняется по формуле: q Р пер N . Тогда: – по отчету q 7589680 6,4 руб / т; 1185000 q 8671330 6.31 руб / т 1375258 – по факту Себестоимость единицы продукции: – по отчету Сq А 5963320 6,4 6,4 5,03 11,43 руб / т; N 1185000 Сq А 7689670 6,31 6.31 5,59 11,9 руб / т, N 1375258 – по факту 21 Зависимость себестоимости от снижения условно-постоянных расходов проведены в таблице 7 и представлены на рисунке 3. Таблица 7 – Изменение себестоимости от снижения условно-постоянных расходов N, тыс. · 105 8 16 24 32 40 48 56 64 72 , тыс. · 105 9,61 4,81 3,20 2,40 1,92 1,60 1,37 1,20 1,07 С руб / пр. ваг 15,92 11,12 9,51 8,71 8,23 7,91 7,68 7,51 7,38 А N 18,00 16,00 15,92 Себестоимость руб/т. 14,00 12,00 9,51 11,12 10,00 8,23 8,00 8,71 7,91 6,00 7,38 7,68 7,51 4,00 2,00 0,00 1 2 3 4 5 6 7 8 9 Объем работ. Рис. 3 Зависимость себестоимости от объема работ Вывод: По данному графику можно понять, что при увеличении объема работ уменьшается себестоимость продукции. Это свидетельствует о том, что на предприятии проводятся все необходимые меры по снижению себестоимости. Так можно увидеть, что увеличение объема работ до показателя 6*105 тыс. эффективно снижает себестоимость 22 продукции, а дальнейшее увеличение объема работ неэффективно, так как дальнейшее снижение себестоимости стремить к нулю. Снижение себестоимости продукции можно достичь путем увеличения производительности труда на предприятии, так с ростом производительности труда будет, увеличивается и объем производства, что приводит к экономии по остальным статьям расходов, в частности сокращаются расходы по обслуживанию производства и управлению. Таким образом, важнейшее значение в борьбе за снижение себестоимости продукции это соблюдение экономии на производственно хозяйственной деятельности предприятия. Политика экономии на предприятии может, провялятся в уменьшении затрат материальных ресурсов на единицу продукции, сокращении расходов по обслуживанию производства и управлению, в ликвидации потерь от брака и других непроизводительных расходов. Раздел 5 Комплексный анализ процесса «расходы – доходы – прибыль» Экономическая выражается в эффективность достигнутых функционирования финансовых организации результатах, которые характеризуются показателями экономического эффекта и экономической эффективности. Экономический эффект характеризуется валовым доходом от реализации продукции (перевозок), работ и услуг, а также прибылью. Экономическая эффективность характеризуется показателями рентабельности и себестоимости. Все эти показатели отражаются в бюджете доходов и расходов, который на уровне отделений и структурных подразделений не формируется. В данной курсовой работе предусматривается финансовая оценка показателей работы организации, к которым относится единица продукции. 23 Ниже приводится пример выполнения комплексного анализа процесса «расходы – доходы – прибыль», для которого используется формула ожидаемой прибыли П = (Ц – q)N – А, где Ц – расчетная цена; q – переменные расходы на единицу продукции (здесь – исследуемого показателя, выбранного ранее); N – количество реализованной продукции (численное значение исследуемого показателя, например, количество отправленных приведенных вагонов, см. бюджет производства, п. 1); А – условно-постоянные расходы. Плановая (расчетная) цена определяется по формуле Ц С С R , 100 где С – себестоимость продукции (рассчитывалась ранее); R – рентабельность продукции (принимается с учетом необходимости покрытия расходов производства и получения прибыли). В примере принято: – по отчету R = 9,8 %, – по факту R = 10,6 %. Тогда расчетная цена: – по отчету Ц = 11,43+11,43 9,8 = 12,55руб/т; 100 – по факту Ц = 11,9+11,9 10,6 =13,16руб/т 100 Расчет ожидаемой прибыли: – по отчету П1 = (12,55 – 6,4) 1185000 – 5963320 =1324430 руб.; 24 – по факту П2 = (13,16– 6,31) 1375258 – 7689670 = 1730847руб. Расчетная (ожидаемая) прибыль увеличилась на: ΔП = П2 – П1 = 1730847-1324430 = 406417 руб. Факторный анализ прибыли проведен в таблице 8. Таблица 8 – Факторный анализ прибыли № п. п. Ц, руб. q, руб/т N, ед. А, тыс. руб. П, тыс. руб. ΔП, тыс. руб. 1324430 – 2047280 722850 2153930 106650 3457197 1303267 1730847 -1726350 Исходные значения (отчет 2005 г.) 1 12,55 6,40 1185000 5963320 Замена Ц (по факту 2006 г.) 2 13,16 6,40 1185000 5963320 Замена q (по данным 2006 г.) 3 13,16 6,31 1185000 5963320 Замена N (по факту 2006 г.) 4 13,16 6,31 1375258 5963320 Замена А (по данным 2006 г.) 5 13,16 6,31 1375258 7689670 Проверка: Общий прирост прибыли ΔП =(722850+106650+1303267) – 1726350 = + 406417 руб., что совпадает с расчетом, приведенным ранее; ΔП = П2 – П1 = 1730847-1324430 = 406417 руб. Анализ данных таблицы 8: строка 2 – за счет увеличения цены (13,16-12,55) размер прибыли увеличивается на 722850 руб. (2047280-1324430); 25 строка 3 – при уменьшении переменных расходов на единицу продукции (6,31-6,40) прибыль увеличилась на 106650 руб. (21539302047280) строка 4 – при увеличении объема работы(1375258-1185000) прибыль увеличилась на 1303267 руб. (3457198-2153930); строка 5 – при увеличении условно-постоянных расходов(76896705963320) прибыль уменьшилась на 1726350 руб. (1730847-3457197). Таким образом, прирост прибыли явился результатом влияния следующих факторов: а) увеличения цены + 722850руб. б)увеличение объема работы + 1303267руб. В) уменьшение переменных расходов на единицу продукции + 106650 Итого + 2132767 руб. В то же время рост следующих факторов привел к уменьшению прибыли: а) увеличение условно-постоянных расходов Итого – 1726350руб. – 1726350 руб. В итоге фактический размер прироста прибыли ΔП = 2132767-1726350 = + 406417руб. Комплексный анализ экономических факторов с использованием диаграммы безубыточности необходим для определения критического объема производства и реализации продукции, а также для анализа возможностей управлять этим процессом. Для построения диаграммы необходимо в зоне координат (N – рубли) отложить значение А и точки критических соотношений (ТКС), через которые провести графики Д и Рс. Координаты точки критических соотношений определяются по формулам: 26 Nб А ; Дб = ЦNб Цq Последовательность построения диаграммы безубыточности 1 Выберем исходные данные: Ц = 13,16 руб/пр. ваг.; q = 6,31 руб/ пр. ваг. А = 7689670 руб; Nф = 1375258 руб. 2 Построим планшет координат: руб.–колич. продукции; в данной системе координат нанесем график условно-постоянных расходов А. 3 Определить координаты точки критических соотношений по формулам: Nбк=7689670/(13,16-6,31)=1122580т; Nбн=5954520/(12,55-6,4)=969646т Дбк = 13,16*1122580= 14773147руб. Дбн=12,55*969646=12169051руб 4 Построим диаграмму, определив положение точки критических соотношений в системе координат и проведя через неё линию доходов и суммарных расходов. Анализ диаграммы 1 Определим зону безопасности: ЗБ = Nф N б 100 %=18,4%. Nф 2 Определим по диаграмме размер N млн.т прибыли для заданной реализации продукции (Nфакт, Nплан). 27 Рис. 4 Диаграмма безубыточности N – объем реализации продукции (работ, услуг); ТКС – точка критических соотношений (точка, где прибыль равна нулю); Д – доход; Рс – расходы суммарные; Рпер – расходы переменные; А – расходы условнопостоянные; Nб, Дб – координаты точки критических соотношений; q – переменные расходы, приходящиеся на единицу продукции (работ, услуг); ЗБ – зона безопасности; Пф – фактический размер прибыли Кроме графического способа существует и аналитический способ анализа экономических показателей. Он выполняется последовательности: 1 Расчет критического объёма реализованной продукции: N min 2 А .=7689670/(13,16-6,31)=1122580т Ц-q Расчет критического объёма выручки (дохода): Bmin Ц N min =13,16*1122580= 14773147руб. 28 в такой 3 Расчет критического уровня условно-постоянных расходов (т.е. при П = 0): Аmin = (Ц – q)Nmin =(13,16-6,31)*1122580 =7689670руб. 4 Расчет критической цены реализации продукции: Цmin = q + А N min =6,31+(7689670/1122580)=13,16руб. Затем эти данные подвергаются анализу с целью: а) избежать попадания в зону убытков; б) получения максимально возможной прибыли. Основным преимуществом диаграммы безубыточности является то, что с его помощью можно быстро получить довольно точный прогноз основных показателей деятельности предприятия при изменении условий на рынке. Построив диаграмму безубыточности можно выявить, при каком объеме реализации продукции предприятие получит прибыль, а при каком ее не будет. Так же можно установить точку, в которой затраты будут равны выручке от реализации продукции – это точка критических соотношений. Если объем работы будет свыше 969646млн. т., то на предприятии будет прибыль. Если же, наоборот, ниже данного значения, то организация будет работать в убыток, что в последствии может привести к банкротству. Разность между фактическим и безубыточным объемом продаж – это зона безопасности (ЗБ) что составляет 18,4% . Зона безопасности показывает на сколько процентов фактический объем продаж выше критического, при котором рентабельность равна нулю. Затем определим показатели рентабельности, которые характеризуют эффективность работы предприятия в целом. В общем виде показатель экономической эффективности R (рентабельность) выражается формулой R Экономический эффект (прибыль) 100% . или Ресурсы затраты 29 За показатель экономического эффекта принимается обычно прибыль. На основе имеющихся данных предыдущих расчетов и данных бюджетов рекомендуется рассчитать: а) рентабельность продукции: Rс П 100 %; С 𝑅𝑐 н = 𝑅𝑐 к = 1324430 ∙100%=9,77 %; 13533000 1730847 16361000 ∙100%=10,58 %. где: С – себестоимость продукции, работ, услуг, затраты по реализации); б) рентабельность продаж: Rд П 100 %. Д Д – доход (выручка от реализации без НДС). 𝑅дн = 𝑅дк = 1324430 12169051 ∙100%=10,88%; 1730847 14773147 ∙100%=11,72 %. Рентабельность продукции характеризует, сколько предприятие имеет прибыли или самофинансируемого дохода с каждого рубля, затраченного на производство и реализацию продукции. Данный показатель увеличился по сравнению с предыдущим годом с 9,77% до 10,58% или на 0,81%, положительная динамика данного показателя говорит об увеличении объема товарооборота, следовательно, увеличение и прибыли. Рентабельность продаж показывает, какую сумму прибыли получает предприятие с каждого рубля проданной продукции. Данный показатель увеличился за счет роста объемов продаж с 10,88% до 11,72% или на 0,83%, увеличение показателей рентабельности говорит о повышении эффективности использования имеющихся на предприятии ресурсов. 30 Раздел 6. Первичный финансовый анализ Общая оценка изменения всего имущества предприятия производится на основе баланса, который позволяет выделить оборотные (мобильные) и внеоборотные (иммобилизованные) средства, изучить динамику структуры имущества. Структура – процентное соотношение отдельных групп имущества внутри этих групп. Анализ состава и структуры имущества дает возможность установить размер абсолютного и относительного прироста или уменьшения всего имущества предприятия и отдельных его видов. Прирост (уменьшение) имущества свидетельствует о расширении (суждении) деятельности предприятия. Данные расчетов по анализу состава и структуры имущества предприятия представлены в таблице 9. Таблица 9 – Анализ динамики состава и структуры имущества предприятия Размещение имущества На начало периода тыс. руб. удельный вес, % I. ВНЕОБОРОТНЫЕ АКТИВЫ 77 Нематериальные активы Результаты исследований и разработок Нематериальные поисковые активы Материальные поисковые активы Основные средства 231807 Доходные вложения в 1577 материальные ценности Финансовые вложения 1021 0,03 На конец периода Тыс. руб. удельный вес, % Изменения (+;-) тыс. руб. удельный вес, % к началу периода 79,00 0,02 2,00 102,60 76,35 250733,00 63,31 18926,00 108,16 0,52 24758,00 6,25 23181,00 1569,94 0,34 1855,00 0,47 834,00 181,68 Отложенные налоговые активы 31 (Продолжение таблицы 9) Прочие внеоборотные активы ИТОГО по разделу I 234482 II. ОБОРОТНЫЕ АКТИВЫ Запасы Налог на добавленную стоимость по приобретенным ценностям Дебиторская задолженность Финансовые вложения (за исключением денежных эквивалентов) Денежные средства и денежные эквиваленты Прочие оборотные активы Итого по разделу II БАЛАНС 23944 77,23 277425,00 7,89 73144,00 70,05 42943,00 118,31 18,47 49200,00 305,48 193,00 124,68 782 0,26 975,00 0,25 1585 0,52 924,00 0,23 -661,00 58,30 0 0,00 1277,00 0,32 1277,00 - 16998 5,60 14606,00 3,69 25810 8,50 27663,00 6,99 1853,00 107,18 69119 23 118589 29,95 49470,00 171,57 303601 100 396014 200,00 92413,00 130,44 3.Соотношение основных и оборотных 3,392 средств (Итог разд. I: итог разд. II) -2392,00 85,93 2,339 По активам предприятия можно сказать следующее: внеоборотные активы за анализируемый период увеличились на 42943 т. руб., или 18,31%. Увеличение произошло за счет увеличения таких статей баланса как «Основные средства» на 18926 т. Руб., «Доходные вложения в материальные ценности» на 23181 т. Руб., «Финансовые вложения» на 834 т. руб. и «Нематериальные активы» на 2 т. руб. Оборотные активы тоже увеличились с 69119 т. руб. до 118589т. руб., что составило 49470 т. руб., или 71,57%. Увеличение оборотных активов осуществилось за счет увеличения запасов (49200т. руб., или 205,48%), что свидетельствует о наращивании производственного потенциала, защите денежных активов от инфляции. 32 Таблица 10 – Анализ состава и структуры источников финансовых ресурсов Источники ресурсов финансовых На начало На конец периода периода тыс. удельн тыс. удельны руб. ый вес, руб. й вес, % % Изменения (+;–) тыс. руб. % к началу период а 7 1 III. КАПИТАЛ И РЕЗЕРВЫ Уставный капитал (складочный капитал, уставный фонд, вклады товарищей) Собственные акции, выкупленные у акционеров Переоценка внеоборотных активов Добавочный капитал (без переоценки) 2 3 4 5 6 21991,0 0 7,24 87975,0 0 22,22 65984,0 0 400,05 192277, 00 63,33 163590, 00 41,31 85,0803 8 Резервный капитал 9130,00 3,01 0,00 Нераспределенная прибыль (непокрытый убыток) Итого по разделу III 23199,0 0 7,64 28980,0 0 7,32 28687,0 0 9130,00 5781,00 81,22 280545, 00 31891,0 0 70,84 33948,0 0 21536,0 0 113,766 6 307,976 8 31891,0 0 5526,00 8,05 21536,0 0 7619,00 307,976 8 42,0388 78007,0 0 45,00 19,70 44503,0 0 45,00 232,828 9 - 83578,0 0 21,10 36929,0 0 179,163 5 246597, 00 IV. ДОЛГОСРОЧНЫЕ 10355,0 0 ОБЯЗАТЕЛЬСТВА Заемные средства Отложенные налоговые обязательства Оценочные обязательства Прочие обязательства 10355,0 Итого по разделу IV 0 V. КРАТКОСРОЧНЫЕ 13145,0 0 ОБЯЗАТЕЛЬСТВА Заемные средства Кредиторская задолженность Доходы будущих периодов Оценочные обязательства Прочие обязательства Итого по разделу V 3,40 3,41 4,33 33504,0 0 0,00 11,04 46649,0 0 15,37 33 8,05 1,40 0,01 0 124,919 2 (Продолжение таблицы 10) БАЛАНС 303601, 00 100,00 3. Соотношение заемных и 0,23116 259 собственных источников ((стр. 590 + стр. 690): стр.490) 39601 4,00 100,00 92413,0 0 130,439 0,4115 8816 По пассивом предприятия можно сказать следующее: Раздел 3 «Капитал и резервы» увеличились с 246597 т. руб. до 280545 т. руб., что составило 33948 т. руб., или 13,767%. Данное увеличение произошло за счет увеличения строк «Уставный капитал (складочный капитал, уставный фонд, вклады товарищей)» на 65984 т. руб. и «Нераспределенная прибыль (непокрытый убыток)» на 5781 т. руб.. Так же произошло увеличение долгосрочных обязательств за анализируемый период на 21536 т. руб. (207,977%) свидетельствует о взятии новых кредитов на покупку внеоборотных активов в определенный период деятельности фирмы. Увеличение краткосрочных обязательств с 46649 т. руб. до 83578 т. руб. (36929 т. руб., или 79,164%). Повышение краткосрочных обязательств произошло в основном за счет увеличение кредиторской задолженности (44503 т. руб. что составляет 132,829%). В финансовом анализе платежеспособным признается хозяйствующий субъект, который за счет собственных ресурсов потенциально способен покрыть средства, вложенные в активы, не допускает неоправданной дебиторской задолженности и расплачивается в срок по своим обязательствам. Анализ платежеспособности проводится на основе исходных показателей, формирующих финансовые коэффициенты ликвидности. Ликвидность хозяйствующего субъекта характеризует его способность быстро погашать свою задолженность. Фактически ликвидность предприятия характеризуется ликвидностью его баланса, которая отражает степень 34 покрытия обязательств предприятия его активам, срок погашения которых в денежную массу соответствует сроку погашения обязательств. Анализ ликвидности баланса заключается в сравнении средств по активу, сгруппированных по степени возрастания их ликвидности, и средств по пассиву, сгруппированных по степени возрастания их срочности. В зависимости от степени ликвидности, т.е. срочности превращения в денежные средства, активы хозяйствующего субъекта разделяются на следующие группы: А1 – наиболее ликвидные активы – все денежные средства хозяйствующего субъекта (наличные и на счетах) и финансовые вложения (за исключением денежных эквивалентов); А2 – быстро реализуемые активы – дебиторская задолженность и прочие оборотные активы; А3 – медленно реализуемые активы – статья раздела II «Запасы» и НДС; А4 – трудно реализуемые активы – внеоборотные активы. Пассивы баланса группируются по степени срочности их оплаты: П1 – наиболее срочные пассивы - кредиторская задолженность; П2 – Краткосрочные пассивы – краткосрочные обязательства кроме кредиторской задолженности; П3 – долгосрочные пассивы – долгосрочные обязательства; П4 – постоянные пассивы – статья раздела III «Капитал и резервы». Для определения ликвидности баланса следует сопоставить итоги приведенных групп по активу и пассиву. Баланс считается ликвидным, если выполняются следующие соотношения: А1 ≥ П1 А3 ≥ П3 А2 ≥ П2 А4 ≤ П4 В случае, когда одно или несколько неравенств имеют знак, противоположный зафиксированному в оптимальном варианте, ликвидность баланса в большей или меньшей степени отличается от абсолютной. 35 Анализ ликвидности баланса приведен в таблице 11. Таблица 11 – Анализ ликвидности баланса хозяйствующего субъекта (тыс. руб.) Актив На начало период а На конец периода 2 16998 3 15883,0 0 Быстро реализуе мые активы Медленно реализуе мые активы Трудноре ализуемы е активы 27395 Баланс 1 Наиболее ликвидны е активы Пассив На начало период а На конец период а Платежный излишек или недостаток На На начало конец периода период а 7 8 16506,0 62124 В % к величине группы пассива 4 Наиболее срочные пассивы 5 33504, 00 6 78007, 00 28587,0 0 Краткоср очные пассивы 13145, 00 5571,0 0 -14250,0 -23016 -99,52 -99,81 24726 74119,0 0 Долгосро чные пассивы 10355, 00 31891, 00 -14371 -42228 -99,58 -99,57 234482 277425, 00 303601 396014 Постоян ные пассивы Баланс 246597 ,00 280545 ,00 12115 3120 -98,95 -98,99 303601 396014 0 0 - - На начало периода 9 98,0289 45 На конец период а 10 -95,09 Из анализа ликвидности баланса хозяйствующего субъекта можно сделать следующие выводы. Активы предприятия выросли за анализируемый период, за исключением трудно реализуемых активов, при чем: Наиболее ликвидные активы снизились на 1115 т. руб. (6,5%),а быстрореализуемые активы наоборот выросли на 1192 т. руб. (4,3%) в основном за счет роста прочих оборотных активов. Медленно реализуемые активы (запасы) выросли с 24726 т. руб. до 74119 т. руб., а их прирост составил 199,8% (49393 т. руб.) Данное изменение произошло за счет увеличения запасов. Что касается труднореализуемых активов, то они в отчетном периоде составили 277425 т. руб., что выше на 42943 т. руб. (18,3%) по сравнению с базовым периодом. Увеличение труднореализуемых активов снижает 36 скорость оборачиваемость средств на предприятии и, тем самым, снижает эффективность его деятельности. Обязательства (пассивы) организации увеличились за анализируемый период: Наиболее срочные обязательства выросла на 44503 т. руб. (132,8%) за счет кредиторской задолженности. Уменьшение краткосрочных обязательств с 13145 т. руб. до 5571 т. руб. говорит о том, что предприятие замедлило свой темп обновления основных средств и сократила свой товарооборот и при этом не сохраняя возможность расплачиваться по своим обязательствам. Но следует учитывать, что чрезмерное увеличение краткосрочной задолженности опасно, т.к. вместе с эти увеличением повышается и риск возможного банкротства. Долгосрочные пассивы увеличились на 207,9%, или 21536 т. руб. и в отчетном периоде составили 31891 т. руб. Данное увеличение свидетельствует об увеличении задолженности перед банками. Постоянные пассивы увеличились с 246597 т. руб. до 280545 т. руб. на 33948 т. руб., или 13,8%. Таким образом, предприятие не является абсолютно ликвидным как на начало, так и на конец года, поскольку по первой группе не выполняется следующее условие: А1 ≥ П1. У организации во второй и третьей группе активов и пассивов имеется платежный излишек, как на начало, так и на конец периода. Это означает, что предприятие может погасить в полном объеме краткосрочные и долгосрочные кредиты и займы. Но так же имеется и недостаток наиболее ликвидных активов, на что указывает отрицательная разница между первой группой активов и пассивов. Данная ситуация не может свидетельствовать о кризисе неплатежей, учитывая, что в эту группу пассивов включена вся кредиторская задолженность и прочие краткосрочные обязательства, которые как правило, не предъявляются кредиторами к оплате одновременно. 37 Что касается четвертой группы активов и пассивов, то заметно наличие у предприятия собственного оборотного капитала, что является необходимым условием финансовой устойчивости организации. Рассматривая показатели ликвидности, необходимо понимать, что их величина является условной, поскольку ликвидность активов и срочность обязательств по бухгалтерскому балансу приближенно. 38 можно определить лишь Заключение По итогам данной работы можно сделать следующие выводы: На данном предприятии повышается эффективность трудовых ресурсов, поскольку увеличилась среднесписочная численность персонала с 372 человек до 425 человек, что составила рост на 14%. Снижение производительности труда на предприятии произошло, так как с увеличением численности персонала так же уменьшился объем производства на 10%. За счет увеличения условно-постоянных расходов себестоимость продукции увеличилась. Это говорит, что у предприятия имеются большие расходы, которые необходимо сократить. А так же необходимо снизить долю заработной платы работников, уменьшить затраты на единицу продукции, сократить расходы по электроэнергии и расходы по амортизации так как они составляют 80,9 % расходов всего предприятия и их снижение приведет к увеличению производительности труда. Несмотря на то положительные тенденции в работе предприятии, а так же то, что предприятие может погасить все свои задолженности в полном объеме, баланс организации не является абсолютно ликвидным как на начало, так и на конец года, поскольку по первой группе не выполняется следующее условие: А1 ≥ П1. Это объясняется тем, что у предприятия имеется платежный излишек. 39 Список использованной литературы 1. Гиляровская Л. Т. Экономический анализ [Текст] : Учебник для вузов / Гиляровская Л. Т. - Москва : ЮНИТИ-ДАНА, 2014. - 615 с. 2. Казакова, Н. А. Современный стратегический анализ : учебник и практикум для магистратуры / Н. А. Казакова. — 2-е изд., перераб. и доп. — М. : Издательство Юрайт, 2017. — 386 с. 3. Мельник, М. В. Теория экономического анализа : учебник для бакалавриата и магистратуры / М. В. Мельник, В. Л. Поздеев. — М. : Издательство Юрайт, 2017. — 261 с. 4. ФИНАНСОВЫЙ АНАЛИЗ. Учебник и практикум для бакалавриата и магистратуры / Казакова Н.А. - Научная школа: Российский экономический университет имени Г.В. Плеханова. - М., 2018 5. Экономический анализ : учебно-методическое пособие / М.М. Скорев, Н.А. Горьковенко, А.В. Жигунова ; Рост. гос. ун-т путей сообщения. – Ростов н/Д, 2018. – 43 с. : ил., табл., прил. – Библиогр. : 6 назв. 6. https://lib.rosdiplom.ru/library/prosmotr.aspx?id=494180 обращения 02.09.2019). 40 (дата