Анализ эффективности Паевого инвестиционного фонда Сбербанк - Глобальный интернет

реклама

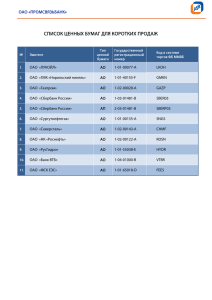

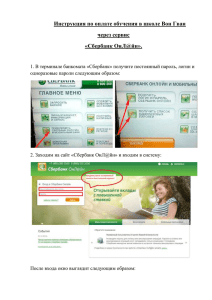

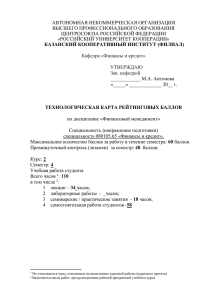

ПРАВИТЕЛЬСТВО РОССИЙСКОЙ ФЕДЕРАЦИИ ФЕДЕРАЛЬНОЕ ГОСУДАРСТВЕННОЕ АВТОНОМНОЕ ОБРАЗОВАТЕЛЬНОЕ УЧРЕЖДЕНИЕ ВЫСШЕГО ПРОФЕССИОНАЛЬНОГО ОБРАЗОВАНИЯ «НАЦИОНАЛЬНЫЙ ИССЛЕДОВАТЕЛЬСКИЙ УНИВЕРСИТЕТ “ВЫСШАЯ ШКОЛА ЭКОНОМИКИ”» Экономический факультет Финансовый инжиниринг Аналитическая записка на тему: Оценка эффективности функционирования ОПИФ РФИ «Сбербанк - Глобальный Интернет». Конструирование инвестиционного портфеля – клона. Выполнил: Болдин Даниил Москва 2019 Введение. Цель данного анализа состоит в оценке эффективности функционирования российского паевого инвестиционного фонда, анализа основных метрик, статистических показателей, ретроперспективном анализе динамики стоимости пая фонда, а также обязательных комиссий для пайщиков. Для исследования был выбран период с начала 2015 года до декабря 2018 года. Объектом исследования выступил ОПИФ РФИ «Сбербанк - Глобальный Интернет». 2 Часть 1: Паевой инвестиционный фонд «Сбербанк – Глобальный интернет» Краткое описание ПИФа Фонд инвестирует в компании, чей бизнес непосредственно связан с интернетом и интернет-технологиями, а также компании, которые занимаются предоставлением услуг и созданием вещей для доступа в интернет. Стратегия фонда описана достаточно размыто: «В портфель могут входить как глобальные интернет-компании, так и локальные компании, являющиеся лидерами рынка в своих сегментах и оперирующие на быстрорастущих рынках, таких как Россия или Китай». Такая формулировка позволяет фонду инвестировать в широкий круг компаний. В 2017 году ПИФ был признан лидером по доходности среди всех фондов акций с СЧА более 100 млн. руб. Рисунок 1: Структура ОПИФ «Сбербанк – Глобальный интернет» Источник: Сбербанк – УК 3 В структуре активов превалирует сектор СМИ и программное обеспечение. Также фонд держит 9% от активов в виде денежных средств. (Рисунок 1). На рисунке 2 отражена динамика стоимости пая и бенчмарка с 2016 по 2018 год. На графике отчетливо видно, что с 2017 года доходность бенчмарку. фонда Чтобы проигрывает исправить этот момент, фонд с 1 января 2019 года решил изменить бенчмарк (допускается, что данный шаг был сделан не Тип Индекс с 1 января 2019 года Technology Select Sector Index Communication Services Select Sector Index CSI Overseas China Internet USD Index Индекс до 29 декабря 2018 года Nasdaq Internet Index акции % 40% 40% 20% 58% 42% с маркетинговыми целями: выглядеть в глазах инвесторов/пайщиков лучше, а в связи с проведенной ребалансировкой портфеля и смещения активов с российского рынка, на рынок Америки и Китая). Объективно оценить соответствие бенчмарка невозможно, т.к. фонд не раскрывает информацию по всем своим позициям. Рисунок 2: Динамика стоимости пая фонда и индекса Источник: Сбербанк - УК 4 Согласно данным фонда стоимость пая за 3 года (с 13.01.2015 по 29.12.2018) выросла на 45,87% т.е. в среднем 15,89% в год. По сравнению с другими подобными фондами по доходности Сбербанк – Глобальный интернет находится на 3-ем месте после Райффайзена и Альфа-капитала у которых доходность за 3 года 44% и 42% соответственно (Рисунок 3 – доходность указана по 28.02.2019, в связи с чем доходность не совпадает с доходностью, рассчитанной и указанной ранее). Согласно данным рассматриваемого фонда коэффициент Шарпа = 0,4, а стандартное отклонение 21,1%. Если сравнить аналитические коэффициенты с другими похожими крупными ПИФами, то можно заметить, что «Сбербанк – Глобальные интернет» имеет средние значения по фокус-группе (Рисунок 4). Рисунок 3: Сравнительный анализ доходности ПИФов. Источник: http://pif.investfunds.ru/compare/ Рисунок 4: Сравнение аналитических коэффициентов по подобным ПИФам Источник: http://pif.investfunds.ru/compare/ 5 На раскрыта странице фонда информация по 10 крупным позициям, а также есть данные по закрытым позициям с основным вкладом положительным в результаты фонда (Cisco, Adobe) и наибольшим негативным вкладом (Amazon, Mail). На момент последней отчетности (28.02.2019) наибольшую долю в активах фонда занимают Google и компания Apple (18%). Учитывая открытую информацию по позициям, а также по структуре активов фонда, можно охарактеризовать диверсификацию портфеля как удовлетворительную. В основном все компании сосредоточены на рынках США и Китая, а учитывая текущую коррекцию американского рынка такое распределение активов может негативно сказаться на результатах работы фонда. Вознаграждение УК Рисунок 5. Сравнительная таблица вознаграждений ПИФов Источник: http://pif.investfunds.ru/compare/ Вознаграждения паевого инвестиционного фонда «Сбербанк – Глобальный интернет» по сравнению с другими фондами находится «в рынке». Начинающему инвестору придется заплатить 1% при покупке пая (на сумму до 3 млн. руб.) или 0,5% если сумма покупки паев одного фонда больше 3 млн. руб., а также комиссию за погашение паев, если срок владения будет менее чем 731 день. 6 В заключении хотелось бы отметить, что доходность для рядового пайщика не выглядит так привлекательно, как ее преподносит сам ПИФ, если учитывать вознаграждение, которое придется заплатить фонду и делая поправку на инфляцию. Также стоит понимать, что доходность на разнице курсов валют (если инвестиции производятся в иностранные активы) пайщик также теряет, т.к. ПИФ оставляет ее себе. Ко всему прочему низкая транспарентность фонда подводит к тому, что для пайщика фонд становится черным ящиком с непредсказуемым результатом. 7 Часть 2: Оценка эффективности управления фондом - построение схожего инвестиционного портфеля. Наилучшим способом проверки эффективности управления фондом и получения ответа на вопрос: «стоит ли покупать паи паевого инвестиционного фонда Сбербанк – Глобальный интернет» будет построение аналогичного портфеля. В связи с тем, что ПИФ не раскрывает все свои позиции и веса активов, было принято решение построить максимально приближенную копию портфеля по всем известным данным. Таким образом было в портфель было отобрано 10 акций и 3 ETF`а. (Рисунок 6) Рисунок 6. Распределение весов активов в портфеле Источник: составлено автором Дата покупки активов: январь 2015 года. Дата продажи активов: 29 декабря 2018 года. Ребалансировка портфеля не проводилась. В таблице представлены основные сравнительные метрики по собственному портфелю и рассматриваемому ПИФу. Тестирование портфеля на исторических данных аналогичного периода показало, что доходность по собственному портфелю оказалась значительно выше, 8 чем доходность у «Сбербанк – Глобальный интернет»: 103,8% против 45,87% за 3 года. Удивительно, но по показателям риска сформированный портфель также оказался лучше: коэффициент Шарпа выше на 0,67, а стандартное отклонение ниже на 3,6%. (Таблица 1) Таблица 1 Сравнительная таблица основных показателей по собственному портфелю и ПИФу без учета комиссий Type: Initial Balance, $ Final Balance, $ Yield CAGR Stdev Best Year Worst Year Max. Drawdown Sharpe Ratio Sortino Ratio Собственный портфель Сбербанк Глобальный интернет Дельта $100 000 $203 800 103,8% 19,48% 17,50% 44,70% 2,87% -20,30% 1,07 1,96 $100 000 $145 870 45,9% 15,89% 21,10% 40,90% -2,60% -23,70% 0,4 0,58 $0 $57 930 57,93% 3,59% -3,60% 3,80% 5,47% 3,40% 0,67 1,38 Источник: составлено автором исследования На следующем графике показана динамика совокупной позиции по ПИФу и портфелю соответственно. До середины 2016 года доходности приблизительно равны, однако после июля 2016 различие в стоимости становится существеннее с каждым месяцем (Рисунок 7) Таким образом, клонированный портфель ПИФа оказался в разы лучше по всем инвестиционным метрикам. Исходя из этого можно сделать выводом о том, что ПИФ управляется неэффективно. 9 Сбербанк - Глобальный интернет 10 Собственный порфель Рисунок 7. Динамика позиции по портфелю и ПИФу Источник: составлено автором на основе данных Сбербанк - УК Ноябрь 2018 Сентябрь 2018 Июль 2018 Май 2018 Март 2018 Январь 2018 Ноябрь 2017 Сентябрь 2017 Июль 2017 Май 2017 Март 2017 Январь 2017 Ноябрь 2016 Сентябрь 2016 Июль 2016 Май 2016 Март 2016 Январь 2016 Ноябрь 2015 Сентябрь 2015 Июль 2015 Май 2015 Март 2015 Январь 2015 Динамика ПИФа и стоимости портфеля 300000 250000 200000 150000 100000 50000 0 Приложение 1 Рисунок 8. Распределение активов по секторам. Источник: составлено автором исследования на основе данных Yahoo.Finance Рисунок 9. Динамика годовой доходности по каждому активу в портфеле. 11 Рисунок 10. Корреляция активов в портфеле Рисунок 11. Метрики в разрезе активов портфеля 12