О различии между профессиональной стоимостной оценкой и

реклама

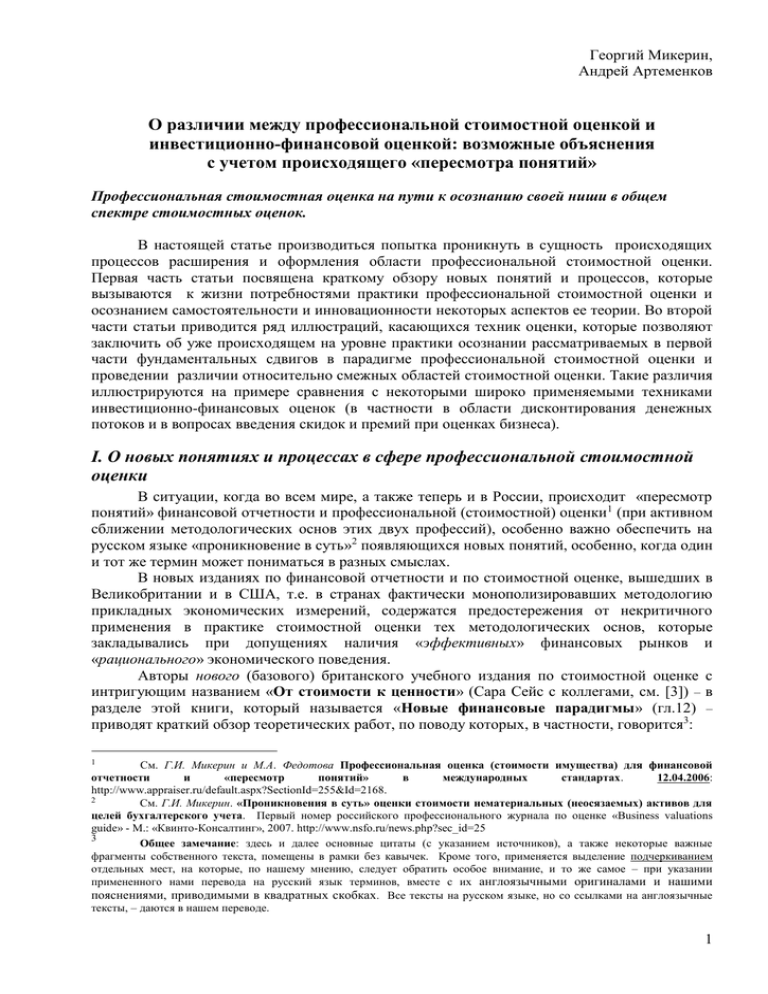

Георгий Микерин, Андрей Артеменков О различии между профессиональной стоимостной оценкой и инвестиционно-финансовой оценкой: возможные объяснения с учетом происходящего «пересмотра понятий» Профессиональная стоимостная оценка на пути к осознанию своей ниши в общем спектре стоимостных оценок. В настоящей статье производиться попытка проникнуть в сущность происходящих процессов расширения и оформления области профессиональной стоимостной оценки. Первая часть статьи посвящена краткому обзору новых понятий и процессов, которые вызываются к жизни потребностями практики профессиональной стоимостной оценки и осознанием самостоятельности и инновационности некоторых аспектов ее теории. Во второй части статьи приводится ряд иллюстраций, касающихся техник оценки, которые позволяют заключить об уже происходящем на уровне практики осознании рассматриваемых в первой части фундаментальных сдвигов в парадигме профессиональной стоимостной оценки и проведении различии относительно смежных областей стоимостной оценки. Такие различия иллюстрируются на примере сравнения с некоторыми широко применяемыми техниками инвестиционно-финансовых оценок (в частности в области дисконтирования денежных потоков и в вопросах введения скидок и премий при оценках бизнеса). I. О новых понятиях и процессах в сфере профессиональной стоимостной оценки В ситуации, когда во всем мире, а также теперь и в России, происходит «пересмотр понятий» финансовой отчетности и профессиональной (стоимостной) оценки 1 (при активном сближении методологических основ этих двух профессий), особенно важно обеспечить на русском языке «проникновение в суть»2 появляющихся новых понятий, особенно, когда один и тот же термин может пониматься в разных смыслах. В новых изданиях по финансовой отчетности и по стоимостной оценке, вышедших в Великобритании и в США, т.е. в странах фактически монополизировавших методологию прикладных экономических измерений, содержатся предостережения от некритичного применения в практике стоимостной оценки тех методологических основ, которые закладывались при допущениях наличия «эффективных» финансовых рынков и «рационального» экономического поведения. Авторы нового (базового) британского учебного издания по стоимостной оценке с интригующим названием «От стоимости к ценности» (Сара Сейс с коллегами, см. [3]) – в разделе этой книги, который называется «Новые финансовые парадигмы» (гл.12) – приводят краткий обзор теоретических работ, по поводу которых, в частности, говорится3: См. Г.И. Микерин и М.А. Федотова Профессиональная оценка (стоимости имущества) для финансовой отчетности и «пересмотр понятий» в международных стандартах. 12.04.2006: http://www.appraiser.ru/default.aspx?SectionId=255&Id=2168. 2 См. Г.И. Микерин. «Проникновения в суть» оценки стоимости нематериальных (неосязаемых) активов для целей бухгалтерского учета. Первый номер российского профессионального журнала по оценке «Business valuations guide» - М.: «Квинто-Консалтинг», 2007. http://www.nsfo.ru/news.php?sec_id=25 3 Общее замечание: здесь и далее основные цитаты (с указанием источников), а также некоторые важные фрагменты собственного текста, помещены в рамки без кавычек. Кроме того, применяется выделение подчеркиванием отдельных мест, на которые, по нашему мнению, следует обратить особое внимание, и то же самое – при указании примененного нами перевода на русский язык терминов, вместе с их англоязычными оригиналами и нашими пояснениями, приводимыми в квадратных скобках. Все тексты на русском языке, но со ссылками на англоязычные тексты, – даются в нашем переводе. 1 1 В сфере недвижимого имущества - методики [techniques] оценки, которые имеют дело с портфелями активов, относятся, в основном, к обычным теориям финансов, разработанным между 1960-ыми и 1980-ыми годами. Согласно этим теориям предполагалось, что принятие инвестиционного решения ведет к рациональному экономическому поведению и что инвесторы всегда стремятся максимизировать отдачу (доходность) [return (yields)] и минимизировать риск. Современная теория портфеля (СТП) [Modern portfolio theory (MPT)], разработанная Марковицем (1959) и впоследствии расширенная другими (такими как Шарп, Линтнер и Моссин), приняла такое предположение о рациональности. Кроме того, эти авторы работали, основываясь на том, что рынки «эффективны», то есть, что цены полностью отражают все релевантные финансовые данные (см., например, Фама и Миллер, 1972). С середины 1980-ых и в течение приблизительно двадцати лет после того, как эти теории начали применяться в финансовой области, аналитики имущества стремились использовать их для оценки стоимости недвижимости. Но тогда, когда стало казаться, что эти «современные» теории финансов начали делать успехи в сфере недвижимости, появились новые теории, которые ослабляют предположения о рациональности поведения и об эффективности рынков. Эти новые финансовые модели допускают … реальность неэффективных рынков и принимают поведенческие модели (Тверский и Канеман, 1981), чтобы объяснить поведение инвестора. Эти новые разработки являются проведенными надлежащим образом исследованиями для иллюстрации того, как широко (или нет) они могут использоваться в процессе распределения активов недвижимого имущества. В этой книге подвергается аргументированной критике практическое применение «считавшихся новыми» (для своего времени) теорий, называемых именами их авторов, которые имеют мировую известность: Юджин Фама (он неоднократно номинировался на Нобелевскую премию, получил несколько других престижных премий, а в 2007г. он уже опубликовал новую статью), Гарри Марковиц и Уильяма Шарп (оба получили Нобелевскую премии в 1990 году «За вклад в теорию формирования цены финансовых активов»). Последние двое упомянутых «живых классиков», вместе с другими лауреатами Нобелевской премии по экономике, в 2004 году дали развернутые интервью, которые в аудиозаписи размещены в интернете4, а краткие цитаты в нашем переводе на русский язык приводится ниже. Естественно, что мы выбрали интересующие нас места. Юджин Фама: Экономисты должны рассматривать равновесие, но людей бизнеса нужно обучать тому, чтобы использовать неравновесие. [Эта фраза из [4], т.е. работы Фама 1970 года, повторяется этим автором в последних его выступлениях.] Гарри Марковиц: Я думаю, что вполне разумно, чтобы люди задались вопросом: «Каково реальное поведение инвесторов в противоположность рациональному поведению?» Я не подписался бы под каждой вещью, которая исходит от поведенческого экономиста, но это вполне разумная деятельность, которой нужно заниматься. Уильям Шарп: Существует постоянная напряженность между нормативной теорией и позитивной теорией. Вы можете в споре приводить убедительные аргументы в пользу модели SML5, и Вы можете утверждать, что Вам необходимо её использовать. Но Вы не можете утверждать, что люди это делают, – большинство людей этого не делает. Если Вы хотите поддержать позитивную теорию, то Вам нужна не только теория ценообразования активов, но также и то, как люди в действительности подбирают портфель. … Если Вы сами не следуете указанной теории портфеля, то как Вы можете убедить людей в том, что эта теория причастна к ценообразованию принадлежащего им портфеля? Фундаментальные теоретические исследования этих «живых классиков» и их последователей, которые также получили Нобелевские премии по экономике, имели иногда весьма печальное практическое продолжение. Два нобелевских лауреата 1997 года Роберт 4 History of Finance: http://www.afajof.org/association/historyfinance.asp. SML – это графическая версия модели CAPM, разработанная У. Шарпом и получившая широкую известность. Подробнее о применении модели CAPM в оценочной практике – см. ниже. 5 2 Мертон6 и Майрон Скоулз (Шоулс) (разработал вместе с Фишером Блэком, который умер в 1995 г., модель опционного ценообразования), применяя на практике свои теоретические разработки, вложили премиальные деньги в хитроумные финансовые схемы и в 1998 г. едва не привели к коллапсу мировые финансовые рынки. Правда, им в этом «помог» дефолт в России, где их фонд вел масштабные операции с ГКО-ОФЗ и форвардными контрактами «рубль – доллар» и потерял 4 млрд. долл. А по всему миру у фонда были открыты позиции на 1,25 трлн. долл., и только гигантский стабилизационный кредит по инициативе Федеральной резервной системы США позволил фонду тихо закрыться. Но дело было не в форс-мажоре, и на судебном процессе летом 2003 г., на котором среди экспертов выступал еще один нобелевский лауреат (2001 года) Джозеф Стиглиц, было признано, что у этой, якобы, теоретически обоснованной схемы «не было экономического содержания и бизнес-цели за исключением минимизации налогов»7. А Джозеф Стиглиц и еще ряд Нобелевских лауреатов по экономике последних нескольких лет, среди которых упоминавшийся Дэниэл Канеман, Вернон Смит, получивший премию вместе с ним (за экспериментальную экономику), Амартия Сен (см. ниже), принимают участие в мировом «постаутистском движении», дающем теоретический отпор «приоритету эконометрики перед содержательной экономической теорией». Теоретические работы этих ученых, в той или иной степени, связаны с проблемой того, как практически может оцениваться стоимость в реальной экономике. Ведущие российские экономисты-теоретики (академик А.Д. Некипеловым, проф. А.Я. Рубинштейн) часто цитируют слова из нобелевской лекции Амартия Сена (1999 г.): Продвижение в «высокой теории» было тесно связано с развитием «практической экономической теории» Представляется, что «практическая теория стоимостной оценки» (вальвационная теория), которая имеет свою давнюю историю (начиная с работ Альфреда Маршалла, считающегося основоположником теоретически обоснованной оценочной деятельности), сейчас переживает своё возрождение (или перерождение) в условиях становления всемирной Новой экономики. Взаимосвязь практической (реалистической) теории и высокой (фундаментальной) теории в современном мире чрезвычайно усложнилась. Можно принять, в первом приближении, что практическая теория стоимостной оценки «смягчает» жесткие постулаты идеальных (совершенных) моделей рационального экономического поведения, эффективного рынка, мгновенной ликвидности капитальных активов и т.п. Но при этом, конечно, теряется чистота («позитивность») теоретических формул или иных построений на основе принимаемой исследователем аксиоматики (парадигмы), о чем ведутся последние годы бурные дискуссии в «высокой теории». Не будем здесь углубляться в проблему «смены научных парадигм», а обратимся к тому, что происходит сейчас в дисциплинах, относимых к «практической экономической теории», которую можно назвать «нормативной» только в специальном смысле. А такой специальный смысл получают теперь СТАНДАРТЫ (оценки, финансовой отчетности, аудита), выражающие «общепринятую наилучшую практику» и приобретающие все большее признание в мировой экономике и оказывающие влияние на нее. Таким образом, отличительной чертой «практической теории стоимостной оценки» становится ее неразрывная связь со стандартизацией профессиональной деятельности, ее подходов и методов, а также набора практически применяемых методик (их стали на зарубежный манер называть «техниками» или «технологиями», что вносит путаницу). Р. Мертон разработал эффективную методику анализа решений о потреблении и инвестициях, и обобщил модель ценообразования на капитальные активы (ту, за которую У. Шарп получил Нобелевскую премию). 7 См. http://rusref.nm.ru/StiglitzAgainst.htm 6 3 В последние годы получило широкое признание в Великобритании и во всей Европе «теоретически обоснованное» различение оценочных понятий [valuation concepts], введенное Мартином Хёсли и Брайаном Д. Макгрегором еще в 2000 году8 и развиваемое Хёсли в последующих работах (это различение приведено в книге [3] и в статье [15]). Цена [Price] – это фактически наблюдаемый результат обмена в денежном выражении, когда инвестиции в недвижимость уже куплены или проданы. На большинстве других рынков цена является заданной, но на рынке имущества – каждый интерес в имуществе различен, и поэтому требуется индивидуальный оценочный расчет стоимости [individual estimate of value], который был бы руководством для покупателя и продавца на их переговорах, чтобы согласовать цену. Цена может быть установлена переговорами, а также через предложения на тендере или на аукционе. Стоимость [Value], таким образом, – это оценочный расчет вероятной цены продажи [estimation of the likely selling price]. На других рынках, где продаются гомогенные товары, цена не является оценочным расчетом, но сама определяется из рыночной торговли и обычно используется для того, чтобы охарактеризовать некоторую количественную оценку ценности [an assessment of worth]. Индивидуальная ценность [Individual worth] – это истинная стоимость [true value] для индивидуального инвестора, использующего всю информацию рынка и все доступные аналитические инструменты, и она может рассматриваться как стоимость в использовании [value in use]. – [Таким образом, она отличается от Инвестиционной стоимости точно так же, как Рыночная ценность – от Рыночной стоимости] Рыночная ценность [Market worth] – это цена, по которой права на инвестиции в имущество могли бы быть предметом торговли на конкурентном и эффективном рынке, используя всю рыночную информацию и все доступные аналитические инструменты [часто для обозначения этого понятия используются словосочетание «фундаментальная стоимость»]. Обоснованная модель вычисления [a valid model of calculation] Рыночной ценности должна отражать причинную обусловленность рынка в данное время. Поэтому ее следует отличать от Рыночной стоимости [Market value], которая допускает менее совершенное знание рыночной информации [accepts a less than perfect knowledge of market information]. Обратим также внимание на то, что в приведенном перечне два понятия следует отнести к «чистой теории»: «индивидуальную ценность», понимаемую как «истинная стоимость», и «рыночную ценность» - при соблюдении самых жестких условий «совершенного рынка». Многие российские оценщики стали активно цитировать изданную на русском языке одну из многих книг А. Дамодарана «Инвестиционная оценка» [1]. А в практических целях они используют домашнюю вэб-страницу Дамодарана, в основном, для заимствования формул, электронных таблиц, и других информационных ресурсов, которые часто применяются в оценочных расчетах даже без ссылок на первоисточник. А в новой фундаментальной теоретической статье, которая цитируется ниже, идет изложение в типичном академическом стиле. В этой статье 77 страниц и 117 ссылок на первоисточники, начиная с Альфреда Маршалла и Джона Мейнарда Кейнса, а затем особенно часто упоминаются разные работы Юджина Фама, а также Брейли и Майерса (вместе и порознь), Коупленда с соавторами – т.е. работы, которых переведены на русский язык, причем в той же лексике, что и международные и европейские стандарты оценки. Подходы к оценке стоимости и финансовая метрика: обзор теории и доказательств [23] 8 Hoesli, M. and MacGregor, B. D. Property investment: principles and practice of portfolio management. Longman, 2000. Последняя работа: Black, A., Fraser, P. and Hoesli, M. House prices, fundamentals and bubbles, Journal of Business Finance and Accounting, 2006 – вызвала большой интерес у профессионалов. 4 Оценку стоимости [valuation] можно считать сердцем финансов. В корпоративных финансах, мы обсуждаем, как лучше всего увеличить стоимость фирмы, изменяя ее решения об инвестициях, финансировании и дивидендах. В управлении портфелем, мы расходуем ресурсы, пробуя найти фирмы, которые торгуются дешевле их истинной стоимости, и затем надеемся генерировать прибыль, поскольку цены сходятся на стоимости. Изучая, являются ли рынки эффективными, мы анализируем, отклоняются ли рыночные цены от стоимости, и если это так, то как быстро они возвращаются назад. Понимание того, чтó определяет стоимость фирмы и кáк оценочно рассчитать [estimate] стоимость, – кажется предварительным условием для принятия разумных решений. Учитывая центральную роль этого, Вы могли бы подумать, что вопрос о том, кáк лучше всего оценивать стоимость [to value] бизнеса (частного или публичного) – хорошо исследован. Как мы показываем в этой статье, исследование моделей стоимостной оценки и метрики в финансовом выражении [valuation models and metrics in finance] – является удивительно неоднородным. Некоторые аспекты стоимостной оценки, типа количественной оценки [assessment] риска, глубоко проанализированы, а другие, типа: как лучше всего оценочно рассчитать [estimate] денежные потоки и примирить различные версии моделей, – не получают того внимания, которого они заслуживают. В последней фразе из приведенного фрагмента содержится два тезиса. Первый тезис (по логике он является вторым, т.е. производным от того тезиса, который автор поставил первым, но это спор о курице и яйце) касается того, как лучше всего оценочно рассчитать денежные потоки, что требует математической грамотности и хорошего информационного и программного обеспечения. Конечно, все это необходимо совершенствовать, но по этим вопросам есть много разнообразных и противоречивых публикаций, в которых оценка стоимости [valuation] сводится к формальному оценочному расчету [estimate], выполняемому по одной из многих «различных версии моделей». Вообще-то, они берутся из другой теоретической дисциплины – корпоративных финансов, чем, в основном, и занимается Дамодаран, и чему он прежде не придавал такого большого значения как в этой новой публикации. Второй же тезис – о возможности «примирить» подобные оценочно-расчетные модели – восходит к содержательным методологическим основам оценки стоимости, которые Дамодаран называет «философским основанием для оценки» и чему посвящен не только раздел в этой статье, но также еще целая книга: «Инвестиционные философии» [24]. В связи с этим нам представляется необходимым добавить третий тезис, который содержится в главе этой книги «Основание для подхода». Там Дамодаран в своей собственной терминологии констатирует, что «есть существенное философское различие» между подходом дисконтированного денежного потока (оценщики считают его одним из методов доходного подхода), который им отождествляется с «инвестиционной оценкой», и «относительной (релятивной) оценкой», что оценщики называют сравнительным или рыночным подходом. Таким образом, различается инвестиционная и рыночная оценки. В этой главе Дамодаран констатирует, что «оценка дисконтированного денежного потока была поиском (хотя невыполненным) внутренне присущей [intrinsic] стоимости. При относительной оценке, мы разочаровались в оценочном расчете внутренне присущей стоимости, и по существу [essentially] отдали наше доверие рынкам. Мы выражаем суждение [judgment], сколько стоит актив, глядя, что рынок платит за подобные активы.» Дамодаран говорит, что еще один подход «имеет корни в бухгалтерском учете, и основывается на концепции, что существенная информация содержится в балансовой стоимости активов фирмы и собственного капитала». Он сам пишет о своей «краткости при обсуждении справедливой стоимости, вводимой регуляторами», и лишь со ссылками на чужие работы пишет о том, что «суждения, сделанные бухгалтерами… обеспечивают полезную информацию для рынков в разнообразии контекстов». 5 Можно сказать, что Дамодаран ощущает происходящие изменения не просто в формулировках подходов, а в самой «философии стоимостной оценки», но он сам больше ставит вопросы (часто – риторические), нежели дает на них конкретные ответы. Часто он формулирует свои мысли на уровне парадоксов, подразумевающих антимонии: Развенчание мифов: фрагмент из «Введения в стоимостную оценку» Дамодарана [25] Философское основание стоимостной оценки [A philosophical basis for Valuation] - Цены активов не могут быть обоснованы, используя теорию «большего дурака». [Asset prices cannot be justified by merely using the «bigger fool» theory]. - Неправильные представления о стоимостной оценке: Миф 1: Стоимостная оценка – это объективный поиск «истинной» стоимости Истина 1.1: Все стоимостные оценки имеют смещение [bias – также имеет смысл «предвзятости»]. Вопрос состоит только в том, насколько и в каком направлении. Истина 1.2: Направление и величина смещения вашей стоимостной оценки прямо пропорциональны тому, сколько и кто вам платит. Миф 2: Хорошая стоимостная оценка обеспечивает некий точный оценочный расчет стоимости [a precise estimate of value] Истина 2.1: Нет никаких точных стоимостных оценок [There are no precise valuations]. Истина 2.2: Оплата стоимостной оценки является самой большой, когда стоимостная оценка наименее точна. Миф 3: Чем более количественной является модель, тем лучше стоимостная оценка Истина 3.1: Понимание модели стоимостной оценки обратно пропорционально числу исходных данных, требуемых для модели. Истина 3.2: Более простые модели стоимостной оценки являются намного лучшими, чем сложные. - Проявления смещения Исходные данные для стоимостной оценки: наши предположения о маржах прибыли, о доходности капитала, о росте и риске – находятся под влиянием наших предвзятостей. Попытки как-нибудь подправить «пост-оценку стоимости»: самое очевидное проявление смещения происходит после того как закончена оценка стоимости – тогда, когда мы добавляем премии (синергия, контроль) и количественно оцениваем [assess] скидки (неликвидность) для различных факторов. Если мы намерены сместиться к более высоким стоимостям, то мы склоняемся к тому, чтобы использовать премии; если намерены сместиться к более низким стоимостям, то мы делаем скидки. Качественные факторы: Если исчерпаны все другие возможности, то мы склоняемся к тому, чтобы объяснять различие между ценой, которую мы платим, и полученной при оценке стоимостью, давая этому некое название («стратегическое возмещение» и т.п.). Представляется, что указанные в процитированных работах Дамодарана проблемы -проблема «истинной стоимости» и неизбежно возникающая в связи с ней проблема «смещений» (или качества выполненной оценки в плане улавливания ей «истинной стоимости» ) -- являются следствием определенного воззрения на оценку как на объективный процесс измерения некоторой величины (стоимости), которая присуща рынку не зависимо от деятельности оценщика. Между тем, такая точка зрения может родиться лишь тогда, когда оценщик в основном работает с определенными типами активов: ликвидными активами, для которых так или иначе можно проводить соответствие между реально наблюдавшимися ценами (по идентичным и/или сопоставимым активам) или иным ведущим фактором (например, индексом широкого рынка) и выводимой на основе их обменной стоимости. Во второй части статьи будет показано, что такое воззрение, будучи уместным в определенной но ограниченной области общего спектра стоимостных оценок, тем не менее, не воплощает практически характерной роли и проблем, присущих области профессиональной стоимостной оценки как составляющей этого спектра. 6 II. Профессиональная стоимостная оценка и инвестиционно– финансовая оценка: проведение некоторых различий в практике и теории. Приведенные в первой части высказывания корифеев оценки и экономической теории свидетельствуют об имеющейся устремленности в том, чтобы прояснить область применимости развитых ими представлений, и именно поэтому они способны вызвать ощущение, что мир за границами этой области оказывается еще едва ли изученным в теоретическом плане. Между тем, представляется, что базовая практика профессиональной стоимостной оценки (которую мы также называем «оценочной деятельностью» (в понимании Закона об оценке), или «имущественной стоимостной оценкой») связана с этим «новым» миром. Не случайно, что в сфере профессиональной стоимостной оценки в настоящее время происходит активный процесс пересмотра понятий и ведутся неутихающие дискуссии, едва ли понятные представителям смежных направлений стоимостных оценок. И этот процесс напрямую затрагивает не только отдельные оценочные частности, но и саму суть, и общую форму (со-)существования различных областей стоимостной оценки. В результате развития областей применения «профессиональной стоимостной оценки» и усилий по ее стандартизации, выясняется особенный круг задач ее приложения к «объектам оценки» и общие черты и спектр объектов, которые отличны от объектов и целей других «оценок». Таким образом, встает вопрос: стоимостная оценка одна или их много? А под множественностью стоимостных оценок здесь понимается их интерпретация и рассмотрение в самом широком плане: с общеэкономических позиций. Существуют ли в стоимостной оценке единая теория и принципы или каждая из оценок обладает своим общим мировоззрением, принципами и теорией? В данной части статьи рассматриваются две области стоимостной оценки, которые, на первый взгляд, кажутся едиными: профессиональная стоимостная оценка (ПСО) и инвестиционно-финансовая оценка (ИФО), и делается вывод, что профессиональная стоимостная оценка обладает своим углом зрения на процессы ценообразования, расширяющим и дополняющим постановку задач из области инвестиционно-финансовых оценок, и некритическое заимствование для ПСО представлений из инвестиционнофинансовой оценки – что является сейчас общепринятой практикой, особенно при оценках стоимости интересов в неликвидных (закрытых) компаниях, вообще говоря, не разумно с точки зрения теоретического осмысления. Под ИФО здесь понимаются те сферы оценки, для которых написаны ставшие ныне популярными в России книги А. Дамодарана «Инвестиционная оценка»9 [1] и Т. Коупленда с Хотя книга называется «Инвестиционная оценка» - такое название не представляется удачным, поскольку можно подумать, что речь в ней идет об определении инвестиционной стоимости, между тем ее тема посвящена , в основном, определению т.н. фундаментальной стоимости («рыночной ценности»), представляющей собой стоимость -в- обмене на эффективном рынке. Поскольку название «инвестиционной оценки» уже почти устоялось за этой сферой, вряд ли следует заменять его на что-либо совсем новое, но чтобы лишний раз подчеркнуть не связанность такой оценки с инвестиционной стоимостью в настоящей статье используется словосочетание с дополнительно добавленным словом: «Инвестиционно-финансовая оценка» (ИФО). Следует, однако, подчеркнуть, что инвестиционно-финансовая оценка представляет собой определенный взгляд на мир в своей области (области эффективного рынка активов). В сравнении с этим оценочная профессия (т.е. практика оценки стоимости, проводимая в соответствии с определенными профессиональными стандартами оценки, и поэтому называемая в данной статье «Профессиональной стоимостной оценкой» (ПСО)), как представляется, часто выходит за границы характерной области ИФО -например, преодолевает барьер ликвидности, свойственной для массового активного рынка, и занимается оценкой обменной или инвестиционной стоимости редко продаваемого реального имущества, уникальных нематериальных активов, инвестиционных проектов и т.п.) -- и поэтому неизбежно развивает свои собственные воззрения и проводит различия, нехарактерные для ИФО. Имея много общего между собой, эти практики -ИФО и ПСО (и лежащие в их основе воззрения, т.е. теории) — не идентичны и проявляют ряд различий, некоторые из которых освещены в предлагаемой заметке. Можно отказаться от прикрепления каких-либо жестких ярлыков к описанию данных практик, например, вместо «ПСО» и «ИФО» говорить об оценке ликвидных или мало ликвидных активов, об оценке на эффективных (идеальных) и неэффективных (реальных) рынках и т.п. Поэтому использование ярлыков-акронимов типа «ПСО» и «ИФО» в настоящей статье проводиться исключительно ради удобства, чтобы охватить все эти свойства-различия. 9 7 соавторами «Стоимость компании: оценка и управление» [2]. Объектами ИФО, как можно выяснить из указанных работ, являются: обращающиеся на активном рынке акции компаний, долговые инструменты, финансовые опционы, в какой-то мере весь собственный капитал компаний (когда он поглощается на фоне рыночных механизмов ликвидного фондового рынка) и пр. Главным обобщающим свойством таких объектов, на наш взгляд, представляется их ликвидность, т.е. широкий интерес инвесторов к данным объектам и возможность быстро реализовать их на активном рынке (массовость). Представления ИФО в настоящее время базируются на течении в экономической теории, называемом Современной Портфельной Теорией (СПТ) [3, гл 12], развитой начиная с 1960г. в работах Модильяни и Миллера, Марковица, Линтнера, Шарпа, Фама и пр. и нашедшей приложение к широкому спектру задач и объектов, для которых действительны допущения, заложенные в основе Теории. Эти допущения на базовом уровне характеризуются набором представлений, заложенных в понятии об «эффективном рынке» [4]. Те вытекающие из СПТ методы оценки, в совокупности с объектами и задачами, к которым применяется или способна применяться СПТ и для которых уместны, хотя бы приблизительно, представления об эффективном рынке, образуют как раз область инвестиционно-финансовой оценки. Объекты ИФО -- т.е. объекты, которые характеризуются ликвидностью, делимостью и массовостью – часто обозначаются термином «финансовые титулы» [5], которые представляют собой инструменты обращаются на активных конкурентных рынках, со множеством совершаемых с ними сделок и большими общедоступными массивами информации о них. В этих условиях возможно применение представлений об «эффективных рынках» или хотя бы о том, что, со временем, цена таких объектов будет возвращаться к той, которая является оправданной в условиях «эффективного рынка». Последнее подразумевает то, что, хотя в настоящее время цена объекта может отклоняться от его «Рыночной ценности» (фундаментальной стоимости), инвестиционно-финансовый оценщик, внимательно отнесясь к анализу объекта и его Рыночной ценности, способен выяснить, является ли текущая цена объекта недооцененной или переоцененной (по сравнению с его Рыночной ценностью) и принять решение об инвестиционной привлекательности объекта (разумеется, подразумевая то, что спустя некоторое время цена объекта прейдет в соответствие с определенной «Рыночной ценностью», и что объект обращается в рыночной среде, для которой представления об «эффективном рынке» не далеки от истины). В таком анализе используются статистические техники, подразумевающие стратегии инвестирования, которые в соответствии с рациональными предпосылками поведения, заложенными в современной портфельной теории (СПТ), приводят к принятию недвусмысленных оптимизированных решений. Разумеется, эти техники основываются на том, что по всему широкому рынку доступен большой массив котировочной информации, трактовка которой в свете математической статистики, является уместной -- т.е.что эта информация обладает математическими свойствами случайных величин, в которой также заложены все качественные ожидания рыночных игроков («эффективность» такой информации) – а это является предположением реалистичным, или приблизительно реалистичным, только для среды, в которой обращаются «финансовые титулы». Является ли точка зрения и объекты ИФО родственными и естественными для повседневной практики оценщика, занятого профессиональной стоимостной оценкой (ПСО) в понимании Стандартов оценки (будь- то МСО, ЕСО, Федеральные стандарты или еще что-либо)10? Представляется, что нет. Вот пример принципиальной разности подходов: если для эксперта ИФО определить стоимость (Рыночную ценность) инструмента, торгуемого на активном рынке, является серьезной аналитической работой (которая раскрывается на большинстве примеров оценки известных акций (Google, Bombardier, General Electric и т. д.) в книге А. Дамодарана «Инвестиционная оценка»), то для оценщика ПСО, и даже эксперта , работающего в области бухгалтерских измерений, достаточным будет взять котировку с рынка и назвать ее «стоимостью» (Рыночной или, соответственно, Справедливой стоимостью). 10 8 По сравнению с ИФО, современная практика профессиональной стоимостной оценки имеет более широкий охват: поскольку ее сфера затрагивает также активы, которые не являются «финансовыми титулами» и обмен которых возможен в ситуации, отличной от условий «эффективного» или хотя бы «слабоэффективного» рынка, т.е. такие активы как недвижимость, специализированное имущество, нематериальные активы и иные неликвидные «объекты оценки», не являющиеся стандартизованными, т.е. каждый из которых обладает особыми (уникальными) свойствами. Хотя эти объекты в общем случае не являются ликвидными, каждый из них обладает Рыночной стоимостью, которая определяется в стандартах МСО как: «Расчетная денежная сумма, за которую состоялся бы обмен актива на дату оценки между заинтересованным покупателем и заинтересованным продавцом в результате коммерческой сделки после проведения надлежащего маркетинга, при которой каждая из сторон действовала бы, будучи хорошо осведомленной, расчетливо и без принуждения 11». Главное и достаточное требование к наличию и определению рыночной стоимости, подразумеваемое в таком определении – это легальная возможность осуществления обмена имуществом [6, п.4]. Достаточное условие концептуализации такого обмена – «гипотетическая сделка» и предположения-суждения о «наиболее вероятном покупателе/продавце» (при этом вероятность здесь понимается не как математическая (статистическая) вероятность, а в плане суждения, т.е. субъективной степени достоверности (правдоподобности) у лиц, знакомых с особенностями оцениваемого имущества). В результате, в ПСО в задачах определения Рыночной стоимости объектов оценки решается поведенческая задача действия (мышления) двух сторон, наделенных определенным знанием об «объекте оценки», определенными альтернативными возможностями инвестирования, и имеющих определенное отношение между собой, подразумеваемое в интерпретации понятия «Рыночной стоимости» (в Стандарте МСО 1). Данное общее определение Рыночной стоимости не предполагает того, что объект оценки обращается в условиях «эффективного рынка» ни того, что имеется какая-либо информация о прошлых сделках с ним, которую можно было бы интерпретировать с помощью статистических техник, ни того, что объект обладает достаточной степенью сопоставимости с другими объектами, о которых бы имелась такая информация. Но Рыночная стоимость должна отражать дедуктивный (мыслительный) процесс ценообразования у сторон в указанной выше гипотетической сделке, удовлетворяющей условиям в определении Рыночной стоимости. Иными словами, профессиональному оценщику предполагается решать поведенческую задачу взаимодействия двух сторон, которая в общем случае не является эквивалентной задачам и ситуациям массового активного рынка, подразумеваемым в инвестиционно-финансовой оценке, в которых определяется «Рыночная ценность» финансовых титулов. В настоящее время такие задачи способна решать практическая теория стоимостной оценки, которая в качестве своих моделей имеет представления и методологию теории поведенческих финансов отличную от традиционной теории финансов, на которой основывается СПТ и ИФО [15]. В то время как СПТ уже создала и усовершенствовала методы ценообразования, которые адекватно отражают его в условиях массовых торговых Приведено определение Рыночной Стоимости из Стандарта МСО 1. Хотя часто можно услышать мнение, что определение из МСО и то, которое содержится в Законе РФ «Об оценочной деятельности» (в свою очередь базирующееся на прежних версиях американских Стандартов USPAP), являются равнозначными, при внимательном их анализе представляется, что это не так. Российское определение прямо апеллирует к понятию об «открытых рынках…в условиях конкуренции». Между тем, в настоящее время в Определении МСО нет указания на именно такие условия обмена (ср. с наличием понятийной дихотомии между Маrket Value (Рыночной стоимостью) и Ореn Market Value (Рыночной стоимостью на открытом рынке) в британской практике). Действительно, наличие конкуренции означает, что к активу проявляют интерес более чем один покупатель – а в таких случаях вряд ли можно говорить о неликвидности актива. Иначе говоря, российское определение звучит более благосклонно к ассимиляции оценочной практики в духе теоретических моделей, лежащих в основе ИФО. 11 9 процессов (активный рынок, стандартизованный торгуемый продукт, развитая информационная инфраструктура и другие приближения к идеальному «эффективному» рынку»), торговля и оценка в иных ситуациях (двусторонние и нечасто совершаемые сделки с нестандартизованным продуктом) не имеет (даже приближенно) характеристик, совместимых «эффективным рынком». В этих условиях попытка «по аналогии» применить техники СПТ и ИФО может оказаться несостоятельной по причине недостаточной сопоставимости используемой информации о сопоставимых объектах (на активном рынке) и черт оцениваемого (неликвидного) объекта. К сожалению, попытка такого мышления «по аналогии», при которой совершается рискованный «скачок в темноту» -- в пропасть отделяющую финансовые титулы (объекты ИФО) от базовых объектов ПСО (неликвидных активов), является, без преувеличения, пока универсальным стандартом в области исследований теории и методологии ПСО. Порой, производятся попытки распространить воззрения СПТ, и даже модель СAPM, на область неликвидных активов [28]. Но изобрести воздушный шар на луне достаточно сложно, поэтому, например, предполагается, что поведение цен неликвидных активов можно охарактеризовать каким-то среднеквадратичным отклонением [7], либо, что, хотя сами цены на неликвидный актив не могут быть проанализированы стохастически, доход от него возможно описать закономерностями какого-либо стохастического процесса [8]. Не хотелось бы упоминать, о всяких иных казусах сторонников ИФО, когда они начинают заниматься оценкой неликвидных объектов и иных типичных объектов ПСО, на основе «широкорыночного» мировоззрения СПТ и сравнительных техниках, типа регрессии и т.п., но такими проблемными пятнами пронизаны по всему спектру большинство стандартных практических методов и техник ПСО, например, в оценках бизнеса: 1. применение моделей дисконтирования в доходном подходе, основанных на мировоззрении СПТ – в ситуациях, когда объект оценки слабо связан с активным рынком ценных бумаг (например, когда при оценке стратегических предприятий и контрольных пакетов неликвидных заводов предполагается типичная модель поведения финансового покупателя на активном биржевом рынке (САPM)). 2. Применение скидок на неликвидность для миноритарных пакетов неликвидных предприятий, не связанных с активным рынком ценных бумаг, основанных на представлениях о понятии неликвидности, позаимствованных из ИФО (таких эмпирических представлениях в отношении финансовых титулов, которые изложены в [9], [10, Приложение B]). 3. Представления о ряде неликвидных активов (патенты, интересы в предприятиях по разработке месторождений и т.п.), как обладающих характеристиками «реальных опционов», которые почему-то чаще всего оцениваются «по аналогии» на основе моделей оценки финансовых опционов [1, гл. 26] таких как модель Блека-Шоулза и иных моделей, предполагающих определенный стохастический процесс [11]. Разберем эти случаи более подробно. В каждом из этих случаев, недавно появившиеся в области практической теории стоимостной оценки работы способны обосновать, с одной стороны, почему приложения инструментов и образа мышления ИФО в сфере неликвидных объектов является непродуманным и может приводить к неточностям в плане отражения разумного поведения покупателей/продавцов неликвидных активов, и, с другой стороны, вносят свой позитивный вклад в ответ на вопросы «как быть?» и «что делать?» в таких ситуациях в сфере ПСО. 1. Доходный подход и ставки дисконтирования при оценке неликвидных активов В отношении теории доходного подхода и ставок дисконтирования заслуживают внимания следующие теоретические работы: [12;13;14]. Первые две из них посвящены анализу применения доходного подхода и разработке ставок дисконтирования в области нахождения инвестиционной стоимости неликвидных активов и инвестиционных проектов, а работа [14] – общей теории доходного подхода и ставок дисконтирования для стоимостей- в- обмене (в 10 частности, Рыночной стоимости неликвидных активов), разработанной на основании формализованного принципа о равновесности сделки и равновесности интересов покупателя/продавца (Cр. с принципом равновесия широкого рынка, заложенного в модели САPM [16,cн.22]). В обоих исследованиях прослеживается единство мнений в том, что ставка дисконтирования представляет собой ожидаемую доходность инвестиционного портфеля (возможных направлений инвестирования), доступных для инвестора или рассматриваемых сторон в гипотетическом обмене (наиболее вероятного покупателя). В понятиях о ставке дисконтирования не следует заключать ни «премии за риск инвестирования в объект оценки», ни иные нормативные представления-допущения характерные для СПТ и ИФО, но слабо уместные для смежных областей оценки. Например, при применений модели САPM, уместной для описания поведения инвесторов на ликвидных эффективных рынках (т.е. для ИФО), к оценкам всех прочих (неликвидных) активов возникает ряд явных натяжек: чаще всего это отсутствие достаточно сопоставимых аналогов (которые для измерения «беты» должны котироваться на ликвидных рынках, но именно из-за этого не являются близкими аналогами неликвидного актива), что вызывает инстинктивное недоумение получаемыми таким образом результатами и желание додумать отдельные «премии за риск». Но также имеется и ряд других натяжек: 1) Анализ ДДП предусматривает несколько периодов, и поэтому сложно обосновать его применение совместно со ставками дисконтирования, выводимыми из модели САPM, являющейся явным образом однопериодной моделью; 2) Модель САPM предусматривает рациональное составление инвестиционного портфеля только из ликвидных активов, в то же время инвестиционные портфели сторон сделок с неликвидными активами часто также бывают неликвидными, и их бывает невозможно описать в требуемых для САPM терминах (наличие каких-либо ковариаций и т.п.). 3) Сложно оправдать однородность ожиданий, наблюдаемую в качестве допущения в некоторых дедукциях САPM [16]: сделки с активами совершаются чаще всего в силу разности ожиданий относительно эффективности использования активов разными сторонами сделки. Следует думать, что мотивация при совершении сделок с неликвидными активами (в отличие от сделок с финансовыми титулами) также предполагает получение положительного NPV [12]. В этом отношении сделки с такими активами не происходят на каком-либо равновесном рынке, а применение САPM в таких случаях возможно оправдать только при (нехарактерном) допущении, что сторона сделки с неликвидным активом практикует составление своего инвестиционного портфеля главным образом из финансовых титулов (но тогда сделки с неликвидными активами не могут являться характерными для такой стороны). Поэтому в доходном подходе, реализуемом при рыночной оценке неликвидных активов, вряд ли уместно говорить о равновесности какого-либо рынка, не связанного с данным активом, однако возможно внедрить представление о равновесности выгод, получаемых сторонами в подразумеваемой обменной сделке с рассматриваемым неликвидным активом [13,14]. Данный принцип позволяет по-новому осмыслить практически все методы и понятия доходного подхода, и выяснить, почему, при кажущемся внешнем сходстве, они все-таки являются отличными от представлений ИФО. 4) Модель САPM предполагает функцию оценки полезности инвестиций в плоскости «доходность -систематический риск», что является общепризнанным критерием с точки зрения поступающих рационально финансовых портфельных инвесторов. В то же время многие реальные инвесторы пользуются приемами инвестирования, которые противоречат предпосылкам САPM (например, стратегические инвесторы выстраивающие свой портфель по принципу вертикально-интегрированного холдинга, в глазах финансового инвестора кладут все яйца в одну корзину, но, тем не менее, при взгляде с иных позиций поступают вполне рационально). В теории ПСО следует признавать, что при проведении инвестиций вряд ли имеется возможность выработки единых правил рационального инвестирования, на основе которых можно было бы построить всеобъемлющую теорию дисконтирования (по аналогии с тем, как это удалось сделать в СПТ и ИФО благодаря модели САPM и иным моделям широкого равновесного рынка). Представляется, что оценщики неликвидных активов в доходном подходе должны приложить усилия, чтобы изучить, как выбранная ими 11 модель выведения ставок дисконтирования соотноситься со стратегиями инвестирования, которые применяются наиболее вероятным продавцом/покупателем того или иного оцениваемого актива. При таком анализе очень часто оказывается, что инвесторы в такие активы скорей не являются портфельными финансовыми инвесторами, поэтому при определении ставок дисконтирования таких инвесторов вряд ли следует полагаться на модели прижившиеся в ИФО, типа САPM, основывающиеся на стратегиях поведения рациональных финансовых инвесторов. Кроме того, у оценщиков уже имеется достаточный выбор: практическая теория стоимостной оценки (вальвационная теория) способна предложить несколько общих поведенческих принципов и моделей [12,13,14], которые более уместны для характерных ситуаций в ПСО, чем широко используемые в настоящее время модели, заимствованные у СПТ и ИФО. 2. Различие понятий о скидках на неликвидность в ПСО и ИФО Интересна актуальная в настоящее время проблема внедрения скидок на неликвидность при оценке непубличных бизнесов. Представляется, что необходимость в таких скидках чаще всего является следствием переноса представлении ИФО на сферу оценки неликвидных активов и желания загладить погрешности от такой процедуры, когда имеются эмпирические свидетельства, что ценообразование неликвидных активов происходит иначе, чем это возможно обосновать в рамках ИФО. Но при осознании того, что ценообразование неликвидных активов происходит на основе иных мыслительных процессов, моделей и принципов нежели тех, которые санкционируются в сфере СПТ и ИФО, вполне возможно, что из рецептов приготовления скидок на неликвидность исчезает вся магия и необходимость «экспертного» мышления. В настоящее время в американских публикациях имеется ряд различных теоретических концептуализаций понятия скидки на неликвидность. Если с понятием ликвидности никаких проблем не возникает, то неликвидность можно представлять по-разному. С одной стороны, А. Дамодаран, обобщив в [9] опыт и практику инвестиционных аналитиков ИФО при их работе с малоликвидными акциями, представляет собой неликвидность как последствие повышенных транзакционных издержек, которые необходимо понести при сделках с малоликвидными акциями на публичных рынках. Разумеется, транзакционные издержки на таких рынках подаются исследованию эмпирическим образом. Например, в фондовой торговой среде в США обычно всегда имеются маркет-мейкеры, которые поддерживают ликвидность, принимая на себя обязательство войти в сделку по акциям с любой внешней стороной. Однако, если они видят, что приобретенные акции им самим затем реализовать будет сложно, они компенсируют данные риски посредством назначения повышенных спрэдов между ценами покупки и продажи неликвидных акций. Чем более неликвидной представляется им акция, тем выше будет спрэд, который и принимается при таком подходе за «стоимость неликвидности». Изучая с помощью регрессионных моделей зависимость величин спрэдов от таких параметров как объем торгов рассматриваемой акцией, а также объем выручки, наличие прибыли и т д. у компании, к которой относиться акция, возможно выявить определенные зависимости спрэдов в генеральной совокупности, к которой относится анализируемая выборка. Весь вопрос в том, относятся ли к данной генеральной совокупности акции предприятий, вообще не представленных на биржах и прочих публичных рынках, т.е. действительно неликвидные акции? Вряд ли возможно согласиться с заверением Дамодарана, что такие акции следует рассматривать как публичные акции с объемом торгов в 0 шт. (с подстановкой этого нуля в соответствующую переменную построенной по публичному рынку регрессии для получения величины скидки). Не оказывается ли такая процедура слишком большим скачком в эмпирическую темноту? И не следует ли рассматривать неликвидность акций закрытых компаний как несколько иное явление, отличное от того, как оно представляется в условиях торговли на публичных рынках? 12 Данная проблема была поднята в работах К. Мерсера (который в настоящее время является председателем Совета по Стандартам Оценки Бизнеса Американского Общества Оценщиков). В [17, 10] предложена схема рассуждений (модель “QMDM”) для определения скидки на неликвидность, в соответствии с которой неликвидность акций рассматривается в качестве ее сильной формы: как невозможности реализовать акцию в течение достаточно длительного периода времени--периода неликвидности (holding period). Событием, которое может свидетельствовать об окончании периода неликвидности, является достаточно крупное для частной фирмы событие, например: выход на биржу (IPO), продажа компании ее контрольным владельцем или иное событие, когда в отношении рассматриваемых акций сразу возникает высокая степень уверенности в появлении внешнего спроса. Предполагается, что на дату оценки до наступления такого события ликвидности остается достаточно длительное время (например, более чем 3,6, 12 месяцев -- которые являются типичными сроками при характеристиках скидок на неликвидность на основании эмпирических исследований в духе «рre-IPO studies» [17]). В таких ситуационных условиях возникают два вопроса: обладают ли такие сильно неликвидные акции Рыночной стоимостью и, если да, то что в таком случае является скидкой на неликвидность для них? На первый вопрос, с учетом международной формулировки понятия о Рыночной стоимости (см. выше), возможно ответить утвердительно – раз речь идет об гипотетическом обмене между двумя сторонами (см. сн.12). Второй вопрос состоит в ценообразовании таких неликвидных акций. Если бы данные акции котировались на биржевом рынке в условиях конкуренции, то, в соответствии с представлениями Мерсера, действие конкурентных рыночных сил приводило бы к тому, что их цена воплощала бы дисконтированную стоимость проистекающих к ним выгод -- при пропорциональном распределении этих выгод между различными, мажоритарными и миноритарными, акционерами и наиболее эффективном способе использования (НЭИ) активов компании. С другой стороны, отсутствие ликвидности означает: а) зависимость миноритарных акционеров от действий контрольного собственника, который может распределять выгоды непропорционально в свою пользу; б) контрольный собственник, лишенный угрозы поглощения его компании другим, более эффективным, собственником через скупку акций на публичном рынке, может не иметь стимула организовывать свои бизнес наиболее эффективным способом. Поэтому неликвидность акций приводит к тому, что их стоимость в силу указанных обстоятельств может быть меньше, чем та стоимость, которой они могли бы обладать, находясь в обращении на публичном рынке. Меньше ли она или нет в действительности, зависит, конечно, от условий конкретного бизнеса, качества его управляющих и особенностей дивидендной политики. Обменная стоимость акций, в конечном счете, определяется дисконтированной стоимостью денежных потоков, которые, как ожидается, будут приходиться на эти акции12, а скидка на неликвидность отражает стоимость пакета неликвидных акций (дисконтированную стоимость всех выплат по ним) в сравнении с той стоимостью, которой они бы обладали в условиях обращения на публичном рынке (оценка по принципу НЭИ при пропорциональном распределении выгод). Как видно при таком подходе, скидку на неликвидность для частных компаний невозможно вывести на основании анализа эмпирических данных с публичного рынка: именно Продавец будет готов продать свои неликвидные акции при условии, что все выгоды, которые он ожидает получить за период их неликвидности, будучи дисконтированными, не окажутся большими той суммы, которая будет предложена покупателем. Покупатель же, приобретая данные неликвидные акции, -- в той мере, в какой речь идет о миноритарных пакетах акций, не дающих возможности производить мероприятия по преобразованию деятельности (контрольные пакеты, в соответствии с представлениями об уровнях стоимости развитыми К. Мерсером, не характеризуются последствиями, связанными с неликвидностью) -оказывается в том же положении, что и их продавец, поэтому у него нет причин переплачивать за акции сверх дисконтированной суммы выгод от них. Поэтому в таких условиях одинаковых ожиданий у продавца и покупателя относительно получаемых выгод сделка оказывается равновесной и гипотетически может быть совершенной, поскольку не противоречит интересам ни одной из сторон. 12 13 отсутствие доступа к публичному котированию для акций частных компании является причиной возможного возникновения у них скидки на неликвидность. А чтобы определить размер такой скидки, необходимо сделать суждения относительно стоимости акции в различных условиях: одной лишь эмпирикой с публичного рынка здесь не обойтись. Дедуктивный подход, предложенный Мерсером, хотя он и во многом идеализирует оптимизирующее действие «невидимой руки» (реального) фондового рынка, тем не менее, способен подметить качественно важные отличия между ценообразованием на эффективных рынках «финансовых титулов» и в отношении всех прочих – неликвидных—активов, а также иллюстрирует неразумность переноса закономерностей ценообразования в условиях эффективных рынков на ценообразование неликвидных активов, которое происходит, как бы сказал Мерсер, «на своем уровне». Это сильно контрастирует с общей тенденцией в сфере ИФО, где (как мы видим на примерах обсуждения скидок на неликвидность [9] и вопросах, окружающих определение ставок дисконтирования [1, гл. 24]) хотя и признаются некоторые отличия между ликвидными и неликвидными активами, тем не менее, эти отличия рассматриваются как отличия количества, а не качества (например, неликвидная акция частной компании = публично торгуемая акция с объемом торгов в ноль шт.; риск инвестирования в закрытую компанию = «полная бета», которая почему-то всегда предполагается эмпирически выявляемой даже для полностью неликвидной акции). Позиция Мерсера в отношении скидок на неликвидность (относительно ставок дисконтирования его мышление характеризуется сугубо практической направленностью в стиле ИФО и не является примечательным) подвергается едким и необоснованным нападкам со стороны ряда представителей ИФО (например, в качестве недостатка отмечается, что она требует проведения суждений), между тем такой ситуации возможно было бы избежать, если бы имелось более широкое понимание того, что каждая из сфер оценки-- ПСО и ИФО – характеризуется своей специализацией, и представления одной сферы автоматически нельзя переносить на другую. Представления ИФО, связанные и со ставками дисконтирования и понятиями о неликвидности, разумно применять в ее сфере такими, какими они уже сложились, однако при этом следует понимать, что расширение оценки на области, выходящие за пределы стандартной практики ИФО – а именно на различные типы неликвидных активов, – часто требует разработки новых понятий, принципов и техник. Они, в свою очередь, могут предлагать новый взгляд по сравнению с устоявшимися представлениями ИФО, но это не означает, что их взгляд – не правильный, просто он обращен к другим типам активов и специфическим процессам мышления сторон в сделках с ними и поэтому обладает иным типом рациональности в условиях, когда рациональность решения казалось бы схожих задач «по аналогии» становиться все более сомнительной. 3. Метод «реальных опционов» и «контингент метод» в ПСО К сожалению, очень большое количество интеллектуальных усилий тратится именно на решение задач в сфере ценообразования неликвидных активов по аналогии с задачами ИФО. Ярким примером здесь является образ мышления на основе «реальных опционов» при оценках неликвидных активов. Хотя следует согласиться, что ряд неликвидных активов (например, патенты на новую неосвоенную технологию и лицензии на разработку месторождений) обладают опционными характеристиками, это отнюдь не означает, что можно автоматически применять стандартные модели ценообразования, заимствованные из области оценки финансовых опционов (ИФО), или иные модели [11], которые подразумевают определенный стохастический процесс в условиях, когда никакой такой процесс не наблюдаем. В этом отношении Н.Антилл и К. Ли в заключении к своей книге [18] отмечают, что метод реальных опционов является во многом не завершенной исследовательской работой: хотя и нефть, например, является ликвидным активом, это не означает что ее волатильность соответствует волатильности актива, лежащего в основе реального опциона при оценке неразработанного месторождения. К этому методу следует относиться с предосторожностью при практической работе над оценками неликвидных активов, которые, казалось бы, можно осуществить с помощью этого метода. С другой стороны, наличие у актива опционных характеристик можно моделировать явным образом 14 посредством построения деревьев развития событий, т.е. методом сценариев или методом симуляций [26], не прибегая при этом к неуместным в условиях реальных опционов и чрезвычайно жестким допущениям, лежащим в основе ценообразования в моделях финансовых опционов [27]. В недавнее время приходится слышать некоторые мнения, что для оценки неликвидных (в частности, специализированных) активов существует особенный метод (или даже подход), называемый «контингент –методом» (contingent method of valuation) [20], который сочетает в себе результаты экспертных суждений, совмещенные с эмпирической массовостью. Проще говоря, речь идет о «симуляции рынка»: когда различных инвесторов, которые осведомлены о характеристиках рассматриваемого актива и потенциально могли бы быть стороной сделки с ним, спрашивают о том, сколько они готовы заплатить за него. Результаты такого опроса затем обрабатываются статистически, как будто речь идет о реальных котировках: выводится показатель их центральной тенденции (среднее, медиана, и т. п.), который принимается за показатель стоимости, находится погрешность (стандартное отклонение). Для того, чтобы опросы выявляли реальное неискаженное мнение о «цене», путем постановки нейтрально сформулированных или повторного задавания одних и тех же (но сформулированных поразному) вопросов, прибегают к исключению эффекта некоторых эвристик восприятия, когда результат ответа зависит от формы (обрамления) вопроса. Тот факт, что это является проблемой при проведении таких опросов, свидетельствует о высокой субъективности ответов (что вполне понятно), но это ставит под сомнение целесообразность усреднения получаемых результатов и рассмотрения их как показателя какой-либо стоимости. Несколько пар опрашиваемых (гипотетических «покупателей» и «продавцов») могут прийти к широко рознящимся показателям цены обмена в зависимости от применяемой логики, или даже рефлекса, мышления. В этом отношении в двухсторонней гипотетической сделке между заинтересованными, хорошо осведомленными покупателем и продавцом могут проявляться различные цены обмена и сложно будет сказать, какая из этих цен наиболее вероятна или достоверна – так, чтобы она являлась его стоимостью. Применение контингент-метода представляется трудоемким дорогостоящим мероприятием, но вряд ли внешне- убедительный облик достигаемого (квази)эмпиризма может служить оправданием таких усилий. Несмотря на появление соответствующей литературы, пока контингент-метод не получил какого-либо практического признания в ПСО, и, по всей видимости, это справедливо: раз для неликвидного актива нет широкого рынка, то его симуляция, может стать, является тщеславным мероприятием. В конечном счете, представляется, что Рыночная стоимость неликвидного актива является не более чем условием равновесного (равновыгодного) обмена в двухсторонней гипотетической сделке, в которой стороны наделены таким ценообразующим мышлением, которое мы, как оценщики, принимаем разумным. Иными словами, речь может идти лишь о ценообразовании (назначении цен) на неликвидные активы, которые мы в таких случаях называем также Рыночной стоимостью. Однако, такая Рыночная стоимость и Рыночная стоимость ликвидных активов носят различный смысл. Во втором случае, можно говорить о попытке эмпирического наблюдения за ценами, которые наиболее вероятны (т.е. о Рыночных стоимостях в определении Закона РФ об оценке). Однако, в случае неликвидных активов можно вести речь лишь о стремлении к разумному (рациональному, реалистичному) ценообразованию, без гарантии какой-либо объективной степени достоверности или наибольшей вероятности суждения. Но видно, что здесь очень важна роль профессиональных оценочных суждений совмещенных с дедуктивной логикой мышления и набором различных ситуационных моделей ценообразования, когда оценщик начинает уже выступать в роли лица образующего рынок (маркет-мейкера). Любой эмперицизм уходит на второй план, хотя продолжает оставаться неявно заключенным в процесс вынесения суждения; широкий рынок ликвидных активов остается на горизонте, на который следует ориентироваться, когда это возможно, но который автоматически не определяет атмосферу в рассматриваемой «гипотетической сделке», являющейся, в 15 зависимости от свойств конкретного актива, более или менее автономным обменом, со своим равновесием и своими особенными характеристиками и нестандартизуемым поведением обменивающихся сторон. Разумно поступили бухгалтеры, которые решили разделить измерения Справедливой стоимости на три уровня в зависимости от степени, в какой ликвидность актива позволяет применить те или иные методы оценки (см. Стандарт SFAS 157, а также [19]). Однако, по тем или иным причинам, эти уровни называются «иерархиями», что способствует мысли о том, что измерение Справедливой стоимости на 3 уровне (уровень, к которому относятся оценки неликвидных активов, реализуемые с помощью косвенных (дедуктивных) методов основанных на отдаленной эмпирике) оказывается менее точным, чем на 1 Уровне (объект абсолютно ликвиден, поэтому его стоимость устанавливается сравнительным подходом по текущим котировкам). В данных ситуациях вряд ли уместно говорить о «точности» или «иерархии». Поскольку точность- это сравнительное понятие, имеющее смысл по отношению к чему-то, например, к «объективной реальности», т.е. когда речь идет о субъектно- объектных отношениях --таких, которые возникают в процессах восприятия или буквального измерения, например, длины того или иного тела. Легко оказаться в плену представления, что измерения стоимости в ПСО и, в особенности, в ИФО носят именно такой субъектно-объектный характер. При оценке ликвидных (или, по крайней мере, неспециализированных) активов с помощью сравнительного подхода нам действительно может показаться, что мы считываем информацию (т.е. обрабатываем некоторые буквальные «объекты») и на основании этого выводим «стоимость». Однако не следует забывать, что стоимость -- и в теории стоимости и в практической теории стоимостной оценки (вальвационной теории) -- представляет собой отношения между людьми, т.е. субъектносубъектные отношения и их координацию13, в формирование которых вносят свою лепту и оценщики, и тут вряд ли уместно говорить о точности или иерархии точности. В этом отношении понятия о Рыночной (или Справедливой) стоимости неликвидного актива и ее выведение не являются, соответственно, более низкими в структуре уровней «иерархии» и менее точными, чем аналогичные понятия и процессы измерения для ликвидного актива, но они могут иметь различный смысл.14 То или иное понятие или форма действия, раз оно возникло и нашло почву в сознании людей и способствует координации их деятельности, не может являться правильным или не правильным, точным или неточным, но оно может быть уместным в одних ситуациях и не адекватным в других ситуациях15. Иначе говоря, проведение новых различий-- в парадигмах, понятиях, процедурах действия-- в процессе распространения оценки стоимости вширь (практика) и глубь («проникновение в суть» или теория) является неотъемлемой Эта позиция, например, была ярко артикулирована в работах Галасюков: [21],[22] Следует отметить, что Стандарты Оценки № 519 проводят на наш взгляд разумное различие между Рыночной стоимостью, которая рассматривается как относящаяся к ликвидным активам (см. сн. 11 выше), и Стоимостью объекта на ограниченном рынке, которая является также стоимостью-в-обмене, но относящейся к неликвидным активам. Однако, на практике такое различие игнорируется, и стоимость неликвидных объектов чаще всего сертифицируется в отчетах как «Рыночная стоимость» (возможно и потому, что стоимость на ограниченном рынке почему-то весьма нелестно и категорично признается в 519 Стандартах «стоимостью отличной от рыночной»). По аналогии с уровнями Справедливой стоимости в бухгалтерских измерениях, в ПСО можно было бы ввести категории рыночной стоимости, проводя различия между категориями в зависимости от ликвидности объекта и, вследствие этого, активности соответствующего рынка. Ситуацию можно было бы также прояснить, если бы в оценочных стандартах, в том числе и в тексте МСО, давалась ясная интерпретация того, что такое «рынок», и является ли возможность осуществления отдельной двухсторонней сделки достаточным условием наличия рынка. К сожалению, корреспонденция МКСО с бухгалтерским Советом по МСФО за последний год выявляет отсутствие единой позиции МКСО даже в текстах, написанных с интервалом в один год ([6], а также письмо-Комментарий в СМСФО по поводу Стандарта SFAS 157 (Май 2007)). 15 В этой связи представление об иерархических уровнях справедливой стоимости в бухгалтерских измерениях свидетельствует о том, что такой консенсус рассматривает бухгалтерские измерения как искусство эмпирического наблюдения и лишь, на втором плане, как искусство профессиональных суждений или дедуктивных процедур ценообразования. 13 14 16 составляющей ее развития как укрепляющейся области деятельности. Здесь с одной стороны, необходима, сегментация сфер и областей («размежевание»), но, с другой стороны, осознание общего («объединение»), что в совокупности можно представить как процесс «расширения практики» или «взаимодополнения». В каждой сфере оценки стоимости, под воздействием устойчивых особенностей практики, может возникнуть свои общие представления, понятия и угол зрения на изучаемые объекты и процессы. С этих позиций многие происходящие споры, трения и процессы в практической теории стоимостной оценки можно осмыслить, если ввести условное различие между ИФО и ПСО, которое проходит по степени ликвидности характерных объектов таких оценок. Каждая сторона в этих прениях – будь то по ставкам дисконтирования, скидкам на неликвидность при оценках бизнесов и по ряду других вопросов, не рассмотренных в настоящей заметке, – по-своему права, и права в своей области и со своего угла восприятия… Заключение Профессиональная стоимостная оценка позаимствовала многое из современной теории финансов («современной портфельной теории» -СПТ) и оценки (ИФО), для которой нашла применение такая теория, основанная на оптимальном поведении инвесторов в ликвидные активы. Однако, общие характеристики объектов оценки, с которыми чаще всего имеет дело профессиональная стоимостная оценка, привели к пониманию о недостаточности представлении современной теории финансов и теории стоимости применительно к кругу задач и объектам профессиональной стоимостной оценки. В попытке преодоления неприспосабливаемых заимствований техник из ИФО и СПТ и развития на основе активно эволюционирующей области поведенческих финансов собственных техник профессиональной оценки, применимых к «реальным» (в противоположность «идеальным») ситуациям ценообразования, а также в активном осознании особой ниши профессиональной стоимостной оценки по сравнению с инвестиционно-финансовой, можно видеть ее будущее и ее вклад в эволюцию «практической теории стоимостной оценки» и самостоятельное признание этой области, отделенное, с одной стороны, от общеэкономической «теории стоимости» и, с другой стороны, от СПТ. Это, конечно, не означает сегрегации каждой из областей, поскольку в определенных ситуациях техники и общие представления одной «оценки» начинают приближаться к техникам и представлениям другой, формируя единый континуум (см. Рис.1): Табл.1 Область и метод профессиональной стоимостной и инвестиционно-финансовых оценок. Область оценки Профессиональная стоимостная оценка Инвестиционная финансовая оценка 17 Область оценки Профессиональная стоимостная оценка Инвестиционная финансовая оценка Основа методологических воззрений Реальные или гипотетические обменные процессы. Подход с точки зрения ожидаемого поведения участников в возможной или гипотетической сделке с объектом. Отсутствует идеализация обменных процессов и их преставление в форме массового обмена на идеальных рынках. Подход на основе отражения мыслительных процессов участников в двухсторонних сделках. Полезность имущества (объекта оценки) имеет множество разных граней (различные «эвристики» и «смещения» и прочие «рациональности второго уровня»), и рассматривается не только в плоскости «рискдоходность». За основу берутся представления теории поведенческих финансов, т.е. «практической экономической теории». Ценообразование в обменах с не стандартизованным имуществом (недвижимость, неторгуемые частные компании и интересы в них, нематериальные активы и прочие обмены на неактивных рынках). Оценка Рыночной стоимости и инвестиционной стоимости, связанной с имуществом, оценка которого относится к области профессиональной стоимостной оценки. Идеальные рынки: Представления об эффективных, равновесных (совершенных) рынках, рациональных оптимизационных действиях участников на таких рынках, а, в некоторых случаях, и однородности ожидании всех рыночных участников. Эти представления развиты в теории финансов и современной портфельной теории (СПТ), где полезность активов рассматривается только в двух плоскостях («доходность» и «риск»), а активы являются ликвидными и альтернативными в том смысле, что их можно легко замещать в портфеле один другим. Применимость в реальных ситуациях Решаемый круг задач. Развитые активные рынки ценных бумаг («финансовых титулов»), имеющие историю торгов с достаточным объемом. Определение фундаментальной стоимости («Рыночной ценности») ценных бумаг, торгуемых опционов и иных производных инструментов на «финансовые титулы» и стандартизованное имущество («коммодити»), Создание оптимальных инвестиционных портфелей из «финансовых титулов». Прогнозирование доходности в условиях близких к идеальным. Рис. 1. Условия различных областей оценки 18 ??Бухгалтерские измерения?? Финансовы е титулы Профессиональная (имущественная) оценка Инвестиционнофинансовая оценка (объекты на идеальном рынке) 1) Реальные или гипотетические обменные сделки, в т.ч. с неликвидными объектами без массового (централизованного) обмена. Рынок не идеален и не является массовым. 2) Область поведенческих финансов (дедуктивные схемы анализа на основе суждений, различающиеся для каждой поведенческой ситуации) 3) Сделки с не стандартизованными объектами. 4) Определение «Рыночной стоимости» 1) Сделки на идеальных эффективных рынках с «атомистической» конкуренцией (лишь приблизительно соответствует активным рынкам) 2.)Область СПТ и ее приложений (рациональное оптимизационное поведение, требующее совершенной информации); при оценке фундаментальной стоимости («Рыночной ценности») широкое использование эмпирических методов, сравнительного подхода и суждений по аналогий. 3) Сделки с «финансовыми титулами» (имеющими котировку ликвидными ценными бумагами). 4) Если условия обращения объекта на рынке не удовлетворяют «идеальным», то определяется «Рыночная ценность» (фундаментальная стоимость актива) Список литературы: Дамодаран А. Инвестиционная оценка. Инструменты и техника оценки любых активов./Пер. с англ.М.: Альпина Бизнес Букс, 2004.-1342 с. 2. Т. Коупленд и др. «Стоимость компании: Оценка и управление» 3 изд. М.: Олимп-Бизнес, 2005 3. Sarah Sayce et al. «Property Appraisal: From Value to Worth» Blackwell Publishing 2006. 4. Eugene Fama, “Efficient Markets: A Review of Theory and Emperical Work”, The Journal of Finance (May 1970) p. 383-417 5. Смоляк С.А. Оценка инвестиционных проектов в условиях риска и неопределенности. – М.: «Наука», 2002. 6. Письмо МКСО в Совет по Международным Стандартам Финансовой Отчетности по поводу Дискуссионного Документа «Fair Value Measurements at Initial recognition» (май 2006) http://www.ivsc.org/pubs/comment/2006may-cica.pdf 7. G. Garvey “What is an acceptable rate of return for an undiversified investor?” http://papers.ssrn.com/abstract=281432 8. E. Schwartz, C. Tebaldi «ILLIQUID ASSETS AND OPTIMAL PORTFOLIO CHOICE» Eduardo S. Schwartz, NBER Working Paper (2006) http://www.nber.org/papers/w12633 9. Aswath Damodaran “Marketability and Value: Measuring illiquidity discount” July 2005 (Research Paper on www.damodaran.com) 10. И.Л. Артеменков, А.И. Артеменков, Г.И. Микерин «Об интегрированной теории оценки бизнеса», «Вестник ГУУ» 1(19),2007 11. «A Review of the practical uses of real property options»,RICS Research Paper Series Vol.5. Number 1 (April 2005). 1. 19 12. C.A. Cмоляк «Дисконтирование денежных потоков в задачах оценки эффективности инвестиционных проектов и стоимости имущества», М.: «Наука», 2006г. 13. Галасюк Валерий, Сорока Мария, Галасюк Виктор. Понятие экономического риска в контексте концепции CCF//Вестник бухгалтера и аудитора Украины.-2002.-№15-16.-C.26-34. (также доступно на:http://www.galasyuk.com.ua/publications.html?lang=ru#theme_4) 14. В.Б. Михайлец «Еще раз о ставках дисконтирования», «Вопросы Оценки» №1,2005 стр. 3-11 (также см..V.Michaletz, A. Artemenkov, I. Artemenkov 'Income Approach and Discount Rates for Valuing IncomeProducing Illiquid Assets - Outlines of New Framework' : http://papers.ssrn.com/sol3/papers.cfm?abstract_id=996016). 15. Микерин Г.И. «Стандарты оценки 2007: «Пересмотр понятий» или «Смена парадигм» (опубликовано 12.01.2007 на сайтах http://www.valuer.ru/files/ds/Standards_07.doc и http://www.appraiser.ru/default.aspx?SectionID=255&Id=2511) 16. William F. Sharpe «Capital Asset Prices: A Theory of Market Equilibrium under Conditions of Risk» The Journal of Finance, Vol. 19, No. 3. (Sep., 1964), pp. 425-442. (Stable URL: http://links.jstor.org/sici?sici=0022-1082%28196409%2919%3A3%3C425%3ACAPATO%3E2.0.CO%3B2O) 17. C. Mercer ‘The integrated theory of business valuation: valuing shareholder cashflows” Memphis, Peabody publishing, 2004. ch. 7 18. Nick Antill, Keneth Lee «Company valuation under IFRS»London Blackwell Publishing, 2005 19. Микерин Г.И., Смоляк С.А. Измерения (оценки) справедливой стоимости для финансовой отчетности: применение методик оценки стоимости и методик приведенной стоимости в бухгалтерских оценочных расчетах (в измерениях, в расчетных оценках). // Вопросы оценки, № 3, 2006, с. 2-14. 20. О.Ogunba, T.Boyd “How suitable are contingent valuation techniques for valuing properties in non-market situations” RICS Research Paper, July 2005 (available: www.rics.org) 21. Галасюк В.В., Галасюк В.В., Сорока М.П. О субъектно-ориентированной концепции дисконтирования Галасюка//Фондовый рынок.-2003.-№ 22.-С.32-43. (также доступно: http://www.galasyuk.com.ua/publications.html?lang=ru#theme_4) 22. Галасюк Валерий, Сорока Мария, Галасюк Виктор Антропологический подход к определению ставки дисконтирования (GAD-концепция как следствие концепции CCF)//Государственный информационный бюллетень о приватизации.-2002.-№11.-С.57-60. (также доступно: http://www.galasyuk.com.ua/publications.html?lang=ru#theme_4) 23. Aswath Damodaran, Valuation Approaches and Metrics: A Survey of the Theory and Evidence.. Stern School of Business November 2006. См. http://pages.stern.nyu.edu/~adamodar/New_Home_Page/ (valuesurvey) 24. Aswath Damodaran. "Investment Philosophies", John Wiley and Sons, 2002.– Эта книга общедоступна: см. http://pages.stern.nyu.edu/~adamodar/New_Home_Page/invphilbook.htm. 25. Aswath Damodaran. An Introduction to Valuation. http://pages.stern.nyu.edu/~adamodar/pdfiles/ovhds/dam2ed/ValIntro.pdf 26. Aswath Damodaran, «Probabilistic Approaches: Scenario analysis, decision trees, and simulations” (2007 Research Paper http://pages.stern.nyu.edu/~adamodar/New_Home_Page/ ) 27. Mark Rubenstein, Great Moments in Financial Economics: IV. The Fundamental Theorem (Part II) ( in the Journal of Investment Management (First Quarter 2006)) также доступно: www. in-the-money.com/pages/author.htm) 28. Michael C. Jensen, «The Foundations and Current State of Capital Market Theory», Harvard Business School, 1972 ( http://papers.ssrn.com/abstract=350428) 20