Разработка и исследование ссудо-сберегательных программ: динамическая модель. 1.Краткое описание рассматриваемой модели

реклама

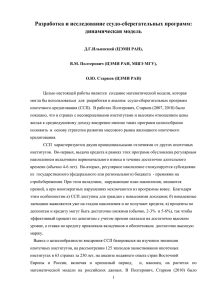

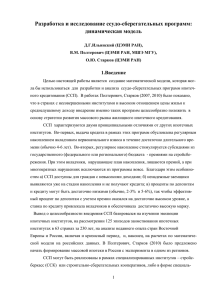

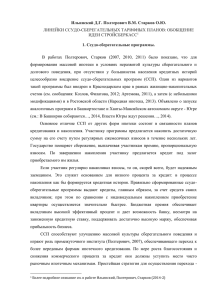

Разработка и исследование ссудо-сберегательных программ: динамическая модель. Д.Г.Ильинский (ЦЭМИ РАН), В.М. Полтерович (ЦЭМИ РАН, МШЭ МГУ), О.Ю. Старков (ЦЭМИ РАН) 1.Краткое описание рассматриваемой модели Целью настоящей работы является разработка и исследование математической модели для ссудо-сберегательных программ ипотечного кредитования. Напомним вкратце, о какой модели идёт речь. В работах Полтерович, Старков (2007, 2010) было показано, что в странах с несовершенными институтами и высоким отношением цены жилья к среднедушевому доходу внедрение программ, которые могли бы использоваться для разработки и анализа ссудо-сберегательных программ ипотечного кредитования (ССП),. целесообразно положить в основу стратегии развития массового рынка жилищного ипотечного кредитования. ССП характеризуются двумя принципиальными отличиями от других ипотечных институтов. Во-первых, выдача кредита в рамках этих программ обусловлена регулярным накоплением вкладчиком первоначального взноса в течение достаточно длительного времени (обычно 4-6 лет). Во-вторых, регулярное накопление стимулируется субсидиями из государственного (федерального или регионального) бюджета - премиями на стройсбережения. ССП могут быть реализованы в рамках специализированных институтов – стройсберкасс (ССК) или строительно-сберегательных кооперативов, либо в форме специальных жилищных накопительных счетов в банке (ЖНС). Идея построения экспериментальной системы ЖНС на уровне региона реализована администрацией Краснодарского края и Сбербанком РФ. При разработке этой системы нами была использована модель, близкая к описываемой нами. (см. Ильинский, Полтерович, Старков, 2012) . Данная модель динамическая, что позволяет эффективно оценить переходную динамику, в отличие от статических моделей (см. Laux (2005), Полтерович, Старков (2007)). Наиболее близкая к данной модели работа Scholten (2000), в которой рассматриваются только простейшие ССП и не учтены некоторые факторы (например, бюджетная премия). Предлагаемая нами модель представляет собой систему нелинейных рекуррентных соотношений, описывающих динамику системы спецсчетов. Она позволяет для каждого момента времени рассчитать число вкладчиков с разными сроками накопления, число вкладчиков, 1 получивших право на кредит с разными сроками его ожидания (либо структуру внешних заимствований), число заемщиков, получивших кредиты в разное время, сумму накопленную на депозитах, кредитную массу, и остаток денег на счете (резерв). Качество работы ССП зависит от сочетания величин экзогенных параметров и управляющих переменных. К первым относятся приток вкладчиков1, процент по внешним кредитам, ставка резервирования, норма страховых отчислений, частота нарушений планов накопления, вероятность невыплаты кредита, доля друзей вкладчиков2, распределение помесячных взносов вкладчиков, цены предпочитаемых ими квартир . К управляющим переменным относятся ставки по депозитам и кредитам, сроки накопления и кредитования, ставка премии на сбережения, предельный уровень премии в месяц. Основная задача, стоявшая перед авторами – показать, что при изменениях экзогенных параметров в достаточно широком диапазоне ССП финансово устойчива. Поясним это понятие. При заданном наборе экзогенных параметров каждая ССП порождает ссудо-сберегательную траекторию (ССТ), характеризующуюся множествами вкладчиков, находящихся на той или иной стадии накопления и выплаты кредитов, суммами их средств на счетах и задолженностей, и т.п. В системе CCП возможны финансовые разрывы – ситуации, когда объем накопленной в системе кредитной массы недостаточен для выполнения текущих кредитных обязательств. В этом случае CCП предусматривает внешние заимствования3. Мы говорим, что CCП финансово устойчива на заданном множестве возможных изменений экзогенных параметров, если, начиная с некоторого момента времени она не допускает разрывов. ССП финансово устойчива в сильном смысле, если на любой порожденной ею траектории, финансовые разрывы отсутствуют. В результате исследования были найдены необходимые и достаточные условия финансовой и сильной финансовой устойчивости Приведем здесь примеры такого условия. Обозначим через Δкон (𝑡) объём кредитной массы (денежных средств, формируемых каждый период для выдачи кредитов) в конце периода 𝑡, Q(t-1) - это сумма получаемых или выплачиваемых процентов на остаток кредитной массы, F(t) – приток денежных средств по вкладам (с учетом премий на сбережения) и по предоставленным внешним и внутренним кредитам в момент времени 𝑡. Пусть 𝜏 – момент выдачи первого кредита, 𝜏кр – количество периодов кредитования. Теорема 1. Для финансовой устойчивости ссудо-сберегательной траектории необходимо выполнение неравенства Q кр 1 F кр 0, (1) Строго говоря, параметры ССП могут влиять на приток вкладчиков; эту связь мы не учитываем. Друзьями вкладчиков называют участников ССП, накапливающих средства в течение достаточно длительного времени (обычно, пять лет), но отказывающихся от кредита. Накопления друзей вкладчиков используются для кредитования заемщиков. 3 Если ССП реализуется в виде специальных банковских счетов, то привлекаются дополнительные ресурсы самого банка. 1 2 2 и достаточно, чтобы Q кр 1 F кр 0 . В случае кон кр 1 0 (2) условие (1) является необходимым и достаточным, а при кон кр 1 < 0 этим свойством обладает условие (2). Согласно теореме 1 финансовая устойчивость заведомо имеет место, если в тот момент, когда сформировалась полная линейка заёмщиков, чистый приток средств в кредитную массу оказывается положительным (см. (2)). Теорема 2. Предположим, что в каждый момент времени в систему входит одно и то же количество вкладчиков с одинаковыми взносами и временем накопления 𝜏.Положим 𝑡0 ≥ 𝜏 минимальный период такой, что 𝐹(𝑡0 ) ≥ 0. Тогда ССТ сильно финансово устойчива тогда и только тогда, когда Δкон (𝑡0 − 1) ≥ 0. 2.Экспериментальное исследование Задача экспериментального исследования состояла в изучении устойчивости тарифного плана, близкого к реально используемому в рамках «Народной ипотеки», при варьировании внутренних и внешних параметров. На рис. 1 показан остаток кредитной массы Δкон (𝑡) при заданных параметрах. Время указано в месяцах, объем остатка - в рублях. Первые 5 лет остаток растёт (мы не выдаём контрактные суммы, а только накапливаем денежные средства). Далее, приблизительно до 10-го года остаток уменьшается за счёт выдачи кредитов. Выплаты по кредиту постепенно растут, и, начиная с 130-го месяца, остаток снова увеличивается. Таким образом, при данных параметрах наблюдается сильная финансовая устойчивость. Рис. 1. Динамика остатка кредитной массы в условиях базового примера. 3 Удобно рассматривать относительный объём прибыли, то есть отношение прибыли к объему депозитов в данный момент времени. График относительного объёма прибыли за период изображен на рис. 2. Рис. 2. Относительный объем прибыли. Описаны границы устойчивости и изменение прибыли при варьировании различных параметров. Исследование показало, что устойчивость сохраняется даже при существенных изменениях параметров. На рисунке 3 показано, как меняются параметры прибыли при изменении объема кредита. 4 Рис. 3 Изменение объема кредита. Также показано, что несущественное изменение процентов (на вклады, на кредит, на инвестиции) не сильно влияет на параметры прибыли. Устойчивость к изменению притока вкладчиков – важнейшее свойство ссудо- сберегательных траектории. В данной модели была проведена серия соответствующих расчетов. А именно, в описанном выше базовом примере для данных параметрах рассматривались ситуации падения притока на величину 1–λ, 0 < 1 в разные моменты времени t после падения приток вкладчиков оставался неизменным. Таким образом, значение t = 0,5 соответствовало падению притока вкладчиков на 50%, а t = 0 – отсутствию притока. В результате эксперимента оказалось, что даже полное прекращение притока вкладчиков в моменты времени t > 170 не нарушает сильную финансовую устойчивость. На рис. 4 показано, как изменяется количество периодов использования внешнего займа в зависимости от периодаt, когда произошло возмущение (вертикальная ось) и его величины λ (горизонтальная ось). 5 Рис. 4 Падение притока вкладчиков На рисунке изображены кривые, соответствующие постоянным количествам периодов внешнего займа после падения притока. Таким образом, область 0 справа соответствует сильной устойчивости. Как мы видим, при незначительном падении притока вкладчиков (до 0,83 от общего количества) или при падении притока после 163-го периода сохраняется сильная устойчивость. Полученные выше теоретические результаты и компьютерные расчеты, показали, что в российских условиях существуют ССП, которые обеспечивают устойчивую работу ссудосберегательных счетов в широком диапазоне изменения внешних условий и параметров. Литература Ильинский Д.Г., В. М. Полтерович, О.Ю. Старков (2014). Разработка и исследование ссудосберегательных программ ипотечного кредитования: динамическая модель//Экономика и математические методы, 2014, Т. 49, № 2 Ильинский Д.Г., В. М. Полтерович, О.Ю. Старков (2012). Моделирование накопительных жилищных счетов в г. Краснодаре. Отчет о научно-исследовательской работе. Договор № 12/01 о проведении научно-исследовательской работы для ОАО «Агентство развития Краснодарского края». Выполнено под рук. В.М. Полтеровича. М.: Новая экономическая ассоциация. Полтерович В.М., Старков О.Ю. (2007). Формирование ипотеки в догоняющих экономиках: проблема трансплантации институтов. М.: Наука. – 196 с. Полтерович В.М., Старков О.Ю. (2010). Поэтапное формирование массовой ипотеки и рынка жилья. В кн.: Полтерович В.М. (отв. ред.) Стратегия модернизации российской экономики// СПб.: Алетейа. 6 Laux H. (2005). Die Buasparfinanzierung. Die finanziellen Aspekte des Bausparvertrages als Spar- und Kreditinstrument. 7 Auflage. FrankfurtamMain: VerlagRecht and Wirtschaft GmbH. ScholtenU. (2000).Rotating Savings and Credit Associations in Developed Countries: The German– Austrian Bausparkassen// Journal of Comparative Economics. № 28. 7