©

реклама

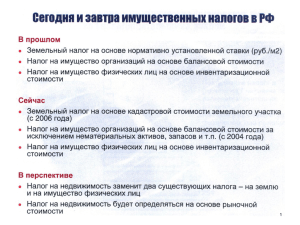

© Д/З Составьте план«Налоги и их роль в экономической жизни общества». ЗАДАНИЕ №1 Сгруппируйте перечисленные слова по признаку их связи с понятиями «фискальная» и «монетарная» политика. Банковский резерв, социальный налог, государственные расходы, инфляция, государственный долг, денежная масса, кредит, ценные бумаги, коммерческий банк, бюджет. ОТВЕТ. 1. 2. «монетарная» - банковский резерв, инфляция, денежная масса, коммерческий банк, кредит. «фискальная» - социальный налог, государственный долг, ценные бумаги, бюджет, государственные расходы. ЗАДАНИЕ №2 Познакомьтесь с понятиями, найдите главный смысловой ряд. Определите «лишнее» понятие, относящееся к другому смысловому ряду. Финансы, кредит, облигация, предложение, банковский процент, дефицит бюджета, инфляция, налог на прибыль. Ответ: предложение Тест 1.Что из перечисленного не является задачей государства 1. 2. 3. 4. Поддержание экономической стабильности удерживание цен на одном уровне Защита прав собственности Защита ранка труда Почему школьное образование и услуги районных поликлиник в России являются общественным благом? 1. Частные владельцы не находят этот бизнес прибыльным 2.Они должны охватывать все слои населения 3.От этих благ не наблюдается положительного внешнего эффекта 4.Только государство может гарантировать высокий уровень этих услуг Тест2. Предложение денег уменьшится, если ЦБ: 1. Снижает норму обязательных резервов 2. Проводит дополнительную эмиссию денег 3. Покупает государственные облигации 4. Повышает учетную ставку процента Тест3. К общественным благам не относятся? 1.Транспортные услуги 2.Противопожарная безопасность 3.Почтовые услуги 4. Национальная оборона развернутый план по теме «Роль государства в рыночной экономике». 1) Государство как субъект хозяйственной деятельности. / Государство – участник социально регулируемого рыночного хозяйства. 2) Причины усиления роли государства в экономике: а) расширение масштабов экономики; б) усложнение характера экономической деятельности; в) увеличение числа хозяйствующих субъектов; г) несостоятельность рыночных механизмов в решении ряда экономических проблем. 3) Механизмы государственного регулирования экономики: а) прямые (государственное планирование и прогнозирование, государственная собственность, государственные заказы и субсидии); б) косвенные (кредитно-денежные, налоговые, бюджетно- финансовые). 4) Функции государственного регулирования: а) производство общественных благ; б) борьба с монополизмом, защита свободной конкуренции; в) создание правовой основы рыночной экономики, гарантирование прав собственников; г) макроэкономическое регулирование, структурная политика; д) регулирование рынка труда, участие в социальном партнерстве; е) поддержание стабильного курса национальной валюты. 5) Специфика государственного регулирования в периоды спада мировой экономики.. ЗНАТЬ ТЕРМИНЫ: Налог, налог на прибыль, НДС, НДФЛ, ЕВСН, резиденты, нерезиденты. Резиденты – граждане, живущие на территории РФ более 183 дней в году непрерывно( неограниченная налоговая повинность). Нерезиденты – граждане, живущие на территории РФ менее 183 дней в году непрерывно(ограниченная налоговая повинность). НАЛОГОВАЯ ПОЛИТИКА Система мероприятий государства в области налогообложения, которая строится с учетом компромисса интересов государства и налогоплательщиков НАЛОГИ - ОБЯЗАТЕЛЬНЫЕ ПЛАТЕЖИ, ВЗИМАЕМЫЕ ГОСУДАРСТВОМ С ФИЗИЧЕСКИХ И ЮРИДИЧЕСКИХ ЛИЦ. Налогоплательщики Физические лица Юридические(хозяйствующ ие объекты) ТРИ СИСТЕМЫ НАЛОГООБЛОЖЕНИЯ Пропорциональный налог – сумма налога пропорциональна доходам работников Регрессивный налог – налог тем выше, чем ниже доход Прогрессивный налог – налог тем выше, чем выше доход ВИДЫ НАЛОГОВ Прямые налоги устанавливаются непосредственно на доход или имущество. •Транспортный ; •Земельный; •НДФЛ; •На прибыль; •На имущество; •На ресурсы. Косвенные налоги устанавливаются на товары и услуги, оплачиваемые в их цене и включенные в тариф. •Налоги на добавленную стоимость (НДС); • Федеральные; • Акцизы (добавка в • Региональные; цене на отдельные товары); • Местные. • Налоговый Таможенные кодекс РФ пошлины; 2000 г. •Налог с продаж. ОСНОВНЫЕ ПРИНЦИПЫ НАЛОГООБЛОЖЕНИЯ Принцип справедливости Равенство налогов на доходы рыночных структур. Налоги должны быть равными для каждого уровня дохода ОСНОВНЫЕ ПРИНЦИПЫ НАЛОГООБЛОЖЕНИЯ Принцип определенности и точности налогов Размер налогов, сроки, способ и порядок их начисления должны быть точно определены и поняты налогоплательщиками ОСНОВНЫЕ ПРИНЦИПЫ НАЛОГООБЛОЖЕНИЯ Принцип удобства взимания налогов для налогоплательщиков Каждый налог должен взиматься в то время и тем способом, при котором плательщику легче выполнять требования налогообложения ОСНОВНЫЕ ПРИНЦИПЫ НАЛОГООБЛОЖЕНИЯ Принцип экономичности(эф фективно-сти) Тяжесть налогообложения не должна подрывать возможность продолжать производство и лишать государство в последующем налоговых поступлений ОСНОВНЫЕ ПРИНЦИПЫ НАЛОГООБЛОЖЕНИЯ Принцип обязательности Неизбежность осуществления платежа ФУНКЦИИ НАЛОГОВ: фискальная бюджета); (формируется доходная часть регулирующая (стимулирование или сдерживание темпов производства); распределительная (распределение результатов производства между различными сферами и группами населения). ФУНКЦИИ НАЛОГОВ: Социально-воспитательная ( сдерживание потребления вредных для здоровья продуктов путем установления на них повышенных налогов) Конкретно-учетная ( Осуществление учета доходов граждан, предприятий и государства) Ставка Выплата Кривая Лаффера: чем выше налог, тем меньше доход государства – max. 59% Налог на прибыль: • Предприятия - от 24 до 35 % ; • Банки – 43%; • Игорный бизнес – 90%; Выплаты ежеквартально, в полгода, 9месяцев, год. Льготы – на инвестиции в науку, благотворительность, на производство сельхозпродукции. ЕНВД – (единый налог на вмененный доход) – выплачивают предприятия ремонтно-строительные; транспортные фирмы; общепит; фирмы, оказывающие образовательные услуги. Платят за потенциально возможный доход – 20%. 1. Налоги, уплачиваемые предприятием. НДС – облагается прирост стоимости товара по мере продвижения к потребителю – 18%. Покупка (руб) НДС1 был продажа НДС2 НДС (прирост) платить 120 20 180 30 10 180 30 250 50 20 1. Налоги, уплачиваемые предприятием. ЕСН – единый социальный налог выплаты в ПФР, фонд социального страхования, фонд ОМС - от 22,8 – до 34%. НДФЛ – (налог на доходы физических лиц) – выплачивают ПБОЮЛ (предприятия без образования юридического лица) –13 %. 2. Налоги на доходы физических лиц. НДФЛ – (налог на доходы физических лиц) – выплачивают на все виды доходов –13 %. Не облагаются: стипендия, пенсия, пособия по безработице, материальная помощь, полученная в случае стихийного бедствия, совершенного теракта; материальная помощь до 4000 т.р. в связи с выходом на пенсию; возмещение стоимости приобретенных медикаментов; призы и подарки стоимостью до 4 000 т.р., полученных от организаций, в конкурсах и соревнованиях; % по банковским вкладам в пределах 3\4 ставки рефинансирования ЦБ. Налоговые ставки : основная - 13 %; нерезиденты - 30 % ; на выигрыши, призы, подарки, % по банковским вкладам выше ставки рефинансирования ЦБ. Существуют налоговые вычеты. Система налогообложения всегда формируется как компромисс между интересами различных слоев общества и интересами страны в целом. Поиск этого компромисса должен учитывать особенности страны, стадию экономического развития страны. ПОНЯТИЯ Налоговая ставка – величина налоговых отчислений на единицу измерения налоговой системы Порядок и сроки уплаты налогов 1. По декларации 2. По кадарстру (перечню имущества) НАЛОГ - ЭТО: А. Плата за пользование государственным имуществом. Б. Установленный государством для предприятий и граждан обязательный платеж. 1) верно только А; 2) верно только Б; 3) верно А и Б; 4) оба суждения неверны. К ПРЯМЫМ НАЛОГАМ ОТНОСЯТ НАЛОГ: 1) 2) 3) 4) на добавленную стоимость; на имущество; таможенные сборы; акцизы. Найдите в приведенном ниже списке характеристики, присущие любому налогу 1. Обязательность уплаты 2. Безвозмездность 3. Пропорциональность доходу 4. Возвратный характер 5. Законодательное установление 1. 2. 3. 4. «Основная функция государства – перераспределять доходы между членами общества, сглаживать разницу между богатыми и бедными». Сторонники этого утверждения, скорее всего введут, следующую систему налогообложения: Прогрессивная Регрессивная Пропорциональная конкурентная Налоги могут собираться на следующих уровнях 1. прямой, косвенный, нейтральный 2. Международный, региональный, страновой 3. Глобальный, локальный 4. Федеральный, региональный, местный