***** 1 - Торгово-промышленная палата Российской Федерации

реклама

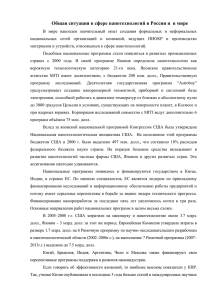

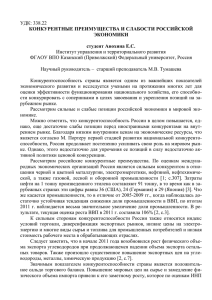

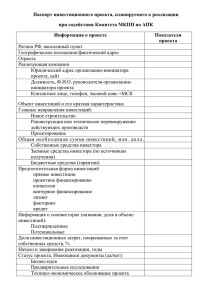

Перспективы российского несырьевого, в том числе высокотехнологичного, экспорта Москва – 2015 1 Основные структурные тренды в российском экспорте товаров и услуг Укрупненная структура российского экспорта (млрд долл.) 700 58 57.1 600 276.8 500 252 400 53.2 51.7 200 126.5 100 108.2 0 28.8 2005 212.4 Услуги 57,3 241.5 55 54 300 52 56 275.1 206.8 57 185.7 51.9 53 53.1 240.2 249.7 254.3 256.1 % млрд долл. 273 52 51 50 57.1 49.2 58 62.3 70.1 65.8 2008 2010 2011 2012 2013 2014 Несырьевые товары Сырьевые товары 49 Доля несырьевого экспорта в общем экспорте, % ! 2013-2014 годы стали периодом достижения пиковых значений российского экспорта по многим позициям Исторические максимумы 2013 г. ↑ Топливно-энергетические товары – 372 млрд долл. ↑ Кожевенное сырье, пушнина и изделия из них – 0,6 млрд долл. ↑ Драгкамни и драгметаллы, изделия из них – 14,3 млрд долл. ↑ Промышленная продукция высокой степени обработки – 37,6 млрд долл. ↑ Машины, оборудование и транспортные средства – 28,9 млрд долл. ↑ Поступления за пользование российской интеллектуальной собственностью – 738 млн долл. ↑ Профессиональные и консультационные услуги в области управления – 8,2 млрд долл. ↑ Услуги в области архитектуры, инженерные услуги, услуги в технических областях – 4,3 млрд долл. Исторические максимумы 2014 г. ↑ Продовольствие и с/х сырье – 18,9 млрд долл. (почти в 12 раз больше, чем в 2000 г.) ↑ Прочие, в основном готовые, промышленные товары – 6,95 млрд долл. ↑ Высокотехнологичные товары – 11 млрд долл. ↑ Лесобумажные товары (11,6 млрд долл.) и текстиль и изделия из него (1,1 млрд долл.) показали второй за новейшую российскую историю результат ↑Телекоммуникационные, компьютерные и информационные услуги – 4,5 млрд долл. ↑Программное обеспечение и услуги по его разработке – 6 млрд долл. ↑ Продукция наноиндустрии – 5,4 млрд долл. ↑ Части и комплектующие продукции машиностроения 2 Основные структурные тренды в российском экспорте товаров и услуг (продолжение 2) ! Главный тренд в экспорте услуг – формирование и усиление нового для России направления специализации на экспорте высокотехнологичных и интеллектуальных услуг. Доля таких услуг в общем экспорте услуг вплотную приблизилась к 30%, что сопоставимо со значимостью экспорта транспортных услуг для России. Структура российского товарного экспорта по функциональному назначению продукции (в текущих ценах, в % к итогу) 100% Укрупненная структура экспорта услуг (в текущих ценах, в % к итогу) 90% 40 80% 35.9 35 70% 31.3 30 29.6 28.8 25.9 24.9 25 60% 28.4 20.4 20 50% 15 40% 10 22.4 19.5 17.1 15.8 5 30% 0 Транспортные услуги Поездки 20% 2001 г. Высокотехнологичные и интеллектуальные услуги* 2005 г. Прочие услуги 2014 г. 10% * Услуги космического транспорта, плата за пользование интеллектуальной собственностью, телекоммуникационные, компьютерные и информационные услуги, услуги в области научных исследований и разработок, профессиональные и консультационные услуги в области управления, услуги в области архитектуры, инженерные услуги, услуги в технических областях, услуги по техническому обслуживанию и ремонту товаров, аудиовизуальные и связанные с ними услуги. 0% 2001 2005 2008 2013 2014 Неклассифицированные и закрытые позиции Потребительские товары Динамика стоимостных объемов экспорта высокотехнологичных и интеллектуальных услуг (млрд долл. США) Инвестиционные товары Промежуточные товары ! В экспорте товаров в последние годы увеличилась доля потребительских изделий (за счет увеличения экспорта легковых автомобилей и покрышек к ним, телевизоров, бытовой техники, фармацевтики, шоколада, др.). Среднегодовой объем поставок в 2013-2014 гг. достигал 15 млрд долл. 25 20 14.56 13.88 2008 2010 15 17.45 2011 2012 19.92 18.52 2013 2014 6.47 10 5 16.21 1.96 0 2000 2005 3 Состояние и перспективы товарного экспорта России, млрд долл. Регион Западная Европа Основные партнеры в 2013 г. (по данным ФТС) общий несырьевой Основные партнеры в 2013 г. (фактически, оценка) общий несырьевой Прирост несырьевого экспорта в 2015–20 гг. Перспективные партнеры по несырьевому экспорту Нидерланды – 70,1, Италия – 39,3, Германия – 37, Великобритания – 16,4, Франция – 9,2, Бельгия – 7,7, Греция – 6,2, Испания – 6, Швеция – 4,5, Мальта – 4,1 Нидерланды – 35,3, Италия – 12,4, Германия – 8,2, Великобритания – 7,7, Франция – 4,8, Бельгия – 4,7, Мальта – 4,1, Испания – 2,2, Швеция – 2,1 Германия – 52, Нидерланды – 36, Италия – 26, Франция – 17, Великобритания – 14, Бельгия – 14, Испания – 10, Греция – 8, Швеция – 6,5, Австрия – 3 Германия – 14, Нидерланды – 13, Бельгия – 9, Италия – 8, Франция – 8, Великобритания – 5,5, Испания – 4,5, Греция – 2,5, Дания – 2,2 26,3 нефтепродукты (16); драгоц. металлы и камни (2); сталь (1,5); радиоакт. материалы; нефтехим. сырье, алюминий (по 0,7); маслосемена и корма (0,35) 1) Германия; 2) Италия, Нидерланды; 3) Франция, Великобритания, Бельгия КНР – 35,6, Япония – 19,7, Респ. Корея – 14,9, Тайвань – 4,4, Гонконг – 3 КНР – 11,7, Респ. Корея – 4,7, Тайвань – 4, Япония – 3,9, Гонконг – 2,9 КНР – 38, Япония – 22,5, Респ. Корея – 11, Тайвань – 3,5, Гонконг – 2,5 КНР – 15, Япония – 5,5, Респ. Корея – 4,5 Тайвань – 3, Гонконг – 2,5 16,8 нефтепродукты (6); драгоц. металлы и камни (2); вооружения; материалы и оборудование для АЭС; рыба и морепродукты (1); удобрения, никель (по 0,6); пиломатериалы (0,55); нефтехим. сырье, пластмассы, алюминий (по 0,5); гражд. авиатехника 1) КНР; 2) Республика Корея, Япония; 3) Тайвань, Гонконг, Монголия Турция – 25,5, Египет – 2,5, ОАЭ – 2,1, Израиль – 2,1, Алжир – 1,6, Иран – 1,2 Турция – 12, Египет – 2,4, ОАЭ – 1,9, Алжир – 1,5, Израиль – 1,4, Иран – 1,2 Турция – 26, Израиль – 3, Египет – 2,5, ОАЭ – 2, Алжир – 1,8, Сауд. Аравия – 1,6 Турция – 12,5, Египет – 2,4, ОАЭ – 2, Алжир – 1,8, Сауд. Аравия – 1,6, Израиль – 1,5 13,5 нефтепродукты, сталь (по 2); вооружения; зерно, драгоц. металлы и камни (по 1,5); оборудование для АЭС; медь (0,6); масла и жиры (0,5); продукция деревообработки (0,45); алюминий (0,4) 1) Турция; 2) Египет, Иран; 3) Сауд. Аравия, Израиль, ОАЭ, Сирия Восточная Азия Ближний Восток и Северная Африка Перспективные статьи несырьевого экспорта (прирост, если рассчитан) 4 Состояние и перспективы товарного экспорта России, млрд долл. (продолжение) Регион Основные партнеры в 2013 г. (по данным ФТС) общий несырьевой Основные партнеры в 2013 г. (фактически, оценка) общий несырьевой Белоруссия – 20,2, Казахстан – 17,6 Казахстан – 14, Белоруссия – 8,1 Белоруссия – 22, Казахстан – 18 Казахстан – 14,5, Белоруссия – 10 Сингапур – 1,9, Вьетнам – 1,4, Филиппины –1,3, Малайзия – 1,3, Таиланд – 1,3, Индонезия – 1,2 Вьетнам – 1,3, Индонезия – 1,2, Сингапур – 0,8, Таиланд – 0,7 Сингапур – 5,5, Таиланд – 3, Индонезия – 2,3, Вьетнам – 1,7, Филиппины – 1,3, Малайзия – 1,3 Сингапур – 4, Индонезия – 2,2, Вьетнам – 1,6, Таиланд – 1,4 Индия – 7, Афганистан – 0,63 Индия – 6,1, Афганистан – 0,63 Индия – 8,5, Афганистан – 0,8 Индия – 7,5, Афганистан – 0,8 Латвия – 9,3, Финляндия – 3,8, Эстония – 3,6, Польша – 2, Литва – 2, Венгрия – 1,5, Чехия – 1,2 Польша – 21, Финляндия – 13, Литва – 9, Венгрия – 6,4, Чехия – 6,1, Словакия – 5,9, Болгария – 3,5 Финляндия – 3,5, Польша – 2,4, Литва – 1,6, Венгрия – 1,5, Эстония – 1,5, Чехия – 1,4, Болгария – 1,1 Азербайджан –2,9, Узбекистан – 2,7, Киргизия – 2 Азербайджан –2,9, Узбекистан – 2,8, Киргизия – 1,9 Азербайджан –2,9, Узбекистан – 2,7, Киргизия – 1,9 Таможенный Союз Юго-Восточная Азия Южная Азия Польша – 19,6, Финляндия – 13,3, Латвия – 10,4, Восточная Европа и Венгрия – 6,4, Финляндия Литва – 6,1, Чехия – 6, Словакия – 5,9, Эстония – 4 Азербайджан –2,9, Узбекистан – 2,8, Киргизия – 2 СНГ и Грузия Прирост Перспективные статьи несырьевого несырьевого экспорта экспорта в (прирост, если рассчитан) 2015–20 гг. 9,9 транспортные средства, оборудование, продукты питания, товары широкого потребления; сталь (0,7); нефтепродукты (0,5) 8,8 нефтепродукты (4); сталь (1,2); удобрения (0,8); вооружения; оборудование для АЭС; зерно (0,4) 7,1 вооружения; оборудование для АЭС; удобрения (0,8); драгоц. металлы и камни (0,6); сталь (0,4); зерно (0,3) 6,6 нефтепродукты (2); оборудование для АЭС; электроэнергия (0,45); каучук и резинотехнич. изделия, сталь (по 0,4); нефтехим. сырье (0,35) 5,9 Перспективные партнеры по несырьевому экспорту Казахстан, Белоруссия 1) Вьетнам, Индонезия; 2) Сингапур, Таиланд, Малайзия 1) Индия; 2) Бангладеш, Афганистан 1) Финляндия, Польша; 2) Чехия, Венгрия, Словакия; 3) Сербия нефтепродукты (1); Узбекистан, Азербайджан, сталь (0,7); Туркмения пиломатериалы (0,5); продукты питания, транспортные средства, оборудование, вооружения, товары широкого потребления 5 Состояние и перспективы товарного экспорта России, млрд долл. (продолжение) Регион Основные партнеры в 2013 г. (по данным ФТС) общий несырьевой Венесуэла – 2,4, Бразилия – 2, Перу – 0,4, Латинская Америка Аргентина – 0,4 Основные партнеры в 2013 г. (фактически, оценка) общий несырьевой Прирост несырьевого экспорта в 2015–20 гг. Северная Америка Австралия и Океания Прочие Перспективные партнеры по несырьевому экспорту Венесуэла – 2,4, Бразилия – 1,9, Перу – 0,4, Аргентина – 0,4 Венесуэла – 2,4, Бразилия – 2,4, Аргентина – 1,6, Перу – 0,4 Венесуэла – 2,4, Бразилия – 2,3, Аргентина – 1,6, Перу – 0,4 5,1 нефтепродукты (2); удобрения (1,2); вооружения; продукция гражд. машиностроения; сталь (0,3) 1) Бразилия, Венесуэла; 2) Аргентина, Перу, Куба, Колумбия Украина – 23,8 Украина – 13,4 Украина – 20,5 Украина – 10,5 4,3 нефтепродукты (1); сталь (0,6); транспортные средства, оборудование, товары широкого потребления; удобрения (0,25) Украина ЮАР – 0,29, Нигерия – 0,27, Кения – 0,2 ЮАР – 0,29, Нигерия – 0,27, Кения – 0,2 ЮАР – 0,45, Нигерия – 0,3, Кения – 0,2 ЮАР – 0,35, Нигерия – 0,3, Кения – 0,2 2,0 нефтепродукты (0,5); вооружения; зерно, удобрения (по 0,3); продукция гражд. машиностроения 1) ЮАР; 2) Ангола, Нигерия, Эфиопия, Кения США – 11,1, Мексика – 0,9 Новая Зеландия – 0,33 Швейцария – 8,8, Кипр –1,9 США – 9,8, Мексика – 0,9 Австралия – 0,07 США – 26, Мексика – 1,5 Австралия – 1 США – 24, Мексика – 1,5 Австралия – 0,1 2,0 нефтепродукты (1) Мексика 0,07 нефтепродукты, удобрения Австралия Швейцария – 8,6, Кипр –1,9 Швейцария – 4 Швейцария – 4 0,68 драгоц. металлы и камни (0,6) Швейцария Украина Тропическая Африка Перспективные статьи несырьевого экспорта (прирост, если рассчитан) 6 Определение перспективных страновых экспортных рынков для российской нанопродукции: реализуется Фондом совместно с производителями и экспортерами нанпродукции, НП «Межотраслевое Объединение Наноиндустрии» ! По результатам проведенного Фондом в 2015 г. пилотного исследования в рекомендательном порядке выделены 13 приоритетных стран: Китай, Таиланд, Индия, Италия, Республика Корея, Япония, Бразилия, Турция, Чехия, Венгрия, Австрия, Египет, Вьетнам. По каждой из этих стран построены профили экспортных возможностей российских производителей нанотехнологической продукции. Указанные профили включают маркетинговую и организационную части. Коды ТН ВЭД, содержащие нанопродукцию, и наименования соответствующих им товарных позиций российского экспорта на рынок данной страны Общий импорт по соответствующим позициям (абсолютные объемы и среднегодовые темпы прироста за последний десятилетний период) Наличие торгового представительства РФ в стране Наличие представительства ТПП в стране Маркетинговая часть Импорт из России по соответствующим Изменение доли Крупнейшие позициям Российские Страны – основные России в общем потенциальные (абсолютные производители конкуренты России на импорте страны импортеры в стране объемы и нанопродукции рынке данной страны по продукции среднегодовые соответствующего по соответствующим соответствующи соответствующего ассортимента позициям темпы прироста за м позициям ассортимента последний десятилетний период) Организационная часть Бизнес-миссии в Выставки и ярмарки в страну, входящие в Бизнес-миссии, стране, входящие в Наличие делового Наличие годовую программу входящие в выставочную совета по торговоСтранового Минэкономразвития страновые планы программу экономическому плана действий (в т.ч. при действий федеральных органов сотрудничеству поддержке ОАО Минэкономразвития исполнительной власти «ЭКСАР») (Минпромторг) ! С учетом выявленных и согласованных с организациями наноиндустрии приоритетных и перспективных страновых экспортных рынков для российской нанопродукции Фонд проводит работу по отбору, поддержке и продвижению на внешние рынки (совместно с Минэкономразвития, ОАО «ЭКСАР», ТПП, другими уполномоченными государственными и общественными институтами) отечественных компаний, проектов и сделок в сфере наноиндустрии. Рейтинг привлекательности зарубежных стран как экспортных рынков для российской потенциальной нанотехнологической продукции Страна КНР Гонконг Таиланд Индия Италия Сингапур Респ. Корея Монголия Индонезия Шри-Ланка Япония Бразилия Сенегал Гана Гватемала Грузия Турция Мексика Чехия Венгрия Венесуэла Сауд. Аравия Австрия Сербия Египет Импорт из РФ в 2013 г., млн. долл. 959,1 557,8 30,8 353,8 1129,8 23,1 430,3 110,0 573,5 0,7 663,5 238,8 0,1 0,9 19,2 72,1 295,8 34,3 400,1 264,3 98,0 55,1 108,5 102,7 25,6 Среднегодов Импорт в Среднегодов Абсолютный ые темпы 2013 г., ые темпы прирост прироста млрд. долл. прироста импорта в импорта из импорта в целом в 2003РФ в целом в 20032013 гг., 2003-2013 гг., 2013 гг., % млрд. долл. % -3,9 33,6 16,4 14,3 18,0 7,6 10,8 12,4 67,4 37,9 7,6 41,0 -3,4 12,9 83,0 12,9 12,8 6,5 9,6 26,5 80,9 31,6 15,6 13,5 10,9 710,8 241,5 79,1 62,4 108,4 152,6 151,9 1,6 45,0 3,3 180,1 75,6 1,1 3,4 4,1 1,8 52,6 142,9 55,7 32,7 15,8 47,5 50,3 5,0 13,6 14,2 10,4 10,1 18,0 4,6 7,5 8,7 26,4 21,5 9,5 5,6 16,0 9,3 17,8 10,4 16,4 11,7 7,6 10,4 5,9 18,3 15,8 5,8 5,2 19,7 522,9 151,4 49,0 50,4 39,2 78,9 86,0 1,5 38,6 2,0 75,4 58,4 0,7 2,7 2,6 1,4 35,2 74,4 35,0 14,3 12,8 36,6 21,6 2,0 11,4 Доля РФ в импорте страны, % 0,1 0,2 0,0 0,6 1,0 0,0 0,3 6,7 1,3 0,0 0,4 0,3 0,0 0,0 0,5 4,1 0,6 0,0 0,7 0,8 0,6 0,1 0,2 2,0 0,2 Прогноз Количество Количество прироста документов дней для импорта для импорта импорта товаров в целом в 20142019 гг., % 7,4 8,1 8,3 4,5 3,5 9,3 4,6 8,3 7,1 1,9 5,6 7,7 6,4 3,9 6,9 6,1 8,4 8,9 4,9 5,4 6,5 7,9 5,4 8,8 6,4 5 3 5 10 3 3 3 12 8 7 5 8 6 7 6 4 8 4 6 6 9 8 4 7 10 24 5 13 21,1 18 4 7 45 26 13 11 17 14 41 16 10 14 11,2 17 19 82 17 9 15 15 Стоимость импорта (долл. за контейнер) 800,0 565,0 760,0 1462,0 1145,0 440,0 695,0 2950,0 646,8 690,0 1021,3 2322,8 1940,0 1360,0 1445,0 1595,0 1235,0 1887,6 1215,0 845,0 3695,0 1309,0 1215,0 1910,0 790,0 Количество Итоговый нетарифных рейтинг мер, привлекатель ограничивающи ности х импорт зарубежных стран 8 68 0 0 202 177 6 3 66 0 216 4 0 0 5 554 14 78 230 212 304 36 201 122 6 5,4 4,3 3,7 3,6 3,5 3,3 3,2 3,2 3,1 3,0 3,0 2,8 2,8 2,8 2,6 2,5 2,5 2,3 2,2 2,2 2,2 2,1 2,1 2,0 2,0 Источник: UN COMTRADE, International Trade Centre, ВТО, МВФ, ФТС РФ, расчеты ВНИКИ. 8 Таргетные рынки для экспорта нанопродукции Китай Индия Республика Корея Прогнозируемый объем импорта страны российской Потенциал развития, наличие Инфраструктура двустороннего Характер межгосударственных потенциально Современный уровень развития целевых госпрограмм и экономического и отношений, участие в нанотехнологичной продукции в нанотехнологий и наноиндустрии стратегий инновационного сотрудничества международных объединениях 2018 г./прогнозируемое приращение импорта страны к 2018 г., млн. долл. Приоритетные страны с наибольшим потенциалом развития двустороннего сотрудничества в сфере нанотехнологий и увеличения российского экспорта нанопродукции Высокий уровень развития Приоритетное внимание и Торгпредство РФ, Отношения между Россией нанотехнологий и поддержка государства. Межправкомиссия, и Китаем вышли на новый этап наноиндустрии: Нанотехнологии – сквозная тема Представительство ТПП РФ, всеобъемлющего партнерства мировой лидер в производстве в текущих, средне- и НП «Российско-Китайский и стратегического антикоррозионных нанокрасок и долгосрочных планах развития деловой совет», взаимодействия. КНР –партнер покрытий (например, для (Средне– и долгосрочный план Банк развития БРИКС и Пул РФ в следующих судостроения), пластмасс, научно-технического развития условных валютных резервов, международных объединениях: 2455/2179 нанофильтров, наноматериалов Китая и др.) Азиатский фонд БРИКС, ШОС, АТЭС, “G-20” для оптики, нано текстиля и инфраструктурных инвестиций, одежды с антимикробными Российско-китайский свойствами и др. инвестиционный фонд, совместное строительство и развитие российско-китайских парков высоких технологий Высокие темпы развития Потенциально Индия – одна из Торгпредство РФ, Привилегированное нанотехнологий благодаря ведущих мире стран в сфере Межправкомиссия, стратегическое партнёрство с решениям и инициативам нанотехнологий Представительство ТПП РФ, Россией. федерального правительства НП «Деловой совет по Индия - партнер РФ в сотрудничеству с Индией», следующих международных 528/334 Банк развития БРИКС и Пул объединениях: БРИКС, ШОС условных валютных резервов, (страна-наблюдатель), “G-20” Азиатский фонд инфраструктурных инвестиций Нанотехнологии и наноиндустрия 3-летний План экономических Торгпредство РФ, Страна, стремящаяся проводить – динамично развивающаяся инноваций (на 2015 – 2017 гг.), Межправкомиссия, самостоятельный политический сфера. РК – один из мировых госпрограмма Российско-Южнокорейский и экономический курс в 527/452 лидеров по ряду направлений «Нанотехнологии для деловой совет, отношении России (например, применение в динамично развивающейся Азиатский фонд электронике). Кореи 2010 – 2015» и др. инфраструктурных инвестиций 9 Таргетные рынки для экспорта нанопродукции (продолжение) Современный уровень развития нанотехнологий и наноиндустрии Вьетнам Турция Бразилия Таиланд Италия Потенциал развития, наличие целевых госпрограмм и стратегий Инфраструктура двустороннего экономического и инновационного сотрудничества Характер межгосударственных отношений, участие в международных объединениях Прогнозируемый объем импорта страны российской потенциально нанотехнологичной продукции в 2018 г./прогнозируемое приращение импорта страны к 2018 г., млн. долл. Приоритетные страны с высоким потенциалом развития двустороннего сотрудничества в сфере нанотехнологий и увеличения российского экспорта нанопродукции Нанотехнологии и наноиндустрия – быстро «Стратегия развития промышленности до Торгпредство РФ, Всеобъемлющее стратегическое прогрессирующая сфера инновационного 2025 г. и перспективы до 2035 г.», Межправкомиссия, партнерство с Россией, странаразвития страны Национальная программа развития нанонаук НП «Деловой совет по член АСЕАН, будущий партнер по и технологий, мощная господдержка сотрудничеству с Вьетнамом», ЗСТ с Евразийским Азиатский фонд экономическим союзом инфраструктурных инвестиций Достигнуты значительный прогресс в План действий по выполнению Национальной Торгпредство РФ, Широкая договорно-правовая проведении НИОКР и первые успехи в научной, технологической и инновационной Межправкомиссия, база, высокий уровнем коммерциализации (наноприсадки для стратегии на период 2011-2016 гг. и др., Представительство ТПП РФ, политического и экономического моторного топлива, наноструктурированный значительное содействие со стороны АНО «Российско-Турецкий взаимодействия, интенсивное текстиль и др.) государства деловой совет», межрегиональное сотрудничество. Азиатский фонд Страна-партнер по “G-20” инфраструктурных инвестиций Этап устойчивого расширения НИОКР в «Национальная стратегия по науке, Торгпредство РФ, Страна-партнер по БРИКС и “Gсфере нанотехнологий, технологиям и инновациям» (2012-2015 гг.), Межправкомиссия, 20”, развитое государственно-частное партнерство Бразильская нанотехнологическая инициатива Деловой совет Россия-Бразилия, Российско-бразильское (принята в 2013 г.) Банк развития БРИКС и Пул партнерство в области технологий условных валютных резервов, и инноваций для малых и средних предприятий и др. Нанотехнологии – быстро прогрессирующая Национальная рамочная концепция развития сфера инновационного развития страны нанотехнологий на период 2012-2021 гг. и дорожная карта Быстрый рост числа компаний, действующих Высокий потенциал и хорошая в сфере нанотехнологий. Ряд компаний уже инфраструктура для дальнейшего развития вышли на рынок с коммерческими нанотехнологического сектора предложениями (оборудование для наноиндустрии, нановолокон, сенсоров, солнечных элементов, батарей, катализаторов, диагностического оборудования). Торгпредство РФ, Межправкомиссия, Таиландско-Российский деловой совет, Азиатский фонд инфраструктурных инвестиций Торгпредство РФ, Межправкомиссия, Представительство ТПП РФ, Российско-Итальянский комитет предпринимателей по деловому сотрудничеству 357/253 410/262 353/305 Таиланд – страна-член АСЕАН и АТЭС 210/197 Общий позитивный настрой в отношении развития двусторонних деловых отношений, критическое отношение к антироссийским санкциям со стороны руководства страны 416/204 10 Таргетные рынки для экспорта нанопродукции (продолжение) Современный уровень развития нанотехнологий и наноиндустрии Австрия Чехия Венгрия Япония Египет Потенциал развития, наличие целевых госпрограмм и стратегий Инфраструктура двустороннего экономического и инновационного сотрудничества Характер межгосударственных отношений, участие в международных объединениях Прогнозируемый объем импорта страны российской потенциально нанотехнологичной продукции в 2018 г./прогнозируемое приращение импорта страны к 2018 г., млн. долл. Перспективные страны с высоким и средним потенциалом развития двустороннего сотрудничества в сфере нанотехнологий и увеличения российского экспорта нанопродукции Нанотехнологии и наноиндустрия – Австрийский план действий в сфере Торгпредство РФ, Общий позитивный настрой в отношении динамично формирующаяся сфера нанотехнологий; Стратегия в Межправкомиссия, развития двусторонних деловых отношений, инновационного развития страны области исследовании, технологий и Представительство ТПП РФ, критическое отношение к антироссийским инноваций (нанотехнологиям Российско-Австрийский деловой санкциям со стороны руководства страны отведено центральное место) совет Высокие темпы развития нанотехнологий Национальная инновационная Торгпредство РФ, Стремление к выработке самостоятельной и наноиндустрии благодаря стратегия Чешской Республики; Межправкомиссия, позиции в отношениях с Россией господдержке госпрограмма «Предпринимательство Представительство ТПП РФ, и инновации» на период до 2020 г. Деловой совет по сотрудничеству с Чехией, Российско-чешское соглашение о сотрудничестве в сфере развития нанотехнологий и наноиндустрии; Этап устойчивого расширения НИОКР в Национальная научноТоргпредство РФ, Общий позитивный настрой в отношении сфере нанотехнологий (фармацевтика, исследовательская и инновационная Межправкомиссия, развития двусторонних деловых отношений, ИКТ и энергосбережение) стратегия на период 2013-2020 гг. Представительство ТПП РФ, критическое отношение к антироссийским Деловой совет по сотрудничеству с санкциям со стороны руководства страны Венгрией, имеется положительный опыт сотрудничества в сфере нанотехнологий Япония – один из мировых лидеров в Госпрограмма “Nanotechnology Торгпредство РФ, Стремление к выработке самостоятельной сфере развития нанотехнологий Platform Program” (до 2021 г.), Межправкомиссия, позиции в отношениях с Россией (несмотря Стратегия достижения Представительство ТПП РФ, на участие в антироссийских санкциях под глобального превосходства и др. Российско-Японский деловой совет давлением США) Этап устойчивого расширения НИОКР в Национальная инициатива в сфере Торгпредство РФ, Успешные визиты египетского президента ассфере нанотехнологий научных исследований и разработок Межправкомиссия, Сиси в Россию в августе 2014 г. и В.Путина в (биомедицина, опреснительные установки, (декабрь 2014 г.), растущая Российско-Египетский деловой Египет в феврале 2015 г. создали хорошие системы доставки лекарственных средств, поддержка правительства совет предпосылки для всестороннего развития элементы солнечной батареи и др.) торгово-экономического и научнотехнического взаимодействия. 125/52 271/90 283/146 322/280 78/53 11 Перспективная емкость рынка КНР для российской потенциально нанотехнологичной продукции Вид продукции Всего, в т. ч.: Производство электрооборудования, электронного и оптического оборудования, в т. ч.: Компоненты электронные и приборы электровакуумные Объем импорта из Прогнозируемые Прогнозируемое РФ в 2013 г., объемы импорта из РФ приращение емкости млн. долл. в 2018 г., млн. долл. рынка к 2018 г., млн. долл. Прогнозируемые среднегодовые темпы прироста импорта продукции из РФ в 2014-2018 гг., % 275,7 2455 2179 Доля товарной группы/позиции в прогнозируемой величине приращения емкости рынка, % 54,9 100,0 114,4 1128 1013 58,0 46,5 7,1 379 372 121,5 17,1 45,8 190 144 32,9 6,6 Трансформаторы и преобразователи электрические 1,8 48 47 93,6 2,1 Приборы и устройства, применяемые в медицине Приборы и аппаратура для физического или химического анализа Оптические элементы и их сборки 1,5 38 37 90,3 1,7 3,1 35 32 62,7 1,5 1,8 16 14 55,0 0,7 Провода изолированные, кабели волоконно-оптические 0,3 13 13 110,6 0,6 0,5 0,5 0,1 47,4 6 3 2 443 5 3 2 396 60,6 43,9 81,9 56,4 0,2 0,1 0,1 18,2 0,1 21 21 174,2 0,9 0,1 1,7 0,2 18,4 1,3 1,5 14 12 7 179 79 11 6 14 10 7 160 79 9 4 166,7 46,3 104,8 57,6 51,8 32,3 0,6 0,5 0,3 7,4 3,6 0,4 0,2 8,8 86 77 57,7 3,5 5,7 0,1 50 8 44 8 54,6 127,1 2,0 0,4 3,1 68 65 85,6 3,0 0,6 6 6 62,1 0,3 Лазеры и аппаратура на их основе Аккумуляторы электрические Зондовые микроскопы Лампы и осветительное оборудование Производство машин и оборудования, в т. ч.: Оборудование и устройства для фильтрования или очистки жидкостей или газов Воздушные и вакуумные насосы и компрессоры Насосы жидкостные Оборудование печатное Химическое производство, в т. ч.: Фармацевтическая продукция Углерод Лаки и краски Производство резиновых и пластмассовых изделий, в т. ч.: Шины новые Изделия из пластмасс Металлургическое производство и производство готовых металлических изделий, в т. ч.: Трубы из черных металлов 12 Перспективная емкость рынка Индии для российской потенциально нанотехнологичной продукции Вид продукции Всего, в т. ч.: Химическое производство, в т. ч.: Углерод Фармацевтическая продукция Лаки и краски Производство электрооборудования, электронного и оптического оборудования, в т. ч.: Трансформаторы и преобразователи электрические Компоненты электронные и приборы электровакуумные Приборы и аппаратура для физического или химического анализа Приборы и устройства, применяемые в медицине Лазеры и аппаратура на их основе Провода изолированные, кабели волоконно-оптические Оптические элементы и их сборки Аккумуляторы электрические Лампы и осветительное оборудование Зондовые микроскопы Производство машин и оборудования, в т. ч.: Оборудование печатное Насосы жидкостные Воздушные и вакуумные насосы и компрессоры Оборудование и устройства для фильтрования или очистки жидкостей или газов Производство резиновых и пластмассовых изделий, в т. ч.: Шины новые Изделия из пластмасс Металлургическое производство и производство готовых металлических изделий, в т. ч.: Трубы из черных металлов Объем импорта из РФ в 2013 г., млн. долл. Прогнозируемые объемы импорта из РФ в 2018 г., млн. долл. Прогнозируемое приращение емкости рынка к 2018 г., млн. долл. Прогнозируемые среднегодовые темпы прироста импорта продукции из РФ в 2014-2018 гг., % 193,8 10,8 0,9 0,4 3,0 528 132 79 11 9 334 121 79 10 6 22,2 65,0 143,0 96,9 24,5 Доля товарной группы/позиции в прогнозируемой величине приращения емкости рынка, % 100,0 36,3 23,5 3,1 1,8 49,6 131 82 21,5 24,4 10,0 26 16 21,2 4,8 1,7 16 15 57,6 4,4 0,6 9 8 69,6 2,4 0,5 0,2 8 6 8 6 74,4 104,3 2,4 1,8 1,1 6 5 43,5 1,6 2,9 0,0 0,0 0,3 70,5 0,8 3,3 1,2 8 2 1 0 145 12 12 7 5 1 1 0 75 11 9 6 23,3 127,0 158,5 10,6 15,5 73,9 29,7 40,4 1,6 0,4 0,4 0,1 22,3 3,3 2,6 1,7 0,6 6 5 54,7 1,5 2,2 18 16 52,2 4,7 0,0 0,4 7 4 7 3 206,3 60,9 2,1 1,0 10,6 18 8 11,5 2,3 5,8 12 6 14,9 1,8 13 Перспективная емкость рынка Вьетнама для российской потенциально нанотехнологичной продукции Вид продукции Всего, в т. ч.: Производство электрооборудования, электронного и оптического оборудования, в т. ч.: Объем импорта из РФ в 2013 г., млн. долл. Прогнозируемые объемы импорта из РФ в 2018 г., млн. долл. Прогнозируемое приращение емкости рынка к 2018 г., млн. долл. Прогнозируемые среднегодовые темпы прироста импорта продукции из РФ в 2014-2018 гг., % Доля товарной группы/позиции в прогнозируемой величине приращения емкости рынка, % 28,1 100,0 103,6 357 253 15,4 105 90 46,8 35,5 Компоненты электронные и приборы электровакуумные 0,6 46 45 137,0 17,8 Трансформаторы и преобразователи электрические 0,9 15 15 76,4 5,7 Провода изолированные, кабели волоконно-оптические 1,8 10 8 40,8 3,2 Оптические элементы и их сборки Аккумуляторы электрические Приборы и аппаратура для физического или химического анализа Приборы и устройства, применяемые в медицине Лампы и осветительное оборудование Лазеры и аппаратура на их основе Зондовые микроскопы Производство машин и оборудования, в т. ч.: Оборудование и устройства для фильтрования или очистки жидкостей или газов Насосы жидкостные Оборудование печатное Воздушные и вакуумные насосы и компрессоры Химическое производство, в т. ч.: Фармацевтическая продукция Углерод Лаки и краски 0,4 6 4 6 3 54,4 2,4 1,3 1,1 4 3 30,4 1,2 0,2 0,5 0,0 41,3 2 2 1 0 99 2 1 1 0 57 69,3 28,7 103,3 19,0 0,8 0,5 0,5 0,0 22,6 1,0 6 5 42,9 1,9 2,0 1,2 9,2 3,5 0,0 0,3 7 4 3 61 27 18 3 5 4 2 52 23 18 2 27,1 21,7 46,0 49,7 311,7 50,4 1,8 1,5 0,8 20,4 9,1 7,0 0,9 19,1 49 29 20,5 11,6 17,9 46 28 20,9 11,1 5,4 21 16 31,4 6,2 0,7 0,0 10 6 9 6 69,5 183,7 3,6 2,3 Металлургическое производство и производство готовых металлических изделий, в т. ч.: Трубы из черных металлов Производство резиновых и пластмассовых изделий, в т. ч.: Шины новые Изделия из пластмасс 14 Перспективная емкость рынка Таиланда для российской потенциально нанотехнологичной продукции Вид продукции Всего, в т. ч. Производство электрооборудования, электронного и оптического оборудования, в т. ч.: Объем импорта из РФ в 2013 г., млн. долл. Прогнозируемые объемы импорта из РФ в 2018 г., млн. долл. Прогнозируемое приращение емкости рынка к 2018 г., млн. долл. Прогнозируемые среднегодовые темпы прироста импорта продукции из РФ в 2014-2018 гг., % Доля товарной группы/позиции в прогнозируемой величине приращения емкости рынка, % 75,8 100,0 12,5 210 197 1,3 86 85 133,1 43,1 Компоненты электронные и приборы электровакуумные 0,0 12 12 199,9 5,9 Оптические элементы и их сборки Приборы и устройства, применяемые в медицине 0,0 0,0 3 3 3 3 338,2 443,2 1,4 1,3 Провода изолированные, кабели волоконно-оптические 0,1 2 2 94,0 1,2 Трансформаторы и преобразователи электрические 0,0 2 2 285,3 1,1 Лазеры и аппаратура на их основе Приборы и аппаратура для физического или химического анализа Лампы и осветительное оборудование Аккумуляторы электрические Зондовые микроскопы Производство машин и оборудования, в т. ч.: Воздушные и вакуумные насосы и компрессоры Оборудование и устройства для фильтрования или очистки жидкостей или газов Насосы жидкостные Оборудование печатное Химическое производство, в т. ч.: Фармацевтическая продукция Лаки и краски Углерод 0,0 2 2 156,8 1,0 0,0 1 1 186,2 0,6 0,0 0,0 2,0 0,0 1 0 0 56 5 1 0 0 54 5 313,4 63,4 94,9 346,8 0,3 0,2 0,0 27,2 2,6 0,0 4 4 168,2 2,0 0,1 0,0 4,3 0,0 0,0 0,4 2 2 25 7 2 2 2 2 21 7 2 1 88,1 572,3 42,2 280,9 188,6 32,1 1,0 0,8 10,5 3,8 0,9 0,7 Производство резиновых и пластмассовых изделий, в т. ч.: 2,2 14 12 45,2 6,0 0,4 1,7 10 3 10 2 91,2 13,8 5,1 0,8 0,0 9 9 288,5 4,6 0,0 2 2 338,0 1,1 Шины новые Изделия из пластмасс Металлургическое производство и производство готовых металлических изделий, в т. ч.: Трубы из черных металлов 15 Перспективная емкость рынка Японии для российской потенциально нанотехнологичной продукции Вид продукции 41,7 322 280 Доля товарной группы/позиции в прогнозируемой величине приращения емкости рынка, % 50,5 100,0 10,2 115 105 62,2 37,3 Компоненты электронные и приборы электровакуумные 1,6 26 24 73,7 8,7 Приборы и устройства, применяемые в медицине 0,1 13 13 154,5 4,7 Провода изолированные, кабели волоконно-оптические 0,2 11 11 116,4 3,9 Лазеры и аппаратура на их основе Приборы и аппаратура для физического или химического анализа 0,3 6 6 77,2 2,0 0,1 4 4 103,0 1,5 Трансформаторы и преобразователи электрические Всего, в т. ч. Производство электрооборудования, электронного и оптического оборудования, в т. ч.: Объем импорта из Прогнозируемые Прогнозируемое РФ в 2013 г., объемы импорта из РФ приращение емкости млн. долл. в 2018 г., млн. долл. рынка к 2018 г., млн. долл. Прогнозируемые среднегодовые темпы прироста импорта продукции из РФ в 2014-2018 гг., % 0,1 4 4 95,0 1,3 Оптические элементы и их сборки Лампы и осветительное оборудование Аккумуляторы электрические Зондовые микроскопы Производство машин и оборудования, в т. ч.: Оборудование печатное Воздушные и вакуумные насосы и компрессоры Насосы жидкостные Оборудование и устройства для фильтрования или очистки жидкостей или газов Химическое производство, в т. ч.: Фармацевтическая продукция Углерод Лаки и краски 2,2 0,1 0,0 0,4 2,7 0,0 1,0 5 2 2 1 71 8 6 7 3 2 2 0 68 8 6 6 17,4 84,9 237,7 16,3 92,0 191,8 47,9 1,0 0,6 0,6 0,2 24,4 2,7 2,1 2,1 - 5 5 - 1,6 9,3 0,2 - 45 16 3 1 36 15 3 1 37,3 135,5 - 12,9 5,5 1,2 0,5 Производство резиновых и пластмассовых изделий, в т. ч.: 1,1 21 20 79,3 7,1 1,0 0,0 15 4 14 4 71,2 176,5 4,9 1,6 12,3 23 11 13,6 3,9 - 0 0 - 0,2 Шины новые Изделия из пластмасс Металлургическое производство и производство готовых металлических изделий, в т. ч.: Трубы из черных металлов 16 Перспективная емкость рынка Республики Корея для российской потенциально нанотехнологичной продукции Вид продукции 75,0 19,6 0,0 1,0 527 126 8 6 7 452 106 8 6 6 47,7 45,1 191,8 47,9 Доля товарной группы/позиции в прогнозируемой величине приращения емкости рынка, % 100,0 23,6 1,7 1,3 1,3 - 5 5 - 1,0 21,4 124 103 42,1 22,7 Компоненты электронные и приборы электровакуумные 1,6 26 24 73,7 5,4 Приборы и устройства, применяемые в медицине 0,1 13 13 154,5 2,9 Провода изолированные, кабели волоконно-оптические 0,2 11 11 116,4 2,4 Лазеры и аппаратура на их основе Приборы и аппаратура для физического или химического анализа 0,3 6 6 77,2 1,2 0,1 4 4 103,0 0,9 Трансформаторы и преобразователи электрические Всего, в т. ч.: Производство машин и оборудования, в т. ч.: Оборудование печатное Воздушные и вакуумные насосы и компрессоры Насосы жидкостные Оборудование и устройства для фильтрования или очистки жидкостей или газов Производство электрооборудования, электронного и оптического оборудования, в т. ч.: Объем импорта из Прогнозируемые Прогнозируемое РФ в 2013 г., объемы импорта из РФ приращение емкости млн. долл. в 2018 г., млн. долл. рынка к 2018 г., млн. долл. Прогнозируемые среднегодовые темпы прироста импорта продукции из РФ в 2014-2018 гг., % 0,1 4 4 95,0 0,8 Оптические элементы и их сборки Лампы и осветительное оборудование Аккумуляторы электрические Зондовые микроскопы Химическое производство, в т. ч.: Фармацевтическая продукция Углерод Лаки и краски 2,2 0,1 0,0 0,4 4,3 0,2 - 5 2 2 1 70 16 3 1 3 2 2 0 65 15 3 1 17,4 84,9 237,7 16,3 74,3 135,5 - 0,6 0,4 0,4 0,1 14,4 3,4 0,7 0,3 Металлургическое производство и производство готовых металлических изделий, в т. ч.: 8,9 52 43 42,1 9,5 Трубы из черных металлов Производство резиновых и пластмассовых изделий, в т. ч.: Шины новые Изделия из пластмасс - 0 0 - 0,1 0,3 17 16 122,8 3,6 1,0 0,0 15 4 14 4 71,2 176,5 3,0 1,0 17