Учебный модуль 2. Банки

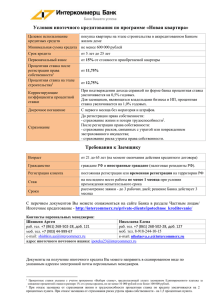

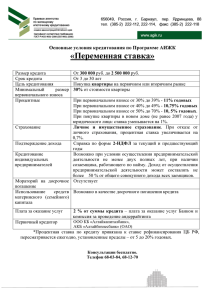

реклама

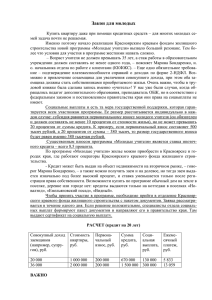

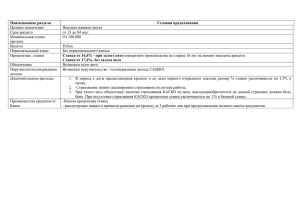

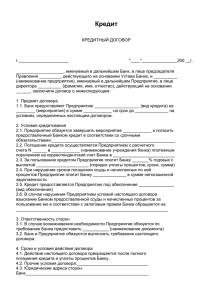

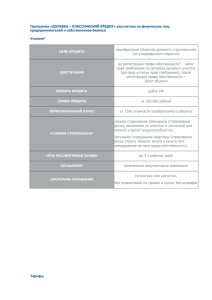

Древние века 1 Средневековье Ростовщик, лицо, предоставляющее денежные ссуды при условии уплаты заёмщиком очень высоких процентов 2 Банки в России 13 мая 1754 г. Императрица Елизавета Петровна издала указ, о создании Государственного дворянского заемного банка 3 Первые акционерные банки в России 4 Современные банки 5 Банковская система России (два уровня) 6 Функции Центрального Банка денежная эмиссия; хранение государственных золото-валютных резервов; ведение счетов правительства; хранение резервного фонда кредитно-финансовых организаций; кредитование коммерческих банков; контроль за деятельностью кредитно-финансовых организаций; 7 Функции коммерческого банка и его основные операции привлечение денежных средств во вклады; предоставление кредитов; осуществление расчетов; кассовое обслуживание клиентов; управление денежными средствами по договору покупка и продажа им иностранной валюты; операции с драгоценными металлами -выдача банковских гарантий. 8 Классификация банков 9 Банковские продукты Кредит Вклад Кредитные и дебетовые карты Дорожный чек 10 Банковские услуги 11 Характеристики монет Инвестиционные монеты Коллекционные (памятные) монеты Выпускаются относительно большими тиражами, возможен дополнительный выпуск Выпускаются ограниченными тиражами, довыпуск не производится Изображение и легенда, как правило, не привязано к событию, знаменательной дате Выпускаются с изображениями, привязанными к конкретному событию, юбилею, сериями определенных тематик Не имеют художественной ценности Имеют художественную ценность Инвестиционная прибыль за счет роста стоимости драгоценного металла Инвестиционная прибыль за счет возрастания коллекционной ценности и роста стоимости драгоценного металла 12 Валютно-обменные операции 13 Найди инвестиционные и коллекционные монеты 14 платёжные поручения; • аккредитивы; • чеки; • инкассовые поручения • 15 16 1. Банковские переводы, выполняемые банком в рамках договоров, заключенных с организациями и индивидуальными предпринимателями поставщиками товаров (работ, услуг). 2. Банковские переводы, осуществляемые банками по произвольным реквизитам. 3. Переводы, осуществляемые банками с использованием систем денежных переводов. 17 18 Основные виды кредита • 19 Вопросы 20 1. Необходимо определить сумму основного платежа по формуле В = S / N , где В– основной платёж, S – размер кредита, N – количество месяцев. 2. Найдем остаток задолженности Sn = В +(S – (В * n))*p/12 , где n – количество прошедших периодов. p- процент по кредиту Sn- остаток задолженности 21 1. Формула аннуитетного платежа ежемесячных выплат : A = K * S, где А - ежемесячный аннуитетный платёж, К - коэффициент аннуитета, S - сумма кредита. 2. Коэффициент аннуитетного платежа рассчитывается по следующей формуле: где i – месячная процентная ставка по кредиту (= годовая ставка / 12), n - количество периодов, в течение которых выплачивается кредит. 22 Кредитный договор Кредитный договор — договор между кредитором и заёмщиком, в соответствии с которым банк или иная кредитная организация (кредитор) обязуются предоставить денежные средства (кредит) заёмщику в размере и на условиях, предусмотренных договором, а заёмщик обязуется возвратить полученную денежную сумму и уплатить проценты на нее. 23 Основные разделы кредитного договора 1. общие положения (наименование договаривающихся сторон; предмет договора, вид кредита, его сумма, срок, цель, процентная ставка; условия обеспечения исполнения обязательств по кредиту; порядок выдачи и погашения кредита, порядок начисления и уплаты процентов за кредит); 2. права и обязанности заемщика; 3. права и обязанности банка; 4. ответственность сторон; 5. порядок разрешения споров; 6. срок действия договора; 7. юридические адреса сторон. 24 Кредитная история Титульная часть: 1) фамилия, имя, отчество, дата и место рождения; 2) данные паспорта или иного документа, удостоверяющего личность 3) идентификационный номер налогоплательщика (если лицо его указало); 4) страховой номер индивидуального лицевого счета, указанный в страховом свидетельстве обязательного пенсионного страхования (если лицо его указало). 25 Кредитная история.Основная часть: 1. в отношении субъекта : а) указание места регистрации и фактического места жительства; б) сведения о государственной регистрации физического лица в качестве индивидуального предпринимателя; 2. в отношении обязательства заемщика: а) указание суммы займа (кредита); б) указание срока исполнения в соответствии с договором; в) указание срока уплаты процентов в соответствии с договором; г) о внесении изменений и (или) дополнений к договору, в том числе касающихся сроков исполнения обязательств; д) о дате и сумме фактического исполнения обязательств заемщика в полном и (или) неполном размерах; е) о погашении займа (кредита) за счет обеспечения в случае неисполнения заемщиком своих обязательств по договору; ж) о фактах рассмотрения судом споров по договору и содержании резолютивных частей судебных актов, вступивших в законную силу, за исключением информации, входящей в состав дополнительной (закрытой) части кредитной истории; 26 Кредитная история. Дополнительная (закрытая) часть: В отношении источника формирования кредитной истории (кредиторе): а) полное и сокращенное (если имеется) наименования юридического лица, в том числе фирменное наименование, наименование на одном из языков народов Российской Федерации и (или) иностранном языке; б) единый государственный регистрационный номер юридического лица; в) идентификационный номер налогоплательщика; г) код основного классификатора предприятий и организаций (ОКПО); 27 Вклад до востребования 28 Срочные депозиты • Краткосрочные (1 - 3 месяца); • Среднесрочные (3 - 12 месяцев); • Долгосрочные (от 1 года до 3 лет) 29 Основные характеристики депозита 1. 2. 3. 4. 5. 6. 7. Срок вклада Сумма вклада Процентная ставка Частота выплаты процентов Капитализация процентов Возможность пополнения Возможность досрочного снятия 30 Формула расчёта простых процентов Sр = P* i* T / K i — годовая процентная ставка/100; T — дни, в течение которых будут начисляться проценты по вкладу; K — количество дней в текущем году (365 или 366) P — первоначальная сумма на депозите; Sр — сумма начисленных процентов. 31 Формула расчёта сложных процентов S = Р * (1+i )n Где: S – конечная сумма; Р – начальная сумма; i – процентная ставка, процентов годовых /100; n – количество периодов, лет (месяцев, кварталов). вкладов. 32 Банковский контроль • Государственный контроль • Ведомственный контроль • Независимый контроль 33 Система банковского надзора 1. Регистрация и лицензирование 2. Дистанционный надзор 3. Инспектирование 4. Работа над проблемами банка 34 Примеры лицензий 35 Незастрахованные вклады • средства на счетах физических лиц, занимающихся предпринимательской деятельностью без образования юридического лица, адвокатов, нотариусов и иных лиц; • вклады на предъявителя; • средства, переданные банку в доверительное управление; • вклады в зарубежных филиалах российских банков; • денежные переводы без открытия счета; • средства на обезличенных металлических счетах. 36 37 Внешний вид банковских карт 38 Плюсы 1. Безопасность пластиковых карт выше, чем у наличных денег. Если у вас украдут или вы потеряете деньги, они «ушли» безвозвратно. Если же у вас украли или вы потеряли карту, то ее можно заблокировать. 2. В случае если нужда в какой-то сумме денег возникла неожиданно, не нужно бежать домой или в банк — достаточно найти ближайший банкомат или расплатиться карточкой. 3. Не надо думать, сколько брать с собой денег: всегда можно снять необходимую сумму из банкомата. 4. Если речь идет о кредитной карте или карте с овердрафтом, можно тратить больше, чем у вас есть на счете. 5. С пластиковой картой международной системы удобно путешествовать — не нужно везти с собой большую сумму наличных деньг, обменивать их. 6. Картой можно расплачиваться по Интернету — за товары, авиабилеты и прочее. 39 Минусы 1. По сравнению с хранением денег на счете в банке безопасность все-таки ниже. В последнее время участились случаи мошенничества с пластиковыми картами (взлом кодов, подделка и прочее). 2. В России пока далеко не во всех магазинах, кафе, ресторанах и т. п. принимают пластиковые карты. 3. Расплачиваясь кредитной картой, нужно следить за балансом и вовремя возвращать банку кредит, так как после льготного периода начисляются высокие проценты. 4. Не всегда удается быстро найти банкомат. 5. При утере можно потерять все денежные средства. 40 «Фишинг» Атака, при которой мошенники получают доступ к логинам и паролям пользователей. От имени банка злоумышленник высылает пользователю письмо с просьбой зайти на сайт организации и обновить свои учетные данные. Клиент следует рекомендациям, заходит на поддельный сайт, и вся его конфиденциальная информация оказывается в руках хакера. 41 Как защититься от фишинга 1. Нужно с опаской относиться к сообщениям, в которых просят указать ваши личные данные. Вероятность того, что банк может запросить подобные данные по электронной почте, чрезвычайно мала. 2. Если все-таки получили электронное письмо, якобы отправленное банком, нужно перезвонить в банк и уточнить, действительно ли вам посылали сообщение. 3. Не заполнять полученные по электронной почте анкеты, предполагающие ввод личных данных. 42 «Человек-в-браузере» - ЧВБ Атака, при которой мошенник мгновенно изменяет параметры трансакции при старте перевода денежных средств, внедряя вирусную программу в интернетбраузер клиента 43 Как защититься от ЧВБ 1. Антивирусное решение способно блокировать переход на фишинговые сайты или установите интернет-обозреватель, оснащенный фишинг-фильтром. 2. Следить за тем, чтобы всегда была установлена последняя версия интернет-обозревателя и все обновления безопасности. 3. Не заходить на сайты сомнительного содержания 4. Не открывать без проверки файлы, полученные в почтовых сообщениях и на съемных носителях от неизвестных лиц 5. Хранить персональные данные в недоступном для посторонних месте. 44 «Человек-посередине» - ЧП При этой атаке злоумышленник перехватывает и видоизменяет данные, которыми обмениваются пользователь и информационная система банка; 45 Как защититься от ЧП 1. При выборе системы интернет банкинга стоит обратить внимание на возможность использования виртуальной клавиатуры, при совершении действий на сайте системы банкинга. 2. Стоит придумывать на максимально длинные пароли. Чем выше длина пароля тем он сложней для взлома, и следовательно, обеспечивает дополнительный уровень безопасности банковского счета. 3. Возможность подтверждения операций через смс. Обратить внимание стоит не только на подтверждение операций через смс, завязанных с переводом денежных средств 4. Стараться систематически менять логин и пароль для доступа к системе интернет банкинга. 46 «Перехват ПИН-кода банковской карты» Производится, когда пользователь набирает ПИН на клавиатуре банкомата. Для этого злоумышленник устанавливает камеру вблизи банкомата или специальные накладки на клавиатуру, которые не отличаются от оригинала. Они фиксируют нажатия на определенные клавиши и запоминают комбинацию цифр. 47 Как защититься от перехвата пин-кода 1. Использовать банкоматы, установленные в безопасных местах (в госучреждениях, подразделениях Банков, крупных торговых комплексах, гостиницах, аэропортах и т.п.). 2. Не использовать Банковские карты в организациях торговли и обслуживания, не вызывающих доверия. 3. При совершении операций с банковской картой без использования банкоматов не выпускать ее из поля зрения. 4. Стараться скрывать набор PIN-пода при посторонних. 48