БИНБАНК

реклама

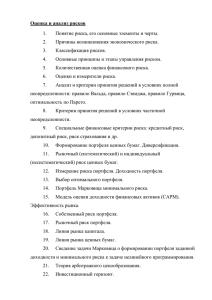

Построение эффективной модели работы с микро, малым и средним бизнесом 11 апреля 2013 Общая Информация В 2011 году утверждена стратегия развития Корпоративного Бизнеса Банка. Развитие Бизнеса с клиентами сегментов микро, малый и средний Бизнес является флагманским направлением развития для БИНБАНКА Основные цели: • Создание лучшей на рынке сервисной модели по оказанию качественных услуг в сфере кредитования и расчетно-кассового обслуживания. • Предложение одной из самых востребованных и конкурентоспособных Линеек продуктов. • Контроль над издержками – создание высокоэффективной Бизнес-модели обслуживания сегментов микро, малый и средний Бизнес – Cost / income – 50% • Инвестирование в качественные IT системы с целью увеличения рентабельности и набора более гибких инструментов для интенсивного развития бизнеса. • К 2020 году кредитный портфель SMEклиентов должен млрд. руб. составлять 103 млрд. руб. – 25% общего кредитного портфеля БИНБАНКА и 63% корпоративного кредитного портфеля • ROE 2020 год – 14,7% 1 БАЗОВЫЕ ЛИНЕЙКИ ПРОДУКТОВ ДЛЯ СЕГМЕНТОВ Сегментный подход Клиенты объединены в группы по критерию Годовая выручка. Минамальный/максимальный порог в группе определен по потребностям и ожиданиям клиентов, а так же от целей и задач Бизнеса. Сегменты ОБОРОТ В ГОД < 2МЛН. РУБ. 2-60 МЛН. РУБ. 60-400 МЛН. РУБ. 400-900 МЛН. РУБ Использование сегментированной модели позволяет максимально удовлетворить существующие у клиента потребности сервиса и продуктов при сохранении баланса между расходами и прибылью Банка на клиента • • Построение Сервисной модели с учетом ожиданий каждого сегмента Разработка продуктового ряда с учетом потребностей каждого сегмента Сервисная модель обслуживания корпоративных клиентов Сервисная модель Сервисная модель отвечает двум основным требованиям: обеспечивает соответствие уровня сервиса ожиданиям клиентов в каждом сегменте обеспечивает оптимальный уровень затрат на обслуживание Функции Продажи банковских продуктов Клиентский менеджер Обслуживание текущих продуктов Сотрудник группы обслуживания ЮЛ Четкое разделение функции Продажи и функции Обслуживания проданных продуктов Модель обслуживания продаж для клиентов сегмента микро бизнес Сервисная модель – сегмент МИКРО От 2 до 60 млн. руб. - МИКРО Функции Продажи активных, пассивных и комиссионных Банковских продуктов Обработка кредитных заявок Сопровождение клиентского портфеля Сопровождение кредитного портфеля КМ сегмента МИКРО осуществляет продажу и сопровождение основной части продуктов самостоятельно (без поддержки других служб банка). Модель обслуживания продаж клиентов сегмента малый и средний бизнес Сервисная модель – сегмент Малый, Средний Функции От 400 до 900 млн. руб. От 60 до 400 млн. руб. Клиентские сегменты Продажи банковских продуктов Клиентский менеджер Продажа продуктов предусмотренных для сегментов Сопровождение клиентского портфеля Обработка кредитных заявок Кредитный инспектор Проведение финансового анализа Сопровождение кредитного портфеля Основное отличие от обслуживания сегмента Микро : разделение функций продаж и функций по обработке кредитных заявок между двумя сотрудниками. КМ строит глубокие взаимоотношения с сравнительно меньшим количество клиентов, обеспечивая максимальное удовлетворение потребностей за счет высокой компетенции в области банковских продуктов Продуктовый ряд Для каждого из сегментов создан продуктовый ряд с учетом его потребностей 60-400 МЛН. РУБ. 2-60 МЛН. РУБ. РКО КРЕДИТЫ ЗАРПЛАТНЫЕ КАРТЫ ОВЕРДРАФТЫ РКО КРЕДИТЫ ЗАРПЛАТНЫЕ КАРТЫ ИНКАССАЦИЯ ОВЕРДРАФТЫ ДЕПОЗИТЫ ВЭД ГАРАНТИИ 400-900 МЛН. РУБ РКО КРЕДИТЫ ЗАРПЛАТНЫЕ КАРТЫ ИНКАССАЦИЯ ДЕПОЗИТЫ ВЭД ОВЕРДРАФТЫ ВЕКСЕЛЯ И ГАРАНТИИ ЭКВАЙРИНГ 6 Подход к развитию Кредитных продуктов ПРОДУКТОВЫЙ ПОРТФЕЛЬ 2 1 Линейка базовых кредитных продуктов Задачи: • Закрывает все ключевые потребности клиентов; • Формирует основной объем выданных кредитов (порядка 80- 90%) и клиентов; • Формирует основной фокус Банка с точки зрения продвижения; • Поддерживается во всех каналах продаж; • Формирует постоянное предложение Банка; • Перечень атрибутов обновляется 1 раз в год Линейка специальных кредитных продуктов Задачи: • Фокус на потребностях отдельных сегментов. При этом продукты для крупных клиентских сегментов со временем могут переходить в линейку основных продуктов; • В рамках реализации проектов/целей Банка; • Обеспечивает дополнительное привлечение новых клиентов (сверх привлечения линейкой основных продуктов); • Поддерживается с использованием специальной (отличной от основной линейки) коммуникации; • Линейка таких продуктов обновляется регулярно. Текущее распределение кредитного портфеля ~ 89 % портфеля составляют Базовые продукты ~ 11% портфеля составляют Специальные продукты 7 2012 г. – развитие Бизнеса 50% в структуре портфеля 23% в структуре портфеля 12 % в структуре портфеля ОВЕРДРАФТЫ Входят в Базовую линейку для Среднего сегмента и в линейку Специальных продуктов для Малого и Микро сегмента Большие обороты Целевая аудитория: сегмент микро, малый и средний бизнес Сумма кредита определяется возможностью бизнеса Срок до36 мес. Грейс-период до 6 мес. Выдача единовременный кредит, ВКЛ и НКЛ Обеспечение – залог и поручительство Условная цель – на пополнение оборотных средств Новые горизонты Целевая аудитория: сегмент микро, малый и средний бизнес Сумма кредита определяется возможностью бизнеса Срок до 60 мес. Грейс-период до 6 мес. Выдача - единовременный кредит и НКЛ Обеспечение – залог и поручительство Условная цель – инвестиции; погашение текущей задолженности заемщика в стороннем банке Старт к вершине Целевая аудитория: сегмент микро, малый и средний бизнес Лимит овердрафта – от 50 до 7 000 тыс. руб. Лимит от оборотов -20% Срок от 1 до 6 мес. Обеспечение – поручительство Выход в «0» – раз в 30 дней Цель – кредитование кассовых разрывов Бизнес масштаб Источник роста Целевая аудитория: сегмент микро, малый и средний бизнес Лимит овердрафта – от 50 до 15 000 тыс. руб. Лимит от оборотов -30% Срок от 1 до 6 мес. Обеспечение – поручительство Выход в «0» – нет Цель – кредитование кассовых разрывов Целевая аудитория: сегмент микро, малый и средний бизнес Лимит овердрафта – сумма определяется возможностью бизнеса Лимит от оборотов -50% Срок от 1 до 12 мес. Обеспечение – залог, поручительство Выход в «0» – раз в 180 дней Цель – кредитование кассовых разрывов 8 2012 г. – развитие Бизнеса 2% в структуре портфеля 6 % в структуре портфеля Механизм успеха Целевая аудитория: сегмент микро, малый и средний бизнес Сумма кредита определяется возможностью бизнеса Срок от 6 до 60 мес. Грейс-период до 6 мес. Выдача - единовременный кредит и НКЛ Обеспечение – залог приобретаемого имущества и поручительство Цель – приобретение транспортных средств Двигатель успеха Целевая аудитория: сегмент микро, малый и средний бизнес Сумма кредита определяется возможностью бизнеса Срок от 6 до 60 мес. Грейс-период до 6 мес. Выдача - единовременный кредит и НКЛ Обеспечение – залог приобретаемого имущества и поручительство Цель – приобретение оборудования 1 % в структуре портфеля Бизнес-недвижимость Целевая аудитория: сегмент малый и средний бизнес Сумма кредита определяется возможностью бизнеса Срок от 6 до 120 мес. Грейс-период до 6 мес. Выдача - единовременный кредит и НКЛ Обеспечение – залог приобретаемого имущества и поручительство Цель – приобретение недвижимости 9 Специальный продукт – осенний Бизнес сезон 2012 Флагманский продукт «Оборотный» 6 % в структуре портфеля на 31.12.12 Действовал до 31/12/12 Целевая аудитория: сегмент микро, малый и средний бизнес Сумма кредита максимальная 4 млн. рублей, определяется возможностью бизнеса Срок от 3 до 12 мес. Грейс-период до 6 мес. Выдача - единовременный кредит Обеспечение – товар в обороте, поручительство собственника Бизнеса Цель – пополнение оборотных средств 10 2012 г. Результаты. • 137% рост кредитного портфеля Млн. руб. в 2012 году • 0,38% просрочка + 90 на 31.12.12. (Кредиты выданные по новой Технологии внедренной в 2011 году) Млн. руб. просрочка +90 Млрд. руб. портфель • Общий объем проданных кредитов 10 млрд. руб. Количество продавцов в сети – 176 человек Продажи осуществляются в 28 филиалах (35 городах страны) 11 2013 г. – Цели и Задачи • Рост Бизнеса 2013 года на 90% будет обеспечен ростом Продуктивности продаж на одного Клиентского менеджера и на 10% роста расширением сети Продаж • Новые кредитные продукты и новые технологии кредитования будут запущенны дополнительно в 6 городах присутствия Банка. (Оренбург, Пенза, Иваново, Кемерово, Красноярск, Владимир) • Кредитный процесс будет Автоматизирован и запущен в сети Банка, что позволит сократить до 50% издержек на Кредитный процесс. • Плановый рост кредитного портфеля - 84% , 6.4 –> 11.8 млрд. руб. • Общий объем продаж кредитов за 2013 год – 16 млрд. руб. – рост 60% • Средний объем продаж в месяц – 1.4 млрд. руб. • Плановый показатель Cost of risk – около 2% 12 СПАСИБО ЗА ВНИМАНИЕ! 13