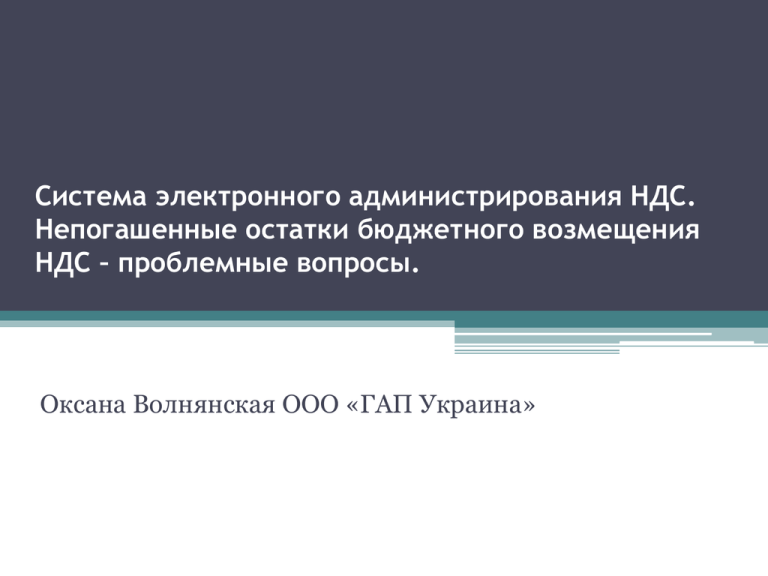

Система электронного администрирования НДС. Непогашенные остатки бюджетного возмещения НДС – проблемные вопросы.

реклама

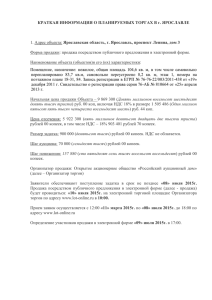

Система электронного администрирования НДС. Непогашенные остатки бюджетного возмещения НДС – проблемные вопросы. Оксана Волнянская ООО «ГАП Украина» 2015г. – реформа налога на добавленную стоимость: • С 01.01.2015г. отменено бюджетное возмещение в счет уменьшения налоговых обязательств по НДС будущих отчетных периодов (п.200.6 ст. 200 НКУ исключен). • Значительные изменения норм Налогового Кодекса Украины по администрированию НДС. • Утверждена новая форма декларации по НДС (добавлены раздел IV и Приложение 2 для расчета сумм остатков отрицательного значения, непогашенных по состоянию на 01.02.2015г.). • С 01.02.2015г. по 30.06.2015г. – тестовый режим работы Системы электронного администрирования НДС. • С 01.07.2015г. – Система электронного администрирования НДС работает в штатном режиме.; • С 29.07.2015г. – изменения в Системе электронного администрирования НДС (Закон Украины «О внесении изменений в Налоговый кодекс Украины относительно усовершенствования администрирования налога на добавленную стоимость» от 16.07.2015 г. № 643-VIII). Структура остатков отрицательного значения, непогашенных по состоянию на 01.02.2015г.: • отрицательное значение суммы НДС (строка 20.2 декларации НДС за январь 2015г.); • остаток отрицательного значения предыдущих отчетных периодов после бюджетного возмещения (строка 24 декларации НДС за январь 2015г.); • непогашенные остатки сумм бюджетного возмещения в счет будущих налоговых обязательств (остаток в личной карточке плательщика налогов сумм, задекларированных в строке 23.2 декларации НДС и непогашенных по состоянию на 01.02.2015г.); • непогашенные остатки сумм бюджетного возмещения на счет Плательщика в банке (строка 23.1 декларации НДС за отчетные периоды до 01.02.2015г.). Пп. «а» пункта 33 подраздела 2 раздела ХХ «Переходные Положения» НКУ: «По выбору налогоплательщика, который он отображает в заявлении, которое подается в составе налоговой декларации, непогашенные остатки сумм налога на добавленную стоимость, которые были заявлены налогоплательщиками к бюджетному возмещению за отчетные (налоговые) периоды до 1 февраля 2015 года, задекларированные к бюджетному возмещению за отчетные (налоговые) периоды до 1 февраля 2015 года в счет уменьшения налоговых обязательств по налогу на добавленную стоимость последующих отчетных (налоговых) периодов, отрицательное значение суммы, рассчитанной согласно пункту 200.1 статьи 200 настоящего Кодекса, и остаток отрицательного значения предыдущих отчетных (налоговых) периодов после бюджетного возмещения, задекларированные налогоплательщиками за отчетные (налоговые) периоды до 1 февраля 2015 года: а) или без проведения проверок, предусмотренных статьей 200 этого Кодекса, увеличивают размер суммы налога, на которую плательщик имеет право зарегистрировать налоговые накладные/расчеты корректировки к налоговым накладным в Едином реестре налоговых накладных, определенной пунктом 200 1.3 статьи 200.1 этого Кодекса, с одновременным увеличением размера суммы налогового кредита в налоговой декларации за отчетный (налоговый) период, в котором было осуществлено такое увеличение. Суммы такого отрицательного значения и/или бюджетного возмещения могут быть проверены контролирующим органом в общеустановленном порядке. б) или подлежат возврату плательщику в порядке, определенном статьей 200 Кодекса в редакции, действовавшей по состоянию на 31 января 2014 года». Декларация по НДС за февраль 2015г. – позиция плательщика в соответствии с нормами НКУ Данные по состоянию на 01.02.2015г.: Декларация по НДС за февраль 2015г.: • строка 20.2 декларации НДС за январь 2015г. – 1 000 000 грн. • Строка 18 (Налоговые обязательства) – 3 000 000 грн. • непогашенный остаток сумм бюджетного возмещения в счет будущих налоговых обязательств – 6 000 000 грн. • Строка 20.1 – 1 000 000 грн. • Приложение 2 - заявление о выборе способа использования (пп. «а» увеличение регистрационной суммы)строка 20.2 – 6 000 000 грн. • Строка 24 (Сумма отрицательного значения) – 4 000 000 грн. стр.18 – стр. 20.1 – стр. 20.2 Декларация по НДС за февраль 2015г. – позиция ГФС Данные по состоянию на 01.02.2015г.: • строка 20.2 декларации НДС за январь 2015г. – 1 000 000 грн. • непогашенный остаток сумм бюджетного возмещения в счет будущих налоговых обязательств – 6 000 000 грн. Декларация по НДС за февраль 2015г.: (письмо ДФС №7796/7/99-99-19-03-02-17 от 06.03.2015г.) • Строка 18 (Налоговые обязательства) – 3 000 000 грн. • Строка 20.1 (в сумме не превышающей значение стр. 18) – 1 000 000 грн. • Приложение 2 - заявление о выборе способа использования (пп. «а» увеличение регистрационной суммы) 6 000 000 грн. (строка 20.2 декларации за март 2015г.) • Строка 25.1 (Сумма НДС к оплате в бюджет) –2 000 000 грн. стр.18 (6 000 000 грн.) – стр. 20.1 (1 000 000 грн.) – стр. 20.2 (0 грн.) По мнению ГФС возможность включения непогашенных остатков бюджетного возмещения НДС в налоговый кредит возникает у плательщика только в том периоде, когда в Системе электронного администрирования НДС будет фактически увеличена регистрационная сумма. Негативные последствия для плательщиков налога • Непризнание органами ГФС правомерности включения в налоговый кредит декларации за февраль 2015г. непогашенных сумм бюджетного возмещения в счет будущих периодов по состоянию на 01.02.2015г. • По окончании тестового режима работы СЭА НДС – проблемы с подтверждением значений строки 24 декларации НДС за июнь 2015г. Результат: регистрационная сумма в СЭА НДС не увеличена. • Выводы камеральных проверок о занижении суммы налоговых обязательств по НДС за февраль 2015г. Ответственность плательщика налога в соответствии с п. 123.1 НКУ. • Необходимость пополнения счета в СЭА НДС живыми деньгами для возможности своевременной регистрации налоговых накладных в Едином реестре. • Необходимость дополнительных материальных и временных затрат в связи с защитой интересов плательщика в судах. • Возможное толкование органами ГФС факта включения в налоговый кредит декларации за февраль 2015г. непогашенных сумм бюджетного возмещения в счет будущих периодов по состоянию на 01.02.2015г., как внесение недостоверных данных в налоговую декларацию с последующим привлечением к уголовной ответственности (статья 358 Уголовного Кодекса Украины). Письмо ГФС №8960/С/99-99-10-03-02-14 от 25.09.2015г.