Лекция Барчукова - Финансовый Университет при

реклама

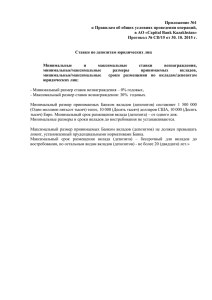

1. Распространение систем страхования депозитов в мире. Международные организации страховщиков депозитов. Виды систем страхования депозитов. Директивы ЕС по защите вкладчиков и инвесторов 2. Основания возникновения у вкладчика права на страховое возмещение 3. Организация выплаты страхового возмещения 4. Порядок обращения вкладчика с заявлением о выплате страхового возмещения 5. Порядок выплаты страхового возмещения Системы страхования депозитов созданы и действуют в более чем в 100 странах мира (согласно МАСД) Самая старая система страхования вкладов – американская – Федеральная корпорация по страхованию депозитов (FDIC). Создана в 1934 году В Саудовской Аравии и Новой Зеландии системы по страхованию вкладов отсутствуют по причине существования жестких пруденциальных требований В Евросоюзе нет единой системы страхования вкладов В Швейцарии в механизме страхования вкладов нет необходимости. Банкротств банков в Швейцарии не было Есть страны, где существует гарантия страхового возмещения в полном объеме (Франция, Германия, Австрия, Австралия, Малайзия, Сингапур, Гонконг) Предоставление неограниченных гарантий по вкладам - не всегда оправданный шаг (Исландия) На рынке страхования вкладов происходит процесс унификации (Базельский комитет совместно с Международной ассоциацией страховщиков депозитов) Типы систем страхования депозитов «Платежная корзина»: 1.Сбор взносов 2. выплата возмещений Система, влияющая на ход конкурсного производства Система, функции которой: 1. Выплата страхового возмещения 2. Санация 3. Ликвидация Американская система, функции которой: 1. Выплата страхового возмещения 2. Санация 3. Ликвидация 4. Функции надзора Международная ассоциация страховщиков депозитов (63 страны) Европейский форум (40 стран) Единый страховой лимит – 100 000 евро Федеральный закон от 23.12.2003 № 177-ФЗ "О страховании вкладов физических лиц в банках Российской Федерации" Цели: 1. Защита прав и законных интересов вкладчиков банков, 2. Укрепление доверия к банковской системе 3. Стимулирование привлечения сбережений населения в банковскую систему Российской Федерации. Принципы: •обязательность участия банков в системе страхования вкладов; •сокращение рисков наступления неблагоприятных последствий для вкладчиков в случае неисполнения банками своих обязательств; •прозрачность деятельности системы страхования вкладов; •накопительный характер формирования фонда обязательного страхования вкладов за счет регулярных страховых взносов банков участников системы страхования вкладов. Размер страхового возмещения: 700 000 рублей Вкладчики Банки Обязанности: • по уплате страховых взносов •По предоставлению вкладчикам информации о своем участии в системе страхования вкладов, о порядке и размерах получения возмещения по вкладам • по размещению информации о системе страхования вкладов • по ведению учета обязательств перед вкладчиками Государственная корпорация «Агентство по страхованию вкладов» Банк России • издает по вопросам, отнесенным в его компетенции ФЗ РФ «О ЦБ РФ • решает вопрос о возможности участия банков в системе обязательного страхования вкладов •осуществляет контроль за функционированием системы обязательного страхования вкладов •осуществляет надзор за соответствием банков, включенных в реестр банков, требованиям к участию в системе обязательного страхования вкладов •применяет меры ответственности при неисполнении банками обязанностей, установленных Законом Государственная корпорация– это некоммерческая организация, учрежденная Российской Федерацией на основе имущественного взноса и созданная для осуществления социальных, управленческих или иных общественно полезных функций (ФЗ РФ «О некоммерческой организации» Единственный учредитель государственной корпорации государство Государственная корпорация не относится к органам власти, является самостоятельным юридическим лицом. Имущество, переданное государственной корпорации Российской федерацией, находится у государственной корпорации на праве собственности. Государство не вправе распоряжаться ее активами и не отвечает по ее обязательствам, а она, в свою очередь, не отвечает по обязательствам государства. Особенности правового положения конкретной государственной корпорации устанавливаются законом, предусматривающем ее создание (ФЗ РФ «О некоммерческой организации») Агентство создавалось в соответствии с Законом о страховании вкладов и его организационно-правовой статус, цели деятельности, функции, структура и компетенция органов управления определены указанным законом Поскольку Агентство является специальной организацией по управлению системой обязательного страхования вкладов, Закон наделяет его полномочиями по изданию отдельных актов, касающихся организации и функционирования данной системы, в частности по установлению порядка ведения реестра банков, порядка исчисления расчетной базы страховых взносов В некоторых случаях Закон наделяет Агентство полномочиями по согласованию нормативных актов, издаваемых Банком России Страхованию подлежат денежные средства, внесенные физическими лицами во вклады в банках или помещенные на банковские счета Застрахованными являются денежные средства на любом виде банковского вклада или счета: внесенные во вклад до востребования либо на определенный срок, имеющиеся на так называемых картсчетах (банковских картах) Исключение составляют только банковские вклады на предъявителя Застрахованными являются вклады (счета) всех физических лиц: как граждан Российской Федерации, так и иностранных граждан и лиц без гражданства Исключение: денежные средства, имеющиеся на банковских счетах индивидуальных предпринимателей, адвокатов, учредивших адвокатский кабинет, частных нотариусов и иных физических лиц, если такие счета были открыты для осуществления ими предпринимательской или профессиональной деятельности Страхованию подлежат вклады во всех банках, действующих в Российской Федерации В филиале российского банка за пределами РФ страхование не распространяется Денежные средства во вкладах (на счетах) являются застрахованными на основании Закона, и вкладчику не требуется заключать какие-либо дополнительные договоры и соглашения ни с банком, ни с Агентством Вклад физического лица считается застрахованным с момента заключения договора банковского вклада (банковского счета) (при условии, что банк входит в систему обязательного страхования вкладов). Причем вкладчик может узнать о том, что его вклад застрахован, и он имеет право на получение возмещения только когда получит уведомление об этом от Агентства В договорах банковского вклада (счета) должно быть указано, что денежные средства, размещенные в банке, являются застрахованными и при наступлении страхового случая по ним будет выплачено страховое возмещение. Тем самым банк выполняет требование ст. 6 Закона об информировании вкладчиков о своем участии в системе страхования вкладов Право вкладчика на возмещение по вкладам возникает при наступлении страхового случая. Страховой случай - совершившееся событие, предусмотренное договором страхования или законом, с наступлением которого возникает обязанность страховщика произвести страховую выплату (Закона РФ «Об организации страхового дела в Российской Федерации») Страховым случаем является одно из следующих обстоятельств: 1) отзыв (аннулирование) у банка лицензии Банка России на осуществление банковских операций; 2) введение Банком России моратория на удовлетворение требований кредиторов банка. С начала действия системы страхования вкладов всего произошло 138 страховых случаев. Общая сумма выплат составила около 80 млрд. руб. Возмещение по вкладам: в размере 100 процентов суммы вкладов в банке, но не более 700 тысяч рублей Сумма вклада = сумма внесенных денежных средств + причисленные к вкладу проценты Дата Размер возмещения 23.12.2004 100 % но не более 100 000 руб 27.07.2006 100 % суммы вкладов в банке, не превышающей 100 000 руб., плюс 90 % суммы вкладов в банке, превышающей 100 000 руб., но в совокупности не более 190 000 руб 13.03.2007 100 % процентов суммы вкладов в банке, не превышающей 100 000 руб., плюс 90 % суммы вкладов в банке, превышающей 100 000 руб., но в совокупности не более 400 000 руб 13.10.2008 100 % суммы вкладов в банке, но не более 700 000 руб Если вкладчик имеет несколько вкладов в одном банке, и их общий размер превышает 700 тысяч рублей, возмещение выплачивается по каждому из вкладов пропорционально их размерам Если страховой случай наступил в отношении нескольких банков, в которых вкладчик имеет вклады, размер страхового возмещения исчисляется в отношении каждого банка отдельно Нередки ситуации, когда между вкладчиком и банком существуют взаимные обязательства (если вкладчик имеет в том же банке кредит) Международная (европейская) практика постепенно отходит от учета встречных требований банка к вкладчикам при расчете страхового возмещения В случае, если вклад (вклады) был открыт в иностранной валюте, сумма возмещения рассчитывается и выплачивается в рублях по курсу, установленному Банком России на день наступления страхового случая 1. Банк, в отношении которого наступил страховой случай, в семидневный срок со дня его наступления представляет в Агентство реестр (перечень) обязательств банка перед вкладчиками, подтверждающий привлечение денежных средств во вклады, которые подлежат обязательному страхованию 2. После получения из банка Реестра и признания его соответствующим установленным требованиям Агентство обязано в течение 7 дней направить в этот банк сообщение, в котором должны содержаться сведения о месте, времени, форме и порядке приема заявлений вкладчиков о выплате возмещения по вкладам и сведения о порядке выплаты указанного возмещения. Одновременно такое же сообщение направляется для опубликования в "Вестник Банка России" и печатный орган по месту расположения банка 3. Агентство в течение месяца со дня получения из банка Реестра направляет соответствующее сообщение каждому вкладчику данного банка. В этом сообщении помимо вышеперечисленных сведений должна содержаться информация о конкретном размере причитающегося вкладчику возмещения по его вкладам. К сообщению прилагается бланк заявления о выплате возмещения Само по себе наступление страхового случая не влечет за собой выплату возмещения - для этого необходимо волеизъявление вкладчика (выгодоприобретателя) Срок, в течение которого вкладчики вправе обращаться в Агентство с требованиями о выплате возмещений по вкладам, ограничивается не определенным отрезком времени, а наступлением названных в указанной норме обстоятельств. Этими обстоятельствами является окончание срока действия моратория или завершение конкурсного производства Согласно ст. 26 Федерального закона "О несостоятельности (банкротстве) кредитных организаций" срок моратория на удовлетворение требований кредиторов кредитной организации не может превышать трех месяцев В случае восстановления пропущенного срока вкладчик, желающий реализовать свое право на получение возмещения по вкладам, должен обратиться с требованием о выплате такого возмещения в общем порядке Выплата возмещения производится в соответствии с Реестром в течение трех дней со дня представления вкладчиком соответствующих документов, но не ранее 14 дней со дня наступления страхового случая. Это время Закон предоставляет Агентству для получения от банка Реестра и организации системы расчетов с вкладчиками (проведение конкурса по отбору банков-агентов, заключение с ними соответствующих договоров и др.) Выплата возмещения по вкладам производится в рублях и может осуществляться как наличными деньгами, так и путем перечисления денежных средств на счет в банке, указанный вкладчиком С тем, чтобы обеспечить максимально быструю выплату возмещения по вкладам, Законом предусмотрено, что прием от вкладчиков заявлений и иных необходимых документов, а также сама выплата возмещения могут осуществляться Агентством через банки-агенты, действующие от его имени и за его счет. Такие банки (их филиалы, отделения) должны располагаться в тех населенных пунктах, где находились банки (их подразделения), по вкладам в которых будет осуществляться выплата возмещения По состоянию на 1 июля 2013 г. Агентством заключены договоры о взаимодействии с 62 банками, выплаты через которые могут быть организованы в любом субъекте Российской Федерации Особенностью создания системы страхования вкладов в Российской Федерации стало формирование фонда обязательного страхования вкладов, в составе которого есть средства, имеющие как государственное, так и частное происхождение Создание специального фонда обязательного страхования вкладов преследует цели обеспечения достаточности и гарантированности компенсации вкладов Средства фонда предназначены только для финансирования выплаты возмещения по вкладам. Они обособляются от иного имущества Агентства, и по ним ведется отдельный бухгалтерский учет Направления, порядок и условия размещения и (или) инвестирования средств фонда в финансовые инструменты также четко определены законом Банки обязаны уплачивать страховые взносы в фонд обязательного страхования вкладов со дня их внесения в реестр банков - участников системы страхования вкладов и до дня отзыва (аннулирования) лицензии банка на осуществление банковских операций или до дня исключения банка из указанного реестра Элемент страхового взноса Определение Расчетный период Календарный квартал года Расчетная база Средняя хронологическая за расчетный период ежедневных балансовых остатков на счетах по учету вкладов Ставка страхового взноса Является единой для всех банков - участников системы страхования вкладов и не может превышать 0,15% расчетной базы. Конкретный размер процентной ставки устанавливается советом директоров Агентства и в настоящее время составляет 0,1% расчетной базы Срок уплаты страховых взносов Двадцать пять дней со дня окончания соответствующего (расчетного) квартала Страховые взносы банков (частная собственность) Средства бюджета (государственная федеральная собственность) Средства ГК «АРКО» Структура источников Фонда (на 1 января 2013 г.) Доходы от инвестирован ия временно свободных средств фонда Временно свободные средства Государственной корпорации, Государственной компании могут инвестироваться в следующие активы: а) государственные ценные бумаги Российской Федерации; б) государственные ценные бумаги субъектов Российской Федерации; в) облигации российских эмитентов, за исключением государственных ценных бумаг Российской Федерации и субъектов Российской Федерации; г) ипотечные ценные бумаги, выпущенные в соответствии с законодательством Российской Федерации об ипотечных ценных бумагах; д) акции российских эмитентов, созданных в форме открытых акционерных обществ; е) ценные бумаги международных финансовых организаций, допущенные к размещению и (или) публичному обращению в Российской Федерации в соответствии с законодательством Российской Федерации; ж) депозиты в валюте Российской Федерации и в иностранной валюте в российских кредитных организациях Финансовая устойчивость системы страхования вкладов обеспечивается имуществом Агентства и средствами федерального бюджета Для обеспечения финансовой устойчивости системы страхования вкладов федеральным законом о федеральном бюджете на соответствующий год устанавливаются право Правительства РФ выдавать бюджетные кредиты и осуществлять заимствования В целях восстановления фонда обязательного страхования вкладов совет директоров Агентства может устанавливать повышенную ставку страховых взносов В случае подтверждения советом директоров Агентства решения правления Агентства о невозможности осуществления возмещения по вкладам без пополнения фонда обязательного страхования вкладов за счет дополнительных денежных средств (за исключением страховых взносов и иных запланированных поступлений) совет директоров Агентства в срок, не превышающий семи календарных дней после наступления страхового случая, принимает одно из следующих решений: 1. обратиться в Правительство Российской Федерации с просьбой о выделении Агентству соответствующих денежных средств в виде бюджетного кредита 2. обратиться в Правительство Российской Федерации с просьбой о выделении Агентству дополнительных денежных средств из федерального бюджета, если рассчитанный правлением Агентства дефицит фонда обязательного страхования вкладов превышает 1 млрд. рублей