2. Методические подходы к диагностике кризисных явлений и

реклама

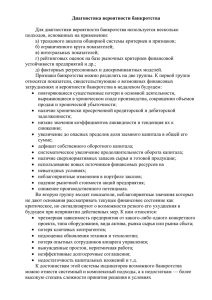

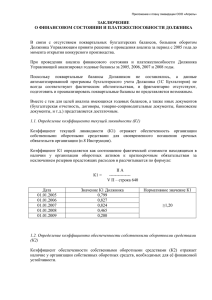

Тема: Диагностика кризисных явлений в процессе управления организацией. План лекции. 1.Понятие и сущность диагностики кризисных явлений. 2.Методические подходы к диагностике кризисных явлений и банкротства. Информационное обеспечение диагностики. 3.Диагностика банкротства предприятия. 1.Понятие и сущность диагностики кризисных явлений. Симптомы - это числовая характеристика определенного набора показателей, отражающих или экономическое состояние организации, или тенденции их изменения. Симптомамипоказателями могут служить количественные характеристики основных ресурсов организации, уровень их использования, тенденции в изменении первых и вторых, а также уровень и динамика финансово-экономических и социальноэкономических показателей. Для своевременного потенциальных признаков выявления банкротства необходимо поставить диагноз организации. В переводе с греческого диагноз означает определение, распознавание. Производным от этого термина является слово «диагностика». В широком смысле под диагностикой понимается совокупность исследований степени, способов достижения цели функционирования всей социальноэкономической (хозяйственной) системы, выявления существующих проблем и вариантов их решения. В более узком смысле диагностика предполагает определение состояния объекта (предмета, явления или процесса управления) путем проведения комплекса исследовательских процедур, выявления в них слабых звеньев и «узких мест». Иными словами, цель диагностики состоит в том, чтобы дать заключение о состоянии объекта в данный момент и на перспективу и в соответствии с этим выработать грамотную политику, стратегию и тактику антикризисной программы развития исследуемого объекта. Главные задачи диагностики состоят: в анализе всех структур и уровней управления объекта; в разработке на основе его результатов обоснованного прогноза. Должная достоверность результатов диагностирования достигается сопоставлением фактических значений его характеристик с базовыми значениями (нормой, эталоном, шкалой и др.) для определения отклонений в уровне оценочных показателей и подготовке вывода о положительном или отрицательном их характере, то есть констатацией или нормы, или патологии в развитии исследуемого объекта. Диагностика включает два основных направления: анализ и прогноз, а методические подходы диагностики преимущественно охватывают методический инструментарий экономического анализа и прогнозирования со всеми их особенностями и математическим аппаратом. 2. Методические подходы к диагностике кризисных явлений и банкротства. Информационное обеспечение диагностики. К аналитическим методам относятся такие методы исследования, которые оперируют статистической информацией, выполняя с нею различные расчетные операции в процессе использования конкретных аналитических приемов, а также различные способы рейтинговых, балльных оценок, определения влияния факторов и др. К ним относятся: динамические ряды, индексы, сравнение, балансовая увязка показателей, детализация, элиминирование, обобщение, корреляционно-регрессионный анализ и др. Методы экспертной оценки базируются на оценках и информации, подготовленной экспертами. Для этого нужны уже контактные методы исследования, опроса экспертов и соответствующие методические подходы к исследованию данных ими оценок (расчет специальных коэффициентов, показателей сравнительной экономической эффективности изучаемых динамических процессов). Математическое (линейное) программирование используют для решения задач оптимизации производственнохозяйственной деятельности, его широко применяют в прогнозных и плановых расчетах для выявления лимитирующих факторов развития социально-экономической системы любого уровня. Математическим (линейным) программированием обеспечивается возможность оптимизировать хозяйственные процессы с точки зрения достижения поставленной цели (увеличения массы прибыли, экономии времени или конкретных ресурсов). Математическое (динамическое) программирование применяется для решения управленческих задач на перспективу, которые ставятся в определенной последовательности относительно друг друга, то есть это многошаговый процесс. Каждый этап этого вида программирования предполагает определение экстремума функции только от одной переменной, и лишь после выполнения всех шагов можно получить объективное заключение о возможностях дальнейшего развития анализируемого объекта и потенциальных его «узких местах». Моделирование основывается на применении эконометрических методов. Основой эконометрии является экономическая модель, под которой понимается схематическое представление экономического явления или процесса с помощью научной абстракции и отражения их характерных черт. Наиболее распространены матричные (балансовые) модели. Они строятся по шахматной схеме и позволяют в относительно компактной форме представить взаимосвязь, например, затрат и результатов производства. Источники информации: - официальные статистические отчетные документы; - данные первичного, оперативного и бухгалтерского учета: - материалы внутрихозяйственного экономического анализа; - плановые документы, данные Программ, разрабатываемых в организации и другие сведения информационного и аналитического характера. Любая статистическая информация вне зависимости от способа ее формирования, группируется, обобщается, анализируется, то есть соответствующим образом обрабатывается. Рассчитываются различные индексы, коэффициенты структуры и динамики, позволяющие определить тенденции и закономерности в развитии исследуемого объекта. Заключительный этап в обработке информации – аналитическая ее интерпретация и подготовка выводов и предложений заключения) о состоянии исследуемого объекта на данный момент и возможном его развитии (прогнозе) на перспективу. 3. Диагностика банкротства предприятия Кризисные явления на уровне хозяйствующих субъектов в большинстве своем трансформируются в банкротство. Использование понятия «банкротство» в России насчитывает несколько веков, поэтому накоплен и бесценный исторический опыт его применения. Однако в современной России он относительно нов, хотя и прошел достаточно долгий исторический путь. В действующем ФЗ «О несостоятельности (банкротстве)» в главе 1 статьи 2 даётся следующее определение «несостоятельности (банкротства)» – «это признанная арбитражным судом неспособность должника в полном объеме удовлетворить требования кредиторов по денежным обязательствам и (или) исполнить обязанности по уплате обязательных платежей». Для диагностики банкротства широко используют конкретные методики финансового анализа, а также специальные методики. Одни из них разработаны Федеральной службой по делам финансового оздоровления и банкротства за почти 15 летний срок ее существования, другие - учеными различных областей знания. Угроза банкротства может диагностироваться неудовлетворительной структурой баланса, для чего рекомендовано рассчитывать следующие коэффициенты: 1)коэффициент текущей ликвидности ( Ктл); 2)коэффициент обеспеченности собственными средствами (Косс); 3)коэффициент восстановления платежеспособности предприятия (Квп); 4)коэффициент утраты платежеспособности (Куп). Ликвидность это способность организации (предприятия) выполнять своевременно свои краткосрочные обязательства. Для ее оценки используется целая система коэффициентов (абсолютной, промежуточной, текущей) ликвидности. Различие в методике их оценки связано с использованием различных статей 2 и 5 разделов бухгалтерского баланса предприятий (по степени ликвидности активов и срочности обязательств). В перечень показателей по выявлению неудовлетворительной структуры баланса включен коэффициент текущей ликвидности (Ктл). Он характеризует общую обеспеченность предприятия оборотными и денежными средствами для ведения хозяйственной деятельности, то есть своевременного погашения его срочных обязательств и рассчитывается соотношением оборотных активов предприятия к текущим обязательствам: Стр. 290 Ктл =------------ (ф.№1) Стр. 690 2).Коэффициент обеспеченности собственными оборотными средствами (Косс.) Стр. 490- стр. 190 Косс =------------------------ (ф.№1) Стр. 290 Наличие собственных оборотных средств (собственного капитала в обороте) является одним из важных показателей финансовой устойчивости организации. Отсутствие же собственного оборотного капитала свидетельствует о том, что все оборотные средства организации, а, возможно, и часть внеоборотных активов (в случае отрицательного значения капитала) сформирована за счет заемных средств. Величина собственных оборотных средств определяется вычитанием из стоимости капитала и резервов стоимости внеоборотных активов (или из суммы оборотных активов вычитают сумму краткосрочных обязательств). Для расчета коэффициента обеспеченности собственными оборотными средствами нужно их сумму соотнести с общей суммой оборотных активов (в случае, если получено отрицательное значение суммы собственных оборотных средств, расчет показателя обеспеченности собственными оборотными средствами не имеет экономического смысла). Коэффициенты восстановления (утраты) платежеспособности рассчитываются как для платежеспособных, так и для неплатежеспособных предприятий (организаций). Коэффициент восстановления платежеспособности (Квп) может определяться как отношение расчетного Ктл к его установленному значению (2). В свою очередь расчетное значение Квп определяется как сумма фактического значения коэффициента текущей ликвидности на конец анализируемого периода (К тлк ) и изменения значения этого коэффициента между окончанием и началом отчетного периода (Ктлн) в пересчете на период восстановления платежеспособности, установленный в 6 мес. Формула этого расчета выглядит следующим образом: Ктлк +6/Т (Ктлк - Ктлн) Квп =----------------------------, где: 2 Т – отчетный (анализируемый период – 3, 6, 9, 12 месяцев); 6 – период восстановления платежеспособности (месяцы); 2 – нормативное значение коэффициента текущей ликвидности. Если величина Квп будет более 1,0, то у предприятия есть реальные возможности восстановить свою платежеспособность; если же его величина окажется меньше 1,0, то такой возможности у предприятия нет. Если Квп <1,0, то определяется коэффициент утраты платежеспособности по формуле: Ктлк +3/Т (Ктлк - Ктлн) Куп =------------------------------, где: 2 3 – период утраты платежеспособности предприятием (месяцы). Если Куп >1,0 - предприятие может не утратить свою платежеспособность в течение рассматриваемого периода. Если же Куп <1,0, то предприятию грозит реальная утрата платежеспособности. Если фактическое значение коэффициентов текущей ликвидности и обеспеченности собственными оборотными средствами ниже нормативных значений, но наблюдается тенденция их роста за анализируемый период, то рассчитывается коэффициент восстановления (утраты) платежеспособности за период 6 мес. Если полученное значение коэффициента восстановления (утраты) платежеспособности будет > или = 1,0, то организация имеет реальную возможность восстановить свою платежеспособность в течение 6 мес. и наоборот. При диагностике банкротства используется и расчет других показателей как для характеристики текущей угрозы банкротства, так и для установления имеющейся в организации возможности нейтрализовать угрозу банкротства за счет внутренних резервов. В первом случае это использование коэффициента автономии (свидетельствующего о доле собственного капитала в общей сумме источников финансирования – валюте баланса). Считается, что устойчивая тенденция к снижению величины этого коэффициента, а также коэффициента текущей ликвидности свидетельствует об «отложенной угрозе банкротства» и при ее длительности банкротство может стать реальностью. Во втором случае угроза банкротства диагностируется преимущественно по двум показателям: 1)коэффициенту рентабельности капитала (КРск), рассчитываемому по формуле: КРск = ЧП/СК, где ЧП – сумма чистой прибыли; СК – средняя сумма собственного капитала (за год). Этот показатель свидетельствует о том, в какой мере предприятие способно формировать дополнительные денежные потоки для удовлетворения возрастающих платежных обязательств. 2)коэффициенту оборачиваемости активов (КОа), рассчитываемому по формуле: КОа =Ор/А, где Ор – сумма оборота по реализации продукции в рассматриваемом периоде; А – средний остаток активов в рассматриваемом периоде. Расчет коэффициента оборачиваемости активов необходим для того, чтобы оценить скорость формирования дополнительных денежных потоков. В качестве оценочных показателей диагностики следует использовать систему показателей платежеспособности и финансовой устойчивости, содержащуюся в Правилах проведения арбитражным управляющим финансового анализа, (утвержденных Постановлением Правительства РФ №367 от 25.06.2003 г.) 1. Коэффициенты, характеризующие платежеспособность должника Коэффициент абсолютной ликвидности. Коэффициент абсолютной ликвидности показывает, какая часть краткосрочных обязательств может быть погашена немедленно, и рассчитывается как отношение наиболее ликвидных оборотных активов к текущим обязательствам должника. Коэффициент текущей ликвидности. Коэффициент текущей ликвидности характеризует обеспеченность организации оборотными средствами для ведения хозяйственной деятельности и своевременного погашения обязательств и определяется как отношение ликвидных активов к текущим обязательствам должника. Показатель обеспеченности обязательств должника его активами. Показатель обеспеченности обязательств должника его активами характеризует величину активов должника, приходящихся на единицу долга, и определяется как отношение суммы ликвидных и скорректированных внеоборотных активов к обязательствам должника.Степень платежеспособности по текущим обязательствам. Степень платежеспособности по текущим обязательствам определяет текущую платежеспособность организации рассчитывается как отношение текущих обязательств должника к величине его среднемесячной выручки. Коэффициенты, характеризующие финансовую устойчивость должника: Коэффициент автономии (финансовой независимости). Коэффициент автономии (финансовой независимости) показывает долю активов должника, которые обеспечиваются собственными средствами, и определяется как отношение собственных средств к совокупным активам.Коэффициент обеспеченности собственными оборотными средствами (доля собственных оборотных средств в оборотных активах) определяет степень обеспеченности организации собственными оборотными средствами, необходимыми для ее финансовой устойчивости, и рассчитывается как отношение разницы собственных средств и скорректированных внеоборотных активов к величине оборотных активов. Доля просроченной кредиторской задолженности в пассивах характеризует наличие просроченной кредиторской задолженности и ее удельный вес в совокупных пассивах организации и определяется в процентах как отношение просроченной кредиторской задолженности к совокупным пассивам. Показатель отношения дебиторской задолженности к совокупным активам определяется как отношение суммы долгосрочной дебиторской задолженности, краткосрочной дебиторской задолженности и потенциальных оборотных активов, подлежащих возврату, к совокупным активам организации. Двухфакторная модель Альтмана Используются два показателя, от которых зависит вероятность банкротства. Это коэффициент текущей ликвидности и коэффициент финансовой зависимости. В результате статистического анализа западной практики были установлены весовые коэффициенты, характеризующие значимость каждого из этих факторов. Для США данная модель выражается зависимостью: Z = - 0.3877 — 1.0736KТЛ + 0.0579Узс где Kтл - коэффициент текущей ликвидности; Узс - удельный вес заемных средств в активах (в долях единицы). Если Z = 0 - вероятность банкротства 50%; Z < 0 - вероятность банкротства < 50%; Z > 0 - вероятность банкротства > 50%. Пятифакторная модель Альтмана: Z = 1,2Х1 + 1,4Х2 + 3,3Х3 + 0,6Х4 + 1,0Х5 где Х1 - текущие активы - текущие обязательства/все обязательства; Х2 нераспределенная прибыль / сумма активов; Х3 прибыль до уплаты процентов и налогов/ сумма активов; Х4 - рыночная стоимость акций / заемный капитал; Х5 - объем продаж (выручка) / сумма активов. Если значение Z<1,8, то это признак высокой вероятности банкротства, тогда как значение 1,8<Z<2,7 - вероятность банкротства средняя; 2,7<Z<2,9 - банкротство возможно, но при определенных обстоятельствах; Z>3,0 - очень малая вероятность банкротства. Для компаний, акции которых не котируются на бирже, Альтман предложил модифицированный вариант формулы прогнозирования: Z = 0.717Х1 + 0.847Х2 + 3.10Х3 + 0.42Х4 + 0.995Х5. (4) В этой формуле коэффициент Х4 характеризует балансовую, а не рыночную стоимость акций или отношение балансовой стоимости собственного капитала предприятия к балансовой стоимости заемных средств. Пограничное значение Z при этом равно 1.23. Модель Иркутской государственной экономической академии Модель показателя риска банкротств имеет следующий вид: R = 8.38K1 + K2 + 0.054K3 + 0.63K4 где K1 - отношение оборотного капитала к активам; K2 - отношение чистой прибыли к собственному капиталу; K3 - отношение выручки от реализации к активам; K4 - отношение чистой прибыли (непокрытого убытка, взятого с отрицательным знаком) к затратам. Для оценки значений модели R используется шкала из 5 интервалов (табл. 1): Таблица 1 - Вероятность банкротства организации в зависимости от значений R Значение R <0 0-0,18 0,18-0,32 0,32-0,42 >0,42 Вероятность банкротства, % Максимальная (90 100) Высокая (60-100) Средняя (35 - 50) Низкая (15-20) Минимальная (до 10)