Тема 8. Технологии межбанковских платежных систем в

реклама

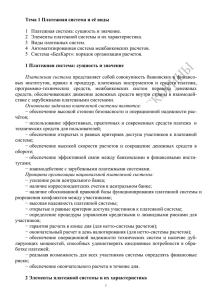

Тема 8:Технологии межбанковских платежных систем в Республике Беларусь. 1. Системы межбанковских расчетов. 2. Технологическая организация международных межбанковских взаимодействий через систему SWIFT. 3. Межбанковские расчеты в Республике Беларусь. Подходы к построению системы межбанковских расчетов • построение системы передачи межбанковских сообщений и финансовой информации на основе общедоступных компьютерных сетей; • организация специализированной системы на основе специальных корпоративных компьютерных сетей. Способы осуществления межбанковских расчетов • При валовых расчетах каждый платеж обрабатывается последовательно • Клиринг осуществляет многосторонний (двусторонний) зачет взаимных встречных платежей участников, причем оплате подлежит только разница между суммами взаимных обязательств, что позволяет значительно снизить потребность участников в оборотных средствах. Виды клиринга • Внутренний межбанковский клиринг • Международный валютный клиринг Межбанковские расчеты могут выполняться через: • автоматические расчетные палаты; • клиринговые центры; • процессинговые центры. Электронные системы межбанковских операций Системы банковских сообщений: • SWIFT (международная система), • «Bankwire» (США), • BACSTEL (Англия) Системы расчетов: • «Fedwire», • CHIPS (США), • CHAPS (Великобритания), • «Sagritter» (Франция), • SIT (Франция), • «Зенчинкио» (Япония), • BISS (Беларусь). Характеристики систем межбанковских расчетов Система Тип системы Странапользователь Способ обработки Способ расчета «Clearning House» Крупные платежи, прочие платежи Бельгия Ручной Многосторонний неттинг СЕС Прочие платежи Тоже Автоматическая клиринговая палата Тоже LVTS Крупные платежи Канада Режим реального времени « СН Paris Крупные платежи, прочие платежи Франция Ручной « EAF Крупные платежи Германия Режим реального времени Двусторонний, многосторонний неттинг «Local Clearing» Прочие платежи Италия Тоже Многосторонний неттинг «Retail» Прочие платежи Италия Автоматическая клиринговая палата Многосторонний неттинг BISS Крупные платежи Беларусь Режим реального времени На валовой основе в режиме реального времени Клиринг Прочие платежи То же Тоже Многосторонний неттинг «Elite» Срочные, массовые платежи Россия « Тоже ЭЛСИ-МЕР Прочие платежи Тоже « « КЦМР (СКП) Крупные платежи Казахстан « На валовой основе в режиме реального времени Модель клиринга обеспечивает • расчеты в случае отсутствия достаточных средств на счетах в данный момент, так как учитываются возможные поступления по платежным поручениям, находящимся рядом в очереди на обработку или которые могут прийти в ближайшее время; • поступление платежей на технологические счета, где происходит накопление до момента окончания расчетов; • проведение платежей одной транзакцией, если при выполнении проводки остатки на счетах остаются активными; • отправку соответствующих документов в очередь клиринговых платежей в случае возникновения пассивных остатков. 2. S.W.I.F.T. 239 банков из 15 стран Европы и Северной Америки в мае 1973 года в соответствии с бельгийским законодательством создали компанию S.W.I.F.T. (Society for Worldwide Interbank Financial Telecommunication – Общество всемирных межбанковских финансовых телекоммуникаций). • Целью компании стало создание, использование, поддержка и эксплуатация единой системы и средств, необходимых для быстрой и безопасной передачи банковских сообщений любого вида по сетям телекоммуникаций. • Для каждой компании, претендующей на вступление в S.W.I.F.T. в качестве участника, установлены специальные критерии, на соответствие которым она проходит проверку. • С каждой из компаний заключается отдельный договор, определяющий, какие услуги S.W.I.F.T. распространяются на нее. • После заключения договора S.W.I.F.T. принимает на себя ответственность за точную, полную и своевременную доставку сообщений. Система межбанковских расчетов обеспечивает выполнение следующих категорий банковских операций: • клиентские переводы; • банковские переводы; • валютные операции; • документарные операции. Международная система SWIFT • В своей деятельности SWIFT использует международные стандарты, разработанные Международной организацией по стандартизации (ISO) и Международной торговой палатой (ICC). • В настоящее время система обслуживает 11 категорий сообщений (Message Transaction – МТ), включающие более 130 их типов. Заголовок Начало Текст Начало Конец Хвостовик Конец (Trailer) сообщения сообщения (Header) текста сообщения текста (Text of (End of (Start of (Start of (End of Message) Message) Message) Text) Text) Структура сообщения SWIFT • Система SWIFT позволяет: 1) повысить эффективность работы банка за счет стандартизации и использования современных способов передачи информации; 2) обеспечить надежность при передаче сообщений за счет специального порядка передачи и приема сообщений, их кодирования; 3) сократить операционные расходы по сравнению с телексной связью; 4) обеспечить удобный, прямой и быстрый доступ банка-члена к своим корреспондентам, отделениям и филиалам (обычное доставляется в любую точку мира за 20 мин, срочное – за 5 мин); сообщение 5) преодолеть языковые барьеры и свести к минимуму различия на практике осуществления международных банковских операций за счет использования стандартизированных сообщений; 6) повысить конкурентоспособность банка-члена за счет того, что международный и кредитный обороты все более концентрируются на участниках и пользователях SWIFT; 7) обеспечить безопасность передачи: защиту от фальсификации потерь банковской информации и оставления платежных поручений и финансовых сообщений без ответа. • Для правильной доставки сообщения по сети SWIFT используется код- идентификатор банка BIC (Bank Identifier Code), являющийся его адресом в системе SWIFT. • Подлежащие отправке сообщения подготавливаются банком в соответствующем формате и вводятся в терминал SWIFT, в качестве которого может использоваться как телекс, так и другие технические средства. • Все входящие по сети сообщения распределяются по конкретным исполнителям и при необходимости маршрутизируются по внутрибанковским каналам связи. • Для облегчения формирования исходящих сообщений создаются специальные бланки с указанием всех обязательных и необязательных полей. Высокий уровень безопасности достигается за счет: 1) присвоения каждому сообщению входящего и исходящего номера и контроля со стороны SWIFT над соблюдением порядка нумерации; 2) шифровки текста сообщения с помощью специальных криптографических устройств; 3) формирования отчетов, предоставляемых системой пользователю и направляемых ему с определенной периодичностью; 4) использования ключей аутентификации. Сеть SWIFT включает в себя: 1) терминалы пользователей SBT (SWIFT Based Terminal), позволяющие подключаться к сети; 2) региональные процессоры RP (Regional Processor), предназначенные для получения сообщений от пользователей и их проверки, получения инструкций от группового процессора, доставки сообщений и контроля локальных коммуникаций с пользователями. Каждый региональный процессор работает в автоматическом режиме; 3) групповые процессоры SP (Slice Processor), осуществляющие хранение сообщений и их нахождение по запросу, распределение сообщений на региональный процессор, к которому подсоединен адресат, долгосрочное и краткосрочное архивирование данных и генерацию системных отчетов; 4) системные управляющие процессоры SCP (System Control Processor), которые выполняют управляющие и контролирующие функции для всей системы и сети (США, Нидерланды). • Пользователи SWIFT имеют доступ и к другим стандартам сообщений и сетям. В частности, в целях дальнейшего развития и расширения предлагаемых услуг обеспечена полноценная поддержка обмена в стандарте ООН EDIFACT (Electronic Data Interchange For Administration, Commerce and Transport). • Принципы построения системы SWIFT создают все условия для автоматизированной обработки сообщений, поступающих по сети, а также генерирования их для отправки в систему. Технология работы с сообщениями во многом зависит от существующего уровня автоматизации работ в банке. Терминальное оборудование SWIFT для передачи данных между компьютерами без ручного вмешательства увязывают с банковской ЭВМ. На пути создания такой системы встречаются следующие трудности: • уровень автоматизации банковской системы может не соответствовать требованиям системы; • сложившаяся внутренняя система кодирования банковской информации не соответствует стандартам ISO, что приводит к сложностям в распознавании кодов и идентификаторов, которыми оперирует SWIFT. Поэтому банки осуществляют поэтапное включение SWIFT во внутреннюю систему автоматизации. Европейская система расчетов в евро Страна 1 Страна 2 Национальная система RTGS Национальная система RTGS Механизм TARGET RTGS Национальная система Страна 3 RTGS Национальная система Страна 4 Межбанковские расчеты в Республике Беларусь • В соответствии со статьей 25 Банковского кодекса Республики Беларусь от 25 октября 2000 г. № 441–3 (далее – Банковский кодекс) одной из основных функций Национального банка Республики Беларусь (далее – Национальный банк) является организация эффективного, надежного и безопасного функционирования системы межбанковских расчетов. • Межбанковские расчеты в официальной денежной единице Республики Беларусь осуществляются через автоматизированную систему межбанковских расчетов Национального банка Республики Беларусь. • Оператором АС МБР является Национальный банк Республики Беларусь, функции которого выполняет Расчетный центр Национального банка Республики Беларусь. • Обязательным условием для осуществления расчетов через АС МБР является установление корреспондентских отношений с Национальным банком путем заключения договора и открытия корреспондентского счета в Национальном банке. • Автоматизированная система межбанковских расчетов Республики Беларусь включает в себя две основные функциональные компоненты (подсистемы) – систему BISS и клиринговую систему прочих платежей. • В системе BISS (валовая система расчетов) осуществляются межбанковские расчеты по срочным и несрочным денежным переводам, а также по результатам клиринга (по прочим денежным переводам, по сделкам купли–продажи ценных бумаг и финансовых инструментов срочных сделок, по операциям с использованием банковских пластиковых карточек). Модернизированная система BISS введена в промышленную эксплуатацию в апреле 2005 г. • В качестве инструмента, регулирующего распределение потоков межбанковских платежей между системами, используется устанавливаемый Национальным банком Республики Беларусь размер максимальной суммы денежного перевода, подлежащего обработке в клиринговой системе прочих платежей (в настоящее время – 3 млн. руб.). Суммы свыше 3 млн. руб. обрабатываются в системе BISS. Межбанковские расчеты в системе BISS осуществляются с учетом следующих принципов: • разделение платежного потока на электронные платежные документы Национального банка, срочные электронные платежные документы и несрочные электронные платежные документы; • обработка электронных платежных документов в режиме реального времени; • проведение межбанковских расчетов по срочным электронным платежным документам, включая электронные платежные документы Национального банка на дебетование корреспондентских счетов банков в соответствии с законодательством Республики Беларусь, на валовой основе в пределах денежных средств на корреспондентских счетах банков; • проведение межбанковских расчетов по несрочным электронным платежным документам с использованием алгоритмов неттинга платежей с учетом денежных средств, зарезервированных на корреспондентских счетах банков для осуществления расчетов по несрочным денежным переводам в системе BISS; • отражение суммы каждого электронного платежного документа по корреспондентскому (межфилиальному) счету банка индивидуально в полном размере платежа; • наличие технологической возможности комплексного управления состоянием корреспондентских счетов, включая мониторинг состояния расчетов и использование предоставляемых Национальным банком инструментов поддержания ликвидности. • Досылка банками-отправителями в банки-получатели платежных документов на бумажном носителе не производится. • Банк-отправитель на основании оформленных в соответствии с законодательством Республики Беларусь платежных документов от своего имени формирует электронные платежные документы и передает их в систему BISS. • Передача электронных платежных документов в систему BISS производится банками и Национальным банком равномерно в соответствии с графиком системы BISS непосредственно после списания денежных средств со счетов клиентов либо со счетов по учету собственных платежей. • В формируемых для передачи в систему BISS электронных платежных документах банками-отправителями указывается статус: "Срочный" или "Несрочный". • При отсутствии (недостаточности) денежных средств на корреспондентском счете банка-отправителя срочные электронные платежные документы помещаются в очередь ожидания средств. Очередь ожидания средств по срочным электронным платежным документам формируется в зависимости от времени их поступления и с учетом приоритетов. • При отсутствии встречных электронных платежных документов и (или) недостаточности суммы резерва несрочные электронные платежные документы помещаются в очередь ожидания средств для обработки в следующем сеансе взаимозачета. Обработка несрочных электронных платежных документов из очереди ожидания средств осуществляется независимо от времени их поступления. • Банк-отправитель может отозвать электронный платежный документ из очереди ожидания средств по срочным и несрочным электронным платежным документам путем передачи в систему BISS электронного сообщения. • В системе BISS допускается перевод несрочных (срочных) электронных платежных документов в срочные (несрочные) посредством направления банком-отправителем в систему BISS соответствующих электронных сообщений на присвоение им приоритета. • Межбанковский расчет в системе BISS является окончательным и не подлежит аннулированию после изменения состояния корреспондентских счетов банков (счета для межбанковских расчетов Национального банка). • Временем окончательности расчета в системе BISS является время изменения состояния корреспондентского счета банка (счета для межбанковских расчетов Национального банка), указываемое в выписке из корреспондентского счета (счета для межбанковских расчетов Национального банка). • Банки-получатели на основании электронных платежных документов банков-отправителей, дополнительно удостоверенных электронной цифровой подписью Расчетного центра, отражают операции по корреспондентскому счету банка и субкорреспондентским счетам филиалов банка, зачисляют денежные средства на счета клиентов либо на счета по учету собственных средств банка-получателя в кратчайшие сроки в течение текущего операционного дня банка. Участник АС МБР со своих программно-технических комплексов по установленным правилам формирует и передает электронные расчетные документы: • по операциям, связанным с выполнением мероприятий денежно-кредитной политики Национального банка, обслуживанием кредитных, депозитных, валютных и других сделок Национального банка, - в систему BISS (сообщения 202); • по расчетам на рынке государственных ценных бумаг, валютном рынке - в систему BISS (сообщения 202); • по крупным суммам и срочным платежам, независимо от их суммы, связанным с выполнением расчетных обязательств клиентов, а также по операциям, связанным с выполнением обязательств между банками и Национальным банком, - в систему BISS (сообщения 100, 202); • по прочим платежам (несрочные и мелкие суммы), связанным с выполнением расчетных обязательств клиентов и обязательств банков, - в клиринговую систему (реестры входящих платежей); • по операциям, связанным с использованием банками средств фонда обязательных резервов при проведении межбанковских расчетов, - в систему BISS (сообщения 202); • по отражению результатов клиринговых сеансов по корреспондентским счетам банковучастников - в систему BISS (сообщения 204), формируемых Национальным банком; • по взысканию в бесспорном порядке со счета банка на счет Национального банка недовнесенных средств в фонд обязательных резервов и гарантийный фонд защиты вкладов и депозитов физических лиц, а также погашению основной суммы задолженности и процентов по кредитам - в систему BISS (сообщения 204), формируемых Национальным банком; • по операциям, связанным с дебетованием счета банка в соответствии с полномочиями, предоставленными Национальному банку банком - участником расчетов договорами, либо, при отсутствии таких полномочий, если это вытекает из отдельных положений, документов - в систему BISS (сообщения 204), формируемых Национальным банком. • Рабочий день системы BISS начинается в 8.00 и заканчивается в 19.30. Система не функционирует в дни государственных праздников, праздничные и выходные дни. В системе BISS предусматривается следующий регламент работы (последовательность режимов): • запуск системы; • открытие операционного дня (8.00 - 8.30); • операционный день (8.30 - 17.00); • расчетное окно (17.00 - 19.30); • закрытие операционного дня (19.30). Типы сообщений, передаваемых в системе BISS Категория Код типа сообщения Название типа сообщения Системные сообщения 096 Ответ на системное сообщение 098 Системное сообщение 099 Сообщение в свободном формате 100 Клиентский перевод 196 Отрицательный ответ по клиентскому переводу 202 Общий межбанковский перевод 204 Распоряжение о прямом дебетовании счета 204 (составное) Расчеты с клиринговой системой 296 Ответ по банковскому переводу 900 Подтверждение дебета 910 Подтверждение кредита 996 Отрицательный ответ на запрос информации 998 Запрос информации 1 Переводы клиента 2 Переводы банка 9 Подтверждения Схема прохождения платежа ------------------------------¬ ----------------------¬ ¦ Плательщик (приказодатель) ¦ -> ¦ Банк приказодателя ¦ ¦-----------------------------¦---------------------¦ /\ \/ ¦ --------¬ --------¬ ¦ 100 ¦ ¦ 900 ¦ ¦-------¦-------¦ /\ \/ ¦ ----------------------¬ ¦ АС МБР ¦ ¦---------------------¦ ¦ \/ \/ --------¬ --------¬ ¦ 100 ¦ ¦ 910 ¦ ¦-------¦-------¦ ¦ \/ \/ ------------------------------¬ ----------------------¬ ¦ Получатель (бенефициар) ¦ <- ¦ Банк бенефициара ¦ ¦-----------------------------¦----------------------