Управление финансовыми рисками

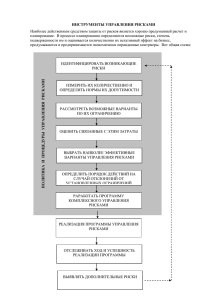

реклама

Управление финансовыми рисками 080100.62 ЭКОНОМИКА ИМБЭ Кафедра Финансы и налоги Доцент, канд.экон.наук Кузьмичева Ирина Александровна Старший преподаватель Левкина Елена Владимировна •Тема 2. СУЩНОСТЬ, ЦЕЛИ И ФУНКЦИИ УПРАВЛЕНИЯ ФИНАНСОВЫМИ РИСКАМИ ПРЕДПРИЯТИЯ Содержание: • 1. УПРАВЛЕНИЕ ФИНАНСОВЫМИ РИСКАМИ: ОСНОВНЫЕ ПРИНЦИПЫ И МЕТОДЫ. • 2. ГЛАВНАЯ ЦЕЛЬ УПРАВЛЕНИЯ ФИНАНСОВЫМИ РИСКАМИ. • 3. СИСТЕМА ОСНОВНЫХ ЗАДАЧ УПРАВЛЕНИЯ ФИНАНСОВЫМИ РИСКАМИ ПРЕДПРИЯТИЯ. • 4. ФУНКЦИИ И МЕХАНИЗМ УПРАВЛЕНИЯ ФИНАНСОВЫМИ РИСКАМИ ПРЕДПРИЯТИЯ. Требования к знаниям, умениям и навыкам • • • • • • • • • • • • • • • • • 3 Знать: особенности и механизм управления финансовыми рисками в различных областях и сферах предпринимательской деятельности (ПК-4); методы сбора и обработки информации о факторах внешней и внутренней среды, влияющих на деятельность предприятий и организаций (ПК-4); инструментальные средства для обработки экономических данных (ПК-5); виды, состав и структуру отчетных документов предприятия (организации) (ПК-7); критерии выбора эффективных управленческих решений, в том числе с учетом уровня рисков (ПК-13). Уметь: анализировать и оценивать влияние финансовых рисков на эффективность деятельности предприятия (организации) (ПК-4); работать с финансовыми документами, в том числе с бухгалтерской отчетностью, использовать ее в аналитических целях и диагностировать с ее помощью финансовые риски деятельности предприятия (ПК-7); осуществлять выбор управленческих решений на основе критериев социально-экономической эффективности, рисков и возможных социально-экономических последствий (ПК-13). Владеть: методами и приемами анализа и оценки финансовых рисков (ПК-4); навыками выбора и применения инструментальных средств для обработки экономических данных (ПК-5); навыками анализа финансовой, бухгалтерской и иной информации, содержащейся в отчетности предприятий (организаций) и использования полученных сведений для принятия рисковых управленческих решений (ПК-7); навыками критической оценки вариантов управленческих решений; расчета критериев социально-экономической эффективности, рисков и возможных социально-экономических последствий (ПК-13). Источники 1.Конституция РФ. 2.Закон РФ «О несостоятельности и банкротстве» № 127 от 26.10.2002 г. (в ред. от 12.07.2011 г.) 3. Бланк, И.А. Управление финансовыми рисками / И.А. Бланк. – Ки¬ев: Ника-Центр, 2007. – 600 с.: ил. – (Библиотека финансового менеджера). 4. Кандинская, О.А. Управление финансовыми рисками: поиск оптимальной стратегии / О.А. Кандинская. – М.: Юнити, 2009. – 401 с. 5. Шапкин, А.С. Экономические и финансовые риски. Оценка, управление, портфель инвестиций. – 2-е изд / А.С. Шапкин. – М.: Издательскоторговая корпорация «Дашков и КО». – 2013. – 546 с. Материал для восстановления знаний Управление финансовыми рисками 1. Управление финансовыми рисками: основные принципы и методы. 2. Главная цель управления финансовыми рисками. 3. Система основных задач управления финансовыми рисками предприятия. 4. Функции и механизм управления финансовыми рисками предприятия. 5. Процесс управления финансовыми рисками организации. 6. Дисконтирование де-нежных потоков. 5 Содержание Управление финансовыми рисками 1. Ключевые понятия 2. Учебный материал 3. Вопросы для самопроверки 4. Рекомендуемая литература 6 Система и этапы управления финансовыми рисками • Управление финансовыми рисками предприятия представляет собой систему принципов и методов разработки и реализации рисковых финансовых решений, обеспечивающих всестороннюю оценку различных видов финансовых рисков и нейтрализацию их возможных негативных финансовых последствий. Система и этапы управления финансовыми рисками Система и этапы управления финансовыми рисками Система и этапы управления финансовыми рисками • Современная концепция рискменеджмента предприятия интегрированный риск-менеджмент требует его внедрения в функции каждого работника на всех уровнях организационной структуры. Традиционный подход: • Фрагментарный риск-менеджмент: • каждое подразделение ( бухгалтерия, финансовый отдел. служба внутреннего аудита и др.) самостоятельно управляют рисками в соответствии со своими функциями. • Эпизодический риск-менеджмент: • решение о необходимости управленческого воздействия менеджеры принимают тогда, когда посчитают это необходимым. • Ограниченный риск-менеджмент: • направлен прежде всего на финансовые риски и риски поддающиеся страхованию. Современный подход: • Интегрированный риск-менеджмент: • управления рисками координирует высшее руководство риск-менеджмент является составной частью работы каждого сотрудника организации. • Непрерывный риск-менеджмент: процесс управления рисками осуществляется непрерывно. • Расширенный риск-менеджмент: рассматриваются все риски и возможности управления ими Современный подход: Ключевая роль в эффективности управления рисками принадлежит акционерам компании. Конкретные организационные формы создание специальных отделов и комитетов по управлению рисками - зависят oт размеров и особенностей конкретной организации. Так , в коммерческих банках управление основными портфельными рисками осуществляют. - Комитет по управлению активами и пассивами. - Кредитный комитет. - Бэк-офис. - Комитет по внутреннему аудиту . Но в любом случае главный риск-менеджер любой фирмы - ее президент. Современный подход: Для финансовых организаций существенную роль играют органы внешнего регулирования и надзора на основе системы пруденциальных нормативов, ограничивающих принимаемые риски. Преимущества такой системы заключаются в единстве управления финансовым рынком, где заемщики из разных сегментов конкурируют за один и тот же капитал. Основные этапы управления финансовыми рисками: Основными этапами управления финансовыми рисками являются : 1) идентификация основных видов риска,. угрожающих достижению целей фирмы, 2) оценка и измерение величины рисков, 3) выбор и применение методов защиты. 4) мониторинг текущей ситуации и. при необходимости, корректировка ранее принятых решений. 5) анализ эффективности процесса управления. Стратегии управления ФР Стратегии управления ФР определяются общей стратегией фирмы: от риска можно уклонятся, принимать его в определенной степени, передавать спекулянтам. В качестве основных можно назвать следующие стратегии: - страхование, - диверсификация, - концентрация, - хеджирование, - иммунизация, - резервирование. Стратегия страхования (покупка страхового полиса у страховой компании) имеет ограниченное значение по двум причинам: - ассиметричности информации страхователя и страховщика, что приводит к высокой стоимости анализа рисков страховщиком; - морального риска - риска недостаточности стимулов у страхователя для преодоления проблем в случае наличия страхового полиса. Стратегия диверсификации заключается в распределении инвестируемой суммы в разные типы и виды активов, денежные потоки которых находятся в противофазе, т.е. в случае падения доходов одних активов оно будет компенсировано ростом доходов других (активы с отрицательной корреляцией). Стратегия концентрации — обратная сторона диверсификации и заключается в ограничении предельной величины и доли вложений в определенные активы. Стратегия хеджирования заключается в занятии позиции, противоположной по отношению к риску с помощью срочных контрактов (производных финансовых инструментов, деривативов), Это содержание понятия хеджирование в узком смысле слова. В широком смысле - под хеджированием понимается использование любого метода снижения риска. Стратегия иммунизации применяется для устранения процентного риска и заключается в выравнивании сроков погашения процентных активов, пассивов и генерируемых ими денежных потоков. Стратегия резервирования заключается в создании страховых резервов на случай возможных потерь. Стратегия резервирования заключается в создании страховых резервов на случай возможных потерь. Методы управления ФР • Методы управления ФР можно разделить на 3 группы: • - административные, • - хеджирование срочными контрактами, • - управление активами и пассивами (asset and liability management, ALM). Методы управления ФР • Методы управления ФР можно разделить на 3 группы: • - административные, • - хеджирование срочными контрактами, • - управление активами и пассивами (asset and liability management, ALM). Административные методы включают: • политику фирмы по управлению определенным видом риска, • - нормативы (лимиты) величины риска, • - процедуры (регламенты) принятия решений и выполнения операций, • - мониторинг и регулирование текущего уровня рисков. Хеджирование срочными контрактами • основана на использовании финансовых контрактов, фиксирующих будущую цену (курс, процентную ставку) некоторого актива на определенный момент (или период) в будущем и, таким образом, исключающих рыночный риск. Управление активами и пассивам (ALM) • заключается в регулировании структуры баланса для защиты чистой стоимости активов (собственного капитала) от снижения. Контрольные вопросы: 1. Перечислите основные приемы и методы регулирования рисков. 2. Опишите организационную структуру риск менеджмента. 3. Какое подразделение отвечает за разработку и реализацию стратегии управления рисками? 4. Какие функции в области управления рисками относятся к компетенции Кредитного комитета? 5. Какие направления управления рисками относятся к компетенции Комитета по управлению активами и пассивами? 6. Перечислите основные обязанности Отдела управления рисками. 7. Какие службы банка относятся к службам поддержки и контроля рисков, что входит в их обязанности? 8. Дайте определение рыночного риска. Какие существуют его подвиды? 9. Перечислите основные блоки системы управления рыночными рисками. Рекомендуемая литература 1. Бланк, И.А. Управление финансовыми рисками / И.А. Бланк. – Ки¬ев: 2. 3. 4. 5. 6. 7. 8. 9. 30 Ника-Центр, 2007. – 600 с.: ил. – (Библиотека финансового менеджера). Кандинская, О.А. Управление финансовыми рисками: поиск опти-мальной стратегии / О.А. Кандинская. – М.: Юнити, 2009. – 401 с. Шапкин, А.С. Экономические и финансовые риски. Оценка, управ-ление, портфель инвестиций. – 2-е изд / А.С. Шапкин. – М.: Издательско-торговая корпорация «Дашков и КО». – 2013. – 546 с. Лукасевич И.Я. Инвестиции / И.Я. Лукасевич. – М.: Вузовский учеб-ник: ИНФРА-М, 2011. Лукасевич И.Я. Финансовый менеджмент / И.Я. Лукасевич. – М.: Эксмо, 2010. Уродовских В.Н. Управление рисками предприятия: учебное посо-бие / В.Н. Уродовских. – М.: Вузовский учебник: ИНФРА-М. 2010. Финансовая экономика – журнал. Финансовые исследования – журнал. Финансовый директор – журнал. • Спасибо за внимание! Использование материалов презентации Использование данной презентации, может осуществляться только при условии соблюдения требований законов РФ об авторском праве и интеллектуальной собственности, а также с учетом требований настоящего Заявления. Презентация является собственностью авторов. Разрешается распечатывать копию любой части презентации для личного некоммерческого использования, однако не допускается распечатывать какую-либо часть презентации с любой иной целью или по каким-либо причинам вносить изменения в любую часть презентации. Использование любой части презентации в другом произведении, как в печатной, электронной, так и иной форме, а также использование любой части презентации в другой презентации посредством ссылки или иным образом допускается только после получения письменного согласия авторов.