Совершенствование медицинского обеспечения граждан в

реклама

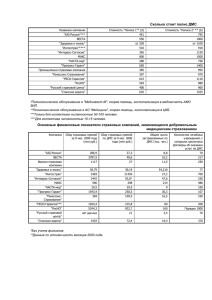

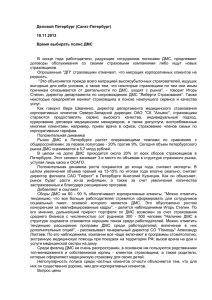

V ежегодная конференция «Негосударственное здравоохранение: состояние и перспективы развития» 08 декабря 2014 г. Москва • Рынок ДМС прошёл три этапа роста – «высокий»: 64%-ный среднегодовой рост с 1995 по 2001; – «средний»: 19%-ный рост с 2001 по 2008; – «низкий»: 7% – 8%-ный рост с 2009 по 2014. • • • Убыточность рынка ДМС стабильна и колеблется на уровне 85%. При уровне портфельной комиссии 3% - 5%, СК располагают маржой >10% от более 100 млрд. GWP; Происходит консолидация рынка, и бенефициары могут воспользоваться экономией на масштабе. В этом плане некоторый рост убыточности не выглядит критичным; В то же время, два фактора обуславливают определённые угрозы для рынка ДМС: – замедление рынка корпоративного ДМС до его полной остановки в среднесрочной перспективе – надвигающийся кризис, который ускорит все негативные проявления: рост убыточности как следствие роста обращаемости, инфляционный рост стоимости медицинской помощи, невозможность компенсировать инфляцию адекватным ростом тарифов из-за обострения конкуренции на сжимающемся рынке 2 Лидеры показали беспрецедентный уровень роста за 3 квартала 2014 по сравнению с АППГ; ТОР 10 растёт выше рынка; остальные «падают» 140 рост % млрд. руб. 92% 120 88% 115.0 109.0 100 97.4 86.0 80 79.5 65.4 60 40 20 0 64% 54.2 44.9 22% 19% 12% 8% 100% 95% 90% 85% 80% 75% 70% 65% 60% 55% 50% 45% 40% 35% 30% 25% 20% 15% 10% 5% 0% -5% янв. - сент. 2014/янв. - сент. 2013 Объём и динамика роста рынка ДМС 1995 – 2014 (млрд. руб.). Три этапа: a) ‘95 – ’01 (CAGR 64%); b) ‘01 – ’08 (CAGR 19%); c) ‘09 – ‘14 (CAGR 8%) 28.52% 15.27% ТОР10 рынка ДМС по премии 10.50% 2.42% Рынок ДМС в целом Рынок ДМС без ТОР 3 лидеров роста -1.06% -10% ТОР3 лидеров роста ДМС Рынок ДМС без ТОР 10 0% 10% 20% 30% Выводы: на рынке ДМС продолжается перераспределение GWP от мелких компаний к крупным; В 2014 году рынок продолжит замедляться; Без учёта ТОР3 по уровню роста остальные компании из первой десятки продолжали снижение темпов роста (с 5,5% до 5%); Премия СК с 11-й по 221-ю уменьшилась за год 3 Убыточность ТОР15 выше рынка, что объяснимо; убыточность рынка стремится к 85%. С учётом кризиса возможен рост убыточности 95% ТОР15 ВВП - квартал к тому же кварталу прошлого года Рынок ДМС в целом Инфляция - конец квартала к тому же периоду прошлого года Рынок ДМС без ТОР3 лидеров роста 90% 88.4% 85% 85.3% 84.2% 81.9% 79.9% 80.3% 79.6% 78% 74% 4.9 3.0 3.7 2.0 0.0 70% 2011 2012 6.5 8 0.8 0.7 6.9 2013 2014 4.3 4.0 1.0 76% 2010 6.9 6.1 5.0 78% 75% 84.6% 7 6.6 7.0 7.8 6.0 82.9% 80% 9.0 8.0 85.0% 80% Прогноз ВВП на конец 2015 г. -0,8%, инфляция 7,5%: продолжится замедление корпоративного ДМС, что окажет давление на сборы и убыточность 3 2 2 0.8 1 1.3 0.9 1-й 2-й 3-й 4-й 1-й 2-й 3-й 4-й 1-й 2-й 3-й кв. кв. кв. кв. кв. кв. кв. кв. кв. кв. кв. 2012 2012 2012 2012 2013 2013 2013 2013 2014 2014 2014 4 • ДМС физических лиц; • Страхование критических заболеваний; • Work-site marketing. Страхование на рабочем месте; • Страхование иностранных граждан в соответствии с изменениями в ст. 13 ФЗ «О правовом положении иностранных граждан в РФ»; • Франшиза в полисах ДМС, как корпоративных, так и индивидуальных 5 Объём платных медицинских услуг в 2013 г. (600 млрд. руб.) больше GWP КАСКО, ОСАГО, ИЮЛ и ДМС (565 млрд. руб.) Платная медицина в 6 раз больше ДМС, рост – выше, чем в ДМС, и нет замедления. Потенциал страхования ф/л – наивысший с точки зрения роста ДМС в целом. Переход 10% клиентов из рынка платных медуслуг в ДМС ф/лиц приведёт к увеличению рынка ДМС в целом на 50%, и рынка ДМС ф/лиц – в пять раз 800 25% 675 700 590 600 600 20% 410 440 600 600 540 500 520 500 700 15% 400 370 400 300 300 250 10% 210 300 200 200 5% 100 101 101 100 74 14 0 0% 2005 2006 2007 2008 2009 2010 2011 2012 2013 2014F Объём рынка платных медуслуг, млрд. руб. 0 Рынок платных ДМС корпоративное медицинских услуг ДМС ф/л Объём 2013, млрд руб. ДМС, млрд.руб. Изменение, % Если 10% рынка пл. мед. услуг перейдёт в ДМС ф/л 6 В основном в РФ оплата медицинских услуг частных ЛПУ происходит за счёт индивидуальных клиентов – 86% в структуре доходов медицинских учреждений. ЛПУ, страховщик и пациент нуждаются друг в друге. Внедрение страховщиков во взаимоотношения ЛПУ и физического лица подтверждается мировой практикой Структура доходов частных медицинских учреждений в РФ, % 37% Франция Канада 51% Германия 54% Доля прочих источников Япония 60% Бразилия 63% Доля услуг по ОМС 1% 3% 77% Россия Мексика 94% Китай 96% Индия 100% 0% out-of-pocket Доля услуг по ДМС Доля прямых платежей пациентов 50% 10% 86% 100% ДМС 0% 20% 40% 60% 80% 100% Источник: Swiss Re report Sigma No 6/2007 “To your health: diagnosing the state of healthcare and the global PMI industry”; BusinesStat 7 На 100 000 населения Впервые выявленных диагнозов «злокачественное новообразование» 2008 г. Мужчины 347,4 Женщины 344,2 • 0 – 14 лет Мужчины 13,5 Женщины 11,0 • 15 – 19 лет Мужчины 15,5 Женщины 11,0 • 20 – 39 лет Мужчины 33,1 Женщины 64,1 40 – 59 лет Мужчины 381,4 Женщины 396,4 Для возрастов 30 – 55 лет вероятность впервые выявленной онкологии находится на уровне 0,1%; при среднегодовой стоимости лечения онкологического заболевания 2 млн. руб. нетто-ставка соответствует 2 000 рублей, что меньше ожидания расходов по ОРВИ; Страхование критических заболеваний войдёт в стандартное покрытие по полису ДМС Помимо онкологии страховое покрытие также будет постепенно дополняться лечением за рубежом в случае иных критических заболеваний, включая трансплантологию и реабилитацию в зарубежных клиниках 60+ лет Мужчины 1 742,9 Женщины 963,2 8 Предложение и продажа страхования сотруднику организации на его рабочем месте и за его счёт в условиях «урезания» социальных бюджетов Work site marketing в США. В 2007 году McKinsey отметила WSM как растущий тренд в США в дистрибуции ДМ ДМС, спонсируемое работодателем – «гигиенический фактор», и главная проблема: как в условиях сокращающихся социальных бюджетов сохранить а) лояльность сотрудника, б) предоставив ему возможность сделать информированный выбор необходимых ему услуг на лучших условиях? Трудности в управлении льготами в условиях продолжающейся диверсификации их спектра при постоянной инфляции; Бюджеты на ДМС сокращаются или, в лучшем случае индексируются на уровне инфляции. Программы страхования ДМС прекращаются для некоторых категорий работников/членов семей за счет средств предприятия; Что работодатель предоставит работнику как компенсацию «урезанного» соцпакета? Возможность приобрести за свой счёт, но по лучшей на рынке цене ДМС родственникам, ВЗР, КАСКО, ИФЛ (квартира/дача); Оформление и оплата всех полисов на внутреннем интернет ресурсе компании; Upgrade спецпредложений по мере накопления информации о сотруднике (вступление в брак, рождение детей, поездки в отпуск, приобретение имущества, наличие significant others, etc.) Ответственность по организации и оплате страхования переходит к сотруднику; Необходимо технологическое решение для такого индивидуального предложения. Цитаты из статьи: Революция в рознице медицинского страхования. Всё больше страховщиков имеют дело с индивидуальными клиентами, а не компаниями • Медицинские страховщики в США, привыкшие в течение долгого времени работать с компаниями, выходят на розничный рынок… • Эти страховщики выросли как оптовые предприятия… По мере того как страховщик всё больше имеет дело с индивидуальным клиентом, он должен не только гораздо лучше знать и понимать своего клиента, но также улучшать управление продуктовой линейкой, розничную дистрибуцию, клиентский сервис, управление рисками и клиентоориентированное управление предоставлением медицинских услуг • Work sites (продажа на рабочем месте). Принимая во внимание крепкие взаимоотношения с работодателями, этот канал, вероятно – наиболее естественный и значительный (с точки зрения объёма). По мере эволюции роли работодателя от спонсора к фасилитатору, страховщики должны воспользоваться выгодами этого канала: розничная доступность, вычет из зарплатной ведомости и возможность осуществлять программы здорового образа жизни. Work site marketing будет оставаться главным потребительским критерием для крупных работодателей, которые хотят мигрировать в сторону медицинских планов, выстроенных вокруг интересов работника Published by the McKinsey Quarterly, March 2007 9 Основной идеей продукта ДМС для иностранцев является покрытие предполагающее экстренную помощь в тяжёлых состояниях в «бюджетных» ЛПУ • • • • По данным ФМС на 2013 г. в Россию приехали 17,5 млн. мигрантов, из них порядка 8 - 9 млн - из стран с безвизовым режимом; По данным Федеральной службы государственной статистики, в 2010 году в России училось 145 900 иностранных студентов: число иностранцев, приезжающих за отечественными знаниями, увеличивается с каждым годом. По оценкам Минтруда полисы ДМС могут потребоваться более чем 3 млн. иностранных мигрантов, работающих в РФ по трудовым договорам или по индивидуальным патентам; – таким образом, оценка рынка в среднесрочной перспективе – 15+ млрд. руб., при средневзвешенной цене полиса 5 тыс. руб. Другие оценки (ЭкспертРА) дают 20 млрд. руб.; Вопросы дистрибуции: розничные сети, онлайнпокупка, университеты, работодатели Привлекательный сегмент для страхования: большую его часть составляют молодые мужчины Состав иностранных работников по полу, % женщины, 16% мужчины, 84% Доля работников по возрастам 19 - 29 лет 31.21% 42.91% 30 - 39 лет больше 40 лет 25.88% женщины 31% мужчины 69% Распределение иностранных студентов в РФ по полу, % 10 Копитайко Михаил Заместитель Генерального директора ЗАО «Русский Стандарт Страхование» моб. тел. +7 (903) 790-48-43 тел. +7 (495) 980-77-60 (0-220) E-mail: mkopitayko@rsinsurance.ru www.rsins.ru 11