Домашние абоненты ШД в РФ, млн.

реклама

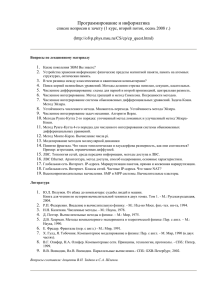

Цифровой разрыв: о пределах развития рынка ШД и мультимедиа. Опыт России. Константин Анкилов управляющий партнер 28.04.2010 Рынок ШД близится к насыщению За ближайшие 5 лет к ШД подключится 8 млн. новых пользователей Домашние абоненты ШД в РФ, млн. Рост рынка составит 77% за 5 лет Проникновение достигнет 44% 14,5 16,4 17,7 20 21,8 22,9 В большинстве крупных и средних городов проникновение намного превысит 50% 2009 2010 2011 2012 2013 2014 Источник: iKS-Consulting 2 Потенциал наиболее привлекательных региональных рынков будет скоро исчерпан Домашние абоненты ШД в РФ, млн. Проникновение ШД 71% М осква 6,2 0,9 2,6 9 1,2 3 11,3 1,4 3,3 13,7 1,5 3,4 2008 2009 2010 2011 Москва СПб Регионы Источник: iKS-Consulting 3 С-Петербург 62% Челябинск 62% Ижевск 62% Уфа 57% Пенза 56% Тюмень 56% Екатеринбург 54% Источник: iKS-Consulting Возможности для долгосрочного роста 4 Выйти в малые города и сельские населенные пункты Вытеснить или поглотить других участников рынка Научить абонента платить двум провайдерам Приучить абонента платить за дополнительные сервисы и контент Интернетизация села позволит увеличить абонбазу, но вряд ли позволит заработать Структура населения РФ >750 тыс. 10% Москва+ СПб 10% Домашние абоненты ШД в РФ, млн. 200-750 тыс. 23% 29,1 21,8 13,9 3,8 Село 27% <200 тыс. 30% Источник: Росстат 5 8,9 14,5 16,4 21,8 22,9 2009 2010 2011 2012 2013 "Социальные" абоненты "Рыночные" абоненты 2014 17,7 20 Источник: iKS-Consulting Рынок неизбежно придет к олигопольной структуре Рынок домашних абонентов ШД 2009 Связьинвест 36% Прочие 41% ЭР-Телеком 7% 2014 Вымпелком 7% Комстар 9% Прочие 25% ЭР-Телеком 13% Вымпелком 12% Источник: iKS-Consulting 6 Связьинвест 39% Комстар 11% Второй проводной провайдер - мобильный Сегодня Завтра WiMAX ШД 2G/3G/LTE 2G/3G WiMAX ШД В наиболее выгодном положении будут конвергентные операторы… …даже если они не будут обеспечивать «технологическую» конвергенцию 7 Наиболее успешные провайдеры обеспечат абонента доступом где бы он ни находился Сотовые операторы Операторы фиксированных сетей ШБД Операторы мобильных сетей ШБД Общественные места Работа Операторы традиционной телефонии Операторы IP-телефонии Сотовые операторы Операторы фиксированных сетей ШБД Операторы КТВ 8 Операторы традиционной телефонии Операторы IP-телефонии Сотовые операторы Операторы фиксированных сетей ШБД Операторы мобильных сетей ШБД Дом Дорога Сотовые операторы Операторы мобильных сетей ШБД Любые расходы клиента на связь будут проходить через счет конвергентного оператора Мультимедийный рынок имеет к ШД лишь опосредованное отношение Рынок платного контента в фиксированных сетях Рынок платного ТВ Спутниково е ТВ 27% IPTV 2% Σ = 18,6 млн. Σ = $290 млн. КТВ 71% Источник: iKS-Consulting 9 Музыка 2% Игры 89% Перспективы платного контента в первую очередь зависят от развития ситуации с защитой авторских прав IPTV 9% Пятилетние перспективы операторов Органический рост Для менее успешных операторов – утрата позиций и потеря рынка Агрессивное продвижение и M&A Для успешных операторов Расширение географии до малых городов и села замедляющийся рост абонбазы снижение ARPU рост доходов за 5 лет в 1,5 раза 10 M&A и новые сегменты Предложение фиксированных+ мобильных услуг Успех мультимедийных порталов операторов Может обеспечить рост доходов в 2,5-3 раза Контактная информация ФИО: должность: Константин Анкилов Управляющий партнер Телефон: +7 495 505-10-50 ak@iks-consulting.ru www.iks-consulting.ru Москва, Огородный пр-д., д.5, корп.3 11