АНАЛИЗ «НАРОДНЫХ» IPO

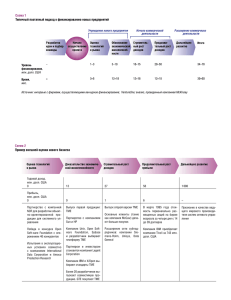

реклама

ЦЕЛЬ ПРЕЗЕНТАЦИИ Целью данной презентации является представление компанией ФИНАМ нового уникального продукта на российском рынке — «Народного (Retail) IPO». В презентации приведена структура нового продукта — «Народного IPO», отражены его преимущества, приведены результаты анализа прошедших «народных» IPO и возможности компании ФИНАМ. СОДЕРЖАНИЕ 1. Структура продукта «Народное (Retail) IPO» 2. Преимущества продукта 3. Анализ «народных» IPO 4. Наши возможности 5. Уникальное предложение от «ФИНАМ» СТРУКТУРА ПРОДУКТА «НАРОДНОЕ IPO» ЗАО «Инвестиционная компания «ФИНАМ» предлагает эмитентам «Народное (retail) IPO»: Оформление и сбор заявок, консультирование инвесторов PR-поддержка, реклама в СМИ и Интернете Корпоративные финансы СОДЕРЖАНИЕ 1. Структура продукта «Народное (Retail) IPO» 2. Преимущества продукта 3. Анализ «народных» IPO 4. Наши возможности 5. Уникальное предложение от «ФИНАМ» ПРЕИМУЩЕСТВА ПРОДУКТА Почему это выгодно эмитенту? • Он получает удобных миноритарных акционеров: разобщенность владельцев и малый объем каждого пакета защищает менеджмент от их вмешательства в управление компанией; • Большое количество участников IPO (инвесторов) обуславливает более низкую подверженность волатильности и более высокую ликвидность, что облегчает поддержание рынка акций после размещения; • Малая чувствительность (неэластичность спроса) к цене размещения; • Дополнительный канал для построения брэнда и PR: при размещении среди широкого круга инвесторов растет узнаваемость марки, повышается деловая репутация компании. ПРЕИМУЩЕСТВА ПРОДУКТА Почему розничных инвесторов интересует «Народное IPO»? • Из-за ожиданий значительного роста стоимости акций вследствие ограниченного предложения на вторичном рынке. Цена размещения Дата размещения Max цена после IPO Дата Max Прирост, % Период, дней Годовых, % (простой) 203,24 14.07.2006 264,95 13.11.2006 30 122 91% 2,33 31.10.2006 4,151 09.07.2007 78 251 114% Северсталь 333,76 07.11.2006 464,4 24.07.2007 39 259 55% ПИК 647,61 01.06.2007 940 13.07.2007 45 42 392% ТМК 5,4 31.10.2006 10,25 12.07.2007 90 254 129% Росинтер 32 01.06.2007 42 13.08.2007 31 73 156% ММВБ Роснефть ОГК-5 РТС СОДЕРЖАНИЕ 1. Описание продукта «Народное (Retail) IPO» 2. Преимущества продукта 3. Анализ «народных» IPO 4. Наши возможности 5. Уникальное предложение от «ФИНАМ» АНАЛИЗ «НАРОДНЫХ» IPO На российском фондовом рынке на текущий момент состоялось три «народных» IPO: ОАО НК «Роснефть» — одно из крупнейших предприятий топливно-энергетического комплекса России. Дата проведения — июль 2006, объем — $10,6 млрд., капитализация – $80 млрд. ОАО «Сбербанк» — крупнейший банк Восточной Европы. Дата проведения — март 2007, объем - $8,8 млрд., капитализация – $73 млрд. ОАО «Внешторгбанк» — один из ведущих кредиторов российской экономики. Дата проведения — май 2007, объем — $8 млрд., капитализация – $36 млрд. АНАЛИЗ «НАРОДНЫХ» IPO Главным показателем, отражающим эффективность IPO с точки зрения «народности», является количество привлеченных частных инвесторов. Эмитент Внешторгбанк Сбербанк Роснефть 131 тыс. 30 тыс. 115 тыс. Внешторгбанк Сбербанк Роснефть 29,5 5 5 30 89 15 Средний размер заявки, тыс.руб. 305 457 177 Реклама на 1 инвестора, $ 225 167 43 Сумма, привлеченная от физических лиц, млрд.руб.2 40 13,7 20,3 Количество привлеченных инвесторовфиз.лиц,1 Фактор Рекламный бюджет, $млн.1 Минимальная сумма заявки, тыс.руб.2 Для справки: 1 2 По данным газеты «Коммерсант» По данным газеты «Ведомости» АНАЛИЗ «НАРОДНЫХ» IPO Количество инвесторов — физических лиц, тыс. чел. 150 100 50 131 115 30 0 ВТБ Роснефть Сбербанк Максимальное количество частных инвесторов привлек «Внешторгбанк» — на 14% больше соответствующего показателя для IPO ОАО НК «Роснефть» и на 336% больше для IPO ОАО «Сбербанк». АНАЛИЗ «НАРОДНЫХ» IPO Привлеченные средства от розничных инвесторов в процентах от общей суммы размещения 20% 10% 18% 7% 6% Роснефть Сбербанк 0% ВТБ Максимальная доля средств частных инвесторов в общей сумме размещения - также у «Внешторгбанка» АНАЛИЗ «НАРОДНЫХ» IPO Наименьшая стоимость привлечения одного инвестора – при IPO ОАО НК «Роснефть». Минимальная сумма заявки, тыс.руб. 15 Наибольший средний размер заявки – при IPO ОАО «Сбербанк». Средний размер заявки, тыс.руб. 457 АНАЛИЗ «НАРОДНЫХ» IPO ОАО НК «Роснефть» могла бы стать самой «народной» компанией (потенциально самое «народное» IPO): Организаторы IPO решили, что этого достаточно для успеха: По «факту» оказалось: Минимальная сумма заявки — 15 тыс. рублей (оказалась самой низкой в «народных» IPO). «Народное» IPO на деле оказалось преимущественно «институциональным», так как большая часть эмиссии осела в портфелях инвесторов-юридических лиц. Большая рекламная компания в прессе и на ТВ. Ограничения на рекламную компанию в Интернете в связи с одновременным проведением размещения на Лондонской фондовой бирже. Агент — самый большой розничный банк России. У агента по сбору заявок (Сбербанка) нет брокерской структуры, опыта брокерского обслуживания и проведения рекламных кампаний. Желание привлечь средний класс к инвестициям в акции компании. Недостаточная проработка целевой аудитории – планировалось привлечь «средний класс», однако в действительности среди инвесторов оказалось много пенсионеров. АНАЛИЗ «НАРОДНЫХ» IPO По нашему мнению, факторами, влияющими на эффективность народного IPO, являются: грамотное консультирование инвесторов — отсутствие опыта брокерского обслуживания у Сбербанка сильно повлияло на количество инвесторов, неправильное позиционирование Роснефти привлекло нецелевую аудиторию длительность и бюджет рекламной кампании — прямое влияние на количество привлеченных инвесторов и сумму привлечения IPO ОАО «Внешторгбанк»: самый большой рекламный бюджет — самое большое количество привлеченных инвесторов и сумма привлечения минимальная сумма заявки — обратная зависимость количества привлеченных инвесторов от ее размера IPO ОАО «Сбербанк»: самый высокий порог входа - в три раза больше, чем при IPO ОАО «Внешторгбанк», и в 6 раз - чем при IPO ОАО НК «Роснефть», в то время как инвесторов привлечено соответственно в 4,3 и в 3,8 раза меньше. СОДЕРЖАНИЕ 1. Структура продукта «Народное (Retail) IPO» 2. Преимущества продукта 3. Анализ «народных» IPO 4. Наши возможности 5. Уникальное предложение от «ФИНАМ» НАШИ ВОЗМОЖНОСТИ ФИНАМ — лидер по брокерскому обслуживанию физ. лиц в России Консультация инвесторов: • в офисах компании в 90 городах России • по телефону — единая линия по всей России 8-800-200-44-00 • он-лайн чат со специалистами компании на сайте finam.ru Выгодные тарифы для работы на бирже: • Открытие брокерского счета — от 10 000 руб. (бесплатно) • Открытие счета депо (бесплатно) • Плата за хранение акций без совершения сделок не взимается • Ввод и вывод денежных средств без комиссий Оперативное оформление частных инвесторов: • Технологии ФИНАМ, позволяющие начать торговлю на бирже через 24 часа • Время, затрачиваемое инвестором в офисе компании - от 30 до 45 минут • Возможность удаленного открытия счета Аналитическая поддержка: • Опыт работы с инвесторами ВТБ (проведение тематических семинаров) • Детальные обзоры отраслей и прогнозы перспектив развития компаний НАШИ ВОЗМОЖНОСТИ PR и реклама: • Finam.ru - один из самых посещаемых сайтов (более 35 тысяч уникальных посетителей каждый день) среди российских инвесторов • Специалисты компании имеют богатый опыт проведения рекламный акций по всей России Корпоративные финансы: • Due diligence эмитента • Юридическая экспертиза бизнеса • Оценка бизнеса • Road Show • Финансовый консалтинг и поддержка листинга Продажа акций, стабилизация и поддержка рынка: • Опыт работы с клиентской базой (более 22 тысяч клиентов) • Преимущество участия во всех IPO, проходящих на российских биржах, через одного брокера - ФИНАМ • Маркетмейкерство • Участие в IPO крупных российских компаний СОДЕРЖАНИЕ 1. Структура продукта «Народное (Retail) IPO» 2. Преимущества продукта 3. Анализ «Народных» IPO 4. Наши возможности 5. Уникальное предложение от «ФИНАМ» УНИКАЛЬНОЕ ПРЕДЛОЖЕНИЕ Наше предложение по «Народному IPO»: • Оформление и сбор заявок, консультирование инвесторов по телефону и в офисах компании в 90 городах России; • • PR-поддержка, реклама в СМИ и Интернете; Организация и проведение IPO, - уникальная возможность для эмитента оперативно и качественно, используя наш опыт и технологии работы с розницей на фондовом рынке, провести размещение среди широкого круга инвесторов по всей России. Контакты Инвестиционный Холдинг «ФИНАМ» ЗАО «Инвестиционная компания «ФИНАМ» Почтовый адрес: Россия, 101000, г. Москва, Главпочтамт, а/я 925. Телефон: +7 (495) 204-84-03 , 204-82-21 Факс: +7 (495) 204-81-07 Контактное лицо: Курасов Алексей, Полусуров Дмитрий Фактический адрес: Россия, г. Москва, ул. Мясницкая, дом 26