Деньги, кредит и их роль в функционировании рыночной системы

реклама

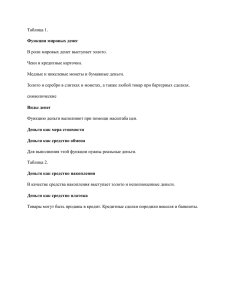

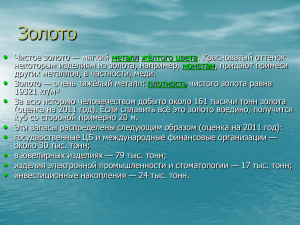

Учитель истории и обществознания Иголкина Людмила Александровна, г. Прокопьевск, Кемеровская область, школа с углубленным изучением отдельных предметов №32 1.Демонетизация золота. 2. Современная природа денег. 3. Современные механизмы эмиссии денег. 4. Денежная масса, ее основные компоненты. Демонетизация золота - это процесс полной утраты золотом позиций общепринятого платежного средства. Золото оттесняется наличными и безналичными кредитными деньгами, имеющими совершенно другую систему обеспечения (вексельное обращение, чековое, расчетные и кредитные карточки). 1. С усложнением хозяйственных связей в конце 19 века возникает несоответствие между потребностями хозяйственного оборота в платежных средствах и их реальным предложением, ограниченным объемами золотодобычи. Денежная система, основанная на золоте, превращается в "оковы" экономического развития. Деньги становятся чрезвычайно редкими, начинается дефляция, разрушающая экономические стимулы развития. 2. С появлением новых отраслей (радиотехника) происходит рост спроса на золото в немонетарных целях. Формируется особый рынок товарного золота, на котором устанавливаются собственные рыночные цены, не совпадающие с официальными. Происходит перелив золота между товарным и денежным рынком. Это дестабилизирует хозяйственный оборот. 3. Растут затраты на организацию денежного обращения (стирание, охрана, взвешивание, транспортировка). 1. Вытеснение золота из внутреннего обращения. 1931г. - Великобритания, 1933г. - США, 1938г. - Франция. 2. Вытеснение золота из внешнеэкономической сферы. Фактически в 1971 году, когда США прекратили обмен долларов на золото; новая международная система расчетов была закреплена в 1976 году. 1. Золото является важным элементом резервного фонда страны, обеспечивающим его надежность и устойчивость (удорожание золота как долговременная тенденция). Другие резервные валюты: доллар, марка, швейцарский франк, йена, голландский гульден, фунт стерлингов, французский франк. Центральные банки постепенно отказываются от золота как резерва, продают его на рынке. 2. Золото может быть использовано как залог по межгосударственным кредитам. 3. Золото может быть объектом инвестиций и спекуляций. Современные деньги - это долги хозяйствующих субъектов друг другу, за которыми стоит реальный хозяйственный оборот. Их объемы контролируются государством. Они являются общепризнанными, способными превращаться в реальные ценности - ликвидные долги. Ликвидность - это свойство какого-либо обязательства служить средством оплаты, либо легко превращаться в средство оплаты без потерь и номинальной стоимости. Степень ликвидности определяется по следующим признакам: · можно ли на них что-нибудь купить; · легко ли их обратить в средство платежа (время, издержки); · способность осуществлять трансакции с наименьшими издержками. Современные деньги основаны институциональное обеспечение: на доверии и имеют 1.Отлаженная система наличных и безналичных расчетов и платежей. 2.Контроль за деятельностью кредитных учреждений в целях обеспечения их надежности. 3.Система государственного и частного страхования вкладов и кредитов. 4.Государственный контроль за объемами кредитования экономики. В мире золото, долгое время являвшееся средством накопления и средством сбережения, превращается в обыкновенный цветной металл с определенными потребительскими свойствами. Последние двадцать лет золото в качестве своих резервов накапливали только центральные банки. Других субъектов экономики, которые предпочли бы золото иным средствам сохранения своих сбережений, практически не осталось. И когда во второй половине 90х гг. Центральные банки даже не очень крупных стран стали отказываться от золота как формы сбережения, тут же выяснилось, что особого спроса на этот металл по нынешним ценам не существует. 1.Эмиссия денег, основанная на поступлении в страну валюты, получаемой от внешнеэкономической деятельности, прежде всего, долларов. Это способ эмиссии обеспечивает устойчивое обеспечение денег. Но он не связан с потребностями в денежных средствах хозяйственного оборота страны. 2.Кредитование коммерческих банков Центральным банком страны. Долговые обязательства коммерческих банков становятся основой для эмиссии денег. Объем денежной массы увязывается с потребностями хозяйственного оборота, но при этом появляется проблема долгов банковской системы и долгов хозяйствующих субъектов банкам. 3.Эмиссия денег посредством механизма купли-продажи на открытом рынке государственных обязательств. Этот способ эмиссии является основным для развитых стран. Денежная масса - это совокупность всех платежных средств, обращающихся в стране в данный момент (М). Так как ряд платежных средств имеет весьма ограниченную сферу хождения, и все они различаются по уровню ликвидности, то принято выделять компоненты денежной массы. В США, Японии, Италии используются 4 агрегата, в ФРГ - 3, во Франции - 10. Россия использует в основном американскую систему деления денежной массы на агрегаты. М0 - наличность. М1 - это высоко ликвидные средства платежа, которые обслуживают текущее потребление и текущую хозяйственную деятельность. M1= М0 + беспроцентные чековые вклады (вклады до востребования), которые являются основой безналичных расчетов. М2 = М1 + деньги как высоко ликвидные средства сбережений, "почти-деньги" (срочные вклады). Срочные вклады включаются в денежную массу на том основании, что они могут быть в определенный период времени использованы для покупок домохозяйствами дорогостоящих товаров длительного пользования, для покупок фирмами инвестиционных товаров. Техническая грань между срочными вкладами и вкладами до востребования все более стирается. М3 = М2 + крупные срочные депозиты. В России велика неофициальная денежная масса: Резко возросла роль валюты и наличности. Доля наличных денег в агрегате М2 увеличилась с 18% в 1991 г. до 37% в 1995 г. Количество долларов США на счетах предприятий и населения оценивается в 30 млрд. долл., что сопоставимо с величиной рублевой денежной массы. М2 по 1996 году - 290 трлн. руб. (40% от всей М); вся М - 700 трлн. руб. (банковские векселя, коммерческие векселя, валюта и т.п.) Вывод: Денежная система основана на доверии хозяйствующих субъектов, которое поддерживается соответствующим законодательством.