ЧистоСтопЧистоСтоп - Plaso рекламное агентство

реклама

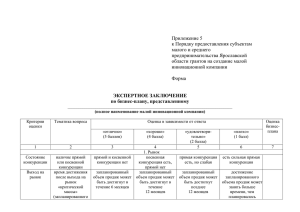

Стратегия рекламной кампании Общая оценка объём рынка динамика рынка рекламный шум конкурентность текущая доля интегральная оценка 0,00 1,00 0,99 0,93 0,40 3,32 целевая аудитория: Женщины, преимущественно среднего возраста; ядро около 40 лет Категория является одной из самых перспективных, вследствие хорошей динамики, низкой конкурентной и рекламной активности. Текущая совокупная доля Ангелики, Дамианы и СарсаКапс составляет 40%, основной конкурент – Лаверон. В связи со сравнительно небольшим объёмом категории и значительной совокупной долей в продажах, большее внимание в коммуникации важно уделить продвижению категории средств для улучшения сексуальной жизни женщин как таковой и позиционированию Ангелики, Дамианы и СарсаКапс как лидеров в ней. 2 Сезонность рекламных затрат. 1.40 6 1.20 5 1.00 4 0.80 Учитывая спорадический характер рекламной активности в категории, сложно говорить о выраженной сезонности. продажи 2009 3 0.60 потребление же возрастает ближе к концу года. 2010 2011 Затраты по прайс-листу. Источник: TNS AdEx 2012 декабрь ноябрь октябрь сентябрь август июль 0.00 июнь 0 май 0.20 апрель 1 март 0.40 февраль 2 январь Миллионы рублей 7 3 Динамика дистрибуции. Вся Россия 8% Уровень дистрибуции Ангелики Форте в октябре 2012 составил 3,5%, это минимальный показатель за последний год. 7% 6% 5% 4% 3% 2% 1% Октябрь 2012 Сентябрь 2012 Август 2012 Июль 2012 Июнь 2012 Май 2012 Апрель 2012 Март 2012 Февраль 2012 Январь 2012 Декабрь 2011 Ноябрь 2011 Октябрь 2011 Сентябрь 2011 Август 2011 Июль 2011 Июнь 2011 0% АНГЕЛИКА ФОРТЕ КАПСУЛЫ 500 МГ №30 Источник: данные предоставлены клиентом 4 Уровень дистрибуции в субъектах РФ. Максимальный уровень за период август-октябрь 2012 0% Камчатский край Калужская область Республика Карелия Чеченская Республика Смоленская область Красноярский край Тульская область Волгоградская область Республика Калмыкия Республика Коми Республика Саха (Якутия) Ставропольский край Ленинградская область Санкт-Петербург Белгородская область Республика Мордовия Самарская область Пермский край Ульяновская область Орловская область Ростовская область Пензенская область Новосибирская область Оренбургская область Москва 20% 40% 60% 38% 34% 29% 22% 21% 18% 17% 15% 15% 13% 11% 11% 11% 10% 10% 9% 9% 8% 7% 7% 7% 7% 7% 7% 7% Источник: данные предоставлены клиентом 80% 100% Лишь в пяти регионах уровень дистрибуции превысил 20% 5 Продажи на душу населения в регионах с дистрибуцией выше 10%. Данные за период август-октябрь 2012, взвешено по уровню дистрибуции 0.00р. Республика Карелия 0.02р. 0.04р. 0.06р. 0.10р. 0.12р. 0.0058р. Калужская область 0.0080р. Чеченская Республика 0.0095р. Республика Калмыкия 0.0129р. Смоленская область 0.0130р. Ленинградская область 0.0442р. Камчатский край 0.0442р. Тульская область 0.08р. 0.0676р. Красноярский край Республика Саха (Якутия) Ставропольский край Республика Коми Волгоградская область 0.0719р. 0.0798р. 0.0894р. 0.0914р. Если для оценки потенциала региона исходить из текущих среднедушевых продаж при хорошем (более 10%) уровне дистрибуции, то в числе перспективных регионов можно назвать: Петрозаводск Калугу Грозный Элисту Смоленск Петропавловск Тулу Красноярск Якутск 0.0959р. Оговоримся, что уровень продаж Ангелики не настолько велик, чтобы уделять большое внимание этому критерию. Источник: данные предоставлены клиентом 6 Список приоритетных городов, предоставленный клиентом Москва Санкт-Петербург Новосибирск Нижний Новгород Краснодар Ростов на Дону Пермь Кемерово Красноярск Самара Екатеринбург Барнаул Волгоград Источник: данные предоставлены клиентом Центрами областей со сравнительно хорошей (более 10%) дистрибуцией из списка клиента являются лишь Красноярск, Волгоград и СанктПетербург. 7 Основные посылки. Из пятерки регионов с представительствами РИА ПАНДА (Волгоград, Краснодар, Ростов-на-Дону, Нижний Новгород, Новосибирск) лишь Волгоград (15%) входит в число субъектов РФ со сравнительно хорошим уровнем дистрибуции Ангелики. Ростов и Новосибирск имеют около 7% Общий уровень дистрибуции менее 4% не позволяет рекомендовать национальную кампанию Специфика потребления и широта ЦА позволяет рекомендовать широкий спектр ATL возможностей. 8 Рекомендации и план мероприятий. Март-апрель медиа: Пресса, интернет, возможно радио, аптеки региональность: региональные эксперименты в пяти-шести крупных городах с хорошей дистрибуцией объём: заметные на региональном уровне кампании, позволяющие рассчитывать на охват ЦА при значимой частоте контакта Лето Оценка эффективности проведённых мероприятий Осень разработка рекламной стратегии на четвёртый квартал и будущий год 9 Регионы, рекомендуемые к проведению рекламной кампании в 2013г. Если в городах с региональными представительствами может быть гарантирована хорошая дистрибуция, то они: Если ориентироваться на текущие показатели дистрибуции: Волгоград Краснодар Ростов-на-Дону Нижний Новгород Новосибирск Петропавловск Калуга Петрозаводск Грозный Смоленск Красноярск Тула Волгоград Элиста 10