1 - ic|energy

реклама

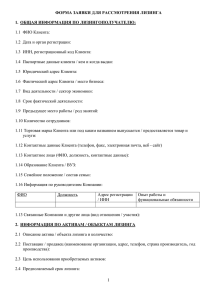

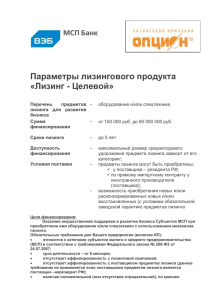

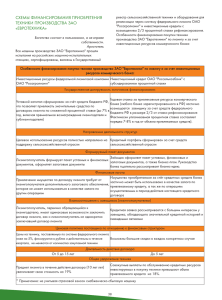

Предотвращение рисков просроченной задолженности в лизинговых компаниях Михаил Демченко Заместитель Директора по экономике и финансам ГК «Интерлизинг», к.э.н. 1 Предпосылки появления просроченной задолженности • Лизинг – предполагает долгосрочное взаимодействие с оплатой услуги по графику • Агрессивная рисковая политика лизинговой компании • Невысокий уровень риск-менеджмента в целом • Недостаточно высокая квалификация финансовой службы клиента • Низкий уровень делегирования полномочий у клиента • Сезонный и/или недостаточно диверсифицированный бизнес клиента • Не эффективное использование предмета лизинга • Быстрое моральное устаревание предмета лизинга • Валютный риск клиента • Налоговый риск клиента 2 Теория. Основные этапы борьбы с просроченной задолженностью • Pre-Collection – предотвращение возникновения просроченной задолженности путем заблаговременного напоминания клиентам о предстоящем платеже • Soft-Collection – взаимодействие по стандартным сценариям силами контакт-центра: информирование заемщика о возникновении просроченной задолженности, выяснение причины; индивидуальное взаимодействие специалистомколлектором • Hard-Collection – организация очного взаимодействия с должником • Legal-Collection – взыскание просроченной задолженности в рамках судебного и исполнительного производства • Agency-Collection – взаимодействие с коллекторскими агентствами 3 Классификация этапов борьбы с просрочкой 1. До заключения лизинговой сделки 2. После заключения лизинговой сделки до первой просрочки 3. После заключения лизинговой сделки после первой просрочки 4 До заключения лизинговой сделки 1. • • • • • • 2. • • • • 3. • • • • • • Анализ клиента Финансовое состояние, cash flow и финансовый менеджмент Клиентская база и обеспеченность контрактами Доля рынка, состояние и перспективы развития отрасли Срок активной рыночной деятельности Кредитная/лизинговая история Заключение юридической службы и службы безопасности Анализ предмета лизинга Реалистичность цены Ликвидность предмета лизинга Наличие организованного вторичного рынка Скорость физического и морального износа Анализ условий сделки Срок договора лизинга (погашения кредита) Размер авансового платежа Анализ графика лизинговых платежей (аннуитет, регрессия, сезонность, и т.д.) Место эксплуатации предмета лизинга Соответствие условий договора - базовым, принятым в компании Дополнительное обеспечение (залог, buy back, сервисный контракт и т.д.) 5 После заключения лизинговой сделки (до просрочки) 1. Мониторинг платежей • Напоминание клиенту о предстоящем платеже по различным коммуникационным каналам 2. Мониторинг предмета лизинга • Визуальный осмотр (наличие по указанному адресу) • GPS-маяки • Анализ изменений на рынке предмета лизинга (первичный, вторичный) • Периодические осмотры технического состояния, снятие данных по наработке 3. Мониторинг клиента • Юристы + безопасность • Динамики финансового состояния 6 После заключения лизинговой сделки ( после просрочки) • Анализ причин неплатежа и вариантов развития событий • Внеплановый осмотр предмета лизинга • Предварительная оценка рыночной стоимости предмета лизинга и периода экспозиции • Проведение переговоров с клиентом • Запрос на списание со счетов лизингополучателя (поручителя) в безакцептном порядке (далее инкассо) • Выбор и реализация мер по взысканию и предотвращению роста просроченной задолженности (реструктуризация долга, реструктуризация графика, расторжение договора, изъятие и т.д.) 7 Точки принятия решений Заключать / не заключать Зона заключения сделки Предельный уровень риска Время Изымать/ не изымать Продавать/ не продавать самостоятельно/ не самостоятельно самостоятельно/ не самостоятельно Стоимость предмета лизинга на вторичном рынке Стоимость предмета лизинга на вторичном рынке цикл кризис/восстановление деньги Минимальная доходность деньги Доходность Стоимость предмета лизинга на вторичном рынке NIL NIL Время Время Стоимость себестоимость Риск Время Зона эффективности посредника самостоятельно не самостоятельно Время 8 Точка не возврата P Рыночная стоимость Остаток долга Рыночная стоимость глазами клиента t 9 Рекомендуемые расчетные показатели для корректировки политики • доля договоров с недоплатами, заканчивающимися дефолтами; • доля договоров с недоплатами ( более 3-х дней) в разрезе программ финансирования • доля договоров с дефолтами в разрезе программ финансирования • структура дефолтных сделок (аванс, срок, тип предмета лизинга, тип графика, группа риска клиента, программа финансирования и т.д.) • Доля недоплат в портфеле по объему и по количеству клиентов • Финансовые результаты дефолтов • Доля недоплат и дефолтов в разрезе групп риска 10 Предотвращение рисков просроченной задолженности д е н ь г и Исходные условия д е н ь г и время д е н ь г и Менее обесцениваемый предмет лизинга время Увеличение аванса д е н ь г и Ускоренное погашение время время д е н ь г и Сокращение срока лизинга время д е н ь г и д е н ь г и Buy back поставщика время Сокращение срока кредита время д е н ь г и Дополнительный залог время 11 Идентификация Оценка РИСК-МЕНЕДЖМЕНТ Мониторинг Управление Предотвращение рисков просроченной задолженности в лизинговых компаниях Благодарю за внимание КОНТАКТЫ: ГК «Интерлизинг» Заместитель Директора по экономике и финансам Демченко Михаил Олегович Тел. (495) 781-1179 (доб. 3343) факс (812) 346-6055 (доб. 1040) e-mail dmo@ileasing.ru web www.ileasing.ru