практика_управления_активами_НПФ_08032001

реклама

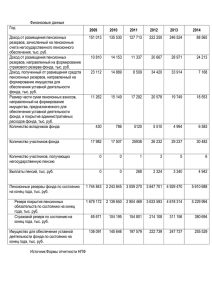

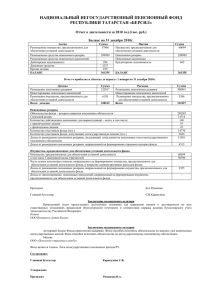

Практика управления активами негосударственных пенсионных фондов Е.Л.Якушев 12-13 марта 2001 года Требования к размещению пенсионных резервов НПФ Закон «О негосударственных пенсионных фондах» № 75-ФЗ от 7 мая 1998 года Постановление Правительства РФ «Об утверждении Правил размещения пенсионных резервов НПФ и контроле за их размещением» № 1432 от 23 декабря 1999 года Постановление Правительства РФ от 28 апреля 2000 года № 383 «О порядке заключения негосударственными пенсионными фондами договоров с депозитариями и особенностях деятельности депозитариев, обслуживающих негосударственные пенсионные фонды»; Приказ Инспекции негосударственных пенсионных фондов от 24 января 2001 г. № 6 «О порядке размещения пенсионных резервов»; Приказ Инспекции негосударственных пенсионных фондов от 24 января 2001 г. № 5 «О заключении договоров с депозитариями»; План размещения пенсионных резервов, утвержденный Советом Фонда; План размещения пенсионных резервов Содержит оценку фондом общих тенденций на рынке объектов размещения пенсионных резервов, состояния эмитентов ценных бумаг, в которые предполагается размещение пенсионных резервов, рисков, связанных с их размещением в объекты, предусмотренные планом размещения пенсионных резервов Содержит наименование объектов размещения пенсионных резервов с указанием максимальной и минимальной доли пенсионных резервов в составе имущества, в которое они размещены; Определяет порядок распределения дохода от размещения пенсионных резервов, направляемых на пополнение пенсионных резервов и на покрытие расходов, связанных с обеспечением деятельности Дает обоснование размера пенсионных резервов, находящихся на банковских счетах фонда Цели и принципы размещения пенсионных резервов НПФ Фонды осуществляют размещение пенсионных резервов на принципах надежности, сохранности, ликвидности, доходности и диверсификации исключительно в целях их сохранения и прироста в интересах участников фондов Размещение пенсионных резервов осуществляется фондами через управляющие компании по договорам доверительного управления, иным договорам в соответствии с законодательством Российской Федерации или самостоятельно Пенсионные резервы фондов могут быть размещены управляющими компаниями, имеющими соответствующие лицензии, в инвестиционные проекты и иные объекты размещения, обеспечивающие сохранность н прирост пенсионных резервов Самостоятельное размещения пенсионных резервов Фонды могут самостоятельно размещать пенсионные резервы: в федеральные государственные ценные бумаги; в государственные ценные бумаги субъектов Российской Федерации; в муниципальные ценные бумаги; в банковские вклады (депозиты); в недвижимое имущество; Требования к диверсификации Стоимость пенсионных резервов, размещенных в один объект, не может превышать 10 процентов общей стоимости пенсионных резервов. Одним объектом инвестирования является: для федеральных государственных ценных бумаг - бумаги одного выпуска независимо от их количества; для государственных ценных бумаг субъектов Российской Федерации и муниципальных ценных бумаг - бумаги, имеющие один регистрационный номер в Министерстве финансов Российской Федерации, независимо от их количества; для ценных бумаг других эмитентов - бумаги одного эмитента, выпущенные и зарегистрированные в соответствии с действующим законодательством Российской Федерации, независимо от числа выпусков и количества бумаг; для банковских вкладов - вклады в один банк, в том числе его филиалы, независимо от количества открытых депозитных счетов; для вложений в недвижимость - один объект недвижимости, допускающий отчуждение имущества в соответствии с действующим законодательством Российской Федерации. Ограничения по инвестированию пенсионных резервов НПФ (I) При размещении пенсионных резервов в одну организацию (в том числе в случае приобретения различных видов выпущенных ею ценных бумаг и (или) права собственности на долю участия в уставном капитале, при одновременном размещении средств на банковских вкладах и приобретении векселей и других ценных бумаг банка) указанные вложения считаются одним объектом инвестирования. общая стоимость пенсионных резервов, размещенных в ценные бумаги, не имеющие признаваемых котировок, не должна превышать 20 процентов стоимости пенсионных резервов; общая стоимость пенсионных резервов, размещенных в ценные бумаги, выпущенные учредителями и вкладчиками фонда, не должна превышать 30 процентов стоимости пенсионных резервов, за исключением случаев, когда указанные ценные бумаги включены в Котировальный лист РТС первого уровня; Ограничения по инвестированию пенсионных резервов НПФ (II) в федеральные государственные ценные бумаги допускается размещать суммарно не более 50 процентов стоимости пенсионных резервов, за исключением случаев их приобретения в результате проведения новации; в государственные ценные бумаги субъектов Российской Федерации и муниципальные ценные бумаги допускается размещать суммарно не более 50 процентов стоимости пенсионных резервов; в акции и облигации предприятий и организаций допускается размещать суммарно не более 50 процентов стоимости размещенных пенсионных резервов; в векселя допускается размещать не более 50 процентов стоимости размещенных пенсионных резервов; в банковские вклады и недвижимость допускается размещать суммарно не более 50 процентов стоимости пенсионных резервов. Средства пенсионных резервов, предназначенные для выполнения текущих обязательств по выплатам участникам и находящиеся на банковских счетах фонда, не должны превышать размера обязательств по выплатам на ближайшие три месяца. Отступления от диверсификации Если общая стоимость размещенных пенсионных резервов фонда не превышает 1.5 миллиона рублей , процентные ограничения на размещение пенсионных резервов в федеральные государственные ценные бумаги и (или) банковские вклады (депозиты) банков, не накладываются. Если приобретаются паи паевых инвестиционных фондов, правилами и инвестиционной декларацией которых предусмотрено выполнение правил и требований, предъявляемых к НПФ, процентные ограничения на стоимость пенсионных резервов, размещенных в паи этих паевых инвестиционных фондов, не накладываются Распределение инвестиций НПФ по виду доходности вложений По виду доходности вложения, в которые размещаются пенсионные резервы, разделяются на: вложения с установленной доходностью - вложения, доходность которых известна в момент приобретения (облигации, банковские депозиты, векселя и т.п.); вложения с рыночной доходностью - вложения, доходность которых определяется конъюнктурой рынка (акции и т.п.). Во вложения с установленной доходностью должно размещаться не менее 50 процентов стоимости пенсионных резервов. Распределение инвестиций НПФ по степени риска (I) По степени риска объекты размещения пенсионных резервов разделяются на: безрисковые объекты вложения, при которых риск потери активов не превышает 10 процентов; объекты вложения минимального риска, при которых риск потери активов составляет от 10 до 25 процентов; объекты вложения повышенного риска, при которых риск потери активов составляет от 25 до 50 процентов; рискованные объекты вложения, при которых риск потери активов превышает 50 процентов; недопустимые объекты вложения - направления размещения пенсионных резервов, запрещенные “Правилами размещения пенсионных резервов НПФ”. Распределение инвестиций НПФ по степени риска (II) При размещении пенсионных резервов должны соблюдаться следующие ограничения по степени риска объектов размещения: в безрисковые объекты вложения и объекты вложения минимального риска - без ограничения объемов размещения пенсионных резервов фондов; в объекты вложения повышенного риска и в рискованные объекты вложения - суммарно не более 40 процентов стоимости пенсионных резервов фондов; в рискованные объекты вложения - не более 20 процентов стоимости пенсионных резервов фондов. Отнесение объектов вложений пенсионных резервов к группам риска определяется фондами самостоятельно и указывается в Плане размещения пенсионных резервов фонда. Дополнительные факторы риска Риск банкротства, дефолта или корпоративных действий эмитента, приводящих к обесцениванию активов; Рыночный риск (риск снижения курсовой стоимости ценной бумаги) - характерен для всех финансовых инструментов; Риск ликвидности - определяется возможными потерями инвестора, если ему понадобится продать значительный пакет ценных бумаг; Валютный риск - изменение стоимости ценных бумаг при изменении обменного курса; Инструменты, доступные на российском рынке ценных бумаг Рынок государственных ценных бумаг (ГЦБ) Рынок региональных и муниципальных ЦБ Рынок корпоративных долговых обязательств Рынок акций Банковские депозиты Недвижимость Валютные ценности Драгоценные металлы Государственные ценные бумаги. Рублевые инструменты Государственные ценные бумаги после «дефолта» по ГКО, госбумаги нельзя считать абсолютно безрисковыми; «скрытые убытки» и бездоходные «инвестиционные бумаги», полученные в результате новации ГКО/ОФЗ доход в форме регулярных купонных выплат; Несмотря на «августовский дефолт» и принудительную «новацию», рынок ГЦБ предоставляется наименее рискованным направлением вложений Группа риска - 1 Государственные ценные бумаги. Валютные инструменты ОВВЗ (приобретение затруднено) ОВВЗ 4-5 серии ОВВЗ 6-7 серия группа риска - 4 группа риска - 3 Еврооблигации РФ (приобретение затруднено) наименее рискованные, обслуживаются без задержек и достаточно ликвидны группа риска - 1 Региональные облигации Региональные еврооблигации группа риска 3-4 ограниченная доступность низкая ликвидность риск дефолта/реструктуризации Региональные облигации группа риска 3-4 отсутствие единого рынка неплатежеспособность большинства регионов (только несколько регионов продолжают обслуживать облигации) “Сельские” облигации неликвидны находятся в «дефолте» группа риска 4 Долговые инструменты. Корпоративные облигации и векселя Рублевые корпоративные облигации, с хеджированием валютного риска группа риска 1-2 Векселя крупных производственных компаний Газпром, ЛУКойл, ТНК группа риска 2-3 Прочие векселя группа риска 4 Еврооблигации ЛУКойл группа риска 1-2 Долговые инструменты. Банковские облигации и векселя Депозиты в Сбербанке группа риска 1 Векселя Сбербанка группа риска 1-2 Депозиты в коммерческих банках (в т.ч. банковские векселя) в зависимости от надежности банка группа риска 1-4 Еврооблигации коммерческих банков большинство в «дефолте», кроме Альфа-банка группа риска 3-4 Акции и паи Акции «голубые фишки» - высокая ликвидность группа риска 3-4 «второй эшелон» - низкая ликвидность потенциально высокая доходность группа риска 4 Привилегированные акции позволяют получить дополнительный доход за счет дивидендов (до 10% чистой прибыли) группа риска 1-4 Паевые инвестиционные фонды доля в управляемом портфеле в зависимости от инвестиционной декларации группа риска 3-4 Другие инструменты Недвижимость низкая ликвидность группа риска 3-4 Драгоценные металлы группа риска 1-2 Структура портфеля НПФ 100% 90% 80% 70% Прочие Валютные ценности Недвижимость ЦБ других эмитентов Банковские вклады ЦБ субъектов РФ ЦБ РФ 60% 50% 40% 30% 20% 10% 0% 1996 1997 1998 1999 2000