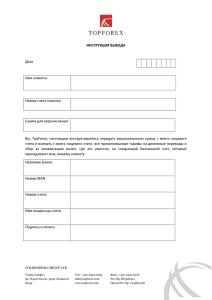

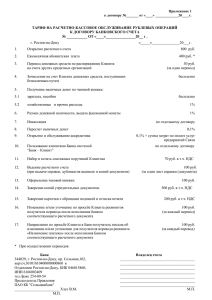

Расчетный документ

реклама

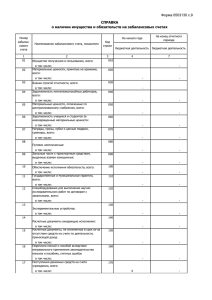

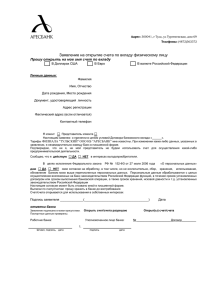

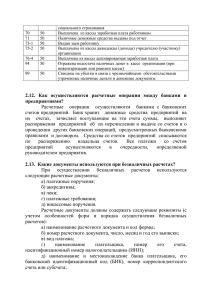

Порядок открытия расчетного счета 1) Каждая организация вправе открывать в любом банке расчетные счета для осуществления кассовых операций. Предприятие в независимости от форм собственности обязана хранить свои денежные средства в учреждениях банка. Банк – это кредитная организация, занимающиеся следующими банковскими операциями: 1. Привлечение во вклады средств физических и юридических лиц; 2. Размещение денежных средств; 3. Открытие и ведение банковских счетов физических и юридических лиц. Для открытия счета в банке предприятие предоставляет пакет документов: заявление об открытии предприятии, копии учредительных документов, свидетельство о постановлении на налоговый учет, карточка с образцами подписей и оттиска печати. На основании этих документов банк заключает договор банковского счета с клиентом. После открытия счета предприятие обязано в течении 10 дней сообщить в налоговую инспекцию. Расторжение договора банковского счета является основанием закрытия счета клиента. Клиент имеет право в одностороннем порядке расторгнуть договор без объяснения причин. Банк может расторгнуть только в законодательном или судебном порядке. Учет операций по расчетному счету Синтетический учет операций по расчетному счету ведется на акте счете 51. Для учета операции отражение 51 счета ведут специальные регистры – Журнал №2 и Ведомость №2. Для записи этих регистров должно быть основание производственных списаний или зачисление сумм. Основанием является выписка из банка (лицевого счета). В выписке указывается № расчетного счета клиента, дата предыдущей выписки, и ее исходящий остаток. Номера документов на основании которых записаны или зачислены денежные средства суммы по К или Д. Корреспонденция счетов шифра в бухгалтерском бланке, в котором закодированы финансовые операции предприятий. Остаток наличных средств – на дату выписки. Выписка с приложением оправдательных документов передается предприятию ежедневно или в другие установленные сроки. Сохраняя денежные средства предприятия банк считает себя его должником, поэтому в выписке банка по Д отражается расходные операции для банка, т.е. уменьшение своего долга (списание или выдача наличных), а по К в выписке банка отражает приходные операции для банка, т.е. поступления на расчетный счет предприятия. Бухгалтер предприятия обрабатывает о выписке должен помнить об этом и записывать потупленные суммы и остаток на конец по Д счета, а списание по К. На полях проверенные выписки против сумм операций и в документах проставляются коды счетов корреспонденции со счетом 51. Безналичная форма расчета Безналичная форма расчета регулируется положением о безналичных расчетах в РФ они осуществляются через банковские, кредитные и расчетные операции. Их применение позволяет существенно снизить расходы на денежные обращения, сократить способные наличные денежные средства и обеспечивает их более надежную сохранность. Формы безналичных расчетов: 1. Платежные поручения; 2. Расчеты по аккредитиву; 3. Расчеты чеками; 4. Расчеты инкассо. Формы безналичных расчетов избирается органами или предприятиями самостоятельно и предусматривает в договорах, заключаемые с банками. Порядок оформления расчетных документов. Все операции документов по банковским счетам осуществляется только на основании расчетных документов. Расчетный документ – это оформленная на бумажном носителе или на электронном виде распоряжение: плательщика о списании денежных средств со своего счета и перечисление их на счет получателя. 2) Получателя о списании денежных средств со счета плательщика и перечисление на счет указанному покупателю. В положении ЦБ РФ изложены требования к оформлению расчетных документов. 1. Расчетные документы на бумажном носителе заполняется только на пишущей машинке или на ЭВМ, шрифтом черного цвета. 2. Расчетные документы должны содержать обязательные реквизиты указанные ЦБ РФ. 3. Расчетные документы должны быть представлены в течении 10 календарных дней не считая день выписки. 4. В банк необходимо предоставить столько экземпляров расчетных документов, необходимое для всех участников расчетов. 5. Первый экземпляр расчетного документа подписывает 2-е уполномоченных лица или 1-го уполномоченного лица и ставится печать. Не допускаются подчистки, помарки, а также использование корректирующих жидкостей. Расчетные документы принимаются банком независимо от от их суммы. Расчетный документ оформленные с нарушением установленных требований приему не подлежат. Списание банком денежных средств с расчета производится на основании первого экземпляра расчетного документа.