Типы доходных источников

реклама

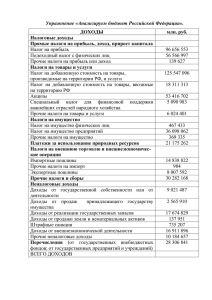

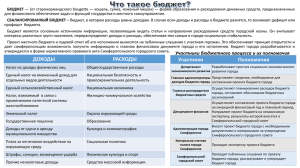

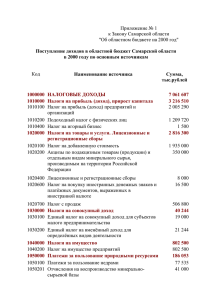

Муниципальные финансы и межбюджетные отношения Муниципальные финансы в рамках основных теорий местного самоуправления Теория свободной общины и государственная теория МСУ Дуализм МСУ Фискальная автономия Право установления местных налогов Мера выравнивания бюджетной обеспеченности Equity-efficiency trade-off Гипотеза Тибу Определение муниципальных финансов Муниципальные финансы – система отношений по поводу формирования, распределения и использования финансовых ресурсов местных органов власти. Финансовые ресурсы муниципалитета – средства муниципального бюджета и средства муниципальных предприятий и организаций. Состав общественных финансов на муниципальном уровне Бюджет муниципалитета (включая кредиторскую и дебиторскую задолженность) Финансы МУП и муниципальных учреждений (за исключением коммерческой деятельности) Финансы хозяйственных обществ, акциями (долями) которых владеет муниципалитет Финансы, генерируемые муниципальным имуществом Отличия от корпоративных финансов Муниципалитет оперирует средствами налогоплательщиков Основу финансовых ресурсов муниципалитета составляют налоги и безвозмездные поступления от других уровней публичной власти Единство бюджетной системы, бюджетная отчетность, финансовые требования и ограничения, регламентация деятельности Финансовая деятельность муниципалитета контролируется представительным органом местной власти и другими уровнями власти Муниципалитет обладает особым финансовым статусом: особенности банкротства, бюджетное законодательство К муниципальным финансам предъявляются требования публичности и минимального финансового риска Сравнение с государственными финансами Преобладание хозяйственной деятельности: финансовые ресурсы муниципалитета в основном используются для оказания услуг населению и экономическим агентам, и в меньшей степени на функции перераспределения, регулирования и контроля Финансовая зависимость от бюджетов других уровней власти и ограничения в полномочиях по управлению своими доходами и расходами Разграничение доходных полномочий Регулирование налогооблагаемой базы и ставок налогов, как правило, остается за центральными властями. Муниципалитеты редко обладают правом вводить собственные налоги и регулировать ставки. Варианты разграничения: «один налог – один бюджет», использование одного налога несколькими уровнями бюджетной системы (нормативы отчислений, ставки) или использование налогов на долевой основе. За местными бюджетами стремятся закреплять налоги, наименее подверженные влиянию экономических циклов в стране и лучше администрируемые на местном уровне: налоги на землю, налоги на имущество (недвижимость) физических лиц. Однако такие налоги эффективны и достаточны в условиях развитости рынка земли и недвижимости. Поэтому во многих странах на местном уровне часто закрепляются налог на доходы физических лиц и налоги с продаж. Критерии закрепления доходных источников за местными органами власти Объем задач перед местными органами власти (критерий достаточности) Стабильность налоговой базы Простота администрирования Типы налоговых систем Раздельная система: закрепленные налоги Возможные варианты Муниципалитеты ограничены перечнем местных налогов; Муниципалитеты имеют право изменять ставку налога в установленных границах; У муниципалитетов нет права влиять на налоги Расщепляемые налоги Право введения местных надбавок Право налоговой инициативы Формирование финансовых ресурсов муниципалитетов Налоги и сборы Неналоговые доходы Поступления от других уровней власти Доходы муниципальных предприятий Заемные средства Налоги местных органов власти в России Нормативы отчислений, % 2004 2005 2006 2008 2010 Налог на прибыль (ставка) 7 - - - - Налог на доходы физических лиц 50 30 30 30 30 Налог на игорный бизнес 50 - - - - Акцизы: на водку и л/водочные изделия; на проч. алкогол. Продукцию 35 10 - - - - отменен - - - - - 30 30 35 35 Единый налог по УСН 90 - 90 90 90 ЕНВД 75 90 90 90 90 Налог на имущество организаций 50 - - - - Налог на имущество физ.лиц 100 100 100 100 100 Налог на наследование и дарение 100 - - - - Земельный налог 50 100 100 100 100 Налог на добычу общераспространенных полезных ископаемых 100 - - - - Плата за негативное воздействие на окружающую среду 54 40 40 40 40 Налог с продаж Единый сельскохозяйственный налог Структура налоговых доходов типичного муниципалитета (2009 г.) 1,31% 23,62% налог на прибыль организаций налог на доходы физических лиц налоги на совокупный доход налог на имущество физических лиц 13,12% земельный налог 52,76% 0,79% 8,40% прочие налоговые и неналоговые доходы Структура налоговых доходов типичного городского округа (2009 г.) 1,18% 30,06% налог на прибыль организаций налог на доходы физических лиц налоги на совокупный доход налог на имущество физических лиц земельный налог 8,06% 51,28% 0,39% 9,04% прочие налоговые и неналоговые доходы Неналоговые доходы муниципалитета От приватизации имущества От сдачи муниципального имущества в аренду От платных услуг бюджетных учреждений Часть прибыли МУП Штрафы, пошлины Собственные доходы муниципалитета В широком смысле – собственные налоговые и неналоговые доходы и отчисления от федеральных и региональных налогов, поступающие в местный бюджет В узком смысле – только собственные налоговые и неналоговые доходы В трактовке Бюджетного кодекса РФ – сумма налоговых и неналоговых доходов, а также нецелевых безвозмездных перечислений (дотаций) Цели трансфертов Баланс доходов и расходов (вертикальный баланс) Устранение горизонтального дисбаланса Обеспечение минимального стандарта услуг (пример: зарплата учителей) Учет действия экстерналий (пример: выполнение столичных функций) Поступления от других уровней власти Компенсационные платежи Трансферты целевого характера с долевым финансированием (субсидии) Трансферты целевого характера без долевого финансирования (субвенции) Трансферты общего характера (дотации) Структура источников доходов муниципалитетов в США и Канаде (2001) Канада США Собственные источники доходов, в том числе: 71,0 67,1 - налог на недвижимость 49,5 21,0 - плата за услуги 20,2 32,6 - другие собственные источники 1,3 13,5 Трансферты всего, в том числе: 29,0 32,9 - трансферты от федерального правительства 1,3 3,3 - трансферты от штатов/провинций 21,0 23,4 - другие источники 6,6 6,0 Доля безвозмездных перечислений в общем объеме доходов муниципалитетов в России (%) 58,0% 58,0% 52,4% 40,5% 37,3% 41,7% 39,5% 34,2% 32,5% 26,7% 28,3% 1997 1998 1999 2000 2001 2002 2003 2004 2005 2006 2007 Доходы муниципальных предприятий Предприятия ЖКХ, транспорта и другие Регулируемые тарифы Часто встречается перекрестное субсидирование и субсидирование из бюджета Не учитываются в бюджете муниципалитета Могут составлять 50-100% к доходам муниципального бюджета Низкая доля местных бюджетов свойственна многим развивающимся странам (2005) Страны Процент расходов общественного сектора в ВВП Процент расходов местных бюджетов в ВВП Процент расходов местных бюджетов в расходах общественного сектора Азербайджан 18,0 0,2 1,2 Армения 21,3 1,4 6,7 Бразилия 45,7 7,0 15,4 Колумбия 21,3 5,5 25,8 Мексика 35,0 2,0 5,6 Никарагуа 28,2 1,1 4,0 Сенегал 23,9 1,1 4,6 Таиланд 19,7 3,6 18,1 Тунис 38,3 1,3 3,4 Филиппины 18,5 3,0 16,5 Чили 21,8 2,8 13,0 ЮАР 29,9 5,1 16,9 Большая часть развитых стран характеризуется более высокой долей местных бюджетов (2005) Страны Процент расходов общественного сектора в ВВП Процент расходов местных бюджетов в ВВП Процент расходов местных бюджетов в расходах общественного сектора Великобритания 44,7 13,1 29,3 Германия 46,8 7,3 15,6 Дания 53,1 32,9 62,0 Исландия 44,1 13,2 30,0 Италия 48,2 15,4 32,0 Латвия 36,0 9,5 26,3 Польша 43,4 13,2 30,4 США 36,6 10,5 28,8 Чехия 44,1 11,9 27.0 Швеция 56,6 25,0 44,2 Япония 37,0 15,3 41,4 Доходы в бюджетной системе России Доходы в % от ВВП 2007 2010 федеральный бюджет 23,4% 17,4% бюджет субъектов РФ 12,2% 12,6% местные бюджеты 5,9% 5,8% Перераспределение финансовых ресурсов между уровнями бюджетной системы РФ (2007) Собственные доходы 7,8 трлн. Федеральный бюджет 7,8 трлн. 0, 63 трлн. (в т.ч. 51% - дотации на выравнивание) Бюджеты регионов 4,2 трлн. 4,8 трлн. 1,13 трлн. (в т.ч. 26% - дотации на выравнивание) Местные бюджеты 0,8 трлн. 1,9 трлн. Перераспределение финансовых ресурсов между уровнями бюджетной системы РФ (2010) Собственные доходы 8,3 трлн. Федеральный бюджет 8,3 трлн. 1,5 трлн. (в т.ч. 34,8% - дотации на выравнивание) Бюджеты регионов 3,9 трлн. 5,45 трлн. 1,5 трлн. (в т.ч. 21,3% - дотации на выравнивание обеспеченности) Местные бюджеты 1,1 трлн. 2,6 трлн. Структура доходов местных бюджетов за 1997 – 2007 гг., % Доходы 1997 1998 1999 Налоговые доходы, в том числе: 2000 2001 2002 2003 2004 2005 2006 2007 60,5 63,8 69,7 68,2 61,5 53,5 51,6 52,4 37,0 30,7 29,8 - НДС 7,5 7,9 6,8 5,3 - - - - - - - - налог на прибыль 9,3 9,1 14,6 13,5 16,7 10,9 9,6 17,2 7,9 5 1,7 - подоходный налог 18,2 18,4 16,6 16,8 21,1 23,3 23,8 20,9 18,0 17,3 20,0 - налоги на имущество 8,9 10,0 7,8 6,2 6,7 7,1 6,8 4,1 1,8 2,9 1,9 - - 2,8 2,9 2,8 2,5 - - - - - Неналоговые доходы 2,2 3,7 3,6 3,5 4,3 6,0 5,4 6,3 8,6 9,0 10,0 Безвозмездные перечисления 37,3 32,5 26,7 28,3 34,2 40,5 41,7 39,5 52,4 58,0 58,0 Доля «собственных» доходов в общем объеме доходов 22,3 24,9 27,6 27,5 18,9 18,7 14,9 50,7 39,8 33,0 32,6 - налог с продаж Источник: данные Минфина России Распределение и использование финансовых ресурсов муниципалитетов Оказание услуг (коммунальные услуги, детские сады, школы, дороги, освещение и т.п.) Регулирование (градостроительная политика, землепользование и т.п.) Безвозмездные выплаты (пособия, субсидии и т.п.) Возмездное/возвратное финансирование других экономических агентов (бюджетные кредиты) Администрирование (действия по поручению других уровней власти) Расходы муниципалитета Виды классификаций бюджетных расходов: Ведомственная Функциональная Экономическая Изменение структуры расходов местных бюджетов 1992 2000 2007 Управление 3% 6% 9% ЖКХ н/д 29% 19% Образование 24% 28% 35% Здравоохранение 19% 16% 13% Социальная политика 1% 5% 8% Прочее н/д 16% 16% Финансы и полномочия муниципалитетов Кто за что отвечает: муниципалитет vs федеральные и региональные органы власти? Поступления Расходы Налоги: перечень, Расходные полномочия (кто ставки, база решает на что может/обязан тратить средства мун-т) Платные услуги: тарифы Стандарты/регулирование деятельности (кто решает Ограничения на как тратить средства) заимствования Источник (кто финансирует) Исполнение (кто администрирует расходы) Финансы и полномочия муниципалитетов Пример распределения налоговых полномочий: РОССИЯ Подоходный налог Земельный налог Федеральный уровень (Налоговый и бюджетный кодексы) вводит и собирает налог, регулирует ставку и налогооблагаемую базу Вводит и собирает налог, устанавливает налогооблагаемую базу Региональные органы власти Обязаны закрепить за муниципалитетом минимум 30% поступлений -- -- Устанавливают ставку (в % от кадастровой стоимости земельного участка) Местные органы власти Финансы и полномочия муниципалитетов Пример распределения расходных полномочий: РОССИЯ Общедоступное бесплатное дошкольное образование Федеральный уровень Региональные органы власти Органы местного самоуправления Законы «Об общих принципах организации местного самоуправления в РФ» и «Об образовании» устанавливают этот вид деятельности в ведении муниципалитетов; исполнительные органы власти контролируют регулируют стандарты и контролируют их соблюдение -- Организация, оказание и финансирование услуг за счет собственных источников Социальное обслуживание граждан пожилого возраста и инвалидов Закон «О социальном обслуживании граждан пожилого возраста и инвалидов» устанавливает этот вид деятельности Финансирование Исключительно в рамках делегированных полномочий (с 2008 года) Распределение полномочий в сфере социальной политики Вопросы местного значения – обеспечение жильем, опека и попечительство (до 2008 года) Социальная поддержка ветеранов труда и тыла – полномочия регионов Социальная поддержка других групп ветеранов – денежные выплаты за исключением льгот по оплате жилья Социальная защита инвалидов – федеральный уровень Начиная с 2008 года социальная политика полностью исключена из перечня вопросов местного значения Образование и наука Обеспечение государственных гарантий по получению начального и среднего образования (в том числе профессионального) – полномочия регионов Вопросы местного значения – расходы на содержание зданий и коммунальные расходы, дополнительное образование и бесплатное дошкольное образование, организация отдыха детей в каникулярное время, предоставление дополнительного образования Здравоохранение Компетенция регионов – диспансерная помощь, страхование неработающего населения, предупреждение эпидемий Компетенция местных органов – скорая медицинская помощь, первичная медикосанитарная помощь Поддержка отраслей экономики (1) Вопросы регионального значения : Поддержка сельскохозяйственного производства Строительство и содержание автомобильных дорог межмуниципального значения Организация пригородного и межмуниципального транспортного сообщения Межмуниципальные инвестиционные проекты Поддержка отраслей экономики (2) Вопросы местного значения: Содержание и строительство автомобильных дорог муниципального значения Организация транспортного обслуживания населения Организация электро- , тепло- , газо- и водоснабжения населения, водоотведения, снабжения населения топливом Строительство и содержание жилищного фонда, создание условий для жилищного строительства Организация сбора, вывоза, утилизации и переработки бытовых и промышленных отходов Финансы как объект муниципального управления Инвестиционно-заемная политика Среднесрочное бюджетное планирование Бюджет развития Инвестиционные, налоговые кредиты Типы инвестиционных проектов Коммерческие Экономические Социальные Заемные средства Краткосрочные Используются для управления ликвидностью Долгосрочные Используются для финансирования инвестиций Достижение справедливости в потреблении общественных благ между поколениями налогоплательщиков Например, при строительстве моста за счет текущих доходов бюджета его «оплачивает» современное поколение налогоплательщиков. При финансировании строительства моста за счет заемных средств бремя платежей ложится на будущие поколения налогоплательщиков. Основные принципы инвестиционно-заемной политики (1) Сохранение объемов долговых обязательств на экономически безопасном уровне Объем и стоимость долга должны удерживаться на таком уровне, чтобы расходы на обслуживание и погашение долга, а также и иные бюджетные обязательства исполнялись независимо от внешних обстоятельств Основные принципы инвестиционно-заемной политики (2) Долгосрочные (> 1 года) заимствования – на финансирование проектов бюджета развития Краткосрочные заимствования – на покрытие кассовых разрывов Гарантии не используются как инструмент «отложенного платежа» Перспективное планирование займов и инвестиций на срок не менее 5 лет Комплексное и взаимосвязанное управление займами и инвестициями Разработка и исполнение «Концепции управления долгом» Цели разработки среднесрочного финансового плана 1. Согласование социально-экономической и 2. 3. бюджетной политики Повышение обоснованности стратегических решений Повышение достоверности среднесрочных бюджетных прогнозов Задачи среднесрочного финансового плана определить долгосрочные последствия финансовых решений обеспечить последовательную и единую политику производства социальных услуг установить минимальные требования к качеству услуг обеспечить достаточное и стабильное финансирование услуг гарантировать экономическую эффективность услуг Основные компоненты Сценарные условия Прогноз доходов бюджета Оценка текущих расходов Прогноз объемов обслуживания долга Объем средств для капитальных расходов Зависимость между бюджетной обеспеченностью муниципалитетов и долей капитальных расходов, 1999 и 2001 гг. 5000 9000 Череповец Сочи Новокузнецк Нижнекамск 8000 4000 Вологда Кемерово Мурманск Казань Иркутск 2000 Орел Чита Владикавказ 1000 ,1 ,2 6000 Череповец Петропавловск-Камчат Бюджетная обеспеченность, 2001 Великий Новгород 0,0 Комсомольск Краснодар Братск Т ольятти 3000 Казань 7000 5000 Мурманск Махачкала 4000 Хабаровск Псков 3000 Омск 2000 ,3 Доля капитальных расходов в расходах в сего, 1999 ,4 0,0 ,1 ,2 ,3 Доля капитальных расходов в расходах в сего, 2001 ,4 Гипотеза Тибу – «голосование ногами»- исходные предпосылки 1. Полная мобильность потребителей, отсутствие транспортных издержек. 2. Совершенная информация, совершенная конкуренция муниципалитетов. 3. Большое количество товаров и потребителей. 4. Отсутствие рынка труда, доход только от дивидендов. 5. Отсутствие экстерналий между муниципалитетами. 6. Предоставление общественных благ при минимальных средних затратах в каждом муниципалитете. 7. Финансирование общественных благ при помощи национальных (единообразных) налогов. 8. Группа однородных потребителей максимизирует свою полезность. Гипотеза Тибу Конкуренция между муниципалитетами обеспечивает оптимальный уровень предоставления местных общественных благ аналогично тому как конкуренция между фирмами обеспечивает эффективность предоставления частных благ Гипотеза Тибу – пределы применимости Нереалистичность предпосылок Риск снижения налогов на бизнес в результате конкуренции Ограниченная общественно приемлемая амплитуда неравенства между индивидуумами и между муниципалитетами ---– выравнивающее вмешательство вышестоящего бюджетного уровня Опасности и риски выравнивания Искажения потребительского поведения, неоптимальный объем предоставления общественных благ и услуг Проблемы обеспечения адресности перераспределения ресурсов Консервация неэффективных пространственных структур