ОТЧЕТНОСТЬ ПРОФСОЮЗНЫХ ОРГАНИЗАЦИЯХ 2015

реклама

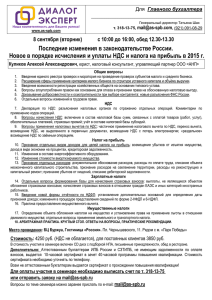

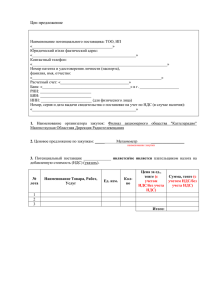

ОТЧЕТНОСТЬ В ПРОФСОЮЗНЫХ ОРГАНИЗАЦИЯХ 2015 ОСНОВНЫЕ ИЗМЕНЕНИЯ 2015 ГОДА 1. Введен КОД ОКТМО на основании ПИСЬМА МИНФИНА ОТ 25.04.2013 № 02-04-05/14508. 2. Форма декларации по НДС поменялась, утв. Приказом ФНС России от 29.10.2014 № ММВ-73/558@. 3. Сдавать налоговую декларацию только электронно. 4. С 01.01.2015 года с плательщиков НДС снимается обязанность ведения, журнала полученных и выставленных счетов фактур (п.3 ст.169 НКРФ изменения внес Федеральный закон от 20.04.2014 № 81-ФЗ ). ОСНОВНЫЕ ИЗМЕНЕНИЯ 2015 5. У инспекторов появится больше оснований заблокировать счет организации. С 01.01.2015года если организация опоздает со сдачей налоговой декларации больше чем на 10 дней, налоговики смогут заблокировать ее расчетный счет. С 01.01.2015года счет могут заблокировать, если организация не подтвердила факт приема электронных требований и уведомлений из налоговой инспекции. Данное изменение внес с 01.01.2015 134-ФЗ от 28.06.2013 6. По итогам 2014 года УСН будут отчитываться по новой форме налоговой декларации. 6а. Новая налоговая декларация по налогу на прибыль утв. Приказом Минфина ФНС от 26.11.2014 № ММВ-7-3/600@ 7. Постановление Правительства РФ от 29.11.2014г. № 1279 внесло изменение в Постановление правительства РФ от 26.12.2011 № 1137 (дополнять счет-фактуры необходимыми реквизитами) ОСНОВНЫЕ ИЗМЕНЕНИЯ 2015 В платежных поручениях по налогам и взносам появится новый реквизит – УИН (уникальный идентификатор начислений), который присвоят каждому платежу в бюджет. УИН (письмо ФСС РФ от 21.02.2014№ 17-03-11/14-2337) пишется в том случае если нам приходит требования об уплате пеней, штрафов по взносам. Если нет то и не пишем. Код ( поле 22) 0 8 9. С 01.01 2015 года типов платежей поле 110 тип платежей ставится 0 на основании Письма Центробанка от 30.12.2014 № 234-Т. ИЗМЕНЕНИЯ В ПРИКАЗ МИНИСТЕРСТВА ФИНАНСОВ РОССИИЙСКОЙ ФЕДЕРАЦИИ ОТ 12.11.2013Г. № 107Н ВНЕСЛО РАСПОРЯЖЕНИЕ РФ ОТ 10.02.2014 № 162-Р НАОБОРОТ 10.Постановление Правительства РФ от 04.12.2014г. № 1316. Новые лимиты в Пенсионный фонд-711000руб., на случай временной нетрудоспособности и в связи с материнством 670000руб. Лимит для обязательного медицинского страхования отменили 11. С 1 мая работодателям не надо сообщать в ПФР И ФСС России об открытии или закрытии счетов в банке в соответствии ФЗ от 02.04.2014 № 59-ФЗ. Эта обязанность теперь возложена на банки. ИФНС и фонды теперь не могут штрафовать за опоздание со сведениями об открытии и закрытии счетов. Эти изменения внесены Федеральными законами № 59 - ФЗ от 2.04. 2014 г. и № 52- ФЗ от 2.04.2014 г. 12. Со 2 апреля 2014 года при расчете дневного заработка для оплаты отпуска и компенсаций за неиспользованный отпуск применяется к-т 29,3 (ФЗ-55 от 02.04.2014). 13. На основании ФЗ от 01.12.2014 № 384-ФЗ «О федеральном бюджете на 2014 год и плановый период 2015 и 2016 годов» проиндексированы на 1,05 пособия гражданам имеющим детей. 14. МРОТ 5965 ФЗ от 01.12.2014 № 408ФЗ. 15. Федеральный закон от 01.12.2014г. № 406-ФЗ увеличил сроки сдачи расчетов в ФСС и ПФР. 16. ФЗ от 28.06.2014 № 188-Фз расчитывать и платить взносы надо в рублях и копейках НАЛОГОВАЯ ОТВЕТСВЕННОСТЬ: ФЗ № 134ФЗ ОТ 28.06.2013 и 248-ФЗ ОТ 27.03.2013 внесли ряд изменений в нормы НКРФ о налоговой ответственности: - за грубое нарушение правила учета доходов и расходов и объектов налогообложения можно будет штрафовать не только организацию, но и руководителя ( Ст.120НКРФ); за отказ от представления налоговикам необходимых сведений предусмотрены штрафные санкции. (СТ.126НКРФ) 17. Приказ МинФина РФ от 16.12.2014 № 150н – с 01.01.2015 года действуют новые КБК. НДФЛ (пени) – 18210102010012100110 (проценты) 18210102010012200110 штрафы 18210102010013000110 НДС (пени) – 18310301000012100110 (проценты) 18310301000012200110 штрафы 18310301000013000110 Страховые взносы на ПФР, ПЕНИ - 39210202010062000160, ШТРАФЫ- 39210202010062010062000160 Страховые взносы на обязательное медицинское страхование ПЕНИ – 39210202101081200060, ШТРАФЫ-39210202101081300060 КБК от несчастных случаях ПЕНИ – 39310202050072000160, ШТРАФЫ39310202050073000160 На случай временной нетрудоспособности ШТРАФЫ-39310202090073000160,ПЕНИ-39310202090072000160 ИЗМЕНЕНИЯ ДЛЯ УСН С 01.01.2015 Организации не являющиеся плательщиками НДС (например УСН) в случае выставления им счетов-фактур обязаны регистрировать их в книге покупок (Постановление Правительства № 1137 от 26.12.11 и сдавать налоговую декларацию на бумажном носителе. (абз.2 п.5 ст.174НКРФ). Заполняя Титульный лист, раздел 8. Проводки: 10 – 19 учет входящего НДС 86 – 10 приняли НДС, но не начислили Либо начиная с 01 октября 2014 года на основании Постановления Правительства РФ от 26.12.11 № 1137 у нас появилось право при возникновении ситуации, когда организация на ОСНО имеет право не выставлять нам счет-фактуру. Данное право мы прописываем либо в договоре на оказания услуг, либо делаем дополнение к договору с формулировкой: "Продавец не выставляет в адрес покупателя счет-фактуру по товарам (работам, услугам), по настоящему договору, в связи с тем, что покупатель применяет упрощенную систему налогообложения". Мы ему предоставляем документ подтверждающий наше право на освобождение от уплаты НДС. Они нам Акт сдачи-приемки работ. (его мы не где ни отражаем ни в книге покупок, ни в декларации) ОТЧЕТНОСТЬ ПЕРВИЧНЫХ ПРОФСОЮЗНЫХ ОРГАНИЗАЦИЙ НАЛОГОВАЯ ОТЧЕТНОСТЬ; ОТЧЕТНОСТЬ ПЕРЕД ВНЕБЮДЖЕТНЫМИ ФОНДАМИ; СТАТИСТИЧЕСКАЯ ОТЧЕТНОСТЬ; ОТЧЕТНОСТЬ ПЕРЕД МИНЮСТОМ. ОБЩИЙ РЕЖИМ НАЛОГООБЛОЖЕНИЯ НАЛОГОВУЮ ДЕКЛАРАЦИЮ ПО НДС (П.5СТ.174НКРФ) НАЛОГОВУЮ ДЕКЛАРАЦИЮ ПО НАЛОГУ НА ПРИБЫЛЬ (П.1 СТ. 289НКРФ) Налог на добавленную стоимость На основании статьи 143 НК РФ некоммерческие организации относятся к плательщикам НДС. Письмо МинФина РФ от 26.08.2014г. №03-0411/42598. В соответствии пунктом 1 статьи 146 НК РФ главы 21 НК безвозмездная передача призов, подарков и другого имущества признается реализацией и является объектом налогообложения налогом на добавленную стоимость и облагается этим налогом в общеустановленном порядке. НДС НА ПОДАРКИ, ПРИЗЫ И ДР. ЧЛЕНУ ПРОФСОЮЗА ЗА СЧЕТ ЧЛЕНСКИХ ВЗНОСОВ Передача подарков членам профсоюзной организации за счет членских взносов, на наш взгляд, облагается НДС на общих основаниях. Письмо Департамента налоговой политики Минфина РФ от 12 июля 2001 г. N 04-04-06/375 НДС НА ПОДАРКИ, ПРИЗЫ И ДР. РАБОТНИКАМ Передача призов, подарков работникам организации признается объектом налогообложения и облагается налогом на добавленную стоимость в общеустановленном порядке. (Письмо от 19.08.2013 № 13-11/083321@). Туристическая путевка – не облагается НДС (Письмо от 03.06.2014 № 03-07-11/26545) МИНИСТЕРСТВО ФИНАНСОВ РОССИЙСКОЙ ФЕДЕРАЦИИ ПИСЬМО ОТ 17 ИЮЛЯ 2014 Г. N 03-07-07/35059 При передаче билетов в театры и музеи, а также экскурсионных путевок, передаваемых членам профсоюза (членам их семей) на безвозмездной основе, следует руководствоваться нормами пп. 20 п. 2 ст. 149 Кодекса, согласно которому реализация входных билетов на посещение театрально-зрелищных, культурнопросветительных и зрелищно-развлекательных мероприятий (в том числе проводимых в театрах, музеях) и экскурсионных путевок, форма которых утверждена в установленном порядке как бланк строгой отчетности, освобождается от налогообложения налогом на добавленную стоимость независимо от источника оплаты. Поэтому услуги, оказываемые учреждениями культуры и искусства в рамках проведения указанных мероприятий, налогом на добавленную стоимость не облагаются. Учитывая изложенное, при передаче членам профсоюза на безвозмездной основе вышеуказанных билетов в театры, музеи и экскурсионных путевок, оплаченных за счет целевых поступлений, налог на добавленную стоимость не уплачивается. ПИСЬМО МИНФИНА ОТ 13 ДЕКАБРЯ 2012 Г. N 03-07-07/133 Аналогично, в случае приобретения организацией услуг по организации и проведению культурно-развлекательных мероприятий, включающих аренду зала, концертную программу, банкетно-фуршетное обслуживание, для проведения корпоративных мероприятий, персонификация участников которых не осуществляется, объекта налогообложения налогом на добавленную стоимость и права на вычет налога, предъявленного по данным услугам, также не возникает С первого квартала 2015г. Сдаем новую Декларация по налогу на добавленную стоимость утверждена Приказом ФНС России от 29.10.2014 № ММВ-7-3/558@. СДАЕМ В ЭЛЕКТРОННОМ ВИДЕ (П.5 СТ.174 НК И ФЗ 134Н ОТ 28.06.2013) Сдаем налоговую декларацию по налогу на добавленную стоимость ежеквартально до 25 числа месяца следующего за отчетным периодом. Данная позиция утверждена ФЗ от 29.11.20144 № 382-ФЗ Сдаем в упрощенном виде: Титульный лист, раздел 1,раздел 8 Output.pdf ШТРАФНЫЕ САНКЦИИ За нарушение способа подачи - на бумаге, а не по телекомуникационным каналам – закрытие расчетного счета 119.1 НК РФ. ИЗМЕНЕНИЯ С 01.10.2014 по НДС Изменения внесло ПОСТАНОВЛЕНИЕ ПРАВИТЕЛЬСТВА РОССИЙСКОЙ ФЕДЕРАЦИИ ОТ 29 ноября 2014 № 1279 в постановление № 1137 ИЗМЕНЕНИЯ С 01.10.2014 ПО НДС За заполнение неактуальных бланков возможен штраф от 10000 или 30000руб. (ст.120НКРФ) Новая форма счета-фактуры Новая строка «Исправление №_______ от_________ Новая строка «Валюта: наименование, код______ ФЕДЕРАЛЬНЫЙ ЗАКОН ОТ 20.04.2014 № 81-ФЗ. С 01.01.2015 года с плательщиков НДС снимается обязанность ведения, журнала полученных и выставленных счетов фактур (п.3 ст.169 НКРФ изменения внес Федеральный закон от 20.04.2014 № 81-ФЗ ). Книга продаж (постановление Правительства РФ ОТ 30.07.2014 №735) В книге продаж нужно будет указывать код операции в графе 2 (утв. Приказом ФНС России от 14.02.12 № ММВ-7-3/83@); В графе 11 надо фиксировать номер и дату документа, подтверждающего оплату счета-фактуры; Еще в книгу продаж добавили графу 12 «Наименование и код валюты»; Графу 19 «Стоимость товаров, освобождаемых от налога» надо заполнять только компаниям, которые применяют освобождение от налога (ст. 145 НК РФ). Книга покупок В книге покупок, как и в книге продаж, с 1 октября нужно указывать код операции; Еще в книгу покупок добавили «Наименование и код валюты»; Стоимостные упростили; показатели в графу книге 14 покупок Стоимость товаров компании надо указывать в одной графе независимо от налоговой ставки; Итоговые показатели за квартал приводить только по сумме налога. понадобится ИЗМЕНЕНИЯ С 01.10.2014 ПО НДС ФЕДЕРАЛЬНЫЙ ЗАКОН ОТ 21.07.2014 № 238-ФЗ П.3 ст.169 НКРФ. ФЕДЕРАЛЬНЫЙ ЗАКОН ОТ 28.06.2013 №134-ФЗ. Организации посредники (по агентским договорам и договорам комиссии),не являющиеся плательщиками НДС с 01.01.2015г., при выставлении или получении счетов фактур будут обязаны вести журнал полученных выставленных счетов фактур в электронном виде. Организации посредники (по агентским договорам и договорам комиссии),не являющиеся плательщиками НДС с 01.01.2015г., при выставлении или получении счетов фактур будут обязаны сдавать налоговую декларацию по НДС в электронном виде. УПРОЩЕННАЯ ДЕКЛАРАЦИЯ для применения упрощенной декларации есть целый ряд ограничений. Все они установлены или следуют из пункта 2 статьи 80 Налогового кодекса РФ, а также из приказа Минфина России от 10 июля 2007 г. № 62н. 1. За отчетный (налоговый) период не должно быть движения денежных средств на расчетном счете или в кассе. Например, что касается НДС, то у компании не должно быть движения денежных средств в течение всего квартала. А, скажем, чтобы вписать в упрощенную декларацию налог на прибыль, движения денежных средств не должно быть с начала года. Ведь налог на прибыль считается нарастающим итогом с начала года. Таким образом, упрощенная декларация пригодится только тем организациям, которые совершенно бездействуют. Если же компания выплачивает хотя бы минимальную заработную плату, значит, есть движение денег либо по кассе, либо по расчетному счету (если зарплату перечисляют на карточки). А следовательно, упрощенную декларацию подавать нельзя. Два способа получить освобождение от уплаты НДС: 1 статья 145 НК РФ 2 перейти на упрощенную систему налогообложения ДОКУМЕНТЫ НЕОБХОДИМЫЕ ДЛЯ ПОЛУЧЕНИЯ ОСВОБОЖДЕНИЯ ПО СТАТЬЕ 145НК - Форма заявления на освобождение от НДС по ст.145 утверждена ФЗ от 29.06.2004№ 58-ФЗ; подается до 20 числа месяца когда вы хотите получить освобождение!!!! -Выписка из книги - Выписка из баланса (копия баланса) продаж В ИФНС России № 1 по ЦАО г. Москвы от Автономная некоммерческая ОРГАНИЗАЦИЯ Уведомление Об использовании права на освобождение от исполнения обязанностей налогоплательщика, связанных с исчислением и уплатой налога на добавленную стоимость В соответствии со статьей 145 Налогового кодекса Российской Федерации и уведомляю об использовании права на освобождение от исполнения обязанностей налогоплательщика, связанных с исчислением и уплатой налога на добавленную стоимость Автономная некоммерческая организация «Витязь» на двенадцать последовательных календарных месяцев начиная с 1 января 2015 г. Документы, подтверждающие соблюдение условий предоставления освобождения от исполнения обязанностей налогоплательщика, связанных с исчислением и уплатой налога на добавленную стоимость, прилагаются на листах: 1. Выписка из бухгалтерского баланса (представляют организации) (в выписке должна быть отраженна сумма выручки от реализации товаров (работ, услуг), заверенная печатью организации, подписями руководителя и главного бухгалтера) на листах. 2. Выписка из книги продаж на листах. 3. Копии журналов полученных и выставленных счетов-фактур на листах. Руководитель организации, индивидуальный предприниматель М.П. М.И. Прокофьева Главный бухгалтер А.Н. Иванов Дата « » января 20 г. –– – – – – – – – – – – – – – – – – – – отрывная часть Отметки налогового органа о получении уведомления и документов: НДС НА ПОДАРКИ, ПРИЗЫ И ТУРИСТИЧЕСКИЕ ПУТЕВКИ ПРИ УСН И ПРИ ПРИМЕНЕНИЕ СТ.145НКРФ В соответствии п.2 ст. 346.11 НКРФ применением УСН освобождает от уплаты НДС. Следовательно, если профсоюзная организация безвозмездно передает подарки, призы, туристические путевки при условии что она находится на УСН или освобождена по ст.145НКРФ такая деятельность профсоюзной организации НДС не облагается. НДС СТ. 145 П. 5,6 По окончании периода освобождения некоммерческая организация должна принять решении она должна уведомить налоговый орган. Для этого у нее есть 20 дней по истечении срока действия освобождения от НДС. Пример Если некоммерческая организация была освобождена в течение 2014 г., то отчитаться и сообщить о принятом решении ей надо до 20 октября 2014 г. И последнее: если компания освобождена от обязанностей плательщика по НДС, это является бонусом в плане документооборота. Такой вывод следует из комментируемого Письма ФНС России от 29.04.2013 N ЕД-4-3/7895@. Книгу покупок вести не нужно - просто потому, что права на вычеты нет. Если ваша фирма не выставляет покупателям счета-фактуры с выделенной суммой налога и не получает счетов-фактур не является налоговым агентом по правилам ст. 161 Налогового кодекса РФ, декларацию по НДС сдавать тоже не придется. ОТЧЕТНОСТЬ ДЛЯ ОСВОБОЖДЕННЫХ ПО СТАТЕ 145 ОТ НДС НАЛОГОВАЯ ОТЧЕТНОСТЬ: 1. НАЛОГОВАЯ ДЕКЛАРАЦИЯ ПО ПРИБЫЛИ: 2. 2- НДФЛ 3. НАЛОГОВЫЙ РЕГИСТР ПО УЧЕТУ НДФЛ. Переход на упрощенную систему налогообложения. Приказом ФНС России от 02.11.2012 № ММВ-73/829 утверждены новые формы документов для применения упрощенной системы налогообложения. С 2013 года для перехода на УСН представляется уведомление, а не заявление по новой форме № 26.2-1 или в произвольной форме. 2621_2.XLS УПРОЩЕНЦЫ 1.КНИГА УЧЕТА ДОХОДОВ И РАСХОДОВ ОРГАНИЗАЦИЙ И ИНДИВИДУАЛЬНЫХ ПРЕДПРИНИМАТЕЛЕЙ, ПРИМЕНЯЮЩИХ УПРОЩЕННУЮ СИСТЕМУ НАЛОГООБЛОЖЕНИЯ; 2.НАЛОГОВАЯ ДЕКЛАРАЦИЯ ПО НАЛОГУ, УПЛАЧИВАЕМОМУ В СВЯЗИ С ПРИМИНЕНИЕМ УПРОЩЕННОЙ СИСТЕМЫ НАЛОГООБЛОЖЕНИЯ; 3. 4. ФОРМА 2-НДФЛ; НАЛОГОВЫЙ РЕГИСТР ПО УЧЕТУ НДФЛ. КНИГА УЧЕТА приказ минфина.xls УТВЕРЖДЕНА ПРИКАЗОМ МИНФИНА РФ ОТ 22.10.2012 № 135Н. (п.1.4 Порядка заполнения книги) Книга учета доходов и расходов оформляется либо вручную либо электронно но в любом случае: книга прошнуровывается, нумеруется и ставится печать организации и подпись руководителя. Книга учета доходов и расходов, которая велась электронно и выведена на печать по окончании налогового периода на бумажном носителе, указывается количество содержащихся в ней страниц, которое подтверждается подписью В 2015 году за 2014 будем отчитываться по новой Налоговой декларации утрв. приказом ФНС России от 4 июля 2014 г. N ММВ-73/352@ УСН.pdf. Налог на прибыль Отчитываемся по декларации утвержденной Приказом ФНС от 26.12.2014г. № ММВ-7-3/600@ Сдаем раз в год до 28 марта на основании п.2 ст.289 НК Так как членские взносы и целевые поступления в соответствии со статьей 251 НК 346.15НК не являются источниками прибыли Сдаем в упрощенном виде: Титульный лист, Лист 02,07, А ТАКЖЕ ПРИЛОЖЕНИЯ №1 И 2 к налоговой декларации. prib13.xls КОДЫ ВИДА ПОСТУПЛЕНИЯ 120- членские взносы 140- пожертвования 260- средства по коллективным договорам НАЛОГ НА ИМУЩЕСТВО Не сдаем на основании письма МИНФИНА РФ от 17.04.2012 № 03-02-08/41 НАЛОГ НА ИМУЩЕСТВО УСН С 1 января 2015 г. ОРГАНИЗАЦИЙ, применяющих УСН, установлена обязанность уплачивать налог на имущество в отношении объектов недвижимости, которые включены в перечень, определяемый в соответствии с п. 7 ст. 378.2 НК РФ (п. 3 ст. 346.11 НК РФ, п. 23 ст. 2, ч. 1 ст. 4 Федерального закона от 29.11.2014 N 382-ФЗ). Такими объектами являются (пп. 1, 2 п. 1, п. 7 ст. 378.2 НК РФ): -административно-деловые центры и торговые центры (комплексы) и помещения в них; -нежилые помещения, назначение которых в соответствии с кадастровыми паспортами объектов недвижимости или документами технического учета объектов недвижимости предусматривает размещение офисов, торговых объектов, либо которые фактически используются для размещения офисов. НАЛОГ НА ДОХОДЫ ФИЗИЧЕСКИХ ЛИЦ Обязанность ведения налога на доходы физических лиц в соответствии со статьей 230 п.1 предоставлена налоговым агентам которыми мы с Вами являемся. Начиная с 2011 года мы ведем «регистр налогового учета». НАЛОГОВЫЕ ВЫЧЕТЫ стандартные налоговые вычеты (ст. 218 НК РФ); 1) социальные налоговые вычеты (ст. 219 НК РФ); 2) имущественные налоговые вычеты (ст. 220 НК РФ); 3) профессиональные налоговые вычеты (ст. 221 НК РФ); 4) СТАНДАРТНЫЕ ВЫЧЕТЫ ВЫЧЕТЫ ДЛЯ НАЛОГОПЛАТЕЛЬЩИКА; ВЫЧЕТЫ НА ДЕТЕЙ СТАНДАРТНЫЕ ВЫЧЕТЫ НА НАЛОГОПЛАТЕЛЬЩИКА Максимальный вычет в 3000 руб. предоставляется (пп. 1 п. 1 ст. 218 НК РФ): - "чернобыльцам"; - инвалидам Великой Отечественной войны; - инвалидам из числа военнослужащих, ставших инвалидами I, II и III групп вследствие ранения, контузии или увечья, полученных при защите СССР, Российской Федерации; - иным лицам, поименованным в пп. 1 п. 1 ст. 218 НК РФ. Код вычета (для формы 2-НДФЛ) - 104 На вычет в размере 500 руб. имеют право (пп. 2 п. 1 ст. 218 НК РФ): - Герои Советского Союза и Герои Российской Федерации; - инвалиды с детства, инвалиды I и II групп; - родители и супруги военнослужащих, погибших при защите СССР, Российской Федерации; - иные лица, поименованные в пп. 2 п. 1 ст. 218 НК РФ. Начиная с 2012 года вступил в силу 330-ФЗ, который отменил стандартный налоговый вычет В РАЗМЕРЕ 400 РУБ Код вычета (для формы 2-НДФЛ) - 105 СТАНДАРТНЫЕ ВЫЧЕТЫ НА ДЕТЕЙ Вычеты положены: родителям, супругам родителей, усыновителям, опекунам попечителям, а также приемным родителя и их супругам. ВАЖНОЕ: вычет предоставляется только тем лицам на обеспечении которых находятся дети. Регламентируется возраст детей. Вычеты полагаются на всех детей до 18 лет, а также на детей до 24 лет, являющихся учащимися очной формы обучения, аспирантами, интернами, ординаторами, студентами или курсантами. Вычеты предоставляются с начала года до месяца в котором доход налогоплательщика превысил 280 тыс.руб. Заявление на предоставление пишется один раз. (Письмо МинФина от 08.08.2011 №03-04-05/1551) ПИСЬМО МИНФИНА ОТ 25 СЕНТЯБРЯ 2013 № 03-04-06/39802 (СРОК ХРАНЕНИЯ ЗАЯВЛЕНИЯ НА ПОЛУЧЕНИЕ СТАНДАРТНОГО ВЫЧЕТА СТАНДАРТНЫЕ ВЫЧЕТЫ НА ДЕТЕЙ • • • • Стандартный вычет на ребенка 2014 и 2015 годах зависит от очередности ребенка. на первого ребенка ( код в документе 114) в 2014 году составит 1400 рублей, на второго ребенка (код 115) – также 1400 рублей, на третьего и каждого последующего ребенка (код116) – 3000 рублей. Вычет на каждого ребенка в случае, если ребенок в возрасте до 18 лет считается ребенком-инвалидом, или учащегося очной формы обучения, студента, аспиранта, интерна, ординатора, в возрасте до 24 лет, а также если он считается инвалидом I или II группы составляет 3000 рублей (код 117).Согласно разъяснениям Минфина России в отношении ребенка-инвалида вычет предоставляется в размере 3000 руб. независимо от того, каким по хронологии рождения он является СИТУАЦИИ ПРЕДОСТАВЛЕНИЯ ДЕТСКОГО ВЫЧЕТА РАБОТНИКАМ С НЕСТАБИЛЬНЫМИ ДОХОДАМИ Работник не получал доходы в отдельных месяцах года – вычет предоставляется за те месяцы налогового периода в которых был доход (Письмо Минфина от 11.06.2014 № 03-04-05/28141) У работника в начале года не было доходов а потом появились вычеты предоставляются только за те месяцы, в которых есть доход, облагаемый НДФЛ ( Письмо МинФина от 11.06.2014 № 03-04-05/28141 У работника прекратились доходы в конце года - вычеты не предоставляются (Письмо Минфина от 06.05.2013 № 03-04-061/15669 ДЕТСКИЙ ВЫЧЕТ ПО НДФЛ НА ОДНОГО РЕБЕНКА МОГУТ ПОЛУЧИТЬ СРАЗУ ЧЕТЫРЕ ЧЕЛОВЕКА (ПИСЬМО ФНС РОССИИ ОТ 23 июня 2014Г. № 03-04-05/29908). Главное условие совместное проживание с лицом претендующим на вычет. Размер стандартного вычета на ребенка зависит от его очередности рождения. Письмо от 17.04.2014 № 03-04-05/17619. Если ребенок до 24 лет учится по очной форме обучения и работает вычет предоставляется. Письмо от 30.06.2014 № 03-04-05/31345 ПИСЬМО МИНФИНА ОТ 31.03.2014№ 03-04-06/14217 ПОТЕРЯ ПРАВА НА СТАНДАРТНЫЙ ВЫЧЕТ НА РЕБЕНКА ПРИ ВСТУПЛЕНИИ РЕБЕНКА В БРАК. СТАНДАРТНЫЙ НАЛОГОВЫЙ ВЫЧЕТ В ДВОЙНОМ РАЗМЕРЕ Единственному родителю; Усыновителю, опекуну, попечителю; Отцовство ребенка не установлено; Второй родитель признан недееспособным; Второй родитель отказался от налогового стандартного вычета в письменном виде в пользу первого родителя. ПОНЯТИЕ «ЕДИНСТВЕННЫЙ РОДИТЕЛЬ» ПРИМЕНЯЕТСЯ К СЛУЧАЯМ, КОГДА ОДИН ИЗ РОДИТЕЛЕЙ РЕБЕНКА УМЕР, ОБЪЯВЛЕН УМЕРШИМ, ПРИЗНАН БЕЗВЕСТНО ОТСУТСТВУЮЩИМ (ПИСЬМО МИНФИНА РФ ОТ 02.11.2012 № 03-04-05/8-1246) Письмо Минфина от 26 февраля 2013 № 03-04-05/8-133 (условия при которых один из родителей отказался от вычета в пользу другого) ДОКУМЕНТЫ, ПОДТВЕРЖДАЮЩИЕ ПРАВО НА ПОЛУЧЕНИЕ СТАНДАРТНОГО НАЛОГОВОГО ВЫЧЕТА 1) 2) 3) 4) Ситуация 1 Родитель является единственным справка из загса по форме № 25 Копия свидетельства о смерти второго родителя выписка из решения суда о признании второго родителя безвестно отсутсвующим или умершим Копия паспорта, подтверждающего отсутствие брака ДОКУМЕНТЫ, ПОДТВЕРЖДАЮЩИЕ ПРАВО НА ПОЛУЧЕНИЕ СТАНДАРТНОГО НАЛОГОВОГО ВЫЧЕТА 1) 2) 1) 2) Ситуация 2 Родители в разводе Копия свидетельства о расторжении брака Документ подтверждающий уплату алиментов Ситуация 3 Отказ от вычета в пользу другого Письменнное заявление справка 2-НДФЛ СОЦИАЛЬНЫЕ ВЫЧЕТЫ 1) по расходам на благотворительные цели и пожертвования (пп. 1 п. 1 ст. 219 НК РФ); 2) по расходам на обучение (пп. 2 п. 1 ст. 219 НК РФ); 3) по расходам на лечение (пп. 3 п. 1 ст. 219 НК РФ); 4) по расходам на негосударственное пенсионное обеспечение и добровольное пенсионное страхование (пп. 4 п. 1 ст. 219 НК РФ); ПО РАСХОДАМ НА ОБУЧЕНИЕ 1) на свое обучение в образовательных учреждениях (абз. 3 п. 2 ст. 219 НК РФ). 2) на обучение своих детей в возрасте до 24 лет по очной форме обучения в образовательных учреждениях. 3) на обучение своих подопечных в возрасте до 18 лет, бывших подопечных в возрасте до 24 лет по очной форме обучения в образовательных учреждениях. 4) на обучение брата (сестры) в возрасте до 24 лет по очной форме обучения в образовательных учреждениях. ПРЕДЕЛЬНЫЙ РАЗМЕР ВЫЧЕТА Предельный размер вычета в 120 000 руб. является общим для четырех видов расходов: на собственное обучение налогоплательщика, на лечение, на негосударственное пенсионное обеспечение и добровольное пенсионное страхование, на дополнительные страховые взносы на накопительную часть трудовой пенсии. НА ОБУЧЕНИЕ ДЕТЕЙ 50000 Р ( НА КАЖДОГО РЕБЕНКА) ДОКУМЕНТЫ ПОДТВЕРЖДАЮЩИЕ ПРАВО НА ПОЛУЧЕНИЕ ВЫЧЕТА Заявление Форма 3-ндфл; Копии документов подтверждающих обучение; Документы подтверждающие очную форму обучения ( обучение детей). ЛЕЧЕНИЕ Вычет на лечение распространяется только на услуги, поименованные в Перечне медицинских услуг в медицинских учреждениях Российской Федерации, предоставленных налогоплательщику, его супруге (супругу), его родителям и (или) его детям в возрасте до 18 лет, суммы оплаты которых за счет собственных средств налогоплательщика учитываются при определении суммы социального налогового вычета, утвержденном Постановлением Правительства РФ от 19.03.2001 N 201 (далее Постановление N 201, Перечень медицинских услуг). ВЫЧЕТ ПРЕДСТАВЛЯЕТСЯ В СУММЕ ДЕНЕЖНЫХ СРЕДСТВ, УПЛАЧЕННЫХ НАЛОГОПЛАТЕЛЬЩИКОМ за услуги по своему лечению, предоставленные им медицинскими учреждениями РФ; за услуги по лечению супруга ( супруги), своих родителей или детей до 18 лет; за медикаменты, назначенные налогоплательщику и приобретенные за счет собственных средств. ДОКУМЕНТЫ, ПОДТВЕРЖДАЮЩИЕ ПРАВО НА ПОЛУЧЕНИЕ ВЫЧЕТЫ договор с медицинским учреждением на оказание медицинских услуг; платежные документы; справку об оплате медицинских услуг, по форме утвержденной приказом РФ И МНС РФ от 25.07.2001№ 289/БГ-3-04/256 свидетельство подтверждающие родство. СДАЕМ форму – 2-НДФЛ ВЕДЕМ НАЛОГОВЫЙ РЕГИСТР В СООТВЕТВСТВИИ С п1 ст. 230НКРФ ПРИКАЗ ФНС РОССИИ ОТ 14 НОЯБРЯ 2013 Г. № ММВ-7-3/501@ ФОРМА -2 НДФЛ 2012(1).xls 2012 (2) КОДЫ ДОХОДОВ ДЛЯ СПРАВКИ 2 НДФЛ 2000 – Вознаграждение, получаемое налогоплательщиком за выполнение трудовых или иных обязанностей; денежное содержание и иные налогооблагаемые выплаты военнослужащим и приравненным к ним категориям физических лиц (кроме выплат по договорам гражданско-правового характера) 2012 – Суммы отпускных выплат 2300 – Пособия по временной нетрудоспособности 2720 – Стоимость подарков 2730 – Стоимость призов в денежной и натуральной формах, полученных на конкурсах и соревнованиях, проводимых в соответствии с решениями Правительства Российской Федерации, законодательных (представительных) органов государственной власти или представительных органов местного самоуправления 2760 – Материальная помощь, оказываемая работодателями своим работникам, а также бывшим своим работникам, уволившимся в связи с выходом на пенсию по инвалидности или по возрасту 2762 – Суммы единовременной материальной помощи, оказываемой работодателями работникам 4800 – Иные доходы ОШИБКИ ПРИ ЗАПОЛНЕНИИ ФОРМЫ 2-НДФЛ При обнаружении ошибок в уже сданной форме 2-НДФЛ, необходимо подать уточненную форму 2-НДФЛ в соответствии с ПИСЬМО МИНФИНА ОТ 05.09.2013 № БГ-4-11/16088,; За непредставление уточненной формы предусмотрены штрафные санкции в размере 200 рублей за каждый документ. ( п.1 ст. 126НКРФ) и от 300 до 500 руб. на должностных лиц. В случае каких-то спорных ситуаций по справке 2-НДФЛ налоговые инспектора могут потребовать пояснений. На требование безопаснее ответить, иначе есть вероятность, что ИФНС оштрафует либо директора либо главбуха на сумму от 2000-4000 руб. СЛУЧАИ, КОГДА СПРАВКА 2-НДФЛ НЕ ПОДАЕТСЯ Все случаи, при которых не нужно подавать форму 2НДФЛ, можно разделить на три группы: 1Группа: Выплачены определенные виды доходов, при получении которых налогоплательщики обязаны самостоятельно уплатить НДФЛ. Например при получении социального вычета 2 Группа: Выплачены доходы, которые не подлежат налогообложению. Такие доходы указаны в статье 217НК. МинФин России считает, что компания, выплатившая доход в пределах установленного ограничения, не является налоговым агентом, поэтому и сведения по форме 2-НДФЛ о таком доходе она подавать не должна ДОХОДЫ НЕ ПОДЛЕЖАЩИЕ НАЛОГООБЛОЖЕНИЮ НАЛОГОМ НА ДОХОДЫ ФИЗИЧЕСКИХ ЛИЦ Пункт 28 ст.217 доходы не превышающие 4000 т.руб. Пункт 31 выплаты, производимые профсоюзными комитетами (в том числе материальная помощь) членам профсоюзов за счет членских взносов, за исключением вознаграждений и иных выплат за выполнение трудовых обязанностей, а также выплаты, производимые молодежными и детскими организациями своим членам за счет членских взносов на покрытие расходов, связанных с проведением культурно-массовых, физкультурных и спортивных мероприятий не подлежат налогообложению УДЕРЖАНИЕ НАЛОГА НА ДОХОДЫ ФИЗИЧЕСКИХ ЛИЦ (НДФЛ) И НАЧИСЛЕНИЕ СТРАХОВЫХ ВЗНОСОВ НА ВЫПЛАТЫ ФИЗИЧЕСКИМ ЛИЦАМ У ПРОФСОЮЗНЫХ ОРГАНИЗАЦИЙ Выплаты членам профсоюза на 31.10.14.doc НАЛОГООБЛОЖЕНИЕ ПОДАРКОВ Обратимся к нормам ГКРФ, а именно к главе 32 «Дарение» так как в НКРФ отсутствуют такие понятия как «дарение» и «подарок». ВОЗМОЖНЫЕ налоги подарка: НДС НДФЛ Налог на прибыль Страховые взносы при дарении ДОКУМЕНТАЛЬНОЕ ОФОРМЛЕНИЕ ПОДАРКОВ Надо ОФОРМИТЬ СЛЕДУЮЩИЕ документы: 1. приказ о приобретении и выдаче подарков сотрудникам и приложить к нему список получателей ( произвольная форма); 2. ведомость выдачи подарков (ФИО, Должность, стоимость, сумма с НДС, дата и подпись) Договор дарения многостронний НАЛОГООБЛОЖЕНИЕ ДЕТСКИХ НОВОГОДНИХ ПОДАРКОВ 1 ситуация за счет средств по работодателя по коллективному договору. Страховые взносы платить не нужно (ст.7 ФЗ 212 от 24.07.09) НДФЛ – до 4000 руб. не платим НДФЛ свыше 4000руб начисляем. 2 ситуация за счет членских профсоюзных взносов Страховые взносы платить не нужно (ст.7 ФЗ 212 от 24.07.09) НДФЛ – не удерживаем (п.31 ст. 217 НКРФ) ПИСЬМО МИНФИНА ОТ 14 АВГУСТА 2013 № 03-04-06/33039 Письмо Минтруда от 24.05.2013 № 14-1-1061 НАЛОГОВЫЙ РЕГИСТР Налоговый регистр по учету НДФЛ за 2014 год.doc ВЗЫСКАНИЕ И ВОЗВРАТ НДФЛ Статья 231 НКРФ ВОЗВРАТ ОСУЩЕСТВЛЯЕТСЯ НА ОСНОВАНИИ НАПИСАННОГО ЗАЯВЛЕНИЯ В ПОИЗВОЛЬНОЙ ФОРМЕ, ВОЗВРАТ В ТЕЧЕНИИ 3-Х МЕСЯЦЕВ ПОСЛЕ ПОЛУЧЕНИЯ ЗАЯВЛЕНИЯ ПЛАТЕЖНОЕ ПОРУЧЕНИЕ НДФЛ СРОКИ УПЛАТЫ НДФЛ ОСТАЛИСЬ ПРЕЖНИМИ. Поле 101 Статус налогоплательщика 02 ОЧЕРЕДНОСТЬ ПЛАТЕЖЕЙ 5 ПОЛЯ 106,107,108,109, БЕЗ ИЗМЕНЕНИЙ ПОЛЕ 110 не заполняется НДФЛ.doc ИЗМЕНЕНИЯ ПО НДФЛ В 2015 Форму 2-НДФЛ планируют сдавать за 1 квартал, полугодие, 9 месяцев и год. Если расчет в отведенный срок представлен не будет, налоговый орган в 10-ти срок закроет расчетный счет но только в 2016 году. За не предоставление формы 2-НДФЛ штраф 1000руб. НДФЛ с отпускных, больничных будем платить по новому НДФЛ с отпускных и больничных будем платить по новому: Налог надо будет заплатить не позднее последнего числа месяца, в котором произведены выплаты. Увеличится перечень социальных вычетов которые можно будет получить у работодателя, а именно: на свое обучение и лечение, лечение супруги, детей и родителей РЯД ИЗМЕНЕНИЙ НАЛОГОВОГО ЗАКОНОДАТЕЛЬСТВА С 01.01.2015 134-ФЗ ОТ 28.06.2013 КАМПАНИИ КОТРЫЕ ВЕДУТ ОТЧЕТ ЭЛЕКТРОННО Налогоплательщики должны будут направлять налоговому органу квитанцию о приеме документов, переданных им в электронном виде; Новые основания для приостановления операций по счетам налогоплательщиков; Ограничен срок для принятия решения о приостановлении операций по счету в случае непредставления декларации. ОТЧЕТНОСТЬ ПЕРЕД ВНЕБЮДЖЕТНЫМИ ФОНДАМИ Два вида отчетности: форма 4-ФСС форма РСВ-1 Форма 4-ФСС объединяет в себе отчетность: по взносам на обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством. Порядок начисления, уплаты и представления отчетности по этому виду взносов установлен Законом от 24 июля 2009 № 212-ФЗ; по взносам на обязательное социальное страхование от несчастных случаев на производстве и профзаболеваний. Порядок начисления, уплаты и представления отчетности по этому виду установлен Законом от 24 июля 1998г. № 125-ФЗ. Мы обязаны предоставлять данный расчет в соответствии с п.2,ч.9. ст.15 Закона от 24 июля 2009 № 212-ФЗ Сроки сдачи формы 4 ФСС изменился. Отчетный период Бумажная отчетность Электронная отчетность 2014 20 января 26 января 1 квартал 20 апреля 27 апреля Полугодие 20 июля 27 июля 9 месяцев 20 октября 26 октября ФЕДЕРАЛЬНЫЙ ЗАКОН ОТ 28.06.2014 № 188-ФЗ С 01.01.2015 Начиная с 01.01.2015 года сдавать отчетность в ПФР и ФСС надо электронно при численности более 25 человек. Компания, которая сдаст бумажный расчет вместо электронно, ждет штраф в сумме 200 руб. (ч. 2 ст.46 Закона № 212-ФЗ). Но принять отчетность на бумаге специалисты фонда должны все равно. Платежи надо будет перечислять в рублях и копейках. Будет предоставляться отсрочка по уплате страховых взносов Приказ Министерства труда и социальной защиты РФ от 11 февраля 2014 г. № 94н “О внесении изменений в приложения № 1 и 2 к приказу Министерства труда и социальной защиты Российской Федерации от 19 марта 2013 г. № 107н “Об утверждении формы расчета по начисленным и уплаченным страховым взносам на обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством и по обязательному социальному страхованию от несчастных случаев на производстве и профессиональных заболеваний, а также по расходам на выплату страхового обеспечения и Порядка ее заполнения” prikas-proekt27-09-2012.zip ПРИЧИНЫ ОТКАЗА В ПРИЕМЕ ФОРМЫ-ФСС 1. 2. 3. Не соответствует установленной форме; Представлен, лицом, полномочия которого не подтверждены в порядке, установленном законодательством РФ; Подписан не действующей электронной подписью ЭЛЕКТРОННЫЕ «ОШИБКИ» 4. Основной ошибкой при отправке отчетности в ФСС является сохранение ее в неустановленном формате. Бухгалтеры создают файлы в xls-таблицах, в tif, pdf вместо того, чтобы использовать необходимый для этого xml; этот формат подробно описан в приложении № 1 к приказу ФСС от 12 февраля 2010 г. № 19. ШТРАФНЫЕ САНКЦИИ ЗА НЕ СДАЧУ ФОРМЫ 4-ФСС Минимальная сумма штрафа теперь не зависит от периода просрочки . С 1 января 2012 года он равен 1000 рублей Это изменение внесено также в п. 1 ст. 46 Закона N 212-ФЗ. Фонды получили право начислять пени за день уплаты задолженности по страховым взносам. 1. 2. Плательщики страховых взносов обязаны представлять в ходе проверки документы, которые подтверждают правильность исчисления и полноту уплаты (перечисления) страховых взносов (подп. 4 п. 2 ст. 28 Закона N 212-ФЗ), т.е. контролеры имеют право истребовать необходимые для проверки документы (п. 1 ст. 37 Закона N 212-ФЗ). Срок представления компанией истребованных документов составляет 10 дней (ч. 5 ст. 37 Закона N 212-ФЗ). С 1 января 2012 года штраф за непредставление плательщиком документов, необходимых для осуществления контроля за уплатой страховых взносов, увеличен с 50 до 200 рублей (ст. 48 Закона N 212-ФЗ). Штраф взимается за каждый непредставленный документ. Приказ Минздравсоцразвития от 31.01.2006г № 55 1. 2 заявление о подтверждение основного вида экономической деятельности; Справка подтверждение основного вида экономической деятельности; ГЛАВНЫЕ ИЗМЕНЕНИЯ 2014 ГОДА ПО РАСЧЕТУ ПОСОБИЙ РАЗМЕР СРЕДНЕДНЕВНОГО ЗАРАБОТКА ДЛЯ РАСЧЕТА ПОСОБИЙ В НОВЫЙ МРОТ – 2015 году – 1632,87 5965 РУБ. МАКСИМАЛЬНЫЙ РАЗМЕР ДЕТСКИХ ДЕКРЕТНЫХ ПОСОБИЙ - РАЗМЕР ДЕКРЕТНЫХ 2015-228603,20 РУБ -РАЗМЕР ДЕТСКОГО 2015 - 19855,82 РУБ. И ФЕДЕРАЛЬНЫЙ ЗАКОН ОТ 29.12.2012 № 276-ФЗ С 1.01.2015Г СРЕДНИЙ ДНЕВНОЙ ЗАРАБОТОК ОПРЕДЕЛЯЕТСЯ ПУТЕМ ДЕЛЕНИЯ НА 731 Ситуация На что надо делить Рассчитываем больничный Всегда строго на 730 Расчет декретные или детские пособия Оба расчетные периода невисокосные на 730 делим из исключаем -Болезнь - отпуска по беременности и родам и по уходу за ребенком - когда сотрудника освобождают от работы с сохранением заработной платы на которую не начисляются страховые взносы в ФСС. 1год на 731 исключаем те же високосный,2 нет периоды ЕДИНОВРЕМЕННОЕ ПОСОБИЕ ПРИ РОЖДЕНИИ 14497,80 ПОСОБИЕ ЖЕНЩИНАМ ВСТАВШИМ НА УЧЕТ В РАННИЕ СРОКИ БЕРЕМЕННОСТИ 543,67 МИНИМАЛЬНЫЙ РАЗМЕР ПОСОБИЯ ПО УХОДУ ЗА ПЕРВЫМ РЕБЕНКОМ 2718,35 НА ПОГРЕБЕНИЕ ЗА ВТОРЫМ 5277,28 5436,67 НОВЫЙ КОЭФФИЦИЕНТ ПРИ РАСЧЕТЕ ОТПУСКНЫХ И КОМПЕНСАЦИЙ ЗА НЕИСПОЛЬЗОВАННЫЙ ОТПУСК 29,3 (СТ 139ТК, ФЗ ОТ 02.04.2014 55-ФЗ) Коэффициент 29,3 используется только при полном отработанном месяце. Если же работник отработал не весь месяц полностью то количество дней считаем по следующей формуле: 29,3дн. / Кол-во календарных дней в не полностью отработанном месяце* Кол-во календарных дней в не полностью отработанном месяце, приходящихся на отработанное время ФОРМА СПРАВКИ УТВЕРЖДЕНА ПРИКАЗОМ МИНТРУДА ОТ 30 АПРЕЛЯ 2013Г. № 182Н. Выдача справки увольнения; По письменному форме) cправка по пособий.RTF осуществляется заявлению заработной (в плате в день произвольной для расчета КОГДА СПРАВКА НЕ ПРЕДОСТАВЛЕНА ПУТИ РЕШЕНИЯ В соответствии с пунктом 7.2 ст.13 ФЗ №255-ФЗ в случае если застрахованное лицо не имеет возможности представить справку о сумме заработка, из которого должно быть исчислено пособие, по какой-либо причине, то новый страхователь (организация) по письменному заявлению застрахованного лица направляет запрос в территориальный орган ПФР РФ о представлении сведений о заработанной плате. -Форма заявления, которое пишет работник, запроса в ПФР РФ утв. ПРИКАЗОМ МИНТРУДА РФ от 24.01.2001 № 21н РОССИЙСКАЯ ФЕДЕРАЦИЯ ФЕДЕРАЛЬНЫЙ ЗАКОН О СТРАХОВЫХ ТАРИФАХ НА ОБЯЗАТЕЛЬНОЕ СОЦИАЛЬНОЕ СТРАХОВАНИЕ ОТ НЕСЧАСТНЫХ СЛУЧАЕВ НА ПРОИЗВОДСТВЕ И ПРОФЕССИОНАЛЬНЫХ ЗАБОЛЕВАНИЙ НА 2015 ГОД И НА ПЛАНОВЫЙ ПЕРИОД 2016 И 2017 ГОДОВ Установить, что в 2015 году и в плановый период 2016 и 2017 годов страховые взносы на обязательное социальное страхование от несчастных случаев на производстве и профессиональных заболеваний уплачиваются страхователем в порядке и по тарифам, которые установлены Федеральным законом от 22 декабря 2005 года N 179-ФЗ "О страховых тарифах на обязательное социальное страхование от несчастных случаев на производстве и профессиональных заболеваний на 2006 год". В соответствии с видами экономической деятельности сохраняются 32 класса профессионального риска и страховые тарифы в диапазоне от 0,2 до 8,5 процентов. ПЛАТЕЖНОЕ ПОРУЧЕНИЕ ФСС Поле 101 Статус налогоплательщика 08 ОЧЕРЕДНОСТЬ ПЛАТЕЖЕЙ 5 ПОЛЯ 106,107,108,109, ставим Код (поле 22) ставим 0 0 НОВЫЕ ФОРМЫ ДЛЯ СВЕРКИ, ЗАЧЕТА И ВОЗВРАТА СТРАХОВЫХ ВЗНОСОВ ПРИКАЗ МИНТРУДА ОТ 04.12.2013 № 712Н 1.Заявление о зачете взносов, пеней и штрафов (22-ФСС) 2.Заявление о возврате излишне уплаченных сумм (23ФСС в течении 3-х лет) 3.Заявление о возврате излишне взысканных взносов, пеней и штрафов (24-ФСС в течение месяца) ТАРИФЫ СТРАХОВЫХ ВЗНОСОВ 2015 База для начисления страховых взносов Тарифы страховых взносов ПФР ФСС В пределах установленной предельной величины базы для начисления страховых взносов. | 22,0% 2,9% Свыше установленной предельной величины базы для начисления страховых взносов. 10,0% - ФОМС 5,1 ФЕДЕРАЛЬНЫЙ ЗАКОН ОТ 04.12.2013 № 351-ФЗ КБК 2014 КБК для перечисления взносов на страховую часть пенсии — 392 1 02 02010 06 1000 160 ПЛАТЕЖНОЕ ПОРУЧЕНИЕ В ПФР Поле 101 Статус налогоплательщика 08 ОЧЕРЕДНОСТЬ ПЛАТЕЖЕЙ 5 ПОЛЯ 106,107,108,109,110 ставим Накопительная часть труд.пенсии.doc 0 КАКИЕ ОШИБКИ В ПЛАТЕЖКАХ МОЖНО ИСПРАВИТЬ УТОЧНЕНИЕМ ПЛАТЕЖА, А КАКИЕ НЕЛЬЗЯ Нельзя исправить путем уточнения платежа ошибки из-за которых деньги не попали на соответствующий счет Федерального казначейства. К таким ошибкам относится: ошибка при заполнении банка получателя; ошибка при заполнении счета получателя. Можно исправить путем уточнения платежа: статус плательщика; ИНН,КПП плательщика; ИНН,КПП получателя; КБК,ОКТМО, назначение платежа, основание платежа ОШИБКИ ПРИ ЗАПОЛНЕНИЕ ПЛАТЕЖНЫХ ПОРУЧЕНИЙ Ситуации ошибка при указании статуса налогоплательщика, ошиблись в реквизитах платежного поручения ошиблись кбк платежного поручения. начисляться штрафы и пени не будут, но надо будет произвести сверку расчетов с налоговой инспекцией или фондом. Если сверка подтвердила задолженность напишите заявление с просьбой уточнить платеж. налоги в произвольной форме в фонды утверждена ПИСЬМО ПФР ОТ 06.04.2011 №ТМ-30-25/3445 и копия платежки. Ситуация 2 ошиблись очередности платежного поручения. при ошибке в очередности деньги все равно попадут в нужный бюджет и не зависнут как невыясненные форма РСВ-1 за 1 квартал 2015 года утверждена правлением пенсионного фонда РФ ОТ 16.01.2014 № 2П. Разработка новой формы связана с вступлением в силу 2-х ФЗ ФЗ от 04.12.2013 № 351 и ФЗ от 28.12.2013 421ФЗ. В обязательном Р.1.2,2.1,2.5 и 6. порядке сдаем Т.Л. Сроки сдачи формы 1-РСВ изменился. Отчетный период Бумажная отчетность Электронная отчетность 16 ФЕВРАЛЯ 20 ФЕВРАЛЯ 1 квартал 15 МАЯ 20 МАЯ Полугодие 17 АВГУСТА 20 АВГУСТА 9 месяцев 16 НОЯБРЯ 20 НОЯБРЯ 2014 РСВ-1 ЗА 1 КВАРТАЛ 2014ГОДА 95200000000.XLS ШТРАФНЫЕ САНКЦИИ ЗА НЕ СДАЧУ РАСЧЕТА 5% от суммы уплаченного налога не меньше 1000 рублей и не более 30% от суммы уплаченного налога за опоздание со сдачей расчета на основании статьи 46 ФЗ от 24 июля 2009г. № 212-ФЗ ИСПРАВЛЕНИЕ ОШИБКИ ПРИ НЕ НАЧИСЛЕНИИ СТРАХОВЫХ ВЗНОСОВ 1. Надо внести изменения в титульный лист, заполнить разделы где была допущена ошибка и другие разделы. Также надо будет внести исправления в 6 раздел. В нем необходимо отразить верную суммы начисленных выплат и страховых взносов. Заполнять надо с 6.1-6.5. Раздел 6.6 заполнять не надо. ИСПРАВЛЕНИЕ ОШИБКИ ПРИ НАЧИСЛЕНИИ СТРАХОВЫХ ВЗНОСОВ НА НЕОБЛАГАЕМЫЕ ВЫПЛАТЫ 1 вариант: Скорректировать РСВ-1 персонифицированные сведения. и 2 вариант: Скорректировать раздел 6 с типом «корректирующая» и приложить к РСВ-1 и приложить раздел 6 с типом «исходная» НОВАЯ ФОРМА ПЕРСОНИФИЦИРОВАННОГО УЧЕТА СПВ-2 Данная форма утверждена Правления от 21.07.2014 № 237п. постановлением Форма СПВ-2 «Сведения о периоде работы застрахованного лица для установления трудовой пенсии» представляется по заявлению застрахованного лица. Документы формируются в пачке, в количестве не более 200 штук. Данная форма будет сопровождаться описью по форме АДВ6-1. Сдать в течении 10 календарных дней после обращения работника. СПВ-1 Ведение кароточки прописано в части 6 ст.15 ФЗ от 24.07.2009 № 212-ФЗ ПИСЬМО ПЕНСИОННОГО ФОНДА ОТ 09.12.2014 № АД-30-26/16030 и ФСС РОССИИ ОТ 09.12.2014 № 17-0310/08-473 карточка индивидуальная.xls ФЕДЕРАЛЬНЫЙ ЗАКОН ОТ 28.06.2014 № 188-ФЗ С 01.01.2015 Заявление о зачете (возврате) суммы излишне уплаченных (взысканных) страховых взносов можно будет подавать в электронной форме с 01.01.2015 и по прежнему на бумажных носителях. Новые правила для зачета переплаты в ФСС России. ОТЧЕТ В СТАТИСТИКУ В настоящий Табель (перечень) включены формы федерального статистического наблюдения для сбора и обработки данных в системе Федеральной службы государственной статистики (Росстата), утвержденные Росстатом на 2014 год (годовые – за 2013 год, периодические и единовременные – на 2014год). Табель подготовлен по состоянию на 05.02.2014 г. Электронная версия Табеля размещена на официальном сайте Росстата в Интернете по адресу http://www.gks.ru/ в рубрике «Метаданные и нормативно-справочная информация» подрубрика «Формы федерального статистического наблюдения». ОТЧЕТ В СТАТИСТИКУ Сведения о наличии и движении основных фондов (средств) некоммерческих организаций 24.07.2012 № 406 11-К (Краткая) до 1 апреля годовая 1-НКО Сведения о деятельности некоммерческой организации до 1 апреля годовая • СВЕДЕНИЯ О ЧИСЛЕННОСТИ И ЗАРАБОТНОЙ ПЛАТЕ РАБОТНИКОВ П-4 (сдают все организации)- ежеквартально при среднесписочной численности до 15 чел. Ежемесячно при ССЧ больше 15 чел. Основные сведения о деятельности организации 29.08.2012 № 470 5ПМ квартальная (численность до 15 чел) 1 апреля Приказом Росстата № 531 от 12.10.2012 г. утверждена новая форма Федерального государственного статистического наблюдения № 1-СОНКО «Сведения о деятельности социально ориентированной некоммерческой организации» с отчета за 2012 год. Отчет представляют юридические лица, являющиеся социально ориентированными некоммерческими организациями, за исключением государственных и муниципальных учреждений. Срок представления отчета не позднее 1 апреля после отчетного года. Обращаем ваше внимание, что при заполнении формы необходимо руководствоваться «Указаниями по заполнению формы федерального статистического наблюдения № 1-СОНКО». УСЛОВИЯ СДАЧИ СОНКО социально ориентированных организаций, у которых выполняется хотя бы одно из условий: размер поступления денежных средств и иного имущества, в том числе субсидий, грантов, пожертвований, иных целевых поступлений, доходов от предпринимательской деятельности и внереализационных доходов, за предыдущий год превышает 300 тыс. рублей; сонко ОТЧЕТ В МИНЮСТ Теперь несколько слов об упрощенном порядке сдачи отчетов некоммерческими организациями в территориальные органы Минюста. Многие некоммерческие организации не ведут активной деятельности и не имеют больших поступлений денежных средств и имущества как от российских граждан и организаций, так и от иностранных. Для таких организаций максимально упростили процедуру сдачи отчетов. • • • Вместо отчетов по установленным формам ОН0001, организация может представить в Минюст только заявление о продолжении своей деятельности в случае, если: в составе учредителей некоммерческой организации отсутствуют иностранные граждане или организации либо лица без гражданства; не было поступлений в адрес некоммерческой организации поступлений имущества и денежных средств от международных или иностранных организаций, иностранных граждан, лиц без гражданства; поступления имущества и денежных средств в организацию в течение года не превысили трех миллионов рублей. он0001.xls ОТЧЕТНОСТЬ В МИНЮСТ До 15 апреля СООБЩЕНИЕ О ПРОДОЛЖЕНИИ ДЕЯТЕЛЬНОСТИ Какие же могут быть последствия, если некоммерческая организация не будет сдавать отчеты в Минюст? В случае, если организация систематически не представляет отчеты и уведомления в территориальные органы Минюста, в ее адрес может быть направлено предупреждение о необходимости устранить данное нарушение в определенный срок, который должен быть указан в предупреждении. Если организация не устранила нарушения и не представила отчеты в указанный срок, то уполномоченный орган в сфере контроля за деятельностью некоммерческих организаций имеет право обратиться с заявление в суд с заявление о ликвидации данной организации. образец письма минюст.doc о сообщении деятельности в