Влияние ДКП на валютный курс рубля, перспективы стабилизации курса

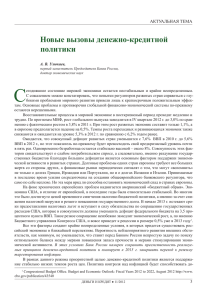

реклама

Влияние ДКП на валютный курс рубля, перспективы стабилизации курса “Много опасений в связи с переходом к таргетированию инфляции вызывает то, что оно сопровождается плавающим курсом. Но в рамках инфляционного таргетирования центральные банки не теряют полностью возможность влиять на валютный курс. Это влияние может быть как прямым (с помощью интервенций), так и косвенным (через управление ставками денежного рынка) [1]. [1] К. Юдаева О возможностях, целях и механизмах денежно-кредитной политики в текущей ситуации. «Вопросы экономики»,№9,2014 Сергей Романчук Руководитель операций на валютном и денежном рынке, Металлинвестбанк. Президент, ACI Russia. Совет по финансовому регулированию и денежно-кредитной политике Ассоциации «Россия», 3.02.2015 «Модель денежно-кредитной политики, к которой переходит сейчас Центральный банк РФ, в начале XXI стала одной из самых распространенных в мире. Она предполагает следующее. Первое — удержание процентных ставок денежного рынка на определенном целевом уровне (или управление процентными ставками денежного рынка) путем установления ключевой ставки. Второе — принципы и целевые ориентиры, исходя из которых выбирают уровень процентных ставок. Именно здесь возникает понятие инфляции, то есть темпа роста потребительских цен. Ставки выбирают так, чтобы инфляция в среднесрочной перспективе (через год—полтора) вышла на целевые ориентиры... ЦБ может воздействовать на ставки денежного рынка. Последние, в свою очередь, влияют на другие кредитные и депозитные ставки в экономике, а также на валютный курс. Исходя из уровня ставок и динамики курса, экономические агенты принимают решения о сбережениях, инвестициях, потреблении и ценообразовании. Причем все эти решения тоже влияют друг на друга. Поэтому влияние денежно-кредитной политики на инфляцию происходит с большим временным лагом... Безусловно, в каждый конкретный период на инфляцию влияют не только денежно-кредитная политика, но и другие факторы (скажем, политика правительства в сфере налогов или тарифов), которые могут воздействовать на инфляцию иначе, чем денежно-кредитная политика. Но следует понимать, что влияние этих факторов не отменяет влияния ДКП. Удержание инфляции на этом уровне в течение длительного времени существенно повышает уровень доверия к национальной валюте и национальной финансовой системе. Боязнь инфляции в таких странах не препятствует тому, чтобы люди и бизнес держали сбережения в национальной валюте. Обычные люди фактически перестают реагировать на изменение валютного курса, поскольку он не оказывает заметного влияния на покупательную способность их доходов и сбережений. Бизнес не стремится менять цены при снижении курса, а в случае роста спроса на свою продукцию скорее повысит выпуск, чем цены. Именно это позволяет проводить контрциклическую денежно-кредитную политику. Ее смягчение неминуемо ведет к снижению валютного курса. Чтобы такая политика была эффективной, люди не должны реагировать на нее, покупая иностранную валюту, а компании — немедленно повышая цены. [1] К. Юдаева О возможностях, целях и механизмах денежно-кредитной политики в текущей ситуации. «Вопросы экономики»,№9,2014 Совет по финансовому регулированию и денежно-кредитной политике Ассоциации «Россия», 3.02.2015 Действительно, к 2014 году сложилась благоприятная ситуация для перехода к инфляционному тагетированию. Долларизация экономики на минимуме. Компании устанавливали рублевые цены на весь ассортимент продукции, включая импортную. Доходы граждан рублевые. Рыночная инфраструктура валютного и денежного рынка на уровне развитых стран, лидер среди развивающихся. Рубль как свободно конвертирумая валюта претендовала на G8: рос объем торгов, планировалось включение в CLS. Совет по финансовому регулированию и денежно-кредитной политике Ассоциации «Россия», 3.02.2015 Доля депозитов физлиц и юрлиц в иностранной валюте – график). Совет по финансовому регулированию и денежно-кредитной политике Ассоциации «Россия», 3.02.2015 Bank for International Settlements, 2013 Currency distribution of global foreign exchange market turnover Net-net basis,1 percentage shares of average daily turnover in April2 Currency 1998 Share 2001 Rank Share Table 2 2004 Rank Share 2007 Rank Share 2010 Rank Share 2013 Rank Share Rank USD 86.8 1 89.9 1 88.0 1 85.6 1 84.9 1 87.0 1 EUR ... 32 37.9 2 37.4 2 37.0 2 39.1 2 33.4 2 JPY 21.7 2 23.5 3 20.8 3 17.2 3 19.0 3 23.0 3 GBP 11.0 3 13.0 4 16.5 4 14.9 4 12.9 4 11.8 4 AUD 3.0 6 4.3 7 6.0 6 6.6 6 7.6 5 8.6 5 CHF 7.1 4 6.0 5 6.0 5 6.8 5 6.3 6 5.2 6 CAD 3.5 5 4.5 6 4.2 7 4.3 7 5.3 7 4.6 7 MXN³ 0.5 9 0.8 14 1.1 12 1.3 12 1.3 14 2.5 8 CNY³ 0.0 30 0.0 35 0.1 29 0.5 20 0.9 17 2.2 9 NZD³ 0.2 17 0.6 16 1.1 13 1.9 11 1.6 10 2.0 10 SEK 0.3 11 2.5 8 2.2 8 2.7 9 2.2 9 1.8 11 RUB³ 0.3 12 0.3 19 0.6 17 0.7 18 0.9 16 1.6 12 HKD³ 1.0 8 2.2 9 1.8 9 2.7 8 2.4 8 1.4 13 NOK³ 0.2 15 1.5 10 1.4 10 2.1 10 1.3 13 1.4 14 SGD³ 1.1 7 1.1 12 0.9 14 1.2 13 1.4 12 1.4 15 TRY³ ... 33 0.0 30 0.1 28 0.2 26 0.7 19 1.3 16 KRW³ 0.2 18 0.8 15 1.1 11 1.2 14 1.5 11 1.2 17 ZAR³ 0.4 10 0.9 13 0.7 16 0.9 15 0.7 20 1.1 18 BRL³ 0.2 16 0.5 17 0.3 21 0.4 21 0.7 21 1.1 19 INR³ 0.1 22 0.2 21 0.3 20 0.7 19 1.0 15 1.0 20 Совет по финансовому регулированию и денежно-кредитной политике Ассоциации «Россия», 3.02.2015 - Рубль худшая валюта среди всех. При том, что до середины 2014 серьезно претендовала на G8. Сравнение с другими плавающими товарными валютами показывает, что дело не только в нефти. Совет по финансовому регулированию и денежно-кредитной политике Ассоциации «Россия», 3.02.2015 - Амплитуда неадекватна изменению платежного баланса ( экспорт упал, но не с коэффициентом 1, импорт так же должен был упасть). Совет по финансовому регулированию и денежно-кредитной политике Ассоциации «Россия», 3.02.2015 Совет по финансовому регулированию и денежно-кредитной политике Ассоциации «Россия», 3.02.2015 Совет по финансовому регулированию и денежно-кредитной политике Ассоциации «Россия», 3.02.2015 Что вызвало обвал рубля? Политика: санкции (невозможность рефинансировать долги). – ПРИЧИНА ДАВЛЕНИЯ НА КУРС. Падение цен на нефть. – КАТАЛИЗАТОР. Тактические ошибки ЦБ при изменении ДКП и реагировании на ситуацию. – ПРИЧИНА ДОПУЩЕНИЯ ТРАЕКТОРИИ ДВИЖЕНИЯ КУРСА. Развитие девальвационных и инфляционных ожиданий среди населения как следствие ценовых движений - покупка наличной валюты и бегство из банков. – СЛЕДСТВИЕ ФАКТА ПАДЕНИЯ РУБЛЯ, А НЕ ПРОЯВЛЕНИЕ ОЖИДАНИЙ. Риторика властей, разрушающая структуру рынка. Совет по финансовому регулированию и денежно-кредитной политике Ассоциации «Россия», 3.02.2015 Некоторые предубеждения, оказавшие влияния на решения ЦБ. 1. «Спекулянты вредны» Напротив, спекулянты необходимы. Без них любой дисбаланс спроса и предложения приводит к бесконечно большому движению курса (если взять за определение клиентских операций такие, которые необходимо совершить на определенную дату вне зависимости от значения курса). Кроме того, само по себе ослабление курса национальной валюты не является «вредным», «валютные войны» как раз заключаются в стремлении занизить курс национальной валюты, чтобы помочь экономике. Спекулянты не могут сами по себе быть причиной существенной девальвации валюты. 2. «Совершая валютные интервенции, ЦБ без пользы «сжигает резервы», всего лишь давая заработать спекулянтам, играющим против рубля. Такое впечатление сложилось исходя из исторической динамики. Однако, без продаж валюты курс доллара вырос бы больше. Спекулянты, игравшие против рубля, заработали, а спекулянты покупавшие рубль, проиграли. ЦБ мог бы добиться обратного, применив другую тактику валютных интервенций. В момент, когда ЦБ назвал курс рубля сильно отклонившимся от справедливых значений, было необходимо продавать ровно столько, чтобы развернуть тенденцию, закрывая рынок последовательно в течение нескольких дней в убыток для покупателей валюты. В результате за весь период, возможно, пришлось бы продать в сумме меньше валюты, выключив спрос самой мощной группы спекулянтов – населения. Совет по финансовому регулированию и денежно-кредитной политике Ассоциации «Россия», 3.02.2015 Некоторые предубеждения, оказавшие влияния на решения ЦБ. 3. Предложение валюты от ЦБ влияет на спрос (чем больше ЦБ продает, тем больше у него покупают). Рынку все равно, кто продает. Деньги ЦБ и деньги экспортеров одинаковые. Важен баланс спроса и предложения, а не информация о продавце, которая носит вторичный характер. Развитие ожиданий носит более сложный, нелинейный характер и не зависит напрямую от одного лишь факта продаж. 4. «Спекулянтам против рубля проще зарабатывать, когда ЦБ продает валюту, поэтому они лоббируют увеличение валютных интервенций». Ровно наоборот, так как без продаж валюты ЦБ курс рубля упал бы больше. Внутридневные высокочастотные спекулянты хоть и заработали больше, но в итоге они снижают издержки клиентов за счет уменьшения спреда и не влияют заметно на тренд. Они могли бы и проиграть, если бы ЦБ руководствовался иной тактикой исполнения сделок на рынке. 5. «Валютное рефинансирование может полностью заместить продажи валюты» Не может (разная экономическая суть - разные риски). 6. «Зажимом ликвидности можно напрямую воздействовать на спрос и предложение на валютном рынке на коротком промежутке времени» Нельзя! Этим можно только осложнить банкам проведение платежей, так как они – в основном на валютном рынке лишь брокеры. Совет по финансовому регулированию и денежно-кредитной политике Ассоциации «Россия», 3.02.2015 Совет по финансовому регулированию и денежно-кредитной политике Ассоциации «Россия», 3.02.2015 1q13 25 48.6 125.2 86.9 38.3 -76.6 -10.5 -2.9 2q13 1.8 42.8 127.3 84 43.3 -84.5 -13.7 -2.9 3q13 -0.7 43.7 131 87.5 43.6 -87.3 -19.8 -3.6 4q13 8 46.8 139.8 91.9 47.9 -93 -14.4 -3.9 1q14 26.8 50.9 123.1 84.1 39 -72.2 -11 -2.4 2q14 12.9 51.9 132.4 89.2 43.2 -80.5 -14.4 -2.2 3q14 6.4 45.4 125.8 82 43.8 -80.4 -18.9 -2.6 4q14 10.5 37.5 112.4 66.8 45.6 -74.9 -10.4 -1.8 Инвестиционный доход -8.7 -23.2 -17.8 -17.5 -8.8 -21.5 -13.9 -12.7 Аренда и вторичные дохожы -1.5 -1.3 -3.3 -3.1 -1.9 -0.8 -3.7 -2.1 0 0 -0.2 -0.1 -0.2 0 -10 -31.8 -13.3 7.7 -17.4 -3.6 70.9 -7.8 -1.4 -4.4 -2.1 10.2 -4.5 4.7 10.9 -20.1 8.2 -19.3 -4.8 3.4 -17.9 6.4 -50.7 -6.1 -21.2 -23.4 7.9 -30 1.4 -15.7 -15.7 13.2 -5.1 5.5 17.7 -28.4 -8.7 -39.8 26.9 -30.6 -36 -11.5 35.4 5 9 1.1 4.6 9.2 -4.8 -4.7 35.5 -74.5 5.2 -12.2 -0.7 -28.3 5.3 -24.3 3.3 -31.3 4 -29 -4 -19.6 -6.8 -24.5 1.9 2 -0.7 -3 -10.4 -3.5 -1.7 -18.2 Портфельные инвестиции -65.2 2.7 -9.7 -13.2 -17.4 -14.5 -11.7 -3.5 Другое -11.2 -16.9 -18 -8.1 -3.5 -10.9 -6.2 -2.8 Ошибки и пропуски -6.8 1.6 -1.9 -3.8 -3.3 6.8 3 -3.1 Изменения в резервах -4.9 4.4 7.4 15.2 27.4 10.3 5.7 64.2 Memo FX SWAP с банками Счета банков в ЦБР -2.9 3.6 0.6 -1.5 1.5 0.4 0.5 -2.4 5.2 8 -8.8 -4.8 -5.5 -1.8 1.1 5.3 0 0 0 -19.8 40.5 -3.2 -1.6 50.8 Текущий счет Торговый баланс Экспорт Нефть и газ Другое Импорт Услуги Зарплата Счет капитальных операций Финансовый счет Правительство Банки Другие сектора Пассивы Портфельные инвестиции Ссуды Активы Наличные в иностр. Валюте Кредитование центробанком Изменение резервов с коррекцией -4.2 3.5 9.3 13.3 Совет по финансовому регулированию и денежно-кредитной политике Ассоциации «Россия», 3.02.2015 В заключение вернемся к статье К. Юдаевой и посмотрим выдержала ли ее аргументация проверку временем. Ответы критикам инфляционного тагетирования. Критики политики инфляционного таргетирования обычно используют несколько аргументов. 3. Инфляционное таргетирование, а точнее плавающий курс, вообще не применимо в России, поскольку ее экономика сырьевая. …Сырьевые экономики делятся на две группы — с фиксированным курсом и с инфляционным таргетированием... Казахстан, в котором сохраняется режим фиксированного курса, также относится к странам, где рента в значительной степени перечисляется в суверенный фонд. Однако в этой стране за последние пять лет дважды происходили резкие изменения валютного курса. В 2014 г. там была почти 20-процентная девальвация. В результате уровень долларизации депозитов в Казахстане выше, чем в России, хотя формально валютный курс менее волатильный. В странах с развитой рыночной сырьевой экономикой, например в Австралии или Канаде, проводится политика инфляционного таргетирования. Низкая инфляция (в среднем на уровне других развитых стран) снимает проблему острой реакции населения и компаний на изменения валютного курса. При этом его колебания позволяют значительно уменьшить влияние изменения сырьевых цен на соответствующие экономики. Локальные издержки, выраженные в иностранной валюте, меняются в том же направлении, что и цены на конечную продукцию, что поддерживает конкурентоспособность, несмотря на колебания сырьевых цен. Экономика выбита из режима линейных реакций в нелинейный режим, когда меняется поведение экономических агентов. В нашей ситуации спрос на валюту рос при росте цены. Изменилось поведение экономических агентов. С учетом влияния политических процессов на деловой климат возврат к нормальному состоянию проблематичен. Совет по финансовому регулированию и денежно-кредитной политике Ассоциации «Россия», 3.02.2015 2. В текущих условиях инфляционное таргетирование несет много угроз, в том числе финансовой стабильности. … Инфляционное таргетирование не противоречит тому, что в случае угрозы финансовой нестабильности ЦБ должен выполнять роль кредитора последней инстанции или проводить валютные интервенции. И российский ЦБ намерен поступать именно так. Другое дело, что в текущей ситуации больше рисков связаны не с политикой финансовой стабильности, а с отходом от нее, а тем более с попытками при помощи денежнокредитной политики стимулировать экономический рост. - Российский ЦБ отошел от практики валютных интервенций в необходимом для обеспечения финансовой стабильности объеме. Совет по финансовому регулированию и денежно-кредитной политике Ассоциации «Россия», 3.02.2015 1. До введения последних санкций часто утверждалось, что инфляция стабилизировалась и будет снижаться, поэтому такой проблемы нет, но есть проблема экономического роста. (Вариант этого аргумента: инфляция в России носит немонетарный характер.) ...более мягкая монетарная политика могла бы создавать риски финансовой нестабильности. Примерно то же самое произойдет, если ЦБ сейчас, решив, что цель достигнута, перестанет обращать внимание на инфляцию и начнет стимулировать экономический рост. В условиях низкой безработицы и высокой загрузки рабочей силы, то есть ее дефицита, а также не-достаточно благоприятного бизнес-климата снижение ставок вряд ли окажет значимый стимулирующий эффект на инвестиции в реальную экономику. Даже если он и будет, то весьма краткосрочный, а в среднесрочной перспективе темпы роста останутся низкими. Поскольку долговая нагрузка у многих компаний и так высока, необеспеченное потребительское кредитование достигло уровня насыщения, новые бизнесы создают редко, а интерес иностранных инвесторов к России снижается, низкие процентные ставки обусловят отток капитала. Причем на фоне санкций он скорее всего примет форму не вложений на валютные счета в российских и зарубежных банках, а перевода сбережений в наличную валюту. Это вызовет новый виток инфляционно-девальвационной спирали, которая, в свою очередь, чревата негативными последствиями для экономического роста и инвестиций. …Важно понимать, что геополитические сложности и санкции усиливают необходимость укреплять макроэкономическую стабильность и снижать инфляцию в среднесрочной перспективе до согласованных ранее уровней. Только в условиях низкой и стабильной инфляции российская финансовая система останется привлекательной для внутреннего инвестора и не будет сжиматься в связи с оттоком средств в наличную валюту. Совет по финансовому регулированию и денежно-кредитной политике Ассоциации «Россия», 3.02.2015 Инфляция в России = функция (курса), так как большая часть товаров потребления либо импорт либо содержит импортные издержки, временной лаг - несколько месяцев, система "с памятью", либо стоимость ориентируется на стоимость аналогов на международном рынке. Небольшие по амплитуде колебания без ожиданий уничтожают влияние курса на инфляцию, но заметный тренд способен породить инфляционную спираль даже при относительно жесткой денежной политике. Проблема, с которой столкнулся ЦБ при регулировании рынка ставкой - необходимость повышать ее дальше (ставка должна компенсировать ожидания девальвации за год), что вступило в конфликт с задачей ослабить спад экономики. Резюме: 1) На самом деле ЦБ проводил несколько хаотическую политику, а не политику инфляционного тагетирования, так как вклад валютного курса инфляцию вновь стал значительным. 2) Рынок разрушен: международные участники торгуют между собой. Крупнейшие российские банки воздерживаются в виду запрета топ-менеджментом. Огромная волатильность не дает брать рыночный риск остальным. Исправлять дисбалансы некому. Для нормализации ситуации возможет возврат к управляемому плаванию (либо эластичный широкий коридор, либо внезапные интервенции для приведения наблюдаемого курса к курсу модели). Четкий расчет и готовность к уменьшению ЗВР позволили бы на самом деле побороть девальвационные и инфляционные ожидания. Неготовность тратить резервы в кризис эквивалентна их отсутствию с точки зрения влияния на курс. 3) Только реальное снижение девальвационных ожиданий может быть прочным фундаментом для снижения ставки. Совет по финансовому регулированию и денежно-кредитной политике Ассоциации «Россия», 3.02.2015