Итоги обсуждения проблем потребительского кредитования на круглом столе «Ограничивать нельзя

реклама

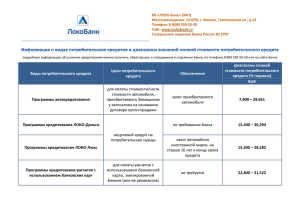

Итоги обсуждения проблем потребительского кредитования на круглом столе «Ограничивать нельзя стимулировать Владимир Косой Вице-президент Центра Стратегических Разработок (Москва) 16 февраля 2011 года в помещении Центра стратегических разработок прошел совместный круглый стол Ассоциации Региональных банков и Фонда «Центр стратегических разработок». Круглый стол открыл Президент Ассоциации Региональных банков Аксаков А.Г. Обсуждение экономических аспектов потребительского кредитования в России началось докладом одного из ведущих Российских экспертов – директор по финансовым исследованиям Фонда «Центр стратегических разработок Ведев Алексей Леонидович. Развитие потребительского кредитования в России. Стимулирование экономики или дестабилизация финансов. В обсуждении приняли участие представители Сбербанка РФ, ОАО «Газпромбанк», ГК «Агентство по страхованию вкладов», «Эксперт РА», ЗАО «КБ Дельта-кредит» и др. В ходе обсуждения затрагивались следующие темы: Кредитование физических лиц является значимым фактором роста российской экономики. Стимулируя потребительский спрос, кредитные средства тем самым работают на увеличение розничного рынка, создание новых рабочих мест и рост ВВП. Тем не менее, ситуация является неоднозначной. По состоянию на 1 января 2011 года общий объем кредитов, предоставленных банками российским гражданам, составил 4,1 трлн рублей или около 8% ВВП. 32% этого объема приходится на жилищный кредит (1,3 трлн рублей), 15% − на автокредиты (600 млрд рублей), 40% − на нецелевые потребительские кредиты. Около 85% составляют рублевые кредиты. До кризиса каждый второй автомобиль продавался в кредит. Развитие секторов ипотечного и авто- кредитования стимулирует занятость и экономику страны в целом. Однако, в отличие от развитых финансовых рынков российский сектор потребительского кредитования находится на начальном этапе своего развития. В США общая задолженность населения перед финансовыми институтами превышает 150%, в странах Западной Европы − 80%, Центральной и Восточной Европы − 20-30% ВВП. Значительная часть этого долга приходится на жилищный кредит. Например, в США доминирует ипотека и лишь пятая часть задолженности граждан приходится на неипотечный кредит. В России сложилось обратная пропорция. Дальнейшее развитие потребительского кредитования не возможно без совершенствования законодательной базы, принятия первоочередных мер, направленных на защиту прав как заемщиков, так и кредиторов, а также повышения финансовой грамотности населения. Финансовый кризис, резкое повышение процентных ставок, временные трудности с погашением ранее взятых кредитов вызвали волну конфликтов и проблем. Граждане делают вывод о состоянии финансовой сферы, в первую очередь оценивая розничные финансовые продукты и уровень процентных ставок по кредиту. Размер общей суммы задолженности населения России перед банками по федеральным округам на 1 января 2011 года Общая сумма кредита, млн.руб Банковский кредит на чел., руб. РОССИЙСКАЯ ФЕДЕРАЦИЯ 4 064 043 28 380 ЦЕНТРАЛЬНЫЙ ФЕДЕРАЛЬНЫЙ ОКРУГ 1 236 899 33 320 СЕВЕРО-ЗАПАДНЫЙ ФЕДЕРАЛЬНЫЙ ОКРУГ 447 209 33 220 ЮЖНЫЙ ФЕДЕРАЛЬНЫЙ ОКРУГ 294 590 21 350 99 499 10 751 ПРИВОЛЖСКИЙ ФЕДЕРАЛЬНЫЙ ОКРУГ 715 979 23 675 УРАЛЬСКИЙ ФЕДЕРАЛЬНЫЙ ОКРУГ 468 790 38 299 СИБИРСКИЙ ФЕДЕРАЛЬНЫЙ ОКРУГ 615 930 31 500 ДАЛЬНЕВОСТОЧНЫЙ ФЕДЕРАЛЬНЫЙ ОКРУГ 185 147 28 544 СЕВЕРО-КАВКАЗСКИЙ ФЕДЕРАЛЬНЫЙ ОКРУГ Источник: Ассоциация Региональных банков Потребительское кредитование Новый сегмент финансового рынка Объемы потребительского кредитования (млрд. руб., левая шкала) и его темпы роста (%, правая шкала). Потребительский кредит приобрел очертания банковского продукта в 2004 г. К 2006 г. произошло инфраструктурное и продуктовое становление данного сегмента рынка. Население к 2007 г. перешло от накопительной к кредитной модели потребления. 5 000 120 4 500 100 4 000 80 3 500 3 000 60 2 500 40 2 000 1 500 20 1 000 0 500 0 -20 1999 2000 2001 2002 2003 2004 2005 2006 2007 2008 2009 2010 Объем Источник: ЦСР Ведев А.Л. Темпы роста Принципиально важные вопросы: Вклад потребительского кредита в экономический рост; Влияние потребительского кредитования на финансовую стабильность. Структура прироста внутреннего спроса За последнее десятилетие (2000–2009 гг.) из 100 руб. прироста внутреннего спроса 53–57 руб. покрывались повышением цен на товары и услуги и 22–25 руб. – импортом. Лишь 1 из 5 руб. прироста внутреннего спроса покрывался увеличением выпуска российских предприятий! Прирост внутреннего спроса относительно соответствующего квартала предшествующего года и структура его покрытия, млрд. руб. 10000 8000 6000 4000 2000 0 2001 2002 2003 2004 2005 2006 2007 2008 2009 2010(e) 2011(f) -2000 -4000 -6000 -8000 -10000 Источник: ЦСР Ведев А.Л. реальный рост импорта реальный рост внутреннего производства прирост внутреннего спроса - всего рост импортных цен рост внутренних цен 2012(f) 2013(f) Доля потребительского кредитования в конечно потреблении заметна и стимулирует инфляцию и импорт. В кризисном 2009г. Потребительское кредитование снизилось – сильнее конечного потребления, но менее, чем внутренний спрос. Вклад потребительского кредитования в экономический рост Доля потребительского кредитования в расширении внутреннего спроса и конечного потребления, в %. 40 30 20 10 0 -10 2005 2006 2007 2008 2009 -20 -30 -40 Доля потребкредитования в приросте внутреннего спроса Источник: ЦСР Ведев А.Л. Доля потребкредитования в приросте конечного потребления 2010 Потребительское кредитование Вклад в финансовый кризис Кредитная модель потребления приобрела гипертрофированные формы с точки зрения сбалансированности. Соотношение банковской задолженности и депозитов населения достигало 80%, тогда как для большинство стран данное соотношение составляет 30-40%. 90 Соотношение объемов банковских кредитов и депозитов населения, в % к депозитам 80 70 60 50 40 30 20 10 окт.10 июл.10 апр.10 янв.10 окт.09 июл.09 апр.09 янв.09 окт.08 июл.08 апр.08 янв.08 окт.07 июл.07 апр.07 янв.07 окт.06 10 июл.06 апр.06 0 янв.06 Источник: ЦСР Ведев А.Л. Потребительское кредитование Новые тенденции после кризиса Возможен ли выход на предкризисный тренд? Население возвращается к кредитной модели потребления, но в «более осторожной» версии. 35% 30% Отношение остатков по депозитам и кредитам населения к доходам за последние 12 месяцев 25% 20% 15% 10% Источник: ЦСР Ведев А.Л. декабрь 2010 г. октябрь август июнь апрель февраль декабрь 2009 г. октябрь август июнь апрель февраль декабрь 2008 г. октябрь август июнь апрель февраль декабрь 2007 г. октябрь август июнь апрель февраль декабрь 2006 г. 5% отношение остатка по депозитам к доходам за 12 м-цев отношение остатка по кредитам к доходам за 12 м-цев отношение разницы остатков (депозиты - кредиты) к доходам за 12 м-цев («подушка безопасности») 11 Потребительские кредиты Прогноз задолженности Задолженность по кредитам физическим лицам по итогам 2010 г. возросла на 14.5%. Предполагая в 2011 г. плавное и достаточно незначительное изменение ставки по кредитам при инфляции около 9.0% и темп прироста номинальных денежных доходов населения порядка 11% за год, можно ожидать, что задолженность по кредитам физическим лицам за 2011 г. возрастет на 19–21%. Темпы прироста кредитов физическим лицам (всего) к уровню соответствующего месяца предшествующего года, в % Макроэкономический прогноз предполагает рост номинальных доходов населения в 2010-2011 гг. на 11%, ускорение инфляции и возврат к кредитной модели потребления. 110% 100% 90% 80% 70% 60% 50% 40% 30% 20% 10% Источник: ЦСР Ведев А.Л. прирост задолженности по кредитам физлицам (всего), к соотв. месяцу пред. года, фактически, % прогноз прироста (в зависимости от реальной ставки, доходов, накопленной задолженности), % 12 октябрь июль апрель январь 2011 г. октябрь июль апрель январь 2010 г. октябрь июль апрель январь 2009 г. октябрь июль апрель январь 2008 г. октябрь июль апрель январь 2007 г. октябрь июль апрель январь 2006 г. 0% -10% -20% Ипотечные кредиты Ресурсные ограничения роста Основной фактор, ограничивающий развития ипотечного кредитования – короткий срок банковских пассивов. Разрыв между кредитами и депозитами свыше 3 лет нефинансового сектора достиг в 2010 г. 15% ВВП. Объем банковских кредитов и депозитов населению и предприятиям свыше 3 лет, млрд. руб. Источник: ЦСР Ведев А.Л. 13 ДИНАМИКА РАЗВИТИЯ ИПОТЕЧНОГО РЫНКА Источник: DeltaCredit Sosiete General ДЕЙСТВИЯ ГОСУДАРСТВА ПО ПОДДЕРЖКЕ ИПОТЕЧНОГО КРЕДИТОВАНИЯ • Разработка эффективных мер прямого субсидирования населения напрямую государством без привязки к кредитному учреждению • Предоставление одинакового для всех участников рынка доступа к государственному фондированию на рыночных условиях • Развитие рынка «длинных денег, в том числе путем расширения программы ВЭБа на вторичный рынок • Поддержка государством строительной отрасли и, как результат, увеличение числа вводимого в эксплуатацию жилья. Источник: DeltaCredit Sosiete General Выводы • Потребительское кредитование является важным сегментом банковского розничного бизнеса. • Использование банковского кредита для покупок товаров долгосрочного пользования, а также использование различных целевых кредитов, стало нормой для населения. • Индивидуальные предприниматели и владельцы малых предприятий используют потребительские кредиты для предпринимательских нужд. • Потребительские кредиты в ограниченной степени стимулируют внутреннее производство, в большей мере – импорт и инфляцию. • Потребительское и ипотечное кредитование по-разному влияют на экономику • Потенциал «нормального» (по мировым меркам) развития сегмента потребительского кредитования ограничен. • Сохранение прежних темпов роста потребительского кредитования (с темпами роста в 30-50% в год) не может обеспечиваться внутренними ресурсами, использование внешних средств сопряжено с многочисленными рисками. • Расширение банковских ипотечных кредитов ограничивается недостатком долгосрочных пассивов. • Сегодня скоринговые модели банков построены на статистике 2008-09 гг., когда государство поддержало доходы домохозяйств • Полномасштабного кризиса плохих долгов в розничном секторе российские банки так и не увидели, в значительной степени за счет мер господдержки • В ближайшие 1-2 года стимулирование розничного кредитования оправдано • При первых признаках циклического спада или перегрева экономики, государство должно начать сдерживать рост кредитования ФЛ Источник: ЦСР, Эксперт РА Спасибо за внимание!