Дмитрий Курышев, ABC International.

реклама

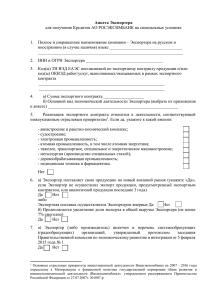

Алжир Ливия Оман Тунис Бахрейн Марокко Саудовская Аравия Турция Египет ОАЭ Судан Иордания Йемен Ирак Катар Кувейт Ливан ПРЯМОЙ ЭКСПОРТ РОССИЙСКОЙ ФЕДЕРАЦИИ В СТРАНЫ БЛИЖНЕГО ВОСТОКА И СЕВЕРНОЙ АФРИКИ (в фактически действовавших ценах; млн. долларов США) (источник - данные Федеральной службы государственной статистики РФ) 2005 2006 2007 2008 2009 2010 2011 208 846 258 934 299 267 397 925 254 856 336 959 503 133 Алжир 206 643 1 420 1 121 1 436 1 310 2 484 Египет 1 049 1 241 1 952 1 856 1 824 1 922 2 337 Исламская Республика Иран 1 922 1 905 2 965 3 289 2 841 3 380 3 401 396 262 528 891 410 563 1 302 691 461 772 805 643 1 015 1 375 440 605 1 023 1 940 1 135 1 116 1 929 Турция 10 841 14 290 18 534 27 655 16 377 20 367 25 429 ИТОГО: Доля в общем объеме экспорта: 15 545 19 407 27 194 37 557 24 666 29 671 38 257 7,44% 7,49% 9,09% 9,44% 9,68% 8,81% 7,60% Всего Марокко Объединенные Арабские Эмираты Сирийская Арабская Республика В торговле со странами региона очень активно используются документарные инструменты. Некоторые из стран имеют законы, прямо предписывающие использование аккредитивов в расчетах за импорт. Риск банков-эмитентов зачастую выше, чем в других регионах. Доминирование банков с государственным участием, что обуславливает невысокую мотивацию к изменению сложившихся традиций делового оборота. Противоречивое законодательство и строгий валютный контроль. Выпускаемые местными банками гарантии зачастую имеют неопределенные сроки действия. Широкое использование торговых агентов. ТРАДИЦИОННОЕ ИСЛАМСКОЕ ФИНАНСИРОВАНИЕ ФИНАНСИРОВАНИЕ Финансирование при расчетах через аккредитив: Дисконтирование аккредитивов с рассрочкой платежа Подтверждение Постфинансирование Кредит покупателю Предэкспортное финансирование через европейские дочерние банки Тендерные и контрактные гарантии Кредит покупателю Предэкспортное финансирование Целевое финансирование связанное с внешнеторговой деятельностью ФИНАНСИРОВАНИЕ ПРЕДОСТАВЛЯЕТСЯ ИСКЛЮЧИТЕЛЬНО НА ОСУЩЕСТВЛЕНИЕ ТОРГОВО-ЭКОНОМИЧЕСКИХ СВЯЗЕЙ МЕЖДУ РОССИЕЙ И АРАБСКИМ МИРОМ. выплата коммерческого кредита дострочная оплата документов предоставление документов подготовка документов по аккредитиву поставка техники производство техники открытие аккредитива оплата аванса подписание Контракта Сделка по финансированию ЭКСПОРТЕР ИМПОРТЕР 1. Экспортер и Импортер договариваются о продаже техники 6. на условиях (частичного) коммерческого кредита Экспортер отгружает технику и представляет документы Банку (Исполняющему банку – ABCIB) 2. Экспортер и Банк заключают сделку по финансированию / 7. выкупу у Экспортера коммерческого кредита 3. Экспортер и Импортер подписывают экспортный контракт Исполняющий банк проверяет документы и, если все документы соответствуют условиям аккредитива, то направляет извещение Экспортеру о выплате валютной выручки и размере необходимых к уплате комисcий 4. Экспортер производит технику и подготавливает необходимые по условиям аккредитива документы 5. Импортер поручает своему банку открыть аккредитив 8. Экспортер перечисляет Исполняющему Банку сумму комиссий 9. Исполняющий Банк перечисляет Экспортеру всю сумму валютной выручки Финансирование отсрочек платежа на длительный период Экспортер полностью избегает платежных, процентных, валютных и политических рисков Возможность финансирования как подписанных, так и готовящихся к подписанию контрактов Фиксирование процентных ставок по коммерческому кредиту для покупателя Позволяет работать с новыми клиентами, на новых незнакомых рынках, предоставляя выгодные для импортера условия оплаты без риска неоплаты товаров/работ/услуг Кредит покупателю (buyer’s credit, целевой кредит, предоставляемый покупателю для расчетов за поставляемые товары или оказываемые услуги по определенному экспортному контракту) используется в случаях, когда другие способы финансирования неудобны для покупателя. В странах региона кредиты покупателю обычно предоставляются в рамках: двухсторонних кредитов; кредитов под гарантии экспортных страховых агентств; исламского финансирования. Экспортер и Импортер подписывают экспортный контракт, где ABCIB указан в качестве банка, исполняющего и подтверждающего аккредитив. 2. Экспортер и Банк Экспортера договариваются о предоставлении предэкспортного кредита. 3. Банк Экспортера и ABCIB обсуждают условия фондирования для предэкспортного кредита. 4. Банк Экспортера и ABCIB заключают соглашение о фондировании предэкспортного кредита. 5. В пользу Экспортера открывается аккредитив, подтверждаемый и исполняемый ABCIB, и авизуемый через Банк Экспортера. 6. ABCIB предоставляет фондирование Банку Экспортера. 7. Банк Экспортера предоставляет предэкспортный кредит Экспортеру. 8. Экспортер производит отгрузки и получает экспортную выручку. 9. Экспортер погашает кредит Банку Экспортера. 10. Банк Экспортера возвращает фондирование ABCIB. БАНК ЭКСПОРТЕРА ЭКСПОРТЕР Возврат фондирования Погашение кредита Отгрузка и получение выручки Предоставление кредита Предоставление фондирования Открытие аккредитива Заключение соглашения о фондировании Переговоры о фондировании Решение о кредитовании Подписание экспортного контракта 1. 1. Межбанковские кредиты, обеспеченные резервными аккредитивами (bilateral loans backed by stand-by letters of credit) 2. Выпуск банковских векселей в международном формате (direct international format promissory notes) 3. Заключение межбанковских кредитных соглашений (direct bilateral facilities) Срок фондирования – от 90 дней, максимальный срок определяется производственно-коммерческим циклом и графиком поступлений выручки Возможность выбора между плавающей и фиксированной процентной ставкой Возможность получения предэкспортного кредита на выгодных условиях вследствие использования целевого фондирования иностранного банка Bid Bond (Тендерная гарантия / Гарантия участника тендера) Обязательство, предоставленное банком-агентом по просьбе российского экспортера – участника торгов (принципала) иностранному контрагенту, объявившему торги (бенефициару), по которому банк-агент обязуется произвести платеж бенефициару в случае невыполнения принципалом своих обязательств, вытекающих из его участия в торгах. Performance Bond (Гарантия надлежащего исполнения контрактных обязательств) Обязательство, предоставленное банком-агентом по просьбе российского экспортера (принципала) иностранному контрагенту (бенефициару), по которому банк-агент обязуется произвести платеж бенефициару в случае ненадлежащего исполнения принципалом условий контракта. Advance Payment Bond (Гарантия авансового платежа) Обязательство, предоставленное банком-агентом по просьбе российского экспортера (принципала) иностранному контрагенту (бенефициару), по которому банк-агент обязуется произвести платеж бенефициару в случае невыполнения принципалом обязательств по контракту о возмещении уплаченных (авансированных) ему средств в торгах. Решение участвовать в тендере / подписать экспортный контракт Подача заявки на участие в тендере (при отборе экспортера на условиях тендера) Bid Bond Выигрыш тендера / Подписание экспортного контракта Performance Bond Получение аванса Advance Payment Bond Согласование условий выпуска гарантии Выпуск письма импортеру о назначении ABCIB подтверждающим и исполняющим аккредитив банком Запрос экспортера на выпуск гарантии Выпуск контр-гарантии банком экспортера Выпуск контргарантии ABCIB Выпуск гарантии банком в стране импортера Выпуск гарантии ABCIB Экспортер обращается в ABCIB для согласования условий выпуска гарантии (приемлемый банк-эмитент гарантии, приемлемый банк-эмитент контр-гарантии (банк экспортера), сумма, срок, цена). Экспортер готовит письмо импортеру о назначении ABCIB подтверждающим и исполняющим экспортный аккредитив банком. Экспортер обращается в свой банк с запросом на выпуск контр-гарантии в пользу ABCIB, прикладывая копию письма импортеру о назначении ABCIB подтверждающим и исполняющим банком Банк экспортера выпускает контр-гарантию в пользу ABCIB. В случае, если согласно условиям импортера, гарантия должна быть выпущена приемлемым банком в стране импортера, ABCIB организует выпуск гарантии через банк группы Arab Banking Corporation, либо через банк-контрагент в стране импортера. В случае, если согласно условиям импортера, гарантия может быть выпущена первоклассным банком в другой стране, ABCIB выпускает гарантию. Успешный и продолжительный опыт работы группы Arab Banking Corporation в выпуске тендерных / контрактных гарантий. Глубокое знание специфики выпуска гарантий в регионе Ближнего Востока и Северной Африки. Широкая сеть банков группы Arab Banking Corporation в регионе. Что такое исламское финансирование? Особенности финансирования в соответсвии с исламскими принципами: i% Отсутствие процентов Четкая и понятная всем сторонам документация Не финансируются азартные игры и спекуляции Цели финансирования должны соответствовать принципам Шариата (≈ исламской этики) 1) Источник погашения не может происходить от запрещенных (Haram) видов деятельности. 2) Источник погашения должен происходить от продажи/торговли реальными активами. 3) Деньги не должны генерировать деньги без какой-либо коммерческой деятельности. 4) Условия финансирования должны быть четко ясны для каждой из сторон. Развитие исламского финансирования в мире Объем активов исламского финансирования в мире 1 2011: $1.0 триллион (1% объема банковских активов в мире) 2 2012: $1.8 триллиона (предварительная оценка) 3 2020: Потенциал роста активов исламского финансирования в мире $4.0 триллиона *N.B. Размер рисунка не отражает реальный масштаб Источник: (1) оценка Ernst & Young; (2) IFSB; (3) Business Week / Zawya Развитие исламского финансирования в мире Точки роста ИФ Исторический центр рынка ИФ, развитие ИФ Новички ИФ: Ирландия, Франция, Люксембург, Сингапур, Гонконг, Корея и Япония Россия Интерес к ИФ со стороны потребителей Высокий экономический рост интерес к ИФ Серьезный интерес к ИФ Турция Регион Арабской Весны: Алжир, Тунис, Ливия & Египет Казахстан Пик цен на нефть Большой объем ликвидности на рынках Ближнего Востока и ЮВА Исторические центры ИФ в Бахрейне и Малайзии Интерес к ИФ со стороны потребителей Накопительный счет ABCIB Islamic Financial Services Экспортер закладывает ABCIB полученные векселя (индоссируются в пользу ABCIB) Товарная Murabaha на сумму, равную дисконтированной стоимости векселей Товарная Murabaha (разъяснение следует) Экспортер, ЕС Покупатель оплачивает товар акцептом векселей (по номиналу) Товар Покупатель, ОАЭ 1. Векселя погашаются каждое полугодие с зачислением средств от погашения на Накопительный счет Экспортера в ABCIB (платежи фиксированы по срокам и суммам). 2. Кредит Murabaha погашается за счет средств на Накопительном счете. 3. Договор залога векселей подписывается отдельно от кредитного соглашения Murabaha. 1 – Покупка спот - $100 Товарный Брокер1 ABCIB 5– Отсрочка платежа 2 – Продажа по цене, увеличенной на стоимость отсрочки платежа (обязательства Экспортера обеспечиваются отдельно) $120 «Товары» торгуются через брокеров LME. 3 – Продажа спот $100 ЭКСПОРТЕР 4 – Получение средств в оборотный капитал - $100 Используется при невозможности задействовать реально поставляемый товар. Товарный Брокер2 Примечание: Экспортер назначает ABCIB агентом по продаже товаров Товарному брокеру2. «Синтетическая» задолженность выплачивается с отсрочкой. ПРИМЕР 2 Кредит Murabaha на импорт машин/оборудования под гарантию ЭКА или страховку Покупатель договаривается о цене и прочих параметрах контракта Поставщик (Siemens) Коммерческий счет Агенту (Покупатель – Агент Проавдца) Покупатель/Агент Оплата цены Поставщика с обяз-вом расплатиться с Поставщиком Копия счета Банки-кредиторы Продавец/Инвестагент ABCIB Рамочное согл-е Murabaha Изв-е о согласии Изв-е о предл-и Покупатель/Агент Страховщик или ЭКА 95% Продажа Покупателю в рассрочку Изв-е об использовании с обяз-вом купить Финансирование покупателя в рамках привычных для него инструментов на прозрачных для него условиях Экспортер полностью избегает платежных, процентных, валютных и политических рисков Организацией финансирования занимаются банк и импортер Позволяет работать с новыми клиентами, на новых незнакомых рынках, предоставляя выгодные для импортера условия оплаты без риска неоплаты товаров/работ/услуг - Основан в 1980 году - Первый региональный банк в Арабском мире - Рейтинги: BBB- (Standard & Poors) BB (Fitch) Ba1 (Moodys) BBB+ (Capital Intelligence) - Головной офис находится в Бахрейне - Дочерние банки в Великобритании, Алжире, Тунисе, Египте, Иордании и Бразилии - Представительства в Иране, Ираке, Ливане, Ливии, Абу-Даби и Сингапуре - Филиал в США - Акционеры: Центральный Банк Ливии Государственный Инвестиционный Фонд Кувейта Институциональные инвесторы и частные лица 59.3% 29.7% 11% - 100% дочерний банк Arab Banking Corporation (B.S.C.) Bahrain в Великобритании - Основан в 1991 году - Деятельность регулируется Управлением по финансовому регулированию и надзору Великобритании (UK FSA) - Головной офис в Лондоне - Филиалы в Париже, Франкфурте и Милане - Маркетинговые офисы в Стокгольме и Северной Англии - Представительства в Стамбуле и Москве Основная деятельность: - Торговое и экспортное финансирование - Проектное и структурное финансирование - Исламский банк - Казначейские услуги ABC International Bank plc: Представительство в РФ: Россия, 123317 Москва, Пресненская наб, д. 10, 4й этаж +7-495-651-6649 +7-495-651-6696 moscow@arabbanking.com Arab Banking Corporation House, 1-5 Moorgate London EC2R 6AB UK +44-20-7776-4000 +44-20-7606-0543