Резервы роста российского рынка фармацевтической продукции с точки зрения финансового аспекта

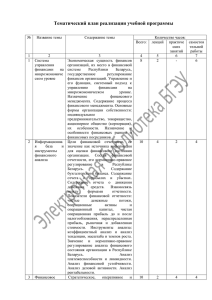

реклама

28.11.2002 Москва Ю.Ю. Титенко, Бизнес-направление факторинга, ФК "НИКойл" Резервы роста российского рынка фармацевтической продукции с точки зрения финансового аспекта 1. Финансовое состояние мирового рынка фармпродукции Выборка: • 7 ведущих мировых производителя - Merck & Co, Pfizer inc., GlaxoSmithKline, Bristol-Myers Squibb, Roche, Novartis, J & J. • Суммарный объем продаж в 2001 $ 198 млрд. • Суммарный объем активов $ 265 млрд. 1.1. Финансовый анализ деятельности производителей 1. Похожие, сбалансированные структуры капитала по компаниям. 2. Слишком много собственного капитала (трезорные акции!). Стоимость собственного капитала в 5-7 раз выше заемного. 3. Слишком много денежных остатков. 4. Расходы на R & D 12% (Bristol-Myers 26%). 5. Потребность в оборотном капитале=24%-20%=4%. Незначительная. 6. ROS 19%, ROE 29%. 7. Период финансирования 55 дней = $ 40 млрд. связываемого капитала при оборачиваемости активов 0,75. 1. Финансовое состояние мирового рынка фармпродукции Выборка: • 3 ведущих дистрибьютора США - AmeriSourceBergen, Cardinal Health, McKessen. • Суммарный объем продаж в 2001 $ 106 млрд. • Суммарный объем активов $ 36 млрд. 1.2. Финансовый анализ деятельности дистрибьюторов 1. Акционеры вложили несколько больше, чем нужно для формирования системы логистики и обеспечения ее жизнедеятельности (32%/25%), долгосрочные кредиты дали банки (8%). 2. Текущая деятельность финансируется поставщиками (41%), финансовым сектором (7%) и прочими (8%). 3. Капитал связан в запасах (45%) и дебиторской задолженности (22%, предполагаю, преимущественно аптеки). 4. Потребность в оборотном капитале=70%-50%=20%. 5. ROS 1%, ROE 8%, ROA 6%, ROCE 6%. 6. Период финансирования 33 дня = $ 3,3 млрд. связываемого капитала при оборачиваемости активов 2,91. 7. При высокой концентрации рынка относительно низкая рентабельность. А что с российскими игроками? Ограничения: 1. Информации мало и она относительно закрытая. 2. Выборка не достаточно репрезентативная. 1.3. Финансовый анализ деятельности российских производителей и дистрибьюторов 1. Менее капитализированы, меньше финансовых долговых обязательств в пассиве. 2. Показатели оборачиваемости на 25% лучше западных. 3. Относительно низкая рентабельность (ROE не более 20%), сильное колебание в разрезе по компаниям. 4. Потребность в оборотном капитале ca 40%-17%=23%. 5. ROS 5%, ROE 16%, ROA 6%, ROCE 9%. 6. Период финансирования 60-70 дней при оборачиваемости активов 1,2. 7. Меньшая концентрация рынка, географические ниши. Исходные предпосылки для прогноза: 1. Относительные объемы потребления в 15-30 раз ниже уровня развитых стран. 2. ВВП на душу 1/4. Средний доход 1/8. 3. Соотношение цен импортных и отечественных лс в упаковке 1/12. Неэластичность спроса. 4. Доля импорта сегодня 57-73%. 5. Концентрация производства: ЛС в общем объеме производства 75%, 3 отечественных производителя 35%, 650%, 11-71%. 6. Слабые темпы роста продаж отечественных лс сегодня. 7. Оборачиваемость ДЗ 26 дней, оборачиваемость КЗ 27 дней. Дальнейшая эволюция рынка 1. Объем потребления будет расти - 15% в год и удвоится через 5 лет (пессимистическая оценка). Органичный рост. 2. Структура спроса будет меняться меньшими темпами, во многом ее будет формировать структура предложения. Цены наших лс подтянутся к импортным. 3. Консолидация в звене производителей и особенно F1-F2. 4. Иностранные инвестиции: плюсов много, минусов почти нет. 5. ROE через пять лет: в производстве 25%, в логистике 8%, в аптечных продажах 20%. 6. Государственное регулирование??? Резервы роста рынка в порядке значимости: По состоянию на 24.10 / 28.11: 1 / 1. Привлечение передового мирового опыта. 2 / 2. Инвестиции в производство, R&D т.к. здесь наибольшая отдача. Формирование благоприятного инвестиционного климата. Не бояться потерять “независимость”. 3 / 5. Другие мероприятия по изменению структуры предложения. 4 / 6. Инвестиции в аптечную сеть. 5 / 3. Государственная поддержка стимулирования спроса: нетарифная политика, стимулирование инвестиций, финансирование спроса из бюджета. 6 / 4. Мероприятия по изменению структуры потребления в пользу отечественной фарминдустрии. 7 / 7. Инвестиции/др. усилия в развитие звена F1-F2 (по классификации ФВ). 2. Возможности российского финансового сектора Управление оборотным капиталом 5 Банковские гарантии/аккредитивы при закупках товаров, сырья материалов. 5 Если предыдущее не подходит - краткосрочный кредит. 5 Кредитная линия - если потребность в деньгах сильно колеблется. 5 Овердрафт - для сглаживания денежных потоков в короткой перспективе (несколько дней-недель). 5 Факторинг - для финансирования дебиторской задолженности, минимизации рисков, экономии на расходах по административному управлению. 2. Возможности российского финансового сектора Международная торговля: Минимизация рисков. 5 Экспорт: сомневаетесь в платежеспособности покупателя гарантия, standby - аккредитив, факторинг. 5 При импорте сомневаетесь в надежности поставщика импортный аккредитив. 5 Минимизировать валютный риск forward, swap, option. 2. Возможности российского финансового сектора Международная торговля: Финансирование. 5 Различные виды аккредитивов: переводной, back-to-back, redclause. 5 Экспортный факторинг. Непременным условием является членство в International Factors Group (IFG) или Factors Chain International (FCI). НИКойл - единственный из всех российских банков является членом IFG. В FCI российских банков нет. 2. Возможности российского финансового сектора Оптовая и розничная торговля 5 Пластиковые карточки и платежные терминалы. 2. Возможности российского финансового сектора Долгосрочное финансирование. 5 Основные фонды, здания, сооружения, приобретение/ремонт инвестиционный кредит. 5 Оборудование, автотранспорт - лизинг. 5 Привлечение капитала с рынка денег, инвестиционные банковские услуги. 3. ФАКТОРИНГ - комплекс готовых решений: 1. Финансирование 2. Покрытие рисков 3. Административное управление дебиторской задолженностью 4. Информационное обслуживание Схема финансирования при факторинговом обслуживании 1. Поставка товара на условиях отсрочки платежа. 2. Уступка права требования долга по поставке Фактору. 3. Финансирование (до 90% от суммы поставленного товара) сразу после поставки. 4. Оплата за поставленный товар. 5. Выплата остатка средств после оплаты покупателем за минусом комиссии. Геометрический смысл финансирования при факторинговом обслуживании $ Товарный поток Связанный с товарным потоком денежный поток Объем оттока денег из оборотного капитала, до 90% которого синхронно финансируется в рамках факторинга t Покрытие рисков Риск возникновения кассовых разрывов (несвоевременная оплата) Кредитные риски (неоплата поставки) Инфляционные риски Валютный риск Процентные риски (риск резкого изменения стоимости заемных средств) Операционные риски Услуги Фактора по управлению дебиторской задолженностью Учет текущего состояния дебиторской задолженности и предоставление поставщику соответствующих отчетов Контроль и мероприятия по обеспечению своевременности оплаты поставок дебиторами Установление, регулярный пересмотр и контроль лимитов Консультации поставщика по формированию политики товарного кредитования, управлению рисками, работе с дебиторами Информационное обслуживание клиента при факторинге. Система e-Factoring Основные преимущества системы e-Factoring заключаются в оперативном получении информации по факторинговым операциям: • контролировать движение денежных средств; • контролировать текущее состояние дебиторской задолженности; • контролировать платежную дисциплину покупателей; • планировать ежедневные финансовые потоки компании. Факторинговое обслуживание Система e-Factoring Факторинговое обслуживание Система e-Factoring Факторинговое обслуживание Система e-Factoring Факторинговое обслуживание Система e-Factoring Портрет клиента 5 Поставки со склада 5 Договор поставки поставки с отсрочкой платежа 5 Отсрочка не более 90 дней 5 Текущий долг одного покупателя не должен превышать $55,000 5 Не менее 10 дебиторов 5 Безналичные платежи Список использованной литературы 1.Журнал Ремедиум, выпуск июль-авг. 2002 2.Журнал Управление продажами, авторы г-н Лампси А.С. и г-жа Швилкина Л.Б. Координаты г.Москва, ул. Ефремова д.8 Тел:(095) 785 12 12, доб.2712, E-mail: tit_yy@nikoil.ru, Web: www.factoring.ru СПАСИБО ЗА ВНИМАНИЕ