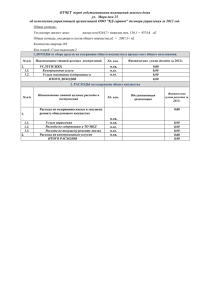

Классификация расходов для целей налогового учета

реклама

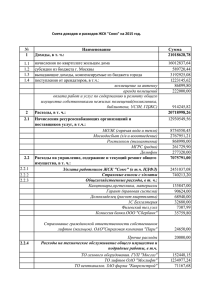

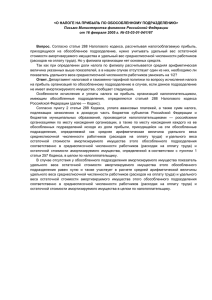

Классификация расходов для целей налогового учета Расходы организации подразделяются на: расходы, связанные с производством и реализацией внереализационные расходы Расходы, связанные с производством и реализацией, делятся на: прямые расходы косвенные расходы К прямым расходам относят: материальные расходы; расходы на оплату труда персонала, участвующего в процессе производства товаров (работ, услуг); ЕСН, начисленный на суммы расходов на оплату труда; амортизационные отчисления по основным средствам, используемым при производстве товаров (работ, услуг). Косвенные расходы включают: материальные расходы (кроме отнесенных к прямым расходам); расходы на оплату труда (кроме отнесенных к прямым); ЕСН, начисленный на расходы на оплату труда; амортизационные отчисления по основным средствам (кроме учтенных в составе прямых расходов); расходы на ремонт основных средств; расходы на освоение природных ресурсов; расходы на обязательное и добровольное страхование имущества; расходы на НИОКР; прочие расходы, связанные с производством и реализацией. По элементам затрат расходы группируются на: 1) материальные расходы; 2) расходы на оплату труда; 3) суммы начисленной амортизации; 4) прочие расходы. К материальным расходам относятся следующие затраты: на приобретение сырья и материалов, используемых в производстве товаров и (или) образующих их основу либо являющихся необходимым компонентом при производстве товаров; на приобретение инструментов, приспособлений, инвентаря, приборов, лабораторного оборудования, спецодежды и других средств индивидуальной и коллективной защиты и другого имущества, не являющихся амортизируемым имуществом; на приобретение комплектующих изделий, подвергающихся монтажу, и (или) полуфабрикатов, подвергающихся дополнительной обработке; на приобретение топлива, воды и энергии всех видов, расходуемых на технологические цели, выработку всех видов энергии, отопление зданий; на приобретение работ и услуг производственного характера, выполняемых сторонними организациями или индивидуальными предпринимателями; связанные с содержанием и эксплуатацией основных средств и иного имущества природоохранного назначения. Стоимость товарно-материальных запасов, включаемых в материальные расходы, определяется исходя из цен их приобретения, включая комиссионные вознаграждения, уплачиваемые посредническим организациям, ввозные таможенные пошлины и сборы, расходы на транспортировку и иные затраты, связанные с приобретением товарноматериальных ценностей. Расходы на оплату труда включают: суммы, начисленные по тарифным ставкам, должностным окладам, сдельным расценкам или в процентах от выручки в соответствии с принятыми у налогоплательщика формами и системами оплаты труда; начисления стимулирующего характера, в т.ч. премии за производственные результаты, надбавки к тарифным ставкам и окладам за профессиональное мастерство; начисления стимулирующего и (или) компенсирующего характера, связанные с режимом работы и условиями труда; стоимость бесплатно предоставляемых в соответствии с законодательством РФ коммунальных услуг, питания и продуктов; суммы платежей (взносов) работодателей по договорам обязательного страхования, а также суммы платежей (взносов) работодателей по договорам добровольного страхования, заключенными в пользу работников со страховыми организациями, имеющими лицензии, выданные в соответствии с законодательством РФ; расходы на оплату труда работников-доноров за дни обследования, сдачи крови и отдыха, предоставляемые после каждого дня сдачи крови; другие виды расходов, произведенных в пользу работника, предусмотренных трудовым договором и (или) коллективным договором. Амортизационные отчисления. В состав амортизируемого имущества включается имущество со сроком полезного использования более 12 месяцев и первоначальной стоимостью более 20000 руб. В налоговом учете амортизируемое имущество распределяется по 10 амортизационным группам. Начисление амортизации начинается с 1-го числа месяца, следующего за месяцем, в котором объект был введен в эксплуатацию и прекращается с 1-го числа месяца, следующего за месяцем, в котором произошло полное списание стоимости такого объекта либо когда объект выбыл из состава амортизируемого имущества по любым основаниям. Для целей налогообложения налогоплательщики начисляют амортизацию одним из следующих методов: 1. линейным методом; 2. нелинейным методом. Линейный метод: Сумма начисленной за один месяц амортизации в отношении объекта амортизируемого имущества определяется как произведение его первоначальной (восстановительной) стоимости и нормы амортизации, определенной для данного объекта по следующей формуле: К = [1/n]х100%, где К – норма амортизации в процентах к первоначальной (восстановительной) стоимости объекта амортизируемого имущества; n – срок полезного использования данного объекта амортизируемого имущества, выраженный в месяцах. Нелинейный метод: Сумма начисленной за один месяц амортизации в отношении объекта амортизируемого имущества определяется как произведение остаточной стоимости объекта амортизируемого имущества и нормы амортизации, определенной для данного объекта по следующей формуле: К = [2/n]х100%, где К – норма амортизации в процентах к остаточной стоимости, применяемая к данному объекту амортизируемого имущества; n- срок полезного срок полезного использования данного объекта амортизируемого имущества, выраженный в месяцах. При этом с месяца, следующего за месяцем, в котором остаточная стоимость объекта амортизируемого имущества достигнет 20% от первоначальной (восстановительной) стоимости этого объекта, амортизация по нему исчисляется в следующем порядке: 1. остаточная стоимость объекта амортизируемого имущества в целях начисления амортизации фиксируется как его базовая стоимость для дальнейших расчетов; 2. сумма начисляемой за один месяц амортизации определяется путем деления базовой стоимости данного объекта на количество месяцев, оставшихся до истечения срока полезного использования данного объекта. Расходы на ремонт основных средств рассматриваются как прочие расходы и признаются в том отчетном (налоговом) периоде, в котором они были осуществлены; для обеспечения в течение двух и более налоговых периодов равномерного включения данных расходов налогоплательщики вправе создавать резервы под предстоящие ремонты основных средств. Расходы на освоение природных ресурсов: расходы на поиски и оценку месторождений полезных ископаемых, разведку полезных ископаемых, а также расходы на приобретение необходимой геологической и иной информации у третьих лиц, в т.ч. в гос. органах; расходы на подготовку территории к ведению горных, строительных и других работ, в т.ч. на устройство временных подъездных путей и дорог для вывоза добываемых горных пород, полезных ископаемых и отходов; расходы на возмещение комплексного ущерба, наносимого природным ресурсам землепользователями в процессе строительства и эксплуатации объектов. Расходами на НИОКР признаются: расходы, относящиеся к созданию новой или усовершенствованию производимой продукции (товаров, работ, услуг), в частности расходы на изобретательство, расходы на формирование Российского фонда технологического развития, иных отраслевых и межотраслевых фондов финансирования НИОКР, зарегистрированных в порядке, предусмотренном ФЗ «О науке и государственной научно-технической политике». Расходы на обязательное и добровольное страхование имущества включают: страховые взносы по всем видам обязательного страхования, а также по всем видам добровольного страхования имущества: добровольное страхование средств транспорта; добровольное страхование грузов; добровольное страхование основных средств производственного назначения, нематериальных активов, объектов незавершенного капитального строительства; добровольное страхование рисков, связанных с выполнением строительно-монтажных работ; добровольного страхование иного имущества, используемого налогоплательщиком при осуществлении деятельности, направленной на получение дохода. К прочим расходам, связанным с производством и реализацией, относятся следующие расходы: суммы налогов и сборов, таможенных пошлин и сборов, начисленных в установленном законодательством РФ порядке (кроме указанных в ст. 270 НК РФ); расходы на сертификацию продукции и услуг; расходы на обеспечение пожарной безопасности; расходы на обеспечение нормальных условий труда и мер по технической безопасности; расходы на командировки; расходы на аудиторские услуги; расходы на рекламу производимых (приобретенных) и (или) реализуемых товаров (работ, услуг), деятельности налогоплательщика, товарного знака и знака обслуживания, включая участие в выставках и ярмарках; другие расходы, связанные с производством и реализацией. Внереализационные расходы в их состав включаются обоснованные затраты на осуществление деятельности, непосредственно не связанной с производством и (или) реализацией. К внереализационным расходам, в частности, относятся: 1. 2. 3. 4. 5. 6. 7. 8. 9. расходы на содержание переданного по договору аренды (лизинга) имущества (включая амортизацию по этому имуществу); расходы в виде процентов по долговым обязательствам любого вида; расходы на организацию выпуска собственных ценных бумаг; расходы в виде отрицательной курсовой разницы, возникающей от переоценки имущества в виде валютных ценностей и требований, стоимость которых выражена в иностранной валюте; расходы налогоплательщика, применяющего метод начисления, на формирование резервов по сомнительным долгам; судебные расходы и арбитражные сборы; расходы на услуги банков; расходы в виде премии (скидки), предоставленной продавцом покупателю вследствие выполнения определенных условий договора; другие обоснованные расходы. В налоговом учете существуют расходы, которые нормируются в пределах норм и нормативов. К таким расходам относят: 1. 2. 3. 4. 5. взносы (отчисления) работодателей по договорам добровольного долгосрочного страхования жизни работников, добровольного пенсионного страхования и (или) негосударственного пенсионного обеспечения работников – не более 12 % от суммы расходов на оплату труда; взносы по договорам добровольного личного страхования, предусматривающим оплату страховщиками медицинских расходов застрахованных работников – не более 3 % от суммы расходов на оплату труда; взносы по договорам добровольного личного страхования, заключаемым исключительно на случай наступления смерти застрахованного работника или утраты им трудоспособности в связи с исполнением им трудовых обязанностей – в размере, не превышающем 10000рублей в год на одного застрахованного работника; расходы на компенсацию за использование для служебных поездок личных легковых автомобилей – в размере, не превышающем 1200 руб. (для автомобилей с V двиг. до 2.0 л.) и 2000 руб. (для автомобилей с V двиг. более 2.0 л.); расходы на оплату суточных за время командировки – 100 руб. 6. представительские расходы – в размере, не превышающем 4 % от расходов на оплату труда за отчетный (налоговый) период; 7. расходы на приобретение призов, вручаемых во время проведения массовых рекламных кампаний, а также на некоторые другие виды рекламы – в размере, не превышающем 1 % выручки от реализации; 8. расходы на формирование резервов по сомнительным долгам – не более 10 % от выручки отчетного (налогового) периода; 9. % по долговым обязательствам признаются в фактических размерах, если их размер не отклоняется более чем на 20 % в сторону повышения или в сторону понижения от среднего уровня %, начисленных по аналогичным долговым обязательствам, выданным в том же квартале на сопоставимых условиях; при отсутствии долговых обязательств, выданных на сопоставимых условиях, предельная величина %, признаваемых расходом, принимается равной ставке рефинансирования ЦБ РФ, увеличенной в 1,1 раза – при оформлении долгового обязательства в рублях и равной 15 % - по долговым обязательствам в иностранной валюте. Существует 2 метода признания расходов для целей налогообложения: метод начисления –расходы, принимаемые для целей налогообложения, признаются таковыми в том отчетном (налоговом) периоде, к которому они относятся, независимо от времени фактической выплаты денежных средств и (или) иной формы их оплаты; кассовый метод – расходами признаются затраты после их фактической оплаты. Организации имеют право на определение даты осуществления расхода по кассовому методу, если в среднем за предыдущие 4 квартала сумма выручки от реализации товаров (работ, услуг) этих организаций без учета НДС не превысила 1 млн. руб. за каждый квартал.