Тема 3 Организационно-правовые основы деятельности

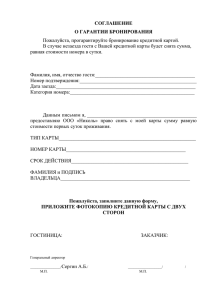

реклама

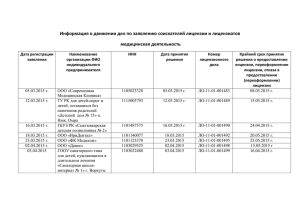

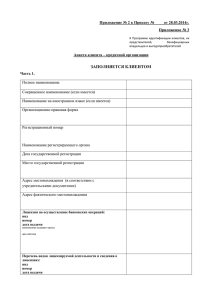

Основанием для начала деятельности банка является получение лицензии на осуществление банковских операций в ЦБ РФ. Новый банк должен быть зарегистрирован в Книге государственной регистрации кредитных организаций. Лицензия учитывается в специальном реестре. В ней содержится информация о том какие банковские операции может выполнять кредитная организация. Юридические лица, претендующие на получение лицензии и государственную регистрацию, должны выполнять определенную процедуру: представить в ЦБ РФ конкретный перечень документов; соответствовать требованиям, устанавливаемым к руководству банком, его финансовому положению Перечень документов, предоставляемых в ЦБ РФ 1. 2. 3. 4. 5. 6. 7. 8. заявление с ходатайством о государственной регистрации кредитной организации и выдаче лицензии на осуществление банковских операций; учредительный договор, если его подписание предусмотрено федеральным законом; устав; протокол собрания учредителей о принятии устава и об утверждении кандидатур для назначения на должности руководителей исполнительных органов и главного бухгалтера; свидетельство об уплате государственной пошлины; копии свидетельств о государственной регистрации учредителей, аудиторские заключения о достоверности их финансовой отчетности; декларации о доходах учредителей; анкеты кандидатов на должности руководителей исполнительных органов и главного бухгалтера кредитной организации. Решение о выдачи (отказе в выдаче) лицензии должно быть принято в срок, не превышающий 6 месяцев с даты предоставления полученных документов. При положительном решении в трехдневный срок ЦБ РФ уведомляет об этом учредителей кредитной организации, выдает им свидетельство о государственной регистрации, требует произвести в течении месяца 100% оплату объявленного уставного капитала Основания для отказа в государственной регистрации несоответствие квалификационным требованиям, предъявляемым к предлагаемым кандидатам на должности руководителей исполнительных органов и главного бухгалтера. неудовлетворительное финансовое положение учредителей кредитной организации или невыполнение ими своих обязательств перед бюджетом. несоответствие документов, поданных для государственной регистрации и получения лицензии Образование уставного капитала за счет эмиссии обыкновенных акций за счет эмиссии привилегированных акций Привилегированные акции дают право преимущественного (перед держателем обыкновенных акций) предъявления претензий при ликвидации банка право на получение фиксированных дивидендов, но не дают право голоса Обыкновенные акции дают право одного голоса на собрании акционеров и участия в распределении чистой прибыли после пополнения резервного фонда. Акции коммерческого банка могут принадлежать: 1. 2. 3. 4. 5. 6. Российской Федерации; субъектам Российской Федерации; государственным предприятиям; негосударственным предприятиям; физическим лицам; нерезидентам Формирование уставного капитала могут быть использованы -денежные средства -материальные активы (не более 20%) не могут быть использованы - средства федерального бюджета и государственных внебюджетных фондов - свободные денежные средства и иные объекты собственности, находящиеся в ведении федеральных органов - привлеченные денежные средства При учреждении коммерческого банка в РФ происходит только закрытое распределение акций. При учреждении акционерного банка все акции первого выпуска должны быть распределены среди учредителей банка. Первый выпуск акций должен полностью состоять из обыкновенных акций. Акции банков, функционирующих как ОАО могут распространяться путем открытой подписки (при повторной эмиссии) и свободно продаваться на РЦБ. Акции банков, зарегистрированных в форме ЗАО, обладают ограниченной работоспособностью и могут переходить из рук в руки только с согласия большинства акционеров. Резервный фонд создается для покрытия убытков и потерь, возникающих в результате деятельности банка. источник формирования резервного фонда – прибыль отчетного года, остающаяся в распоряжении банка после уплаты налогов и других платежей. минимальный размер резервного фонда определяется уставом кредитной организации, но не может составлять менее 15% величины оплаченного уставного капитала. размер ежегодных отчислений должен составлять не менее 5% чистой прибыли Использование резервного фонда для целей: 1. 2. 3. покрытие убытков кредитной организации по итогам отчетного года; увеличение уставного капитала путем капитализации; создание фондов, сформированных за счет чистой прибыли предшествующих лет, использование которой не уменьшает величины имущества и включается в расчет собственных средств. Перечь дополнительных документов, предоставляемых в ЦБ РФ иностранными юр. лицами - - - сообщение о его решении участвовать в создании кредитного учреждения; документ, свидетельствующий о регистрации юр. лица и его финансовом состоянии; письменное согласие контрольного органа страны его местоприбывания Банк России вправе: - - - запретить увеличение их уставных капиталов за счет средств нерезидентов и отчуждении акций в пользу их; ограничить осуществление банковских операций; ввести дополнительные требования к обязательным нормативам, порядку предоставления отчетности, учреждению состава руководства и т.д. Факторы, влияющие на выдачу разрешения - - размер иностранных инвестиций в банковскую систему России со стороны данного иностранного государства; состояние двухсторонних отношений между Россией и государством местонахождения каждого из учредителей Квота иностранного участника устанавливается советом директоров Банка России; утверждается Государственной Думой РФ, определяется как отношение суммарного капитала иностранных участников в уставный капитал кредитных организаций иностранных банков к совокупному уставному капиталу кредитных организаций, зарегистрированных в России. Виды лицензии на осуществление банковских операций со средствами в рублях (без права привлечения во вклады средств физических лиц); на осуществление банковских операций со средствами в рублях и иностранной валюте (без права привлечения во вклады и средств физ. лиц); на привлечение во вклады и размещение драгоценных металлов; на привлечение денежных средств физ. лиц в рублях. лицензия на привлечение во вклады денежных средств физ. лиц в рублях и иностранной валюте. Генеральная лицензия может быть выдана банку, имеющему лицензии на осуществление всех банковских операций со средствами в рублях и иностранной валюте и отвечающему требованию относительно размера капитала. банк имеет право создавать филиалы за границей и приобретать доли в уставном капитале кредитных организаций нерезидентов. для получения права на генеральную лицензию могут только те банки, с даты регистрации которых прошло не менее 2 лет Причины отзыва лицензий установление недостоверности сведений, на основании которых выдана лицензия; задержки начала осуществления банковских операций, предусмотренных лицензией, более чем на 1 год со дня ее выдачи; установление фактов недостоверности отчетных данных; осуществления банковских операций, не предусмотренных ЦБ РФ; неисполнение требований федеральных законов, регулирующих деятельность банков; нормативных актов Банка России; неудовлетворительного финансового положения кредитной организации, неисполнения обязательств перед вкладчиками и кредиторами; и другие Сообщение об отзыве лицензии на осуществление банковских операций публикуется Банком России в официальном издании «Вестник Банка России» в недельный срок со дня принятия решения. Банк России после отзыва лицензии у кредитной организации вправе обратиться в арбитражный суд с иском об ее ликвидации. Решение об отзыве лицензии принимается Комитетом банковского надзора ЦБ РФ на основании ходатайств главных управлений. Аннулирование лицензии при прекращении деятельности кредитной организации по добровольному решению её участников