Тема 12: Предпринимательская деятельность без образования

реклама

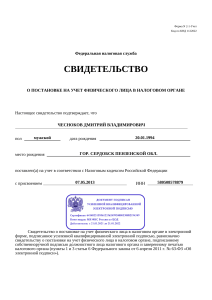

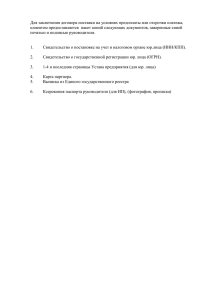

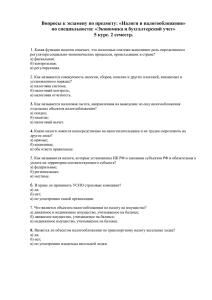

Тема 12: Предпринимательская деятельность без образования юридического лица, ее основные формы. Порядок регистрации предпринимателей без образования юридического лица. Особенности налогообложения. Предпринимательством без образования юридического лица (ИП) могут заниматься: Безработные; Пенсионеры; Инвалиды; Студенты; Работающие, но помимо основной работы имеющие возможность иметь дополнительный приработок. Индивидуальной предпринимательской деятельностью не имеют права заниматься: Военнослужащие; Аттестованные сотрудники правоохранительных органов; Служащие органов власти кроме преподавательской и научной деятельности. Граждане РФ, а также законно находящиеся на территории РФ иностранные граждане и лица без гражданства, которые намерены преступить к индивидуальной предпринимательской деятельности должны пройти процедуру государственной регистрации (ст. 23 ГК РФ). Глава крестьянского (фермерского) хозяйства, осуществляющего деятельность без образования юридического лица, признается предпринимателем с момента государственной регистрации крестьянского (фермерского) хозяйства. С 1 января 2004 г. процедура государственной регистрации осуществляется в соответствии с основными положениями 129 Федерального Закона «О государственной регистрации юридических лиц и индивидуальных предпринимателей». Процедура государственной регистрации носит заявительный характер и в ней установлен минимальный пакет документов необходимых для регистрации: 1. Заявление; 2. Копия основного документа физического лица (паспорт, а для несовершеннолетних – нотариальноудостоверенное согласие родителей на осуществление предпринимательской деятельности, либо копия свидетельства о браке, либо копия решения суда об эмансипации); 3. Документ об уплате государственной пошлины. Срок регистрации составляет не более 5 рабочих дней. Установлено 3 основания для отказа в государственной регистрации: предоставлен не полный пакет документов; документы представлены в ненадлежащий регистрирующий орган; если не утратила силу государственная регистрация ИП, не истек год со дня принятия судом признания его банкротом или срок, когда ему запрещено заниматься предпринимательской деятельностью. Свидетельство о государственной регистрации ИП оформляется в трех экземплярах: один остается в регистрирующем органе; второй выдается предпринимателю; третий должен быть направлен в налоговый орган по месту жительства физического лица, получившего свидетельство ИП. В соответствии с Законом РФ от 7 декабря 1991 г. «О регистрационном сборе с физических лиц, занимающихся предпринимательской деятельностью и порядке их регистрации» физические лица уплачивают регистрационный сбор за государственную регистрацию их в качестве предпринимателей ( не должен превышать установленный законом размер Минимальной месячной оплаты труда). В соответствии с первой частью Налогового кодекса РФ ИП как налогоплательщики должны стать на учет в налоговом органе по месту их жительства в течении 10 дней после их государственной регистрации. При подаче заявления о постановке на учет ИП должен предоставить: 1. свидетельство о государственной регистрации в качестве ИП; 2. Документы, удостоверяющие личность налогоплательщика и подтверждающие регистрацию по месту жительства. При постановке на учет в налоговом органе налогоплательщику присваивается идентификационный номер налогоплательщика (ИНН), являющийся единым учетным номером в налоговых органах РФ. Налоговый орган обязан осуществить постановку налогоплательщика на учет в течение 5 дней со дня подачи им всех документов и в тот же срок выдать соответствующее свидетельство, форма которого устанавливается Министерством РФ по налогам и сборам (МНС РФ). ИП обязан в соответствии с законодательством о налогах и сборах в течении 30 дней со дня регистрации недвижимого имущества, подлежащего налогообложению, подать заявление в налоговый орган о постановке такого имущества на учет в налоговом органе. За нарушение сроков постановки на учет в налоговом органе, а также постановки на учет имущества, подлежащего налогообложению, ИП несут ответственность. В соответствии с ФЗ «О подоходном налоге с физических лиц» ИП уплачивают налог с совокупного дохода, полученного за налоговый период (год): при применении упрощенной системы налогообложения, учета и отчетности – фиксированную стоимость патента, а при переводе на оплату единого налога на вмененный доход – налог на вмененный доход в связи с осуществлением определенных видов деятельности. Физические лица, осуществляющие предпринимательскую деятельность без образования юридического лица (ИП),должны уплачивать налог по сумма, полученным от осуществления такой деятельности. Для целей подоходного налога определяются: валовой доход; расходы, связанные с извлечением дохода; совокупный годовой (чистый) доход; суммы вычетов и скидок; совокупный годовой облагаемый доход; налоговый период; налоговая ставка (%); налоговый оклад (в сумме); сроки уплаты налога. Налогообложение ИП осуществляется на основании декларации о предполагаемых и фактически полученных ими доходах в течение года. Форма декларации, порядок ее заполнения и сроки предоставления в налоговый орган устанавливаются Министерством РФ по налогам и сборам. По ФЗ от 29 декабря 1995 г. № 222-ФЗ «Об упрощенной системе налогообложения, учета и отчетности для субъектов малого предпринимательства» ИП могут переходить на упрощенную систему налогообложения, если в течение года, предшествующего кварталу, в котором произошла подача заявления в налоговый орган на право применения этой системы, совокупный размер валовой выручки не превысил 100-тысячного размера минимальной оплаты труда. Решение о переводе ИП на упрощенную систему налогообложения, учета и отчетности или мотивированный отказ в этом выносится налоговым органом в 15-дневный срок со дня подачи заявления. При положительном решении налоговый орган выдает ИП патент и Книгу учета доходов и расходов по форме, установленной Министерством финансов РФ. В книге учета доходов и расходов указывается фамилия, имя, отчество индивидуального предпринимателя, вид осуществляемой деятельности, номера расчетных и иных счетов, открытых в банке. На первой странице фиксируется номер патента и дату его выдачи. ИП может прекратить свою деятельность добровольно, объявив не менее чем за 2 месяца кредиторам об этом решении.