Тема 3 НДС1

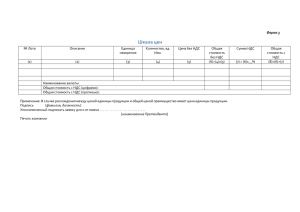

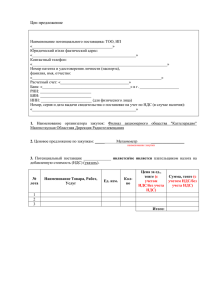

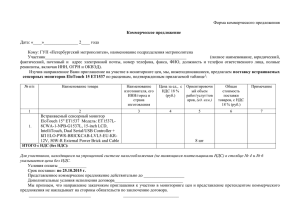

реклама

ВЛАДИВОСТОКСКИЙ ГОСУДАРСТВЕННЫЙ УНИВЕРСИТЕТ ЭКОНОМИКИ И СЕРВИСА ИНСТИТУТ МЕНЕДЖМЕНТА, БИЗНЕСА И ЭКОНОМИКИ КАФЕДРА ФИНАНСЫ И НАЛОГИ Предмет: «Федеральные налоги и сборы с организацией» Руководитель: Пышкина Галина Михайловна, старший преподаватель Тема 3 НДС Федеральный налог Косвенный налог Налогоплательщики Организации, индивидуальные предприниматели, осуществляющие реализацию товаров и услуг на территории РФ Организации, ИП, если в течении 3-х мес. выручка не превышала 2 млн. руб., а также ИП и организации, перешедшие на специальные режимы налогообложения не являются налогоплательщиками применяющие упрощенную систему налогообложения; переведенных на уплату единого налога на вмененный доход; переведенных на уплату единого сельскохозяйственного налога Освобождение от исполнения обязанностей налогоплательщика Организация и индивидуальные предприниматели вправе претендовать на освобождение от исполнения обязанностей налогоплательщика НДС, если в течении трех последовательных календарных месяца, предшествующих освобождению: Сумма выручки от реализации товаров (работ, услуг) без учета НДС не превысила 2 млн. рублей; Операции по реализации подакцизных товаров не производились. Освобождение не применяется в отношении обязанностей, возникающих в связи с ввозом товаров на таможенную территорию РФ. Право на освобождение утрачивается в случаях нарушения указанных условий. Освобождение предоставляется на 12 последовательных месяцев, за исключением случая, когда право на освобождение утрачивает силу. После истечения указанного срока организации и индивидуальные предприниматели, желающие продлить освобождение от уплаты налога, должны предоставить в налоговые органы письменное заявление и документы, подтверждающие правомерность обращения. Документы и сведения, необходимые для получения освобождения от обязанностей налогоплательщика по НДС Для юридических лиц Налоговые декларации по НДС за прошедшие налоговые периоды ( 3 календарных месяца, при продлении освобождения – 12 календарных месяцев) с отметкой налогового органа о сверке с представленными налоговыми декларациями за отчетные периоды и об их принятии. Выписка из бухгалтерского баланса и документы, подтверждающие сумму выручки от реализации товаров (работ, услуг) Выписка из бухгалтерского баланса и документы, подтверждающие сумму образовавшейся дебиторской задолженности; Книга продаж; Журнал полученных и выставленных счетовфактур Справка налогового органа об отсутствии задолженности по налогам и сборам; Документы, подтверждающие отсутствие деятельности по производству и реализации подакцизной продукции и возникновения обязанности по исчислению и уплате акцизов Для индивидуальных предпринимателей Налоговые декларации по НДС за прошедшие налоговые периоды ( 3 календарных месяца, при продлении освобождения – 12 календарных месяцев) с отметкой налогового органа о сверке с представленными налоговыми декларациями за отчетные периоды и об их принятии. Документы, подтверждающие сумму выручки от реализации товаров (работ, услуг) документы, подтверждающие сумму образовавшейся дебиторской задолженности; Книга продаж; Журнал полученных и выставленных счетов-фактур Справка налогового органа об отсутствии задолженности по налогам и сборам; Документы, подтверждающие отсутствие деятельности по производству и реализации подакцизной продукции и возникновения обязанности по исчислению и уплате акцизов Книга доходов и расходов Статистика свидетельствует, что количество желающих получить освобождение от уплаты НДС не превышает 1% от общего числа плательщиков налога. Причинами является: Необходимость представления в налоговую инспекцию большого числа документов; Необходимость постоянно отслеживать сумму поступающей выручки. Однако главная причина заключается в том, что если большинство клиентов предприятия являются плательщиками НДС, получать освобождение от уплаты налога им просто невыгодно. Дело в том, что если покупатель – плательщик НДС – приобретает товары у предприятия, имеющего налоговое освобождение, он не имеет возможности принять НДС по приобретенным ценностям к вычету. Таким образом, освобождение от НДС, в первую очередь, выгодно получать предприятиям, основные клиенты которых не являются плательщиками НДС. Объектом обложения НДС признается: 1. Реализация товаров (работ, услуг) на территории РФ. Реализацией товаров считается передача прав собственности на товары одним лицом другому лицу, возмездное оказание услуг одним лицом для другого лица, а также на безвозмездной основе. 2. Передача на территории РФ товаров( работ, услуг) для собственных нужд, расходы на которые не принимаются к вычету при исчислении налога на прибыль, в том числе через амортизационные отчисления. 3. Выполнение строительно-монтажных работ для собственного потребления. Не относятся к ним строительномонтажные работы, выполненные индивидуальными предпринимателями для личного потребления. 4. Ввоз товаров на таможенную территорию РФ. Не признается реализацией товаров(работ, услуг) и соответственно объектом налогообложения: операции с российской и иностранной валютой; Передача основных средств и нематериальных активов и иного имущества организации ее правопреемнику; Передача имущества, если она носит инвестиционный характер; Передача имущества в пределах первоначального взноса при выходе из общества или товарищества; Изъятие имущества путем конфискации; Передача имущества государственных или муниципальных предприятий, выкупаемого в порядке приватизации и др. Правильное определение объекта налогообложения – одна из основных проблем при использовании НДС. Важное значение при этом имеет четкое определение места реализации товаров(работ, услуг). Для выяснения необходимости уплаты НДС требуется установить, является ли место реализации товаров(работ, услуг) территория РФ.. Согласно действующему законодательству местом реализации признается территория РФ если: товар находится на российской территории и не отгружается и не транспортируется; товар на момент начала от грузки и транспортировки находится на территории РФ; монтаж, установка или сборка товара осуществляется на российской территории. Операции не подлежащие налогообложению НДС медицинские товары, в том числе: важнейшая и жизненно важная медицинская техника; протезно-ортопедические исделия, сырье и материалы для их изготовления и полуфабриката к ним; Очки, линзы, оправы для очков ( за исключением солнцезащитных) медицинские услуги, оказываемые медицинскими учреждениями такие как: услуги, оказываемые беременным женщинам, новорожденным, инвалидам; услуги по диагностике, профилактике и лечению независимо от источника их оплаты по перечню, утверждаемому Правительством РФ; услуги по сбору крови; и другие Услуги в сфере образования; Услуги в области спорта; Услуги, оказываемые учреждениями культуры и искусства; услуги в социальной сфере; Услуги в области страхования; Осуществления банками банковских операций( за исключением инкассаций). Деятельность организаций инвалидов реализация (передача, выполнение, оказание для собственных слуг за исключением подакцизных) производимых и реализуемых: общественными организациями инвалидов среди членов которых инвалиды и их законные представители составляют не менее 80%; организации, уставный капитал которых полностью состоит из вкладов указанных выше общественных организаций инвалидов, если среднесписочная численность инвалидов среди их работников составляет не менее 50%, а их доля в фонде оплаты труда – не менее25% Налоговая база = Стоимость реализованных товаров(работ, услуг) + Увеличение налоговой базы на: Доходы от продажи товаров в денежной и натуральной форме Авансовые или иные платежи, полученные в счет предстоящих поставок товаров,(выполнения работ или оказания услуг) Суммы в виде финансовой помощи Суммы полученные в виде % по полученным в счет оплаты по облигациям, векселям Суммы страховых выплат, полученные по договорам страхования риска Увеличение налоговой базы за счет этих сумм не производится при совершении операций по реализации товаров(работ, услуг): не подлежащих налогообложению местом реализации, которых не является территория РФ. При ввозе товаров на таможенную территорию РФ налоговая база определяется как сумма: таможенной стоимости этих товаров; подлежащей уплате таможенной пошлины; подлежащей уплате акцизов. Сумма налога, подлежащая уплате в бюджет = «Исходящий» НДС «Входящий»НДС (Сумма налога, подлежащая уплате в бюджет, определяется как разница между суммами налога, полученными от покупателей за реализованные им товары, и суммами налога по оплаченным материальным ресурсам, стоимость которых относится на издержки производства и обращения) «исходящий» НДС – это общая сумма налога, исчисленная исходя из налоговой база и соответствующей ставки налога. Сумма налога исчисляется по итогам каждого налогового периода применительно ко всем операциям, признаваемым объектом налогообложения, дата реализации которых относится к соответствующему налоговому периоду, с учетом всех изменений, увеличивающих или уменьшающих налоговую базу в соответствующем налоговом периоде. В случае отсутствия у налогоплательщика бухгалтерского учета или учета объектов налогообложения налоговые органы имеют право исчислить суммы НДС, подлежащие уплате, расчетным путем на основании данных по иным аналогичным налогоплательщикам. «Входящий» НДС – это сумма налоговых вычетов. Налоговым вычетам подлежат суммы НДС: предъявленные налогоплательщику и фактически уплаченные им при приобретении товаров на территории РФ; уплаченные налогоплательщиком при ввозе товаров на таможенную территорию РФ; Удержанные и уплаченные налоговыми агентами. Условия применения вычетов Принятие на учет приобретенных товаров(работ, услуг); Наличие счета-фактуры, где НДС выделен отдельной строкой. При осуществлении командировочных и представительских расходов, вычету подлежит сумма НДС, исчисленная исходя из суммы указанных расходов; Если эти расходы принимаются для целей налогообложения налогом на прибыль по нормативам, сумма НДС подлежит вычету в размере, соответствующем этим нормативам. Получение авансовых или иных платежей в сет предстоящих поставок товаров: Вычету подлежит сумма НДС, исчисленная и уплаченная с этих сумм. Вычет производится после даты отгрузки товара. Моментом определения налоговой базы считается наиболее ранняя из следующих дат: день отгрузки (передачи) товара(работ, услуг), имущественных прав День оплаты, частичной оплаты в счет предстоящих поставок товаров. Налоговым периодом (с 01.01.2008г.) устанавливается квартал Не включаются в налоговую базу «оплата, частичная оплата» (авансовые платежи), полученная: в счет поставок товаров, облагаемых по ставке 0% (экспорт); в счет поставок товаров, длительность производственного цикла изготовления которых составляет свыше 6-ти месяцев СТАВКИ НАЛОГА Расчетные ставки: 10%:110% и 18%:118% 0% Экспорт товаров 10% Продовольственные товары, товары для детей, медицинские товары 18% Прочие Ставка 0% При реализации товаров, по которым применяется ставка 0%, налогоплательщик должен подтвердить обоснованность ее применения, а также доказать право на получение налоговых вычетов. Для этого ему необходимо представить в налоговые органы следующие документы: контракт на поставку товара; Выписку из банка, подтверждающую фактическое поступление выручки от иностранного лица- покупателя на счет налогоплательщика в российском банке; грузовую таможенную декларацию с отметками таможенных органов, осуществляющих выпуск товара в режиме экспорта; копии транспортных, товаросопроводительных, таможенных и иных документов с от метками пограничных таможенных органов, подтверждающих вывоз товара за пределы территории РФ. Документы(их копии) предоставляются налогоплательщиком для подтверждения обоснованности применения налоговой ставки 0% в срок не позднее 180 дней, считая с даты оформления региональными таможенными органами грузовой таможенной декларации на вывоз товаров в режиме экспорта и транзита. Ставка 10% Применяется по продовольственным товарам(кроме подакцизных, деликатесных), по товарам для детей по перечню утвержденному Правительством РФ; периодических печатных изданий, за исключением периодических печатных изданий рекламного или эротического характера и др. Ставка 18% Применяется по остальным товарам(работам, услугам), включая подакцизные и деликатесные продовольственные товары. Декларация по налогу предоставляется в налоговый орган до 20 числа месяца, следующего за налоговым периодом. Порядок и сроки уплаты налога Срок уплаты – 20-е число месяца, следующего за налоговым периодом Сумма налога = 0, если сумма налоговых вычетов превышает сумму исчисленного налога Положительной разнице между суммой начисленного налога и налоговых вычетов Порядок оформления счетов – фактур, книги покупок и продаж Все налогоплательщики НДС при совершении операций, признаваемых объектом налогообложения, включая операции, не подлежащие налогообложению, а также при получении авансов и в других случаях, обязаны по установленным формам: Составить счет – фактуру; Вести журналы учета полученных и выставленных счетов-фактур; Вести книги покупок и книги продаж. КНИГА ПРОДАЖ Предназначена для регистрации счетов – фактур и составляется продавцом при совершении операций, признаваемых объектом обложения НДС, для определения суммы НДС. Отражение производится в хронологическом порядке по мере реализации товаров. КНИГА ПОКУПОК Предназначена для регистрации счетов – фактур выставленных продавцами, для определения суммы НДС, подлежащей зачету и ведется покупателем. Счета – фактуры, полученные от продавцов, подлежат регистрации в книге покупок в хронологическом порядке по мере оплаты и прихода на склад приобретаемых товаров. Счет - фактура Является одним из важнейших финансовых документов, на основании которых налоговые органы осуществляют контроль за облагаемым оборотом и за правильностью исчисления НДС Должен быть выставлен покупателю не позднее 5 дней считая со дня отгрузки товара.