Налог на прибыль юридических лиц Мурат Кадыров, Начальник отдела Управления налоговой политики

реклама

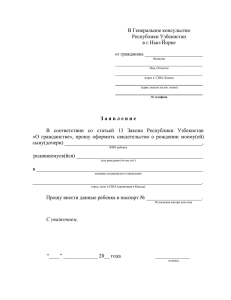

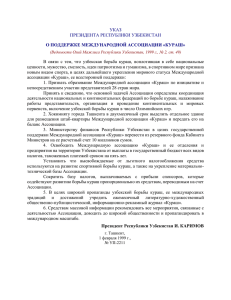

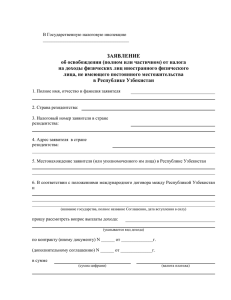

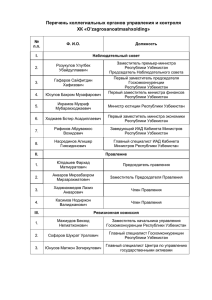

Налог на прибыль юридических лиц Мурат Кадыров, Начальник отдела Управления налоговой политики Министерства финансов Республики Узбекистан Налогоплательщики Налогоплательщиками налога на прибыль являются юридические лица: 1) резиденты Республики Узбекистан; 2) нерезиденты Республики Узбекистан, осуществляющие деятельность в Республике Узбекистан через постоянное учреждение или получающие доходы, источник образования которых находится на территории Республики Узбекистан. Налогоплательщики Не являются плательщиками налога на прибыль юридических лиц: 1) некоммерческие организации (при осуществлении предпринимательской деятельности некоммерческие организации являются плательщиками налога с прибыли, полученной от осуществления ими предпринимательской деятельности); 2) юридические лица, для которых в соответствии с настоящим Кодексом предусмотрен упрощенный порядок налогообложения, если иное не предусмотрено разделом XX настоящего Кодекса. Объект обложения Объектом обложения налогом на прибыль юридических лиц является: 1) прибыль резидентов Республики Узбекистан, а также нерезидентов Республики Узбекистан, осуществляющих деятельность в Республике Узбекистан через постоянное учреждение; 2) доходы резидентов Республики Узбекистан и нерезидентов Республики Узбекистан, облагаемые у источника выплаты без осуществления вычетов в соответствии с настоящим разделом. Налогооблагаемая база Налогооблагаемая база определяется исходя из налогооблагаемой прибыли, исчисленной как разница между совокупным доходом и вычитаемыми расходами, предусмотренными настоящим разделом, с учетом уменьшения налогооблагаемой прибыли. При наличии убытков прошлых периодов, подлежащих переносу в текущий налоговый период, налогооблагаемая база уменьшается на сумму переносимых убытков. Структура и состав совокупного дохода СОВОКУПНЫЙ ДОХОД ДОХОДЫ ОТ РЕАЛИЗАЦИИ: - товаров, работ, услуг. Доходом от реализации товаров (работ, услуг) является выручка от реализации товаров (работ, услуг), в том числе вспомогательными службами, за вычетом налога на добавленную стоимость и акцизного налога ПРОЧИЕ ДОХОДЫ: - от реализации основных средств и других активов; - от сдачи имущества в аренду; - безвозмездно полученное имущество; - от списания кредиторской и депонентской задолженности по истечении срока исковой давности; - полученные штрафы, пени, неустойки; - доходы от участия в совместной деятельности - в виде процентов; - в виде дивидендов; - в виде роялти; - положительные курсовые разницы; - от сдачи имущества в лизинг; - от переоценки инвестиций; - положительная курсовая разница по валютным счетам, а также доходы по операциям с иностранной валютой; - другие Доходы кредитных организаций проценты от размещения кредитной организацией от своего имени и за свой счет денежных средств, предоставления кредитов и займов; плата за открытие и ведение счетов клиентов, в том числе банковкорреспондентов, и осуществление расчетов по их поручению, включая комиссионное и иное вознаграждение за переводные, инкассовые, аккредитивные и другие операции, оформление и обслуживание платежных карт и иных специальных средств, предназначенных для совершения банковских операций, за предоставление выписок и других документов по счетам и за розыск сумм; доходы от инкассации денежных средств, векселей, платежных и расчетных документов и кассового обслуживания клиентов; доходы от проведения валютных операций, осуществляемых в наличной и безналичной форме, включая комиссионные, иное вознаграждение при операциях по покупке или продаже иностранной валюты, в том числе за счет и по поручению клиента, от операций с валютными ценностями; вознаграждение от операций по предоставлению банковских гарантий, обязательств, авалей и поручительств за третьих лиц, предусматривающих исполнение в денежной форме; Доходы кредитных организаций доходы в виде положительной разницы между суммой средств, полученной при прекращении или реализации (последующей уступке) права требования (в том числе ранее приобретенного), и учетной стоимостью данного права требования; доходы от предоставления в аренду специально оборудованных помещений и сейфов для хранения документов и ценностей; плата за доставку, перевозку денежных средств, ценных бумаг, иных ценностей и банковских документов; плата за перевозку и хранение драгоценных металлов и драгоценных камней; доходы от осуществления форфейтинговых и факторинговых операций; процентные и беспроцентные доходы, начисленные и подлежащие получению или полученные в сроки, предусмотренные договором; прочие доходы, получаемые кредитными организациями от своей профессиональной деятельности. Проценты, начисленные по кредиту, который получил статус ненаращивания, списываются со счетов доходов в соответствии с порядком, установленным Центральным банком Республики Узбекистан. СТРУКТУРА РАСХОДОВ РАЗДЕЛЕНИЕ ЗАТРАТ В ЦЕЛЯХ НАЛОГООБЛОЖЕНИЯ Вычитаемые уменьшающие налогооблагаемую прибыль Не вычитаемые – не уменьшающие налогооблагаемую прибыль Расходы, необходимые для ведения предпринимательской деятельности Расходы не являющиеся необходимыми для ведения предпринимательской деятельности Вычитаемыми расходами являются: 1) 2) 3) 4) 5) материальные расходы; расходы на оплату труда; расходы на амортизацию; прочие расходы, необходимые для деятельности предприятия; расходы отчетного периода, вычитаемые из налогооблагаемой прибыли в будущем. Не подлежат вычету при определении налогооблагаемого дохода: расходы сверх норм (командировочные, представительские, отчисления по добровольным видам страхования); отчисления на содержание органа хозяйственного управления; расходы на проведение аудита годовой финансовой отчетности, проводимого более одного раза за тот же отчетный период; расходы по подготовке кадров по профессиям, не востребованным в деятельности налогоплательщика; расходы на выполнение работ (оказание услуг), не связанных с производством продукции (работы по благоустройству городов и поселков, оказание помощи сельскому хозяйству и другие виды работ); проценты по просроченным и отсроченным кредитам (займам) сверх ставок, предусмотренных в кредитном договоре для срочной задолженности; Не подлежат вычету при определении налогооблагаемого дохода: единовременные премии, являющиеся поощрением работников в связи с праздничными и знаменательными датами, достижениями в общественной деятельности; убытки от выбытия (списания с баланса) основных средств и иного имущества (актива) налогоплательщика, за исключением: • убытков от безвозмездной передачи имущества по решению Президента Республики Узбекистан или Кабинета Министров Республики Узбекистан, а также убытков от безвозмездной передачи технических средств системы оперативно-розыскных мероприятий на сетях телекоммуникаций и оказания услуг по их эксплуатации и обслуживанию; • убытков от реализации основных средств, эксплуатировавшихся более трех лет; Расходы кредитных организаций платежи за кредитные ресурсы, расходы по перевозке и хранению денежных средств и ценностей; начисленные и уплаченные проценты по депозитным счетам клиентов, в том числе по вкладам физических лиц; отчисления на резервы по рисковым операциям в пределах норм, установленных Центральным банком Республики Узбекистан. Уменьшение налогооблагаемой базы на сумму: взносов в экологические, оздоровительные и благотворительные фонды, учреждения культуры, народного образования, здравоохранения, труда и социальной защиты населения, физической культуры и спорта, органы самоуправления граждан, но не более одного процента налогооблагаемой прибыли; средств, направленных на строительство колледжей, академических лицеев, школ и дошкольных образовательных учреждений по решению Кабинета Министров Республики Узбекистан, но не более 30 процентов налогооблагаемой прибыли; средств, направляемых на расширение основного производства в форме нового строительства, реконструкцию зданий и сооружений, используемых для производственных нужд, а также на погашение кредитов, полученных на эти цели, за вычетом начисленной в соответствующем налоговом периоде амортизации, но не более 30 процентов налогооблагаемой прибыли; Уменьшение налогооблагаемой базы на сумму: средств, направляемых на модернизацию, техническое и технологическое перевооружение производства, приобретение нового технологического оборудования, погашение кредитов, выданных на указанные цели, возмещение стоимости объекта лизинга, за вычетом начисленной в соответствующем налоговом периоде амортизации; средств, направляемых безвозмездно на внесение взносов по ипотечным кредитам и (или) приобретение жилья в собственность работникам из числа молодых семей, но не более 10 процентов налогооблагаемой прибыли; отчислений от прибыли предприятий, находящихся в собственности религиозных и общественных объединений (кроме профессиональных союзов, политических партий и движений), благотворительных фондов, направляемых на осуществление уставной деятельности этих объединений и фондов; ПЕРЕНОС УБЫТКОВ Убытком признается превышение вычитаемых расходов, предусмотренных в настоящем Кодексе, над совокупным доходом. Налогоплательщик вправе осуществлять перенос убытка на будущее в течение пяти лет, следующих за тем налоговым периодом, в котором получен этот убыток. Налогооблагаемая база может быть уменьшена на сумму убытка, подлежащего переносу, только по итогам года. Совокупная сумма переносимого убытка, учитываемая в каждом последующем налоговом периоде, не может превышать 50 процентов налогооблагаемой прибыли текущего налогового периода, исчисленной в соответствии с настоящим Кодексом. От уплаты налога на прибыль юридических лиц освобождаются юридические лица: по прибыли от производства протезно-ортопедических изделий, инвентаря для инвалидов, а также оказания услуг инвалидам по ортопедическому протезированию, ремонту и обслуживанию протезно-ортопедических изделий и инвентаря для инвалидов; находящиеся в собственности общественных объединений инвалидов, Фонда «Нуроний» и Ассоциации «Чернобыльцы Узбекистана», в общей численности которых работает не менее пятидесяти процентов инвалидов, ветеранов войны и трудового фронта 1941-1945 годов. При определении права на получение указанной льготы в общую численность работников включаются работники, состоящие в штате; лечебно-производственные мастерские при лечебных учреждениях; учреждения по исполнению наказания; подразделения охраны при органах внутренних дел; городского пассажирского транспорта (кроме такси, в том числе маршрутного) по услугам, связанным с перевозкой пассажиров; по прибыли от осуществления работ по реставрации и восстановлению памятников истории и культуры; инвестиционные фонды по доходам, направляемым на покупку акций приватизированных предприятий Налогообложение доходов нерезидентов Республики Узбекистан, осуществляющих деятельность через постоянное учреждение Определение налогооблагаемой базы, исчисление и уплата налога на прибыль с юридического лица-нерезидента Республики Узбекистан, осуществляющего деятельность в Республике Узбекистан через постоянное учреждение, производится в соответствии с тем же порядком, что и для предприятий резидентов Республики Узбекистан. К доходам юридического лица-нерезидента Республики Узбекистан, осуществляющего деятельность через постоянное учреждение, относятся все виды доходов, связанных с деятельностью постоянного учреждения. В дополнение к налогу на прибыль юридических лиц у нерезидента Республики Узбекистан, осуществляющего деятельность через постоянное учреждение, подлежит налогообложению также чистая прибыль по ставке 10 процентов. Налогообложение доходов нерезидентов Республики Узбекистан, не связанных с постоянным учреждением Доходы нерезидента Республики Узбекистан, не связанные с постоянным учреждением, подлежат налогообложению у источника выплаты без вычета расходов, связанных с извлечением этих доходов. К доходам нерезидентов Республики Узбекистан, облагаемым у источника выплаты, относятся: дивиденды и проценты; доходы от участия в совместной деятельности на основании договора простого товарищества; доходы от реализации находящегося на территории Республики Узбекистан имущества: акций, доли (пая) от участия в юридических лицах-резидентах Республики Узбекистан; недвижимого имущества; К доходам нерезидентов Республики Узбекистан, облагаемым у источника выплаты, относятся: доходы от реализации товаров, принадлежащих нерезиденту Республики Узбекистан на основании договора комиссии (поручения); роялти; доходы от сдачи в аренду или субаренду имущества, используемого на территории Республики Узбекистан; страховые премии, выплачиваемые по договорам страхования; К доходам нерезидентов Республики Узбекистан, облагаемым у источника выплаты, относятся: плата за услуги телекоммуникаций для международной связи, предусматривающие плату резидентами Республики Узбекистан за передачу, прием и обработку знаков, сигналов, текстов, изображений, звуков по проводниковой, радио-, оптической или другим электромагнитным системам нерезиденту Республики Узбекистан; доходы от использования морских, речных и воздушных судов, железнодорожных или автомобильных транспортных средств в международных перевозках (доходы от фрахта); доходы от оказания транспортно-экспедиторских услуг. штрафы и пени за нарушение юридическими и физическими лицами Республики Узбекистан договорных обязательств; другие доходы, полученные нерезидентом Республики Узбекистан от выполнения работ и оказания услуг на территории Республики Узбекистан Не относятся к доходам нерезидентов Республики Узбекистан из источников в Республике Узбекистан: доходы нерезидента Республики Узбекистан, полученные по внешнеторговым операциям (включая товарообменные), совершаемым исключительно от имени этого нерезидента и связанным исключительно с закупкой (приобретением) товаров (работ, услуг), а также ввозом товаров на территорию Республики Узбекистан; доходы от оказания услуг, связанных с открытием и ведением корреспондентских счетов банков ― резидентов Республики Узбекистан и осуществлением расчетов по ним, а также осуществлением расчетов посредством международных платежных карточек; доходы от выполнения работ, оказания услуг за пределами Республики Узбекистан. Зачет налога Доход, полученный юридическими лицами-резидентами Республики Узбекистан за пределами Республики Узбекистан, включается в совокупный доход налогоплательщика в полном размере до вычета понесенных расходов и налога на прибыль юридических лиц, уплаченного за пределами Республики Узбекистан. При определении налогооблагаемой базы расходы, понесенные в связи с получением прибыли за пределами Республики Узбекистан и подтвержденные документально, вычитаются в порядке и размерах, установленных настоящим Кодексом. Сумма уплаченного за пределами Республики Узбекистан налога на прибыль юридических лиц засчитывается при уплате налога на прибыль юридических лиц в Республике Узбекистан в соответствии с международными договорами Республики Узбекистан. СПАСИБО ЗА ВНИМАНИЕ!!!