Управляющая компания «Оксфорд Эссет Менеджмент

реклама

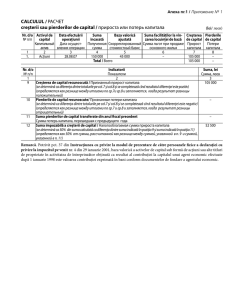

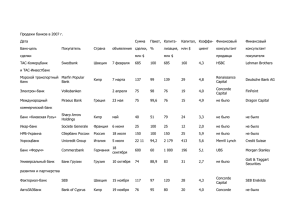

Управляющая компания «Оксфорд Эссет Менеджмент» Краткая презентация Фонда и Управляющей компании ЧАСТЬ I 2 Команда и опыт УК Резюме Генеральный директор Инвестиционный комитет Инвестиционные директора Advisory Board Партеры УК Стратегия Фонда Портфельные проекты РЕЗЮМЕ 3 RUVENTO – венчурный фонд ранних стадий 1. УК «Оксфорд Эссет Менеджмент» - совместное предприятие РУВЕНТУ, известного управляющего Алексеева В.Н. 2. РУВЕНТУ – венчурный бутик, имеет уникальный опыт венчурных инвестиций на ранних стадиях: за 2 года три из пяти проинвестированных компаний привлекли 14 млн.долларов 3. Команда УК имеет совокупный предпринимательский и инвестиционный опыт более 50 лет, опыт M&A и IPO, успешный опыт выведения российских компаний на зарубежные рынки и опыт привлечения инвестиций. Генеральный директор 4 Алексеев Владимир имеет опыт управления инвест фондами и фундаментальную техническую экспертизу Совокупный объем фондов под управлением – более $500 млн. В 1975 г. окончил Московский институт электронного машиностроения 1975-1989 гг. научный сотрудник Института Физической Химии АН СССР, за это время опубликовал более 50 работ с 1992 г. генеральный директор «Лиги содействия инвестиционным фондам» с 1996 г. - Председатель Совета Директоров Чекового Инвестиционного Фонда «Альфа-Капитал», затем генеральный директор УК «Альфа-Капитал». с 2003 г генеральный директор УК Росбанка, участвовал в выведении этой компании в топ-10 российских УК. с 2006 г. Вице-президент СМ-Холдинга, построил новый для него бизнеса ДУ и венчурных инвестиций. с 2007 г. - генеральный директор ООО «Генеральная Управляющая Компания», сформировал фонд 80 млн. долл. Член Экспертного совета Сибирского отделения РАН по инновационным фондам Инвестиционный комитет Инвестиционный комитет привносит глубокое понимание инвестиционного бизнеса 5 Геннадий Медецкий, член Инвестиционного комитета 2006 – ОАО «Газпромнефть», Заместитель начальника управления по региональной политике 2005-2006 – старший вице-президент финансовой корпорации «УРАЛСИБ», Руководитель дирекции стратег. коммуникаций Топ-менеджер КБ «Меритбанк», Банк «Дипломат», КБ «Банк Высоких технологий», соучредитель Академии ТЭК Совокупный банковский и GR опыт более 15 лет. Андрей Осипов, член Инвестиционного комитета 97-98 ОАО "НК Юкос" – корпоративные финансы 97-02 ОАО "Сибнефть" – Head of Capital Markets 02-05 Millhouse Capital UK Ltd – Head of M&A 05-06 Millhouse Capital UK Ltd (Лондон) - Head of M&A 06-07 Московский офис Renova Management AG -Head of M&A 2007 - ООО «Коалко», Инвестиционный директор Совокупный объем сделок M&A– более $2 млрд. Инвестиционные директора Операционная команда имеет опыт создания и развития стартапов 6 Вячеслав Солоницын, физик, MBA, управляющий директор Как PM и руководитель направления компании разработчика игр G5Software, Вячеслав управлял созданием игр для Disney, Sony, Electronic Arts, включая игру “Пираты Карибского моря 2”, которая вошла в число лидеров рейтингов в США и позволила G5 выйти на IPO на Стокгольмской фондовой бирже. Вячеслав занимал руководящие должности в ряде других ИТ-компаний и стартапов. Опыт выведения российского стартапа на IPO в Стокгольме. Антон Вайшнурс LL.M, MBA, управляющий директор Антон работал в нескольких ведущих консалтинговых и финансовых компаниях, где он получил опыт в сфере слияний и поглощений, стратегического и инвестиционного консалтинга, международного и корпоративного права. Антон – автор более 20 профессиональных публикаций в ведущих российских, немецких и британских журналах. Уникальное сочетание юридической и финансовой экспертизы. ЭКСПЕРТНЫЙ СОВЕТ Экспертный Совет привносит глубокое понимание инновационного бизнеса 7 Мик О’Брайен – управляющий венчурным фондом корпорации Synopsys (более 15 инвестиций на сумму 300 млн.), частный инвестор (более 10 инвестиций) Виллиам МакДугал - венчурный инвестор и управляющий фондами со стажем. Томас Настас - управлял венчурными фондами «США-Россия», «Innovative Ventures» (в т.ч. совместный фонд с Shell). Эксперт в сферах автомобильной промышленности, энергетики, медицины. Павел Черкашин - Глава Adobe в СНГ. Бизнес-ангел, ИТ-предприниматель. Построил веб-агентство ‘Aktis’, ставшее за 3 года вторым по размеру поставщиком интернетрешений, построил и продал компанию в сфере интернет-рекламы. Александр Окунев - MIT Sloan School of Management MBA, основатель Gateway Venture Management – венчурная компания, работающая в Скандинавии и США. Александр Рыжов – зам. директора по инновациям и инвестициям Института точной механики и вычислительной техники РАН, тех .директор российского офиса Cadense Гари Хайес - Эксперт в сфере альтернативной энергетики и водородных технологий, консультант BP, Shell, государственных комиссий по альтернативной энергетике правительства Сингапура и Великобритании. ПАРТНЕРЫ Сильные партнеры расширяют возможности фонда по успешной реализации проектов 8 Партнерство с AmBAR – ассоциацией, объединяющей 3 000 русских эмигрантов Силиконовой Долины Доступ к ведущим экспертам и предпринимателям. WIP – ведущая консалтинговая компания в сфере альтернативной энергетики в Европе, официальный консультант Евросоюза Доступ к европейскому рынку. Партнерские фонды: E-synergy, Capital Partners (Великобритания), Pilot Capital, Severstal Group Capital Management, Ambient Sound Investments, Delta Pruvate Equity, Brains-to-Ventures Российские технические университеты, НИИ, технопарки Бизнес-школы Imperial College, Nottingham University, CASS BS, Chicago GSB, МГУ, ВШЭ Привлечение следующих раундов инвестиций. Поток проектов. Доступ к бизнесэкспертизе и кадрам. ЧАСТЬ II 9 Команда и опыт УК Стратегия Фонда Основные положения стратегии Принципы отбора проектов Индустрии Бизнес-модель Положение Фонда на рынке Портфельные проекты СТРАТЕГИЯ Семь компонентов стратегии определяют «лицо» Фонда 1. Российские технологии на порядок превосходят конкурентные по качеству 2. 3. 4. 5. 6. 7. 10 или себестоимости. Отрасли специализации фонда - альтернативная энергетика, cleantech, медицина и новые материалы, недофинансированы, хотя их рыночный потенциал очень значителен. Build and Buy: ищем технологии – инкубируем -> инвестируем на стадии стартап -> запускаем пилот в регионе -> финансируем рост лучших компаний -> привлекаем соинвестора на 5-10 млн долларов -> выводим компанию на зарубежные рынки -> выходим из инвестиции через продажу пакета или IPO. Портфельные компании работают в экосистеме инвесторов и партнеров, упрощается продвижение продуктов на рынок, обратный синергетический эффект на профильный бизнес инвестора. Создаем лидеров в своей рыночной нише: если 10 компаний медленно развиваются, а две-три достигают капитализации в $50 млн., то Фонд успешен. По-российски «умные деньги» – помощь в продвижении продукции портфельных компаний в крупные корпорации и государственные органы. Позиционирование фонда – лучший венчурный фонд ранних стадий России для проектов из фундаментальной науки. DISRUPTIVE Превосходя аналоги на порядок, можно создать новые рынки Принцип «превосходства на порядок» – по себестоимости, удобству, скорости работы и др. технологическим характеристикам – позволяет концентрировать усилия фонда на потенциальных «звездах». Из четырех основных значимых составляющих успеха старт-апа российские проекты чаще всего опережают американские только в технологии. Тем не менее, именно этот аспект создает для конкурентов наибольшие и часто непреодолимые препятствия (патенты, ноу-хау). уровень американских проектов Прочие аспекты можно улучшать с помощью «умных» денег фонда. 11 ИНДУСТРИИ Фонд фокусируется на альтернативной энергетике, медицинских технологиях, новых материалах и cleantech Все эти отрасли значительно недофинансированы, конкуренция между российскими инвесторами невысока, возможно выбирать лучших из лучших. Наличие в российской науке базисных или платформенных инноваций – технологий, которые имеют целый спектр применений. Все отрасли специализации в той или иной степени зарегулированы; при наличии сильной административной поддержки (GR) и юридического сопровождения фонда это создает дополнительные конкурентные преимущества портфельным компаниям. Высокий спрос, значительные емкости рынка: Строительный рынок стабильно растет с CAGR 10%, на рынке ощущается дефицит цемента и бетона, новые строительные материалы имеют значительный потенциал Альтернативная энергетика – 11% электроэнергии за рубежом из альтернативных источников, российские компании проявляют интерес к сфере. Медицинские технологии: стареющее население, увеличение затрат на медицину во многих странах, медикаментозные методы лечения теряют свою эффективность. Clean-tech – колоссальный рынок – только рынок переработки отходов ТЭЦ оценивается в 100 млрд. долларов… многие задачи до сих пор не решены. Интересующий объем рынка проекта от 1 млрд. долларов 12 БИЗНЕС-МОДЕЛЬ Результаты бизнес-модели Фонда – качество потока проектов, меньшие риски, быстрая отдача. Венчурный фонд Бизнес-акселератор (СП в Чувашии) Стадии процесса Исполнитель Результат последующие инвестиции, выходы до инвестиций дьюдилидженс Координаторы проектов Инвестиционные директора фонда Партнеры фонда IR-менеджеры, партнеры фонда Бизнес-школы и студенты MBA Сеть экспертов, advisory board Сервисные партнеры Фонды-партнеры, advisory board Создание бизесакселератора в регионе в виде СП. Активный подход к поиску проектов, образовательные программы, PR. Проработка стратегии, БП и формирование команд. Первичный дьюдиллиженс Глубокий дьюдилидженс с учетом информации акселератора, независимое принятие решений. Инвестирование. Активное участие в управлении компаний. Снижение издержек за счет партнерской сервисной сети. Постоянное расширение контактов в VC. Поиск потенциальных покупателей заранее. Выходы. Высокий стабильный поток сделок. Возможность проверить проект и команду на деле. Рост качества проектов, т.к. заявки прорабатываются, а не отсеиваются по формальным признакам. Более взвешенное принятие инвестиционных решений. Меньшие бизнес-риски. Политика «руки на пульсе» старт-апов, оперативное реагирование. поиск проектов СП в Чувашии по региональным проектам РУВЕНТУ по другим регионам Действия 13 менеджмент Динамическое размещение капитала. Привлечение соинвестиций и выходы ПОЛОЖЕНИЕ НА РЫНКЕ Ниша Фонда в отрасли практически не занята За последний год Поздние стадии Mint Capital Baring Vostok Bazel Oneksim Leader DFJ-VTB (Gazporm) AURORA Delta PE Troika VC AllianceIntel Rosno S-Group Capital Maxwell Bioprocess ABRT Low-tech Oradell ASI High-tech Фонд Ранние стадии $100K Бизнес-ангелы, инкубаторы, гранты количество венчурных фондов в России увеличилось вдвое Венчурным фондам интересны компании с cash-flow и размером инвестиций от $3М Всего три фонда на стадии $1-3М Стадия $400K-1,5М – «мертвая зона» 14 ЧАСТЬ III 15 Команда и опыт УК Стратегия Фонда Примеры портфельных проектов Новые Композитные Технологии Мембранные технологии переработки нефти и газа Сводные данные по проектам КОМПОЗИТНЫЕ ТЕХНОЛОГИИ Напорные композитные трубы – качество стеклопластика по цене металла Проблема: дороговизна полиэтиленовых труб, быстрый износ и коррозия металлических труб. Решение: технология обмотки полиэтиленовых труб композитной лентой позволяет снизить расход полиэтилена в 3-4 раза, при получении высокопрочной трубы. Технология совмещает в себе лучшие свойства материалов: полиэтилен дает низкое трение транспортировки жидкости и нефти, высокую износостойкость, композит – дает высокую прочность на сжатие и сдвиг. При этом стоимость подобных труб ниже металлических. Давление более 120 Атм. Стадия: отлажена технология, получены и испытаны образцы труб, получен международный патент. Конкуренты: есть исследовательские работы, промышленных образцов нет Рынок: трубопроводы ЖКХ, магистральные трубопроводы, водоснабжение, газонефте и продуктопроводы Выход: продажа стратегу, крупному промышленному холдингу. 16 МЕМБРАННЫЕ ТЕХНОЛОГИИ Производство бензина из нефти без возгонки решает проблему введения ЕВРО-4 в России Проблема: дороговизна и неэкологичность производства бензина в России Решение: установка, использующая технологию мембранного сепарирования, позволяет выделять до 99% бензина, дизельного топлива, керосина из нефти, без дорогостоящей возгонки и нагрева, а также утилизировать остальные продукты. Установка также может быть использована для переработки попутного газа в бензин и дизельное топливо. Стадия: отлажена технология, первые инсталляции на НПЗ, получены патенты. Конкуренты: технология не имеет прямых аналогов в мире Рынок: нефтеперерабатывающие заводы, газодобывающие компании Производство бензина и дизтоплива прямо на месторождении. Выход: продажа стратегу, крупному промышленному холдингу. Дополнительно: Очистка дизтоплива и нефти от серы (99,99%) 17 ПРОЕКТЫ Портфельные проекты, предлагаемые для реализации в Республике Чувашия, принесут более 300 млн. налогов 1. Производство строительных материалов по технологии RENAMAT. 2. Мембранная технология очистки жидких углеводородных соединений. 3. Производство напорных комбинированных труб. 4. Экологически чистая энергосберегающая технология переработки золошлаковых отходов с получением шлакопортландцемента и оксидов редкоземельных металлов. 5. Получение целлюлозы из однолетних растений. Эффект для государства и региона Совокупные прямые налоговые выплаты в бюджет региона Эффект для инвестора и УК IRR инвестора без опциона IRR инвестора с опционом NPV для УК, тыс. руб Мультипликатор дохода 343 680 42,4% 46,3% 281 776 3,98 Генеральный директор Вячеслав Солоницын Контактное лицо: solonitsyn@ruvento.com тел.: +7-926-532-30-85 Адрес в России: ООО «РУВЕНТУ» Россия, г.Москва, ул.Мелитопольская, дом 7, 3-й этаж Тел.: + 8 (495) 383-30-74 info@ruvento.com Благодарим Вас за внимание!