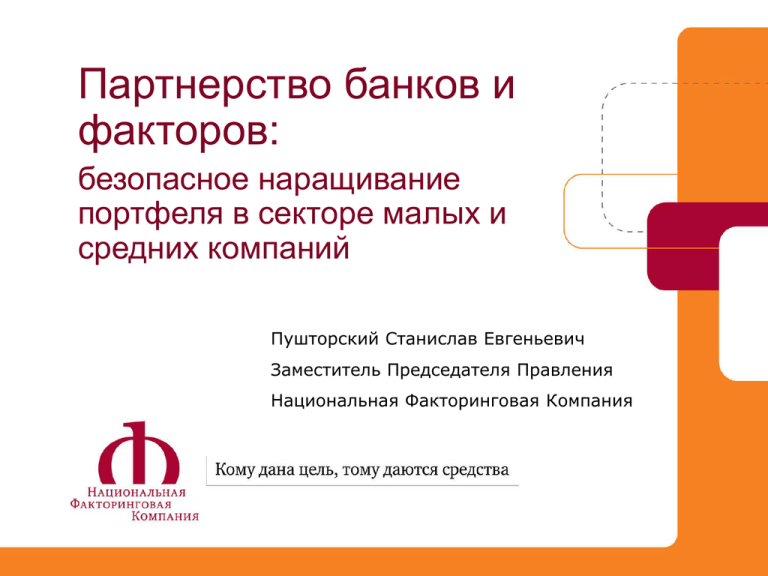

Партнерство банков и факторов: безопасное наращивание портфеля в секторе малых и

реклама

Партнерство банков и факторов: безопасное наращивание портфеля в секторе малых и средних компаний Пушторский Станислав Евгеньевич Заместитель Председателя Правления Национальная Факторинговая Компания Состояние кредитного рынка (1/2) • Рейтинговое агентство Moody’s: до половины реструктурированных банками РФ кредитов окажутся дефолтными. • Глава Банка Англии: если финансовые институты не ужесточат политику риск-менеджмента, нас всех ждет вторая, еще более жестокая волна кризиса • Ведомости 10.03.2010: Топ-13 банков (без Сбербанка, Газпромбанка, Росбанка, МДМ-банка) - совокупный корпоративный кредитный портфель упал в феврале на 2%, Юникредит – рост просрочки на 4%, Райффайзенбанк – на 2%. • ЦБ РФ: Рост консолидированного портфеля по кредитам МСП, млн.р. 01.04.09. 107 567 01.08.09. 145 540 01.12.09. 198 022 01.05.09. 119 237 01.09.09. 165 652 01.01.10. 200 111 01.06.09. 124 791 01.10.09. 178 355 01.02.10. 231 009 01.07.09. 132 191 01.11.09. 184 740 Каково качество? 2 Состояние кредитного рынка (2/2) 14 000 000 7,00 12 000 000 6,00 10 000 000 5,00 8 000 000 4,00 6 000 000 3,00 4 000 000 2,00 2 000 000 1,00 0 01.04.09 01.05.09 01.06.09 01.07.09 01.08.09 01.09.09 01.10.09 01.11.09 01.12.09 01.01.10 01.02.10 Кредитный портфель 12 996 829 13 052 098 12 847 468 12 721 172 12 717 400 12 720 677 12 613 365 12 483 783 12 486 390 12 412 406 12 363 435 Просрочка Доля просрочки, % - 433 641 501 984 549 182 573 219 644 323 698 243 686 141 717 950 756 278 723 700 722 820 3,34 3,85 4,27 4,51 5,07 5,49 5,44 5,75 6,06 5,83 5,85 Падение портфеля на 6% за 12 мес. - Рост просроченного портфеля на 66% за 12 мес. 3 0,00 Доля просроченной задолженности, % Млн. руб. Динамика консолидированного кредитного портфеля по РФ, включая крупный бизнес (данные ЦБ РФ) Система риск-менеджмента клиентов МСП: банк vs факторинговая копания (фактор) (1/2) БАНК ФАКТОР Анализ качества исполнения долга и финансового состояния заемщика по отчетности, получаемой 1 раз в квартал (254П). Анализ управленч. отчетности. Анализ качества исполнения долга и финансового состояния клиента по отчетности, получаемой 1 раз в квартал. Анализ управленческой отчетности. Анализ клиента по материалам СМИ и базам данных. Анализ клиента по данных СМИ и базам данных Заключение Службы безопасности на наличие негативной информации о клиенте. Заключение Службы безопасности на наличие негативной информации о клиенте. Анализ и заключение по залогу. Плановый регулярный выезд полевого аудитора в офис клиента (анализ хозяйственной деятельности) У некоторых банков, работающих с МСП, выезды в офисы клиентов в целях диагностики деятельности Рассмотрение досье клиента на регулярных заседаниях Кредитного комитета. Лимиты не устанавливаются. 4 Система риск-менеджмента клиентов МСП: банк vs факторинговая компания (фактор) (2/2) БАНК Рассмотрение досье клиента на регулярных заседания Кредитного комитета (1 раз в квартал (?)). Установление/обновление лимита. ФАКТОР Внеплановые выезды полевого аудитора к офис клиента при срабатывании сигнальных требований в Системе автоматизации факторинговых операций (САФО) или по решению мониторингового подразделения. Регулярный анализ финансового состояния отдельных дебиторов клиента андеррайтером. Регулярные заключения кредитных аналитиков по каждому дебитору. Установление и регулярный пересмотр лимита на каждого из дебиторов андеррайтерами. Контроль распределения лимитов между клиентами. Плановые и неплановые контакты (сверки, напоминания, диагностика) Коллекторского управления с дебиторами по вопросам оплаты денежных требований. Регулярные выезды сотрудников Службы по управлению дебиторской задолженности 5 в офисы дебиторов (проверки, востребование). Пример: структура ключевых подразделений риск-менеджмента в Национальной Факторинговой Компании (НФК) Дирекция управления дебиторской задолженностью Общекорпорати вная служба рискмониторинга Контрольноинспекторская служба Служба кредитных аналитиков Управление анализа финансовых рисков Дирекция комплексного андеррайтинга «Полевой» аудит Мониторинг Служба по работе с дебиторской задолженностью Коллекторское управление Региональные отделы по работе с дебиторской задолженности Управление анализа и профилактики проблемных активов 6 Направления сотрудничества банка и фактора на рынке МСП 1. Совместный факторинговый проект Проект создания нового механизма привлечения корпоративных клиентов из среды малого и среднего бизнеса (годовой оборот до 1 млрд. р.) 2. Кредитная защита Проект обеспечения банка дополнительным кредитным комфортом в отношении кредитных рисков, связанных с существующими клиентами банка, представляющих малое и среднее предпринимательство 7 1. Совместный факторинговый проект без использования пассивов банка 1. Совместный факторинговый проект (1/11) Совместный факторинговый проект (Агентские отношения с совместной «упаковкой») – Локомотив привлечения в Банк корпоративных клиентов Проект по организации полного факторингового сервиса как действующим, так и новым клиентам Банка, без затрат на создание и развитие факторинговой инфраструктуры в самом Банке-партнере (все операции делает НФК). Данное предложение поможет Вам быстро и эффективно повысить уровень привлечения новых корпоративных клиентов, а также укрепить уверенность действующих в правильности выбранного банка за счет предложения комплекса факторинговых услуг. 9 1. Совместный факторинговый проект (2/11) Роль Банка: • маркетинговая «упаковка» факторинговых услуг в свой продуктовый ряд с использованием контента фактора (клиентские материалы в фирменном стиле банка, страница по факторингу на сайте и т.п.) • поиск и привлечение клиентов на факторинговое обслуживание; • организация расчетно-кассового и прочего банковского обслуживания клиента (фактор в принципе не осуществляет РКО); • помощь в сборе документов при факторинге (при необходимости). Роль фактора: • методологическая работа и обучение менеджеров банка особенностям факторинга и навыкам его продаж; • поддержка в организации и проведении переговоров с клиентами; • осуществление всех одобрительных и мониторинговых процедур • выплата факторинговых авансов на счет клиента в Банке; • несение всех корпоративных рисков в рамках проекта • предоставление клиенту полного факторингового сервиса. 10 1. Совместный факторинговый проект (3/11) Выгоды для банка: • Привлечение новых малых и средних клиентов благодаря расширению линейки продуктов за счет факторинга без инвестиций: РКО, кредиты и т.п. • Возможность укрепить свои отношения с действующими клиентами МСП • Получение доступа к мониторингу движения дебиторской задолженности клиента оперативная информация для принятия управленческих решений по собственным рисковым продуктам с клиентом • Улучшение финансового состояния, кредитоспособности оборотов по счетам собственных клиентов за счет их факторингового обслуживания • Дополнительный источник дохода (часть сервисной комиссии фактора) • Положительный информационный рыночный фон от использования «общей упаковки» факторинга с НФК – маркетмейкером рынка факторинга 11 1. Совместный факторинговый проект (4/11) Схема договорных отношений банка и фактора 1. Партнерский (агентский) договор 2. Опционально: возможно участие банка в качестве третьей стороны в договоре факторинга (маркетинговая «упаковка») 3х сторонний договор факторинга Договор поставки 12 1.2. Совместный факторинговых проект с использованием пассивов банка 1. Совместный факторинговый проект (5/11) Версия совместного проекта - проект с использованием пассивов банка Роль банка (см. слайд 10) дополняется рефинансированием факторинговых авансов фактора в адрес совместных клиентов посредством механизма целевого кредитования фактора. Роль Банка: • маркетинговая «упаковка» факторинговых услуг в свой продуктовый ряд с использованием контента фактора (клиентские материалы в фирменном стиле банка, страница по факторингу на сайте и т.п.) • поиск и привлечение клиентов на факторинговое обслуживание; • организация расчетно-кассового и прочего банковского обслуживания клиента (фактор в принципе не осуществляет РКО); • помощь в сборе документов при факторинге (при необходимости). • Рефинансирование факторинговых авансов фактора (сроком до 180 дней) 14 1. Совместный факторинговый проект (6/11) Версия совместного проекта - проект с использованием пассивов банка Роль фактора (см. слайд 10) дополняется обязательством погашать кредитные транши банка в срок 180 дней, но не позднее, чем поступают платежи дебиторов в счет оплаты денежных требований Роль фактора: • методологическая работа и обучение менеджеров банка особенностям факторинга и навыкам его продаж; • поддержка в организации и проведении переговоров с клиентами; • осуществление всех одобрительных и мониторинговых процедур • выплата факторинговых авансов на счет клиента в Банке; • несение всех корпоративных рисков в рамках проекта • предоставление клиенту полного факторингового сервиса. • погашение кредитных траншей банка по мере платежей 15 дебиторов, но не позднее 180 дня от даты транша 1. Совместный факторинговый проект (7/11) Схема договорных отношений банка и фактора 1. Партнерский (агентский) договор 2. Договор целевого кредитования 3. Договор условной уступки денежных требований (обеспечит.) 4. Трехсторонний договор факторинга 3х сторонний договор факторинга Договор поставки 16 1. Совместный факторинговый проект (8/11) Схема сотрудничества товарооборот, финансирование клиента и кредитование банком фактора Реестр финансирования: на суммы всех факторинговых авансов Покрытие: Денежные требования Кредитный транш: сумма Реестра финансирования на более ранний срок: (а) 180 дней или (б) по мере поступления платежей фактору в счет погашения денежных требований Уступка права требования к дебиторам Факторинговые авансы клиенту: до 90% от суммы поставки на срок до платежа дебиторов либо регресса к клиенту Поставка товаров 17 1. Совместный факторинговый проект (9/11) Схема денежных потоков cash-management 6 4 К/счет НФК Ссудный счет 3 2 1. 2. 3. 4. 5. Р/счет Клиента Клиент открывает р/счет в Банке. Фактор выплачивает финансирование Клиенту, после отгрузки Клиентом товара Дебитору. Банк перечисляет кредитный транш в адрес фактора. Дебитор производит оплату за поставленный товар. НФК производит погашение кредитного транша на ссудный счет банка вне зависимости от выполнения Дебитором своих обязательств. Опционально денежные потоки фактора в рамках проекта могут быть также локализованы через его счет, открытый в банке 18 1 1. Совместный факторинговый проект (10/11) Опционально: повышение доходности Банка поручительства (гарантии Банка за клиента) 2 1 1. Оценка риска на поставщика Банком-партнером 2. Выдача в адрес НФК гарантии (поручительства) за Поставщика В случае, если Поставщик известен и понятен риск на него (к примеру рабочий клиент банка) Банк-партнер может выдавать в адрес НФК свои гарантии (поручительства) в целях повышения своей доходности по операциям 19 1. Совместный факторинговый проект (11/11) Выгоды для банка (дополнительно к приведенным на слайде 11): • При размещении пассива в факторинговый проект банк не берет на себя прямой корпоративный риск по клиенту, защищаясь ответственностью фактора по договору целевого кредитования • При этом портфель денежных требований по клиенту является обеспечением риска дефолта фактора по выданному целевому кредиту 20 2. Кредитная защита 2. Кредитная защита (1/7) Кредитная защита – проект, нацеленный на поддержку банка в его отношениях с МСП-корпоративными заемщиками по кредиту. Если в заемщике нет должной уверенности, банк предлагает ему воспользоваться факторинговым продуктом «Гарант», представляющим собой страхование кредитного риска заемщика (!), вытекающего из предоставления отсрочек платежа дебиторам. Это защищает заемщика от рисков и, как следствие, банк от невозврата заемщиком кредита. При этом банк получает электронный доступ к мониторингу НФК состояния и движения дебиторской задолженности заемщика. Также фактор обязуется востребовать задолженность с дебиторов заемщика в пользу банка в случае его дефолта по кредиту банка. Выгода Банка: Банк сможет кредитовать сомнительных заемщиков, увеличивать лимиты сверх прежних, сократит кредитные риски. Банк ничего не платит фактору за сервис. 22 2. Кредитная защита (2/7) Схема сотрудничества договорные отношения сторон 1. Партнерский договор 3х сторонний договор: поручительство фактора за платежи дебиторов клиенту Договор поставки Кредитный договор* * - в случае дефолта Заемщика, Банку автоматически уступаются денежные требования к дебиторам 23 2. Кредитная защита (3/7) Отношения Банка, НФК и Клиента Для обеспечения максимальной возвратности кредита, выданного Банком в адрес Клиента, мы предлагаем: 1. Заключить партнерский договор с НФК. 2. Передавать клиентов на обслуживание в НФК по продукту «Факторинг-Гарант» в рамках партнерского договора. 3. Участвовать в качестве третьей стороны по договорам факторинга и поручительства. 4. В кредитном договоре между Банком (Кредитором) и Клиентом(Заемщиком) прописать пункт следующего содержания: «В случае неисполнения Заемщиком обязательств по Кредитному договору с момента такого неисполнения обязательств Кредитору автоматически уступаются имеющиеся, а также возникающие с такого момента (неисполнения обязательств по Кредитному договору) права денежных требований Заемщика к каждому из его дебиторов, возникающих из договоров поставки и купли-продажи или оказания услуг, в размере обязательств Заемщика по данному Кредитному договору. В уступку Кредитору переходят права денежных требований, не являющиеся предметом залога или ранее уступленные третьим лицам. Уступка прав денежного требования в указанном случае осуществляется на основании главы 43 ГК РФ». * - Дебиторская задолженность заемщика находится на обслуживании в НФК по продукту «Гарант» (согласно п.2,3), а Банк имеет доступ к информации о размерах дебиторской задолженности и объемах выданных поручительств Клиенту за дебиторов. В процессе кредитования клиентов банк-партнер может опираться на получаемую от НФК информацию по совместным клиентам. * - В случае дефолта Клиента (заемщика) Банк-партнер (кредитор) становится владельцем денежных требований к дебиторам заемщика (согласно п.4). 24 2. Кредитная защита (4/7) Схема сотрудничества: cash-management 1 Р/счет Клиента 4 2 1. 2. 3. 4. 3 Клиент открывает р/счет в Банке-партнере, если счет не был открыт ранее. Клиент отгружает продукцию дебитору Фактор выдает поручительство Клиенту за дебитора в пределах установленного лимита Дебитор производит оплату за поставленный товар. 25 2. Кредитная защита (5/7) Схема сотрудничества: cash-management Р/счет Клиента 1 2 1. Дебитор не производит оплату за поставленный товар 2. Фактор выполняет обязательства дебитора перед Клиентом в объеме выданного поручительства 26 2. Кредитная защита (6/7) Схема сотрудничества: cash-management 5 Р/счет Клиента 4 1. 2. 3. 4. 5. Клиент объявляет себя банкротом или не выполняет обязательств перед Банком-партнером. Банк извещает фактора о переходе прав требования к дебиторам клиента Банку. Выданные клиенту поручительства за дебиторов переходят в пользу Банка Фактор производит уведомления дебиторов об уступке прав требования к Банку и проводит работу по сбору дебиторской задолженности в адрес Банка Дебитор производит оплату за поставленный товар в адрес Банка, 27 закрывая тем самым обязательства Клиента перед Банком 2. Кредитная защита (7/7) Выгоды для Банка: • Улучшение финансового состояния и кредитоспособности заемщика •Улучшение кэш фло заемщика • Расширение продуктовой линейки за счет предоставления заемщику (МСП) страхования кредитных рисков • Расширение возможностей банка по кредитованию клиентов. • При всех выгодах, получаемых Банком-партнером при реализации проекта, плательщиком по оказываемым услугам является клиент. • Фактор предоставляет доступ Банку-партнеру к своей электронной системе автоматизации факторинговых операций для получения выборочной информации для анализа портфеля дебиторской задолженности клиента. • В случае, если заемщик не готов платить за страхование дебиторской задолженности, а банк все равно хочет его кредитовать, фактор на комиссионных началах может предоставлять банку услуги по регулярной оценке портфеля дебиторской задолженности заемщика, а также по востребованию дебиторской задолженности 28 Опыт сотрудничества факторинговых компаний и Банков Мировой опыт сотрудничества GE Factorfrance Крупнейшая факторинговая компания Франции. Имеет совместные проекты с банками «The HERVET Bank» и «CIC». CIC/Crédit mutuel Совместное предприятие «GE Factorfrance» и «CIC/Credit mutuel» получило название «FactoCIC». The HERVET Bank Совместное предприятие «GE Factorfrance» и «The HERVET Bank» получило название «HervetFactor». 30 Российский опыт сотрудничества • В 2006г. «Национальной Факторинговой Компанией» и банком ОАО «ВТБ» был реализован совместный проект «Синдицированный факторинг». Это самый масштабный проект совместного факторингового обслуживания в России. • В 2009г. Между «Национальной Факторинговой Компанией» и Мособлбанк (ООО) был подписан договор по реализации совместный проект «Синдицированный факторинг». Сегодня этот проект находится в стадии активного развития. • Кроме того, «Национальная факторинговая компания» имеет соглашения с 10 российскими банками, в рамках партнерских договоров продаж факторинговых услуг. 31 О рынке факторинга в России (1/3) В настоящее время факторинг является одной из наиболее динамично развивающихся финансовых отраслей в России. К услугам Факторов прибегают • представители сегмента SME, для которых затруднен доступ к беззалоговому финансированию; • крупные представители российского бизнеса (нередко с иностранным капиталом), которые используют факторинг для «зачистки» баланса от дебиторской задолженности или страхования кредитных рисков и повышения безопасности бизнеса. Несмотря на успехи в части ежегодного удвоения объемов рынка, факторинг нельзя назвать широко распространенным видом услуг. Основным фактором, сдерживающим развитие, является недостаточная осведомленность предпринимателей о возможностях факторинга. На данный момент услугами факторинга пользуются всего около 10% российских предпринимателей. Около 80% рынка делят между собой пять крупнейших игроков, в число которых входит Национальная Факторинговая Компания. 32 Что представляет собой факторинг (2/3) Общие правила международного факторинга (GRIF) Раздел I Общие положения Статья 1 Факторинговые договоры и денежные требования Факторинговый договор означает договор, в соответствие с которым поставщик может уступить или уступит дебиторскую задолженность (обозначаемую в настоящих Правилах как «денежные требования», что также включает, когда это допускается по контексту, часть денежных требований) фактору, будь то с целью финансирования или без такой цели, для выполнения как минимум одной из следующих функций: • Учет денежных требований • Взыскание денежных требований • Страхование кредитных рисков 33 О рынке факторинга в России (3/3) Ежегодный прирост российского рынка факторинга (млрд. USD) Объем рынка факторинга USD % от ВВП 2003 732 млн. 0,1% 2004 2,2 млрд. 0,5% 2005 5 млрд. 0,57% 2006 11 млрд. 1,1% 2007 20,2 млрд. 1,5% 2008 24,22 млрд. 1,44% 34 Национальная Факторинговая Компания О нас (1/6) Национальная Факторинговая Компания – самый опытный оператор российского рынка факторинга. Команда НФК начала развивать факторинговый бизнес в России в 1999 году. Знания и навыки, приобретенные за 10 лет успешной работы, позволяют компании быть новатором и локомотивом рынка, оперативно реагируя на потребности клиентов и формируя адекватное предложение. НФК реализует полный комплекс услуг по факторингу во всех ключевых регионах Российской Федерации (22 представительства) обеспечивает высокие стандарты обслуживания вне зависимости от удаленности бизнеса клиентов от центрального офиса НФК в Москве. 2009 год: • Решениями из продуктовой линейки «Коммерческий факторинг» воспользовались 479 компаний • Объем денежных требований, уступленных НФК – 34,8 млрд. руб. • Объем выплаченного в 2009 году финансирования - 22,86 млрд. руб. • Собственный капитал компании - 2,4 млрд. руб. • Сумма выданных поручительств - 10,45 млрд. руб. 36 О нас (2/6) • Единственная в стране специализированная факторинговая компания, обладающая банковской лицензией (Лицензия ЦБ РФ №3437 от 21.12.2006). • Обладатель рейтингов Standard&Poor's, Moody's Investors Service, «Эксперт РА». • Единственный в России полноправный член одновременно двух авторитетных международных факторинговых ассоциаций International Factors Group и Factors Chain International, а также Восточно-Европейской Факторинговой Ассоциации и Ассоциации Факторинговых Компаний. • Стратегический партнер мирового лидера в области факторинга, управления кредитными рисками и страхования – компании Coface. • Первый и единственный российский Фактор, который провел аудит системы риск-менеджмента на соответствие мировым стандартам. По заключению компании PricewaterhouseCoopers, проводившей аудит, основные процессы и процедуры соответствуют мировой практике ведения факторингового бизнеса. 37 Оборот НФК (млн. USD) (3/6) 38 Отрасли обслуживания (5/6) 39 Продуктовый ряд (6/6) факторинговый продукт, в рамках которого НФК предоставляет оперативное финансирование клиента под уступку требований (факторинг с регрессом) факторинговый продукт, гарантирующий поставщику поступление выручки по поставкам с отсрочкой платежа (страхование кредитных рисков) совокупность факторинговых продуктов, в рамках которой НФК предлагает на аутсорсинг профессиональную систему управления дебиторской задолженностью, выдает поручительство за дебиторов и выплачивает финансирование (Финанс+Гарант = факторинг без регресса) набор услуг в рамках продуктового ряда «Коммерческий Факторинг», включающий продукты «Факторинг-Гарант», «Факторинг-Финанс» и «Полный Коммерческий Факторинг», предназначенный для факторингового обслуживания экспортных поставок из России Закупочный факторинг услуга предоставляется ПОКУПАТЕЛЮ (чаще торговой сети или производственному предприятию) по финансирова-нию закупок от его поставщиков. Цель – поддержка мелких поставщиков крупных покупателей. факторинговый продукт, в рамках которого НФК финансирует заказы, то есть выплачивает денежные средства под уступку будущих денежных требований 40