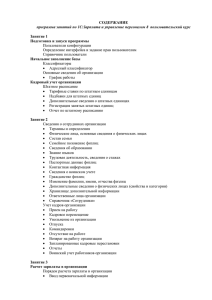

Учет заработной платы

реклама

Дисциплина «Бухгалтерский учет» Учет заработной платы и страховых взносов Преподаватель: Черемисина Светлана Васильевна Нормативные документы Федеральный \закон 117-ФЗ 05.08.2000 Налоговый кодекс РФ, часть 2 Федеральный закон 197-ФЗ 30.12.2001 Трудовой кодекс РФ Федеральный закон 255-ФЗ Федеральный закон 81-ФЗ 29.12.2006 Об обязательном социальном страховании на случай временной нетрудоспособности и в связи с материнством 19.05.1995 О государственных пособиях гражданам, имеющим детей Федеральный закон 212-ФЗ Постановление 922 Правительства 24.07.2009 О страховых взносах в ПФ РФ, ФСС РФ, ФФОМС РФ 24.12.2007 Об особенностях исчисления средней заработной платы 2 Место заработной платы в структуре бухгалтерского баланса Внеоборотные активы Активы Оборотные активы Бухгалтерский баланс Капитал и резервы Долгосрочные обязательства Пассивы Краткосрочные обязательства 3 Краткосрочные обязательства V раздел баланса Заемные средства Кредиторская задолженность Доходы будущих периодов задолженность перед персоналом Оценочные обязательства Резерв отпускных задолженность перед бюджетом задолженность перед внебюджетными фондами 4 Виды оплаты труда Виды оплаты труда Основная заработная плата Дополнительная заработная плата За отработанное время За неотработанное время 5 Классификация основной заработной платы Основная заработная плата Повременная оплата и премии Сдельная оплата и премии Доплаты в связи с отклонениями от нормальных условий работы 6 Основная заработная плата Формы и системы оплаты труда Повременная Сдельная Прямая Простая повременная Прогрессивная Повременнопремиальная Премиальная Аккордная Косвенно-сдельная 7 Виды дополнительной заработной платы Дополнительная заработная плата Оплата отпусков Оплата при выполнении государственных обязанностей Оплата за время Оплата простая нетрудоспособно сти 8 Минимальный размер оплаты труда (МРОТ) МРОТ в 2014 г. 5554 руб. (№336-ФЗ от 02.12.13) МРОТ с учетом районного коэффициента (для Томска МРОТ= 5554х1,3=7220 руб. 9 Налоговый учет расходов на оплату труда Расходы на оплату труда в НУ (ст.255 НК) Любые начисления, предусмотренные: -нормами законодательства -трудовыми и (или) коллективными договорами 10 Нормируемые расходы на оплату труда в налоговом учете взносы по договорам: -страхования жизни - пенсионного страхования -негосударственного пенсионного страхования взносы по договорам медицинского страхования взносы по договорам: страхования в случае смерти или утраты трудоспособности не более 12% от ФОТ не более 6% от ФОТ 15000руб в год на одного застрахованного 11 Налог на доходы физических лиц Налоговая база: доходы, полученные в виде денежной или натуральной формы СТАВКИ 9% 13% 30% Раздел 4.6.Пособия 35% 12 Льготы по НДФД Вычеты из налоговой базы Стандартные (до дохода 280 т.р.) Социальные Имущественные На 1 и 2 ребенка 1400 руб. Расходы на образование Не более 50 тыс. р. Доходы от продажи имущества 1 млн.р. и 250 тыс.р. На последующих детей 3000 руб. Расходы на лечение Расходы на жилье 2 млн.р. Проценты за кредит 3 млн.р. Социальные вычеты Не более 120 тыс. р. 13 Задача №1 Работнику начислена заработная плата в сумме 25800 руб. Работник имеет 3-х детей до 18 лет Ставка НДФЛ – 13 % Рассчитать: 1. НДФЛ 2. Зарплату к выдаче 14 Решение №1 Расчет налоговой базы (НБ) и НДФЛ НБ=25800-1400-1400-3000= =20000 руб. НДФЛ=20000х13%=2600 руб 15 Решение №2 Начислено 25800 Удержан НДФЛ 2600 Зарплата к выдаче 25800 -2600= 23200 16 Задача №2 • Работник имел годовой доход(в форме заработной платы) - 300 т.р. • Был удержан НДФЛ в сумме 39 т.р. (300т.р . x 13%=39т.р.) • Работник имел расходы за год: -на образование - 40 т.р. -на лечение -150 т.р. Работник подал декларацию о доходах и документы о расходах. Какую сумму НДФЛ бюджет должен вернуть работнику? 17 Решение Расчет НДФЛ Социальные вычеты 300-40-120=140т.р. НДФЛ 140х13%=18,2 т.р. НДФЛ к возврату из бюджета 39-18,2=20,8 т.р. 18 Задача №3 Работник имел годовой доход - 500 т.р. Был удержан НДФЛ в сумме 45 т.р. Работник имел расходы на покупку квартиры в сумме 1 млн. 200т.р. Работник подал декларацию о доходах и документы о расходах. Какую сумму НДФЛ бюджет должен вернуть работнику? 19 Решение Налоговая база= 500 – 500=0 возврат НДФЛ составит 45 т.р. Перенос вычета из НБ на будущее: 1200-500=700 т.р. 20 Счет учета расчетов по оплате труда Счет 70 «Расчёты с персоналом по оплате труда» по кредиту счета: начисление заработной платы по дебету счета: удержания из зарплаты: НДФЛ ,по исполнительным листам выплаты зарплаты 21 Задача №4 Отразить в учете : 1. Начисление зарплаты работникам основного производства в сумме 528 т.р 2. Начисление НДФД в сумме 45 т.р. 3. Выплату зарплаты 4. Перечисление НДФЛ в бюджет 22 Решение операция Д-т К-т Сумма тыс.руб. 1.Начисление зарплаты ? ? 528 2. Начисление НДФЛ ? ? 45 3. Выплата зарплаты ? ? ? 4. Перечисление НДФЛ ? ? 45 23 Решение операция Д-т К-т Сумма тыс.руб. 1.Начисление зарплаты 20 70 528 2. Начисление НДФЛ ? ? 45 3. Выплата зарплаты ? ? ? 4. Перечисление НДФЛ ? ? 45 24 Решение операция Д-т К-т Сумма тыс.руб. 1.Начисление зарплаты 20 70 528 2. Начисление НДФЛ 70 68 45 3. Выплата зарплаты ? ? ? 4. Перечисление НДФЛ ? ? 45 25 Решение операция Д-т К-т Сумма тыс.руб. 1.Начисление зарплаты 20 70 528 2. Начисление НДФЛ 70 68 45 3. Выплата зарплаты 70 50 483 4. Перечисление НДФЛ ? ? 45 26 Решение операция Д-т К-т Сумма тыс.руб. 1.Начисление зарплаты 20 70 528 2. Начисление НДФЛ 70 68 45 3. Выплата зарплаты 70 50 483 4. Перечисление НДФЛ 68 51 45 27 Средняя заработная плата Цели расчета средней зарплаты Для расчета: -отпускных -компенсаций за неиспользуемый отпуск - выходного пособия Для расчета пособий: -по временной нетрудоспособности - в связи с материнством Методика №1 (расчетный период -12мес.) Методика №2 (расчетный период – 730 дней) 28 Методика расчета средней зарплаты для расчета отпускных Расчет средней зарплаты (СЗ) (Постановление №922) Все месяцы РП отработаны полностью СЗ=ФЗП 12х29,4 Один или несколько месяцев РП отработаны не полностью СЗ= ФЗП 29,4х ПМ + (29,4/КДМ)хКФД ПМ-число отр. полных месяцев КДМ –кол-во дней неполного месяца КФД- кол-во фактически отр. дней 29 Задача №5 Работник идет в отпуск с 17 ноября 2014г. на 28 кал.дней. За РП с ноября 2013 по октябрь 2014 ему начислена зарплата: 1 вариант - в сумме 360 т.р. 2 вариант – в сумме 330 т.р. Рассчитать среднюю зарплату (СЗ) и Отпускные (О), если: 1. Все месяцы РП отработаны полностью 2. В марте работник болел 11 кал. дней 30 Решение Расчет СЗ и О 1 вариант СЗ=360/(12х29,4)=1020 р. О=1020х28=28560 2 вариант СЗ=340/(29,4х11+29,4х20)=994 р. 31 О=994х28=27832 31 Компенсация за неиспользованный отпуск при увольнении Число дней отпуска, заработанных за месяц = 28/12=2,33 дня Пример: Работник вышел из отпуска 15 декабря 2013г., а 1 февраля 2014г. уволился. Ему положена компенсация за 2.33х2.5 месяца = 6 дней 32 Пособия по временной нетрудоспособности и в связи с материнством Пособия По временной нетрудоспособности По беременности По уходу за и родам ребенком Пособия исчисляются исходя из средней зарплаты за 2 года (730 дней), предшествующих году наступления: - Временной нетрудоспособности - Отпуска по беременности и родам -Отпуска по уходу за ребенком 33 Расчет средней зарплаты для расчета пособий СЗ=ФОТ 730 Ограничения по ФОТ в год: 2012 г. - 512т.р. 2013 г. - 568 т.р. 2014 г.- 624 т.р. 34 Пособие по временной нетрудоспособности Размер пособия по временной нетрудоспособности зависит от страхового стажа работника: До 5 лет 60% среднего заработка От 5 до 8 лет 80% среднего заработка Более 8 лет 100% среднего заработка Пособие по беременности и родам независимо от стр. стажа – 100% Работодателем выплачивается пособие за первые три дня временной нетрудоспособности из собственных средств предприятия только в случае заболевания или полученной травмы самого работника. В случае, если работник в расчетные периоды не имел заработка, а также в случае, если средний заработок, рассчитанный за эти периоды, в расчете за месяц ниже МРОТ на день наступления страхового случая, средний заработок принимается равным МРОТ, на день наступления страхового случая 35 Задача №6 Зарплата работника: 2012г =502 т.р. 2013г. = 600 т.р. Страховой стаж =20 лет Работник был на больничном 7 кал.дней в ноябре 2014г. Рассчитать: 1. Среднюю зарплату (СЗ) 2. Пособие по временной нетрудоспособности За счет каких средств будет выплачено ПВН и как отразить в учете? 36 Решение №1 СЗ= 502 +568 = 1070= 1466 руб. 730 730 ПВН= 1466х7=10260 руб. 37 Решение №2 • За счет средств работодателя • За счет средств Фонда социального страхования (ФСС) ПВН=1466х3= 4398руб. ПВН= 1466х4=5862 руб. Д-т 20 и др. К-т 70 Д-т 69 К-т 70 38 Особенности расчета пособия по уходу за ребенком (до 1,5 лет) (ПУР) ПУР = СЗ х 0,4 х 30,4 2014 г. Не менее 2576 руб. за 1 ребенка Не менее 5153 руб. за последующих детей 2014г. Не более 17990 руб (расчет: (512+568)/730х0,4х30,4) 39 Страховые взносы во внебюджетные фонды Страховые взносы (СВ) ПФ РФ 22% от ФОТ ФСС РФ 2,9% от ФОТ ФФОМС РФ 5,1 % от ФОТ Ставки свыше предельной величины базы для начисления СВ: 2012г.- 512 т.р. 10 % 2013г. -568 т.р. 2014г.- 624 т.р. 0% 0% 40 Задача №7 • За отчетный период ФОТ производственного персонала составил 5000т.р. Удержан НДФЛ 500 т.р • Начислены страховые взносы 30% (1500 т.р.) Задание 1 Как отразить в учете? Какой будет баланс после проведенных операций? (условно примем по др. счетам сальдо =0) 41 Решение Операции Д-т К-т Сумма тыс. руб. Начислен ФОТ 20 70 5000 Начислен НДФЛ ? ? 500 Начислены страховые взносы ? ? 1500 42 Решение Операции Д-т К-т Сумма тыс. руб. Начислен ФОТ 20 70 5000 Начислен НДФЛ 70 68 500 Начислены страховые взносы 20 69 1500 43 АКТИВ С че т Н На а коне на ц ча л о ПАССИВ I.Внеоборотные активы III. Капитал и резервы II. Оборотные активы Запасы - Незавершенное пр-во v. Краткосрочные обязательства Кредиторская з-ть - по оплате труда -бюджету по налогам - внебюджетным ф-дам ИТОГО баланс 20 - - 6500 6500 ИТОГО баланс С Н На че а коне т на ц ча л о 70 68 69 - 4500 500 1500 - 6500 44 Выводы 1. Заработная плата классифицируется как основная и дополнительная 2. С зарплаты удерживается НДФЛ в размере 13% 3. Льготы по НДФЛ – стандартные, социальные, имущественные 4. Для расчета дополнительной зарплаты необходим показатель «Средняя заработная плата» 5. Существуют 2 методики расчета средней зарплаты 6. Для расчета отпускных расчетный период – 12 предшествующих месяцев, для расчета пособий по временной нетрудоспособности расчетный период- 2 предшествующих года 7. Страховые взносы во внебюджетные фонды составляют в общей сумме 30% от ФОТ и плательщиком их является организация 45