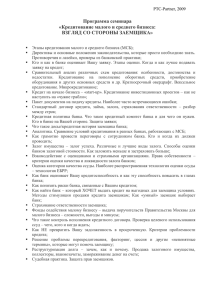

Тема 8. Управление кредитным риском

реклама

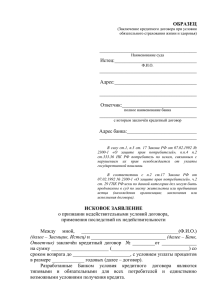

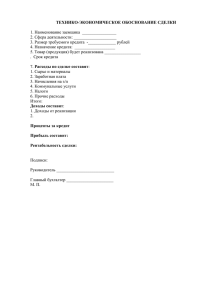

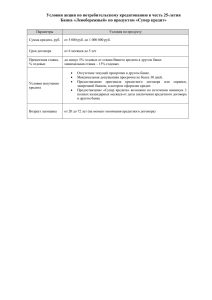

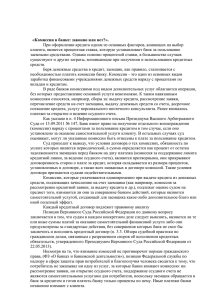

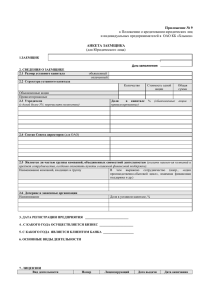

Тема 8. Управление кредитным риском Кредитный риск - основная причина банкротства предпринимательских структур. Он связан с заемщиком, с эмитентом долговых ценных бумаг и с контрагентом в сделках с форвардами, опционами, свопами и в период расчетов по ценным бумагам. Кредитный риск определяется большим количеством разнообразных и взаимосвязанных факторов : - качеством корпоративного менеджмента, - финансовым положением предприятия, - общеэкономическими условиями в отрасли деятельности заемщика и в стране (страновой или суверенный риск) и др. Основным видом кредитного риска (кредитным событием) является дефолт — невозможность или нежелание контрагента выполнить свои обязательства в срок и/или в полном объеме, ведущее к нарушению условий договора и позволяющее кредиту начать процесс взыскания задолженности. Организационная структура кредитных звеньев коммерческого банка зависит от объема, характера и географии операций. В общем случае она включает: - кредитный комитет, - подразделение по коммерческим ссудам, - подразделение по потребительским ссудам, - подразделение по анализу кредитоспособности заемщиков, - подразделение по контролю качества кредитного портфеля. Этапы управления кредитным риском индивидуального заемщика Основными этапами управление кредитным риском являются: - оценка кредитного предложения и кредитоспособности заемщика (до выдачи кредита), - в течении срока действия кредитного договора, - при досрочной ликвидации кредита Ключевым является первый этап т.к. допущенные на нем ошибки наиболее трудноисправимы Он включает анализ: - обоснованности потребности в кредите, - кредитной истории заемщика (при ее наличии). - информации из баз данных кредитных регистров и агентств, - финансовой отчетности предприятия (минимум за три года), - бизнес-плана и другой доступной информации о заемщике. Всесторонняя оценка кредитоспособности заемщика по методу 5 «Си» включает оценку следующих сторон 1) (character) правоспособности - отсутствия предусмотренных законом ограничений для физических лиц (н-р, по возрасту или состоянию здоровья) и вытекающих из устава предприятия юридических прав на подписание соответствующих кредитных документов и репутации — моральной готовности отдать долг. 2) (capasity) возможности заработать прибыль, достаточную для выполнения обязательств перед кредитором. 3) (capital) собственный капитал. 4) (condition) условия в отрасли и регионе деятельности заемщика, 5) (collateral) залог — движимое и недвижимое имущество; ценные бумаги; срочный депозит; страховой полис, цедированный на банк; дебиторская задолженность и другие объекты и права. Слабость 2-го «Си» в банках развитых стран не может быть компенсирована другими факторами, т.к. перспектива судебного разбирательства с клиентом для них неприемлема. Это «Си» отражает качество менеджмента и, в первом приближении, может оцениваться по величине и стабильности денежного потока предприятия. 3-е «Си» - собственный капитал характеризует устойчивость предприятия к возможным потерям. 4-е «Си» - условия - определяется текущей фазой экономического цикла и спецификой положения в конкретной отрасли и регионе. 5-е «Си» - качество залога - оценивается его ликвидностью и степенью подверженности инфляции. При оценке залога важно правильно соотнести рыночную стоимость залога с величиной кредита (в начале кредитного периода и при каждой переоценке), а также - правильно юридически оформить права кредитора на его использование для погашения задолженности. Вещественный залог должен быть застрахован. Поручительство третьего лица Другой вид обеспечения кредита Методы оценки кредитоспособности заемщика - анализ финансовых коэффициентов, - рейтинговая оценка качества кредита и/или заемщика, - статистические модели прогнозирования вероятности банкротства - для юридических лиц или нарушения условий кредитного договора - для физических лиц. Анализ финансовых коэффициентов проводится по данным прошедшей независимую экспертизу (аудит) финансовой отчетности предприятия, которая включает: отчет о прибылях и убытках, баланс, отчет об изменении структуры капитала, отчет о денежном потоке и приложения. Коэффициенты характеризуют основные аспекты деятельности предприятия и могут различаться по составу, числу групп и наименованию. Например, система может включать в себя следующие коэффициенты: - ликвидности, - оборачиваемости, - финансовой устойчивости. - рентабельности, - рыночной активности. Рейтинговый метод Рейтинги делятся на внешние и внутренние. Внешние определяются специализированными рейтинговыми агентствами - Moody's, Standard & Poor's (S&P) и др.- отдельно для кратко- и долгосрочного периода. Облигации с рейтингом от - ВВВ (S&P) или Baa (Moody's) и более - относятся к инструментам инвестиционного качества, менее - спекулятивного качества. Внутренние рейтинги заемщика и кредита разрабатывают сами банки. Они делятся на количественные (балльные) и качественные (номерные) и могут различаться как по числу степеней риска заемщика (от 5 до 10), так и по составу учитываемых факторов. К основным факторам Классификации для составления рейтинга относятся: цель, размер кредита, срок кредита, отрасль, финансовое положение заемщика, кредитная история заемщика. Рейтинг заемщика Например, количественный рейтинг заемщика может учитывать балльные оценки по следующим факторам: - среднемесячный остаток счета, - среднегодовой оборот по счету, - организационно-правовая форма бизнеса, - кредитная история, - деловая репутация клиента, - финансовое положение (оцениваемое по коэффициентам: текущей ликвидности, финансовой независимости, рентабельности продаж, покрытия процентных выплат и оборачиваемости запасов). Шкала рейтинга заемщика может учитывать 5 диапазонов оценки в баллах Рейтинг кредита может находиться на уровне: • Высокий • Надежный • Удовлетворительный • Низкий • Неудовлетворительный • А также: вид обеспечения, схему погашения, сумму кредита в процентах от валюты баланса. • Шкала рейтинг кредита может учитывать 3 диапазона балльной оценки: 1. Высокий от 11 до 13 2. Средний от 5 до 10 3. Низкий < 5 Окончательное решения о выдаче кредита может приниматься с учетом обоих рейтингов — как заемщика, так и кредита. Качественные (номерные) рейтинги классифицируют кредиты и заемщиков на основании качественных признаков. Например, для отнесения к группе рейтинга кредита - «предельный» - используются следующие признаки: - слабый заемщик, - недостаточный залог, - завышенная сумма кредита по отношению к капиталу, - необходимость постоянного внимания и гарантий. Системы формализованных балльных оценок, разработанные на базе статистических моделей, позволяют упростить и удешевить процедуру принятие решения о выдаче кредита, снизить требования к квалификации и фактор субъективности кредитных работников. Аналогичные методы применяются и для оценки потребительских кредитов (кредитный скоринг). Недостатки таких моделей - необходимость своевременной корректировки при изменении экономических условий и стиля жизни семей; сложность установления границ между группами, обеспечивающих оптимальный компромисс между надежностью и доходностью кредитов. Серьезным недостатком методов оценки кредитоспособности заемщика с помощью анализа финансовых коэффициентов, рейтинговых оценок и кредитного скоринга является учет факторов и связей прошлого. Наибольшую известность получила Z-модель, разработанная профессором Нью-Йоркского университета Эдвардом Альтманом в 1968 г.: Z = 1,2 X1 + 1,4Х2 + 3,ЗХ3 +0,6Х4 + 0,999Х5 Вероятность банкротства в течении 1-2 лет в зависимости от значения Z: Z < 1,81 -высокая, 1,81 < Z > 2,99 -неясно («туманная область), Z > 2,99 - низкая. В 1977 г. Альтман, Холдмен и Нараянан разработали модель нового поколения для компаний с активами более 100 млн. долл. - ZETA, учитывающую 7 факторов: - рентабельность активов, - стабильность прибыли за последние 5-10 лет, - покрытие процентов, - общую прибыльность, - текущую ликвидность. - отношение рыночной капитализации к балансовой стоимости за последние 5 лет, - размер компании. Недостатком обеих моделей - Z и ZETA - является их эмпирический характер («статистическая подгонка» без теоретического обоснования), а также использование линейной зависимости. В течении срока действия кредитного договора — 2-й этап - осуществляется кредитный мониторинг финансового состояния заемщика, при ухудшении которого предпринимаются меры защиты от возросшего кредитного риска: повышение процентной ставки (если это предусмотрено условиями договора), разработка плана санации бизнеса (при необходимости - с подключением банковских специалистов), дополнительное обеспечение. пролонгация кредита, реструктуризация или капитализация задолженности. Начало процедуры взыскания задолженности: Если ситуация ухудшается - наступает 3-й этап подача в суд искового заявления, обращение требования к поручителю, реализация залога. Управление риском кредитного портфеля Наряду с управлением кредитным риском индивидуального заемщика/кредита банки осуществляют управление риском кредитного портфеля в целом на основе диверсификации выданных кредитов по различным признакам (кредитное меню): • по видам кредитов (коммерческие и потребительские), • по целям (под основные или оборотные средства), • по отраслям, • по срокам, • по видам заемщиков (форма собственности, организационно-правовая форма бизнеса, резидентность), • по видам валюты, • по странам. • по виду процентной ставки (фиксированная и плавающая), • по обеспечению (лизинг, ипотека) и др. Статистические модели управления кредитным риском Наиболее широкое практическое применение получили модели: - Credit Metrics (J.P. Morgan Chase), - Credit Risk + (Credit Suisse), Portfolio Manager (KMV) и др. Другие методы снижения риска кредитного портфеля: - секьюритизация активов, - неттинг, - хеджирование кредитными деривативами Секьюритизация активов • - передача прав собственности на активы и связанных с ними рисков третьим лицам путем продажи им ценных бумаг, выпущенных под обеспечение однородной части кредитного портфеля. Процентные выплаты и погашение таких ценных бумаг осуществляются из выплат по кредитному портфелю Неттинг - двусторонний взаимозачет встречных требований по нескольким контрактам. Широко используется по своп сделкам на международном финансовом рынке. Кредитные деривативы — свопы, опционы, варранты, форварды и другие условные обязательства предусматривают обмен денежными потоками при наступлении определенного кредитного события (дефолт, снижение кредитного рейтинга, значительное падение рыночной стоимости базисного актива) в течении фиксированного периода времени Спасибо за внимание!