Виды рестуктуризации ипотечных кредитов

реклама

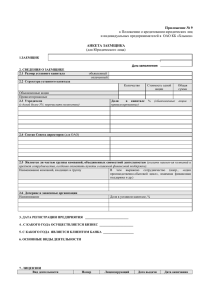

Виды реструктуризации ипотечных кредитов – поле для эффективного взаимодействия агентства недвижимости, заемщика и банка (предложения банков риэлторам) Дехтулинский Станислав Викторович Руководитель кредитно-кассового офиса в г. Екатеринбурге, Расчетного Центра «Городской» Екатеринбург, 09 октября 2009 г. 1 Текущая ситуация / предпосылки Ухудшение качества кредитного портфеля из-за: • снижения стоимости обеспечения по кредитному портфелю; • увеличения размеров резервирования (при ухудшении качества кредитов, в т.ч. при внесении изменений в кредитные договоры); • дополнительных налогов на непрофильные активы (жилая недвижимость) и операций с ними (при оформлении залогов на баланс кредиторов) 2 Схемы реструктуризации / способы работы с заемщиками по проблемным кредитам Собственные программы банков Увеличение срока кредита Перевод долга Уменьшение платежа Продажа объекта из под залога Платежные каникулы Отступное Принудительное взыскание, реализация с торгов АРИЖК Стабилизационный Стабилизационный заем кредит Смешанный договор 3 АРИЖК Стабилизационный заем Стабилизационный кредит Смешанный договор • Стабилизационный заем предоставляется за счет собственных средств АРИЖК; • Размер займа - 12 ежемесячных платежей; • Транши перечисляются ежемесячно в Банк Заемщика; • Средства предоставляются в рублях и в размере, рассчитанном по курсу Банка России на дату предоставления Транша (в случае если кредит в валюте); • Заемщик ежемесячно выплачивает только проценты за Стабилизационный заем АРИЖК; • Размер платежей заемщика в постльготный период в среднем вырастет на 10-15%. • Стабилизационный кредит предоставляется за счет собственных средств Кредитора (Банка). • Размер займа - 12 ежемесячных платежей. • Транши перечисляются ежемесячно в Банк Заемщика. • Заемщик ежемесячно выплачивает только проценты за Стабилизационный кредит Банку-Кредитору. • Размер платежей заемщика в постльготный период в среднем вырастет на 10-15%. • АРИЖК может провести рефинансирование Стабилизационного кредита у банка Кредитора. • Деньги Заемщику предоставляются одновременно АРИЖК и Банком-Кредитором • Размер кредита равен остатку первоначально выданного кредита • Объем средств, предоставляемых АРИЖК - 12 ежемесячных платежей плательщика или 20% от общей суммы смешанного договора • Заемщик ежемесячно выплачивает платежи в размере, определенном в Смешанном договоре, но не более ½ от размера платежей по первоначальному кредиту, но не менее 500 рублей • Размер платежей заемщика в постльготный период в среднем вырастет на 10-15%. 4 Наиболее распространенные требования к заемщикам для реструктуризации ► подтверждение предпринятых действий для недопущения просроченной задолженности, но отсутствие результатов по: - трудоустройству (при увольнении) - получению дополнительного дохода или его увеличению (при снижении доходов) - продаже ликвидного имущества должника для погашения задолженности ► документальное подтверждение ухудшения финансового положения заемщика ► перспективность заемщика вернуться в график платежей по истечению льготного периода ► положительная кредитная история во всех банках ► отсутствие признаков мошенничества как на момент одобрения кредита, так и на момент рассмотрения 5 заявления на реструктуризацию Увеличение срока кредита Аннуитетный платеж (в у.е.) в зависимоcти от срока и ставки Ставка по кредиту Срок 5 лет Срок 10 лет Срок 15 лет Срок 20 лет Срок 25 лет 8% 2433 1456 1147 1004 926 9% 2491 1520 1217 1080 1007 10% 2550 1586 1290 1158 1090 11% 2609 1653 1364 1239 1176 12% 2669 1722 1440 1321 1264 13% 2730 1792 1518 1406 1353 14% 2792 1863 1598 1492 1445 15% 2855 1936 1680 1580 1537 16% 2918 2010 1762 1670 1631 ► Без участия ФРС/АН 6 Уменьшение платежа ► Пропорционально снижению доходов заемщиков, но не ниже установленного кредитором минимума. ► На короткий период: 3/6/12 месяцев (пролонгация?) ► По истечение «льготного периода» - сдача на регистрацию в ФРС: соглашения об изменении содержания закладной, дополнительного соглашения к договору ипотеки (при наличии): - банк вместе с заемщиком, или - банк (за обе стороны), или - банк вместе с АН (по доверенности от заемщика). 7 Платежные каникулы ► Уменьшение ежемесячного платежа до минимума (110% от размера, установленного графиком), за счет: - выплаты только тела кредита, или - выплаты только процентов по кредиту, или - вне привязки к структуре платежа. ► На короткий период: 3/6 месяцев. ► По истечение «льготного периода» - сдача на регистрацию в ФРС: соглашения об изменении содержания закладной, дополнительного соглашения к договору ипотеки (при наличии): - банк вместе с заемщиком, или - банк (за обе стороны), или - банк вместе с АН (по доверенности от заемщика). 8 Перевод долга ► Кто текущий залогодержатель (первичный кредитор или другая организация)? ► Замена заемщика по кредитному договору и залогодателя по закладной («плюс»: остальные условия кредитного договора – неизменны). ► Поиск потенциального заемщика / покупателя – сам заемщик или совместно с АН. ► Полный андеррайтинг нового потенциального заемщика / покупателя залоговой недвижимости. ► Cдача на регистрацию в ФРС: соглашения об изменении содержания закладной, дополнительного соглашения к договору ипотеки (при наличии): - банк вместе с заемщиком, или - банк (за обе стороны), или - банк вместе с АН (по доверенности от заемщика). 9 Продажа объекта из-под залога ► Кто текущий залогодержатель (первичный кредитор или ► ► ► ► ► ► ► ► другая организация)? Заемщик → согласие в банк на продажу из-под залога Банк/заемщик → заказ отчета об оценке объекта Банк → запрос в 3 АН (цена предложения и сроки реализации = ?) Утверждение Банком рекомендуемой цены продажи, заемщик → заключение с АН (рекомендовано банком, либо заемщик предлагает свое) договора на поиск покупателя (срок действия договора – ограничен!) Параллельно АН с заемщиком: договор на поиск жилья меньшей площади / съемного жилья Спустя срок АН → аналитическую записку в банк о перспективах реализации объекта Покупатель не найден → судебная реализация Покупатель найден, внесение аванса: ОСЗ < цены продажи ОСЗ > цены продажи 1. Погашение долга 1. Письмо банкасогласие на продажу - аккредитив 2. Документы на снятие залога 2. ДКП → внесение покупателем суммы (= ОСЗ) на счет → ФРС 3.Зарегистрир-й ДКП → погашение долга 4. Док-ты на снятие залога 1. Погашение долга 1. Погашение долга 2. Документы на снятие залога Переход права собственности, с обременением 3. КД на остаток долга или прощение долга 3. КД на остаток долга 10 Отступное ► Кто текущий залогодержатель (первичный кредитор или другая организация)? ► По соглашению сторон: прекращение обязательств заемщика по кредиту, расторжение кредитного договора и аннулирование закладной – путем подписания соглашения об отступном (передача объекта залога на баланс кредитору/залогодержателю) ► Самостоятельно, или с помощью АН: - последующая реализация кредитором/залогодержателем этого заложенного имущества, или - правление имуществом (сдача в аренду, др.) ► Cдача на регистрацию в ФРС: соглашения об аннулировании закладной: - банк, или - банк вместе с АН. 11 Городской Ипотечный Банк Кредитно-кассовый офис в Екатеринбурге, Расчетный Центр «ГОРОДСКОЙ» адрес: Екатеринбург, ул. Клары Цеткин, д. 4. Телефон: (343) 310-14-26 8 800 200 53 53 телефон горячей линии (бесплатный федеральный номер) www.gorodskoi.ru 12