Сравнительный анализ токсичных активов 30 крупнейших

реклама

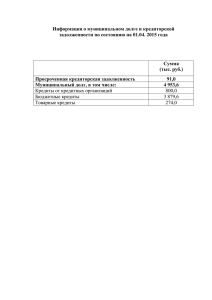

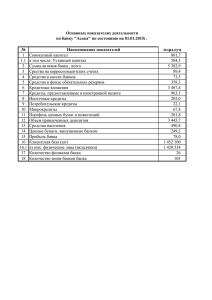

«Сравнительный анализ токсичных активов 30 крупнейших банков и ОАО Альфа-Банк». Актуальность выбора темы работы связана с тем, что развитию кредитования экономики препятствует ряд таких факторов, как высокие риски не возврата кредитов из-за неплатежеспособности многих предприятий, не способность предоставления многими потенциальными заемщиками обоснованных проектов, под которые хотят получить кредит, недостаточность у современных российских банков ресурсов для долгосрочного кредитования реального сектора экономики. В последнее время все больше физических, юридических лиц и прочих организаций обращаются за кредитами именно к коммерческим банкам. В период неопределенности и экономического кризиса происходит непропорциональное увеличение портфеля ценных бумаг и кассовых активов. Хотя в переводе с латинского “кредитовать” означает “доверять”, тем не менее, процесс кредитования в современных российских условиях является одной из рисковых активных операций, способных при неразумном подходе привести к потере ликвидности и банкротству. Цель работы состоит в том, чтобы проанализировать кредитный портфель 30 крупнейших банков РФ и банка “Альфа - Банка”, и сделать выводы о состоянии банков в условиях финансового кризиса. Объектом исследования является коммерческий банк (ОАО «Альфа – банк»). Изучить баланс 30 крупнейших банков РФ; Проанализировать кредитный портфель 30 крупнейших банков России; Проанализировать баланс банка “Альфа - Банк”; Проанализировать кредитный портфель банка “Альфа-Банк” и установить его проблемные зоны. Кредитные операции. Анализ динамики и структуры активов агрегированного балансового отчета 30 крупнейших банков РФ (млрд. рублей) 01.01.09 Статьи активов Сумм а Отклонение 01.01.10 Удельный вес в (%) Сумм а Удельны й вес Сумма (%) Удельны й вес (%) Темпы при рос та 1. Драг.металлы 608 3,0 547 2,6 -61 -0,4 -10,0 2. Счета в банках 1228 6,0 964 4,5 -264 -1,5 -21,5 714 3,5 373 1,7 -341 -1,8 -47,8 1736 8,5 3171 14,8 1435 6,3 82,7 31 0,2 50 0,2 19 0,1 61,3 15086 74,0 15143 70,7 57 -3,3 0,4 346 1,7 550 2,6 204 0,9 59,0 79 0,4 43 0,2 -36 -0,2 -45,6 569 2,8 589 2,7 20 0,0 3,5 20397 100,0 21430 100,0 1033 0,0 81,9 3. Корреспон. счета 4. Ценные бумаги 5. Уставный капитал 6. Ссудная задоллжность 7.Основные ср-ва 8.Использ. Прибыль 9. Прочие активы ИТОГО: 9 . Прочие активы 589 43 550 50 2010 373 547 79 964 15086 5000 4% 15000 4 . Ценные бумаги 20000 0% 73% 2 . Счета в банках 01.01.10 3% 1435 1000 0% 20 9. Прочие активы -36 Рис 4. Изменение актива за 2009 – 2010г.г. 3% 3% 4% 3. Корреспон. счета 2% 15% 0% Отклонение 8.Использ. Прибыль 7.Основные ср-ва 57 204 6. Ссудная задоллжность 5. Уставный капитал 4. Ценные бумаги 3. Корреспон. счета 1. Драг.металлы -500 19 -264 -341 2. Счета в банках -61 1. Драг. металлы 2. Счета в банках 2000 0 капитал 6. Ссудная задоллжность 7. Основные ср - ва Рис 2. Анализ структуры активов агрегированного балансового отчета на 01.01.2009г. Отклонение 500 счета 4. Ценные бумаги Прибыль 9. Прочие активы Рис 1. Анализ динамики активов агрегированного балансового отчета за 2009 г.(млрд.руб.). 1500 3. Корреспон. 8. Использ. 1 . Драг. металлы Сумма 9% 5. Уставный 3 . Корреспон. счета 10000 2. Счета в банках 6% задоллжность 5 . Уставный капитал 1736 714 1228 608 0 3% 6 . Ссудная 569 346 1. Драг . металлы 01.01.09 2% 7 . Основные ср - ва 3171 31 2009 0% 8 . Использ. Прибыль 15143 3% 4. Ценные бумаги 5. Уставный капитал 6. Ссудная задоллжность 7. Основные ср - ва 70% 8. Использ. Прибыль 9. Прочие активы Рис 3. Анализ структуры активов агрегированного балансового отчета на 01.01.2010г. По результатам данного анализа, можно сделать выводы: Активы 30 крупнейших банков России увеличилось на 1033 млрд. рублей. Активы банков увеличиваются за счет ценных бумаг на 1435 млрд. рублей или на 83%, за счет увеличения основных средств на 204 млрд. рублей или на 59%. Темп прироста составляет 82%. Так же мы наблюдаем, уменьшение использованной прибыли на 36 млрд. рублей или на 46%. Ссудная задолжности с 2009 по 2010 год выросла на 57 млрд. рублей. Доля ценных бумаг увеличилась на 6,3%. Стоимость драгоценных металлов уменьшилась на 61 млрд. рублей или на 10%. Доля уставного капитала и использованной прибыли очень малы соответственно в 2009 году 0.2% и 0.4 % , и на 2010 год они составляют 0,2% и 0,2% соответственно. Счета в банках уменьшились на 264 млрд. рублей. Так же уменьшилсь сумма корреспондентских счетов на 341 млрд. Стоимость драгоценных металлов увеличилась на 101 млрд рублей или на 33%. Анализ динамики и структуры пассивов агрегированного балансового отчета 30 крупнейших банков РФ (млрд. рублей) 01.01.2009 Статьи пассивов Сумма Отклонение 01.01.2010 Удельный вес в (%) Сумма Удельный вес (%) Сумма Удельный вес (%) Темпы прирост а 1.Фонды и прибыль 2070 11,7 2560 12,5 490 0,9 23,7 2.Кредит.организ. 174 1,0 106 0,5 -68 -0,5 -39,1 3.Счета банков 217 1,2 188 0,9 -29 -0,3 -13,4 2863 16,1 2290 11,2 -573 -4,9 -20,0 10942 61,7 12778 62,6 1836 0,9 16,8 6.Облигации 272 1,5 315 1,5 43 0,0 15,8 7.Векселя 278 1,6 481 2,4 203 0,8 73,0 8.Прочие пассивы 915 5,2 1703 8,3 788 3,2 86,1 17731 100,0 20421 100,0 2690 0,0 142,9 4. кредиты депозиты 5.Сре-ва клиентов ИТОГО: 106 188 2560 12778 2290 278915 272 2009 217 174 0 10942 10000 2000 6. Облигации 1500 5. Сре- ва клиентов 1000 4. кредиты депозиты 3. Счета банков 2070 5000 7. Векселя 15000 Сумма 2. Кредит . организ. 788 490 203 -573 500 Отклонение 43 -68 -29 0 -500 -1000 1. Ф 1. Фонды и прибыль 1836 он ды и 2. пр Кр иб ед ы ит ль .о 3 р .С 4. га че кр ни та ед з ба . ит ы н 5. де ков С ре по -в зи а ты кл ие 6. нт О бл о в иг ац 8. 7. ии П В ро чи екс ел е па я сс ив ы 2010 Сумма Статьи пассива 481 315 Отклонение 8. Прочие пассивы 1703 Рис 5. Анализ динамики пассивов агрегированного балансового отчета Рис 6. Изменение пассива 2009-2010 г.г. за 2009 -2010г.(млрд.руб.). 01.01.2009 2% 2% 5% 12% 1% 1% 16% 61% 1. Фонды и 4. кредиты 7. Векселя пассивы 1. Фонды и прибыль 2. Кредит. организ. 2% 8% 13% 1% 3. Счета банков 1% 2% депозиты 5. Сре- ва клиентов 6. Облигации 8. Прочие Рис 7. Структура пассивов агрегированного балансового отчета на 01.01.2009г. 01.01.2010 прибыль 2. Кредит. органи з. 3. Счета банков 4. кредиты депозиты 5. Сре- ва клиентов 11% 62% 6. Облигации 7. Векселя 8. Прочие пассивы Рис 8. Структура пассивов агрегированного балансового отчета на 01.01.2010г. По результатам данного анализа, можно сделать выводы: •Сумма пассивов с 2009 по 2010 год увеличилась на 2690 млрд. рублей. • Сумма пассивов увеличилась за счет средств клиентов на 1836 млрд. рублей, векселей – 203 млрд. рублей, прочих пассивов -788 млрд. рублей. • Фонды и прибыль увеличилась на 24% или 490 млрд. рублей. • Сумма облигаций увеличилась на 43 млрд. рублей. • Сумма векселей уменьшилась на 203 млрд. рублей. • Счета банков уменьшились на 29 млрд. рублей. • Кредиты и депозиты уменьшились на 573 млрд. рублей. • Общий прирост пассивов составляет 143%. Анализ качества кредитного портфеля 30 крупнейших банков РФ (млрд. рублей). 01.01.2009 Позиции удельный вес 9 799 просроченная задолженность Кредиты, предоставленные физическим лицам просроченная задолженность Кредиты, депозиты и прочие размещенные средства, предоставленные кредитным организациям просроченная задолженность Кредиты Просрочка удельный вес Темп пррироста Сумма Удельный вес Сумма 67,7 9 880 68,5 81 0,8 0,8 200 66,7 569 81,1 369 14,4 184,5 2 826 19,5 2 494 17,3 -332 -2,2 -11,7 99 33,0 132 18,8 33 -14,2 33,3 1 855 12,8 2 050 14,2 195 1,4 10,5 1 0,3 1 0,1 0 -0,2 0,0 14 480 100,0 14 424 100,0 -56 0,0 -0,4 300 100,0 702 100,0 100 0,0 217,8 Сумма Кредиты и прочие размещенные средства, предоставленные нефи нансовым организациям Отклонение 01.01.2010 % 12 000 Сумма 10 000 9 880 9 799 8 000 6 000 4 000 2 000 2 826 1 855 2 494 2 050 2009 2010 Кредиты и прочие размещенные средства, предоставленные нефи нансовым организациям Кредиты, предоставленные физическим лицам 0 Просроченная задолжность 569 600 Сумма 500 Кредиты и прочие размещенные средства, предоставленные нефин ансовым организациям Кредиты, предоставленные физическим лицам 400 300 Кредит Кредиты, депозиты и прочие размещенные средства, предоставленные кредитным кредитного организациям Рис 9. Анализ динамики портфеля 30 крупнейших банков за 20082009г.г.(млрд.руб.). 200 200 100 132 99 1 1 0 2009 2010 Кредит Кредиты, депозиты и прочие размещенные средства, предоставленные кредитным организациям Рис 10. Анализ динамики просроченной задолжности кредитного портфеля 30 крупнейших банков за 2008-2009г.г.(млрд.руб.). 68,5 67,7 70,0 60,0 50,0 Удельный вес, 40,0 30,0 % 20,0 10,0 0,0 19,5 12,8 2009 17,3 14,2 2010 Кредиты Кредиты и прочие размещенные средства, предоставленные нефина нсовым организациям Кредиты, предоставленные физическим лицам Кредиты, депозиты и прочие размещенные средства, предоставленные кредитным организациям Рис 11. Анализ структуры кредитного портфеля 30 крупнейших банков за 2008-2009 г.г.(млрд.руб.). По результатам проведенного анализа можно сделать выводы: В целом кредитный портфель банков уменьшился более чем на 56 млрд рублей млрд. руб. Рост вызван главным образом уменьшение по выданных кредитов и физическим лицам на 332 млрд. руб. или 12%. Увеличение по кредитам и прочим размещенным средствам, предоставленные нефинансовым организациям, на 81 млрд. рублей или 0,8%, а таже по кредитам, депозитам и прочие размещенным средствам, предоставленных кредитным организациям, на 195 млрд. рублей или 11%. Однако качество кредитного портфеля крайне неудовлетворительно, т.к. темп прироста просроченной задолженности не намного ниже, чем темп прироста всей ссудной задолженности. Такое положение связано с не возвратом кредитов и средств от банков. Просроченная задолжность растет по всем кредитам. Самая высокая невозвратность кредитов по кредитам и прочим размещенным средствам, предоставленных нефинансовым организациям и она составляет 369 млрд. рублей. Структура показывает серьезные структурные сдвиги свидетельствующие о низком качестве структуры портфеля. Показатели Значение 2007 2008 Изменение (+;-) 1. Рентабельность активов >=1% 4,44 5,74 1,3 2.Рентабельность капитала >=8% 4,13 6,79 2,66 3. Рентабельность уставного капитала >=15% 136,3 243,6 107,3 4. Чистый спрэд >=1,25% 6 12,5 6,5 5. Чистая процентная маржа >=4,5 3,36 5,96 2,6 6. Прочий операционный доход к общему доходу 20% 70,5 43,7 -26,8 1,73 1,84 7. «Мертвая точка» доходности 0,11 По результатам таблицы можно подвести следующие выводы: Рентабельность активов имеет положительный прирост. В 2008 году этот показатель равен 5,74 процента, что выше рекомендуемой нормы, что свидетельствует о эффективном использовании банком своих активов. Коэффициент рентабельности капитала характеризует эффективность использования банком собственных средств. В 2007 году коэффициент рентабельности капитала составляет 4,13% в 2008 году – 6,79%. Несмотря на рост этого коэффициента, он ниже рекомендуемого значения. Банку можно посоветовать рационально, использовать свой капитал (собственный и привлеченный) вовлекать их в доходные активы, которые будут оставаться качественными, а не токсичными даже в период финансового кризиса. Коэффициент рентабельности уставного капитала выше рекомендуемого значения, что положительно влияет на состояние банка. И за период с 2007 по 2008 год коэффициент возрос на 107,3%. Чистый спрэд характеризует способность банковского менеджмента проводить эффективную процентную политику адекватную ситуацию на денежном рынке. В 2008 году он составил 12,5%, что свидетельствует об агрессивной кредитной политике банка. Чистая процентная маржа – степень эффективности использования активов в зависимости от совокупности привлеченных банковских ресурсов, качество кредитной политики. В 2007 году этот показатель ещё был ниже нормы и составлял 3,36%, а в 2008 году составляет – 5,96%. Коэффициент «Прочий операционный доход к общему доходу» выше 20%,что свидетельствует о здоровой диверсификации в платежные финансовые услуги, которые банки оказывают клиентам. Чем ниже мертвая точка доходности, тем больше возможность у банка наращивать прибыль. По 30 крупнейшим банкам РФ. ₰ В целом кредитный портфель банков уменьшился более чем на 56 млрд рублей млрд. руб. Рост вызван главным образом уменьшение по выданных кредитов и физическим лицам на 332 млрд. руб. или 12%. ₰ Увеличение по кредитам и прочим размещенным средствам, предоставленные нефинансовым организациям, на 81 млрд. рублей или 0,8%, а также по кредитам, депозитам и прочие размещенным средствам, предоставленных кредитным организациям, на 195 млрд. рублей или 11%. ₰ Однако качество кредитного портфеля крайне неудовлетворительно, т.к. темп прироста просроченной задолженности не намного ниже, чем темп прироста всей ссудной задолженности. Такое положение связано с не возвратом кредитов и средств от банков. ₰ Просроченная задолжность растет по всем кредитам. Самая высокая невозвратность кредитов по кредитам и прочим размещенным средствам, предоставленных нефинансовым организациям и она составляет 369 млрд. рублей. ₰ Структура показывает серьезные структурные сдвиги, свидетельствующие о низком качестве структуры портфеля. По «Альфа – банку»: Альфа – Банку удалось улучшить качество корпоративных кредитов, вопреки собственным негативным прогнозам. В конце 2009-го и в начале 2010 года банк снизил уровень просроченной задолженности и объем резервов на возможные потери по кредитам. Однако в 2010 году планирует наращивать только портфель корпоративных кредитов, а рост розничного портфеля будет нивелирован за счет продолжения сокращения ипотеки и автокредитов. Рекомендации: Обеспечить приемлемую рентабельность по всем показателям рентабельности активов и рентабельности капитала путем снижения расходов и расширение деятельности приносящий проценты и процентный доход . Проводить взвешенную процентную политику, позволяющий получить стабильный процентный доход не увеличив кредитные и процентные риски. Банку необходимо расширить сферу различных услуг. По выводам анализов видно, что качество кредитного портфеля банков России оставляет желать лучшего и кредитным банкам, как одним из главных составляющих кредитной политики надо обратить внимание на эту “проблемную зону” в их экономике. Рекомендации: •Нужно применить меры для большего увеличения вкладов физических лиц. • Осуществлять переоценку основных средств. • Применить меры по увеличению резервных фондов. • Можно порекомендовать банкам увеличивать чистую ссудную задолженность и обратить внимание на вложения в ценные и инвестиционные бумаги. • Вести менее агрессивную кредитную политику. • Уменьшить ставки особенно за просроченную задолжность.