посмотреть проект - Национальная лига управляющих

реклама

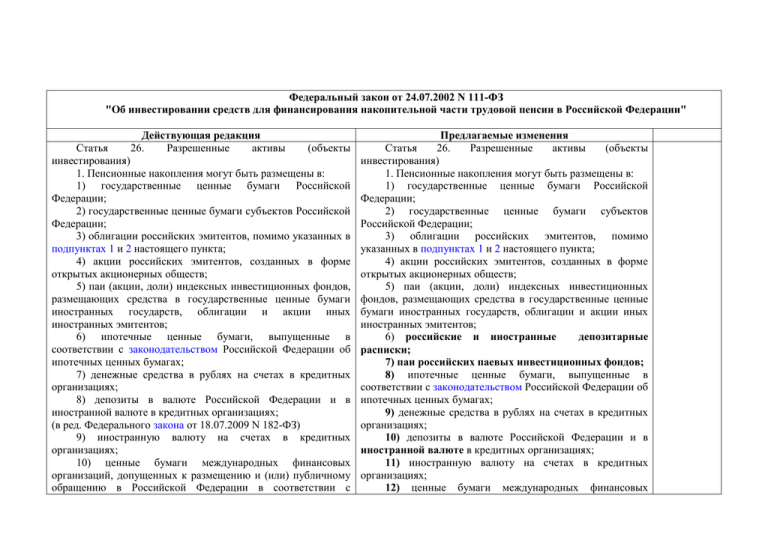

Федеральный закон от 24.07.2002 N 111-ФЗ "Об инвестировании средств для финансирования накопительной части трудовой пенсии в Российской Федерации" Действующая редакция Статья 26. Разрешенные активы (объекты инвестирования) 1. Пенсионные накопления могут быть размещены в: 1) государственные ценные бумаги Российской Федерации; 2) государственные ценные бумаги субъектов Российской Федерации; 3) облигации российских эмитентов, помимо указанных в подпунктах 1 и 2 настоящего пункта; 4) акции российских эмитентов, созданных в форме открытых акционерных обществ; 5) паи (акции, доли) индексных инвестиционных фондов, размещающих средства в государственные ценные бумаги иностранных государств, облигации и акции иных иностранных эмитентов; 6) ипотечные ценные бумаги, выпущенные в соответствии с законодательством Российской Федерации об ипотечных ценных бумагах; 7) денежные средства в рублях на счетах в кредитных организациях; 8) депозиты в валюте Российской Федерации и в иностранной валюте в кредитных организациях; (в ред. Федерального закона от 18.07.2009 N 182-ФЗ) 9) иностранную валюту на счетах в кредитных организациях; 10) ценные бумаги международных финансовых организаций, допущенных к размещению и (или) публичному обращению в Российской Федерации в соответствии с Предлагаемые изменения Статья 26. Разрешенные активы (объекты инвестирования) 1. Пенсионные накопления могут быть размещены в: 1) государственные ценные бумаги Российской Федерации; 2) государственные ценные бумаги субъектов Российской Федерации; 3) облигации российских эмитентов, помимо указанных в подпунктах 1 и 2 настоящего пункта; 4) акции российских эмитентов, созданных в форме открытых акционерных обществ; 5) паи (акции, доли) индексных инвестиционных фондов, размещающих средства в государственные ценные бумаги иностранных государств, облигации и акции иных иностранных эмитентов; 6) российские и иностранные депозитарные расписки; 7) паи российских паевых инвестиционных фондов; 8) ипотечные ценные бумаги, выпущенные в соответствии с законодательством Российской Федерации об ипотечных ценных бумагах; 9) денежные средства в рублях на счетах в кредитных организациях; 10) депозиты в валюте Российской Федерации и в иностранной валюте в кредитных организациях; 11) иностранную валюту на счетах в кредитных организациях; 12) ценные бумаги международных финансовых законодательством Российской Федерации о рынке ценных организаций, допущенных к размещению и (или) бумаг. публичному обращению в Российской Федерации в соответствии с законодательством Российской Федерации о рынке ценных бумаг; 13) ценные бумаги иностранных эмитентов при соблюдении требований, установленных Федеральным законом от 22 апреля 1996 года N 39-ФЗ "О рынке ценных бумаг", а также критериев, установленных нормативными правовыми актами федерального органа исполнительной власти по рынку ценных бумаг. 4. Размещение средств пенсионных накоплений в активы: 1) указанные в подпункте 1 пункта 1 настоящей статьи, разрешается, только если они обращаются на организованном рынке ценных бумаг или специально выпущены Правительством Российской Федерации для размещения средств институциональных инвесторов, а также при их первичном размещении, если условиями выпуска ценных бумаг предусмотрено обращение на организованном рынке ценных бумаг или они специально выпущены для размещения средств институциональных инвесторов; (пп. 1 в ред. Федерального закона от 18.07.2009 N 182-ФЗ) 2) указанные в подпунктах 2 - 4 и 6 пункта 1 настоящей статьи, разрешается, только если они обращаются на организованном рынке ценных бумаг и отвечают критериям, установленным уполномоченным федеральным органом исполнительной власти, а также при их первичном размещении, если они отвечают критериям, установленным уполномоченным федеральным органом исполнительной власти; (в ред. Федеральных законов от 18.07.2009 N 182-ФЗ, от 30.11.2011 N 362-ФЗ) 4. Размещение средств пенсионных накоплений в активы: 1) указанные в подпункте 1 пункта 1 настоящей статьи, разрешается, только если они обращаются на организованном рынке ценных бумаг или специально выпущены Правительством Российской Федерации для размещения средств институциональных инвесторов, а также при их первичном размещении и при дополнительной эмиссии, если условиями выпуска ценных бумаг предусмотрено обращение на организованном рынке ценных бумаг или они специально выпущены для размещения средств институциональных инвесторов; (пп. 1 в ред. Федерального закона от 18.07.2009 N 182-ФЗ) 2) указанные в подпунктах 2 - 4 и 6 пункта 1 настоящей статьи, разрешается, только если они обращаются на организованном рынке ценных бумаг и отвечают критериям, установленным уполномоченным федеральным органом исполнительной власти, а также при их первичном размещении и при дополнительной эмиссии, если они отвечают критериям, установленным уполномоченным федеральным органом исполнительной власти; (в ред. Федеральных законов от 18.07.2009 N 182-ФЗ, от 30.11.2011 N 362-ФЗ) 3) указанные в подпункте 7 пункта 1 настоящей статьи, разрешается, только если они относятся к категориям открытых и интервальных паевых инвестиционных фондов, паевых инвестиционных фондов относящихся к категории рентных фондов, паевых инвестиционных фондов, относящихся к категории фондов недвижимости, в том числе созданных для неквалифицированных инвесторов и осуществляющих свою деятельность в соответствии с Федеральным законом от 30.12.2004 N 214-ФЗ "Об участии в долевом строительстве многоквартирных домов и иных объектов недвижимости и о внесении изменений в некоторые законодательные акты Российской Федерации". 5. В случаях и порядке, которые предусмотрены отдельными федеральными законами, в целях уменьшения риска снижения стоимости активов, в которые инвестированы средства пенсионных накоплений, за счет средств пенсионных накоплений могут совершаться сделки, предусматривающие: 1) обязанность стороны или сторон сделки уплачивать денежные суммы в зависимости от изменения цен на ценные бумаги, курса соответствующей валюты, величины процентных ставок или от значений, рассчитываемых на основании совокупности указанных показателей, либо в зависимости от наступления иного обстоятельства, которое предусмотрено федеральным законом и относительно которого неизвестно, наступит оно или не наступит, в том числе сделки, предусматривающие также обязанность одной из сторон передать другой стороне ценные бумаги или валюту; 2) обязанность одной стороны купить или продать ценные бумаги или валюту на условиях, определенных при совершении такой сделки, в случае предъявления требования 5. В целях уменьшения риска снижения стоимости активов, в которые инвестированы средства пенсионных накоплений и при условии соблюдения требований, установленных нормативными правовыми актами федерального органа исполнительной власти по рынку ценных бумаг, за счет средств пенсионных накоплений могут совершаться сделки, предусматривающие: 1) обязанность стороны или сторон сделки уплачивать денежные суммы в зависимости от изменения цен на ценные бумаги, курса соответствующей валюты, величины процентных ставок или от значений, рассчитываемых на основании совокупности указанных показателей, либо в зависимости от наступления иного обстоятельства, которое предусмотрено федеральным законом и относительно которого неизвестно, наступит оно или не наступит, в том числе сделки, предусматривающие также обязанность одной из сторон передать другой стороне ценные бумаги или валюту; другой стороной. 2) обязанность одной стороны купить или продать ценные бумаги или валюту на условиях, определенных при совершении такой сделки, в случае предъявления требования другой стороной. Статья 28. Требования к структуре инвестиционного портфеля Статья 28. Требования к структуре инвестиционного портфеля 1. Структура инвестиционного портфеля управляющей компании должна удовлетворять следующим основным требованиям: 1) максимальная доля в инвестиционном портфеле ценных бумаг одного эмитента или группы связанных эмитентов не должна превышать 10 процентов инвестиционного портфеля, за исключением государственных ценных бумаг Российской Федерации, ценных бумаг, обязательства по которым гарантированы Российской Федерацией, а также ипотечных ценных бумаг, выпущенных в соответствии с законодательством Российской Федерации об ипотечных ценных бумагах и удовлетворяющих требованиям, установленным Правительством Российской Федерации; 2) депозиты в кредитной организации и ценные бумаги, эмитированные этой кредитной организацией, в сумме не должны превышать 25 процентов инвестиционного портфеля; 3) максимальная доля в инвестиционном портфеле ценных бумаг, эмитированных аффилированными лицами управляющей компании и специализированного депозитария, не должна превышать 10 процентов инвестиционного портфеля; 4) максимальная доля в инвестиционном портфеле 1. Структура инвестиционного портфеля управляющей компании должна удовлетворять следующим основным требованиям: 1) максимальная доля в инвестиционном портфеле ценных бумаг одного эмитента или группы связанных эмитентов не должна превышать 10 процентов инвестиционного портфеля, за исключением государственных ценных бумаг Российской Федерации, ценных бумаг, обязательства по которым гарантированы Российской Федерацией, а также ипотечных ценных бумаг, выпущенных в соответствии с законодательством Российской Федерации об ипотечных ценных бумагах и удовлетворяющих требованиям, установленным Правительством Российской Федерации; 2) депозиты в кредитной организации и ценные бумаги, эмитированные этой кредитной организацией, в сумме не должны превышать 25 процентов инвестиционного портфеля; 3) максимальная доля в инвестиционном портфеле ценных бумаг, эмитированных аффилированными лицами управляющей компании и специализированного депозитов, размещенных в кредитных организациях, являющихся аффилированными лицами управляющей компании, не должна превышать 20 процентов инвестиционного портфеля; 5) максимальная доля в инвестиционном портфеле акций одного эмитента не должна превышать 10 процентов его капитализации; 6) максимальная доля в инвестиционном портфеле облигаций одного эмитента не должна превышать 20 процентов совокупного объема находящихся в обращении облигаций данного эмитента, за исключением государственных ценных бумаг Российской Федерации, ценных бумаг, обязательства по которым гарантированы Российской Федерацией, а также ипотечных ценных бумаг, выпущенных в соответствии с законодательством Российской Федерации об ипотечных ценных бумагах и удовлетворяющих требованиям, установленным Правительством Российской Федерации; 7) максимальная доля в совокупном инвестиционном портфеле ценных бумаг одного эмитента не должна превышать 50 процентов совокупного объема находящихся в обращении ценных бумаг данного эмитента, за исключением депозитария, не должна превышать 10 процентов инвестиционного портфеля; 4) максимальная доля в инвестиционном портфеле депозитов, размещенных в кредитных организациях, являющихся аффилированными лицами управляющей компании, не должна превышать 20 процентов инвестиционного портфеля; 5) максимальная доля в инвестиционном портфеле акций одного российского эмитента не должна превышать 15 процентов его капитализации; 6) максимальная доля в инвестиционном портфеле акций одного иностранного эмитента не должна превышать 10 процентов его капитализации; 7) максимальная доля в инвестиционном портфеле облигаций одного российского эмитента не должна превышать 20 процентов совокупного объема находящихся в обращении облигаций данного эмитента, являющихся разрешенными активами (объектами инвестирования), за исключением государственных ценных бумаг Российской Федерации, ценных бумаг, обязательства по которым гарантированы Российской Федерацией, а также ипотечных ценных бумаг, выпущенных в соответствии с законодательством Российской Федерации об ипотечных ценных бумагах и удовлетворяющих требованиям, установленным Правительством Российской Федерации; 8) максимальная доля в инвестиционном портфеле облигаций одного иностранного эмитента не должна превышать 20 процентов совокупного объема находящихся в обращении облигаций данного эмитента, 9) максимальная доля в совокупном инвестиционном портфеле ценных бумаг одного эмитента не должна превышать 50 процентов совокупного объема находящихся в обращении ценных бумаг данного эмитента, за исключением государственных ценных бумаг Российской Федерации, ценных бумаг, обязательства по которым гарантированы Российской Федерацией, а также ипотечных ценных бумаг, выпущенных в соответствии с законодательством Российской Федерации об ипотечных ценных бумагах и удовлетворяющих требованиям, установленным Правительством Российской Федерации. (п. 1 в ред. Федерального закона от 18.07.2009 N 182-ФЗ) 2. Максимальная доля в инвестиционном портфеле отдельных классов активов, указанных в подпунктах 2 - 6 и 10 пункта 1 статьи 26 настоящего Федерального закона, определяется Правительством Российской Федерации. (в ред. Федерального закона от 18.07.2009 N 182-ФЗ) 3. Максимальная доля в инвестиционном портфеле активов, указанных в подпунктах 7 - 9 пункта 1 статьи 26 настоящего Федерального закона, не должна в сумме превышать 80 процентов. (в ред. Федерального закона от 18.07.2009 N 182-ФЗ) 4. Максимальная доля в инвестиционном портфеле средств, размещенных в ценные бумаги иностранных эмитентов, не должна превышать 20 процентов. государственных ценных бумаг Российской Федерации, ценных бумаг, обязательства по которым гарантированы Российской Федерацией, а также ипотечных ценных бумаг, выпущенных в соответствии с законодательством Российской Федерации об ипотечных ценных бумагах и удовлетворяющих требованиям, установленным Правительством Российской Федерации. (п. 1 в ред. Федерального закона от 18.07.2009 N 182-ФЗ) 2. Максимальная доля в инвестиционном портфеле отдельных классов активов, указанных в подпунктах 2 - 8 и 12 пункта 1 статьи 26 настоящего Федерального закона, определяется Правительством Российской Федерации. (в ред. Федерального закона от 18.07.2009 N 182-ФЗ) 3. Максимальная доля в инвестиционном портфеле активов, указанных в подпунктах 9 - 11 пункта 1 статьи 26 настоящего Федерального закона, не должна в сумме превышать 100 процентов. (в ред. Федерального закона от 18.07.2009 N 182-ФЗ) 4. Максимальная доля в инвестиционном портфеле средств, размещенных в ценные бумаги иностранных эмитентов, не должна превышать 30 процентов. Изменения в Постановление Правительства РФ от 30 июня 2003 г. N 379 ОБ УСТАНОВЛЕНИИ ДОПОЛНИТЕЛЬНЫХ ОГРАНИЧЕНИЙ НА ИНВЕСТИРОВАНИЕ СРЕДСТВ ПЕНСИОННЫХ НАКОПЛЕНИЙ В ОТДЕЛЬНЫЕ КЛАССЫ АКТИВОВ И ОПРЕДЕЛЕНИИ МАКСИМАЛЬНОЙ ДОЛИ ОТДЕЛЬНЫХ КЛАССОВ АКТИВОВ В ИНВЕСТИЦИОННОМ ПОРТФЕЛЕ В СООТВЕТСТВИИ СО СТАТЬЯМИ 26 И 28 ФЕДЕРАЛЬНОГО ЗАКОНА "ОБ ИНВЕСТИРОВАНИИ СРЕДСТВ ДЛЯ ФИНАНСИРОВАНИЯ НАКОПИТЕЛЬНОЙ ЧАСТИ ТРУДОВОЙ ПЕНСИИ В РОССИЙСКОЙ ФЕДЕРАЦИИ" И СТАТЬЕЙ 36.15 ФЕДЕРАЛЬНОГО ЗАКОНА "О НЕГОСУДАРСТВЕННЫХ ПЕНСИОННЫХ ФОНДАХ" Действующая редакция Предлагаемые изменения подп.е) п. 1: средства пенсионных накоплений могут инвестироваться в государственные ценные бумаги субъектов Российской Федерации, муниципальные облигации, облигации российских хозяйственных обществ, ипотечные ценные бумаги, выпущенные в соответствии с законодательством Российской Федерации об ипотечных ценных бумагах, при условии, что указанные ценные бумаги допущены к торгам российскими организаторами торговли на рынке ценных бумаг и соответствуют хотя бы одному из следующих критериев: ценная бумага должна быть включена хотя бы в один котировальный список высшего уровня, то есть в котировальный список, для включения в который нормативными правовыми актами федерального органа исполнительной власти по рынку ценных бумаг установлены максимальные требования; эмитенту (выпуску) ценных бумаг присвоен рейтинг долгосрочной кредитоспособности по обязательствам в валюте Российской Федерации или в иностранной валюте не ниже уровня "BB-" по классификации рейтинговых агентств "Фитч Рейтингс" (Fitch-Ratings), "Стандарт энд Пурс" (Standard & Poor's) или не ниже уровня "Ba3" по классификации рейтингового агентства "Мудис Инвесторс Сервис" (Moody's Investors Service) либо эмитенту (выпуску) ценных бумаг присвоен рейтинг кредитоспособности национальным рейтинговым агентством, аккредитованным в порядке, установленном законодательством Российской Федерации. подп.е) п. 1: средства пенсионных накоплений могут инвестироваться в государственные ценные бумаги субъектов Российской Федерации, муниципальные облигации, облигации российских хозяйственных обществ и государственных корпораций, ипотечные ценные бумаги, выпущенные в соответствии с законодательством Российской Федерации об ипотечных ценных бумагах, при условии, что указанные ценные бумаги допущены к торгам российскими организаторами торговли на рынке ценных бумаг и соответствуют хотя бы одному из следующих критериев: ценная бумага должна быть включена хотя бы в один котировальный список высшего уровня, то есть в котировальный список, для включения в который нормативными правовыми актами федерального органа исполнительной власти по рынку ценных бумаг установлены максимальные требования; эмитенту (выпуску) ценных бумаг присвоен рейтинг долгосрочной кредитоспособности по обязательствам в валюте Российской Федерации или в иностранной валюте не ниже уровня "BB-" по классификации рейтинговых агентств "Фитч Рейтингс" (Fitch-Ratings), "Стандарт энд Пурс" (Standard & Poor's) или не ниже уровня "Ba3" по классификации рейтингового агентства "Мудис Инвесторс Сервис" (Moody's Investors Service) либо эмитенту (выпуску) ценных бумаг присвоен рейтинг кредитоспособности национальным рейтинговым агентством, аккредитованным в При этом уровень рейтинга кредитоспособности, присваиваемого национальными рейтинговыми агентствами, устанавливается уполномоченным федеральным органом исполнительной власти. Соответствующий рейтинг должен быть присвоен хотя бы одним из указанных агентств; (в ред. Постановлений Правительства РФ от 24.10.2009 N 842, от 29.08.2011 N 717) исполнение обязательств по выплате номинальной стоимости облигаций либо по выплате номинальной стоимости облигаций и частично или полностью купонного дохода по ним обеспечено государственной гарантией Российской Федерации или гарантией государственной корпорации "Банк развития и внешнеэкономической деятельности (Внешэкономбанк)"; (в ред. Постановления Правительства РФ от 24.10.2009 N 842) исполнение обязательств перед держателями облигаций с ипотечным покрытием по выплате номинальной стоимости облигаций либо по выплате номинальной стоимости облигаций и частично или полностью купонного дохода по ним обеспечено солидарным поручительством юридического лица, которому присвоен рейтинг долгосрочной кредитоспособности по обязательствам в валюте Российской Федерации или в иностранной валюте одним из международных рейтинговых агентств - "Фитч Рейтингс" (Fitch-Ratings), "Стандарт энд Пурс" (Standard & Poor's), "Мудис Инвесторс Сервис" (Moody's Investors Service) либо национальным рейтинговым агентством, аккредитованным в порядке, установленном законодательством Российской Федерации, на уровне, не ниже суверенного рейтинга Российской Федерации по обязательствам в валюте Российской Федерации или в иностранной валюте. Соответствующий рейтинг должен быть присвоен хотя бы одним из указанных агентств; порядке, установленном законодательством Российской Федерации. При этом уровень рейтинга кредитоспособности, присваиваемого национальными рейтинговыми агентствами, устанавливается уполномоченным федеральным органом исполнительной власти. Соответствующий рейтинг должен быть присвоен хотя бы одним из указанных агентств; (в ред. Постановлений Правительства РФ от 24.10.2009 N 842, от 29.08.2011 N 717) исполнение обязательств по выплате номинальной стоимости облигаций либо по выплате номинальной стоимости облигаций и частично или полностью купонного дохода по ним обеспечено государственной гарантией Российской Федерации или гарантией государственной корпорации "Банк развития и внешнеэкономической деятельности (Внешэкономбанк)"; (в ред. Постановления Правительства РФ от 24.10.2009 N 842) исполнение обязательств перед держателями облигаций с ипотечным покрытием по выплате номинальной стоимости облигаций либо по выплате номинальной стоимости облигаций и частично или полностью купонного дохода по ним обеспечено солидарным поручительством юридического лица, которому присвоен рейтинг долгосрочной кредитоспособности по обязательствам в валюте Российской Федерации или в иностранной валюте одним из международных рейтинговых агентств - "Фитч Рейтингс" (Fitch-Ratings), "Стандарт энд Пурс" (Standard & Poor's), "Мудис Инвесторс Сервис" (Moody's Investors Service) либо национальным рейтинговым агентством, аккредитованным в порядке, установленном законодательством Российской Федерации, на уровне, не ниже суверенного рейтинга Российской Федерации по обязательствам в валюте Российской Федерации или в иностранной валюте. Соответствующий рейтинг должен быть присвоен хотя бы одним из указанных агентств; подп. б) п. 2: облигации российских эмитентов (помимо подп. б) п. 2: облигации российских эмитентов (помимо облигаций, выпущенных от имени Российской Федерации и облигаций, выпущенных от имени Российской Федерации и субъектов Российской Федерации): субъектов Российской Федерации): облигации, выпущенные от имени муниципальных облигации, выпущенные от имени муниципальных образований, - 40 процентов; образований, - 40 процентов; облигации российских хозяйственных обществ: облигации российских хозяйственных обществ: в 2004 году - 50 процентов; в 2004 году - 50 процентов; в 2005 году - 60 процентов; в 2005 году - 60 процентов; в 2006 году - 70 процентов; в 2006 году - 70 процентов; с 2007 года - 80 процентов; с 2007 года - 80 процентов; с 2012 года – 100 процентов. в) акции российских эмитентов, являющихся открытыми в) акции российских эмитентов, являющихся открытыми акционерными обществами: акционерными обществами: в 2004 году - 40 процентов; в 2004 году - 40 процентов; в 2005 году - 45 процентов; в 2005 году - 45 процентов; в 2006 году - 55 процентов; в 2006 году - 55 процентов; с 2007 года - 65 процентов; с 2007 года - 65 процентов; с 2012 года – 80 процентов; г) ипотечные ценные бумаги, выпущенные в соответствии г) ценные бумаги, приобретаемые в ходе их с законодательством Российской Федерации об ипотечных первичного размещения, а также в ходе дополнительной ценных бумагах, - 40 процентов; эмиссии – 10%; д) ценные бумаги международных финансовых д) российские и иностранные депозитарные расписки организаций - 20 процентов. - 10 процентов; е) паи российских открытых и интервальных паевых инвестиционных фондов – 25 процентов; ж) инвестиционные паи российских паевых инвестиционных фондов относящихся к категории рентных фондов – 25 процентов; з) инвестиционные паи российских паевых инвестиционных фондов недвижимости, в том числе созданных для неквалифицированных инвесторов и осуществляющих свою деятельность в соответствии с Федеральным законом от 30.12.2004 N 214-ФЗ "Об участии в долевом строительстве многоквартирных домов и иных объектов недвижимости и о внесении изменений в некоторые законодательные акты Российской Федерации" – 5 процентов; и) ипотечные ценные бумаги, выпущенные в соответствии с законодательством Российской Федерации об ипотечных ценных бумагах, - 40 процентов; к) ценные бумаги международных финансовых организаций - 20 процентов.