TSI Analytics: «Крылатый металл». Траектория полета

реклама

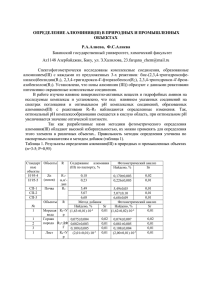

«Крылатый металл». Траектория полета. Превышение предложения над спросом давно уже опустило рынок металлов к многолетним минимумам. Этот фактор остается самым основным и громким в кругах финансовых рынков. Отследить его проще всего, и если уж все проблемы из-за Китая, то пусть стремительное падение алюминия будет тоже «на его совести». Но действительно ли основным игроком на рынке алюминия является Китай? Начнем с производителей. Состоянием на конец ноября прошлого года, по данным Международного Института Алюминия, в мире было произведено больше 50 млн. метрических тонн первичного алюминия. Лидером по производству с большим отрывом является Китай. За ним следуют США и Россия. Такая статистика не удивила, ведь в этих странах расположена тройка крупнейших заводов по производству алюминия: Rio Tinto Alcan, «Русал» и Alcoa. Если говорить о потребителях, то наибольшее количество металла поставляется в Китай, ЕС, США и Японию. Видим почти те же страны, что являются и производителями, но остались в списке только самые развитые экономики и добавилась Япония, что занимается высокотехнологичным производством, где чаще всего задействован этот металл. С чем связаны большие объемы потребления алюминия именно в вышеперечисленных странах и регионах (США, Китай, Япония)? Алюминий используется, в первую очередь в транспорте, строительстве, автоиндустрии и высокотехнологических отраслях, которым необходим этот нержавеющий металл. В связи с этим алюминий является вторым в мире по объемам потребления после стали. Если посмотреть статистику о применении этого «крылатого металла» в России, то 27% используется в транспортной отрасли, 25% в строительстве, 16% для упаковки, что является очень большим показателем. Если анализировать почему в списке крупнейших потребителей именно Китай, США и Япония, то видим закономерность, так как именно эти сраны имеют наибольшие темпы развития и объема производства. Также здесь высоко развиты машиностроение и строительство. Что случилось с ценой на алюминий? Как мы уже упоминали, разница между спросом и предложением влияет на стоимость актива. Эта разница у алюминия значительна. В добавок, этот актив чувствителен к другим внешним факторам и рискам, которые тоже влияют на разницу между спросом и предложением. В первую очередь, это всем известное «снижение уровня развития экономики Китая». В течении 2015 года стоимость одной тонны алюминия снизилась с 1815$ в начале года к 1440$ в конце. Снижение на 20,7% должно основываться на очень большом различии между спросом и предложением или же на значительных рисках для будущего этого актива. Какой спрос? Какое предложение? В последние годы спрос на алюминий увеличивался, даже не смотря на риски со стороны Китая. Но предложение росло быстрее, и, в первую очередь, негативным фактором является то, что Китай заменил огромную часть алюминия на рынке своим дешевым товаром. Алюминий из России, к примеру, не может соревноваться с дешевизной металла еще и потому, что у самой страны этот продукт не высшего качества. Компания Alcoa, к примеру, давно уже жалуется на несоответствие металла ранее установленным нормам. Ведь в России давно уже поняли, что вторичная сплавка лома гораздо выгоднее и является хорошим конкурентом в ценовом разрезе для китайского продукта. Компаниям же, которые отвечают за качество своего «крылатого металла» остается надеяться только на понимание покупателей и нести убытки. Так, компания Alcoa в финансовом отчете, который был опубликован 11 января, продемонстрировала зафиксированный убыток на сумму 500 млн. $. Какой спрос и предложение ожидаем? Компании Китая, в связи с низкими ценами на металл, не смотря на дешевизну их продукта, планируют закрывать предприятия или хотя бы временно приостановить работу некоторых, чтоб снизить уровень потерь. При этом аналитики прогнозируют дальнейшее увеличение спроса на данный металл. Alcoa, в свою очередь, объявила, что , скорее всего, откажется от российского алюминия в связи с его низким качеством и закроет один из своих заводов в Америке. Крупнейший в США завод по выплавке алюминия временно приостановит свою работу или закроется полностью к концу первого квартала с целью уменьшения убытков компании. Так, предложение алюминия на рынке, как минимум, снизится на 270 тыс. тонн. в год. Останется только один завод Alcoa, который частично спонсируется правительством штата Нью-Йорк и производит около 130 тыс. тонн. металла в год. Что касается России, то предприятия закрывать не собираются, а наоборот в 2016 году планируют наращивать производство с целью расширения рынков сбыта даже при несении убытков. Япония, которая является одним из крупных потребителей, в ноябре 2015 заявляла о сокращении уровня спроса внутри страны с целью уменьшить количество запасов на складах, которое превышает 400 тыс. тонн.. Но в начале 2016 стало известно, что эти запасы уже значительно уменьшились и, скорее всего, спрос только увеличится. Что будет с ценой на алюминий? Если крупные игроки на рынке алюминия вынуждены закрывать свои заводы, то чего же ждать от более мелких компаний? Они один за одним будут становиться банкротами. Соответственно, предложение алюминия будет постепенно уменьшаться. Процесс приостановки деятельности заводов только начался и реакция ценовой отметки стоит ожидать немного позже. Спрос при этом по прогнозам аналитиков, будет только расти, что приведет к снижению разницы между показателями спроса и предложения. Как раз к концу квартала, когда ценовая отметка может опуститься под влиянием всех отрицательных для стоимости алюминия факторов к минимуму 2009 года, скорее всего, проявится действие положительно влияющих факторов. При отбитии от уровня 1277$ за тонну, цена на алюминий может начать двигаться уже в восходящем тренде. Тогда снова начнут возобновлять процесс производства приостановленные ранее заводы. Предложение может снова опередить спрос, что может дать толчок новой волне снижения, но это уже очень долгосрочная перспектива. Сегодня можно держать короткие позиции, а потом дождаться отбития от уровня поддержки 2009 года и открывать лонг на основании увеличения спроса в 2016 году и снижения уровня предложения. Наибольший потенциал роста, скорее всего, придется на 2-3 квартал 2016 года. Цвыд Мария, аналитик TSI Analytics.