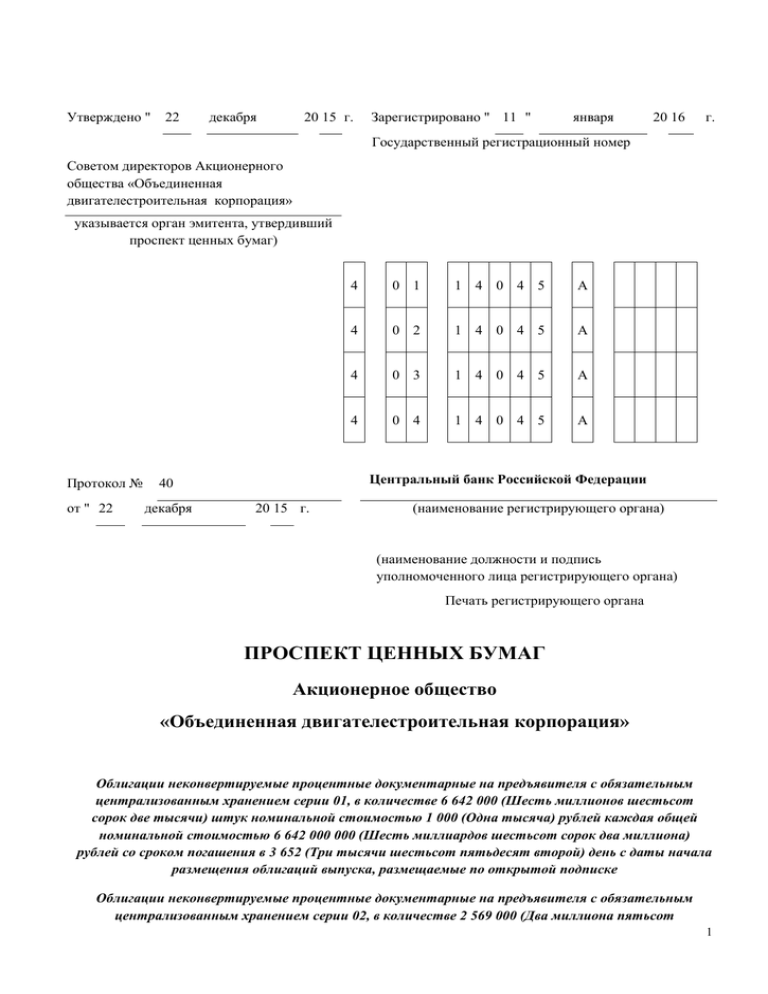

Утверждено " 22 декабря января г.

реклама